- Ожидаемая доходность портфеля

- Формула

- Пример расчета

- Как посчитать доходность портфеля инвестиций?

- Как следить за портфелем

- Как считать доходность

- Как заполнить таблицу для подсчета доходности

- Перевод доходности к годовым процентам

- Считаем доходность инвестиций в портфеле + готовая Excel таблица с формулами

- Считаем прибыль

- Годовая доходность в процентах

- Доходность с учетом движения средств

- Расчет доходности в Excel

Ожидаемая доходность портфеля

Портфель представляет собой определенный набор активов, которые могут включать акции, облигации, казначейские векселя и т.п. Таким образом, ожидаемая доходность портфеля будет зависеть от ожидаемой доходности каждого из активов, входящих в него. Такой подход позволяет снизить риск за счет диверсификации и одновременно максимизировать доход инвестора, поскольку убытки по одним инвестициям будут компенсированы доходом по другим.

Формула

Ожидаемая доходность портфеля представляет собой суммарную ожидаемую доходность входящих в него ценных бумаг, взвешенную с учетом их доли в портфеле.

где wi – удельный вес i-ой ценной бумаги в портфеле;

(Как рассчитывается ожидаемая доходность ценной бумаги можно прочитать здесь)

Пример расчета

Пример 1. Инвестор рассматривает возможность формирования портфеля из трех ценных бумаг, доходность которых и вероятность каждого сценария представлена в таблице. При этом планируемая доля акций Компании А в портфеле составляет 35%, акций Компании Б 50% и акций Компании В 15%.

Поскольку известен полный набор вероятностей, то есть заранее известны вероятности всех возможных сценариев развития событий, ожидаемая доходность акций Компании А составит 11%, акций Компании Б 8,5% и акций Компании В 20,8%.

Таким образом, ожидаемая доходность портфеля составит 11,22%.

Пример 2. Предположим, что инвестор сформировал портфель из трех акций, данные об исторической доходности которых представлена в таблице.

При этом доля акций Компании А в портфеле составляет 30%, акций Компании Б 40% и акций Компании В 30%.

Чтобы рассчитать ожидаемую доходность портфеля необходимо рассчитать ожидаемую доходность каждой из ценных бумаг, входящих в него. Для акций Компании А она составит 3,24%, акций Компании Б 2,48% и акций Компании В -2,08%.

Подставив полученные данные в приведенную выше формулу получим ожидаемую доходность портфеля равную 1,34%.

Источник

Как посчитать доходность портфеля инвестиций?

Слежу за вашими статьями про инвестиции. Благодаря им смог купить свои первые ценные бумаги.

В конце года решил оценить доходность своего портфеля. Собрал всю информацию с датами и ценами покупки, зафиксировал цены акций и облигаций на конец года, посчитал годовую доходность по каждой из купленных серий и впал в ступор. Теперь все эти проценты нужно свести воедино, чтобы получить доходность для портфеля в целом. Но доли ценных бумаг в структуре портфеля не одинаковы.

Как быть, если покупал ценные бумаги не в один день, а на протяжении всего года? Хочу получить доходность по каждой ценной бумаге в отдельности и по портфелю в целом, но не знаю, как действовать.

Богдан, вы задали очень важный вопрос. Действительно, пока инвестор не считает точную доходность своего портфеля, ему сложно двигаться вперед и эту доходность увеличивать.

Как следить за портфелем

Удобнее считать доходность в таблице в экселе. В нее надо заносить все ваши сделки, движение средств по вашему портфелю, дивиденды, комиссии и так далее.

Такие отчеты вам и так будут предоставлять брокеры. Но я рекомендую переносить информацию из них в собственную эксельку, где вы структурируете все удобным для вас образом. Я считаю, что инвестор действительно в курсе своих инвестиций, только если он постоянно ведет такую таблицу.

Как считать доходность

Базовая формула определения доходности такая:

Прибыль / Вложения × 100%

Где прибыль — это разница между суммой продажи и суммой покупки акций

Но в реальной жизни и в реальных портфелях этого недостаточно. Если вы ведете табличку со всеми сделками, уплаченными комиссиями и полученными дивидендами, вы сможете точнее посчитать свою прибыль по этой формуле:

Прибыль = Прибыли и убытки по каждой сделке + Дивиденды − Комиссии

Часто бывает так, что вы покупаете ценные бумаги не на все деньги, которые перевели на брокерский счет, и часть средств вообще остаются нераспределенными, а эксель-таблицы у вас нет. Тогда можно поступить проще и посчитать прибыль как разницу между тем, сколько денег у вас сейчас, и тем, сколько вы изначально вложили.

Но за год вы могли довносить или выводить деньги со счета. Тогда поможет функция экселя ЧИСТВНДОХ (на английском XIRR): она считает доходность для графика денежных доходов.

Чтобы воспользоваться ею, заполните эксельку.

Чтобы воспользоваться таблицей, перейдите по ссылке и выберите в меню «Файл» пункт «Создать копию»

Как заполнить таблицу для подсчета доходности

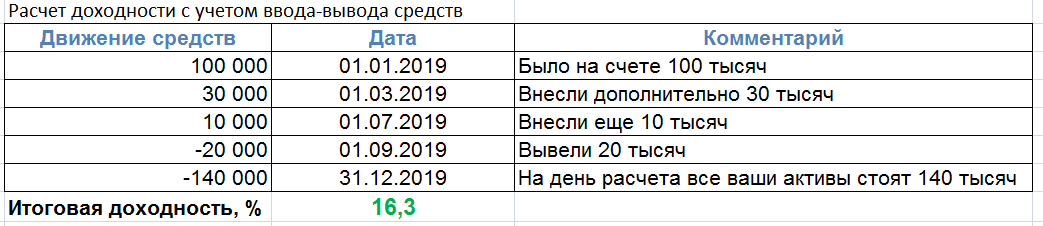

| Движение средств | Дата | Комментарий |

|---|---|---|

| 100 000 | 01.01.2017 | Вы положили 100 000 рублей на счет |

| 50 000 | 01.03.2017 | В начале марта положили еще 50 000 рублей |

| −20 000 | 14.06.2017 | В апреле сняли 20 000 рублей |

| −150 000 | 18.09.2017 | На какой-то день X все ваши средства на счете стоят 150 000 рублей |

Теперь просто воспользуйтесь функцией ЧИСТВНДОХ, указав ей соответствующие ряды данных и точную доходность.

Если вы не сильны в экселе, объясняю: в ячейку, где вы хотите видеть результат, вставьте следующее выражение:

В2:B5 — диапазон ячеек с данными колонки «Движение средств».

С2:С5 — диапазон ячеек с данными колонки «Дата».

Программа автоматически посчитает вашу доходность.

Перевод доходности к годовым процентам

И последнее. Доходность нужно считать в годовых процентах, так как только тогда вам будет понятна сумма, которую вы получили, и вы сможете сравнить ее с доходностью вклада или других инструментов.

Чтобы перевести полученную доходность в годовые проценты, воспользуйтесь этой формулой:

Доходность в процентах × Количество дней в году / Количество дней инвестирования

Например, на прошлом шаге вы получили доходность 10%. Но вы инвестировали деньги всего на полгода, ваша годовая доходность будет такой:

10% × 365 / 180 = 20% годовых

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

пример, конечно самый простой, но неплохо бы даже к нему приложить пример реальной таблицы, чтобы совсем далекий от ексель человек мог начать вести учет (раз статьи для начинающих).

Ниже пример моей личной таблицы с реальными суммами сделок текущего года, доступен по ссылке:

буду рад замечаниям (по ошибкам, например, в формулах) и идеям для анализа портфеля ( на годовые проценты не смотрите, пока не придумал как правильно анализировать)

Источник

Считаем доходность инвестиций в портфеле + готовая Excel таблица с формулами

Для оценки эффективности вложений нужно обязательно знать, какую доходность они принесут (или принесли). А если таких вложений много? Их нужно как то сравнить. Чтобы понять — что было более выгодным. И вообще, как можно рассчитать доходность портфеля имея различные вложения (вклады в банке, облигации, акции и прочее). На разные суммы и различные сроки?

Например, что более выгодно? Вложить 57 тысяч на 3 месяца и заработать 3 тысячи. Или инвестировать 75 000 на восемь месяцев и получить 5500?

Как узнать процент эффективной доходности портфеля, если в течение года было постоянное снятие и внесение средств?

Считаем прибыль

Самая простая и базовая формула для определения «выгодности» вложений.

Разность между конечной суммой и начальной образует чистую прибыль.

Чтобы вывести в процентном соотношении воспользуйтесь формулой:

Доходность = (чистая прибыль) / сумму вложения * 100%.

Пример.

Купили акции Газпрома на 10 000 рублей. Через год все продали за 13 000 тысяч.

Чистая прибыль составила 3 тысячи рублей (13 000 — 10 000).

Доходность вложений 30% (3 000 / 10 000) * 100%).

В этой формуле есть один существенный недостаток. Она позволяет рассчитать только абсолютную доходность. Без привязки к периоду, за который она была получена.

Мы могли заработать 30% за 1 год. А могли бы и за 5 лет.

Годовая доходность в процентах

Более правильно оценить прибыль вложений можно с помощью годовой доходности.

Если простыми словами, то годовая доходность показывает, сколько зарабатывает инвестор на каждый вложенный рубль за одинаковый период времени.

Общепринятая оценка «одинакового периода времени» — это один год. Все проценты доходности полученные за разные промежутки времени сводятся к годовой ставке доходности.

Как это выглядит на практике?

Вложили деньги в акции Сбербанка — 30 000 рублей. И в акции Газпрома — 50 000 рублей

Через полгода, после роста котировок Сбербанка, продали все за 36 тысяч рублей.

Газпром вы держали ровно год и скинули бумаги за 65 тысяч.

Итог: На Сбербанке вы заработали за полгода 6 тысяч. На Газпроме 15 тысяч, но за целый год.

Если считать по общей доходности, то чистая прибыль в процентах составила бы:

- Сбербанк — 6 тысяч или 20%;

- Газпром — 15 тысяч или 30%.

Для правильной оценки эффективности инвестиций нужно все перевести в годовые проценты:

Доходность (% годовых) = (прибыль в % * 365 дней) / срок инвестиций в днях.

Доходность Сбербанка = 20% х 365 дня / 180 дней = 40% годовых

Доходность Газпрома = 30% х 365 / 365 = 30% годовых.

Более выгодными оказались инвестиции в акции Сбербанка.

Доходность с учетом движения средств

А как вывести общий результат, например за год?

Складывать все доходности не очень удобно и трудоемко.

Самый простой и очевидный вариант — зафиксировать стоимость портфеля на начало и конец года. И вычислить общую прибыль.

Пример. На начало года инвестор обладал капиталом в 200 тысяч рублей. За счет выгодных инвестиций, через год его портфель оценивался в 240 тысяч.

Чистая прибыль 40 000 рублей или 20% годовых.

В этой методике расчета доходности есть один существенный минус, который будет искажать реальные цифры. А по простому, делать их совсем не правильными.

За рассматриваемый период не учитываются возможные движения средств по счету или портфелю.

Что это за движения:

- ввод-вывод средств;

- получения прибыли «извне». Например, купонный доход по облигациям или дивиденды по акциям.

Из примера выше. Если за месяц до окончания годового периода инвестор вносил дополнительные 40 тысяч рублей. Как это скажется на результате? В абсолютных цифрах мы также имеем +40 тысяч прибыли или 20% годовых. Но по факту результата ноль.

Другой вариант. Через 1 месяц инвестор не внес, а снял 40 тысяч. В итоге почти целый год он оперировал суммой на 20% меньше первоначальной. И все равно заработал 40 тысяч прибыли.

Или в течение года выплачивались дивиденды, купоны. Были постоянное внесение и вывод средств со счета. Как тогда? Как определить реальную доходность?

Для расчета есть специальная формула расчета процентов в зависимости от даты и суммы движения средств. Но думаю большинство (наверняка все) не будут ее пользоваться. Она слишком сложная и громоздкая. Даже ее приводить здесь не буду.)))

Расчет доходности в Excel

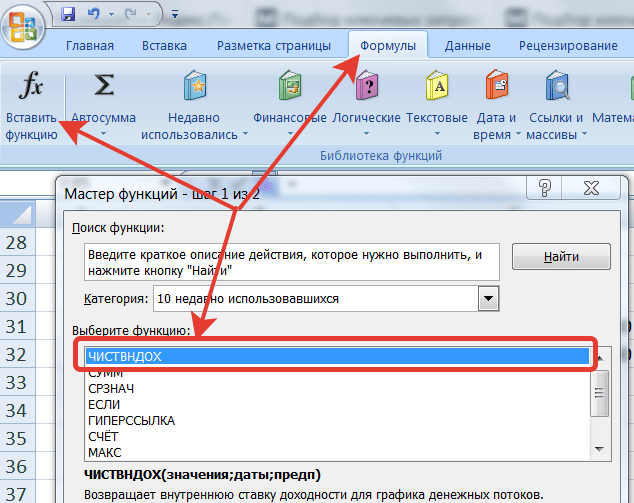

Есть более простой вариант расчета процентов в таблице Эксель. Нам поможет формула ЧИСТВНДОХ.

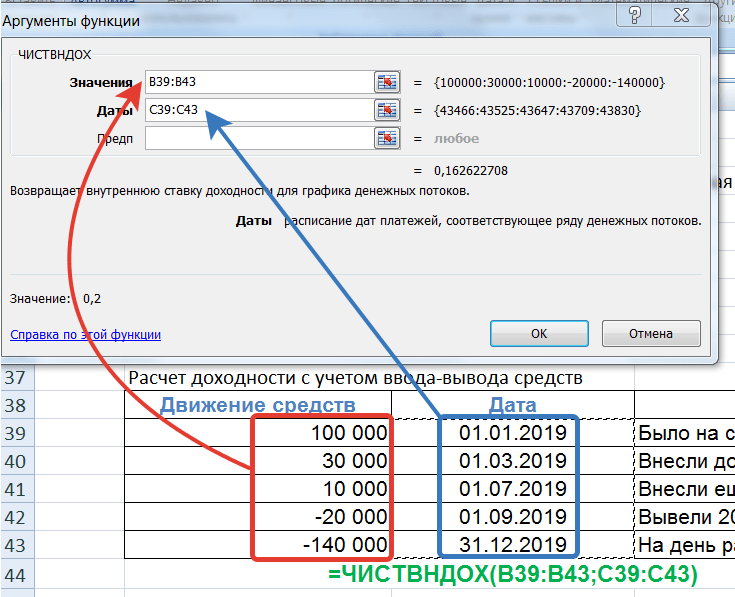

Все что нам нужно знать — это даты и суммы движений средств.

Как заполнить таблицу?

Нам нужны 2 колонки по движению денежных средств:

- сумма входящих и выходящих потоков

- Даты движений.

Все поступления на счет должны быть со знаком плюс. Снятия и прочие расходы обязательно со знаком минус. Конечная финальная сумма (на момент которой подсчитывается доходность) на счете тоже со знаком минус.

Вот как это выглядит на примере:

Как это сделать в Excel?

Вносим в таблицу собственные значения (по аналогии с примером выше).

Вызываем функцию ЧИСТВНДОХ.

В поля «Значение» и «Даты» вносим наши условия как на картинке ниже. Просто выделяя правой кнопкой мыши необходимый диапазон.

Саму формулу еще нужно умножить на 100. Дабы привести к более привычному нам виду. По умолчанию показывается не в процентах, в доле от единицы. В нашем случае — 0,16.

По ссылке, есть файл Excel с уже готовыми формулами, перечисленными в статье. Подставляете свои данные. Считаете прибыль. Радуйтесь (или огорчайтесь) полученной доходности.

За обновлениями в этой и других статьях теперь можно следить на Telegram-канале: @vsedengy.

Источник