- Доходность облигаций — расчет и формулы

- Доходность дисконтных облигаций

- Доходность купонных облигаций

- Доходность облигаций

- Что такое текущая доходность облигации

- Понятие текущей доходности облигации

- Модифицированная текущая доходность облигации

- Формула расчета текущей доходности

- Пример расчета

- Как посчитать реальную доходность облигации: инструкция

Доходность облигаций — расчет и формулы

Автор: Алексей Мартынов · Опубликовано 15.09.2014 · Обновлено 20.05.2017

Доходность облигаций рассчитывается на основе купонных платежей, цены погашения, сроков владения и цены облигации. Расчет доходности купонных и дисконтных облигаций различается.

Доходность дисконтных облигаций

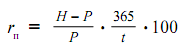

Доход по дисконтной облигации инвестор получает за счет разницы между ценой покупки облигации и ценой погашения или продажи. Доходность дисконтных облигаций рассчитывается по формуле:

r — доходность облигации

H — цена погашения облигации или цена продажи

P — цена покупки облигации

t — количество дней владения облигацией

365 — число дней в году

Доходность выражается в процентах годовых.

Условный пример: номинал 1000 рублей, цена покупки 94% , время владения — год. r=(1000-940)/940 * 1* 100% = 6,38%

Доходность купонных облигаций

Доходность купонных облигаций бывает двух видов — текущая и доходность к погашению.

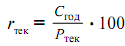

Текущая доходность облигации

Показывает отношение купонных выплат за год к текущей цене облигации.

С — сумма купонных выплат за год

Р — текущая цена облигации

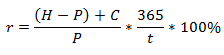

Доходность облигации к погашению

Показывает, какую доходность получит инвестор, продержав облигацию до погашения. Ориентировочно доходность облигации рассчитывается по формуле

r — доходность облигации

H — цена погашения облигации, в случае продажи облигации до погашения H = цена продажи + полученный НКД.

P — цена покупки облигации + уплаченный НКД.

С — сумма купонных выплат за период владения облигацией

t — количество дней владения облигацией

Реальный пример: выпуск Банк ВТБ-21-боб

Статус: в обращении

Дата размещения:22.01.2013

Номинал 1000,

Текущая цена предложения 98,5%,

НКД — 9,82 рубля,

Ставка купона, годовых, 8,15%

Денежная величина купона 20,32 рублей

Текущий купон — 7 из 12, то есть еще осталось 6 купонов.

Дата погашения — 19.01.2016

Дней до погашения — 502

r=((1000-(985+9,82)) + 20,32*6)/(985+9,82)*(365/502)*100% = 9,28% — доходность облигации в процентах годовых. Выражение доходности в процентах годовых позволяет сравнить доходность облигаций с разным сроком владения.

Фактическая доходность рассчитывается так:

r=((1000-(985+9,82)) + 20,32*6)/(985+9,82)*100% = 12,77% — это фактическая доходность за все время владения до погашения (502 дня).

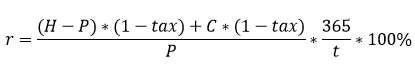

Учтите, что подоходный налог для физических лиц 13% и комиссии брокеру снижают доходность. C учетом налога формула будет такая:

где tax — текущая ставка налога на доходы физических лиц 0,13 (13%). Для ОФЗ, субфедеральных и муниципальных облигаций налог с купонного дохода не взимается.

Доходность облигаций

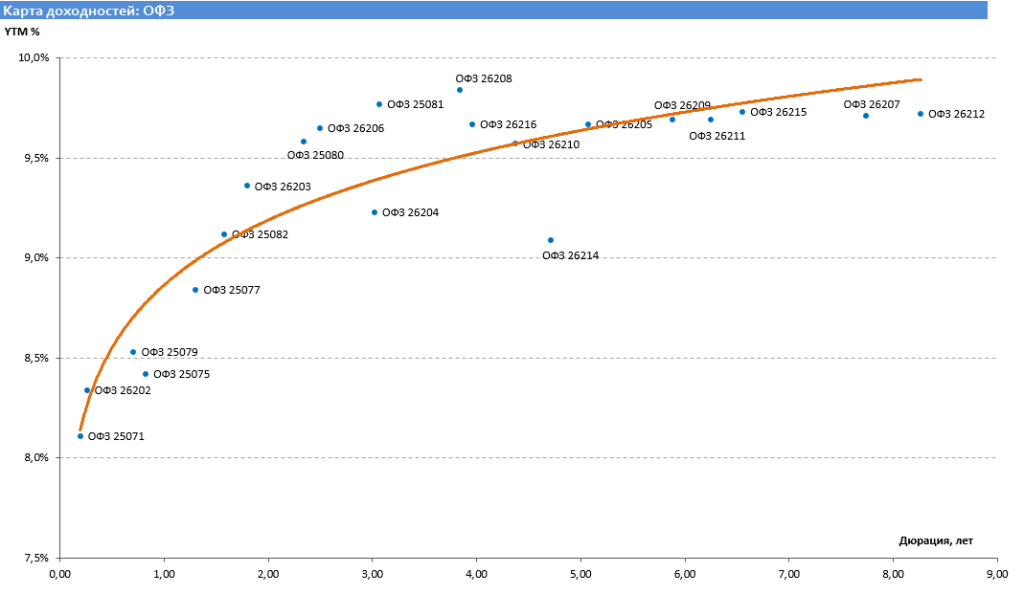

Доходность облигаций меняется со временем и зависит от процентных ставок в экономике, рыночной ситуации и эмитента. Самые низкодоходные облигации — государственные, самые доходные — корпоративные. Текущая доходность государственных облигаций федерального займа от 8 до 10% в зависимости от выпуска и дюрации. Доходность российских еврооблигаций, номинированных в иностранной валюте, от 1,5% до 6%.

Доходность облигаций федерального займа (сентябрь 2014)

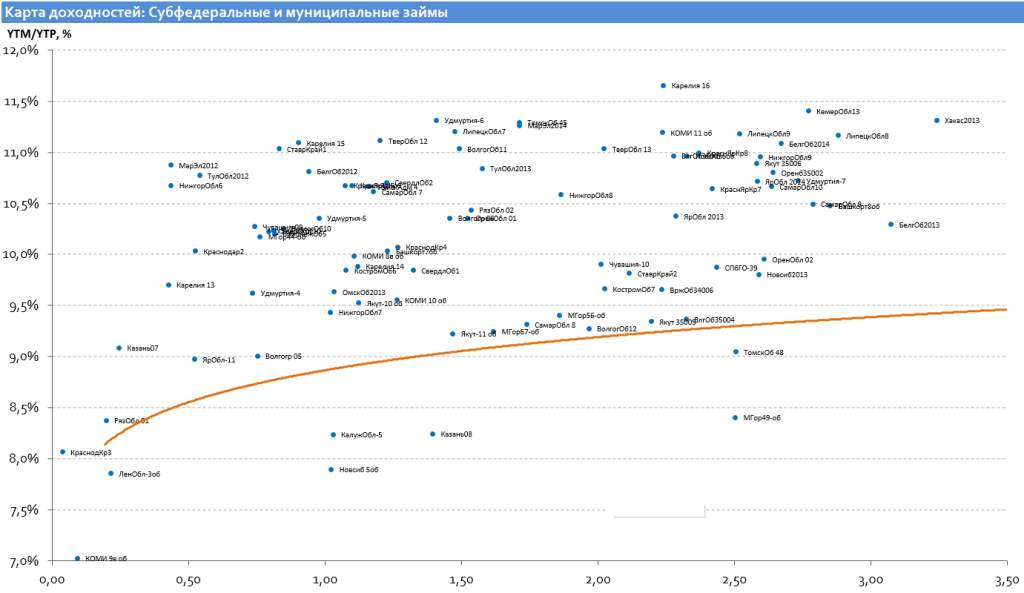

Доходность муниципальных облигаций чуть побольше.

Доходность муниципальных облигаций (сентябрь 2014)

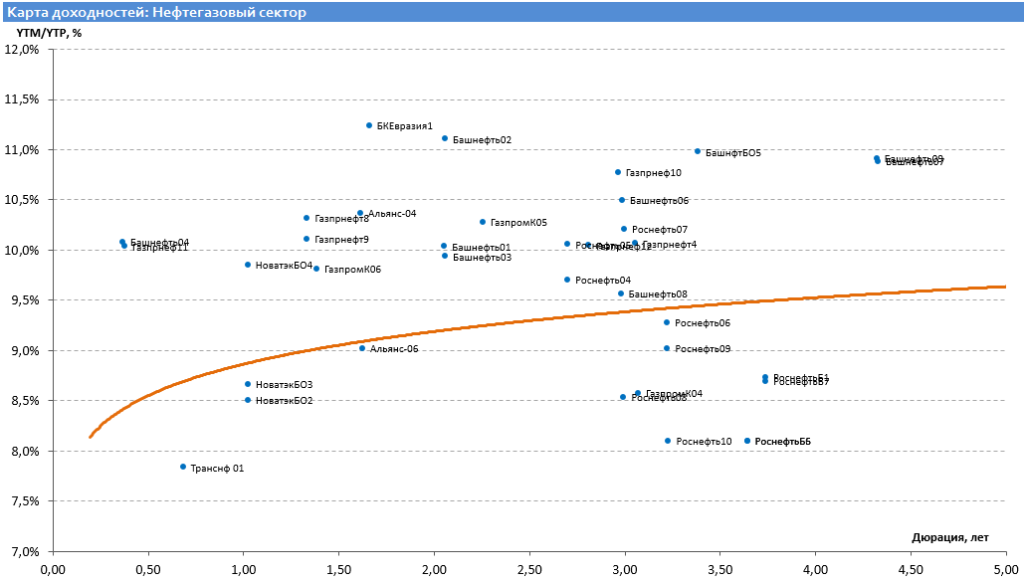

Доходность корпоративных облигаций колеблется в диапазоне от 7 до 15% в зависимости от сектора экономики и рейтинга надежности эмитента. Облигации отдельных эмитентов могут давать доходность больше 15%. Корпоративные еврооблигации, номинированные в долларах, дают доходность от 3 до 10%.

Доходность корпоративных облигаций, нефтегазовый сектор (сентябрь 2014)

Еще раз повторюсь, что это текущие ставки доходности, в текущих рыночных условиях и экономических реалиях, приведены исключительно в качестве примера, и через год они могут быть совсем другие.

Источник

Что такое текущая доходность облигации

Доходность облигации — одна из самых важных характеристик ценной бумаги. Нельзя забывать, что эта величина связана со степенью риска. Чем рискованнее актив, тем выше его доходность. Это своего рода вознаграждение инвестора за тот риск, который он на себя возлагает. Существует несколько видов прибыльности облигаций. Один из них — текущая доходность.

Понятие текущей доходности облигации

Текущая доходность — это отношение суммарного купонного дохода за год к текущей стоимости ценной бумаги. Она позволяет оценить выплаты, полученные от эмитента, без учета рыночной стоимости актива и срока его обращения.

Данный показатель часто используется для сравнения прибыльности ценных бумаг разного выпуска. На него не влияет разница между ценами облигации, зафиксированными в момент ее покупки и продажи или погашения, а также прибыль от реинвестирования купонного дохода.

Текущая доходность в процентах годовых обозначается как CY.

Внимание! Для дисконтных ценных бумаг данный показатель рассчитывается путем деления дисконта на разницу между номиналом и дисконтом.

Модифицированная текущая доходность облигации

Текущая модифицированная доходность — это показатель прибыльности ценной бумаги с учетом дохода, полученного как в виде купона, так и от курсовой разницы стоимости актива.

Данная величина обозначается как ACY.

Внимание! И текущая, и модифицированная текущая доходность рассчитываются и публикуются большинством ресурсов, посвященных рынку облигаций.

Формула расчета текущей доходности

CY = C / P × 100 %, где:

C — совокупный доход по купону за год;

P — текущая рыночная стоимость актива без НКД.

Внимание! Суммарный купонный доход можно рассчитать как произведение номинальной стоимости ценной бумаги и ставки годового купонного дохода.

ACY = CY + (100 % — P %) / N %, где:

P — чистая стоимость ценной бумаги (без НКД) в процентах от номинала;

N — номинальная цена актива.

Пример расчета

Рекомендуется более подробно ознакомиться с принципами расчета CY на примере ОФЗ-46020-АД с номиналом 1 000 рублей.

- купон: 6,9 % годовых;

- рыночная цена: 870,36 рубля или 87,036 %.

CY = 6,9 / 87,036 × 100 = 7,93%.

В рассмотренном примере рыночная цена актива ниже его номинала. Поэтому CY в данном случае выше купонного процента. Если цена облигации будет расти, то и ее текущая стоимость будет меняться. Это плавающая величина.

Например, если рыночная стоимость достигнет 900 рублей или 90 %, то

CY = 6,9 /90 × 100 = 7,67 %.

Внимание! С ростом стоимости облигации ее доходность снижается, и наоборот.

Пример расчета ACY для той же ценной бумаги:

ACY = 7,93 % + (100% — 87,035 %) / 100 % = 8,69 %.

Далее рекомендуется рассмотреть на примере, как выбрать облигацию из двух предлагаемых вариантов, используя расчет CY.

Показатели первой ценной бумаги (А):

- номинальная стоимость — 1 000 рублей;

- рыночная цена — 1 050 рублей;

- ставка годового купонного дохода — 5 %.

Показатели второй облигации (Б):

- номинальная стоимость — 5 000 рублей;

- рыночная цена — 5 500 рублей;

- ставка годового купонного дохода — 5 %.

CY (А) = 5 / 105 × 100 = 4,7 %.

CY (Б) = 5 / 550 × 500 = 4,5 %.

Из расчетов видно, что прибыльность первой облигации выше, чем аналогичный показатель второй ценной бумаги. Следовательно, выбирая между двумя активами, если все другие условия равны, покупка первого варианта может быть предпочтительнее.

Разные виды доходности облигаций позволяют оценить финансовую выгоду от инвестиций в ценные бумаги с использованием разных параметров. Выбор величины для анализа зависит от тех целей, которые преследует трейдер, вкладывая свой капитал в активы. Если задача инвестора заключается в эффективном инвестировании сроком на один год, рекомендуется при выборе инструментов для вложений ориентироваться на максимально высокий показатель CY. При покупке активов по цене, отличной от номинала, более важной является оценка модифицированной доходности.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Источник

Как посчитать реальную доходность облигации: инструкция

Облигация — это способ одолжить деньги государству или компании. За это они вам будут платить несколько раз в год проценты — купоны. Облигации — защитная часть инвестиционного портфеля. Их потенциальная доходность ниже акций, но выше депозита в банке. Они считаются надежным инструментом потому, что цена облигаций меньше всех других активов подвержена колебаниям, и потому, что вы получаете стабильные выплаты по ним.

Облигации бывают государственные, муниципальные, корпоративные, еврооблигации. Компания или государство может не выплатить вам деньги только в том случае, если обанкротится. Поэтому самые надежные облигации — государственные. Вероятность банкротства целой страны менее вероятна, чем отдельно взятой компании.

Цена облигаций на бирже рассчитывается в процентах от номинальной стоимости. Номинальная стоимость российских облигации обычно ₽1000 за штуку. И если вы увидите цену на бирже в 105%, это значит, что за облигацию вы заплатите ₽1050. А если цена облигации 95%, то заплатить нужно будет ₽950. Практически у всех облигаций есть дата погашения — день, когда государство или компания вернут вам номинальную стоимость облигации, то есть 100%.

Вы можете увидеть на бирже годовую доходность облигации 4%, 6%, 8%, 10% или даже 15% при условии, что вы гасите ее за 100% от номинала. Это столько, сколько принесет вам ежегодно ваше вложение, если вы дождетесь погашения облигации государством или компанией. Кажется, что это — беспроигрышный вариант с хорошей доходностью и минимальными рисками. Однако у облигаций есть много деталей, которые могут уменьшить эти красивые цифры доходности. О них поговорим по порядку и посчитаем доходность двух облигаций на примере.

Считаем доходность облигаций

Когда мы говорим про комиссии по облигациям, имеем в виду в первую очередь комиссии, которые берет с инвестора брокер. Чтобы узнать, какие комиссии вы заплатите при торговле на бирже, нужно внимательно выбирать тариф. Обратить внимание в первую очередь нужно на следующие пункты:

— плата за ведение счета и при каких условиях нужно будет платить. Многие брокеры снимают деньги только в том месяце, когда вы совершали сделки. Если в определенный месяц вы не торговали, платить не придется;

— плата за депозитарий. Депозитарий — это место, где хранятся ваши ценные бумаги . На сегодняшний день большинство брокеров отменило эту комиссию. Но все равно лучше перепроверить;

— комиссия от суммы каждой сделки. Это плата, которую с вас снимут при любой покупке или продаже какого-либо инструмента на бирже.

Эти пункты важны при расчете доходности облигации, которую вы планируете купить.

Перед тем как покупать облигацию, нужно обратить внимание на НКД — накопленный купонный доход. Это часть купона, которая накопилась по конкретной облигации после выплаты предыдущего купона. Она тоже прибавится к стоимости облигации. Также есть комиссия Мосбиржи при любой сделке, но она небольшая — 0,01%

Давайте попробуем рассчитать потенциальную доходность реальной облигации. Для примера возьмем ОФЗ SU25083RMFS5 и представим, что вы продержите бумагу до даты погашения. Когда будете считать доходность, советуем выписать все исходные данные нужной вам облигации. Их можно посмотреть на сайте Мосбиржи в строке поиска. Подставляйте свои значения в формулы и считайте доходность.

Цена на 5 июня 2020 года — 103,58%, или ₽1035,8 (обычно в приложениях брокеров на карточках облигаций показывают цену так: рыночная стоимость + НКД)

- Годовая доходность — 4,52%

- Накопленный купонный доход — ₽33,17

- Комиссия за сделку — 0,3% (не от номинала облигации, а от текущей цены вместе с НКД)

- Комиссия за ведение счета или фиксированные ежемесячный платеж — ₽99

- Срок погашения — 15 декабря 2021 года, то есть через полтора года и 10 дней.

- Размер купона — ₽34,9

При покупке одной облигации на 5 июня вы потратите ₽1171,18 (1035,8 + 33,17 + 0,3%* (1035,8 + 33,17) ) + 99.

До погашения облигации государство вам выплатит купон еще четыре раза по ₽34,9: летом, в декабре, следующим летом 2021 года и при погашении в декабре 2021 года.

Если купить облигацию и держать до даты погашения, вы получите ₽1139,6 (1000 + 34,9*4) — номинал плюс купоны, которые вам заплатило государство за все время владения бумагой.

В итоге спустя полтора года при погашении облигации у вас получится убыток — минус ₽31,58 (1139,6 – 1171,18). Вы заплатили за облигацию больше, чем получите в конце.

Всю доходность съела плата за обслуживание счета. Поэтому будьте внимательны при выборе тарифа у брокера. Чем больше облигаций за раз вы покупаете, тем меньше вашей будущей доходности съедают комиссии. При покупке, например, десяти облигаций не забудьте умножить цену одной облигации на десять, комиссию за сделку на десять и НКД на десять. Подсчитаем доходность той же самой облигации, но при условии, что вы купили десять штук.

При покупке десяти облигаций на 5 июня вы потратите ₽10 820,8

10* (1035,58 + 33,17+ (1035,58 + 33,17) *0,3%) + 99

Если купить облигацию и держать до даты погашения, вы получите ₽11 396 (1000 + 34,9*4) *10

Спустя полтора года вы получите прибыль — ₽575,2 (11 396 – 10 820,8)

Чем больше облигаций вы купите, тем больше заработаете. Но не забывайте про цену облигаций. Обычно она колеблется не сильно. Поэтому облигация за 112% вряд ли вам принесет много денег при погашении, ее можно считать дорогой.

Также должна настораживать и облигация за 70%. Покупать бумагу по такой цене рискованно. Чрезмерно низкая стоимость может говорить о том, что эмитента ждет банкротство или он не выполняет свои обязательства по выплатам. Не забудьте и про НКД. Пакет облигаций лучше покупать сразу после того, как по ним был выплачен купон. Так размер НКД, который обычно прибавляется к стоимости облигации, будет минимальным.

Все материалы нашего проекта доступны в Яндекс.Дзене. Подписывайтесь, чтобы быть в курсе

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Источник