Третий способ расчета финансового рычага

Финансовый рычаг можно также определить как процентное изменение чистой прибыли на каждую простую акцию в обращении вследствие изменения нетто-результата эксплуатации инвестиций (прибыли до уплаты процентов и налогов).

Сила воздействия финансового рычага = процентное изменение чистой прибыли на одну простую акцию в обращении /процентное изменение нетто-результата эксплуатации инвестиций.

Рассмотрим показатели, входящие в формулу финансового рычага.

Понятие прибыли на одну простую акцию в обращении.

Коэффициент чистой прибыли на одну акцию в обращении = чистая прибыль — сумма дивидендов по привилегированным акциям/ количество простых акций в обращении.

Количество простых акции в обращении = общее количество выпущенных в обращение простых акций — собственные простые акции в портфеле предприятия.

Напомним, что коэффициент прибыли на одну акцию является одним из наиболее важных показателей, влияющих на рыночную стоимость акций предприятия. Однако при этом необходимо помнить о том, что:

1) прибыль является объектом манипулирования и в зависимости от применяемых методов бухгалтерского учета может быть искусственно завышена (метод ФИФО) или занижена (метод ЛИФО);

2) непосредственным источником выплаты дивидендов является не прибыль, а денежные средства;

3) скупая собственные акции, предприятие уменьшает их количество в обращении, а следовательно, увеличивает величину прибыли на одну акцию.

Понятие нетто-результата эксплуатации инвестиции. В западном финансовом менеджменте используются четыре основных показателя, характеризующих финансовые результаты деятельности предприятия:

1) добавленная стоимость;

2) брутто-результат эксплуатации инвестиций;

3) нетто-результат эксплуатации инвестиций;

4) рентабельность активов.

1. Добавленная стоимость (НД) представляет собой разницу между стоимостью произведенной продукции и стоимостью потребленных сырья, материалов и услуг.

Добавленная стоимость = стоимость произведенной продукции — стоимость потребленных сырья, материалов и услуг.

По своей экономической сущности добавленная стоимость представляет ту часть стоимости общественного продукта, которая вновь создается в процессе производства. Другая часть стоимости общественного продукта — стоимость использованного сырья, материала, электроэнергии, рабочей силы и т.д.

2. Брутто-результат эксплуатации инвестиций (БРЭИ) представляет собой разницу между добавленной стоимостью и расходами (прямыми и косвенными) по оплате труда. Из брутто-результата может также вычитаться налог на перерасход заработной платы.

Брутто-результат эксплуатации инвестиций = добавленная стоимость — расходы (прямые и косвенные) по оплате труда — налог на перерасход заработной платы.

Брутто-результат эксплуатации инвестиций (БРЭИ) является промежуточным показателем финансовых результатов деятельности предприятия, а именно, показателем достаточности средств на покрытие учтенных при его расчете расходов.

3. Нетто -результат эксплуатации инвестиций (НРЭИ) представляет собой разницу между брутто-результатом эксплуатации инвестиций и затратами на восстановление основных средств. По своей экономической сущности брутто-результат эксплуатации инвестиций не что иное, как прибыль до уплаты процентов и налогов. На практике за нетто-результат эксплуатации инвестиций часто принимают балансовую прибыль, что неправильно, так как балансовая прибыль (прибыль, перенесенная в баланс) представляет собой прибыль после уплаты не только процентов и налогов, но и дивидендов.

Нетто-результат эксплуатации инвестиций = брутто-результат эксплуатации инвестиций — затраты на восстановление основных средств (амортизация).

4. Рентабельность активов (РА). Рентабельность представляет собой отношение результата к затраченным средствам. Под рентабельностью активов понимается отношение прибыли до уплаты процентов и налогов к активам — средствам, затраченным на производство продукции.

Рентабельность активов = (нетто-результат эксплуатации инвестиций / активы) • 100%

Преобразование формулы рентабельности активов позволит получить формулы рентабельности реализации и оборачиваемости активов. Для этого воспользуемся простым математическим правилом: умножение числителя и знаменателя дроби на одно и то же число не изменит величины дроби. Умножим числитель и знаменатель дроби (коэффициента рентабельности активов) на объем реализации и разделим полученный показатель на две дроби:

Рентабельность активов = (нетто-результат эксплуатации инвестиций • объем реализации/ активы • объем реализации) • 100% = (нетто-результат эксплуатации инвестиций/объем реализации) • (объем реализации/активы) • 100%.

Полученная формула рентабельности активов в целом называется формулой Дюпона. Показатели, входящие в состав этой формулы, имеют свои названия и свое значение. Отношение нетто-результата эксплуатации инвестиций к объему реализации называется коммерческой маржей. По существу, данный коэффициент не что иное, как коэффициент рентабельности реализации. Показатель «объем реализации / активы» называется коэффициентом трансформации, по существу, данный коэффициент не что иное, как коэффициент оборачиваемости активов. Таким образом, регулирование рентабельности активов сводится к регулированию коммерческой маржи (рентабельности реализации) и коэффициента трансформации (оборачиваемости активов). Но вернемся к финансовому рычагу. Подставим формулы чистой прибыли на одну простую акцию в обращении и нетто-результата эксплуатации инвестиций в формулу силы воздействия финансового рычага:

Сила воздействия финансового рычага — процентное изменение чистой прибыли на одну простую акцию в обращении / процентное изменение нетто-результата эксплуатации инвестиций = (чистая прибыль — сумма дивидендов по привилегированным акциям/количество простых акций в обращении) / (нетто-результат эксплуатации инвестиций / активы) • 100%.

Данная формула позволяет оценить, на сколько процентов изменится чистая прибыль на одну простую акцию в обращении при. изменении на один процент нетто-результата эксплуатации инвестиций.

Источник

Результат хозяйственной деятельности

Методика расчета базовых показателей финансового менеджмента

Добавленная стоимость

где С – стоимость произведенной и реализованной продукции;

МЗ– материальные затраты.

Показатель включает в себя платежи государству, проценты за кредит, выплаты различным инвесторам, расходы на оплату труда, отчисления на социальные нужды.

Для примера рассчитаем добавленную стоимость на 2011 год.

ДС2011 = 656461159– 1372129955 = 715 668 796,00 тысяч рублей.

Аналогичным образом рассчитываем добавленную стоимость на 2010 год и результаты расчетов сводим в таблицу 2.

1.2 Брутто – результат эксплуатации инвестиций

где Рот — расходы на оплату труда;

О с.н. — отчисления на социальные нужды

БРЭИ является одним из промежуточных показателей финансово-хозяйственной деятельности, отражает прибыль предприятия до вычета амортизации, финансовых издержек по заемным средствам и налога на прибыль. Значение показателя позволяет судить о достаточности у предприятия средств на покрытие всех его расходов, об эффективности управления предприятием, его рентабельности и потенциальной гибкости. С бухгалтерской точки зрения – это добавленная стоимость за вычетом всех затрат (издержек) на труд. Иными словами это сумма денег, которыми управляет организация ради получения прибыли.

Для примера рассчитаем БРЭИ на 2011 год.

БРЭИ2011 = 715 668 796,00 – 5 858 645 – 490 389 = 709 319 762 тысяч рублей.

Аналогичным образом рассчитываем БРЭИ на 2010 год и результаты расчетов сводим в таблицу 2.

1.3 Нетто – результат эксплуатации инвестиций

НРЭИ = БРЭИ – Ам (3),

где Ам — амортизация основных средств.

НРЭИ представляет собой прибыль до уплаты процентов за кредит и налога на прибыль. . С бухгалтерской точки зрения – это БРЭИ за вычетом затрат на восстановление основных средств предприятия (средств труда).

Для примера рассчитаем НРЭИ на 2011 год.

НРЭИ 2011 = 709 319 762,00 – 47 379 650 = 661 940 112 тысяч рублей.

Аналогичным образом рассчитываем НРЭИ на 2010 год и результаты расчетов сводим в таблицу 2.

Экономическая рентабельность активов

Данный показатель отражает величину прибыли, полученной предприятием в расчете на один рубль его имущества.

Для примера рассчитаем Ра на 2011 год.

Ра=661 940 112 / 2 095 338 752 * 100% = 31,59%

Аналогичным образом рассчитываем Ра на 2010 год и результаты расчетов сводим в таблицу 2.

Результат хозяйственной деятельности

РХД = БРЭИ – ΔТФП– Ипр + Доходы от продажи имущества (5),

где ΔТФП – изменение текущих финансовых потребностей;

Ипр — производственные инвестиции (в основном в основные средства);

ΔТФП = ТФП к.п. – ТФП н.п. (6),

где ТФП к.п — текущие финансовые потребности на конец периода;

ТФП н.п.- текущие финансовые потребности на начало периода.

Таблица 1 — Изменение текущих финансовых потребностей, тыс. руб.

| Наименование показателя | Источник информации | Источник информации | ||||

| Начало периода | Конец периода | Начало | Конец периода | |||

| Текущие активы | ||||||

| 1.Денежные средства | стр 1250 | 104 782 669 | 102 020 000 | стр 260, ф1 | 38 721 057 | 104 782 669 |

| 2.Краткосроч. финн. вл. | стр 1240, ф1 | 443 751 842 | 443 781 423 | стр 250, ф1 | 349 086 282 | 443 751 842 |

| 3.Деб зад со срок до 12 мес | стр 1231, ф1 | 252 994 003 | 313 629 989 | стр 240, ф1 | 194 047 341 | 252 994 003 |

| 4.запасы и проч об акт – расх буд пер | 1210, ф1 — 1215, ф1 | 33 132 011 | 78 657 212 | 210-216 | 26 147 651 | 33 132 011 |

| 5.Итого | 1+2+3+4 | 834 660 525 | 938 088 624 | 1+2+3+4 | 608 002 331 | 834 660 525 |

| Текущие пассивы | ||||||

| 6.Кредиторская задолженность | стр 1520, ф1 | 163 814 315 | 190 978 173 | стр 620, ф1 | 109 682 403 | 163 814 315 |

| 7.Расчеты по дивид. | стр 3327, Ф3 | 24 374 091 | 29 250 971 | стр 3227, ф3, стр 3041, ф3 | 20 348 501 | 24 374 091 |

| 8.Проч. краткоср. обяз. | стр 1550, ф1 | 100 578 | стр 660, ф1 | |||

| 9.Ссуды не в срок | ||||||

| 10.Краткоср кред. и займы | стр 1510, ф1 | 230 144 771 | 134 994 694 | стр 610, ф1 | 270 377 074 | 230 144 771 |

| 11.Итого | 6+7+8+9+10 | 418 333 177 | 355 324 416 | 6+7+8+9+10 | 400 407 978 | 418 333 177 |

| 12.ТФП | 5-11 | 416 327 348 | 582 764 208 | 5-11 | 207 594 353 | 416 327 348 |

| 13.ΔТФП | ТФП к.п. – ТФП н.п. | 166 436 860 | 208 732 995 |

Для примера рассчитаем РХД на 2011 год.

РХД = 709 319 762 – 166 436 860 — 166 307 168+50 146 =376 625 880 тысяч рублей.

Аналогичным образом рассчитываем РХД на 2010 год и результаты расчетов сводим в таблицу 2.

Источник

Объяснить понятия брутто и нетто результаты эксплуатации инвестиций.

Брутто — результат эксплуатации инвестиций (БРЭИ).

Если из добавленной стоимости вычесть расходы на оплату труда и все, связанные с этим начисления (пенсионный фонд, обязательное медицинское страхование, социальное страхование), то получается следующий показатель БРЭИ.

БРЭИ используется для анализа результатов финансово-хозяйственной деятельности организации и является главным показателем достаточности средств на покрытие расходов по амортизации, финансовых издержек по заемным средствам и налога на прибыль.

Данный показатель характеризует прибыль до уплаты процентов за кредит и налога на прибыль. В зарубежной практике процент за кредит не включается в себестоимость продукции, а в отечественной практике процент за кредит включается в себестоимость продукта в пределах ставки рефинансирования плюс 3 % пункта.

Если из БРЭИ вычесть затраты на восстановление основных средств (амортизацию), то получается новый показатель — нетто результат эксплуатации инвестиций.

НРЭИ — это есть экономический эффект, представляющий собой прибыль до уплаты процентов за кредит за кредит и налога на прибыль. Данный показатель условно можно отождествить с показателем, отражающимся в российской отчетности в форме № 2 «Отчет о прибылях и убытках», если к балансовой прибыли прибавить проценты за кредит, относимые на себестоимость продукта.

Анализ динамики НРЭИ свидетельствует о рентабельности организации.

Продемонстрировать роль формулы Дюпона в анализе финансового состояния фирмы.

В 1920-х годах руководство американской компании DuPont разработало модель для детальной оценки рентабельности компании. Модель Дюпона – это инструмент, который может помочь аналитикам избежать ошибочных выводов относительно прибыльности компании.

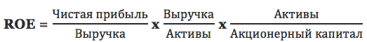

Анализ рентабельности включает в себя некоторые нюансы. Например, в формуле ROE мы используем книжную стоимость обыкновенных акций компании. Этот метод расчета может вводить в заблуждение, поскольку мы не можем быть уверены в том, что привело к изменению собственного капитала. Чтобы избежать ошибочных выводов, основанных на анализе ROE, мы можем использовать более углубленный анализ этой метрики.

Рентабельность собственного капитала (по англ. Return on Equity) показывает, сколько заработала компания после налогообложения относительно размера акционерного капитала.

Рентабельность капитала является одним из важнейших показателей рентабельности и потенциального роста фирмы. Компании, которые демонстрируют высокий ROE, при этом имеют низкий уровень долгов, могут развиваться без больших капитальных затрат (capex), позволяя владельцам бизнеса направлять генерируемую прибыль на различные проекты, а не покрытие долгов.

Х факторная модель

Модель Дюпона разделяет ROE на три компонента:

1) Маржа чистой прибыли (по англ. net profit margin)

2) Коэффициент оборачиваемости активов (по англ. asset turnover)

3) Финансовый рычаг (по англ. equity multiplier)

Рассматривая каждый из компонентов по отдельности, можно обнаружить источник прибыли и сравнить ROE с конкурентами.

Маржа чистой прибыли – это показатель стратегии ценообразования компании и того, насколько хорошо компания контролирует затраты. Маржа прибыли рассчитывается путем нахождения чистой прибыли в процентах от общей выручки. В качестве одной из особенностей модели Дюпона, если рентабельность компании увеличивается, каждая последующая продажа принесет больше денег компании, что приведет к более высокой общей рентабельности капитала.

Важнейшим критерием принятия финансовых решений является норма прибыли на вложенный капитал. Анализ по системе Дюпона (The DuPont System of Analysis) позволяет разложить доходность на капитал на составляющие и провести анализ покомпонентно. В ее основу заложена следующая жестко детерминированная факторная зависимость:

РСК = П / СК = (П / В) * (В / А) * (А / СК) = Р * ОА — ФЗ,

РСК — рентабельность собственного капитала;

СК — собственный капитал;

Р — рентабельность по продажам;

ОА — оборачиваемость активов;

ФЗ — коэффициент финансовой зависимости.

Из представленного соотношения видно, что рентабельность собственного капитала зависит от трех факторов:

рентабельности хозяйственной деятельности Р = П / В;

оборачиваемости активов ОА = В / А;

структуры капитала ФЗ = А / СК.

Значимость выделенных факторов объясняется тем, что они обобщают все стороны финансово-хозяйственной деятельности предприятия.

Один и тот же уровень нормы прибыли на вложенный капитал может быть достигнут за счет сочетания прибыльности и оборачиваемости (рис. 5.2). Различные виды продукции следует сопоставлять по отдаче на вложенный капитал с учетом оборачиваемости, например по строительству оборот составляет до 12 месяцев, а по производству обычного железобетона – 1-2 месяца.

Цикл в розничной торговле продуктов питания — порядка недели, а в производстве высокотехнологичных изделий (космос, самолеты) — не менее года. Соответственно, доходность за один цикл оборота должна быть разной для одинаковых условий доходности по капиталу.

Рис. 5.2. Кривая безразличия нормы прибыли на вложенный капитал.

Какие следует сделать выводы?

В результате диагностики и анализа состояния системы управления финансами формируются основные направления улучшения финансового состояния:

увеличение продаж продукции;

увеличение оборачиваемости, сокращение потребности в оборотном капитале;

увеличение доли денежных средств в расчетах, сокращение доли бартера;

совершенствование взаимодействия между подразделениями финансово-экономической службы, а также службами предприятия;

повышение экономической заинтересованности (экономическая самостоятельность), мотивации.

Источник