Доходность и риски портфеля ценных бумаг у инвестора-новичка: разбор на реальном примере

Привет! В одном из постов в декабре я проанализировал доход от торговли ценными бумагами, полученный моими знакомыми инвесторами-новичками. Этот пост многим понравился и вызвал живую дискуссию в комментах, а я пообещал продолжить эту тему. Пожалуй, пора это сделать. 🧐

После первой, так сказать, фазы аналитики мой приятель Антон (как раз его портфель я разбирал в декабрьском посте) поблагодарил меня за расстановку активов по полочкам: теперь он понимает, что лучше не тратить силы на трейдинг, а собрать долгосрочный портфель и потихоньку его пополнять пару раз в месяц. Что он, собственно, и сделал, выбрав свой горизонт инвестирования. Но теперь Антон поделился новыми переживаниями.

Он не уверен, что собрал портфель правильно, не понимает, какую доходность стоит ожидать от портфеля, и сколько денег он может потерять на неожиданной просадке, если вдруг что. 🙀 Я решил попробовать помочь ему разобраться, на какую же доходность ему стоит рассчитывать, и какой процент от вложенных средств он рискует потерять.

Анализ, о котором пойдёт речь ниже, я проводил ещё в начале декабря, а в своём телеграм-канале публиковал свои рассуждения в реальном времени. Поэтому курсы валют, бумаг и индексов на сегодня несколько отличаются от того, что было месяц назад. Ну всё, поехали 🚀

У Антона в портфеле на момент данного разбора было активов на

143тр. Он сказал, что хочет 10% портфеля отвести на спекулятивную часть, чтобы всё-таки иногда играться в трейдинг, а остальные 90% портфеля — на долгосрочную часть. Поэтому дальше я буду рассматривать только долгосрочную часть его портфеля как один долгосрочный портфель, а про спекулятивную часть — забываю, пусть делает с ней что хочет. 🤷♂

Он указал мне, из каких активов состоит его долгосрочный портфель. Оказалось, это 13 активов на сумму

129тр. В первую очередь, я захотел посмотреть, насколько его портфель диверсифицирован. Как мы помним, диверсифицировать портфель нужно стараться по валютам, странам, видам активов, отраслям и отдельным активам. То есть не должно быть такой части портфеля, которая выделяется своим размером на фоне остальных в разы.

С помощью всё тех же гугл-таблиц я построил нужные мне распределения:

🏭 Это позволило мне сразу увидеть, что распределение по отдельным активам и по отраслям у Антона достаточно равномерное. Тут следует оговориться, что, конечно, в портфеле представлены далеко не все возможные отрасли. Но те, которые представлены, распределены более-менее поровну, а это уже неплохая диверсификация.

💵 Распределение по валютам активов довольно близко к равномерному между рублём и долларом — это хорошо. Хотя, в идеале стоило бы добавить сюда ещё и евро.

🇺🇸 Распределение по странам явно перекошено в сторону США. Стоит задуматься о перераспределении части своих инвестиций в европейские и китайские активы.

💹 По видам активов портфель наполовину состоит из акций, плюс к этому ещё на 15% из ETF на акции. Итого, 65% в акциях. Плохо это или хорошо — зависит от горизонта инвестирования и того, какие конкретно акции находятся в портфеле. Антон обозначил свой горизонт инвестирования — 5 лет. Это достаточно долгий срок для того, чтобы успеть восстановить возможные крупные локальные просадки акций. Но лично я бы всё-таки снизил суммарную долю акций и ETF на акции с 65% до 50%.

Возможно, кому-то покажется, что точно такие же диаграммки можно легко увидеть в приложении брокера, но на деле это совсем не так. По крайней мере, в Тинькофф-инвестициях, которым пользуемся я и Антон, диаграммы «портфельной аналитики», на мой скромный взгляд, почти никакой полезной информации не несут. 🤬 В следующем посте, пожалуй обосную своё мнение поподробнее, а пока продолжим наш разбор.

Кстати, поделитесь пожалуйста в комментах, как обстоят дела с анализом диверсификации в других брокерах (не Тинькофф).

Дальше мне (как и нашему владельцу портфеля) интересно, насколько доходным может быть его портфель на сроке в 5 лет, и насколько сильно он может просесть в случае чего.

Для этого я скачал исторические данные по всем активам портфеля и построил график его стоимости в рублях за последние 5 лет. Это было непросто, но опустим рассказ о моих мучениях с таблицами 😅

❓Понятно, что информация о том, как портфель вёл себя в прошлом, не даёт гарантий того, что в будущем он будет вести себя точно также. Однако, она даёт чёткое понимание наиболее вероятных границ поведения портфеля. Например, если мы знаем, что портфель уже несколько раз просаживался на 20% в прошлые кризисы, но потом восстанавливался и рос дальше, то, скорее всего, он так же поведёт себя и в случае следующего кризиса.

❗Важно понимать, что это относится только к достаточно диверсифицированному портфелю. Отдельно взятый актив может резко упасть или вырасти на любую величину, несмотря ни на какие прошлые данные.

Итак, по графику видно, что:

✅ Если бы 5 лет назад Антон вложил в данный портфель 89тр, то сегодня у него как раз получилась бы его текущая стоимость — 129тр.

✅ Таким образом, доходность за предыдущие 5 лет составила 44,3%

✅ Максимальная просадка на данном периоде получилась -14,4%. То есть при любой дате покупки портфеля и любой дате продажи за данный период потери не могли составить более 14,4%.

Кстати, любопытно, что максимальная просадка случилась не в марте 2020 года (хотя и она чётко видна на графике), а в 2016-17 годах.

Среднегодовая доходность портфеля получилась 7,61%. Обратите внимание, что среднегодовая доходность — это не просто суммарная доходность, делённая на 5 лет, т.к. её необходимо считать с учётом «сложных процентов». ☝ Не буду углубляться сейчас в теорию, если кому-то интересно отдельно почитать про сложные проценты — напишите об этом в комментариях.

Что ж, теперь давайте сравним наш портфель с двумя другими альтернативными портфелями: S&P500 в рублях (т.е. если бы вместо портфеля Антона мы на все деньги вложились в ETF на S&P500), а также доллары в рублях (т.е. если бы мы купили на все деньги доллары и хранили их, а доходность считали бы в рублях).

Для этого посмотрим на следующий график и табличку:

Видно, что портфель Антона кратно менее доходный, чем S&P 500 в рублях: 44,3% за 5 лет против 104,5%. Но зато он и менее волатильный: во время колебаний S&P 500 портфель Антона тоже колебался, но с гораздо меньшим размахом. Это происходит как раз потому, что S&P 500 состоит только из акций США, а портфель Антона более-менее диверсифицирован по видам активов и странам. За счёт этого, когда S&P 500 терпит жёсткую просадку, портфель Антона теряет в цене гораздо меньше. На примере максимальной просадки за период: у S&P 500 она была -21,1%, а у портфеля Антона, как я показал выше, -14,4%.

Заметьте, что разница в доходности у них в 2 раза, а разница в просадке — только в 1,5 раза ☝Это говорит о том, что вообще-то можно было бы собрать ещё более стабильный портфель, чем у Антона, при той же доходности.

✅ Таким образом, доходность портфеля Антона в рублях хуже, чем S&P 500 в рублях, но и риски потерь при этом значительно меньше.

✅ Если Антон ожидает доходность, как у S&P 500, то ему придётся принять на себя соответствующие риски.

В то же время, заметно, что доходность портфеля Антона кратно выше доходности в рублях от простой покупки и хранения наличных долларов: 44,3% за 5 лет против 17,4%. Но обратите внимание: волатильность портфеля тоже ниже волатильности доллара! Доллар по отношению к рублю колеблется гораздо сильнее, чем колеблется стоимость портфеля в рублях. Максимальная просадка доллара за период была -32,6%, что в 2 раза хуже, чем у портфеля. Это очень наглядная демонстрация того, что портфель уже неплохо диверсифицирован, и когда валюта скачет, портфель остаётся стабильным👍

✅ Таким образом, доходность портфеля Антона в рублях лучше, чем доходность от простой покупки и хранения наличных долларов.

✅ Плюс риски потерь у портфеля ниже, чем у доллара, что также говорит в пользу портфеля.

Отдельно скажу ещё про нижнюю строчку таблицы. С помощью параметра Value at risk, о котором я писал в посте в телеграм-канале, я прикинул, с какой вероятностью в течение ближайшего года может случиться просадка на 20+% для портфеля, доллара и S&P 500. Здесь я тоже не буду углубляться в теорию расчёта, а лишь приведу результаты. Если кому-то интересно разобраться в математике расчёта этого параметра, напишите в комментариях — я пришлю вам ссылку для самостоятельного изучения 🤓

Так вот, для портфеля Антона вероятность потери более 20% стоимости в рублях в течение года составляет 9%. Для S&P 500 она равна 23%, для доллара — 12%. Таким образом, если Антону вдруг резко понадобится обналичить свои деньги в течение года, то риск потерять больше 20% от вложенных средств для его портфеля значительно ниже, чем для S&P 500 или доллара. То есть с точки зрения риска будущих потерь портфель Антона лучше, чем S&P 500 и доллар.👍

Но тут стоит оговориться, что по поводу риска и уровня боли от потерь денег каждый должен устанавливать свои границы сам. Так, для Антона 9-процентный риск потерять 20% от своего портфеля кажется приемлемым, а 23-процентный риск — уже боязно. А кого-то такой риск может и не смущать 🤷♂

Общий вывод по портфелю Антона такой:

✅ Он точно лучше хранения денег в долларах под матрасом.

✅ Он менее доходный, чем S&P 500, но более стабильный, менее рискованный.

✅ Вместе с тем, как мне кажется, у портфеля есть потенциал для ещё большей стабильности при той же доходности — если его немного доработать. Думаю, для этого стоит попробовать его получше диверсифицировать по странам и валютам.

Разбор получился длинным, но мне хотелось максимально понятно объяснить свой подход к анализу. Самые главные результаты я в итоге собрал в один более короткий и ёмкий дашборд. Думаю, в следующем посте как раз покажу его вам для сравнения с той «аналитикой», которую предлагает приложение брокера. А пока, прошу вас поделиться мнением о проделанной работе 🙏

Источник

Как рассчитать реальную доходность своего портфеля

Реальная доходность – это доходность, скорректированная на инфляцию.

В данной статье мы разбирали как посчитать номинальную доходность портфеля. Там всё просто. А в этой статье мы рассчитывали реальную доходность индекса Московской биржи. Там же есть калькулятор, который рассчитывает доходность индекса с довнесениями в портфель. Но в этом калькуляторе есть ряд ограничений, нельзя проставить произвольные даты, нельзя учитывать изъятия из портфеля.

В этой статье мы исправили эти ограничения. Теперь можно рассчитать вашу номинальную и реальную доходность, а также сравнить ее с индексами. (если ваш портфель сформирован позже 01 января 2015 года)

В данном калькуляторе вы посчитаете свою номинальную и реальную доходность и сравните динамику и доходность вашего портфеля с индексами MCFTRR (индекс Мосбиржи с дивидендами нетто) и S&P500TR (индекс S&P500 с дивидендами брутто). При этом сравнение с индексами будет проходить по принципу «как если бы вы вместо бумаг в своем портфеле покупали ETFна данные индексы, а не то, что вы покупали на самом деле». Такое сравнение очень важно, особенно если в вашем портфеле идут регулярные взносы или снятия.

Пример: в некотором году некий индекс начал год на отметке 3000 и закончил год на отметке 3000, при этом внутри года было сильное падение индекса с последующим восстановлением до 3000. Итого, годовая доходность индекса составила 0%. А вы, в момент падения купили какую-то акцию, которая к концу года выросла вместе с рынком, и из-за этой покупки у вас может получиться положительная доходность. Вы как будто бы обогнали рынок. Но это не так, возможно, если бы вы в момент падения купили не акцию, а ETFна индекс, то ваша положительная доходность увеличилась бы. Из этого следует, что правильнее сравнивать себя с рынком, воспроизведя в ретроспективе покупку индекса. Тогда вы получите «свой» рост конкретного индекса.

Для того, чтобы воспользоваться калькулятором у вас должен быть:

— список ваших взносов и изъятий в портфель.

— оценочные стоимости вашего портфеля на разные даты (например, я фиксирую стоимость своего совокупного портфеля на каждый конец месяца). Или, хотя бы текущую стоимость портфеля. Без промежуточных стоимостей вы лишитесь графиков в сравнении за всю историю вашего портфеля, но все равно посчитаете текущую, реальную и номинальную доходности.

Вот так будет выглядеть результат ваших расчетов. (это абстрактный пример из генератора случайных чисел)

В данном результате вы увидите:

- Текущую номинальную и реальную доходность вашего портфеля.

- Номинальную и реальную доходность вашего гипотетического портфеля, как если бы вы вкладывали все деньги в индекс Мосбиржи (с дивидендами)

- Номинальную и реальную доходность вашего гипотетического портфеля, как если бы вы вкладывали все деньги в индекс S&P500 (с дивидендами)

- Визуальный ряд:

— Номинальные результаты в рублях всех трех портфелей

— Сравнение номинальной и реальной доходности вашего текущего портфеля

— Сравнение реальных доходностей всех трех портфелей

- Все доходности и результаты посчитаны в рублях, с учетом валютной переоценки. То есть вложение в S&P500TR пересчитано на рубли, с учетом курса рубля к доллару.

- Реальная доходность высчитывается на основании официальных месячных данных инфляции. Дневные данные рассчитаны, как месячные, деленные на количество дней в конкретном месяце.

- Изменение портфеля на российские акции определяется индексом полной доходности Мосбиржи НЕТТО, на основании закрытия дневных котировок.

- Изменение портфеля на американские акции определяется индексом полной доходности S&P500, на основании закрытия дневных котировок.

- Все расчеты годовой доходности проводятся с помощью формулы XIRR.

- Все входящие потоки от эмитентов (дивиденды, купоны) учитываются в текущей стоимости портфеля, дополнительно указывать их как «пополнение счета» не нужно. Если же вы выводите дивиденды и купоны с брокерских счетов, то данную операцию необходимо отражать как «изъятие».

- Калькулятор рассчитан на данные от 01.01.2015 и по текущую дату.

- Все формулы и данные открыты для проверок и корректировок (в случае необходимости)

- Периодически будет проходить улучшение калькулятора и добавляться данные по инфляции и котировки индексов. (необходимо периодически скачивать с сайта новую версию)

- Так как калькулятор считает данные с 2015 год по текущую дату, то скорее всего ваш гипотетический портфель из S&P500 будет обгонять ваш текущий и гипотетический портфель Мосбиржи. Но это не значит, что это будет продолжаться в дальнейшем, не стоит делать поспешных выводов.

Как пользоваться калькулятором.

- Очень важный момент! Так как в калькуляторе одновременно работает 15 тысяч формул XIRR (а каждая из 15 тысяч формул проводит до 100 расчетов внутри себя), то после ввода данных проводится более 1 миллиона расчетов (помимо нескольких тысяч тяжелых формул ВПР). За счет этого файл может долго обрабатывать данные, до 10 минут.

- Сделать копию файла. По умолчанию файл закрыт для редактирования, в отличии от предыдущих калькуляторов.

- Перейти на вкладку «Исходные данные» и заполнить три ряда данных:

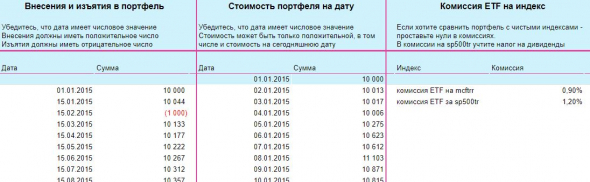

— Внесения и изъятия в портфель. Эти данные обязательные! Без них невозможно посчитать ваши доходности. Необходимо внести ваши внесения и изъятия, с датами и суммами, так как это сделано на примере. Обязательно – даты должны идти в хронологическом порядке от дальней к ближней. Если вы будете копировать данные с ECXEL, то убедитесь, что копируете именно в формате даты и числа (экселевские пробелы внутри чисел «1 000 000» корректно не копируются в google таблицы), потому лучше, сначала скопировать данные в отдельную книгу google таблиц, убедиться в верности формата, уже оттуда копировать в шаблон (желательно через специальную вставку). Внесения заносятся в виде положительного числа, изъятия – в виде отрицательного.

— Стоимость портфеля на дату. Эти данные не обязательные (если у вас их нет), но без них вы не получите правильный визуальный ряд. Если есть хоть какие-то оценки (дневные, месячные или годовые) то вносите, учитывая правила внесения из предыдущего пункта, если данных нет, то внесите одной строкой оценку портфеля на сегодня, с сегодняшней датой. ВАЖНО! Данные нужно вносить только с шестой строки, в пятую строку автоматически скопируются данные по первоначальному взносу, он и будет являться первой оценкой вашего портфеля. Данные по оценке портфеля могут иметь только положительное число.

— Комиссии ETF на индексы. В случае если вы хотите сравнить свой портфель с чистым индексом, то нужно поставить нулевые комиссии. Если вы хотите сравнить свой портфель с вложениями в конкретные индексы, то нужно поставить комиссию конкретных ETF, в моем примере я на Мосбиржу беру FXRL (именно поэтому индекс нетто, а не брутто) и FXUS. Но на FXUS ставлю комиссию 1,2%, чтобы учесть налог на дивиденды, которые платит провайдер ETF (2%*15%=0,3%).

4. Далее переходим во вкладку «Расчет» и ждем от 1 до 10 минут, в зависимости от производительности вашего оборудования (шкала загрузки в правом верхнем углу), когда все загрузится, вы увидите свои данные.

5. Периодически заходите на сайт и обновляйте калькулятор. В нем будут происходить изменения, а также добавляться обновленные данные по инфляции и котировкам индексов.

- Если у вас и за 10 минут не загрузились данные, то скорее всего ваше оборудование не сможет просчитать данные, воспользуйтесь другим компьютером.

- Если расчет выдает ошибку, не считает и не формирует графики – вероятнее всего, вы некорректно внесли данные. Не тот формат даты и числа. Данные не в хронологическом порядке. Оценка портфеля ушла «в минус»

- Не все доходности рассчитались (например, рассчитались все, кроме реальной доходности какого-либо портфеля). Такое может, из-за особенностей формулы XIRR, если формула не находит при определенном количестве итераций правильное решение, то она выдаст ошибку. Это исправится само со временем (через несколько дней), либо требует исправления формулы в конкретной ячейке листа «Расчет». (напишите мне, решим)

- Вы все сделали правильно, но все равно ничего не работает. – Убедитесь, что у вас последняя версия калькулятора. Зайдите на сайт и скачайте новый релиз.

- Ниже скриншот расчета моего реального портфеля. Видно, что график реальной и номинальной доходности моего портфеля изменяется резкими горизонтальными и вертикальными линиями. Это происходит из-за того, что загружены месячные данные, по оценке стоимости портфеля. Также видно, что графики кое где прерываются – это особенности формулы XIRR, описанные в пункте 3. И еще есть резкие выбросы доходностей (апрель 2019), это может происходить только из-за отсутствия дневных данных по стоимости портфеля. Но все эти графические недочеты никак не влияют на правильность расчета доходностей на текущую дату.

- Графики формируются без доходностей собственного портфеля, либо доходности линейные. Это из-за отсутствия (либо малого количества) стоимостей вашего портфеля на разные даты. Если вы изначально их не фиксировали, то можете взять из отчетов брокеров. Но это не важно и не влияет на расчет текущих доходностей.

Кстати, вот тут статья о реальной доходности Мосбиржи с 2003 года, вы наверняка ее уже видели.

Источник