- Распределение инвестиционных средств

- Диверсификация – это

- Простыми словами – это то самое распределение всех средств по разным активам. Яйца и корзинки, которые всегда приводятся в извечный пример. Помимо этого, можно привести пример с депозитами в банке. Это самый классический пример, давно избитый на практике. Давайте рассмотрим его более подробно, ведь открыть депозит может каждый. Если не хочет зарабатывать, а только бежит от инфляции.

- Как много должно быть активов?

- Принцип «чем больше – тем лучше» не всегда работает. Он отлично подходит для новичков, но абсолютно проваливается при долгосрочных трендах. Для начала вы разберетесь в том, что приносит большую прибыль именно для вас. Изучите тренды, приобретёте опыт.

- Можно ли доверять диверсификатору?

- Куда инвестируются мои деньги?

- Есть два направления, которые стабильно генерируют прибыль. Физические инвестиции и онлайн-рынок. Впрочем, разницы между ними никакой нет, только если вы не покупаете золото. Ведь те же доллары, ценные бумаги, акции, фьючерсы и так далее – не имеют под собой никакого другого подкрепления, кроме как только веры людей в то, что тот или иной проект приносит прибыль. Это торговля легендами, впрочем, это нормальное явление.

- Физические активы

- В классическом понимании, физические активы – это недвижимость, акции, драгоценные металлы и валюта. Распределение инвестиций в эти сферы завязано на надежности, но низкодоходности. Основная прибыль используется как ресурс для высокорискованных инвестиций. В то же время, само тело инвестирования служит фундаментом и основой для выплат, в случае кризиса.

- Онлайн активы

- Комментарии

- Оставить комментарий

- Как и зачем делят инвесторов профучастники

- Инвесторы уходят в короткие долги

- Что выбирали частные инвесторы на турбулентном рынке

- Инвестиции – что это такое простыми словами, для чего нужны, и с чего начать новичку создавать капитал

- Определение и назначение инвестиций

- Классификация инвестиций для частного инвестора

- Объекты инвестирования

- Пошаговая инструкция для начинающего инвестора

- Риски инвестирования

- Заключение

Распределение инвестиционных средств

Распределение инвестиционных средств – это основа заработка. Наверно каждый слышал пословицу про яйца в одной корзине, или испытал на себе, когда сильная надежда на что-то одно, проваливалась в никуда. В этой статье подробно изложены все нюансы распределения активов и принципы их приумножения.

Диверсификация – это

Простыми словами – это то самое распределение всех средств по разным активам. Яйца и корзинки, которые всегда приводятся в извечный пример. Помимо этого, можно привести пример с депозитами в банке. Это самый классический пример, давно избитый на практике. Давайте рассмотрим его более подробно, ведь открыть депозит может каждый. Если не хочет зарабатывать, а только бежит от инфляции.

- Каждый банк предлагает открыть депозит на неограниченную сумму;

- Не все банки участвуют в страховых компаниях и фондах. Таким образом, вам нужно самим уточнять максимальную сумму, которую страхует банк;

- Когда банк рухнет, вам должны будут начисляться выплаты на другой счет, другого банка;

- С другой стороны, вы можете распределить свои активы по нескольким банкам. В случае развала одного из них, вы получите, как минимум, тело своего депозита.

Но банки никогда не принесут прибыль в 100% годовых. Минимальные сроки окупаемости депозита по всем странам СНГ – от 6-ти лет, если хранить сбережения в государственной валюте.

Но можно пойти и другим путем, скупая акции, инвестируя в долгоиграющие тренды (криптовалюта, IT-проекты, эко-проекты) или выжимать максимальную прибыль в интернете. Таким образом, вы построите свою платежеспособную систему. С другой стороны, до выхода в максимальную прибыль, вы пройдете путь лишений, ошибок, финансовых потерь и неизбежных рисков. Так как правильно диверсифицировать средства?

Как много должно быть активов?

Принцип «чем больше – тем лучше» не всегда работает. Он отлично подходит для новичков, но абсолютно проваливается при долгосрочных трендах. Для начала вы разберетесь в том, что приносит большую прибыль именно для вас. Изучите тренды, приобретёте опыт.

Активы вы создаете сами, поэтому ориентируйтесь по двум полюсам. Насколько важен вам именно пассивный доход? Как много прибыли вы хотите получать? При такой вилке вы сами распределяете время и силы. Если сможете следить за 10+ инвестиционными активами – хорошо. Подниметесь до 50-ти и выше? Прекрасно. Но помните, что за всеми активами нужно следить, выводить деньги, реинвестировать. В случае форс-мажорных обстоятельств вам придется самостоятельно доказывать свое право на эти деньги.

Поэтому, лидером финансовых рынков стало доверительное управление. Обученные, опытные профессионалы сами просят вас зарабатывать. Используя ваши деньги только как инструмент, они принесут вам такую прибыль, какую вы сами неспособны представить.

Можно ли доверять диверсификатору?

Представьте себе, вам должны провести самую обычную хирургическую операцию. Удаление аппендицита, мелкого сосудика или тех же гланд. Но что-то пошло не так и вы проснулись во время процедуры. Будете ли вы давать советы хирургам? Будете ли вы настаивать, чтобы скальпель передали именно вам? Возможно вы станете командовать персоналом?

Конечно же нет, если вам дорого здоровье. Медики добавят анестезии и проведут операцию также тщательно, как и обычно. То же самое касается и финансов.

Диверсификаторы – это хирурги мира финансов. Они чувствуют, как пульсируют жилы прибыли, и направляют потоки финансов в ваши карманы. Просто они знают, что чем больше заработаете вы, тем больше получат они на процентах.

Куда инвестируются мои деньги?

Есть два направления, которые стабильно генерируют прибыль. Физические инвестиции и онлайн-рынок. Впрочем, разницы между ними никакой нет, только если вы не покупаете золото. Ведь те же доллары, ценные бумаги, акции, фьючерсы и так далее – не имеют под собой никакого другого подкрепления, кроме как только веры людей в то, что тот или иной проект приносит прибыль. Это торговля легендами, впрочем, это нормальное явление.

Деньги при распределении средств инвестируются в следующие активы:

- Хайпы, игры с выводом денег, высокодоходные и высокорискованные проекты. Они берут на себя малую часть инвестиций, но генерируют наибольший приток прибыли;

- Второе место занимает рынок криптовалют. Инвестиции идут как в долгосрок, так и торгуются на краткой перспективе относительно движений курса. Это позволяет как генерировать ту самую прибыль для инвесторов, так и создавать страховой фонд;

- Физические активы. Разными долями инвестиции распределены между акциями, физическими объектами и валютой. Это также позволяет как генерировать прибыль, так и создает подушку безопасности.

Чтобы узнать конкретные инвестиционные планы, ознакомиться с нашими стратегиями и оценить тактику использования средств – вступайте в VIP-клуб Трастмониторинг. На закрытых встречах клуба обсуждаются все нюансы и специфика инвестирования.

Физические активы

В классическом понимании, физические активы – это недвижимость, акции, драгоценные металлы и валюта. Распределение инвестиций в эти сферы завязано на надежности, но низкодоходности. Основная прибыль используется как ресурс для высокорискованных инвестиций. В то же время, само тело инвестирования служит фундаментом и основой для выплат, в случае кризиса.

Онлайн активы

Онлайн активы – это та самая криптовалюта, токены, инвестиции в хайпы и игры с выводом денег. Суммарно, они создают постоянную волну крупной прибыли, которая набирает критическую массу. По итогам, именно эта часть диверсифицированной сетки и генерирует ваши ежедневные доходы.

Конечно, если отложить все дела и на пару месяцев закрыться в комнате, занимаясь исключительно разработкой стратегий, то можно будет придумать и свой портфель инвестиций. Растеряв кучу денег, времени и нервов.

А можно довериться профессионалам и зарабатывать огромные прибыли вместе с Трастмониторинг. Мониторингом, которому доверяют.

Комментарии

Оставить комментарий

Добавлять коментарий возможно только после регистрации на нашем сайте

Источник

Как и зачем делят инвесторов профучастники

Любой клиент, желающий воспользоваться услугами профучастника фондового рынка, проходит обязательное риск-профилирование. Исходя из целей, горизонта и опыта, определяется наиболее подходящая стратегия инвестирования. В Альфа-капитале в отдельную группу выделили представительниц слабого пола — в отличие от мужчин они более консервативны и концентрируются на достижении конкретных жизненных целей.

Работа частного инвестора на фондовом рынке начинается с обязательной процедуры риск-профилирования, которую проводят банки, брокеры или управляющие компании. Как правило, выглядит это следующим образом: в офисе профучастника либо на сайте компании или банка, клиента попросят заполнить анкету, в которой отражается доходность, на которую он рассчитывает, риск, который способен нести, а также горизонт инвестирования. Дополнительно надо будет указать возраст, примерные среднемесячные доходы и расходы за последние 12 месяцев, а также данные о сбережениях, опыте и знаниях в области инвестирования. И только по результатам проведенного опроса клиенту присваивается одна из трех категорий в соответствии с договором о брокерском обслуживании — стандартном, повышенном или особым уровне риска.

Многие профучастники делят основные группы. В частности, в УК «Открытие» каждая группа делится еще на три подгруппы, отличающиеся друг от друга горизонтом инвестирования. «Определив основные характеристики, мы уже можем предложить стратегии доверительного управления, которые соответствую его профилю»,— отмечает начальник управления инвестиционных продуктов и технологий управляющей компании Евгений Горбунов.

Весной «БКС Премьер» оценило базу потенциальных частных инвесторов России (см “Ъ” от 13 марта). По оценкам компании таковыми могут быть 2,2 млн человек. Их отнесли к шести различным категориям по признакам общего мировоззрения, отношению к формированию личных финансов, готовности к риску и т. д. Так, в группу «самостоятельных экспертов» вошли люди, более склонные копить на различные цели и ради этого готовые пожертвовать текущим уровнем жизни; в группу «прогрессивных деятелей» респонденты склонные к накоплению для обеспечения семьи; «перспективными жизнелюбами» названы склонные к тратам и не ориентированные на накопления опрошенные. К категории «активных обывателей» отнесены «склонные копить на всякий непредвиденный случай», «консервативных» — с таким же мировоззрением, приправленным недоверием к финансовым организациям. Оставшиеся вошли в группу «невовлеченных» — не интересующихся управлением бюджетом и инвестированием граждан.

Инвесторы уходят в короткие долги

Установленный на начальном этапе риск-профиль со временем может меняться, по мере изменения предпочтений и финансовой грамотности клиента. «Если первоначальные ожидания клиента сформированы сроком на год и опираются, в основном, на индикатор ставки по депозиту, мы предлагаем ему в первую очередь консервативные продукты. В процессе работать с клиентом, развивая его финансовую грамотность, выявляя его склонность к риску, возможности по срокам вложения при аппетите к повышенной доходности»,— отмечает руководитель проектов управления развития продаж и продуктовых предложений УК «Уралсиб» Алексей Бордуков.

Инвестиции для модниц

Новацией для рынка стало предложение «Альфа-капитал» выделить в отдельную группу женщин. В минувшую пятницу компания запустила сервис «Инвестиционное ателье», который представляет собой мобильную страницу сайта, где в игровой механике предлагается представительницам «слабого пола» выбрать свою инвестиционную цель – образование детей, собственное жилье, резервный фонд и другое, срок и сумму инвестиций. Система формирует инвестиционный портфель, исходя из долгосрочных целей, а так же с учетом отличий инвестирования у мужчин и женщин. По слова гендиректора управляющей компании Ирина Кривошеевой, они заключаются в различиях жизненного цикла, доходам, целей и предпочтений, психологии и т.п.

К тому же в своих инвестиционных решениях они более консервативны. По данным исследований Ernst & Young, только 25% женщин проводят активную ребалансировку своего портфеля, тогда как среди мужчин этими операциями занимаются почти половина. «Женщины заинтересованы в достижении эффекта и устойчивости на более долгосрочную перспективу, а также концентрируются на достижении конкретных жизненных целей. Например, создание собственной финансовой “подушки безопасности”, образование детей, собственное жилье, будущая пенсия»,— отмечает госпожа Кривошеева.

Что выбирали частные инвесторы на турбулентном рынке

В летние месяцы российский рынок коллективных инвестиций смог полностью восстановиться после провала в конце прошлого года. Только за июнь и июль в розничные фонды было инвестировано почти 20 млрд руб. Инвесторы покупают практически все категории фондов. Однако на фоне снижения котировок на рынке акций пайщики начинают отдавать предпочтение консервативным продуктам — как облигационным фондам, так и фондам драгоценных металлов.

Источник

Инвестиции – что это такое простыми словами, для чего нужны, и с чего начать новичку создавать капитал

Обычно про инвестиции мы слышим в экономических новостях, которые связаны с развитием предприятия, отрасли или страны. Большинство людей считает, что это понятие к их жизни никак не относится. Но реалии таковы, что инвестиции – это жизненная необходимость для каждого, кто думает о своем будущем и будущем своей семьи. Разберемся, что такое инвестиции простыми словами, для чего они нужны, и с чего начать новичку.

Определение и назначение инвестиций

Я уже 20 лет преподаю в университете дисциплины, связанные с инвестициями и инвестиционной деятельностью. Но только пару лет назад осознала, что тот материал, который я даю, никак не поможет молодым людям изменить свое мышление в сторону необходимости с первого самостоятельного заработка начать создавать личный капитал.

На занятиях мы разбираем, как важно инвестировать предприятиям, которые хотят выжить в условиях рынка, изучаем механизм инвестиций. Но когда я заговариваю со студентами о личных финансах и инвестировании, вижу полное непонимание процесса и скептицизм. Зачем это надо? Нужны миллионы. Нам еще рано задумываться о пенсии. Хотим жить одним днем. Все равно государство все отберет и так далее и тому подобное.

Губительные мысли для молодежи. У нее есть все шансы обрести финансовую независимость, потому что на стороне молодых один из главных факторов успеха – время.

Короче, я начала исправлять ситуацию, насколько это позволяют мне делать стандарты Министерства образования. Но в рамках нашего блога я не ограничена рамками, поэтому с удовольствием делюсь своими знаниями и опытом в инвестиционной деятельности. И сегодня самые основы.

Инвестиции в общем понимании – это вложения средств в какие-либо объекты с целью получения эффекта. Эффект не обязательно должен быть коммерческий (извлечение прибыли). Если мы говорим о государственных инвестициях, то речь может идти о социальном, экологическом и других эффектах. Возьмите, например, проект по строительству детского сада или реконструкции очистных сооружений.

Но в статье речь не об инвестиционной деятельности предприятий, а о нашей с вами.

Для частного инвестора инвестиции – это вложение денег в активы с целью создания, сохранения и приумножения личного капитала.

Я думаю, ответ на вопрос, зачем надо создавать капитал, есть у каждого. Это покупка дорогостоящих товаров (машина, квартира, дом), возможность путешествий или обычного отпуска с семьей на море, образование детей и, наконец, достойная пенсия. Вершина всего – финансовая независимость, когда ты не зависишь от своего работодателя и получаемой заработной платы, когда у тебя есть возможность заниматься тем, о чем мечтал всю жизнь.

Назовите мне хотя бы одного нормального человека, который был бы против всего этого. Тогда почему инвесторов в России чуть больше 2 %, а активных еще меньше? Потому что мы любим придумывать оправдания бездействию. Самые популярные: “нет денег, чтобы инвестировать”, “не хотим себя ни в чем ограничивать, жизнь слишком коротка”, “инвестиции придумали, чтобы отобрать последнее”.

Опасные заблуждения. Прежде чем так говорить, надо для начала все узнать о предмете спора и попробовать на практике. Я сделала и то и другое. Ни один из перечисленных аргументов у меня не нашел подтверждения. Дело за вами.

Классификация инвестиций для частного инвестора

В любом учебнике по экономике вы найдете обширную классификацию инвестиций. Но мы разберем только ту ее часть, которая относится к частному инвестору. И первый признак – объекты инвестирования. В зависимости от него инвестиции бывают:

- реальные – вложения в реальные активы, например, покупка недвижимости, земли, оборудования;

- финансовые – вложения в ценные бумаги (акции, облигации), валюту, производные финансовые инструменты (фьючерсы, опционы).

По срокам вложения:

- краткосрочные или спекулятивные – это игра на разнице в цене актива, за минуту могут осуществляться несколько сделок купли-продажи, такой вид сложно отнести к инвестициям;

- среднесрочные – на срок от 1 до 5 лет, целью может быть покупка машины, образование ребенка, отпуск и пр.;

- долгосрочные – инвестиции на срок от 5 лет, как правило, основной целью является создание пассивного дохода от капитала.

От срока инвестирования зависит стратегия: активная или пассивная.

Какие бывают виды в зависимости от характера участия инвестора:

- прямые, когда инвестор вкладывает инвестиции напрямую, без участия посредника (например, в развитие бизнеса, своего или чужого);

- косвенные, когда инвестируют средства через посредников (брокеров).

По уровню риска:

Выбор варианта зависит от индивидуального отношения к риску инвестора.

Объекты инвестирования

Ищем ответ на вопрос, куда вкладывать деньги. Я уже писала об этом, кратко остановлюсь на вариантах, уже сейчас доступных частным инвесторам в России.

Вариант 1. Банковские вклады.

Традиционный инструмент, знакомый каждому россиянину и для многих до сих пор остающийся единственным способом инвестирования. Снижение ключевой ставки Центробанка в 2019 году привело к значительному снижению доходности по депозитам (4 – 5 % годовых). Такую ставку сложно назвать приемлемой для инвестора, который хочет создать и приумножить капитал.

Вариант 2. Акции и облигации.

Для начинающих это рискованные инструменты, кроме ОФЗ и муниципальных облигаций. Но и доходность по ним выше, чем по депозитам. Покупать акции и облигации отдельных эмитентов советую только после теоретической подготовки. Если не хотите рисковать и решили остановиться на ОФЗ и муниципальных облигациях, готовьтесь, что доходность по ним всего на 1 – 2 % больше, чем по банковским вкладам.

Вариант 3. Индексные фонды.

На начальном этапе лучше вложиться в индексные фонды, которые следуют за биржевым индексом (БПИФ или ETF). Это позволит сразу выполнить первое правило грамотного инвестора – диверсификацию. Есть фонды акций, облигаций и даже золота. Вкладывайтесь в американский, китайский, немецкий и другие рынки, в рублях, долларах или евро. Снижение котировок по одним акциям, входящим в индекс, компенсируется ростом по другим.

Вариант 4. Валюта.

Не самый лучший совет – покупать наличную валюту и складывать дома. Во-первых, это небезопасно. Во-вторых, инфляцию никто не отменял. Такой же плохой совет – положить на валютный счет в банке. Ставки там неприлично низкие. Посылать новичков на Форекс я тоже не буду. 99 %, что они там потеряют все свои деньги. Как вариант – изучить тему ПАММ-счетов и сформировать портфель из нескольких счетов с консервативной стратегией и долгой историей.

Вариант 5. Недвижимость.

Подходит для людей с большим первоначальным капиталом. А тот, кто надеется купить в ипотеку, сдать в аренду, погашать кредит за ее счет и что-то заработать, тот может очень разочароваться. Расчеты, расчеты и еще раз расчеты. Для тех, кто не имеет достаточной суммы для покупки недвижимости, доступным вариантом может стать приобретение акций фондов недвижимости, торгующихся на Санкт-Петербургской бирже (REIT), или участие в закрытом ПИФе недвижимости.

Вариант 6. Драгоценные металлы.

Эксперты называют такой вариант защитным. Большой доходности не будет. Только если грянет очередной мировой кризис, и все инвесторы бросятся скупать золото вместо рухнувших ценных бумаг. Именно для таких случаев и инвестируют в драгоценные металлы.

Это высокодоходный и одновременно высокорискованный вариант. Вложение во что-то новое и перспективное может принести тысячи процентов доходности, а может превратить капитал в 0. Примеры успешных венчурных проектов: Facebook, Alibaba, Xiaomi.

Будет неправильно, если я не скажу еще об одном виде инвестиций. Каждый из нас уже сейчас является инвестором, потому что вкладывал или продолжает это делать в свое образование, здоровье, детей и пр. Последний объект, кстати, вызывает у меня недоумение. Некоторые родители инвестируют в детей, чтобы они потом содержали их. Считаю, что мы обязаны сделать все возможное, чтобы не пришлось потом детям помогать нам в старости.

Все эти варианты инвестирования я привела для того, чтобы показать, что без изучения механизма работы каждого инструмента рассчитывать новичкам на высокий доход и быстрое обогащение не стоит. Боязнь большинства людей рисковать исходит из непонимания, как работают инвестиции. Поэтому и вкладывают россияне свои деньги в банки и квартиры. А понимание никому с рождения не дается, даже Уоррену Баффетту.

Пошаговая инструкция для начинающего инвестора

Несколько лет назад мы с мужем были начинающими инвесторами. Сегодня у нас два брокерских счета и сформированный инвестиционный портфель, в котором создается капитал для разных целей. Доходность за 2019 год составила 19,8 %. Для пассивного инвестора, который тратит 1 час в месяц на анализ и пополнение счетов, пару часов в конце года на ребалансировку, это хорошая цифра.

Критиковать полученные результаты могут только инвесторы, которые получают больше, но стабильно на протяжении последних 10 лет. Мне есть, чему у них поучиться, что я и буду делать. Рассчитываю на долгую инвестиционную жизнь.

Приведу небольшую пошаговую инструкцию, основанную на моем личном опыте.

Шаг 1. Самообразование.

С этого я начала. В моем послужном списке книги, платные и бесплатные вебинары, конференции с ведущими инвесторами страны, курсы по портфельным инвестициям от профессионалов. Все это дало мне отличный старт, не позволило совершить ошибки новичков и потерять деньги.

Шаг 2. Оценка финансового положения семьи.

Я начала вести семейный бюджет: доходы и расходы, активы и пассивы, план и факт, экономия и перерасход. Составляю таблицы, планирую, оптимизирую и выявляю источники для инвестиций. Трачу на это 1 минуту каждый день и 10 – 15 минут в конце месяца.

Шаг 3. Создание подушки безопасности.

Я не могу позволить рисковать всеми деньгами в семье, потому что инвестиции – это всегда риск. Подушка безопасности должна быть создана в обязательном порядке. Мы сделали ее в размере 4 месячных расходов семьи. Держать резервные деньги лучше всего в инструментах, из которых их можно быстро вывести. Например, депозит с возможностью снятия без потери процентов, дебетовая карта с процентом на остаток, ОФЗ или фонды денежного рынка на МосБирже.

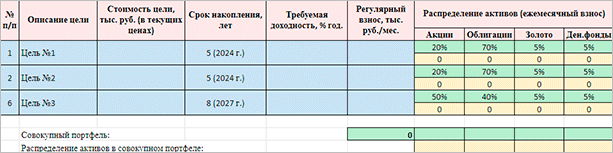

Шаг 4. Определение инвестиционных целей.

Без этого не сформировать инвестиционный портфель. Его состав и распределение активов внутри зависят от срока инвестирования. Например, одна из наших целей – это образование ребенка (младшая дочь заканчивает школу в 2024 г.). Цель среднесрочная, поэтому распределение активов сделали консервативным. Еще одно событие намечено на 2027 г. – распределение активов стало более рискованным, но не агрессивным.

Шаг 5. Выбор инвестиционных инструментов.

На этом этапе рекомендую определить свой риск-профиль. Есть специальные тесты у брокеров и в свободном доступе в интернете от ведущих инвестиционных компаний мира. Далее, в зависимости от вашего отношения к риску, целей и сроков инвестирования выбираем инструменты.

Шаг 6. Делаем первые вложения и начинаем свой путь к финансовой независимости.

Риски инвестирования

Мы все время говорим, что инвестиции – это риск. С какими же видами риска может столкнуться инвестор:

- страновой – риск, присущий конкретной стране и связанный с политическими, экономическими, правовыми и другими факторами;

- валютный – когда инфляция и изменение курса валют то в одну, то в другую сторону снижают доходность активов или вовсе приводят к уменьшению капитала;

- рыночный – связан с колебанием котировок акций, облигаций;

- риск отдельной компании.

Есть две крайности, которых надо избегать:

- Вообще не анализировать риски и вкладывать все деньги в высокодоходные проекты, надеясь на “авось пронесет”. Результат – потерянный капитал, разочарование в инвестициях и убеждение других людей в том, что все это развод, лотерея и казино.

- Вообще не рисковать, а, например, хранить деньги дома. Результат такой же, как в первом случае. Только здесь уже нельзя винить правительство, президента, соседа или друга.

Вывод: рисков не надо бояться, ими надо научиться управлять. Один из самых эффективных способов – диверсификация.

Заключение

Инвестором в России может быть любой совершеннолетний человек. Сейчас правительство усердно работает над тем, чтобы кому-то позволить больше (так называемым квалифицированным инвесторам), а кого-то защитить от необдуманных поступков. Выход из этого только один – повышать свою финансовую грамотность, инвестировать и скорее перейти в статус квалифицированного инвестора.

Я считаю, что человек способен отвечать за свои действия и нести за них ответственность. Лишние барьеры приведут к тому, что начинающий инвестор никогда не научится думать, ведь за него уже все решили. И из-за этого желанный приток частных денег в экономику опять окажется ручейком, который ни на что не повлияет.

Источник