- Взаимозачеты между организациями или договорами одного контрагента: как правильно провести зачет задолженности между двумя предприятиями

- Определение и цель

- Необходимые условия

- Режимы ведения взаиморасчетов

- 1. Для чего нужна система взаиморасчетов?

- 2. Детализация взаиморасчетов между организациями

- 3. Зачет оплаты при проведении взаиморасчетов

- 4. Взаимозачет задолженности

- Взаиморасчеты между организациями: составление договора, необходимые документы, формы бланков и правила заполнения с примерами

- Понятие и сущность

- Требования к организации системы взаиморасчетов

- Виды взаиморасчетов

- Основные документы

- Договор взаиморасчетов

- Характеристика векселей Сбербанка

- Взаиморасчеты при наличных платежах

- Письмо о взаиморасчетах и его характеристика

- Акт сверки взаиморасчетов

- Особенности взаиморасчетов между сетевыми организациями

Взаимозачеты между организациями или договорами одного контрагента: как правильно провести зачет задолженности между двумя предприятиями

Бухгалтерское дело и учет взаимных расчетов между сторонами — ответственное мероприятие, в котором важно точно учитывать все суммы и условия. В противном случае на участников может быть возложена ответственность. Неденежная форма отношений между компаниями чаще всего является признаком и одновременно залогом долгосрочных и взаимовыгодных отношений. Такое взаимодействие возможно только при четком следовании правил и знании особенностей, именно поэтому рассмотрим подробно такие вопросы: как правильно сделать взаимозачет между двумя договорами одного контрагента или между разными организациями, можно ли провести все в одностороннем порядке, как заручиться согласием и какие документы требуются для сотрудничества.

Определение и цель

Под термином подразумевается соглашение в письменной форме о взаимопогашении требований однородного содержания участников договора. К ним относят обязанности по оплате за предоставленные услуги. Ситуация для примера: предприятие А занимается предоставлением бухгалтерской помощи, а их клиент (Б) — разработкой сайтов. Компания А заказывает услугу по созданию веб-ресурса и подписывает договор о зачете. Так, после выполнения работ, партнеры проводят акт сверки счетов и взаимозачета наименьшей суммы. Процедура выполняется по 2 или более встречным обязательствам, а количество участников начинается от двух компаний. При этом для этого требуется заявление только от одного, хотя на практике соглашение чаще всего двустороннее.

Исходя из приведенной ситуации можно сделать вывод, что взаимо зачет долга между организациями и юридическими лицами — это бухгалтерская операция, оплачиваемая безналично и одновременно прекращающая встречные обязательства при обмене услугами, выступающих для каждой второй стороны дебиторами и кредиторами.

Плюсы такого взаимодействия очевидны:

- оплата по выставленным счетам, в том числе старым, если в определенный момент времени один из участников не имеет возможности погасить долг;

- отсутствие необходимости выплаты банковской комиссии;

- сохранение средств в обороте;

- экономия времени и техническая простота взаимоотношений юридического и финансового характера.

Несмотря на кажущуюся простоту, подобные действия требуют точного знания и выполнения условий Гражданского и Налогового Кодекса РФ, а также фактора однородности, который описывается исполнением параметров различных договоров.

Операции неправомерны при:

- прошедшем сроке исковой давности или не наступившем периоде для исполнения;

- оплате причиненного ущерба жизни и здоровью;

- выплате алиментов;

- постоянной опеке граждан;

- начале делопроизводства о банкротстве контрагента.

Необходимые условия

Выполнение возможно при соблюдении правил:

- лица-участники имеют встречные запросы;

- однородность предложения;

- учет сроков договора или определение моментом востребования.

Источник

Режимы ведения взаиморасчетов

1. Для чего нужна система взаиморасчетов?

Здравствуйте, коллеги! В данной статье речь пойдет о ведении взаиморасчетов в программах 1С. Для этого предусмотрено два режима, выбор одного из них осуществляется в разделе «Взаиморасчеты».

Онлайн – новая архитектура взаиморасчетов. Взаиморасчеты распределяются сразу при проведении документов. Оффлайн – текущая архитектура взаиморасчетов (устанавливается по умолчанию).

Расчеты по документам и датам платежа производятся по расписанию фоновым регламентным заданием «Выполнение отложенных движений по расчетам с клиентами/поставщиками».

Система взаиморасчетов отвечает за оценку состояния взаимных обязательств предприятия и его контрагентов, а также за их анализ:

· учет фактической и планируемой задолженности;

· учет взаиморасчетов с детализацией до договора, заказа, расчетного документа;

· использование различных валют при проведении взаиморасчетов;

· проведение взаимозачетов и списание задолженности;

· формирование и согласование актов сверки;

· анализ состояния расчетов, выявление просроченной задолженности.

2. Детализация взаиморасчетов между организациями

Взаиморасчеты между организациями ведутся со детализацией по:

· организациям – информация об организации либо задается в документах, либо вычисляются по значениям других обязательных полей (например, в кассовых документах – по кассе, в банковских – по расчетному счету);

· партнерам – во всех документах, изменяющих состояние расчетов, указание партнеров является обязательным;

· контрагентам (получатель или плательщик) – при отключенной опции «Независимо вести партнеров и контрагентов» данные контрагента в документы подставляются автоматически;

· объектам расчетов (договор, заказ, документ расчетов) – уровень детализации расчетов, который пользователь самостоятельно указывает в первичных документах.

· расчетным документам (Приобретение товаров и услуг, Реализация товаров и услуг) – детализация до расчетных документов может задаваться вручную. При отсутствии правил, требующих этого, распределение выполняется автоматически по методу ФИФО.

В случае расчетов «По заказам» и «По договору» дополнительно можно получить данные о задолженности в разрезе расчетных документов

Такая аналитика позволяет четко увязать документы отгрузки и оплаты между собой. Эту информацию можно получить только после выполнения регламентной процедуры.

Поддерживаемые варианты распределения платежей в прикладном решении 1С представлены на схеме.

Варианты распределения платежей в 1С

В платежных документах, а также в сервисных обработках подбора по остаткам задолженности может быть указан договор (кнопка «Подобрать по остаткам» на форме платежного документа).

Объектом расчетов является выбранный договор в случае, если он указан основанием платежа в документах оплаты. То есть объект расчетов совпадает с основанием платежа.

Объектом расчетов является документ оплаты в случае, если указать договор с детализацией «По накладным» или «По заказам». Либо в случае, если отсутствует основание платежа для зачета в накладных.

3. Зачет оплаты при проведении взаиморасчетов

Вариант зачета оплаты, при котором платежный документ является объектом расчетов, исключает:

· распределение авансовых платежей на договор с порядком расчетов «По накладным» или «По заказам»;

· Изменение первоначального платежного документа.

При оформлении зачета оплаты предоставляется возможность не только зачитывать еще не распределенные платежи, но и переносить авансовые платежи с одного объекта расчетов на другой. Например, при организации взаиморасчетов можно перенести аванс с договора клиента или перенести аванс с одного заказа клиента на другой, даже если они оформлены по разным договорам.

Для зачета оплат предусмотрен помощник Зачет оплаты (кнопка «Зачет оплаты» на форме документов), состоящий из закладок:

На закладке «Нераспределенные платежи» показываются платежные документы:

· с датой большей, чем дата зачитываемого документа в рамках выбранного объекта расчетов или договора;

· с пустым объектом расчетов вне зависимости от даты.

На основании отражения в системе выписок банка в приходных документах отображается порядок расчетов и оплата. Если поступления не было, то платеж считается как аванс. При проведении взаиморасчетов для зачета аванса или фактической оплаты необходимо выбрать функцию «Зачет оплаты», при этом откроется форма, в которой показаны нераспределенные платежи.

Зачесть аванс можно по кнопке «Зачесть/перенести аванс», в этом случае формируется документ «Взаимозачеты задолженностей», по которому будет зачтена сумма аванса, которая может перекрыть задолженность полностью или частично.

Информация по документам и расчетам с поставщиками можно посмотреть в карточке поставщика по ссылке «Документы». По результату сумма распределяется на зачитываемый объект расчетов.

На закладке «Неиспользованные авансы» показываются платежные документы, по которым имеются остатки авансов на дату зачитываемого документа по указанному в документе договору (или по всем договорам) контрагента, в том числе и по другим объектам расчетов (заказам, накладным, договорам).

При открытии помощника зачета оплат автоматически производится распределение сумм взаиморасчетов и расчет сумм по остаткам неиспользованных авансов.

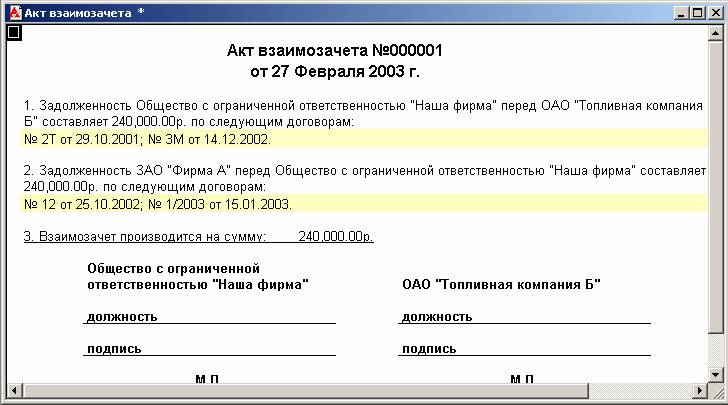

4. Взаимозачет задолженности

Объекты расчетов, которые не относятся к указанному в документе договору, отображаются в списке красным цветом. При зачете аванса создается документ «Взаимозачет задолженности» (кнопка «Зачесть/перенести аванс»).

Документы, по которым зачтена сумма оплаты (раздел «Зачтено») отображаются в нижней части списка помощника зачета оплаты. Также можно изменить сумму оплаты для зачета или отменить ее. Для выполнения операции зачета необходимо нажать кнопку «Выполнить». Расчет сумм регламентированного и управленческого производятся автоматически.

Также при учете взаиморасчетов существует возможность изменять курс как в валюте регламентированного учета, так и в валюте управленческого учета.

Пример учета взаиморасчетов в прикладном решении 1С

Сценарий зачета оплаты в рамках помощника:

· Выбирается строка по остаткам авансов.

· Исходя из суммы взаиморасчетов аванса и документа, из которого открыт помощник зачета оплат, вычисляется сумма зачитываемых средств. Сумма упр. и сумма регл. учета рассчитываются автоматически.

· При необходимости можно откорректировать сумму взаиморасчетов, суммы регламентированного и управленческого учета.

Взаимозачет задолженности может быть произведен между различными контрагентами или с одним контрагентом по разным договорам.

Для того чтобы произвести взаимозачет, нужно войти в журнал документов «Взаимозачет задолженности». В открывшейся форме выбрать вариант взаимозачета:

Списание задолженности выполняется специальным документом «Списания задолженностей» и позволяет выполнить списание дебиторской или кредиторской задолженности на указанный бухгалтером счет. При создании нового документа в открывшейся форме необходимо заполнить поля шапки документа.

Табличную часть рекомендуется заполнить с использованием функции «Заполнить по остаткам». На закладке «Расходы и активы» указать счет списания задолженности (доход или расход в зависимости от вида задолженности). Провести документ, проверить проводки.

Сверка взаиморасчетов производится между конкретной организацией и юридическим лицом партнера. Результат сверки оформляется документом «Казначейство – Взаимозачеты и списание задолженности – Сверка взаиморасчетов». После согласования формируется печатная форма Акта сверки взаимных расчетов. Предусмотрена возможность группового создания актов сверки по нескольким партнерам с использованием специального помощника.

Для общего анализа отклонений, образовавшихся по результатам взаиморасчетов между организациями, используется отчет «Сверка расчетов с партнерами», вызываемый из формы документа «Сверка взаиморасчетов».

Анализируя данные отчета, менеджер может принимать решения: активизировать работу с дебиторской задолженностью, запретить отгрузки клиентам с большой суммой просроченной задолженности и т. д.

Источник

Взаиморасчеты между организациями: составление договора, необходимые документы, формы бланков и правила заполнения с примерами

Важнейшим компонентом системы учета предприятия является поддержание системы его расчетов. Данный элемент можно назвать самым важным, поскольку деньги на любом предприятии гораздо важнее внутреннего перемещения товаров и остатков на складах.

В условиях жесткой конкуренции очень сложно осуществлять взаимные расчеты на крупных предприятиях, когда товары можно продавать в кредит, так как нет полной уверенности в платежеспособности клиента.

Взаимные расчеты являются механизмом прямого перераспределения доходов от продажи товаров и услуг между организациями, непосредственно участвующих в реализации конкретных товаров (услуг). В отличие от ранее существовавшего механизма перераспределения доходов, взаимные расчеты между организациями связи осуществляются на контрактной основе для определенного объема товаров с учетом руководящих принципов, разработанных для каждой компании.

Понятие и сущность

С юридической точки зрения взаимозачеты и взаимные расчеты являются сделкой гражданского права, то есть действиями субъектов гражданско-правовых отношений, направленными на возникновение, изменение или прекращение гражданских прав и обязанностей (статья 153 Гражданского кодекса Российской Федерации). Соответственно, взаиморасчет — это сделка, направленная на прекращение гражданских прав и обязанностей.

Взаимное урегулирование как вид гражданской сделки не регулируется непосредственно Гражданским кодексом Российской Федерации. Указанный нормативный документ как один из способов прекращения обязательств указывает только на возможность компенсации взаимных требований (статья 410 Гражданского кодекса Российской Федерации) между двумя лицами. Однако в силу параграфа 2 ст. 421 Гражданского кодекса Российской Федерации, в котором закреплен принцип свободы договора, осуществление клиринговых операций с большим количеством участников вполне приемлемо, поскольку эти операции не противоречат сущности гражданских отношений.

Правовая основа для взаимных расчетов определяется нормами гражданского права о возмещении взаимных требований. В то же время в некоторых случаях для взаимного урегулирования необходимо осуществлять другие операции, в частности, передачу права требования (статья 382 Гражданского кодекса Российской Федерации).

Взаиморасчет — это соглашение сторон гражданско-правовых отношений о взаимном прекращении определенных обязательств в фиксированной сумме в отношении друг к другу.

Важным моментом является тот факт, что:

- обязательства несут однородность;

- был установлен крайний срок для выполнения обязательств по времени.

Взаиморасчет не может быть выполнен, если:

- обязательство любой из сторон связано с возмещением вреда, нанесенного здоровью, выплатой алиментов;

- по обязательствам любой из сторон срок исковой давности истек;

- заключение соглашения о взаиморасчете прямо запрещено законом или договором.

В хозяйственной деятельности организации взаимодействуют друг с другом как контрагенты поставщики и покупатели. Важнейшая часть работы с контрагентами — бухгалтерский учет. Взаимные расчеты показывают, где находится часть финансовых средств организации и основные источники этих средств. Таким образом, от своевременного мониторинга взаимных расчетов зависят суммы денег, которые могут быть направлены в дальнейший оборот фирмы.

Взаимные расчеты осуществляются в контексте контрагентов и расчетной документации в разрезе заключенных контрактов.

Расчет производится на основе бухгалтерского учета по данным первичных документов.

Учет расчетов позволяет определить общую сумму задолженности за любой период времени, а также понять, когда и по каким документам она появилась.

Требования к организации системы взаиморасчетов

При работе с постоянными клиентами, как правило, взаимные расчеты осуществляются в соответствии со схемой, разработанной путем переговоров между сторонами. Такая система удобна для всех участников.

В этой области есть некоторые требования, которые необходимо строго соблюдать.

Требования к системе взаиморасчетов между предприятиями:

- правдивость;

- выход данных по взаиморасчетам должен быть быстрым и легким;

- возможность управления долгом;

- детализация отчетов любой сложности.

Эта система включает в себя две подсистемы: первая характеризует движение товаров (склад), вторая — движение денег (наличные финансы). Обе эти подсистемы неотделимы друг от друга и участвуют во взаимных расчетах.

Виды взаиморасчетов

Взаимные расчеты можно разделить на несколько типов, из которых наиболее крупными являются три:

- платежи за заказы: в случае когда расчет производится по определенному заказу клиента;

- расчет по контракту: все покупки и продажи осуществляются в соответствии с контрактом, подписанным между сторонами. Это может быть продажа товаров в кредит или покупка по предоплате;

- платежи по счетам: в этом случае покупка или продажа оплачиваются отдельно для конкретных счетов-фактур.

Таким образом, взаимные расчеты представляют собой прямое перераспределение дохода от продажи товаров или услуг между организациями, которые занимаются предоставлением услуг или продажей товаров.

Проще говоря, это купля-продажа товаров. Ведет все операции по расчетам в большинстве случаев бухгалтер-экономист, он также несет ответственность за всю отчетную документацию для взаимных расчетов.

Для контроля качества в современных условиях просто необходимо использовать высококачественное программное обеспечение.

Как правило, компетентное отражение текущих операций позволяет компании быстро и своевременно получить любую информацию о состоянии взаимных расчетов между контрагентами.

Основные документы

Среди расчетных документов можно выделить:

- документы по отгрузке продукции (накладные, акты приемки, акты продажи и т. д.);

- документы по оплате (платежки, расходники, ордера);

- документы – основания сделок (договора, спецификации).

По характеру документации сделки по взаиморасчетам можно подразделить на следующие:

- простые — когда оформляются только документы по отгрузке и оплате;

- сделки по счетам — документы по отгрузке и оплате оформляются на основании счетов;

- сделки по договорам — документы отгрузки и оплаты оформляются по договорам.

Договор взаиморасчетов

Договор взаиморасчетов между организациями подразумевает погашение задолженностей нескольких компаний друг перед другом.

Такая ситуация возможна, если оба предприятия действуют по одинаковым или различным договорам одновременно с покупателями и поставщиками. Процедура может быть инициирована, когда возникает задолженность по предоставленным товарам или услугам, оказываемым обеими сторонами, которые не могут быть погашены в ближайшем будущем.

Смещение может осуществляться в полном объеме долга или только на часть суммы просроченной оплаты по контракту. Гражданское право налагает такие требования на долги предприятий, которые планируется компенсировать путем взаимозачета.

Основные требования к расчетам по договору взаиморасчетов между организациями следующие:

- взаиморасчет подразумевает, что обе стороны имеют финансовые претензии друг к другу из-за задержки платежей по существующим контрактам;

- возможно соглашение о взаиморасчете между организациями, если обязательства являются однородными — они имеют одинаковые показатели (если это денежный эквивалент, то валюта расчета должна соответствовать);

- приняты сроки выполнения договорных обязательств в отношении оплаты товаров, работ или услуг.

Соглашение о взаиморасчете не может быть применено, если:

- задолженность сформировалась в соответствии с размерами компенсации за вред, причиненный здоровью физического лица или его жизни;

- были сформированы долги по исполнительным листам для взыскания алиментов;

- срок исковой давности истек (статья 411 Гражданского кодекса Российской Федерации).

Типовой договор о взаиморасчете между юридическими лицами подразумевает указание точных сумм задолженности обеих сторон соглашения с выделением НДС. Для этого на этапе подготовки формы договора выполняется взаимная сверка расчетов. Согласованный акт примирения прилагается к контракту вместе с документацией, обосновывающей факт просроченной задолженности.

Договор взаиморасчетов между организациями (образец можно увидеть ниже) подразумевает наличие следующих реквизитов:

- дата и место заключения договора;

- наименование сторон;

- имена представителей компаний с подтверждающими документами о полномочиях;

- список финансовых обязательств, которые необходимо погасить;

- указание условий взаиморасчетов.

В конце необходима фраза о том, что когда наступает дата вступления положений договора в силу, должны быть указаны реквизиты сторон их адреса. В конце документа должны стоять подписи уполномоченных лиц и печати компаний.

Договор взаиморасчетов между организацией и физическим лицом и его особенности рассмотрим далее. При таком виде расчетов одна сторона — кредитор, вторая — должник. Особенности такого типа расчетов следующие:

- однородный характер требований (финансовые);

- четко установленные сроки;

- возможность расчетов не по всему объему долгов сразу, а частями;

- возможно осуществить, если между сторонами существует как минимум два обязательства (долг и его оплата).

Характеристика векселей Сбербанка

Рассмотрим подробнее, что такое вексель Сбербанка для взаиморасчетов между организациями. Любой вексель, независимо от цели создания и лица, которое его выдало, является прежде всего ценным документом. Он выступает существенным исполнением обязательства, за которое должник выплачивает определенную сумму денег кредитору через определенный промежуток времени.

Вексель используется для взаиморасчетов между физическими лицами и между организациями, в том числе между финансовыми учреждениями. К ним относится и Сбербанк. Такие векселя выступают в качестве универсального метода оплаты. Банк выдает их за быстрые платежи за поставку, продажу товаров или предоставление услуг. Кроме того, учетная запись может использоваться в качестве обеспечения при получении кредитного продукта от банка. Но вексель Сбербанка чаще всего используется для расчетов между организациями.

В векселе Сбербанка для взаиморасчетов между организациями содержится обеспечение, которое подтверждает обязательство банка держателю выплатить определенную сумму на определенный период. Вексель требуется для расчетов, его регистрация может быть осуществлена в любом филиале Сбербанка.

Вексель – это документ формата А4. Он включает сумму, которую клиент депонировал. Кроме того, указывается город и дата выдачи.

В качестве простого векселя банка выступает ценная бумага, которая содержит письменное долговое обязательство банковской организации держателю векселя.

Такой инструмент обеспечивает следующие преимущества:

- удобная и быстрая оплата услуг, работ и товаров;

- выгодные инвестиции для получения прибыли;

- использование в качестве гаранта при получении кредитных средств или гарантий от банка.

Вексельные программы, предоставляемые банками, напоминают депозитарные: клиент инвестирует средства, а взамен получает что-то от банковского учреждения, похожее на долговую расписку. Таким образом, банк подтверждает, что средства принимаются, и обязуется вернуть их в назначенный день.

Процентный вексель означает указание процентов, которые начисляются на его сумму. Номинальные процентные суммы могут выражаться как в рублях, так и в другой валюте. Чтобы получить такой вексель, необходимо внести деньги, которые являются номинальной ценной долговой распиской.

Этот вид векселей Сбербанка является самым популярным средством, поскольку он очень похож на депозит.

В обычном дисконтном векселе не указаны условия для начисления денежных средств по номинальной стоимости, которые могут быть использованы в рублях или иностранной валюте. Чтобы получить его, нужно внести сумму, равную стоимости контракта для будущей продажи ценной бумаги. Доход получателя рассчитывается как разница между стоимостью продажи и номинальной стоимостью.

Банковский счет оплачивается единицами Сбербанка, которым разрешено осуществлять такие операции. Это могут быть филиалы банковской организации.

Сбербанк также предоставляет другие услуги по векселям:

- Обмен векселей. Таким образом, владелец счета может обменивать один вексель на несколько других, которые имеют более низкую номинальную стоимость, или получать несколько векселей за один более высокой номинальной стоимости

- Место хранения. Сбербанк предоставляет возможность каждому получателю хранить депозитные сертификаты и банковские векселя. Клиент определяет период хранения.

- Доставка и выдача ценных бумаг. Чтобы устранить риски, связанные с самопередвижением ценных бумаг, можно доверить банку выдачу и доставку купленных депозитных сертификатов и векселей по месту пребывания. Это преимущество может быть использовано только юридическими лицами.

Взаиморасчеты при наличных платежах

Чаще всего безналичные платежи используются между юридическими лицами, поскольку при оплате товаров или услуг почти всегда идет движение крупных денежных сумм. Взаиморасчеты между организациями за наличный расчет имеют ряд особенностей.

Чтобы заплатить наличными, нужно потратить дополнительные деньги на организацию безопасности платежей.

Еще один недостаток наличных средств заключается в том, что гораздо сложнее отслеживать точность в бухгалтерском плане.

В нашем законодательстве существует ограничение на денежные выплаты наличными средствами при взаиморасчетах.

Одним из правил регулирования денежного обращения между юридическими лицами является Директива Центрального банка Российской Федерации 1843-У от 06/20/07.

На основании пункта 1 Инструкции максимально допустимая сумма денежных выплат между фирмами составляет 100 000 рублей по одному контракту.

Это требование не применяется к следующим типам вычислений:

- после выплаты заработной платы;

- при выдаче подотчетных сумм.

Предел в лимите возникает, когда наличные платежи производятся между:

- организациями;

- организацией и индивидуальным предпринимателем;

- несколькими индивидуальными предпринимателями.

Это ограничение применяется к оплате по единому соглашению.

Например, если два ИП подписали контракт на сумму более ста тысяч рублей, невозможно полностью внести наличные деньги, придется заплатить в двух частях:

- сто тысяч платить наличными;

- оплатить остаток банковским переводом.

Письмо о взаиморасчетах и его характеристика

Письмо о взаиморасчетах между организациями не имеет строгой формы, однако есть список требований к сведениям, которые необходимо указать в нем.

Составление такого письма возможно только в случаях, если срок проведения денежных расчетов истек.

Письмо о взаиморасчетах между организациями (образец приведен в статье) должно содержать следующую информацию:

- место и дата;

- наименование и реквизиты организаций;

- Ф. И. О. представителей;

- сведения о суммах долгов;

- дата вступления в силу;

- адреса и реквизиты, печати сторон.

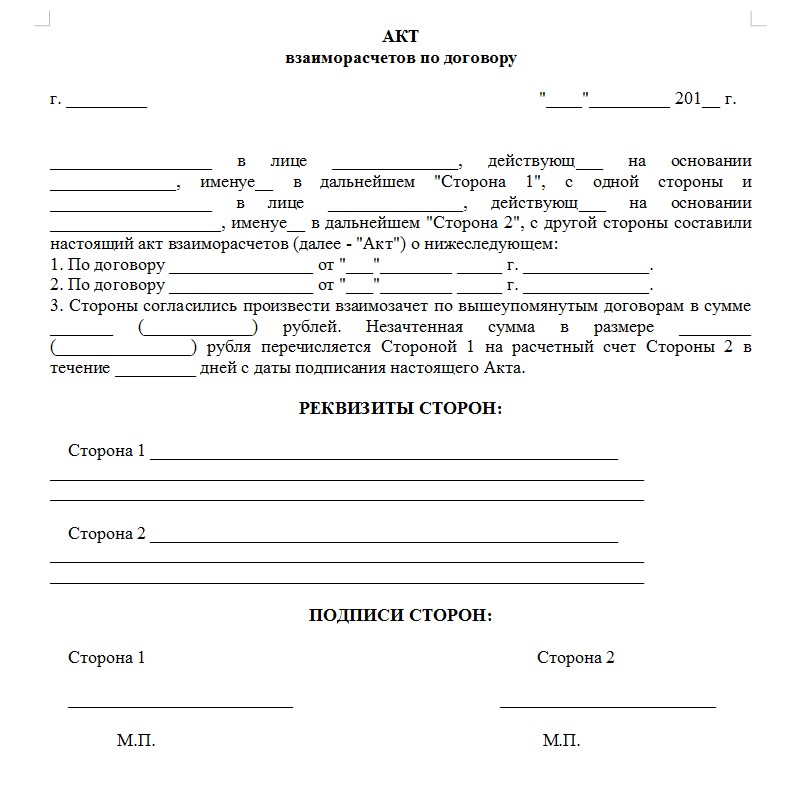

Акт сверки взаиморасчетов

Для сверки взаимных требований с контрагентом необходимо составление акта сверки взаиморасчетов между организациями. Изначально надо составить акт согласования взаимных расчетов с разбивкой по каждому заключенному контракту (если их было несколько).

Это определит точный размер долга, который может быть погашен путем смещения. Также необходимо составить акт в контексте контрактов, заключенных с контрагентом. Это определит точный размер долга, который может быть погашен путем зачета. На акте нет необходимости ставить печать. Это делается в соответствии с обычаями делового оборота.

Значение данного документа достаточно велико. В нем отражается сверка расчетов и фиксация отсутствия задолженности. Он также дает возможность контрагентам обезопасить себя от дальнейших претензий.

Правовым окончанием подписания акта можно также считать отражение задолженности одной из сторон договора перед другой с признанием долга.

Такой акт к первичным не относится, так как он не соответствует всем требованиям бухгалтерского учета. Он всего лишь подтверждает наличие задолженности по данным первичных документов контрагентов.

Регистрация акта взаиморасчетов начинается с заявления, направленного в одну из организаций другой. Сам долг можно определить на основе акта примирения.

Необходимо учитывать два важных момента при составлении бланка акта сверки взаиморасчетов между организациями:

- расплачиваться можно только наличными деньгами;

- эти долги не должны быть связаны с возвратом алиментов и компенсацией за ущерб.

Особенности взаиморасчетов между сетевыми организациями

Законодательство о регулировании тарифов в электроэнергетике основано на том, что взаиморасчеты на услуги по передаче электроэнергии должны осуществляться на экономически выгодных условиях и не могут привести к тому, что участники рынка не получат требуемый валовой доход. Несмотря на довольно серьезную и даже чрезмерную регуляцию поведения сторон, на практике существуют противоречивые ситуации, которые связаны с осуществлением взаиморасчетов между сетевыми компаниями.

Источник