- Как считать доходность инвестиций: формулы расчета

- Как рассчитать доходность инвестиций?

- Как считать доходность в процентах годовых?

- Как считать среднегодовую доходность

- Как рассчитать среднюю годовую доходность, если известны доходности по годам?

- Инвестиционный калькулятор с реинвестированием

- Калькулятор инвестора онлайн

- Для чего нужен калькулятор инвестора?

- Как пользоваться инвестиционным калькулятором?

- Инвестиционный калькулятор 2021

- Как пользоваться калькулятором инвестора?

- Сложный процент

- Сложный процент от А до Я

- Что такое сложный процент

- Формула сложных процентов

- Пример расчета сложных процентов для кредита

- Пример сложного процента для вклада

- Калькулятор сложных процентов

- Войти

- Зарегистрироваться

- Забыли пароль?

- Введите пароль

- Филиалы FInancer.com

- Америка (3)

- Азия (4)

- Европа (19)

Как считать доходность инвестиций: формулы расчета

Автор: Алексей Мартынов · Опубликовано 01.06.2015 · Обновлено 05.11.2015

Доходность (норма доходности, уровень доходности) — это степень увеличения (или уменьшения) инвестированной суммы за определенный период времени. В отличие от дохода, который выражается в номинальных величинах, то есть в рублях, долларах или евро, доходность выражается в процентах. Доход можно получать в двух видах:

- процентный доход — это проценты по депозитам, купоны по облигациям, дивиденды по акциям, арендная плата по недвижимости;

- рост стоимости купленных активов — когда цена продажи актива больше цены покупки — это акции, облигации, недвижимость, золото, серебро, нефть и другие товарные активы.

Такие активы как недвижимость, акции и облигации могут сочетать в себе два источника дохода. Расчет доходности нужен для оценки роста или падения вложений и является критерием оценки эффективности инвестиций.

Как рассчитать доходность инвестиций?

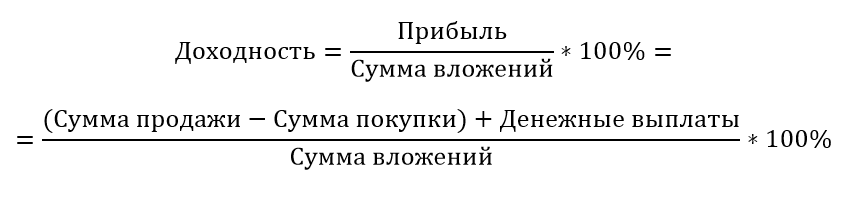

В общем виде доходность всегда рассчитывается как прибыль (или убыток), деленная на сумму вложенных средств, умноженная на 100%. Прибыль считается как сумма продажи актива — сумма покупки актива + сумма денежных выплат, полученных за период владения активом, то есть процентный доход.

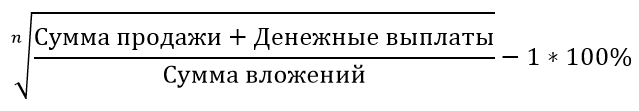

Формула 1

Мы купили акцию по цене 100 рублей (сумма вложений), продали акцию по цене 120 рублей (сумма продажи), за период владения акцией получили 5 рублей дивидендов (денежные выплаты). Считаем доходность: (120-100+5)/100 = 0,25 ∗ 100% = 25%.

Формула 2

Есть вторая формула, по которой доходность считается как сумма продажи актива + сумма денежных выплат, деленная на сумму вложений, минус 1, умноженная на 100%.

Как считать доходность в процентах годовых?

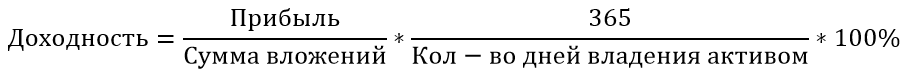

В формуле расчета простой доходности не учитывается такой важный параметр, как время. 25% можно получить за месяц, а можно и за 5 лет. Как тогда корректно сравнить доходность активов, время владения которыми различается? Для этого считают доходность в процентах годовых. Доходность в процентах годовых рассчитывается для того, чтобы сравнить друг с другом эффективность активов, время владения которыми отличается. Доходность в процентах годовых — это доходность, приведенная к единому знаменателю — доходности за год.

К примеру банковский вклад дает 11% в год, а какие-то акции принесли 15% за 1,5 года владения ими, что было выгоднее? На первый взгляд акции, они ведь принесли доходность больше. Но инвестор владел ими больше на полгода, поэтому их доходность как бы растянута во времени по сравнению с депозитом. Поэтому, чтобы корректно сравнить депозит и акции, доходность акций нужно пересчитать в процентах годовых.

Для этого в формулу добавляется коэффициент 365/T, где Т — количество дней владения активом.

Мы купили акцию за 100 рублей, продали через 1,5 года за 115 рублей. 1,5 года это 1,5*365=547 дней.

(115-100)/100 ∗ 365/547 ∗ 100% = 10%. В этом случае депозит оказался немного выгоднее акций.

Как форекс, управляющие компании, брокеры и банки манипулируют годовой доходностью.

В любой рекламе доходности обращайте внимание на сноски, уточняйте какую доходность указывают в рекламе и за какой период. К примеру, в рекламе звучит доходность 48% годовых. Но она может быть получена всего лишь за один месяц. То есть компания за месяц заработала 4% и теперь с гордостью рекламирует продукт, дающий 4*12=48% годовых. Даже вы, заработав за день на бирже 1%, можете хвастаться, что заработали 365% годовых) Только доходность эта виртуальная.

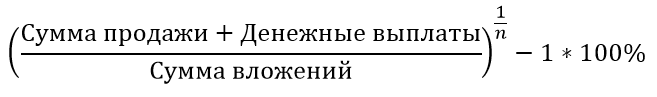

Как считать среднегодовую доходность

Как считать среднегодовую доходность

Срок владения активами может составлять несколько лет. При этом большинство активов не растет на одну и ту же величину. Такие активы как акции могут падать или расти на десятки или сотни процентов в год. Поэтому хочется знать, сколько в среднем в год росли ваши инвестиции. Как тогда вычислить среднюю годовую доходность? Среднегодовая доходность рассчитывается через извлечение корня по формуле:

Формула 1

где n — количество лет владения активом.

3√125/100 — 1 ∗ 100% = 7,72%

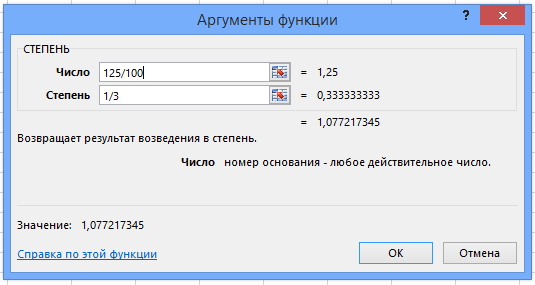

Формула 2

Другая формула расчета среднегодовой доходности — через возведение в степень.

Как рассчитать среднюю годовую доходность, если известны доходности по годам?

Если известны доходности актива по годам, то среднюю годовую доходность можно вычислить перемножив годовые доходности и извлечь из произведения корень в степени равной количеству лет.

Для начала переведите доходности из процентов в числа.

Эти формулы учитывают эффект сложных процентов. Простая формула расчета доходности этого не учитывает и завышает доходность, что не совсем правильно.

Источник

Инвестиционный калькулятор с реинвестированием

Калькулятор инвестора онлайн

Для чего нужен калькулятор инвестора?

Калькулятор инвестора – это онлайн инструмент, который рассчитает доход от ваших инвестиций с реинвестированием или без, за доли секунды.

*Реинвестирование — дополнительное вложение капитала в начальный инвестиционный портфель в форме наращивания ранее вложенных инвестиций за счет полученных от них доходов или прибыли. Проще говоря – это процесс получения дохода на повторно инвестированном доходе от первоначального актива.

Как пользоваться инвестиционным калькулятором?

Для правильного расчета от доходности Ваших инвестиций все поля формы должны быть корректно заполнены.

- Стартовый депозит – размер средств, которые были инвестированы в самом начале;

- Ожидаемая доходность — процент по депозиту за 1 период (месяц, квартал, год,…);

- Срок инвестирования (к-во периодов), в течение которого планируется хранить средства на счете с учетом ежемесячных довложений или снятий;

- Пополнение счета – промежуток времени (раз в месяц, 2 месяца, квартал, 4 месяца, пол года, год) через который Вы будете довкладывать средства к основному депозиту или снимать их. (Если не планируется, можете не выбирать)

- Сумма пополнения – размер средств, которые вы готовы довкладывать на свой счет. Если вы планируете снимать средства, то вводите значение со знаком «-» (например -100). Предполагается, что сумма будет идентична на протяжении всего срока депонирования. (Если не планируется, оставляйте “0”)

После того, как все данные введены в соответствующие поля, смело нажимайте на кнопку «РАССЧИТАТЬ», далее Вы получаете результат в табличном виде, где наглядно будет выводится сумма средств в конце каждого периода инвестирования.

ВАЖНО! Калькулятор инвестора предназначен для планирования ваших инвестиций. Но он не учитывает колебания, просадки и риски. Реальная доходность по депозиту будет зависеть от Вашей стратегии инвестирования, агрессивности Вашего портфеля и многих других показателей.

Источник

Инвестиционный калькулятор 2021

Инвестиционный калькулятор 2021 — это специальный инструмент, который поможет рассчитать ожидания от вложений средств под % на заданном промежутке времени. Калькулятор инвестора основан на формуле сложных процентов.

Данный калькулятор сложного процента помогает ответить на вопрос “Сколько составит мой депозит, если вложения будут регулярно приносить определенный процент в течение заданного периода”.

Период – определенный промежуток времени (неделя, месяц, год,…), на протяжении которого вам начисляют процент на депозит. Валюта стартового депозита может быть любой (руб, $, €) и не имеет значения для расчётов.

Как пользоваться калькулятором инвестора?

Поля для заполнения данных, необходимых для расчета дохода в финансовом онлайн калькуляторе инвестора.

- Стартовый депозит – размер средств, которые были инвестированы в самом начале;

- Ожидаемая доходность – процент по депозиту за 1 период (месяц, квартал, год,…);

- Срок инвестирования (к-во периодов), в течение которого планируется хранить средства на счете с учетом ежемесячных довложений или снятий;

- Пополнение счета – промежуток времени (раз в месяц, 2 месяца, квартал, 4 месяца, пол года, год) через который Вы будете довкладивать средства к основному депозиту или снимать их.

- Сумма пополнения – размер средств, которые вы готовы довкладывать на свой счет. Если вы планируете снимать средства то вводите значение со знаком “-” (например “-100”). Предполагается, что сумма будет идентична на протяжении всего срока депонирования;

После того, как все данные вписаны, необходимо нажать на кнопку «Рассчитать», после чего Вы получаете результат инвестирования, который выводятся в табличном виде. В таблице наглядно демонстрируется, какая сумма средств будет находиться на счету в каждый из периодов.

Калькулятор инвестора предназначен для планирования инвестиций. Он не учитывает колебания, просадки и риски. Реальная доходность по депозиту будет зависеть от Вашей стратегии инвестирования, агрессивности Вашего портфеля и многих других показателей.

Источник

Сложный процент

Сложный процент часто используется в сфере инвестиций. Но посчитать выгоду не так-то просто. Калькулятор сложных процентов на Financer сделает это за вас за 10 секунд.

Сложный процент от А до Я

Это малопонятный термин для тех, кто не работает в инвестиционной или банковской сферах. Однако он нередко фигурирует при оформлении кредита или вклада. Поэтому от грамотных расчетов напрямую зависит ваша прибыль или убытки.

Что такое сложный процент

Если простой каждый отчетный период начисляется на изначальную сумму вклада или займа, сложный постоянно пересчитывается. Например, если отчетный период в организации – 1 год. Это значит, что каждый год к изначальной сумме будет добавляться сумма, полученная с учетом процентной ставки, а на второй год проценты будут высчитывать уже от изначального объема средств + процента за первый год.

Звучит запутанно? Тогда давайте разберемся на живых примерах.

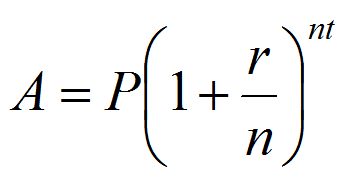

Формула сложных процентов

Расчет сложных процентов производится по формуле A = P (1 + r/n) (nt) , где:

- А – итоговая сумма, которую вы получите на счету (если речь идет о вкладе) или которую вам нужно будет погасить (если речь идет о кредите)

- Р – изначальная сумма вклада или займа

- r – годовая процентная ставка

- n – сколько раз в год учитывается процентная ставка (некоторые учреждения учитывают ее ежемесячно, некоторые – ежеквартально, некоторые – ежегодно, об этом обязательно написано в договоре и в тарифном плане)

- t – число лет, на которые оформлен вклад или кредит

Если вы хотите посчитать только прибыль/переплату по вкладу/кредиту, воспользуйтесь вот такой формулой: P (1 +r/n) ( nt) – P.

Пример расчета сложных процентов для кредита

Допустим, вы взяли потребительский кредит на 1000 рублей под 10% годовых на 5 лет. Причем перерасчет происходит каждые полгода.

Таким образом у нас:

Итого, за 5 лет вы выплатите 1000 * (1 + 0,1/2) (2*5) = 1628

Переплата составит 1000 * (1 + 0,1/2) (2*5) – 1000 = 628

Для сравнения, если бы речь шла о простом проценте, вы бы выплатили за 10 лет 1500 рублей и переплата была бы всего 500.

Пример сложного процента для вклада

Аналогично, допустим вы вложили 1000 рублей под 5% годовых на 2 года. И, допустим, перерасчет идет каждый месяц.

Итого, через 2 года у вас на счету будет 1000*(1 + 0,05/12) (12*2) = 1105

Прибыль составит 1000*(1 + 0,05/12) (12*2) – 1000 = 105 рублей

А если бы речь шла о простом проценте, вы бы получили только 50 рублей прибыли.

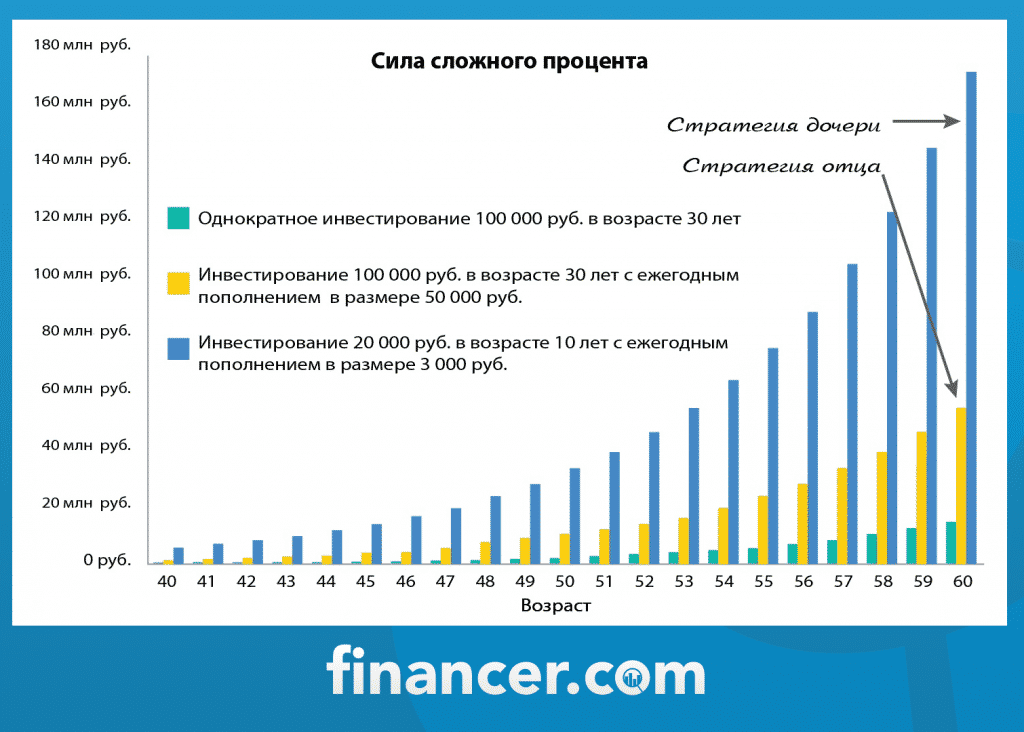

Для сравнения посмотрите на график, наглядно отображающий разницу.

Калькулятор сложных процентов

Как вы видите, самостоятельные расчеты, даже с использованием формулы, не так уж просты. А разница получается существенной. Причем для инвестиций сложный процент получается более выгодным, чем простой, а для кредитов – наоборот.

Но, конечно, вам не нужно углубляться во все эти цифры и что-то считать самостоятельно – вы можете просто воспользоваться нашим калькулятором, который произведет все расчеты онлайн буквально за пару секунд.

А если вас интересуют выгодные предложения по кредитам, воспользуйтесь нашим онлайн сравнением. Так вы сможете выбрать оптимальный вариант за 1 минуту и сразу подать заявку.

Консультант-эксперт с 8-летним опытом работы в области кредитования, финансов, бизнеса и инвестиций. За 2021 год провел анализ более 800 предложений банковских и страховых учреждений.

Управляется Financer.com LTD

VAT MT20908917

financer.com © 2021

FINANCER.COM В МИРЕ

Войти

Или войдите через email

Неправильное имя пользователя или пароль

Зарегистрироваться

Или зарегистрируйтесь с помощью email

Забыли пароль?

Извините, код введен неправильно или его срок действия истек. Попробуйте еще раз.

Пожалуйста, введите имя пользователя или email. Вы получите письмо на email с инструкциями по изменению пароля.

Введите пароль

Подсказка: Рекомендуется задать пароль длиной не менее двенадцати символов. Чтобы сделать его надёжнее, используйте буквы верхнего и нижнего регистра, числа и символы наподобие ! » ? $ % ^ & ).

Филиалы FInancer.com

Наш сервис работает в 26 странах

Америка (3)

Азия (4)

Европа (19)

Мы используем файлы cookies, чтобы предоставлять наиболее актуальную для вас информацию.

Узнать подробнее об использовании cookies на нашем сайте и/или отключить их вы можете в разделе Настройки.

Необходимые cookie файлы

Этот сайт использует cookies в числе других трекинговых инструментов. Информация из файлов cookies хранится в вашем браузере. Благодаря ей наш узнает вас, когда вы снова заходите на Financer, а мы можем понять, какие страницы и темы для вас наиболее интересны и полезны. Файлы cookies также используются для других маркетинговых и рекламных целей, а также для важной бизнес-аналитики и операций. Чтобы пользоваться нашим сайтом, вам нужно принять Условия Пользования и Политику Конфиденциальности. Чтобы узнать подробности, пожалуйста, прочитайте Условия Использования здесь. Чтобы узнать подробнее о политике конфиденциальности нашего сайта и получить более развернутое описание использования файлов cookies, а также узнать, как вы можете отключить их, пожалуйста, прочтите Политику Конфиденциальности.

Мы используем файлы cookie, чтобы оптимизировать использование сайта на основе ваших предпочтений. За этот функционал отвечают базовые файлы cookie.

В этих файлах сохраняются такие действия как создание и использование аккаунта на нашем сайте, публикация отзывов, лайков, ответов на отзывы и комментарии, настройки слайдера, поиск информации по сайту, индивидуальная настройка пользовательских предпочтений и иные действия, так или иначе связанные с использованием сайта и способные упростить его. Эти файлы cookie позволяют оптимизировать пользовательский опыт, поэтому их можно удалить только вручную с помощью инструкции, указанной в Политике Конфиденциальности.

Мы также используем так называемые «дополнительные файлы cookie», которые позволяют оптимизировать маркетинговую и рекламную политику сайта, а также обеспечить оптимальное использование сервиса для наших пользователей. Они позволяют отслеживать действия пользователя на сайте и связывать их с анонимизированной информацией, предоставляемой сторонними сервисами, такими как Google Ads, Google Analytics, DoubleClick, Bing Ads, Gleam, Typeform, RedTrack, Google Tag Manager, Yahoo, Facebook, YouTube и т.д.

Чтобы узнать подробнее об использовании подобных данных, пожалуйста, ознакомьтесь с нашей Политикой Конфиденциальности, раздел II. Как мы используем информацию о посетителях

Чтобы узнать подробнее о политике конфиденциальности нашего сайта, использовании файлов cookie и возможностях по их отключению, пожалуйста прочитайте статью о Политике Конфиденциальности

Источник

Как считать среднегодовую доходность

Как считать среднегодовую доходность