- Простой и дисконтированный срок окупаемости проекта

- Простой срок окупаемости проекта

- Что это такое и для чего он нужен

- Как рассчитывается простой срок окупаемости

- Пример расчета

- Как рассчитать простой срок окупаемости в Excel

- Расчет примера №1

- Расчет примера №2

- Дисконтированный срок окупаемости

- Что это такое и для чего он нужен?

- Как рассчитывается дисконтированный срок окупаемости?

- Пример расчета

- Как рассчитать дисконтированный срок окупаемости в Excel

- Другие примеры расчетов простого и дисконтированного срока окупаемости

- 2 способа, как рассчитать срок окупаемости инвестиций

- 1 min

- Срок окупаемости инвестиций: что это такое?

- 1) Для закупки оснащения

- 2) Для капитальных вложений

- 3) Для инвестирования

- Как правильно рассчитать срок окупаемости инвестиций?

- 1. Простой способ расчёта

- 2. Дисконтированный метод анализа

Простой и дисконтированный срок окупаемости проекта

Временные параметры являются одними из важнейших показателей при расчете любого проекта. Потенциальному инвестору необходимо оценить не только перспективность нового направления бизнеса, но и сроки его жизни, периоды вложений и возврата инвестиций.

Простой срок окупаемости проекта

Что это такое и для чего он нужен

Простой срок окупаемости проекта – это период времени, за который сумма чистого денежного потока (все деньги которые пришли минус все деньги которые мы вложили в проект и потратили на расходы) от нового проекта покроет сумму вложенных в него средств. Может измеряться в месяцах или годах.

Данный показатель является базовым для всех инвесторов и позволяет сделать быструю и простую оценку для принятия решения: вкладывать средства в бизнес или нет. Если предполагается среднесрочное вложение средств, а срок окупаемости проекта превышает пять лет – решение об участии, скорее всего, будет отрицательным. Если же ожидания инвестора и срок окупаемости проекта совпадают – шансы на его реализацию будут выше.

В случаях, когда проект финансируется за счет кредитных средств – показатель может оказать существенное влияние на выбор срока кредитования, на одобрение или отказ в кредите. Как правило, кредитные программы имеют жесткие временные рамки, и потенциальным заемщикам важно провести предварительную оценку на соответствие требованиям банков.

Как рассчитывается простой срок окупаемости

Формула расчета показателя в годах выглядит следующим образом:

PP= Ko / KF сг , где:

- PP – простой срок окупаемости проекта в годах;

- Ko – общая сумма первоначальных вложений в проект;

- KFсг – среднегодовые поступления денежных средств от нового проекта при выходе его на запланированные объемы производства/продаж.

Данная формула подходит для проектов, при реализации которых соблюдаются следующие условия:

- вложения осуществляются единовременно в начале реализации проекта;

- доход нового бизнеса будет поступать относительно равномерно.

Пример расчета

Пример №1

Планируется открытие ресторана с общим объемом инвестиций в 9 000 000 рублей, в том числе запланированы средства на покрытие возможных убытков бизнеса в течение первых трех месяцев работы с момента открытия.

Далее запланирован выход на среднемесячную прибыль в размере 250 000 рублей, что за год дает нам показатель в 3 000 000 рублей.

PP = 9 000 000 / 3 000 000 =3 года

Простой срок окупаемости данного проекта равен 3 годам.

При этом данный показатель необходимо отличать от срока полного возврата инвестиций, который включает в себя срок окупаемости проекта + период организации бизнеса + период до выхода на запланированную прибыль. Предположим, что в данном случае организационные работы по открытию ресторана займут 3 месяца и период убыточной деятельности на старте не превысит 3 месяцев. Следовательно, для календарного планирования возврата средств инвестору важно учесть еще и эти 6 месяцев до начала получения запланированной прибыли.

Пример №2

Рассмотренный ранее пример является наиболее упрощенной ситуацией, когда мы имеем единоразовые вложения, а денежный поток одинаков каждый год. На самом деле таких ситуаций практически не бывает (влияет и инфляция, и неритмичность производства, и постепенное увеличение объема продаж с начала открытия производства и торгового помещения, и выплата кредита, и сезонности, и цикличность экономических спадов и подъемов).

Поэтому обычно для расчета сроков окупаемости делается расчет накопительного чистого денежного потока. Когда показатель накопительно становится равным нулю, либо превышает его, в этот период времени происходит окупаемость проекта и этот период считается простым сроком окупаемости.

Рассмотрим следующую вводную информацию по тому же ресторану:

| Статья | 1 год | 2 год | 3 год | 4 год | 5 год | 6 год | 7 год |

| Инвестиции | 5 000 | 3 000 | |||||

| Доход | 2 000 | 3 000 | 4 000 | 5 000 | 5 500 | 6 000 | |

| Расход | 1 000 | 1 500 | 2 000 | 2 500 | 3 000 | 3 500 | |

| Чистый денежный поток | — 5 000 | — 2 000 | 1 500 | 2 000 | 2 500 | 2 500 | 2 500 |

| Чистый денежный поток (накопительно) | — 5 000 | — 7 000 | — 5 500 | — 3 500 | — 1 000 | 1 500 | 4 000 |

На основании данного расчета мы видим, что в 6 году показатель накопительного чистого денежного потока выходит в плюс, поэтому простым сроком окупаемости данного примера будет 6 лет (и это с учетом того, что время инвестирования составило более 1 года).

Как рассчитать простой срок окупаемости в Excel

Приведенные выше примеры достаточно просто рассчитать при помощи обычного калькулятора и листа бумаги. Если же данные сложнее – пригодятся таблицы в Excel.

Расчет примера №1

Расчет простого срока окупаемости выглядит следующим образом:

Таблица 1: формулы расчета.

Таблица 2: результаты вычислений:

Расчет примера №2

Для более сложного варианта расчета простого срока окупаемости расчет в Excel делается следующим образом:

Таблица 1: формулы расчета.

Таблица 2: результаты вычислений:

Аналогичная методика вычислений используется и для расчета дисконтированного срока окупаемости, речь о котором пойдет в следующей главе.

Дисконтированный срок окупаемости

Что это такое и для чего он нужен?

Простой срок окупаемости проекта не учитывает изменение стоимости денежных средств во времени. Учитывая текущую инфляцию, на 1 млн. рублей сегодня можно купить гораздо больше, чем через 3 года.

Дисконтированный срок окупаемости позволяет учесть инфляционные процессы и рассчитать возврат инвестиций с учетом покупательской способности денежных средств.

Как рассчитывается дисконтированный срок окупаемости?

Формула расчета будет выглядеть следующим образом:

Пример расчета

Несмотря на гораздо более сложный внешний вид формулы дисконтированного срока окупаемости, его практический расчет произвести достаточно просто.

Первое, что необходимо сделать – это рассчитать будущие денежные поступления от нового бизнеса с учетом ставки дисконтирования.

Возвращаясь к нашему примеру с рестораном, примем за ставку дисконтирования 10%.

Дисконтированные денежные поступления за 4 года после открытия бизнеса будут равны (по годам):

| Год: | Расчет дисконтированных денежных поступлений | Результат расчета (рублей) |

| 1 | 3 000 000 / (1+0,1) | 2 727 272 |

| 2 | 3 000 000 / (1+0,1) 2 | 2 479 389 |

| 3 | 3 000 000 / (1+0,1) 3 | 2 253 944 |

| 4 | 3 000 000 / (1+0,1) 4 | 2 049 040 |

| Итого: | 7 460 605 |

Сумма денежных поступлений за 3 года в совокупности составит 7 460 605 рублей, что является недостаточным для возврата инвестиций в размере 9 000 000 рублей.

Непокрытая часть составит 1 539 395 рублей. Разделим эту сумму на денежные поступления в 4 году:

1 539 395/2 049 040 = 0,75 года

Таким образом, дисконтированный срок окупаемости данного проекта составит 3,75 года.

Совокупные поступления за 4 года составят 9 509 645 рублей, что позволит вернуть инвестиции и получить чистую прибыль в размере 509 645 рублей.

Как рассчитать дисконтированный срок окупаемости в Excel

Для расчет дисконтированного срока окупаемости проекта можно использовать математические формулы в Excel.

Для добавим вторую таблицу с расчетом коэффициента дисконтирования, где коэффициент дисконтирования рассчитывается по формуле =СТЕПЕНЬ, которая находится в разделе Формулы-математические формулы-СТЕПЕНЬ.

Расчет дисконтированного срока окупаемости выглядит следующим образом:

Таблица 3: формулы расчета.

Таблица 4: результаты вычислений:

Другие примеры расчетов простого и дисконтированного срока окупаемости

Вы можете посмотреть как рассчитывается простой и дисконтированный срок окупаемости применительно к интересующему вас бизнесу в конкретных бизнес-планах, для этого вы можете воспользоваться формой поиска или перейти на соответствующий документ по ссылке ниже:

Источник

2 способа, как рассчитать срок окупаемости инвестиций

1 min

Срок окупаемости инвестиций: анализ понятия + сферы применения термина + как рассчитать срок окупаемости инвестиций + необходимые формулы.

Любой предприниматель, вкладывая свои деньги в инвестиционный проект, преследует одну, исключительную цель – приумножение собственного капитала. Но перед тем, как получить прибыль, необходимо полностью окупить затраченные на инвестиции средства.

Из этого выходит, что РР, или срок окупаемости инвестиций – основной параметр, использующийся для расчёта того момента, когда бизнес-проект начнёт генерировать для предпринимателя стабильный денежный поток.

Сегодня мы поговорим о таком понятии, как рентабельность инвестиций, их сроки, как правильно их рассчитать, а также расскажем о ключевых параметрах и особенностях, проявляющихся в период прохождения бизнесом точки полной окупаемости.

Срок окупаемости инвестиций: что это такое?

Если говорить вкратце, то период возврата инвестированных средств (или же Payback Period, PP) – это заранее просчитанный и определённый временной отрезок, который нужен для того, чтобы прибыль от бизнеса, затраченная на инвестирование проекта, полностью окупилась и вернулась к инвесторам.

Для примера: если инвестиционный капитал бизнес-проекта составил 800 000 долларов, а его ежегодный расчётный прогноз прибыли составляет 120 000 долларов, то РР в среднем составит 6,6 лет. Важно учесть, что при этом ценность материальных ресурсов с учётом фактора времени не учитывается.

Важно: несмотря на то, что формула payback period считается одной из ключевых параметров для оценки инвестиционной привлекательности бизнес-проекта, сама формула активно используется и в других сферах предпринимательской деятельности, о которых мы и поговорим далее в статье.

1) Для закупки оснащения

В этом случае коэффициент окупаемости показывает, за какой временной промежуток то или иное оборудование полностью окупит затраты на свою покупку. Иными словами, данная формула будет отображать доход, который компания будет получать за счёт купленного оснащения.

При подсчётах часто используются формулы с несколькими показателями, к примеру:

- расходы на установку и обслуживание оборудования;

- различные форс-мажорные обстоятельства;

- затраты на обучение и содержание персонала, работающего на оборудовании;

- ремонтопригодность оснащения;

- коэффициент полезного действия.

2) Для капитальных вложений

В этом векторе период рентабельности инвестиций применяется для всеобщей модернизации всего бизнеса, включая все производственные процессы и средства доставки сырья и товара к покупателю.

При этом наибольшую важность приобретает заранее определённый временной отрезок, за который повышенная эффективность бизнес-процессов полностью перекроет расходы, затраченные на модернизацию и обновление производственных и бизнес-процессов.

Иными словами, РР для капиталовложения рассматривается в том случае, когда инвестор хочет понять, есть ли смысл вливать материальные и нематериальные ресурсы в модернизацию существующей бизнес-системы, и если да, то насколько эффективными будут данные инвестиции.

3) Для инвестирования

Это наиболее распространённая сфера применения PP, представляющая собой всё тот же отрезок времени, в период которого должна произойти полная окупаемость инвестиционного проекта, т.е. вся сумма, затраченная на развитие, полностью возвращается инвесторам.

Из этого выходит, что конечный срок отображает то количество времени, которое необходимо для прохождения полного круга рентабельности бизнес-проекта.

Для большинства инвесторов именно коэффициент окупаемости бизнеса является одним из ключевых показателей – чем меньше показатель, тем рентабельнее дело. Поэтому, при составлении бизнес-плана, для привлечения инвесторов рекомендуем обратить внимание на числа коэффициента.

Для примера инвестирования рассмотрим таблицу, в которой будут введены следующие условия:

- инвестиции в проект – 1 млн долларов

- денежные потоки представляют собой увеличивающуюся суму

| Срок, лет | Вклад в бизнес, план | РР по бизнес-проекту | Кумулятивный РР, план |

|---|---|---|---|

| 0 | 1 000 000 | — | — |

| 1 | — | 160 000 | 160 000 |

| 2 | — | 240 000 | 400 000 |

| 3 | — | 290 000 | 690 000 |

| 4 | — | 320 000 | 1 010 000 |

| 5 | — | 340 000 | 1 350 000 |

Из таблицы выходит, что при первичных инвестициях в 1 миллион долларов, период полной рентабельности бизнес-проекта составит 4 года, так как уже к 4-му году функционирования бизнеса его кумулятивный (т.е. суммарный) кэш-флоу вышел в плюс, и превысил изначальную сумму на 10 000 долларов.

Как правильно рассчитать срок окупаемости инвестиций?

Вне зависимости от сферы применения, экономистами выделяются два главных варианта для подсчёта РР. При этом главным их отличием становится временное изменение ценности уже инвестированных ресурсов. Собственно, два существующих способа расчёта коэффициента:

- Простой способ (PP)

- Дисконтированный (или динамичный (DPP))

1. Простой способ расчёта

Такой способ применяется в том случае, когда ежемесячная прибыль предприятия находится примерно на одном и том же уровне, а общая погрешность прибыли не превышает 5%.

Однако же сейчас простой способ расчёта нигде не используется, кроме нескольких случаев:

- При анализе и сравнении нескольких бизнес-проектов, в расчётную формулу вносятся показатели только проектов с одинаковым сроком жизни;

- Простой способ расчёта рентабельности используется тогда, когда бизнес-проект требует только единоразового капиталовложения;

- Прибыль от предприятия будет поступать стабильными, одинаковыми частями с разницей до 5%.

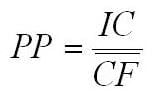

Формула срока возврата инвестиций, где:

- РР – срок возврата инвестиций;

- IC – изначальный проектный капитал;

- CF (кэш-флоу) – это общая годовая прибыль, которая генерируется благодаря вливаниям в уже запущенное предприятие.

Несмотря на своё устаревание такой метод до сих пор не утратил своей популярности, главным образом из-за своей прозрачности и простоты в вычислениях. К тому же, он активно используется для поверхностной оценки и изучения инвестиционного проекта.

К сожалению, несмотря на всю свою простоту, такой метод не лишён своих недостатков:

- При расчёте не учитывается ценность вложенных средств, в особенности тогда, когда экономическая ситуация в государстве желает знать лучшего;

- Не учитывается прибыль от бизнеса, которая будет поступать в компанию после того, как предприятие перешло черту полной рентабельности;

- Отсутствие каких-либо дополнительных показателей, влияющих на точность предстартовых расчётов суммы для инвестирования.

При неравномерном поступлении денежных средств, экономистами используется следующая формула, где:

- n – минимальное значение временного периода;

- CFi – постоянный поток фиатных средств;

- IC – объем первоначальных вложений.

Как рассчитать срок окупаемости инвестиций в бизнес-плане?

2. Дисконтированный метод анализа

Из названия понятно, что данный метод высчитывает те же показатели, что и простой способ, однако делает это с учётом дисконтирования средств, т.е. разницы денежных поступлений.

При использовании динамичного метода, речь пойдёт о случае, где чистая текущая стоимость (net present value или NPV) перестаёт быть в пределах отрицательных значений, и в дальнейшем такой и остаётся.

Из-за того, что дисконтированный коэффициент учитывает любые изменения в стоимости вложенных финансовых средств, окончательное число чистого коэффициента будет больше, чем при расчёте простым способом.

Обратите внимание: подсчёт накопленных денежных потоков начнётся с отрицательного значения из-за первоначальной стоимости инвестиций, но, поскольку денежные средства генерируются каждый год после изначальной инвестиции, дисконтированные денежные потоки за эти годы будут обозначаться как положительные, а кумулятивные дисконтированные PP будут прогрессировать в положительном направлении и стремиться к нулю.

Когда отрицательная сумма накопленных дисконтированных PP становятся положительной или достигает нуля, при подсчёте коэффициента возникает необходимость в использовании DPP.

При подсчёте дисконтированным методом, инвестору удаётся избежать искажения расчётных данных, но только в том случае, когда предприятие получает неравномерную прибыль.

Зачастую, при составлении бизнес-плана, этот нюанс упускается из виду, что влечёт за собой дальнейшие финансовые несостыковки, которые могут неправильно отображать генерацию фиатных средств, а это, в свою очередь, уменьшает вероятность найти успешных инвесторов.

Значения в формуле выглядят следующим образом:

- Discounted Pay-Back Period, или DPP – динамичный период возврата вкладов;

- Invest Capital, или IC – объём изначальных вложений;

- Cash Flow, или CF – постоянная прибыль, которую приносит бизнес-проект;

- r – динамичная ставка;

- n – время реализации бизнес-проекта.

Проще говоря, DPP считается по следующей упрощённой форме:

DPP = год до возникновения DPP + ежегодный накопленный дисконтированный PP до точки окупаемости ÷ годовой дисконтированный PP после прохождения точки рентабельности.

Дисконтированный метод подсчёта максимально раскрывается в том случае, когда ежемесячные поступления денежных средств непостоянны, различаются по своему объему и сроках поступления, в таком случае лучше всего рассчитывать динамичный коэффициент с использованием интерактивных таблиц и графиков Excel.

| Период, лет | Инвестиции в бизнес | PP-поток по бизнесу | DPP-поток по бизнесу | Кумул. DPP поток | Кумул. PP поток |

|---|---|---|---|---|---|

| 0 | 1 000 000 | — | — | — | — |

| 1 | — | 200 000 | 181 818 | 181 818 | 200 000 |

| 2 | — | 200 000 | 165 290 | 347 108 | 400 000 |

| 3 | — | 200 000 | 150 262 | 497 370 | 600 000 |

| 4 | — | 200 000 | 136 602 | 633 972 | 800 000 |

| 5 | — | 200 000 | 124 184 | 758 156 | 1 000 000 |

| 6 | — | 200 000 | 112 894 | 871 050 | 1 200 000 |

| 7 | — | 200 000 | 102 632 | 973 682 | 1 400 000 |

| 8 | — | 200 000 | 93 302 | 1 066 984 | 1 600 000 |

| 9 | — | 200 000 | 84 820 | 1 151 804 | 1 800 000 |

| 10 | — | 200 000 | 77 108 | 1 228 912 | 2 000 000 |

Из этой таблицы выходит, что при временном уменьшении ценности денег увеличивается и срок полной окупаемости инвестиций.

К примеру, если мы будем рассматривать не дисконтированные, т.е. простые денежные потоки, то кумулятивная рентабельность бизнес-проекта наступит спустя 5 лет после запуска предприятия. Используя дисконтированный подсчёт, полный возврат инвестированных средств наступит через 8 лет после запуска.

Однако же, как упоминалось ранее, дисконтированный способ подсчёта позволяет инвестору более точно определить не только окончательный срок окупаемости бизнеса, но и рассчитать дальнейшую прибыль компании после достижения точки полной рентабельности.

Оглядываясь на всемирный опыт инвестирования средств, можно сказать, что средний период полной окупаемости составляет от 7 до 10 лет.

На отечественном рынке большая часть бизнес-проектов имеют усреднённый срок окупаемости в 4-6 лет, а в периоды нестабильной экономической ситуации – от 3 до 5 лет.

Поэтому, при расчёте PP и DPP, рекомендуется обращать внимание на экономическую составляющую региона, учитывая всю его специфику и особенности.

Более длительные сроки опасны своей невозможностью точного подсчёта долгосрочных финансовых инвестиций, а более короткие – риском нарваться на откровенно мошеннические схемы работы проекта.

Срок окупаемости инвестиций – чрезвычайно важный для предпринимателя параметр, позволяющий не только оценить общую прибыльность проекта, но и точно рассчитать планируемую прибыль, при этом учитывая увеличение или уменьшение стоимости инвестированных валютных средств.

Что же касается способа подсчёта рентабельности инвестиций, то здесь каждый инвестор выбирает наиболее удобный для него вариант, простой или динамичный – зависит исключительно от пожеланий вкладчика.

Источник