- Discovered

- О финансах и не только…

- Чистая текущая стоимость (NPV)

- Что такое чистая текущая стоимость (NPV)?

- Формула расчёта NPV

- Практическое применение NPV (чистой текущей стоимости)

- Преимущества и недостатки NPV

- Расчет NPV

- Понятие NPV

- Формула расчета NPV

- Пример расчета NPV

- Расчет NPV

- Расчет NPV. Пример

- Вывод

- Тонкости расчета NPV

- Денежные потоки

- Ставка дисконтирования

- Зависимость NPV проекта от ставки дисконтирования

Discovered

О финансах и не только…

Чистая текущая стоимость (NPV)

В данной статье мы рассмотрим, что такое чистая текущая стоимость (NPV), какой экономический смысл она имеет, как и по какой формуле рассчитать чистую текущую стоимость, рассмотрим некоторые примеры расчёта, в том числе при помощи формул MS Exel.

Что такое чистая текущая стоимость (NPV)?

При вложении денег в любой инвестиционный проект ключевым моментом для инвестора является оценка экономической целесообразности такого инвестирования. Ведь инвестор стремится не только окупить свои вложения, но и ещё что-то заработать сверх суммы первоначальной инвестиции. Кроме того, задачей инвестора является поиск альтернативных вариантов инвестирования, которые бы при сопоставимых уровнях риска и прочих условиях инвестирования принесли бы более высокую прибыль. Одним из методов подобного анализа является расчёт чистой текущей стоимости инвестиционного проекта.

Чистая текущая стоимость (NPV, Net Present Value) – это показатель экономической эффективности инвестиционного проекта, который рассчитывается путём дисконтирования (приведения к текущей стоимости, т.е. на момент инвестирования) ожидаемых денежных потоков (как доходов, так и расходов).

Чистая текущая стоимость отражает прибыль инвестора (добавочную стоимость инвестиций), которую инвестор ожидает получить от реализации проекта, после того, как денежные притоки окупят его первоначальные инвестиционные затраты и периодические денежные оттоки, связанные с осуществлением такого проекта.

В отечественной практике термин «чистая текущая стоимость» имеет ряд тождественных обозначений: чистая приведённая стоимость (ЧПС), чистый приведённый эффект (ЧПЭ), чистый дисконтированный доход (ЧДД), Net Present Value (NPV).

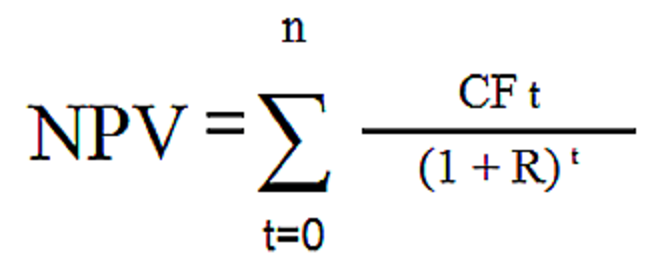

Формула расчёта NPV

Для расчёта NPV необходимо:

- Составить прогнозный график денежных потоков по инвестиционному проекту в разрезе периодов. Денежные потоки должны включать как доходы (притоки средств), так и расходы (осуществляемые инвестиции и прочие затраты по реализации проекта).

- Определить размер ставки дисконтирования. По сути, ставка дисконтирования отражает предельную норму стоимости капитала инвестора. Например, если для инвестирования будут использованы заёмные средства банка, то ставкой дисконтирования будет являться эффективная ставка процента по кредиту. Если же будут использованы собственные средства инвестора, то за ставку дисконтирования может быть взята ставка процента по банковскому депозиту, ставка доходности по государственным облигациям и т.п.

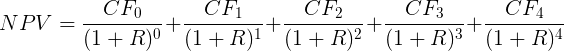

Расчёт NPV осуществляется по следующей формуле:

где

NPV (Net Present Value) — чистая текущая стоимость инвестиционного проекта;

CF (Cash Flow) — денежный поток;

r — ставка дисконтирования;

n — общее количество периодов (интервалов, шагов) i = 0, 1, 2, …, n за весь срок инвестирования.

В данной формуле CF0 соответствует объёму первоначальных инвестиций IC (Invested Capital), т.е. CF0 = IC. При этом денежный поток CF0 имеет отрицательное значение.

Поэтому, вышеуказанную формулу можно модифицировать:

Если инвестиции в проект осуществляются не одномоментно, а на протяжении ряда периодов, то инвестиционные вложения также должны быть продисконтированны. В таком случае формула NPV проекта примет следующий вид:

Практическое применение NPV (чистой текущей стоимости)

Расчёт NPV позволяет оценить целесообразность инвестирования денежных средств. Возможны три варианта значения NPV:

- NPV > 0. Если чистая текущая стоимость имеет положительное значение, то это свидетельствует о полной окупаемости инвестиций, а значение NPV показывает итоговый размер прибыли инвестора. Инвестиции являются целесообразными в следствие их экономической эффективности.

- NPV = 0. Если чистая текущая стоимость имеет нулевое значение, то это свидетельствует об окупаемости инвестиций, но инвестор при этом не получает прибыль. Например, если были использованы заёмные средства, то денежные потоки от инвестиционных вложений позволят в полном объеме рассчитаться с кредитором, в том числе выплатить причитающиеся ему проценты, но финансовое положение инвестора при этом не изменится. Поэтому следует поискать альтернативные варианты вложения денежных средств, которые бы имели положительный экономический эффект.

- NPV

В результате проведённых расчётов проект А следует отклонить, проект Б находится в точке безразличия для инвестора, а вот проекты В и Г следует использовать для вложения средств. При этом, если необходимо выбрать только один проект, то предпочтение следует отдать проекту В, невзирая на то, что сумму недисконтированных денежных потоков за 10 лет он генерирует меньше, чем проект Г.

Преимущества и недостатки NPV

К положительным моментам методики NPV можно отнести:

- чёткие и простые правила для принятия решений относительно инвестиционной привлекательности проекта;

- применение ставки дисконтирования для корректировки суммы денежных потоков во времени;

- возможность учета премии за риск в составе ставки дисконтирования (для более рискованных проектов можно применить повышенную ставку дисконтирования).

К недостаткам NPV можно отнести следующие:

- трудность оценки для сложных инвестиционных проектов, которые включают в себя множество рисков особенно в долгосрочной перспективе (требуется корректировка ставки дисконтирования);

- сложность прогнозирования будущих денежных потоков, от точности которых зависит расчетная величина NPV;

- формула NPV не учитывает реинвестирование денежных потоков (доходов);

- NPV отражает только абсолютную величину прибыли. Для более корректного анализа необходимо также дополнительно производить расчёт и относительных показателей, например таких как рентабельность инвестиций, внутренняя норма доходности (IRR).

Источник

Расчет NPV

Понятие NPV

NPV (Net Present Value, ЧДД, чистый дисконтированный доход, чистая приведенная стоимость, чистый приведенный доход) — это такой показатель эффективности инвестиционного проекта, который позволяет суммарно оценить платежи при реализации инвестиционного проекта, приведенные к настоящему моменту времени. Как правило, если значение NPV > 0, то инвестиционный проект считается эффективным, если NPV

Формула расчета NPV

Расчет NPV в общем случае осуществляется по следующей формуле:

где Рк — величины денежных поступлений в течении n лет;

IC — величина первоначальных инвестиций;

i — ставка дисконтирования.

Возможны варианты, когда реализация инвестиционного проекта связана не с разовыми первоначальными инвестициями, а предполагает инвестирование в течении нескольких периодов. Тогда расчет NPV осуществляется по следующей формуле:

Пример расчета NPV

Приведем пример расчета NPV условного инвестиционного проекта. Предположим, что объем инвестиций в новое здание составляет 15000 тыс.руб.; прогноз ежегодного дохода от сдачи помещений в аренду составляет 5000 тыс.руб. в течении 5-ти лет. Ставка дисконтирования составляет 17%. Рассчитать NPV.

Расчет NPV: NPV = 5000/1.17 + 5000/1.17 2 + 5000/1.17 3 + 5000/1.17 4 + 5000/1.17 5 — 15000 = 15996.73 — 15000 = 996.73 тыс.руб.

Так как рассчитанная величина NPV > 0, то проект может быть принят к практической реализации.

Как уже указывалось ранее, условия инвестирования при реализации проекта могут быть различные. Рассмотрим пример вычисления чистого приведенного эффекта (дохода) в случае, когда вложение средств осуществляется единовременно, а годовые поступления от реализации инвестиционного проекта не равны между собой. Предположим, что объем инвестиций составил 12500 тыс.руб., срок реализации проекта — 5 лет, цена вложенных средств составляет 12,5% годовых, поступления по годам от реализации инвестиционного проекта следующие (в тыс.руб.): 2500; 2250; 1980; 1850; 1720. Определим величину чистого приведенного эффекта: ЧДД = 2500*1,125 -1 + 2250*1,125 -2 + 1980*1,125 -3 + 1850*1,125 -4 + 1720*1,125 -5 — 12500 = -4999,96. Так как значение рассматриваемого показателя меньше 0, то рассматриваемый условный проект не будет приносить прибыли при своем осуществлении и должен быть отвергнут.

Рассмотрим также пример расчета дисконтированного чистого дохода в случае, когда доходы от вложенных средств начинают поступать уже после завершения инвестиционного проекта, т.е. денежный поток включает в себя не только положительные, но и отрицательные величины. Например, имеется инвестиционный проект со следующими показателями потоков платежей (в тыс.руб.): -215; -295; 50; 500; 300; 800; 1000. Цена инвестированного капитала составляет 14% годовых. Вычислим значение чистого приведенного эффекта (дохода): ЧДД = (-215)*1,14 -1 + (-295) *1,14 -2 + 50*1,14 -3 + 500*1,14 -4 + 300*1,14 -5 + 800*1,14 -6 + 1000*1,14 -7 = 834,12. Величина ЧДД положительна, следовательно, проект может быть принят к практическому осуществлению.

Рассмотрим пример расчета NPV в Excel. Первым шагом вычисления рассматриваемого показателя будет подготовка исходных данных в Excel. Широкий спектр возможностей указанного табличного процессора позволяет исходные данные представить во множестве вариантов (в том числе и с различным оформлением и форматированием), один из которых приведен на рисунке:

Далее для вычисления чистого приведенного эффекта (дохода) в ячейки C4:C11 необходимо ввести формулы, по котором будет вычислен ЧДД для каждого года реализации проекта. Сделать это можно следующим образом:

Источник

Расчет NPV

- нужно оценить денежные потоки от проекта — первоначальное вложение (отток) денежных средств и ожидаемые поступления (притоки) денежных средств в будущем;

- определить стоимость капитала (англ. Cost of Capital) для вас — это будет ставкой дисконтирования;

- продисконтировать все денежные потоки (притоки и оттоки) от проекта по ставке, которую вы оценили в п.2);

- Сложить. Сумма всех дисконтированных потоков и будет равна NPV проекта.

Если NPV больше нуля, то проект можно принять, если NPV меньше нуля, то проект стоит отвергнуть.

Логическое обоснование метода NPV очень простое. Если NPV равно нулю, это означает, что денежные потоки от проекта достаточны, чтобы:

- возместить инвестированный капитал и

- обеспечить необходимый доход на этот капитал.

Если NPV положительный, значит, проект принесет прибыль, и чем больше величина NPV, тем прибыльнее является данный проект для инвестора. Поскольку доход кредиторов (у кого вы брали деньги в долг) фиксирован, весь доход выше этого уровня принадлежит акционерам. Если компания одобрит проект с нулевым NPV, позиция акционеров останется неизменной – компания станет больше, но цена акции не вырастет. Однако, если проект имеет положительную NPV, акционеры станут богаче.

Расчет NPV. Пример

Формула расчета NPV выглядит сложно на взгляд человека, не относящего себя к математикам:

где

- n, t — количество временных периодов;

- CF — денежный поток (англ. Cash Flow);

- R — стоимость капитала, она же ставка дисконтирования (англ. Rate).

На самом деле эта формула — всего лишь правильное математическое представление суммирования нескольких величин. Чтобы рассчитать NPV, возьмем для примера два проекта A и B, которые имеют следующую структуру денежных потоков на ближайшие 4 года:

Таблица 1. Денежный поток проектов A и B.

| Год | Проект A | Проект B |

|---|---|---|

| 0 | ($10,000) | ($10,000) |

| 1 | $5,000 | $1,000 |

| 2 | $4,000 | $3,000 |

| 3 | $3,000 | $4,000 |

| 4 | $1,000 | $6,000 |

Оба проекта A и B имеют одинаковые первоначальные инвестиции в $10,000, но денежные потоки в последующие годы сильно разнятся. Проект A предполагает более быструю отдачу от инвестиций, но к четвертому году денежные поступления от проекта сильно упадут. Проект B, напротив, в первые два года показывает более низкие денежные притоки, чем поступления от Проекта A, но зато в последующие два года Проект B принесет больше денежных средств, чем проект A. Рассчитаем NPV инвестиционного проекта.

Для упрощения расчета предположим:

- все денежные потоки случаются в конце каждого года;

- первоначальный денежный отток (вложение денег) произошел в момент времени «ноль», т.е. сейчас;

- стоимость капитала (ставка дисконтирования) составляет 10%.

Напомним, что для того, чтобы привести денежный поток к сегодняшнему дню, нужно умножить денежную сумму на коэффициент 1/(1+R), при этом (1+R) надо возвести в степень, равную количеству лет. Величина этой дроби называется фактором или коэффициентом дисконтирования. Чтобы не вычислять каждый раз этот коэффициент, его можно посмотреть в специальной таблице, которая называется «таблица коэффициентов дисконтирования».

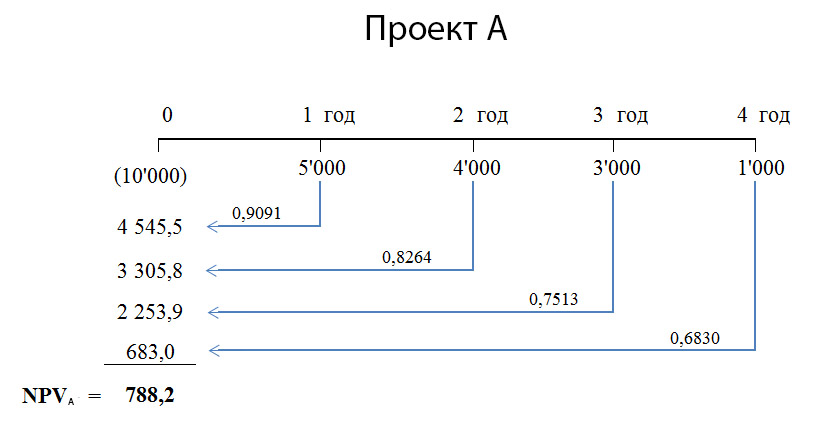

Применим формулу NPV для Проекта A. У нас четыре годовых периода и пять денежных потоков. Первый поток ($10,000) — это наша инвестиция в момент времени «ноль», то есть сегодня. Если развернуть формулу NPV, приведенную чуть выше, то мы получим сумму из пяти слагаемых:

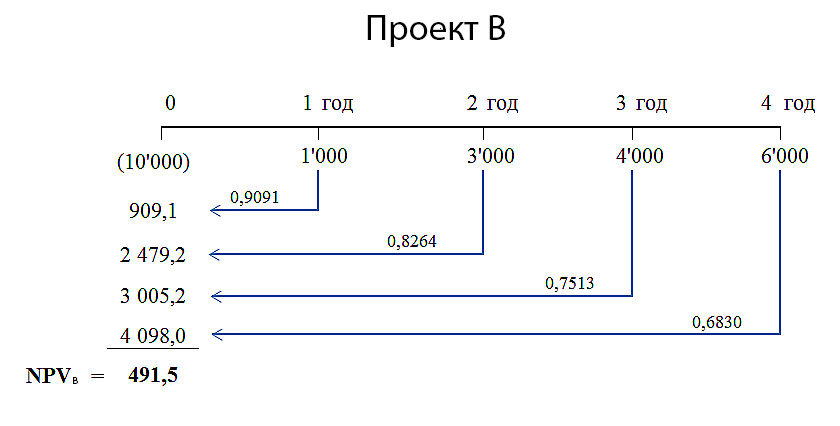

Если подставить в эту сумму данные из таблицы для Проекта A вместо CF и ставку 10% вместо R, то получим следующее выражение:

То, что стоит в делителе, можно рассчитать, но проще взять готовое значение из таблицы коэффициентов дисконтирования и умножить эти коэффициенты на сумму денежного потока. В результате приведенная стоимость денежных потоков для проекта A равна $788,2. Расчет NPV для проекта A можно так же представить в виде таблицы и в виде шкалы времени:

Таблиц 2. Расчет NPV для проекта A.

| Год | Проект A | Ставка 10% | Фактор | Сумма |

|---|---|---|---|---|

| 0 | ($10,000) | 1 | 1 | ($10,000) |

| 1 | $5,000 | 1 / (1.10) 1 | 0.9091 | $4,545.5 |

| 2 | $4,000 | 1 / (1.10) 2 | 0.8264 | $3,305.8 |

| 3 | $3,000 | 1 / (1.10) 3 | 0.7513 | $2,253.9 |

| 4 | $1,000 | 1 / (1.10) 4 | 0.6830 | $683.0 |

| ИТОГО: | $3,000 | $788.2 |

Рисунок 1. Расчет NPV для проекта А.

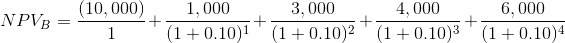

Аналогичным образом рассчитаем NPV для проекта B.

Поскольку коэффициенты дисконтирования уменьшаются с течением времени, вклад в приведенную стоимость проекта больших ($4,000 и $6,000), но отдалённых по времени (годы 3 и 4) денежных потоков будет меньше, чем вклад от денежных поступлений в первые годы проекта. Поэтому ожидаемо, что для проекта B чистая приведенная стоимость денежных потоков будет меньше, чем для проекта A. Наши расчеты NPV для проекта B дали результат — $491,5. Детальный расчет NPV для проекта B показан ниже.

Таблиц 2. Расчет NPV для проекта A.

| Год | Проект B | Ставка 10% | Фактор | Сумма |

|---|---|---|---|---|

| 0 | ($10,000) | 1 | 1 | ($10,000) |

| 1 | $1,000 | 1 / (1.10) 1 | 0.9091 | $909.1 |

| 2 | $3,000 | 1 / (1.10) 2 | 0.8264 | $2,479.2 |

| 3 | $4,000 | 1 / (1.10) 3 | 0.7513 | $3,005.2 |

| 4 | $6,000 | 1 / (1.10) 4 | 0.6830 | $4,098.0 |

| ИТОГО: | $4,000 | $491.5 |

Рисунок 2. Расчет NPV для проекта B.

Вывод

Оба эти проекта можно принять, так как NPV обоих проектов больше нуля, а, значит осуществление этих проектов приведет к увеличению доходов компании-инвестора. Если эти проекты взаимоисключающие и необходимо выбрать только один из них, то предпочтительнее выглядит проект A, поскольку его NPV=$788,2, что больше NPV=$491,5 проекта B.

Тонкости расчета NPV

Применить математическую формулу несложно, если известны все переменные. Когда у вас есть все цифры — денежные потоки и стоимость капитала, то вы легко сможете подставить их в формулу и рассчитать NPV. Но на практике не всё так просто. Реальная жизнь отличается от чистой математики тем, что невозможно точно определить величину переменных, которые входят в эту формулу. Собственно говоря, именно поэтому на практике примеров неудачных инвестиционных решений гораздо больше, чем удачных.

Денежные потоки

Самый важный и самый трудный шаг в анализе инвестиционных проектов — это оценка всех денежных потоков, связанных с проектом. Во-первых, это величина первоначальной инвестиции (оттока средств) сегодня. Во-вторых, это величины годовых притоков и оттоков денежных средств, которые ожидаются в последующие периоды.

Сделать точный прогноз всех расходов и доходов, связанных с большим комплексным проектом, невероятно трудно. Например, если инвестиционный проект связан с выпуском на рынок нового товара, то для расчета NPV необходимо будет сделать прогноз будущих продаж товара в штуках, и оценить цену продажи за единицу товара. Эти прогнозы основываются на оценке общего состояния экономики, эластичности спроса (зависимости уровня спроса от цены товара), потенциального эффекта от рекламы, предпочтений потребителей, а также реакции конкурентов на выход нового продукта.

Кроме того, необходимо будет сделать прогноз операционных расходов (платежей), а для этого оценить будущие цены на сырье, зарплату работников, коммунальные услуги, изменения ставок аренды, тенденции в изменении курсов валют, если какое-то сырье можно приобрести только за границей и так далее. И все эти оценки нужно сделать на несколько лет вперед.

Ставка дисконтирования

Ставка дисконтирования в формуле расчета NPV — это стоимость капитала для инвестора. Другими словами, это ставка процента, по которой компания-инвестор может привлечь финансовые ресурсы. В общем случае компания может получить финансирование из трех источников:

- взять в долг (обычно у банка);

- продать свои акции;

- использовать внутренние ресурсы (например, нераспределенную прибыль).

Финансовые ресурсы, которые могут быть получены из этих трех источников, имеют свою стоимость. И она разная! Наиболее понятна стоимость долговых обязательств. Это либо процент по долгосрочным кредитам, который требуют банки, либо процент по долгосрочным облигациям, если компания может выпустить свои долговые инструменты на финансовом рынке. Оценить стоимость финансирования из двух остальных источников сложнее. Финансистами давно разработаны несколько моделей для такой оценки, среди них небезызвестный CAPM (Capital Asset Pricing Model). Но есть и другие подходы.

Стоимость капитала для компании (и, следовательно, ставка дисконтирования в формуле NPV) будет средневзвешенная величина процентных ставок их этих трех источников. В англоязычной финансовой литературе это обозначается как WACC (Weighted Average Cost of Capital), что переводится как средневзвешенная стоимость капитала.

Зависимость NPV проекта от ставки дисконтирования

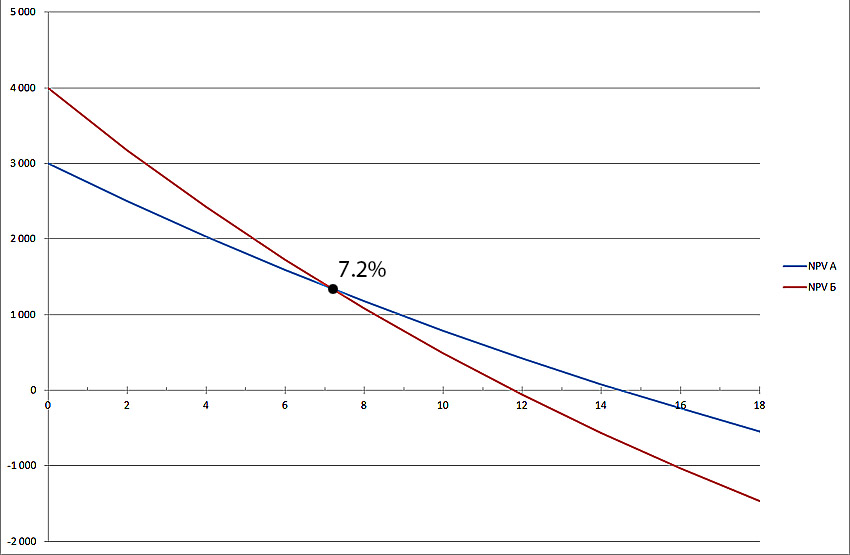

Понятно, что получить абсолютно точные величины всех денежных потоков проекта и точно определить стоимость капитала, т.е. ставку дисконтирования невозможно. В этой связи интересно проанализировать зависимость NPV от этих величин. У каждого проекта она будет разная. Наиболее часто делается анализ чувствительности показателя NPV от стоимости капитала. Давайте рассчитаем NPV по проектам A и B для разных ставок дисконтирования:

| Стоимость капитала, % | NPV A | NPV B |

|---|---|---|

| 0 | $3,000 | $4,000 |

| 2 | $2,497.4 | $3,176.3 |

| 4 | $2,027.7 | $2,420.0 |

| 6 | $1,587.9 | $1,724.4 |

| 8 | $1,175.5 | $1,083.5 |

| 10 | $788.2 | $491.5 |

| 12 | $423.9 | ($55.3) |

| 14 | $80.8 | ($562.0) |

| 16 | ($242.7) | ($1,032.1) |

| 18 | ($548.3) | ($1,468.7) |

Таблица 3. Зависимость NPV от ставки дисконтирования.

Табличная форма уступает графической по информативности, поэтому гораздо интереснее посмотреть результаты на графике (нажать, чтобы увеличить изображение):

Рисунок 3. Зависимость NPV от ставки дисконтирования.

Из графика видно, что NPV проекта A превышает NPV проекта B при ставке дисконтирования более 7% (точнее 7,2%). Это означает, что ошибка в оценке стоимости капитала для компании-инвестора может привести к ошибочному решению в плане того, какой проект из двух следует выбрать.

Кроме того, из графика также видно, что проект B является более чувствительным в отношении ставки дисконтирования. То есть NPV проекта B уменьшается быстрее по мере роста этой ставки. И это легко объяснимо. В проекте B денежные поступления в первые годы проекта невелики, со временем они увеличиваются. Но коэффициенты дисконтирования для более отдаленных периодов времени уменьшаются очень значительно. Поэтому вклад больших денежных потоков в чистую приведенную стоимость так же резко падает.

Например, можно рассчитать, чему будут равны $10,000 через 1 год, 4 года и 10 лет при ставках дисконтирования 5% и 10%, то наглядно можно увидеть, как сильно зависит приведенная стоимость денежного потока от времени его возникновения.

Таблица 4. Зависимость NPV от времени его возникновения.

| Год | Ставка 5% | Ставка 10% | Разница, $ | Разница, % |

|---|---|---|---|---|

| 1 | $9,524 | $9,091 | $433 | 4.5% |

| 4 | $8,227 | $6,830 | $1,397 | 17.0% |

| 10 | $6,139 | $3,855 | $2,284 | 37.2% |

В последнем столбце таблицы видно, что один и тот же денежный поток ($10,000) при разных ставках дисконтирования отличается через год всего на 4.5%. Тогда как тот же самый по величине денежный поток, только через 10 лет от сегодняшнего дня при дисконтировании по ставке 10% будет на 37.2% меньше, чем его же приведенная стоимость при ставке дисконтирования 5%. Высокая стоимость капитала «съедает» существенную часть дохода от инвестиционного проекта в отдаленные годовые периоды, и с этим ничего не поделать.

Именно поэтому, при оценке инвестиционных проектов денежные потоки, отстоящие от сегодняшнего дня более, чем на 10 лет, обычно не используются. Помимо существенного влияния дисконтирования, еще и точность оценки отдаленных по времени денежных потоков существенно ниже.

Источник