- 10 основных показателей финансового анализа инвестиционного проекта

- Показатели оценки инвестиционного проекта

- Показатели финансовых инвестиций

- Финансовые инвестиции: понятие и основные показатели оценки

- Готовые работы на аналогичную тему

- Дисконтированные оценки финансовых показателей инвестиций

- Учетные оценки финансовых показателей инвестиций

- Как рассчитать инвестиционный проект

- Расчет чистой приведенной стоимости инвестиционного проекта

- Расчет срока окупаемости инвестиций

- Расчет относительных показателей эффективности

- Расчет индекса доходности

- Расчет внутренней нормы доходности

10 основных показателей финансового анализа инвестиционного проекта

В данной статье рассмотрим основные показатели для оценки эффективности инвестиций в проекты. В частности, рассмотрим расчет следующих показателей инвестиционного проекта:

- Чистый приведенный доход – NPV (Net Present Value)

- Дисконтированный индекс доходности – DPI (Discounted Profitability Index)

- Индекс прибыльности – PI (Profitability Index)

- Внутренняя норма доходности -IRR (Internal Rate of Return)

- Модифицированная внутренняя норма доходности – MIRR (Modified Internal Rate of Return)

- Средневзвешенная стоимость капитала – WACC (Weight Average Cost of Capital)

- Период окупаемости – PP (Payback Period)

- Дисконтированный период окупаемости -DPP (Discounted Playback Period)

- Интегральная текущая стоимость – GPV (Gross Present Value)

- Простая рентабельность инвестиций – ARR (Accounting Rate of Return)

NPV, чистый приведенный доход

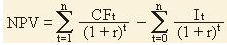

Чистый приведенный доход – это один из важнейших показателей расчета эффективности инвестиционного проекта, используемый в инвестиционном анализе. Вычисляется как разница между дисконтированной стоимостью денежных поступлений от инвестиционного проекта и дисконтированными затратами на проект (инвестиции). Вычисляется по формуле:

Где:

CFt – поток денежных поступлений от инвестиционного проекта в период t;

It – затраты в инвестиционный проект в период t;

r- ставка дисконтирования (иногда ее называют барьерной ставкой);

n – сумма числа периодов.

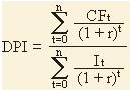

DPI, дисконтированный индекс доходности

Показатель вычисляется делением всех дисконтированных по времени доходов от инвестиций на все дисконтированные вложения в проект. Формула для вычисления показателя:

Где:

CFt – поток денежных поступлений от инвестиционного проекта в период t;

It – затраты в инвестиционный проект в период t;

r- ставка дисконтирования;

n – сумма числа периодов.

PI, индекс доходности

Показывает относительную доходность инвестиционного проекта на единицу вложений. Формула вычисления показателя:

PI=NPV/I

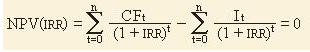

IRR, внутренняя норма доходности

Это ставка дисконтирования (IRR=r) при которой NPV= 0 или, другими словами, ставка при которой дисконтированные затраты равны дисконтированным доходам. Внутренняя норма доходности показывает ожидаемую норму доходности по проекту. Одно из достоинств этого показателя заключается в возможности сравнить инвестиционные проекты различной продолжительности и масштаба. Инвестиционный проект считается приемлемым, если IRR>r (ставки дисконтирования). Показатель IRR вычисляется по приведенной ниже формуле:

Где:

CFt – поток денежных поступлений от инвестиционного проекта в период t;

It – затраты в инвестиционный проект в период t;

r- ставка дисконтирования (иногда ее называют барьерной ставкой);

n – сумма числа периодов.

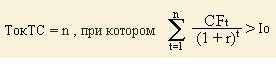

DPP, дисконтированный период окупаемости

Показатель отражающий количество периодов окупаемости вложений в инвестиционный проект приведенных к текущему моменту времени. Ниже приводится формула расчета DPP.

Где:

CFt – поток денежных поступлений от инвестиционного проекта в период t;

I0 – величина первоначальных затрат;

r- ставка дисконтирования;

n – сумма числа периодов.

GPV, Интегральная текущая стоимость

Редкий показатель инвестиционного анализа показывает действительную дисконтированную полезность инвестиций. Рассчитывается по формуле:

GPV=NPV + LV х D

Где:

NPV-чистый приведенный доход;

LV-стоимость ликвидации;

D-дисконтный множитель.

ARR, простая рентабельность инвестиций

Показатель является обратным показателю срока окупаемости вложений в инвестиционный проект (PP). Формула расчета:

ARR=NP/I

Где:

NP-чистая прибыль;

I-инвестиционные вложения в проект.

Автор: Жданов Василий Юрьевич, к.э.н.

Источник

Показатели оценки инвестиционного проекта

Зачем нужен инвестпроект

Инвестиционные проект составляют, чтобы привлечь инвестиции для реализации идеи. При этом инвестиции должны быть целесообразными, иметь конкретные сроки и установленные объёмы.

Когда инвесторы рассматривают проекты, они хотят найти способ сохранить или приумножить капитал. Чтобы сделать грамотный выбор, они оценивают потенциальный доход, сроки и риски.

В статье мы разберём, какие существуют методы для оценки инвестпроектов, какие показатели рассматривают инвесторы и как их рассчитать.

Основные показатели оценки инвестпроектов

Существуют два типа современных методов оценки инвестиционных показателей: статистические и методы, основанные на дисконтировании.

Главное отличие статистических от методов дисконтирования в том, что они не учитывают временную стоимость денег.

В 1999 г. ученые Грэм и Харви попытались выяснить, какие методы используют в практике финансовые директоры американских компаний. Они отправили анкету 4440 компаниям, в которой просили указать наиболее часто используемые методы оценки проектов. Ответы были получены от 392 респондентов.

Результаты исследования показали, что крупные фирмы (с уровнем продаж до 1 млрд $) предпочитают показатели внутренней нормы доходности (IRR) и чистой дисконтированной стоимости (NPV), не всегда принимая в расчёт срок окупаемости (PBP) и дисконтированный срок окупаемости (DPP) в отличие от маленьких предприятий (с уровнем продаж до 100 млн $) [Graham, Harvey, 2001].

Источник

Показатели финансовых инвестиций

Вы будете перенаправлены на Автор24

Финансовые инвестиции: понятие и основные показатели оценки

В процессе своего развития любая компания принимает решение относительно того, какой размер собственных средств должен быть вложен в оборот. Потребность в собственном капитале или привлеченных средствах – это объект планирования, что непосредственно влияет на финансовое состояние предприятия и возможность избежать банкротства.

Одним из важных аспектов нормального функционирования компании является инвестиционная деятельность. Финансовые инвестиции считаются широко распространенным видом вложения свободного капитала инвесторов. Необходимость в них вызвана следующими причинами:

- модернизация материально-технической базы;

- повышение объемов производства;

- расширение направлений деятельности и др.

Под финансовыми инвестициями понимают вложения в финансовое имущество, покупка акций и других ценных бумаг для принятия участия в управлении компанией. Это операции по покупке различных финансовых инструментов, которые направлены на получение прибыли. Также основными целями вложений являются получение контроля над фирмой-эмитентом, разделение рисков и сохранение собственных средств.

Готовые работы на аналогичную тему

Вложения финансовых средств (инвестирование) имеет следующие особенности:

- финансовые инвестиции – это независимый вид деятельности, относящийся к операционной работе компании и процессу реального вложения денежных средств в определенные проекты;

- финансовые инвестиции применяется для получение дополнительного дохода и защиты против роста инфляции;

- финансовые инвестиции предоставляют широкий набор инструментов вложений денежных средств по шкале «доходность-риск»;

- финансовые инвестиции предоставляют широкий диапазон выбора инструментов вложений денежных средств по шкале «доходность-ликвидность»;

На практике оценка эффективности вложения средств осуществляется с помощью определения ряда показателей, которые объединены в две группы. Первая группа показателей финансовых инвестиций основана на дисконтированных оценках или динамических методах. А вторая группа базируется на учетных оценках или статистических методах.

Дисконтированные оценки финансовых показателей инвестиций

Дисконтирование является методом оценки инвестиционных проектов, который связан с выполнением проектов через их стоимость посредством выражения будущих денежных поступлений.

Основными финансовыми показателями, применяемые для оценки эффективности вложений инвестиций, считаются:

- NPV (Net Present Value) — чистая приведенная стоимость;

- PI (Profitability Index) — индекс рентабельности инвестиций;

- IRR (Internal Rate of Return) — внутренняя норма прибыли;

- MIRR (Modified Internal Rate of Return) — модифицированная внутренняя норма прибыли;

- DPP (Discounted Payback Period) — дисконтированный срок окупаемости инвестиций.

В современных условиях чаще используются такие финансовые показатели инвестиций, как чистая приведенная (дисконтированная) стоимость, индекс рентабельности, дисконтированный срок окупаемости инвестиций.

Чистая дисконтированная стоимость NPV (Net Present Value) – это разница между приведенным денежным доходом (PV) от вложений инвестиций в проект и единовременными затратами на них.

При этом денежные доходы определяются разностью между стоимостью продукции по рыночным ценам и производственными издержками (без включения амортизационных затрат). Инвестиционный проект эффективен, если показатель от нуля и выше.

При единоразовом вложении капитала чистая приведенная стоимость аналитически определяется:

- $NPV$ – это чистая приведенная стоимость капитала в рублях;

- $R_1$, $R_2$, …, $R_k$ – это годовые денежные поступления в течение n лет в рублях;

- $E$ – это первоначальные вложения денежных средств в рублях;

- $i$ – это ставка сравнения.

Если $NPV$ больше нуля, то проект является выгодным, если меньше – от него отказываются. $NPV = 0$, то проект безубыточный и неприбыльный.

Индекс рентабельности инвестиций (Profitability Index, PI):

Если индекс рентабельности равен величине больше единицы, то инвестиционный проект эффективен, при значении меньше единицы – проект отбраковывается. $PI=1$ – проект безубыточный и неприбыльный.

Дисконтированный срок окупаемости вложений в проект инвестиций DPP, Discounted Payback Period method) – это период времени, за который покроются первоначальные затраты на выполнение проекта за счет доходов, приведенных по установленной норме прибыли.

Приведенный срок окупаемости – это число лет выполнения инвестиционного проекта, в течение которого величина чистых доходов, приведенных на момент завершения инвестиций, равняется сумме этих финансовых вложений.

Учетные оценки финансовых показателей инвестиций

В состав финансовых показателей инвестиций данной группы входят:

- срок окупаемости (Payback Period, PP);

- коэффициент эффективности инвестиций (Accounting Rate of Return, ARR).

Популярным и самым простым показателем эффективности вложений денежных средств в проекты является срок окупаемости. Равномерность распределения прогнозных значений доходов от инвестиций влияет на порядок расчета этого параметра.

При правильном распределении доходов по годам, срок окупаемости устанавливается делением единовременных расходов на величину дохода в год.

При неравномерном распределении прибыли, срок окупаемости рассчитывается количеством лет, в течении которых вложение средств будет погашено кумулятивным (накопленным) доходом.

Формула определения срока окупаемости инвестиций:

$PP = n$, при котором $P_k > E$, где:

- $E$ – инвестиционные затраты;

- $P_k$ – годовой доход от проекта за k-ый год;

- $N$ – количество лет расчета.

Коэффициент эффективности инвестиций (Accounting Rate of Return, ARR) не предполагает приведение показателей дохода, который определяется величиной среднегодовой прибыли, т.е. балансовой прибыли за минусом отчислений в госбюджет.

Расчет этого показателя также несложный и определяется делением среднегодовой прибыли ($PN$) на среднее значение инвестиций. Последнее в свою очередь рассчитывается деление суммы капитальных вложений пополам, если предполагается, что после выполнения проекта капитальные затраты будут списаны.

Источник

Как рассчитать инвестиционный проект

Инвестиционный проект представляет собой многостраничный документ, содержащий описательную и расчетную части.

Расчетная часть содержит технические расчеты реализации проекта, строительную расчетную часть проекта со сметой строительства и экономическую часть с расчетами экономической эффективности предлагаемого решения. Мы рассматриваем расчет инвестиционного проекта с экономической точки зрения, главным в котором является расчет показателей эффективности инвестиционного проекта.

Все показатели эффективности инвестиций можно разделить на абсолютные показатели, измеряемые в денежных единицах и временных отрезках, и относительные показатели, измеряемые в процентах или коэффициентах.

В первую группу показателей входят:

- чистая приведенная стоимость инвестиционного проекта NPV (Net present value);

- срок окупаемости инвестиций PP (Pay-Back Period);

- дисконтированный срок окупаемости DPP (Discounted payback period).

Вторая группа состоит из следующих показателей:

- индекс доходности PI (Profitability Index);

- внутренняя норма доходности IRR (internal rate of return );

- модифицированная внутренняя ставка доходности MIRR (Modified Internal Rate of Return);

- коэффициент эффективности инвестиций ARR (Accounting Rate of Return).

Расчет чистой приведенной стоимости инвестиционного проекта

Данный показатель рассчитывается по формуле:

- NPV – чистая текущая стоимость инвестиций;

- ICo – начальный инвестируемый капитал (Invested Capital);

- CFt – денежный поток (Cash Flow) от инвестиций в t-ом году;

- r – ставка дисконтирования;

- n – длительность жизненного цикла проекта.

Пример расчета: Компания предполагает замену устаревшего оборудования в цехе производства вспомогательного оборудования. Для этого потребуется 85 млн. рублей на приобретение, доставку и монтаж нового оборудования. Демонтаж старого оборудования полностью покрывает реализация его на рынке. Срок жизни инвестиций в новое оборудование составляет время его морального износа, равного 6 годам. Норму дисконтирования принимаем соответствующей норме доходности предприятия 14%. Расчет доходов от работы нового оборудования по годам выглядит следующим образом:

Норма дисконтирования r в данном примере неизменна. Но это маловероятно, так как она находится под воздействием многих факторов, таких как инфляция, изменение ставки рефинансирования, ценовых колебаний на рынке производимой продукции и т.п. В выше приведенной формуле расчета, в таком случае, ставка дисконтирования может замениться на прогнозируемую ставку по каждому году. А при расчете фактического NPV для проведения анализа эффективности инвестиций это делается в обязательном порядке.

Расчет срока окупаемости инвестиций

Срок окупаемости инвестиций показатель возвратности инвестиций инвестору измеряется в периодах времени – месяцах или годах. Общий вид формулы для его определения выглядит так:

PP=N, если

- CFt — поступление доходов от проекта в t-й год;

- N – срок окупаемости, лет.

Для вышеприведенного примера PP=3 годам, так как

Если денежные потоки дисконтировать по принятой норме, то можно рассчитать дисконтированный срок окупаемости инвестиций по формуле:

Более точно, DPP = 3 года 6 месяцев.

Расчет относительных показателей эффективности

Расчет индекса доходности

Индекс доходности инвестиций показывает доходность каждой вложенной единицы инвестиций в текущий момент времени, то есть:

Для нашего примера PI = (10,526 + 27,7 + 32,39 + 27,54 +25,26 + 17,51) / 85 = 140,926/85 = 1,66. Это можно трактовать так: каждый рубль инвестиций приносит 0,66 рубля дохода.

Расчет внутренней нормы доходности

Внутренняя норма доходности инвестиций определяется при равенстве дисконтированных денежных притоков от инвестиций, вызвавших их, инвестициям. То есть:

IRR — внутренняя норма доходности инвестиций.

Исходя из этой формулы, становится понятно, что IRR с одной стороны средняя норма доходности проекта за весь его жизненный цикл, с другой стороны предельная норма доходности проекта, ниже которой нельзя опускаться.

В нашем примере ставка дисконтирования равна 14%. Посмотрим, какова же величина внутренней нормы доходности инвестиций в нашем примере.

Определим величину внутренней нормы доходности методом последовательного приближения:

Таким образом, IRR равняется 32%, что существенно превышает норму дисконтирования и средневзвешенную доходность инвестируемого объекта. Проект целесообразно реализовать.

Довольно часто в процессе инвестирования крупных проектов возникают проблемы дефицита инвестиций, в этом случае принимается решение о реинвестировании прибыли, полученной в процессе реализации проекта. В этом случае рассчитывают модифицированную внутреннюю норму доходности инвестиций MIRR, которая рассчитывается по формуле:

- d – средневзвешенная стоимость капитала;

- r – ставка дисконтирования;

- CFt – денежные притоки в t-ый год жизни проекта;

- ICt – инвестиционные денежные потоки в t-ый год жизни проекта;

- n – срок жизненного цикла проекта.

Здесь необходимо обратить внимание на то, что все инвестиции и реинвестиции приводятся к началу проекта по одинаковой норме дисконтирования, а все доходы приводятся к дате окончания проекта по норме дисконтирования соответствующей средневзвешенной стоимости капитала инвестируемого объекта.

Из вышеприведенного уравнения определяется модифицированная внутренняя норма доходности в нашем примере:

Как видим, MIRR

Классификация инвестиционных проектов и их содержание.

Что следует знать о периоде окупаемости инвестиций.

Что такое коэффициент эффективности вложений и индекс доходности.

Сущность, предмет и основные методы инвестиционного анализа.

Источник