- Стоит ли вкладываться в облигации федерального займа?

- Что такое ОФЗ

- Виды ОФЗ

- Доходность и риски ОФЗ

- Как купить

- Какие ОФЗ выбрать

- В итоге: плюсы и минусы

- Как рассчитать прибыль по облигации на ИИС?

- Доходность облигаций — расчет и формулы

- Доходность дисконтных облигаций

- Доходность купонных облигаций

- Доходность облигаций

Стоит ли вкладываться в облигации федерального займа?

Есть небольшая сумма для инвестиций — в районе 300 тысяч рублей. Ежемесячно могу пополнять эту сумму примерно на 20 тысяч. Срок инвестиций — 5—6 лет. Как один из вариантов рассматриваю ОФЗ.

Я слышал, что при ухудшении отношений между США и Россией очередные санкции могут затронуть ОФЗ. Пока что США не вводят санкций против госдолга России, но новости об этом периодически всплывают. Если это все же произойдет, что может случиться с купленными облигациями?

Андрей, ОФЗ — один из самых надежных способов вложить деньги. Даже в случае санкций против российского госдолга с вашими инвестициями вряд ли случится что-то плохое. Объясняю, почему ОФЗ можно доверять, но сначала напомню, что это.

Что такое ОФЗ

Мы подробно писали про ОФЗ в нашей статье «Дать денег Минфину», поэтому расскажу кратко.

Государству всегда нужны деньги, и один из способов их получить — взять в долг, выпустив облигации федерального займа. Инвесторы покупают ОФЗ и получают от Минфина купонный доход (проценты), а затем им возвращается номинальная стоимость облигаций.

Виды ОФЗ

У облигаций разные даты погашения и разная доходность. Кроме того, они отличаются типом купонов.

С постоянным купоном (ОФЗ-ПД). Это самый популярный вид облигаций. Размер всех купонов заранее известен и не меняется до погашения. Пример — ОФЗ 26205.

С фиксированным купоном (ОФЗ-ФД). Размер всех купонов тоже заранее известен, но может меняться. Например, в первый год обращения купон может быть 7%, в следующем году — 8%. Пример — ОФЗ 46011.

С переменным купоном (ОФЗ-ПК). Купон со временем меняется и зависит от ставки RUONIA — посчитать доходность к погашению заранее не получится. Пример — ОФЗ 29012.

Не у всех облигаций номинал постоянный. У ОФЗ-АД он амортизируется — погашается частями, а у ОФЗ-ИН номинал индексируется в соответствии с инфляцией.

Доходность и риски ОФЗ

Доходность ОФЗ обычно на уровне или чуть-чуть выше, чем у банковских вкладов. Например, у ОФЗ 26214, которая будет погашена в мае 2020 года, эффективная доходность к погашению примерно 7,3% годовых. Обычно чем больше времени до погашения, тем выше доходность ОФЗ.

Можно заработать больше, если покупать облигации через ИИС и оформить возврат НДФЛ — 13% от вложенной на ИИС суммы, но не более 52 000 Р в год.

Платежеспособность Минфина РФ сейчас ни у кого не вызывает вопросов. Однако есть опасения, что США введут санкции против российского госдолга и это как-то повлияет на инвесторов, владеющих ОФЗ.

По данным Центробанка, на 01.05.2018 иностранцам принадлежит 32,3% ОФЗ. Если США запретят своим гражданам и юридическим лицам покупать российские ОФЗ и владеть ими, то иностранные инвесторы начнут распродавать ОФЗ. Предложение превысит спрос, рыночная стоимость ОФЗ упадет.

Подобное уже было в середине апреля 2018 года на фоне санкций против некоторых российских чиновников, бизнесменов и юридических лиц. С 9 по 17 апреля иностранные инвесторы продали российских ОФЗ приблизительно на 100 млрд рублей, из них на 52 млрд — за 9—10 апреля. Но ничего страшного не случилось: российские банки и инвестиционные фонды быстро скупили долговые бумаги, от которых избавились нерезиденты.

При этом из-за временного снижения цены ОФЗ их доходность к погашению повысилась на 0,4—0,5 процентного пункта. Это значит, что в апреле можно было купить ОФЗ чуть выгоднее обычного: цена бумаг была меньше, а номинал и купонные выплаты не менялись.

Дефолт по облигациям маловероятен даже в случае санкций против госдолга. У России есть большой золотой запас и куда более устойчивая экономика, чем 20 лет назад, когда случился крах пирамиды ГКО.

Как купить

Обычные ОФЗ можно приобрести на Московской бирже через любого российского брокера. Для этого надо открыть брокерский счет или индивидуальный инвестиционный счет и внести на него деньги. Затем вы сможете купить нужные вам облигации через торговый терминал для компьютера или приложение для смартфона.

Можно не покупать отдельные ОФЗ, а инвестировать сразу в целую корзину таких бумаг. Для этого можно купить акции биржевого ПИФа с обозначением SBGB, в составе которого почти 20 разных ОФЗ.

Какие ОФЗ выбрать

Это во многом зависит от того, на какой срок вы инвестируете. Также важно, собираетесь вы тратить купоны или будете реинвестировать их, то есть покупать на них дополнительные ценные бумаги.

Простой путь — купить те облигации с постоянным купоном, которые будут погашены, когда вам понадобятся деньги, и держать их до погашения. Например, если деньги будут вам нужны в августе 2021 года, подойдут ОФЗ 26217. Они будут погашены 18 августа 2021 года.

Или можно покупать облигации, которые будут погашены примерно через год, после погашения взять облигации, которые погасятся еще через год, и т. д. Это сложнее, зато портфель будет меньше зависеть от изменения процентных ставок.

Если хотите получать пассивный доход от облигаций, обратите внимание на даты выплаты купонов. Для ежемесячного дохода потребуется иметь в портфеле минимум шесть разных ОФЗ, так как купон выплачивается раз в полгода. Например, купоны ОФЗ 26212 приходят в январе и июле, ОФЗ 26215 — в феврале и августе и т. д.

В итоге: плюсы и минусы

Вложение денег в ОФЗ через российского брокера — это вполне безопасный вариант инвестиций. Даже если США введут санкции против российского госдолга, ОФЗ не исчезнут, купоны по ним поступят на ваш счёт, номинал будет погашен в свой срок.

Из минусов, конечно, доходность — ненамного выше, чем по вкладам. Если ваш горизонт инвестирования 5—6 лет и есть возможность регулярно вносить деньги, рассмотрите также включение в инвестиционный портфель небольшого объема акций или, лучше, ETF на индексы акций. В долгосрочной перспективе потенциальная доходность акций выше, чем у облигаций. Правда, и риски больше.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Источник

Как рассчитать прибыль по облигации на ИИС?

Здравствуйте, уважаемые эксперты в мире инвестирования!

Свой вопрос я бы хотел задать на примере.

Предположим, я хочу на 30 000 Р приобрести ОФЗ. Номинальная стоимость одной облигации — 1000 Р , купон выплачивается 2 раза в год, причем один купон стоит 38 Р — это 76 Р в год, или 7,6 % годовых. В настоящий момент облигацию можно купить за 1005 Р .

Я открыл ИИС и, чтобы приобрести 30 облигаций, внес на него 30 150 Р : 1005 Р × 30. Три года к деньгам не прикасаюсь.

В примере я не буду учитывать комиссию брокеру. Для удобства расчета опустим и НКД — будем считать КД с нуля. За три года я получу:

- 76 Р × 3 × 30 = 6840 Р купонного дохода по всем облигациям.

Вместе с номинальной стоимостью в день погашения я получу:

- 1000 Р × 30 + 6840 Р = 36 840 Р .

Учитывая, что я внес на ИИС 30 150 Р , и могу вернуть 13%, то в сумме за три года я заработаю:

- 36 840 Р + 30 150 Р × 13% = 40 759,50 Р .

А теперь подсчитаем прибыль в процентах. Потратил я 30 150 Р , получил 40 759,50 Р , а значит, я поднялся на 35,19%:

- 40 759,5 Р / 30 150 Р × 100.

А теперь самый главный вопрос: правильно ли я все подсчитал? 😁

P.S. Как я понял, НДФЛ платить в данном случае не нужно, так как ключевая ставка составляет 4,25%, а годовой процент облигации — 7,6%. А по закону, если доходность облигации меньше суммы ключевой ставки плюс 5%, то есть 9,25%, то налог не взимается.

Заранее большое спасибо за ответ!

Что делать? Читатели спрашивают — эксперты Т—Ж отвечают

Купоны по облигациям с этого года облагаются налогом в 13%, и придут на счёт очищенными от него. Так что итоговая доходность при таких расчётах составит 32.24% за 3 года.

В расчётах учтено не всё.

Вот как у вас может быть:

Чтобы купить 30 облигаций по текущей цене в 1005 необходимо заплатить и комиссию, возьмём среднюю 0,1%

1005*30 + 1005*30 * 0,001 = 30150 + 30,15 = 30180,15

В первый год у вас получится следующее:

Купонный доход: 1000 * 7,6/100 * 30 = 2280р

Купонный доход за вычетом налогов: 2280 * (1 — 0,13)/100 = 1983,6р

Итого: 30180,15 + 1983,6 = 32163,75р

Во второй год вы уже можете подать на вычет по ИИС, чтобы с вложенной суммы 30180,15 получить возврат налога в 13% по типу А, но займёт это порядка 4 месяцев не спеша.

В итоге получаем:

Купонный доход за вычетом налогов за первые 4 месяца: 2280 * (1 — 0,13)/100 /12 *4 = 661,2р

Логично было бы полученный вычет реинвестировать с полученным купонным доходом за первые 12+4 месяцев = 16 месяцев

Сумма вычета: 30180,15 * 0,13 = 3923,41

Купоны за 12 месяцев + Купоны за 4 месяца + Вычет за первый год = 1983,6р + 661,2р + 3923,41р = 6568,21р

За эту сумму можно купить ещё 6 облигаций, допустим по тем же ценам.

1005*6 + 1005*6 * 0,001 = 6030 + 6,03 = 6036,3р уйдёт на покупку

Оставшаяся сумма на счёте после докупки = 6568,21 — 6036,3 = 531,91

Купонный доход за оставшиеся 8 месяцев = 1000 *(30+6)*7,6/100 /12 *8 = 2736р /12 *8 = 1824р

Купонный доход за оставшиеся 8 месяцев за вычетом налогов: 1824р * 0,87 = 1586,88р

Третий год вы не заморачиваетесь из за внесённой суммы прошлым вычетом в 3923,41, а просто ничего не делаете и ждёте окончания.

Купонный доход = 1000 *(30+6)*7,6/100 = 2736р

Купонный доход за вычетом налогов = 2736 * 0,87 = 2380,32р

В конце года действие вашей облигации заканчивается и выплачивается номинал, получаем сумму:

1000 * 36 + 531,91(остаток на счёте) + 2380,32р (купоны за третий год) + 3923,41 * 0,13 (Всё таки оформляете вычет за второй и третий год) + 1586,88 (купоны за 8 месяцев во втором году) = 36000 + 531,91 + 2380,32 + 510 + 1586,88 = 41009,11р

Итоги:

Вложили = 30180,15р

Конечный результат = 41009,11р

% за 3 года = 35,88%

Средняя годовая Доходность при вложении 30180,15р на три года с ежемесячной капитализацией процентов = 10,55%

Да, в этих шагах во время этих трёх лет через год лучше сделать два дополнительных действия: Получить вычет на втором году и докупиться облигациями — в таком случае можно будет нивелировать разницу с не учтённым ранее налогом.

Источник

Доходность облигаций — расчет и формулы

Автор: Алексей Мартынов · Опубликовано 15.09.2014 · Обновлено 20.05.2017

Доходность облигаций рассчитывается на основе купонных платежей, цены погашения, сроков владения и цены облигации. Расчет доходности купонных и дисконтных облигаций различается.

Доходность дисконтных облигаций

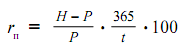

Доход по дисконтной облигации инвестор получает за счет разницы между ценой покупки облигации и ценой погашения или продажи. Доходность дисконтных облигаций рассчитывается по формуле:

r — доходность облигации

H — цена погашения облигации или цена продажи

P — цена покупки облигации

t — количество дней владения облигацией

365 — число дней в году

Доходность выражается в процентах годовых.

Условный пример: номинал 1000 рублей, цена покупки 94% , время владения — год. r=(1000-940)/940 * 1* 100% = 6,38%

Доходность купонных облигаций

Доходность купонных облигаций бывает двух видов — текущая и доходность к погашению.

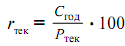

Текущая доходность облигации

Показывает отношение купонных выплат за год к текущей цене облигации.

С — сумма купонных выплат за год

Р — текущая цена облигации

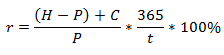

Доходность облигации к погашению

Показывает, какую доходность получит инвестор, продержав облигацию до погашения. Ориентировочно доходность облигации рассчитывается по формуле

r — доходность облигации

H — цена погашения облигации, в случае продажи облигации до погашения H = цена продажи + полученный НКД.

P — цена покупки облигации + уплаченный НКД.

С — сумма купонных выплат за период владения облигацией

t — количество дней владения облигацией

Реальный пример: выпуск Банк ВТБ-21-боб

Статус: в обращении

Дата размещения:22.01.2013

Номинал 1000,

Текущая цена предложения 98,5%,

НКД — 9,82 рубля,

Ставка купона, годовых, 8,15%

Денежная величина купона 20,32 рублей

Текущий купон — 7 из 12, то есть еще осталось 6 купонов.

Дата погашения — 19.01.2016

Дней до погашения — 502

r=((1000-(985+9,82)) + 20,32*6)/(985+9,82)*(365/502)*100% = 9,28% — доходность облигации в процентах годовых. Выражение доходности в процентах годовых позволяет сравнить доходность облигаций с разным сроком владения.

Фактическая доходность рассчитывается так:

r=((1000-(985+9,82)) + 20,32*6)/(985+9,82)*100% = 12,77% — это фактическая доходность за все время владения до погашения (502 дня).

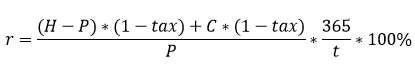

Учтите, что подоходный налог для физических лиц 13% и комиссии брокеру снижают доходность. C учетом налога формула будет такая:

где tax — текущая ставка налога на доходы физических лиц 0,13 (13%). Для ОФЗ, субфедеральных и муниципальных облигаций налог с купонного дохода не взимается.

Доходность облигаций

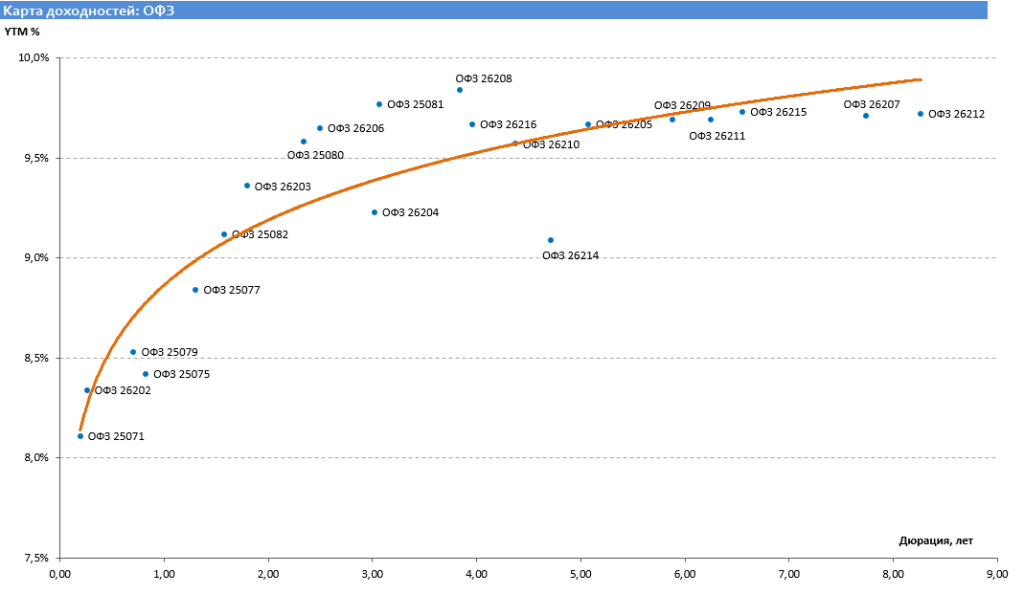

Доходность облигаций меняется со временем и зависит от процентных ставок в экономике, рыночной ситуации и эмитента. Самые низкодоходные облигации — государственные, самые доходные — корпоративные. Текущая доходность государственных облигаций федерального займа от 8 до 10% в зависимости от выпуска и дюрации. Доходность российских еврооблигаций, номинированных в иностранной валюте, от 1,5% до 6%.

Доходность облигаций федерального займа (сентябрь 2014)

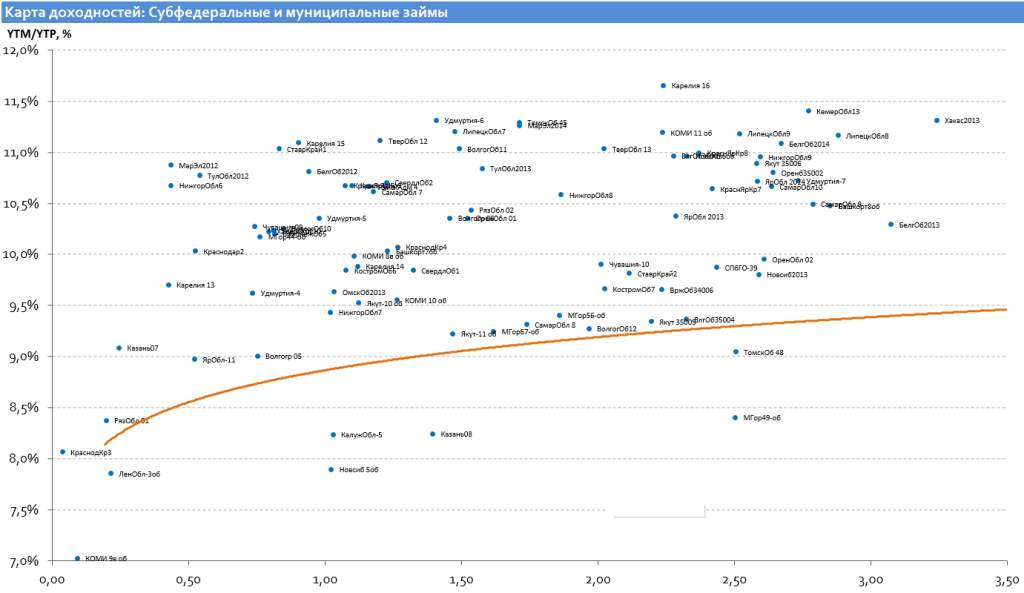

Доходность муниципальных облигаций чуть побольше.

Доходность муниципальных облигаций (сентябрь 2014)

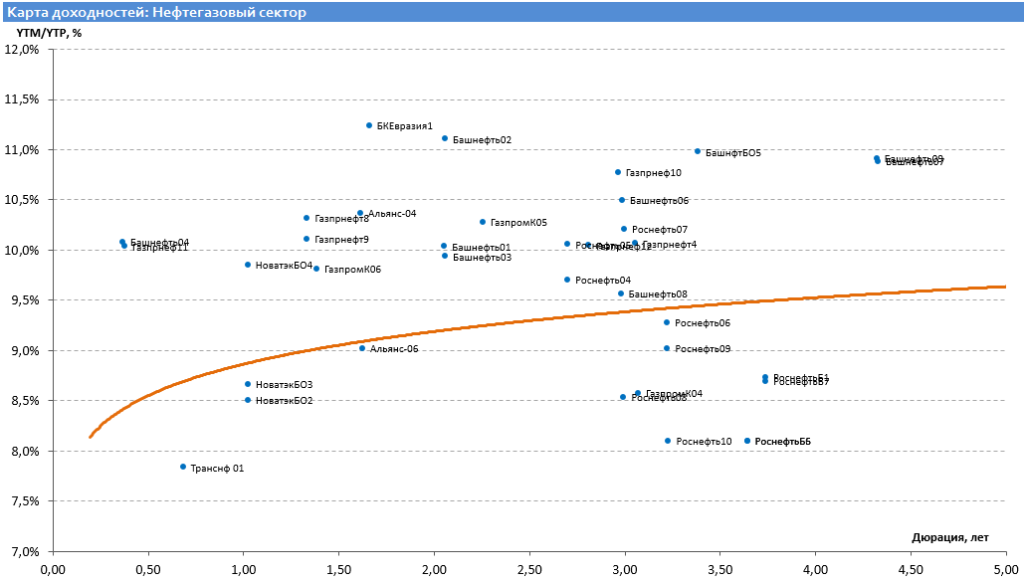

Доходность корпоративных облигаций колеблется в диапазоне от 7 до 15% в зависимости от сектора экономики и рейтинга надежности эмитента. Облигации отдельных эмитентов могут давать доходность больше 15%. Корпоративные еврооблигации, номинированные в долларах, дают доходность от 3 до 10%.

Доходность корпоративных облигаций, нефтегазовый сектор (сентябрь 2014)

Еще раз повторюсь, что это текущие ставки доходности, в текущих рыночных условиях и экономических реалиях, приведены исключительно в качестве примера, и через год они могут быть совсем другие.

Источник