- Формула рентабельности капитала

- Понятие рентабельности капитала

- Формула рентабельности капитала

- Виды рентабельности капитала

- Значение рентабельности капитала

- Примеры решения задач

- Рентабельность собственного капитала (ROE). Формула расчета по балансу. Расчет для ОАО “КАМАЗ”

- Инфографика: Рентабельность собственного капитала (RoE)

- Рентабельность собственного капитала. Экономическая сущность показателя

- Для кого нужен данный коэффициент рентабельности собственного капитала?

- Как использовать коэффициент рентабельности собственного капитала?

- Рентабельность собственного капитала. Формула расчета по балансу и МСФО

- Формула Дюпона для расчета рентабельности собственного капитала

- Коэффициент рентабельности собственного капитала. Пример расчета для ОАО «КАМАЗ»

- Рентабельность всего капитала предприятия (ROE, ROCE). Формула. Расчет на примере ОАО «Мечел»

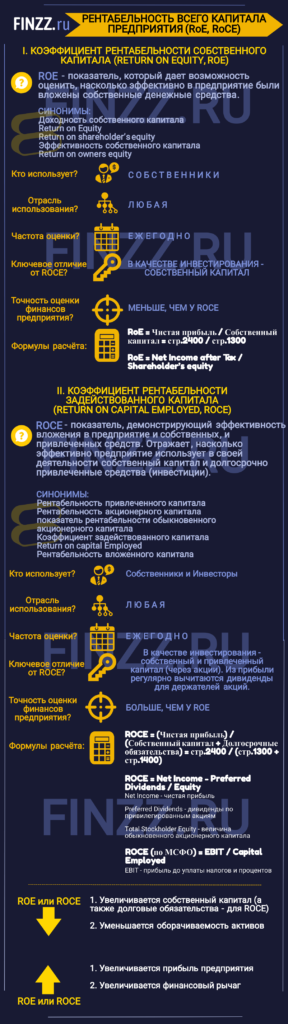

- Инфографика: Рентабельность всего капитала предприятия

- Определения коэффициентов рентабельности собственного и задействованного капитала

- Рентабельность всего капитала. Сравнение показателей ROE и ROCE

- Как читать рентабельность капитала?

- Рентабельность капитала. Синонимы коэффициентов

- Рентабельность капитала. Формулы расчета

- Видео-урок: “Рентабельность инвестированного капитала”

- Рентабельность капитала. Расчет на примере ОАО «Мечел»

Формула рентабельности капитала

Понятие рентабельности капитала

Существует два коэффициента, с помощью которых можно определить рентабельность капитала:

- рентабельность собственного капитала(ROE),

- рентабельность задействованного капитала(ROCE).

Формула рентабельности капитала, который предприятие заимствует, показывает эффективность вложения в работу компании как собственных, так и привлеченных средств. Данный показатель может дать понятие, насколько эффективно компания в своей деятельности использует собственный капитал и привлеченные средства в долгосрочной перспективе (инвестиции).

Формула рентабельности капитала

Общая рентабельность капитала (активов,совокупных средств) может быть определена отношением балансовой прибыли к стоимости всех активов компании. Посредством общей рентабельности отражается отдача, приходящаяся на каждый рубль активов.

Формула рентабельности капитала может быть видоизменена, если вместо балансовой прибыли в числитель поместить чистую прибыль. При этом в результате получается чистая рентабельность капитала:

ROE= Пч / СК * 100%

Здесь ROE – рентабельность капитала (%),

Пч – сумма чистой прибыли (руб.),

СК – общая стоимость капитала (руб.).

Показатель рентабельности определяется в процентном соотношении.

Виды рентабельности капитала

Существует несколько видов рентабельности капитала:

- Общая рентабельность капитала, формула которой определяется как отношение балансовой (чистой) прибыли к средней стоимости капитала в собственности (акционерный капитал). Стоимость капитала определяется итогом 4 раздела баланса — суммой капитала и резервов. Этот тип рентабельности показывает степень эффективности использования того капитала, который был вложен акционерами. Динамика показателя может оказать влияние на котировку акций компании на рынке.

- Рентабельность инвестиционного капитала, формула которой выглядит следующим образом:

Rик=ЧП/СКинв * 100%

Здесь Rик – рентабельность инвестиционного капитала (%),

ЧП – чистая прибыль (руб.),

СКинв – стоимость инвестиционного капитала (руб.).

Значение рентабельности капитала

На значение рентабельности капитала может влиять не только размер прибыли, но и соотношение обязательств и собственных ресурсов. Данное соотношение определяется посредством отношения обязательств к капиталу и называется «финансовым рычагом».

В результате наращивания обязательств и увеличения расходов на их обслуживание, руководитель предприятия тем самым может снизить прибыль и рентабельность.

Формула рентабельности капитала применяется для сравнения капиталас:

- аналогичными показателями других компаний,

- с процентами по депозитам банков и доходностью ценных бумаг государства.

В случае, когда рентабельность капитала меньше, чем проценты по вкладам (облигациям) за тот же промежуток времени, то вкладывать в предприятие не имеет смысла. Оптимальным будет превышение рентабельности над обозначенными показателями в несколько раз.

Примеры решения задач

| Задание | Предприятие имеет следующие показатели по работе за текущий и прошлый отчетный период: |

Прибыль до налогообложения

2015 – 45000 руб.,

2016 – 42000 руб.,

Налог на прибыль

2015 – 12500 руб.,

2016 – 12200 руб.,

2015 – 383 000 руб.,

2016 – 381 000 руб.

Определить рентабельность капитала по двум периодам и сравнить ее.

2015 – ЧП=45000-12500=32500 руб.

2016 – ЧП =42000-12200=29800 руб.

Рентабельность определим по следующей формуле:

ROE= Пч / СК * 100%

ROE (2015)=32500/383000 * 100%=8,48 %

ROE (2016)= 29800/ 381000 * 100%=7,82 %

Вывод. Мы видим, чтоизменение рентабельности собственного капитала составило -0,66 (7,82 % — 8,48%).

| Задание | Сравнить показатели рентабельности двух предприятийсо следующими показателями: |

Чистая прибыль – 48 000 тыс. руб.,

Стоимость инвестиционного капитала – 350 000 (руб.).

Чистая прибыль – 52 000 тыс. руб.,

Стоимость инвестиционного капитала – 384 000 (руб.).

Rик=ЧП/СКинв * 100%

Rик (А)=48000/350000 * 100%=13,7%

Rик (В)=52000/384000 * 100%=13,54%

Вывод/ Таким образом, мы видим, что показатель рентабельности предприятия А чуть выше, чем у предприятия В/

Источник

Рентабельность собственного капитала (ROE). Формула расчета по балансу. Расчет для ОАО “КАМАЗ”

Разберем рентабельность собственного капитала. В иностранных источниках коэффициент рентабельности собственного капитала обозначается как ROE – Return On Equity (или Return on shareholders’ Equity), и показывает долю чистой прибыли в собственном капитале предприятия.

Начнем с определения экономической сущности коэффициента рентабельности собственного капитала, затем приведем формулу расчета, как для отечественной, так и для зарубежных форм бухгалтерской отчетности и не забудем еще и поговорить о нормативах данного показателя.

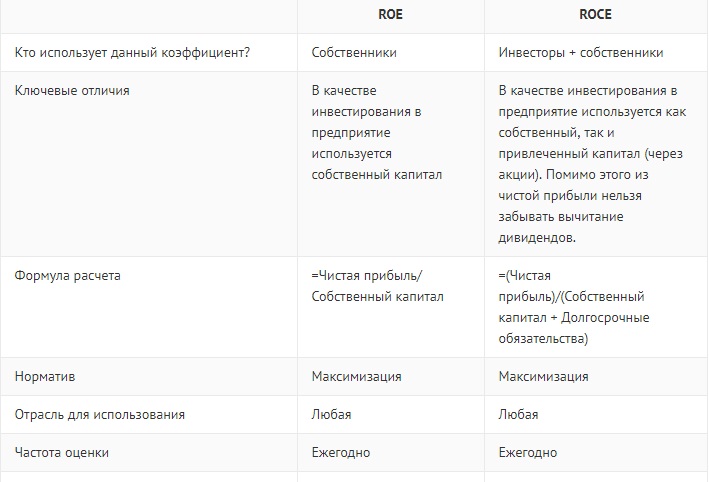

Инфографика: Рентабельность собственного капитала (RoE)

Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Рентабельность собственного капитала. Экономическая сущность показателя

Для кого нужен данный коэффициент рентабельности собственного капитала?

Это один из важнейших коэффициентов, используемый инвесторами и собственниками бизнеса, который показывает, как эффективно были использованы вложенные (инвестированные) в предприятие деньги.

Отличие рентабельности собственного капитала (ROE) от рентабельности активов (ROA) заключается в том, что ROE показывает эффективность не всех активов (как ROA), а только тех, которые принадлежат собственникам предприятия.

Как использовать коэффициент рентабельности собственного капитала?

Как было сказано выше, данный показатель используется инвесторами и собственниками предприятия для оценки собственных инвестиций в него. Чем выше значение коэффициента, тем инвестиции более доходные. Если же рентабельность собственного капитала меньше нуля, то есть повод задуматься над целесообразностью и эффективностью инвестиций в предприятие в будущем. Как правило, значение коэффициента сравнивается с альтернативными вложениями средств в акции других предприятий, облигаций и, в крайнем случае, в банк.

Важно отметить, что слишком большое значение показателя может негативно влиять на финансовую устойчивость предприятия. Не забывайте главный закон инвестиций и бизнеса: больше доходность – больше риск.

Рентабельность собственного капитала. Формула расчета по балансу и МСФО

Формула коэффициента рентабельности собственного капитала состоит из деления чистой прибыли предприятия на его собственный капитал:

Коэффициент рентабельности собственного капитала = Чистая прибыль/Собственный капитал

Все коэффициенты рентабельности для удобства считаются в процентах, поэтому не забудьте умножить полученное значение на 100.

По отечественной форме бухгалтерской отчетности данный коэффициент будет рассчитываться следующим образом:

Коэффициент рентабельности собственного капитала = стр.2400/стр.1300

Данные для формулы берутся из «Отчета о прибылях и убытках» и «Баланса». Раньше в старой форме бухгалтерской отчетности (до 2011 года) коэффициент рассчитывался так:

Коэффициент рентабельности собственного капитала = стр.190/стр.490

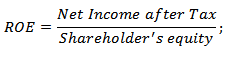

По системе МСФО коэффициент имеет следующий вид:

Формула Дюпона для расчета рентабельности собственного капитала

Для расчета коэффициента рентабельности собственного капитала зачастую используется формула Дюпона. Она разбивает коэффициент на три части, анализ которых позволяет лучше понять, что в большей степени влияет на итоговый коэффициент. Другими словами это трехфакторный анализ коэффициента ROE. Формула Дюпона имеет следующий вид:

Коэффициент рентабельности собственного капитала (формула Дюпона) = (Чистая прибыль/Выручка) * (Выручка/Активы)* (Активы/Собственный капитал)

Формула Дюпона впервые была использована в финансовом анализе в 20-е годы прошлого века. Она была разработана американской химической корпорацией DuPont. Рентабельность собственного капитала (ROE) по формуле Дюпона делится на 3 составляющие: операционную эффективность (рентабельность продаж),

эффективность использования активов (оборачиваемость активов),

кредитное плечо (финансовый леверидж).

ROE (по формуле Дюпона) = Рентабельность продаж*Оборачиваемость активов*Кредитное плечо

По сути если все сократить, то получится описанная выше формула, но такое трехфакторное выделение составляющих позволяет лучше определить взаимосвязи между ними.

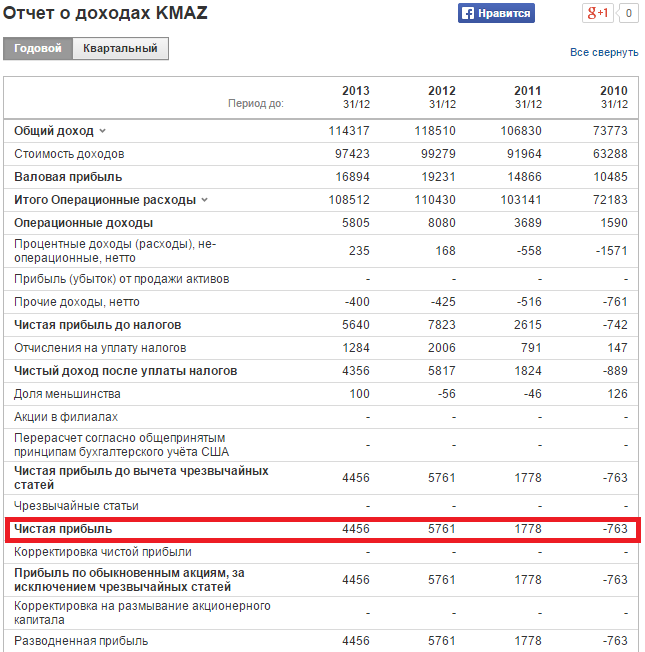

Коэффициент рентабельности собственного капитала. Пример расчета для ОАО «КАМАЗ»

ROE для ОАО “КАМАЗ”

Рассчитывать коэффициент рентабельности собственного капитала будем для автомобильной корпорации ОАО «КАМАЗ», которая производит грузовые автомобили, спецтехнику и автобусы.

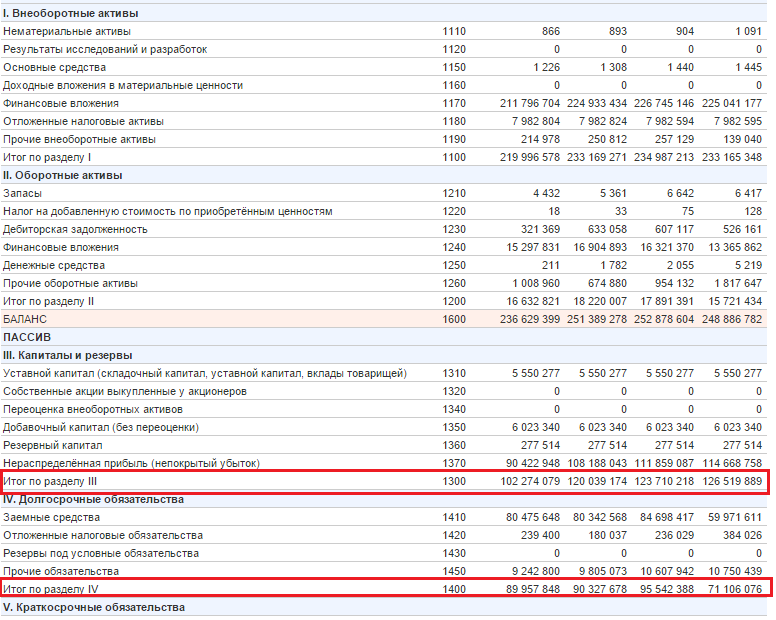

Для оценки рентабельности собственного капитала необходимо получить финансовую отчетность исследуемой компании. На официальном сайте предприятия ОАО «КАМАЗ» за 4 последних года можно взять финансовые данные. Альтернативным вариантом является использование сервиса InvestFunds, который позволяет получить данные за несколько кварталов и лет. На рисунке ниже показан пример импорта данных по балансу.

Расчет коэффициента рентабельности собственного капитала для ОАО “КАМАЗ”. Отчет о доходах

Расчет коэффициента рентабельности собственного капитала для ОАО “КАМАЗ”. Балансовый отчет

Рассчитаем коэффициенты за 4 года:

Коэффициент рентабельности собственного капитала 2010 = -763/70069 = -0,01 (-1%)

Коэффициент рентабельности собственного капитала 2011 = 1788/78477 = 0,02 (2%)

Коэффициент рентабельности собственного капитала 2012 = 5761/77091 = 0,07 (7%)

Коэффициент рентабельности собственного капитала 2013 = 4456/80716 = 0,05 (5%)

Наблюдается рост показателя с -1% до 5% за 4 года. Тем не менее, вложения в акции данной компании не целесообразны, т.к. коэффициент рентабельности меньше чем вложение в альтернативные проекты. К примеру, в 2013 году банковская ставка по депозитам была около 10%. Эффективнее было вложить свободные денежные средства в депозит, чем в ОАО «КАМАЗ» (5% Самая обсуждаемая >10 000 просмотров >100 лайков С примером Видео-урок

Источник

Рентабельность всего капитала предприятия (ROE, ROCE). Формула. Расчет на примере ОАО «Мечел»

Рассмотрим рентабельность капитала предприятия. Углубимся в разбор двух коэффициентов, которые определяют рентабельность капитала: рентабельность собственного капитала (ROE), рентабельность задействованного капитала (ROCE).

Инфографика: Рентабельность всего капитала предприятия

Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Определения коэффициентов рентабельности собственного и задействованного капитала

Коэффициент рентабельности собственного капитала (Return On Equity , ROE) показывает, как эффективно были вложены в предприятие собственные денежные средства.

Коэффициент рентабельности задействованного капитала (Return On Capital Employed, ROCE) показывает эффективность вложения в предприятие как собственных, так и привлеченных средств. Показатель отражает, как эффективно предприятие использует в своей деятельности собственный капитал и долгосрочно привлеченные средства (инвестиции).

Чтобы понять рентабельность капитала, мы проанализируем и сравним два коэффициента ROE и ROCE. В сравнении будут видны отличия одного от другого. Схема разбора двух коэффициентов рентабельности капитала будет следующая: рассмотрим экономическую сущность коэффициентов, формулы расчета, нормативы и произведем их расчет для отечественного предприятия.

Рентабельность капитала. Экономическая сущность

Коэффициент рентабельности задействованного капитала (ROCE) используется в практике финансовыми аналитиками для определения доходности, которую предприятие приносит на вложенный капитал (как собственный, так и привлеченный).

Для чего это нужно? Для того чтобы можно было сравнить рассчитанный коэффициент рентабельности с другими видами бизнеса для оправданности инвестирования средств.

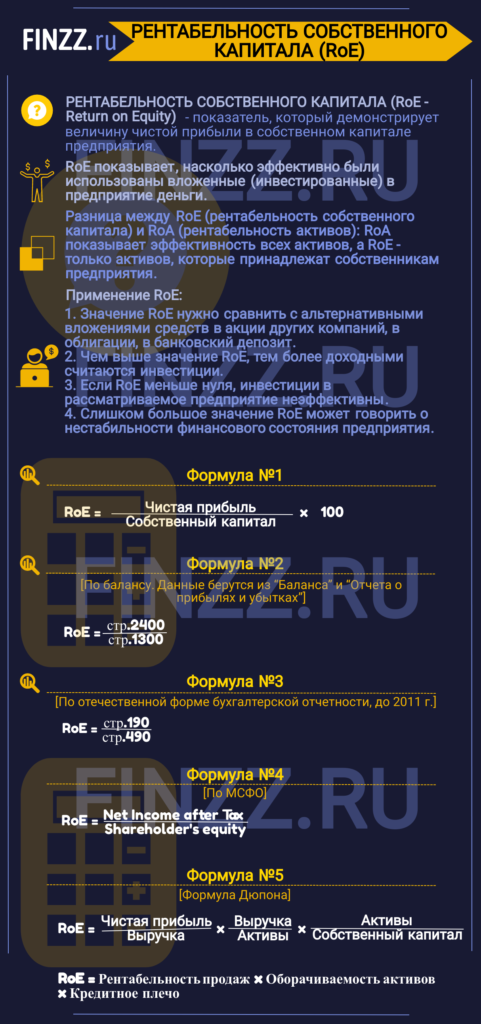

Рентабельность всего капитала. Сравнение показателей ROE и ROCE

| ROE | ROCE | |

| Кто использует данный коэффициент? | Собственники | Инвесторы + собственники |

| Ключевые отличия | В качестве инвестирования в предприятие используется собственный капитал | В качестве инвестирования в предприятие используется как собственный, так и привлеченный капитал (через акции). Помимо этого из чистой прибыли нельзя забывать вычитание дивидендов. |

| Формула расчета | =Чистая прибыль/Собственный капитал | =(Чистая прибыль)/(Собственный капитал + Долгосрочные обязательства) |

| Норматив | Максимизация | Максимизация |

| Отрасль для использования | Любая | Любая |

| Частота оценки | Ежегодно | Ежегодно |

| Точность оценки финансов предприятия | Меньше | Больше |

Чтобы лучше понять разницу между коэффициентами рентабельности капитала запомните, что если у предприятия нет привилегированных акций (долгосрочных обязательств), то значение ROCE=ROE.

Как читать рентабельность капитала?

Если коэффициент рентабельности капитала (ROE или ROCE) снижается, то это говорит о том, что:

- Увеличивается собственный капитал (а также долговые обязательства для ROCE).

- Уменьшается оборачиваемость активов.

Если коэффициент рентабельности капитала (ROE или ROCE) растет, то это говорит о том, что:

- Увеличивается прибыль предприятия.

- Увеличивается финансовый рычаг.

Рентабельность капитала. Синонимы коэффициентов

Рассмотрим синонимы для рентабельности собственного капитала и рентабельности задействованного капитала, т.к. зачастую в литературе по-разному их называют. Полезно знать все названия, чтобы избежать путаницы в терминах.

| Синонимы рентабельности собственного капитала (ROE) | Синонимы рентабельности задействованного капитала (ROCE) |

| доходность собственного капитала | рентабельность привлеченного капитала |

| Return on Equity | рентабельность акционерного капитала |

| Return on shareholders’ equity | показатель рентабельности обыкновенного акционерного капитала |

| эффективность собственного капитала | коэффициент задействованного капитала |

| Return on owners equity | Return on capital Employed |

| рентабельность вложенного капитала |

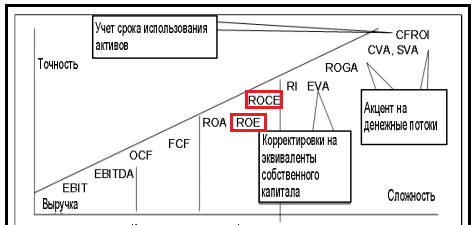

На рисунке ниже показана точность оценки состояния предприятия с помощью различных коэффициентов.

Ранжирование коэффициентов по сложности расчета и точности диагностирования финансового состояния предприятия

Коэффициент задействованного капитала (ROCE) оказывается полезным для анализа предприятий, где есть высокая интенсивность использования капитала (часто осуществляется инвестирование). Связано это с тем, что коэффициент задействованного капитала использует в своем расчете привлеченные денежные средства. Применение коэффициента задействованного капитала (ROCE) позволяет сделать более точный вывод о финансовых результатах компаний.

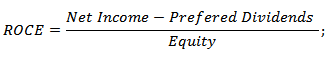

Рентабельность капитала. Формулы расчета

Формулы расчета для рентабельности капитала.

Коэффициент рентабельности собственного капитала = Чистая прибыль/Собственный капитал=

стр.2400/стр.1300

Коэффициент задействованного капитала = Чистая прибыль/(Собственный капитал + Долгосрочные обязательства)=

стр.2400/(стр.1300+стр.1400)

В иностранном варианте формула для рентабельности собственного и рентабельности задействованного капитала будет следующая:

Net Income – чистая прибыль,

Preferred Dividends – дивиденды по привилегированным акциям,

Total Stockholder Equity – величина обыкновенного акционерного капитала.

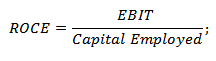

Еще одна иностранная формула (по МСФО) для рентабельности задействованного капитала:

Зачастую в иностранных источниках в формуле расчета ROCE используется EBIT (прибыль до уплаты налогов и процентов), в российской практике зачастую используется чистая прибыль.

Видео-урок: “Рентабельность инвестированного капитала”

Рентабельность капитала. Расчет на примере ОАО «Мечел»

Для того чтобы еще лучше разобраться, что такое рентабельность капитала рассмотрим расчет двух его коэффициентов для отечественного предприятия.

| Будем рассчитывать коэффициент рентабельности собственного капитала и коэффициент рентабельности задействованного капитала для ОАО «Мечел» |

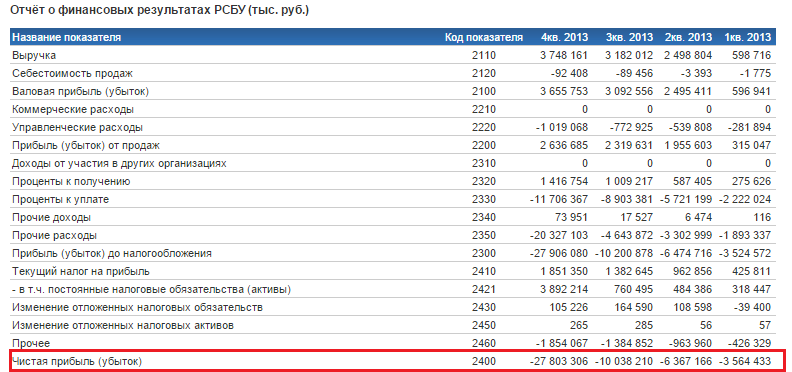

Для оценки рентабельности собственного капитала ОАО “Мечел” возьмем с официального сайта финансовую отчетность за четыре периода 2013 года и рассчитаем показатели ROE и ROCE.

Рентабельность капитала для ОАО “Мечел”-1

Рентабельность капитала для ОАО “Мечел”-2

Рентабельность капитала ОАО «Мечел»

Коэффициент рентабельности собственного капитала 2013-1 = -3564433/126519889 = -0,02

Коэффициент рентабельности собственного капитала 2013-2 = -6367166/123710218 = -0,05

Коэффициент рентабельности собственного капитала 2013-3 = -10038210/120039174 = -0,08

Коэффициент рентабельности собственного капитала 2013-4 = -27803306/102274079 = -0,27

Коэффициент рентабельности задействованного капитала 2013-1 = -3564433/(126519889+71106076) = -0,01

Коэффициент рентабельности задействованного капитала 2013-2 = -6367166/(123710218+95542388) = -0,02

Коэффициент рентабельности задействованного капитала 2013-3 = -10038210/(120039174+90327678) = -0,04

Коэффициент рентабельности задействованного капитала 2013-4 = -27803306/(102274079+89957848) = -0,14

Не совсем удачно выбрал пример баланса предприятия, так как рентабельность за все периоды была меньше 0, что говорит о неэффективности предприятия. Тем не менее, общий расчет для коэффициентов рентабельности капитала понятен. Если бы у нас был доход, то соотношение этих двух коэффициентов было следующим: ROE>ROCE. Если еще рассмотрим рентабельность активов предприятия (ROA) в соотношении с коэффициентами рентабельности капитала, то неравенство будет следующим: ROA>ROCE>ROA.

Предприятие может рассматриваться, как потенциальный объект для инвестирования, когда ROCE (и соответственно и ROE) > безрисковые/низкорисковые вложения (к примеру, банковские депозиты).

Резюме

Итак, мы рассмотрели рентабельность капитала. Она включает в себя расчет двух коэффициентов: коэффициент рентабельности собственного капитала (ROE) и коэффициент рентабельности задействованного капитала (ROCE). Рентабельность капитала является одним из ключевых показателей эффективности деятельности предприятия на ряду с такими коэффициентами как: рентабельность актива и рентабельность продаж. Более подробно узнать про коэффициент рентабельности продаж вы можете прочитать в статье: “Рентабельности продаж (ROS). Формула. Расчет на примере ОАО “Аэрофлот”“.Данные коэффициенты полезно рассчитывать собственникам предприятия и инвесторам для поиска подходящего объекта для инвестирования.

Автор: Жданов Василий Юрьевич, к.э.н.

Источник