- Доходность акций: расчет и формулы

- Дивидендная доходность акций

- Рыночная (текущая) доходность акций

- Полная доходность акций

- Доходность акций в процентах годовых

- Как посчитать доходность акции: виды доходности и их расчет

- Для чего нужно знать доходность?

- Примеры расчета доходности

- Дивидендная

- Текущая (рыночная)

- Полная

- Годовая

- Конечная

- Расчет реальной доходности Индекса Мосбиржи

Доходность акций: расчет и формулы

Автор: Алексей Мартынов · Опубликовано 20.10.2014 · Обновлено 28.08.2015

Инвестор может получить доход с акций двумя способами: за счет роста курсовой стоимости акций и за счет дивидендов.

Основным доходом инвестора по акциям является рост курсовой стоимости акций. Если дела у компании идут хорошо, ее выручка и прибыль растет, компания развивается, выплачивает дивиденды, которые тоже растут, это положительно отражается на цене акций, и она растет. Инвестор, видя такое положение вещей и оценив перспективы, покупает акции компании. Если дела компании продолжают идти так же хорошо, цена акций вырастает, тогда инвестор может продать акции по цене дороже и получить прибыль.

Второй источник дохода — дивиденды — это часть прибыли, которая компания выплачивает акционерам. Дивиденды могут выплачиваться раз в год, раз в полугодие или квартал. Размер дивидендов рекомендуется советом директоров и утверждается на общем собрании акционеров. Читайте, как получить дивиденды по акциям.

Доходность акций складывается из роста курсовой стоимости акций и дивидендов. Доходность акций показывает какой доход в процентом или номинальном выражении принесли акции. Доходность в общем смысле рассчитывается как сумма прибыли, деленная на сумму вложенных средств. Так как по акциям можно получить не только прибыль, но и убыток, то доходность может быть отрицательной. Рассмотрим как определить доходность акций.

Дивидендная доходность акций

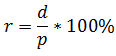

Дивидендная доходность акций характеризуется отношением размера дивиденда к цене акции. Дивидендная доходность рассчитывается по формуле:

p — рыночная цена акции

Например, дивиденды по акциям Газпрома за 2013 год были равны 7,2 рубля. Цена акции 130 рублей.

Дивидендная доходность равна 7,2/130*100%=5,53%

Рыночная (текущая) доходность акций

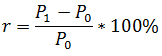

Рыночная доходность акций, то есть за счет роста курсовой стоимости, рассчитывается по формуле:

P0 — цена покупки акции

Текущая доходность акций рассчитывается также и показывает доходность, которую получит инвестор, если продаст акцию по текущей рыночной цене.

Если цена покупки акций Газпрома 120 рублей, а цена продажи 135 рублей, то доходность равна (135-120)/120*100%=12,5%.

Полная доходность акций

Полная доходность складывается из дивидендов и роста курсовой стоимости

Доходность акций в процентах годовых

Владеть акцией можно как меньше, так и больше года. Поэтому, чтобы сравнить доходность акций с доходностью другого инструмента, например, депозита, ее нужно привести к равнозначному значению — доходности в процентах годовых. Для этого доходность умножается на коэффициент k=365/количество дней владения акцией. Если акцией владели 250 дней, доходность в процентах годовых рассчитывается так:

(7,2 + (135-120))/120 * 365/250 * 100% = 27,01%

Источник

Как посчитать доходность акции: виды доходности и их расчет

Доходность акций — показатель прибыли от ценных бумаг в процентном либо номинальном выражении. Складывается из дивидендов и повышения курсовой стоимости. В общем смысле представляет собой суммированную прибыль, поделенную на сумму вложений. Учитывая, что ценные бумаги способны приносить не только прибыль, но и убыток, то доходность бывает положительной и отрицательной. Как и зачем считают доходность — читайте в статье.

Для чего нужно знать доходность?

У каждой компании собственная дивидендная политика. Одни активно дважды в год выплачивают дивиденды, другие направляют прибыль на развитие бизнеса. Существует и обратный выкуп (buyback) — операция, при которой количество акций в свободном обращении уменьшается для роста прибыли по каждой ценной бумаге. Акционерам такое решение совета директоров на руку: если речь о выплате дивидендов, они облагаются налогом. Если растут котировки, то в долгосрочной перспективе держатели акций освобождены от налогов до продажи активов. Владея акциями более 3 лет, можно продать их без обязательства платить НДФЛ.

Начальная стадия инвестирования — выбор эмитента. Акции бывают:

- Дивидендные. Подходят инвесторам, планирующим получать пассивный доход. Чаще приобретаются активы телекомов, сырьевых компаний, коммунальных служб.

- Акции роста. Активы принадлежат компаниям, активно расширяющим бизнес и наращивающим прибыль. Дивидендов почти или совсем нет. Чаще всего такую стратегию выбирают фирмы из IT-сектора. Инвестировать сюда лучше надолго (от 1 года).

Сравнивать доходность следует грамотно. Если проводить сравнение по суммам дивидендов за 1 акцию, результат будет некорректным.

Расчеты доходности помогут выбрать ценные бумаги, определить справедливую стоимость. Для прогнозирования эффективности инвестиций нужно учитывать дополнительно стоимость фактической продажи актива.

Размер дивидендов зависит от кредитных ограничений. Некоторые кредиторы запрещают компании повышать их уровень и даже выплачивать дивиденды. Благоприятным фактором для владельцев американских акций становится требование налоговиков о запрете накопления чрезмерной прибыли. Если налоговая служба определит доход компании как избыточную прибыль, она будет облагаться налогом по завышенной ставке 39,6 %. Поэтому в США компании предпочитают регулярно выплачивать дивиденды.

Примеры расчета доходности

Дивидендная доходность иностранных активов ниже по сравнению с российскими. Для Америки 3–5 % считается высоким уровнем. Низкие показатели связаны с низкой ставкой Федерального резерва, но в качестве компенсации риски снижены до умеренных. Высокодоходные активы США традиционно считают высокорисковыми.

Основываясь на годовых выплатах за последний отчетный период, можно спрогнозировать будущие дивиденды. Но оценка будет неточной. Эксперты дают дивидендным инвесторам рекомендации:

- Не полагаться на постоянный высокий размер дивидендов.

- Не полагаться только на дивидендную доходность в процессе выбора активов.

- Изучать коэффициенты дивидендных выплат.

Владелец акций получает прибыль двумя способами: за счет дивидендов и роста котировок ценных бумаг. Второй способ — основной. Если компания достигает успеха, она развивается и регулярно выплачивает дивиденды, ее активы растут в цене. На этапе подъема можно получить хорошую прибыль с продажи.

Дивидендная доходность представляет собой часть прибыли, которой компания делится с акционерами. Дивиденды выплачиваются раз в квартал, полугодие или год. Сумма обсуждается на собрании акционеров.

Дивидендная

Рассчитывается, как отношение размера дивидендов к стоимости 1 акции. Формула выглядит следующим образом: r = d / p * 100, где буквой d обозначается сумма дивидендов, а буквой p актуальная цена акции.

Пример: совет директоров установил по итогам года дивиденд в 10 рублей. Стоимость акции на Московской бирже 150 рублей. Округленная сумма дивидендной доходности 6,67 %.

Дивиденды выплачиваются раз в год, в квартал или полгода, иногда раз в месяц. Если дивиденды выплачиваются раз в полгода, то и доходность будет полугодовой. Чтобы посчитать доходность за год, нужно суммировать все выплаты за 12 месяцев и разделить на стоимость акции на день последних выплат.

Текущая (рыночная)

Рассчитывается по формуле r = (P2 – P1) / P1 * 100, где вместо P1 подставляется цена покупки актива, а вместо Р2 — цена продажи. Результат показывает, какой доход получит инвестор при продаже ценных бумаг по текущей стоимости.

Пример: если купить бумаги по 150 рублей, а по мере роста котировок продать по 190 рублей за штуку, текущая доходность получится 26,67 %.

Облегчить расчеты поможет Excel. Столбец А содержит название предприятия. Столбец В — даты. С1 для указания покупной цены акций. D1 — продажная цена. Ячейке Е1 задается процентный формат, после чего вводится формула (D1 — C1) / C1 * 100%.

Полная

Представляет сумму двух величин — дивидендов за год и роста курсовой цены. Формула выглядит так: (D + (Р2 – Р1)) / Р1 * 100%. Символы те же, что при расчете рыночной доходности, а буква D обозначает размер дивиденда.

Справка: иногда за год акции компании падают в цене, и даже наличие дивидендов не спасает от отрицательной доходности. В качестве примера — акции «Магнита». В начале 2019 г. цена акций была 4155 руб. за единицу, в конце — 3702 руб. Дивиденд составлял 313,97 руб., а дивидендная доходность 8,18 %. Полная доходность по формуле равна – 3,34 %. Если бы инвестор приобрел в начале года акции магнита, после продажи в конце года вышел бы на убыток в 3,34 %.

Годовая

Служит для оценки привлекательности ценных бумаг, поскольку часто котировки и финансовые результаты недостаточно точно отражают реальную ситуацию. Владелец актива может держать его меньше и больше года. Для сравнения доходности акций и депозитов необходимо равнозначное значение. Им становится доходность в годовых процентах. Для вычисления доходность умножают на коэффициент k = 365 / число дней реального обладания акциями.

Конечная

Совокупность перечисленных выше факторов влияет на прибыльность финансового инструмента. Конечная доходность рассчитывается по формуле: dk = ((Ps — Pp)/ n + D)/Pp × 100 %, где D — среднее арифметическое дивидендов, выплаченных за год, n — количество лет обладания активом, Ps — стоимость продажи ценных бумаг, Pp — цена покупки акций.

Задача для примера: некто купил акцию за 100 руб. с коэффициентом 1,7. За первый год дивиденды составили 15 руб. Текущая доходность за второй год — 20 %. На третий год дивиденды достигли 45 %. Прибыль равномерно выплачивалась по кварталам. На третий год инвестор продал актив за 90 дней до выплаты дивидендов. Индекс соотношения цены продажи к цене покупки 1,25. Задание — рассчитать конечную доходность по акции.

Сначала рассчитывается стоимость покупки и продажи:

Рр = 100 руб. × 1,7 = 170 руб.

Ps = 170 руб. × 1,25 = 212,5 руб.

Далее определяется текущая доходность:

Дивиденды в первый год 15 руб., текущая доходность во второй – 20 %. Получается 170 руб. × 0,2 = 34 руб.

Учитывая ставку 45 % в течение третьего года, получение дивидендов только за 3 квартала, получается доходность за третий год равна 100 руб. × 0,45 × 0,75 = 37,5 руб.

Расчет среднегодового дивиденда: (15 + 34 + 37,5) : 2,75 = 31,45 руб.

Помимо дивидендов, акционер получил прибыль от разницы между стоимостью покупки и продажи ценной бумаги: 212,5 — 170 = 42,5 руб.

Если подставить все величины в формулу, получится конечная доходность:

(31,45 + 42,5 / 2,75) / 170 × 100 % = 26,79 %.

Получается, что на каждый рубль, который инвестор вложил в покупку акции, среднегодовой доход составил около 27 коп. без учета налогов.

На доходность акций влияют разные факторы, многие из которых не поддаются прогнозу:

- Финансовые показатели эмитента. Будущую прибыль предсказать сложно из-за невозможности предвидеть внешние факторы.

- Кредитный рейтинг компании. Чем выше позиция в рейтинге, тем дешевле кредиты и легче развитие.

- Инвестиции от зарубежных фондов. Иностранным инвесторам интересны акции, вошедшие в индекс MICES Russia 20.

- Увеличение веса в индексе Московской бирже, что ведет к докупке актива индексными фондами (ETF, ПИФы и пр.).

- Рост ВВП РФ.

- Ключевая ставка ЦБ России. Когда она снижается, акции растут.

- Уровень инфляции.

- Корпоративное управление.

- Налогообложение.

- Санкции.

- Стабильность рубля и пр.

Перечисленные в статье базовые формулы помогут самостоятельно посчитать доходность акций. Крупные компании на своих сайтах предлагают отчеты в открытом доступе. Используя эти цифры и размер дивидендов, можно быстро определить стоимость бумаг. Полагаться лишь на котировки биржи мало, следует прогнозировать риски на базе точных цифр.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Источник

Расчет реальной доходности Индекса Мосбиржи

Основные страновые индексы давно стали мерилом доходности фондового рынка той или иной страны. В России таким индексом является Индекс МосБиржи (IMOEX). Именно по нему и определяют доходность Российского фондового рынка в рублях, а также делают выводы о долгосрочной доходности (индекс существует с 22 сентября 1997 года)

В общем не плохой вариант, но есть некие рамки, которые хотелось расширить, чтобы более детально проанализировать прошлую доходность рынка:

1. Почему-то принято измерять годовую доходность по календарным годам. Почему не считать по 1 июля?

2. Данный индекс не учитывает, выплаченных дивидендов. Обычно делают допущения типа – «и прибавим к доходности индекса 5% дивидендной доходности». Почему именно 5%? Вот посмотрите тут, за 6 лет дивдоходность была постоянно разной.

3. Так как индекс МосБиржи не учитывает дивиденды, то он и не учитывает налоги с этих дивидендов.

4. И наконец, самое главное, на чем мы хотим сосредоточиться. Данный индекс показывает номинальную доходность, а не реальную (с корректировкой на инфляцию)

Итак, технология исследования:

Итак, технология исследования:

1. Вместо индекса МосБиржи мы взяли Индекс МосБиржи полной доходности «нетто» (по налоговым ставкам российских организаций) — MCFTRR. Это тот же самый индекс, но он учитывает все выплаченные дивиденды по компаниям, входящим в индекс, а также учитывает налоги, которые необходимо выплатить по данным дивидендам. Этим ходом убираем два недочета, описанные выше.

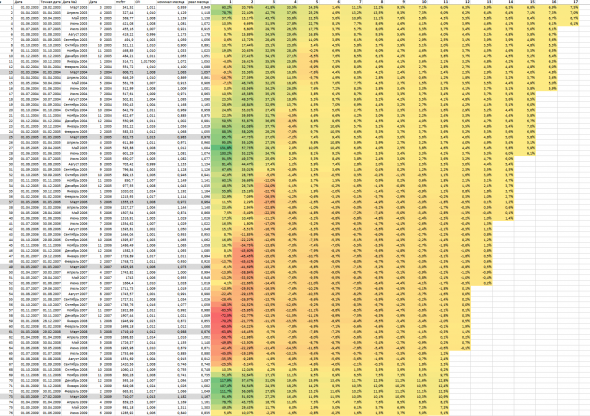

2. Индекс полной доходности начал рассчитываться 17 лет назад, с 26 февраля 2003 года. Но нам мало 17 годовых отрезков для анализа. Поэтому берем годовые отрезки со смещением в месяц. То есть первый годовой отрезок с марта 2003 по март 2004, второй с апреля 2003 по апрель 2004 и так далее, всего получаем 196 годовых отрезков. Тоже самое для 2-х годовых отрезков, 3-х годовых и так далее до 17-летних отрезков. Итого получаем 1700 временных окон для расчета доходностей. Это не так много, как на американском фондовом рынке, но уже в 100 раз больше, чем в исходных данных.

3. Рассчитываем не только номинальную, но и реальную доходность.

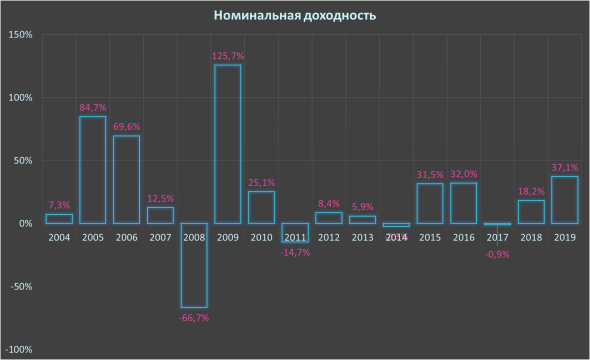

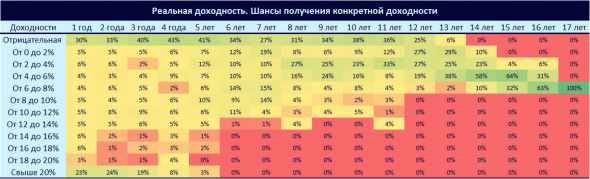

Вот традиционный расчет номинальной доходности Индекса полной доходности. Средняя номинальная доходность с 1 января 2004 по 31 декабря 2019 г составила 15,1%. При этом волатильность по годам очень высокая. В 2009 году номинальная доходность составила 125%, а в 2008 минус 66,7%. «Радует глаз», что из 16 лет всего 3 были убыточными.

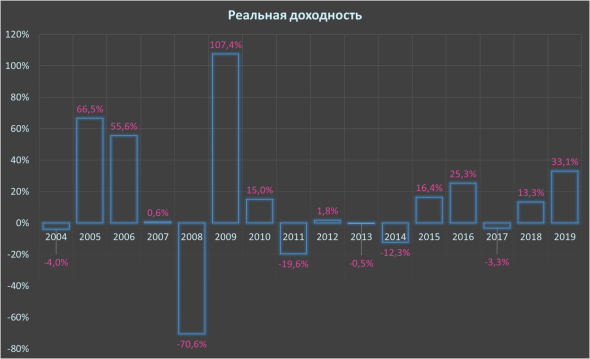

А теперь посмотрим реальную доходность этих лет.

Реальная доходность – это доходность, скорректированная на инфляцию.

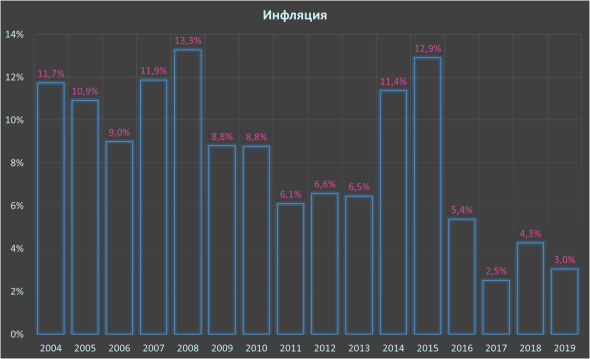

Кстати, вот она – инфляция по годам

Волатильность реальной доходности сохраняется, правда максимальная доходность уже 107% (уменьшена на инфляцию) и минимальная доходность минус 70,6%, опять же хуже номинальной доходности на величину инфляции

Средняя реальная доходность с 1 января 2004 по 31 декабря 2019 г составила 6,3%

Можно на этом было и закончить расчеты. Мы получили 6,3% реальной доходности, что вполне коррелирует с реальными доходностями мировых рынков. Такой процент дает очень хорошие шансы на накопление капитала и на медленное его истощение, когда будете жить на этот капитал.

Но расчеты уже сделали, так что давайте посмотрим подробнее.

Было рассчитано 1700 вариантов расчетов доходностей, в разных временных окнах от 1 года до 17 лет. Часть матрицы расчета выглядит так

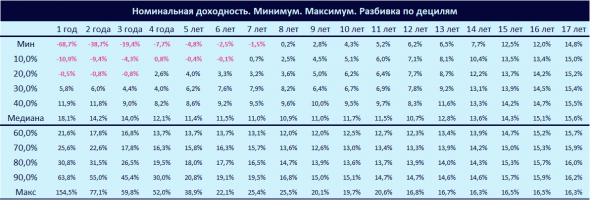

Вот данные по номинальным доходностям

Как читать отчет:

— Минимум и максимум это экстремальные значения конкретных временных окон. То есть в годовом окне (их в расчете 196) минимальное значение было минус 68,7%. Такая доходность была в промежутке с декабря 2007 по декабрь 2008. И максимум 154,5%, это было с мая 2005 по май 2006 г.

— Медиана. Это среднее значение.

— Децили. 10%; 20% и тд. Если все значения в конкретном периоде расположить от меньшего к большему и разделить на отрезки по 10%, то это и получатся децили. Например, в окне, равном 1 году, граница первого дециля проходила по доходности минус 10,9% годовых.

Видим очень оптимистические результаты. Отрицательные доходности попадаются в 5% результатов 7-летнних периодов. С 8-летних периодов все 100% доходностей положительные.

На отрезке в один год, всего 20% доходностей отрицательные.

Все медианные значения очень высоки. Худший медианный показатель равен 11% в 8-9 летних окнах.

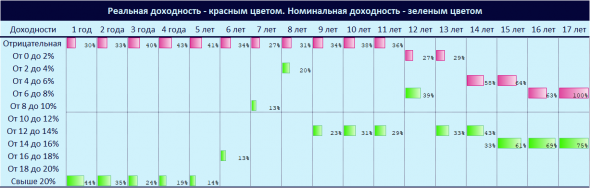

Но мы помним, что нам важна реальная доходность.

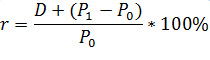

На мой взгляд результаты удручающие. Даже в 13-летних окнах были отрицательные доходности (привет тем, кто советует 3-5 летние горизонты для инвестиций в акции). Например, реальная доходность с апреля 2007 по апрель 2020 составила минус 0,9% годовых.

Даже в десятилетних окнах 37% результатов были отрицательными.

Медианные значения совсем не похожи на желательные 6-7% реальной доходности. 12-летние окна оказались самыми худшими, всего 1,9% реальной доходности.

Можно было бы сделать вывод, что на отрезках в 16 – 17 лет доходности достигают необходимых 6-7%, но, если бы не одно НО. Вспомните, в нашей выборке всего 4 17-летних периода и 16 16-летних. Это слишком мало для устойчивых выводов.

В среднем, можно сказать, что реальная доходность находится в районе 4%. Ну что-ж, можно хотя бы рассчитывать на «Правило 4%».

А как получить доходность индекса? Правильно, купить ETF на данный индекс. В России это не дешевое удовольствие. В среднем комиссия ETF равна 1%. Но мы возьмем минимальные, на данный момент затраты 0,9%

Давайте посмотрим, что получилось.

Минусов прибавилось. Теперь есть шанс получить отрицательную доходность даже в 14-летнем окне. Минимальная медианная доходность в 11-летнем окне, равна 1%.

В среднем доходность составила 3,2%… Это очень мало.

Давайте посмотрим с другой стороны. Каковы шансы получения конкретной доходности в разных временных окнах.

Например, номинальную доходность свыше 20% в 2-летних окнах можно получить с вероятностью в 35%. Или получить доходность ниже 12% в 15-летних окнах не получится. По крайней мере раньше такого не было 😊

А вот, такая же таблица по реальной доходности. Шансов получить высокую доходность поубавилось, а отрицательную – выросло.

Допустим нас интересует доходность 4-6%. Высокие шансы получить такую доходность в 14-15 летних окнах.

Если взять максимальные шансы в каждом из временных окон в номинальной и реальной доходности и объединить в одну диаграмму, то получим такой результат.

Как мы видим, до 11 лет, вы скорее получили бы отрицательную реальную доходность.

Выводы:

Да, действительно, номинальная доходность в России высока. Но и инфляция у нас высокая, тенденция на снижение инфляции видна только в последние 3 года. Если опираться на прошлые доходности, то можно смело ориентироваться на доходность от 10% при инвестициях свыше 10 лет. Но кому нужна номинальная доходность?

С реальной доходностью всё очень плохо. В среднем было 4% на промежутках от 12 лет. Но это чистая реальная доходность. Если инвестировать через ETF, то можно было рассчитывать только на 3,2% в окнах от 12 лет. И вот тут у многих приходит мысль, что нужно выбирать отдельные акции и быть эффективнее рынка и получить доходность больше, чем у индекса. Да, идея не плоха и не нова. Но с чего вы взяли, что это просто и реально? Я несколько лет проводил опросы среди активных инвесторов, увлекающихся фундаментальным анализом, они все умные и сообразительные ребята, но далеко не всем удается обогнать индекс. Не верите? Посмотрите результаты опроса за 2019 год, даже на таком сильном бычьем рынке 96 инвесторов из 100 показали доходность ниже рынка.

При этом, есть подозрение, что кто-то из оставшихся четверых мог неправильно посчитать доходность своего портфеля, чтобы не делать таких же ошибок, рекомендую почитать тут как правильно это делать.

Самый главный и важный вывод – инвестиции только в один российский рынок – это не лучшая стратегия. Возможно, со временем, наша экономика будет более эффективна, и это позитивно отразиться на фондовом рынке. Ну а пока, обязательно нужно диверсифицироваться по рынкам разных стран. Тут вы можете почитать как лучше инвестировать в рынок США.

Калькулятор.

Наверняка, в какой-то момент вам захотелось спросить – «Автор, а где посмотреть твои расчеты? Может ты не умеешь считать или наводишь напраслину на эффективный российский рынок! Я раньше видел совсем другие выводы».

Именно для этого я сделал небольшой калькулятор, чтобы каждый самостоятельно мог посчитать номинальную и реальную доходность любого отрезка времени от 2003 по 2020 год (данные будут постоянно дополняться). Причем посчитать как в процентах, так и в рублях.

Итак, принцип действия калькулятора:

— калькулятор высчитывает данные на первое число, выбранного месяца. Если первого числа этого месяца не было торгов, то берутся данные ближайшего торгового дня. Это важно, так как при расчете доходности на коротких промежутках, эти несколько дней имеют значения.

— данные для калькулятора по индексу Мосбиржи полной доходности брал на сайте Мосбиржи, а данные по инфляции на сайте Росстата.

— Реальная доходность пересчитана по формуле сложного процента

Как пользоваться калькулятором:

1. Вам нужно выбрать начальный месяц инвестиций. Доступен диапазон от марта 2003 по прошлый месяц.

2. Далее нужно выбрать длительность наблюдаемого промежутка, в месяцах. Так как наш калькулятор не экстраполирует прогноз будущего, количество месяцев будет ограничено диапазоном между начальным месяцем инвестиций и прошлым месяцем. Внимание! Калькулятор может выдать ошибку, если начальный месяц инвестиций + количество месяцев инвестирования уйдет в будущее. Дайте 3-4 секунды калькулятору, и он выдаст вам варианты диапазонов, и вы выберите заново.

3. Далее выбираете начальную сумму инвестиций.

4. Далее выбираете ежемесячную сумму пополнений. Если вы хотите посмотреть именно доходность индекса в нужном вам промежутке времени, тогда не нужно выбирать ежемесячные пополнения. Данный пункт необходим для того, чтобы наблюдать за временной диверсификацией, когда вы инвестируете все не в один промежуток времени, а каждый месяц определенную сумму.

5. Сделайте себе копию калькулятора, если вдруг вам будут мешать другие пользователи.

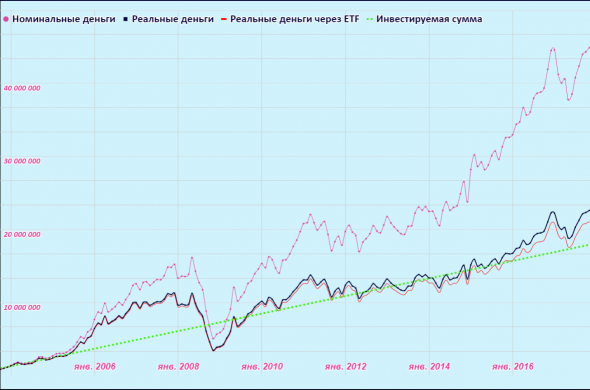

В итоге вы получите такой результат:

Для вас рассчитается 6 видов доходностей:

1. Номинальная без ежемесячных пополнений

2. Номинальная с пополнениями

3. Реальная без пополнений

4. Реальная с пополнениями

5. Реальная через ETF без пополнений

6. Реальная через ETF с пополнениями

7. А также итоговые суммы в рублях

а для визуалов такой график

КАЛЬКУЛЯТОР, В КОТОРОМ ВЫ СМОЖЕТЕ ПОСЧИТАТЬ СВОИ ПАРАМЕТРЫ ДОХОДНОСТИ.

Источник