- Как использовать показатели эффективности бизнес-плана

- Виды показателей

- Финансовые показатели

- Вводные данные

- Точка безубыточности

- Рентабельность

- Запас финансовой прочности

- Чистый дисконтированный доход

- Денежный поток

- Ставка дисконтирования

- Формула ЧДД

- Внутренняя норма доходности

- Индекс прибыльности

- Бизнес с нуля. Как составить бизнес-план: Видео

- Бюджетная эффективность в бизнес плане

- Потоки денежных средств для расчета бюджетной эффективности[править | править код]

- Учет затрат и выгод общества[править | править код]

- Показатели бюджетной эффективности[править | править код]

- Методы оценки бюджетной эффективности[править | править код]

- См. также[править | править код]

- Примечания[править | править код]

Как использовать показатели эффективности бизнес-плана

Чтобы понять, в какое предприятие выгоднее вкладывать средства, нужно сравнить имеющиеся проекты. Поскольку для разных видов бизнеса планы могут очень сильно отличаться и по объему, и по характеристикам, нужны конкретные данные, выраженные в числах, не зависящие от вида деятельности предприятия и от его масштаба – показатели эффективности бизнес-плана.

Виды показателей

Критериев, по которым можно сравнить разные типы бизнеса, довольно много. Они отличаются направленностью и методами оценки. Чтобы определить социальную и экономическую значимость, берутся такие показатели, как количество новых рабочих мест, размер средней заработной платы, количество налогов, отчисляемых в бюджет.

Для производственных предприятий проводится оценка влияния на экологию региона. Делается и анализ восприимчивости предприятия к разным неблагоприятным факторам.

Финансовые показатели

Но прежде нужно определить финансовую эффективность. Именно она позволит сделать вывод о прибыльности и безопасности вложения средств и в итоге решит, быть предприятию или не быть.

Инвесторы и бюджетные организации, решающие вопросы финансирования нового предприятия, сначала смотрят на такие показатели, как соотношение собственных и заемных средств, срок окупаемости проекта. По этим данным делается первоначальный вывод, стоит ли вообще рассматривать предприятие как объект инвестирования.

В идеале проект должен содержать раздел, в котором и рассчитываются такие финансовые показатели бизнес-плана, как точка безубыточности, рентабельность, чистый дисконтированный доход и другие.

Вводные данные

Чтобы рассчитать экономические показатели эффективности бизнес-плана, потребуются данные о затратах на производство (постоянных и переменных), предполагаемый объем выручки от реализации.

Статьи расходов, никак не зависящие от объемов производства, относятся к разряду постоянных затрат. Например, помесячная арендная плата за помещение, оборудование, обязательные выплаты по кредиту, зарплата постоянным сотрудникам.

Переменные затраты – это расходы на закупку товаров, сырья, топлива, оплату труда работников. При нулевом значении переменных затрат производство останавливается.

Точка безубыточности

Сколько продукции нужно произвести и реализовать, чтобы все расходы были покрыты доходами от выручки, показывает точка безубыточности. Выражается она в единицах продукции или в денежном эквиваленте. При превышении этого значения предприятие начинает получать прибыль. Чем ниже этот показатель, тем конкурентоспособнее производство.

Чтобы вычислить точку безубыточности, нужно составить уравнение, в котором постоянные затраты равны валовой прибыли (стоимость единицы продукции с учетом переменных затрат), умноженной на искомое количество продукции:

C= nх(Ц-П),

где C – постоянные затраты,

n – количество продукции,

Ц – стоимость единицы продукции,

П – затраты на единицу продукции.

Очевидно, что точка безубыточности будет равна:

n=C/Ц-П

Умножив это значение на стоимость единицы продукции, получим показатель в денежном эквиваленте. Другое название точки безубыточности – порог рентабельности.

Рентабельность

Основные показатели бизнес-плана включают и понятие рентабельности. Это наиболее обобщающая характеристика, она показывает отношение полученной прибыли к величине вложенных в дело средств. Выражается в процентах, может быть рассчитана за произвольный период, обычно это месяц, квартал и год.

Общая рентабельность производства вычисляется по формуле:

Р=П/(ОФ+ОС)х100%

где Р – рентабельность,

П – сумма прибыли,

ОФ и ОС – стоимость оборотных фондов и основных средств соответственно.

Чтобы увидеть, приносит ли прибыль определенный вид продукции, можно вычислить коэффициент его рентабельности:

Рп=(П/Сп)х100%,

где Сп – полная себестоимость продукции,

П – полученная прибыль от его реализации.

Запас финансовой прочности

Зная, где находится порог рентабельности, можно вычислить следующий показатель эффективности – запас финансовой прочности. Он определяет уровень, до которого сокращение объемов производства будет безубыточным.

Чтобы его найти, отнимем от текущего объема производства показатель объема продаж в точке безубыточности. Чем больше это значение, тем устойчивее предприятие.

Чистый дисконтированный доход

Еще один базовый показатель проекта – чистый дисконтированный доход, с его помощью рассчитываются другие величины. Перед тем как его рассчитать, определим понятия денежного потока и ставки дисконтирования.

Денежный поток

Cash Flows (CF) или денежный поток – важнейшее понятие современного финансового анализа, означает количество денежных средств, которым располагает предприятие в данный момент времени. Может иметь как положительное, так и отрицательное значение. Чтобы найти его, нужно из притока средств (Cash Inflows) отнять отток (Cash Outflows):

CF=CI-CO.

Ставка дисконтирования

Со временем стоимость денег меняется, причем чаще в меньшую сторону. Поэтому для оценки будущих денежных потоков применяется переменная величина, зависящая от многих факторов, – ставка дисконтирования. С ее помощью инвестор переоценивает стоимость будущего капитала на текущий момент. Для вычисления ставки дисконтирования существует несколько методов: какой из них выбрать, зависит от типа поставленной задачи.

Формула ЧДД

Чистый дисконтированный доход (ЧДД) – показывает эффективность вложения инвестиции в проект, равен сумме дисконтированных значений потока платежей, приведенных к сегодняшнему дню:

где NVP – английский вариант названия ЧДД,

t=(1,…, N) – годы жизни проекта,

CFt – платеж через t лет,

IC – начальная инвестиция,

i – ставка дисконтирования.

Чем больше показатель ЧДД, тем привлекательней проект. При отрицательном ЧДД проект снимается с рассмотрения как бесперспективный.

Внутренняя норма доходности

Когда ЧДД равен нулю, речь идет о состоянии равенства между потоком поступлений и затратами. Это дисконтированная точка безубыточности или внутренняя норма доходности.

Индекс прибыльности

Зная ЧДД и сумму первоначальных затрат Со, можно рассчитать еще один показатель эффективности проекта – индекс прибыльности (PI). Он равен отношению этих величин:

PI=NVP/Co

и показывает относительную прибыльность проекта на единицу вложений.

Бизнес с нуля. Как составить бизнес-план: Видео

Источник

Бюджетная эффективность в бизнес плане

Бюджетная эффективность — относительный показатель эффекта для бюджета в результате осуществления государственной функции, реализации программы, инвестиционного проекта, определяемый как отношение полученного бюджетом результата к затратам, расходам, обусловившим, обеспечившим его получение.

Бюджетная эффективность оценивается по требованию органов государственного и/или регионального управления. В соответствии с этими требованиями может определяться бюджетная эффективность для бюджетов различных уровней или консолидированного бюджета. Показатели бюджетной эффективности рассчитываются на основании определения потока бюджетных средств.

Задача повышения бюджетной эффективности решается в рамках процедур бюджетирования, ориентированного на результат. [1]

Потоки денежных средств для расчета бюджетной эффективности[править | править код]

К притокам средств для расчета бюджетной эффективности относятся:

- притоки от налогов, акцизов, пошлин, сборов и отчислений во внебюджетные фонды, установленных действующим законодательством;

- доходы от лицензирования, конкурсов и тендеров на разведку, строительство и эксплуатацию объектов, предусмотренных проектом;

- платежи в погашение кредитов, выданных из соответствующего бюджета участникам проекта;

- платежи в погашение налоговых кредитов (при «налоговых каникулах»);

- комиссионные платежи Минфину РФ за сопровождение иностранных кредитов (в доходах федерального бюджета);

- дивиденды по принадлежащим региону или государству акциям и другим ценным бумагам, выпущенным в связи с реализацией ИП.

К оттокам бюджетных средств относятся:

- предоставление бюджетных (в частности, государственных) ресурсов на условиях закрепления в собственности соответствующего органа управления (в частности, в федеральной государственной собственности) части акций акционерного общества, создаваемого для осуществления ИП;

- предоставление бюджетных ресурсов в виде инвестиционного кредита;

- предоставление бюджетных средств на безвозмездной основе (субсидирование);

- бюджетные дотации, связанные с проведением определенной ценовой политики и обеспечением соблюдения определенных социальных приоритетов.

Отдельно рекомендуется учитывать:

- налоговые льготы, отражающиеся в уменьшении поступлений от налогов и сборов. В этом случае оттоков также не возникает, но уменьшаются притоки;

- государственные гарантии займов и инвестиционных рисков.

Оттоки при этом отсутствуют. Дополнительным притоком служит плата за гарантии.

При оценке эффективности проекта с учетом факторов неопределенности в отток включаются выплаты по гарантиям при наступлении страховых случаев.[2]

Учет затрат и выгод общества[править | править код]

При оценке бюджетной эффективности проекта учитываются также изменения доходов и расходов бюджетных средств, обусловленные влиянием проекта на сторонние предприятия и население, если проект оказывает на них влияние, в том числе:

- прямое финансирование предприятий, участвующих в реализации ИП;

- изменение налоговых поступлений от предприятий, деятельность которых улучшается или ухудшается в результате реализации ИП;

- выплаты пособий лицам, остающимся без работы в связи с реализацией проекта (в том числе при использовании импортного оборудования и материалов вместо аналогичных отечественных);

- выделение из бюджета средств для переселения и трудоустройства граждан в случаях, предусмотренных проектом.

По проектам, предусматривающим создание новых рабочих мест в регионах с высоким уровнем безработицы, в притоке бюджетных средств учитывается экономия капиталовложений из федерального бюджета или бюджета субъекта Федерации на выплату соответствующих пособий.

Показатели бюджетной эффективности[править | править код]

Основным показателем бюджетной эффективности является чистый дисконтированный доход бюджета (ЧДДб). При наличии бюджетных оттоков возможно определение внутренней нормы доходности (ВНД) бюджета. В случае предоставления государственных гарантий для анализа и отбора независимых проектов при заданной суммарной величине гарантий, наряду с ЧДДб существенную роль может играть также индекс доходности гарантий (ИДГ) — отношение ЧДДб к величине гарантий (в случае необходимости — дисконтированной).

Методы оценки бюджетной эффективности[править | править код]

Бюджетная эффективность может оцениваться в рамках процедур оценки регулирующего воздействия

либо финансово-экономического обоснования. Как в первом, так и во втором случаях используется метод дисконтированных денежных потоков применительно к бюджету.

См. также[править | править код]

- Оценка регулирующего воздействия

- Финансово-экономическое обоснование

Примечания[править | править код]

В соответствии с требованиями органов государственного или регионального управления может быть необходимо определить бюджетную эффективность проекта для бюджетов различного уровня. Для этой цели определяется бюджетный эффект проекта, который затем становится основой для расчета всех необходимых показателей.

Бюджетный эффект определяется для каждого расчетного шага проекта как разность между доходами и расходами бюджета, связанными с осуществлением данного проекта.

В состав расходов бюджета включаются:

· средства, выделяемые для прямого бюджетного финансирования проекта. В зависимости от формы собственности, только из бюджетов соответствующих уровней бюджетной системы;

· субсидии (долевое участие) из бюджетов всех уровней;

· кредиты Центрального, региональных и уполномоченных банков для отдельных участников реализации проекта, выделяемые в качестве заемных средств, подлежащих компенсации за счет бюджета;

· прямые бюджетные ассигнования на надбавки к рыночным ценам на топливо и энергоносители;

· выплаты пособий для лиц, остающихся без работы, в связи с осуществлением проекта (в том числе — при использовании импортного оборудования и материалов вместо аналогичных отечественных);

· выплаты по государственным ценным бумагам;

· государственные, региональные гарантии инвестиционных рисков иностранным и отечественным участникам.

В состав доходов бюджета включаются:

· налоги и платежи во внебюджетные фонды, уплаченные предприятиями участников проекта в части, относящейся к его осуществлению;

· увеличение (со знаком «минус» — уменьшение) налоговых поступлений от сторонних предприятий, обусловленное влиянием реализации проекта на их финансовое положение;

· поступающие в бюджет таможенные пошлины и акцизы по продуктам (ресурсам), производимым (затрачиваемым) в соответствии с проектом;

· дивиденды по принадлежащим государству, региону акциям и другим ценным бумагам, выпущенным с целью финансирования проекта, а также доходы от продажи этих акций;

· поступления в бюджет подоходного налога с заработной платы работников, начисленной за выполнение работ, предусмотренных проектом;

· доходы от лицензирования, конкурсов и тендеров на разведку, строительство и эксплуатацию объектов, предусмотренных проектом;

· платежи в погашение льготных кредитов на проект, выделенных за счет средств бюджета.

На основе показателей годовых бюджетных эффектов определяются показатели эффективности проекта с точки зрения бюджета. Перечень показателей и формула их расчета не отличаются от показателей коммерческой эффективности проекта.

При определении бюджетной эффективности используется ставка дисконтирования, определяемая как сумма ставки рефинансирования Центрального банка РФ и премии за риск, определяемой по таблице, приведенной в предыдущем подразделе[14]. Если расчеты выполнялись в постоянных ценах, то дополнительно производится приведение номинальной ставки дисконтирования к реальной ставке.

Анализ рисков

Раздел должен содержать типы и описание основных рисков по проекту, их оценку (качественную оценку величины риска и/или количественную оценку вероятности реализации риска и степени потенциального ущерба), способы управления рисками (их снижения, распределения между участниками) и предлагаемые гарантии инвесторам.

Методы анализа

Оценка и изучение рисков инвестиционного проекта должна начинаться с выявления факторов, которые вероятно могут повлиять на результаты проекта и привести к отклонению хода проекта от запланированного варианта. Методы отбора факторов риска зависят от сути проекта и особенностей отрасли. Рекомендуется представить результат работы по изучению факторов риска в виде матрицы «значимость/вероятность», в которой каждый фактор риска относится к одному из уровней значимости:

· высокая значимость – данный фактор может существенно влиять на результаты и привести к повалу проекта;

· средняя значимость – фактор оказывает заметное воздействие на результаты проекта;

· низкая значимость – отклонения, связанные с данным фактором, не окажут значительного воздействия на результаты проекта в целом;

а также к одному из уровней вероятности:

· высокая вероятность – отклонения, связанные с данным фактором, являются ожидаемыми или очень возможными, это область, в которой сложно делать точные прогнозы;

· средняя вероятность – отклонения, связанные с данным фактором, возможны, но не очень распространены;

· низкая вероятность – ожидается, что никаких отклонений по данному фактору не будет, хотя теоретически они и возможны.

Для подробного анализа выбираются факторы, которые имеют достаточно высокую значимость и вероятность в изучаемом проекте.

В качестве основных методов анализа рисков в бизнес-планах могут применяться:

· составление сценариев развития проекта;

· построение графиков чувствительности и определение предельных допустимых значений неопределенных факторов;

· расчет точки безубыточности;

· вероятностный и статистический анализ.

Сценарии развития проекта подразумевают детальное изучение и анализ проекта исходя из нескольких возможных вариантов его развития. Создание сценариев может быть основано на различных прогнозах развития рынка, различных ожидаемых результатах исследований и разработок, вариантах стоимости оборудования и размеров затрат, различной рыночной стратегии. Каждый из сценариев анализируется стандартными методами, а совокупность полученных показателей отражает спектр возможных результатов проекта.

Сценарии могут быть описаны как отдельно, в разделе анализа рисков, так и в основной части бизнес-плана (в этом случае весь анализ проекта ведется с упоминанием каждого из сценариев).

Графики чувствительности проекта являются вариантом сценарного анализа, при котором варьируется значение только одного фактора, а результаты анализа представляются в виде графической зависимости итогового показателя от изменений этого фактора[15].

К ключевым факторам чувствительности относятся допущения (исходные данные) финансовой модели, фактические значения которых в ходе реализации проекта (ввиду невозможности их точной оценки или присущей им нестабильности) могут значительно отклониться от значений, заложенных в финансовую модель. Наиболее важные из таких параметров, это:

· цены на продукцию (услуги) проекта;

· цены на основное сырье и материалы, топливо, трудовые ресурсы.

Также, к типичным факторам чувствительности можно отнести:

· объем капитальных затрат;

· задержки ввода инвестиционного объекта в эксплуатацию и выхода на проектную мощность;

· величину постоянных операционных затрат;

· прогнозные темпы инфляции;

· обменные курсы валют, и т.п.

К типичным результатам финансовых прогнозов, которые используются как итоговые показатели анализа чувствительности, относятся:

· показатели инвестиционной привлекательности (NPV, IRR, PBP);

· показатели финансовой устойчивости;

· срок возврата кредита;

· оценка рыночной стоимости компании.

Если проект имеет несколько сценарием развития, которые сформулированы как «базовый», «пессимистический» или «оптимистический» сценарии, то графики чувствительности всегда строятся только для базового сценария проекта.

Отклонение фактора, при котором итоговый показатель проекта перестает быть приемлемым, является предельно допустимым значением фактора и может быть отдельно рассмотрено в анализе рисков. Рекомендуется проанализировать и обосновать вероятность (или невозможность) изменения фактора неопределенности на величину большую чем предельно допустимая.

Оценка чувствительности проекта к изменению объемов продаж может быть представлена как анализ безубыточности проекта. Уровень безубыточности может быть приблизительно оценен по следующей формуле:

где каждая составляющая формулы берется из соответствующей статьи отчета о прибылях и убытках.

Уровень безубыточности может меняться от периода к периоду проекта. Рекомендуется представить в анализе риска средний уровень безубыточности, установившийся после выхода производства на проектную мощность. Периоды, в течение которых происходит строительство и запуск производства, а также выход на стабильную деятельность, в расчете уровня безубыточности не применяются.

Уровень безубыточности, близкий к 1, указывает на высокую чувствительность проекта к колебаниям спроса. Достаточный уровень безубыточности зависит от отрасли и индивидуальных особенностей проекта, но в среднем можно считать проект устойчивым к колебаниям спроса, если его уровень безубыточности не превышает 0,6-0,7.

В отдельных случаях допустимо включать в анализ рисков инвестиционного проекта использование методов статистического и вероятностного анализа (такие, как метод Монте-Карло). Однако следует с особой осторожностью относиться к применению этих методов и, в частности, ограничить (а лучше – полностью исключить) использование экспертных оценок при подготовке исходных данных для них.

Снижение рисков

Анализ влияния рисков на результаты проекта должен сопровождаться описанием мер, запланированных для снижения этих рисков. К традиционным мерам снижения рисков относится:

· Рисков, связанные с продажами:

o заключение предварительных договоров на поставки;

o привлечение потребителей в качестве соинвесторов и партнеров проекта;

o использование договоров типа «бери или плати»;

o контроль за каналами продаж.

· Риски, связанные с величиной затрат:

o заключение предварительных договоров с поставщиками;

o привлечение поставщиков в качестве соинвесторов и партнеров проекта;

o вертикальная интеграция производства (т.е. сосредоточение в своих руках всех этапов производства и продаж от исходного сырья до конечного покупателя);

o использование принципов ценообразования, при которых изменение некоторых видов затрат автоматически переносится в стоимость конечной продукции (услуг);

o увеличение доли переменных затрат (например, использование сдельной зарплаты или аутсорсинга);

o внедрение механизмов бюджетного планирования.

· Риски, связанные с инвестиционной фазой проекта:

o привлечение надежного подрядчика;

o завершение проектно-изыскательских работ;

o заключение договоров, предполагающих комплексную ответственность подрядчика за результаты строительства;

o привлечение подрядчика в качестве соинвестора или партнера проекта.

· Риски, связанные с технологическими сбоями и гибелью имущества:

o использование высококачественного оборудования;

o заключение договоров на обслуживание и контроль оборудования;

o страхование имущества.

o использование фиксированных ставок по кредитам;

o повышение коэффициента покрытия долга.

o предварительное получение лицензий и разрешений;

o письма поддержки от представителей местной власти.

Помимо мероприятий, снижающих риски проекта в целом, рекомендуется дать информацию о мерах, которые могут быть приняты для снижения рисков отдельных участников проекта, в первую очередь – банка.

К таким мерам может относиться:

· предоставление гарантий и поручительства от холдинга, к которому принадлежит инициатор проекта;

· предоставление ликвидного залога, рыночная стоимость которого не подвержена значительным колебаниям.

Если в рамках проекта предусмотрены эти или иные меры, направленные на снижение рисков, они должны быть упомянуты в бизнес-плане.

Приложение 1. Финансовая модель инвестиционного проекта

Бюджет инвестиционного проекта готовится для представления потенциальным инвесторам и должен обеспечивать их возможностью изучить подробности финансовых прогнозов, самостоятельно проверить логику расчетов и провести интересующие их вычисления. В связи с этим, бизнес-план, как правило, должен сопровождаться финансовой моделью. Ниже приведены основные требования и пожелания к этой модели.

8.3 Бюджетная эффективность проекта

Для расчета бюджетного эффекта исходные данные представлены в таблице 11.17.

Таблица 11.17 Исходные данные (тыс. руб)

| Показатель | 1 год | 2 год | 3 год | 4 год | 5 год |

| Материальные затраты | 1020 | 1224 | 1430 | 1430 | 1430 |

| Фонд оплаты труда работников | 1200 | 1302 | 1355 | 1355 | 1355 |

1. НДС – налог на добавленную стоимость.

Рассчитаем сумму НДС, полученную от покупателей, руб.

НДСполуч = (В / 1,18) × 0,18, (8.19)

где В – выручка от продаж, тыс. руб.

НДСполуч1 = (27000/ 1,18) × 18% = 4118,6 тыс. руб/год

Рассчитаем сумму НДС, уплаченную поставщиками, руб.

НДСуплач = (МЗ / 1,18) × 0,18, (8.20)

где МЗ – материальные затраты, руб.

НДСуплач1 = (1020/ 1,18) × 18% = 155,6 тыс. руб

Рассчитаем сумму НДС, уплачиваемую в бюджет, руб.

НДСбюдж = НДСполуч – НДСуплач (8.21)

НДСбюдж1 = 4118,6 – 155,6 = 3963 тыс. руб/год

Таблица 11.18 Налог на добавленную стоимость (тыс. руб)

| Показатель | 1 год | 2 год | 3 год | 4 год | 5 год |

| НДС полученная | 4118,6 | 4805 | 6101,7 | 6101,7 | 6101,7 |

| НДС уплаченный | 155,6 | 186,7 | 218 | 218 | 218 |

| НДС уплаченный в бюджет | 3963 | 4618,3 | 5883,7 | 5883,7 | 5883,7 |

Анализ таблицы показывает, что с течением времени увеличивается начисление НДС всех видов, что связано с увеличением расходов на сырье и выпуска продукции.

Определим налоги, отчисляемые с фонда заработной платы по следующим формулам:

2. НДФЛ — Налог на доходы физических лиц.

НДФЛ = ФОТ × 13%, (8.22)

где ФОТ – фонд оплаты труда, руб.

НДФЛ1 = 1200 × 13% = 156 тыс. руб/год

3. ЕСН — Единый социальный налог.

ЕСН = ФОТ × 26% (8.23)

ЕСН1 = 1200 × 26% = 312 тыс. руб/год

4. ОСС — Отчисления на обязательное социальное страхование

ОСС = ФОТ × 2,9% (8.24)

ОСС1 =1200 × 2,9% =тыс. руб/год

Результаты расчета данных налогов представим в табличной форме.

Таблица 11.19 Налоги с фонда оплаты труда (тыс. руб)

| Показатель | 1 год | 2 год | 3 год | 4 год | 5 год |

| Налог на доходы физических лиц | 156 | 169,3 | 176,1 | 176,1 | 176,1 |

| Единый социальный налог | 312 | 338,5 | 352,3 | 352,3 | 352,3 |

| Отчисления на соц. страхование | 34,8 | 37,7 | 39,3 | 39,3 | 39,3 |

| Итого | 502,8 | 545,5 | 567,7 | 567,7 | 567,7 |

Анализ таблицы показывает, что наибольшую долю среди налогов с ФОТ занимает единый социальный налог.

5. Налог на имущество организации (НИМ) — ставка налога равна 2,2% от среднегодовой остаточной стоимости основных средств и нематериальных активов предприятия (ОС).

НИМ = ОС × 0,022, (8.25)

где ОС — среднегодовая остаточная стоимость основных средств и нематериальных активов предприятия.

ОС1 = (214,1 + 192,7) / 2 = 203,4 тыс. руб.

ОС2 = (197,2 + 177,5) /2 = 187,3 тыс. руб.

ОС3 = (177,5 + 159,7) / 2 = 168,6 тыс. руб.

ОС3 = (159,7 + 143,7) / 2 = 151,7 тыс. руб.

ОС3 = (143,7 + 129,3) / 2 = 136,5 тыс. руб.

Таблица 11.20 Налог на имущество (тыс. руб)

| Показатель | 1 год | 2 год | 3 год | 4 год | 5 год |

| Стоимость имущества | 203,4 | 187,3 | 168,6 | 151,7 | 136,5 |

| Налог на имущество | 4,5 | 4,1 | 3,7 | 3,3 | 3 |

6. Налог на прибыль. Сумма налога на прибыль равна 20% от прибыли предприятия.

Таблица 11.21 Налог на прибыль (тыс. руб)

| Показатель | 1 год | 2 год | 3 год | 4 год | 5 год |

| Прибыль | 14511,5 | 17156,6 | 21647,8 | 21647,8 | 21647,8 |

| Налог на прибыль | 3483 | 4117,5 | 5195,5 | 5195,5 | 5195,5 |

Сведем все результаты расчетов в одну таблицу 11.22.

Таблица 11.22 Налоговые выплаты в бюджет (тыс. руб)

| Показатель | 1 год | 2 год | 3 год | 4 год | 5 год |

| НДС | 3963 | 4618,3 | 5883,7 | 5883,7 | 5883,7 |

| Налоги с фонда оплаты труда | 502,8 | 545,5 | 567,7 | 567,7 | 567,7 |

| Налог на имущество | 4,5 | 4,1 | 3,7 | 3,3 | 3 |

| Налог на прибыль | 3483 | 4117,5 | 5195,5 | 5195,5 | 5195,5 |

| Итого | 7953,3 | 9285,1 | 11650,6 | 11650,2 | 11649,9 |

Для расчета бюджетной эффективности применяется формула:

NPVб = ∑(Прб t- Отбt) × αt= ∑(НДСt + ЕСНt + ОССt + НПрt +НИМt + НДФЛt- 0) × αt (8.26)

где Прб t- притоки денежных средств в бюджеты всех уровней в год t в связи с реализацией проекта,

Отбt– оттоки денежных средств из бюджета в связи с реализацией проекта (в нашем случае Отбt= 0, так как проект не имеет государственной поддержки).

NPV (бюдж) = 7953,3 × 0,93 + 9285,1 × 0,87 + 11650,6 × 0,82 + 11650,2 × 0,76 + 11649,9 × 0,71 = 7396,6 + 8078 + 9553 + 8854 + 8271 = 42152,6 тыс. руб

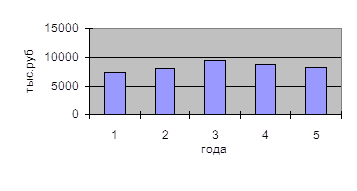

Рис. 8.4 Динамика налоговых поступлений в бюджет

Как видно из рисунка ежегодно налоговые поступления в бюджет растут, своего апогея они достигают в третий год действия проекта, затем выплаты понемногу сокращаются. На рисунке 8.5 представлена структура налоговых выплат.

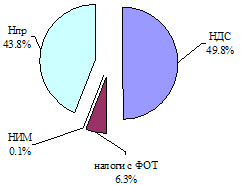

Рис. 8.5 Структура налоговых выплат

Как видно, из рисунка 8.5 основную долю в общей сумме налоговых выплат составляет налог на добавленную стоимость – 49,8% и налог на прибыль 43,8%.

Доля налогов с фонда оплаты труда составляет 6,3%.

9. Оценка рисков проекта

В таблице 12.1 представлены основные финансово – экономические риски.

Таблица 12.1 Финансово – экономические риски

| Виды рисков | Отрицательное влияние на прибыль |

| Неустойчивость спроса | Падение спроса с ростом цен |

| Появление нового конкурента | Снижение спроса |

| Снижение цен конкурентами | Снижение цен |

| Увеличение производства у конкурентов | Падение продаж или снижение цен |

| Рост налогов | Уменьшение чистой прибыли |

| Снижение платежеспособности потребителя | Падение продаж |

| Рост цен на сырье | Снижение прибыли из-за роста цен на сырье |

| Недостаток оборотных средств | Увеличение кредитов или снижение объема производства |

Для предотвращения отрицательного влияния на деятельность предприятия необходим тщательный мониторинг рынка. Кроме того, необходимо застраховать все имущество предприятия.

В данном бизнес-плане был рассмотрен проект организации производства кабельных барабанов.

Для организации проекта необходимы первоначальные инвестиции в размере – 500000 руб., поэтому планируется использовать кредит. на сумму 500000 руб. кредит планируется выплачивать в течение одного года.

Анализ финансовой эффективности проекта подтвердил, что проект выгоден поскольку:

Ожидаемая прибыль в первый год деятельности проекта – 11028,5 тыс. руб.

Период окупаемости проекта составит около месяца.

Показатель чистой текущей стоимости проекта – 55598,9 тыс. руб., NPV > 0, т.е отдача капитала превышает сумму вложенных средств, значит проект рекомендуется к внедрению.

По показателю индекса рентабельности – 112,2% проект также может быть реализован, т.к. рентабельность инвестиций больше 1.

По всем показателям проект рекомендуется к внедрению.

Список использованной литературы

1. Бизнес-план. Методические материалы / под ред. Профессора Р.Г. Маниловского. – М.: Финансы и статистика, 2008. – 156 с.

2. Бизнес-план. Методические материалы. — Под ред. Н.А. Колесниковой, А.Д. Миронова. — М.: Финансы и статистика, 2007. – 421 с.

3. Винокуров В.А. Организация стратегического управления на предприятии. – М.: Центр экономики и маркетинга, 2008. – 160 с.

4. Горохов Н.Ю., Малеев В.В. Бизнес – планирование и инвестиционный анализ. – М.: Информационно – издательский дом Филинъ, 2007. – 208 с.

5. Горемыкин В.А., Бугулов Э.Р., Богомолов А.Ю. Планирование на предприятии. — М.: Филинъ, Рилант, 2008. – 256 с.

6. Деловое планирование: учебное пособие / Под ред. В.М. Попова. — М.: Финансы и статистика, 2006. – 89 с.

7. Кочетков А.И. Налогообложение предпринимательской деятельности: Учеб.-практ. пособие. – М.: АО»ДИС», 2007. – 89 с.

8. Носков Ю. Планирование в современном бизнесе// Менеджмент в России и за рубежом. – 2009. — №5.

Раздел: Экономика

Количество знаков с пробелами: 37035

Количество таблиц: 40

Количество изображений: 5

… Столяр-станочник 6800 1 6800 Сверлильщик 6600 1 6600 Строгальщик 5950 1 5950 Итого 19350 Годовой фонд оплаты труда работников, занятых производством кабельных барабанов, составит 232,2 тыс. руб. 8. Юридический план ОАО «Метма» – открытое акционерное общество, является юридическим лицом и действует на основании устава и законодательства РФ. Учредителями АО «Метма» …

… 83%. Такое положение

вещей позволяет

сделать вывод

о необходимости

проведения

технического

перевооружения

на карьерах

ОАО «Олкон». Раздел 2. Разработка

бизнес-плана

направленного

на повышение

экономическая

эффективность

производства

ферритовых

стронциевых

порошков на

ОАО «Олкон» Глава 1. Расширение

производства

ферритовых

стронциевых

порошков 1.1. Предпосылки

расширения

производства

Реальность

…

я

завершить в

течение двух

лет и вести в

две очереди: 1-я очередь — строительство объектов по производству технического углерода,

срок 1 год. 2-я очередь — строительство объектов по производству газообразного водорода

(срок 2 года

параллельно

1- ой очереди).

Срок

окупаемости

капитальных

затрат в фиксированных

ценах составит

3.8 года

от начала

строительства.

Финансирование

— целевой

кредит с …

… и увеличения количества мини- мельниц необходимо дальнейшее изучение технологии получения муки. Поэтому тема дипломной работы посвящена изучению особенности получения муки на мини- мельнице ЗАО «Балаково- мука». 2. Анализ производства муки на ЗАО «Балаково- мука» Закрытое акционерное общество « Балаково- мука», занимается производством муки высшего и первого сортов. Предприятие находится в …

Источник