- Самые доходные акции XXI века. В лидерах — Monster, Apple и Сбербанк

- Инвестиционные стратегии 21 века – Предисловие и оглавление

- Инвестиции портфельные и прямые: в чем разница

- Основная типология инвестиционных методов. Их сходства и различия

- Прямые портфельные и иностранные инвестиции в Российской экономике

Самые доходные акции XXI века. В лидерах — Monster, Apple и Сбербанк

«РБК Инвестиции » определили 20 иностранных и 15 российских акций, показавших самый большой рост с декабря 2000-го по декабрь 2020 года. За это время рынки пережили взлет доткомов, экономический кризис 2008 года, эпидемии атипичной пневмонии и свиного гриппа и переживают пандемию коронавирусной инфекции. С начала века и тысячелетия активно развивались смартфоны и планшеты, социальные сети и электронная торговля, появлялись и росли новые компании, теряли позиции старые.

Но есть компании, которые не просто благополучно пережили эти 20 лет: вложения в их акции, сделанные 20 лет назад, принесли инвесторам прибыль с превосходной доходностью.

Как мы считали

Претенденты в зарубежные лидеры отбирались из числа 2 000 акций, торгуемых на биржах NYSE и NASDAQ и показавших наибольший рост за последние 10 лет (подход связан с имеющимися технологическими возможностями обработки массивов данных). Из них были отобраны 20 акций с наибольшим ростом котировок за 20 лет.

Для топа российских компаний из числа тех, что торговались на ММВБ в 2000 году и торгуются сейчас на Мосбирже, мы выявили только 15 акций, которые показали рост котировок за 20 лет.

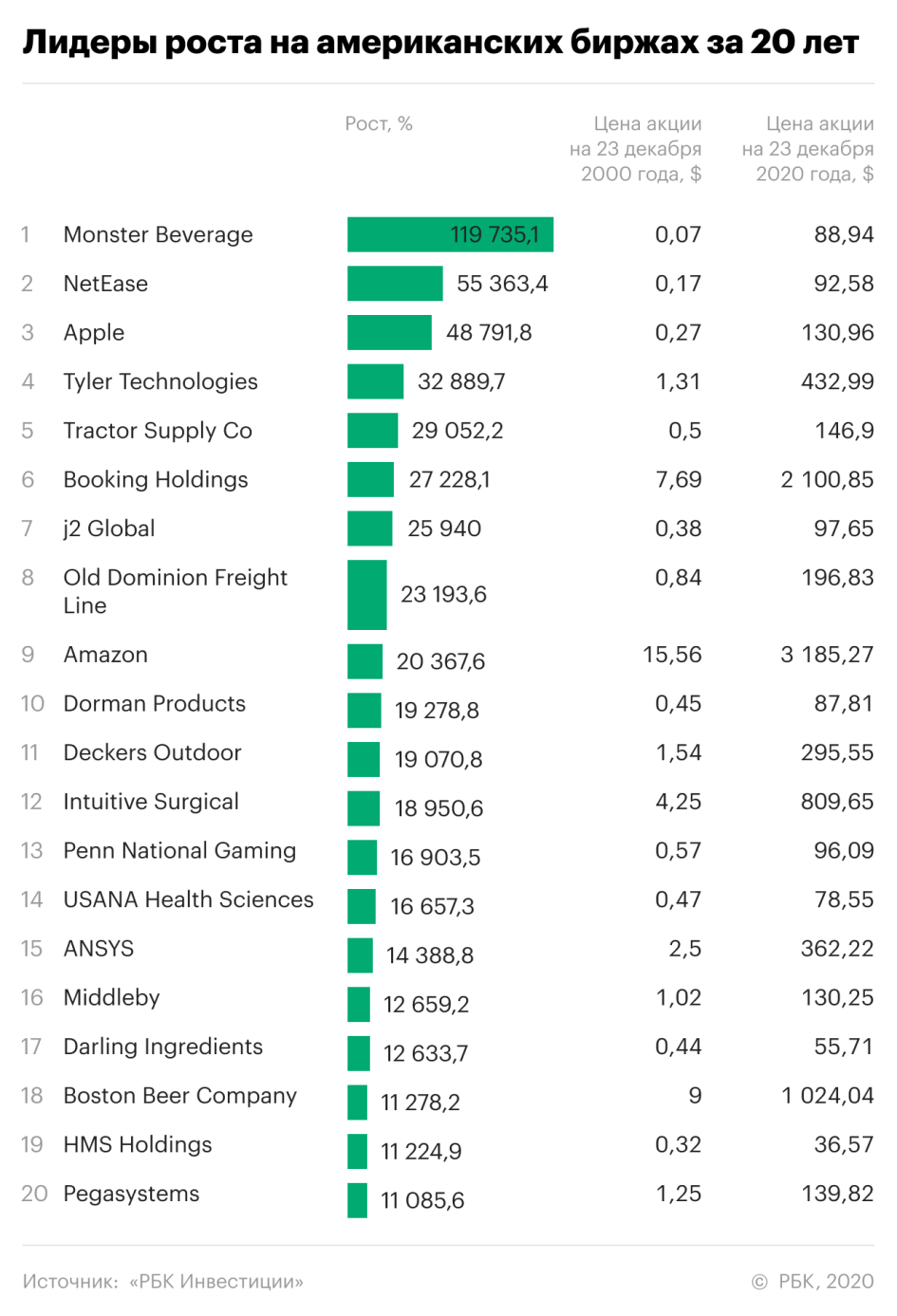

Лучшие иностранные бумаги двадцатилетия

Развитие высоких технологий нашло отражение в нашем топе самых быстрорастущих: из 20 компаний списка — восемь или непосредственно представляют IT-сектор (NetEase, Apple, Tyler Technologies, j2 Global, Amazon, ANSYS, Pegasystems) или не могут без него существовать (например, сервис онлайн-бронирования Booking Holdings).

Тем не менее большинство акций топ-20 — бумаги компаний традиционных секторов экономики. Это торговая сеть хозтоваров Tractor Supply, логистическая компания Old Dominion Freight Line, производитель оборудования для ремонта автомобилей Dorman Products, производитель обуви Deckers Outdoor, производитель хирургических роботов Intuitive Surgical, оператор казино и гоночных трасс Penn National Gaming, производители пищевых добавок и продуктов USANA Health Sciences и Darling Ingredients. А также Middleby, производящая оборудование для ресторанов и пищевой промышленности, пивоваренная компания Boston Beer Company и координатор платных медицинских услуг HMS Holdings.

Возглавили топ акции производителя энергетических напитков Monster Beverage.

Компания была основана в Калифорнии в 1935 году как Hansen’s. Основатели компании Хуберт Хансен и трое его сыновей занимались продажей соков киностудиям. В 70-х годах внук основателя Тим Хансен разработал и запустил в производство газированные напитки. В 1988 году компания обанкротилась, была приобретена California CoPackers Corporation и переименована в Hansen`s Natural Company. Современное название Monster Beverage Corporation компания носит с января 2012 года.

20 лет назад инвесторы покупали еще акции Hansen`s Natural, а теперь владеют бумагами Monster Beverage. За 20 лет акции компании подорожали почти в 1200 раз, с $0,07 до $88,94 (на 23 декабря 2020 года). Стоимость акций в 2000 году пересчитана с учетом дополнительной эмиссии акций 2012 года. Около 20% акций компании принадлежат Coca-Cola. Продукцию компании рекламируют звезды шоу-бизнеса и спорта. Например, логотип компании украшает гоночную машину и комбинезон семикратного чемпиона «Формулы-1» Льюиса Хэмилтона.

Вторыми по росту котировок за 20 лет стали бумаги китайской интернет-компании NetEase. Компания была основана в 1997 году Уильямом Дином (в китайском мире — Дин Лей). Занимается производством видеоигр, а также владеет почтовыми сервисами и платформами электронной коммерции. Известна сериями игр Westward Journey (Fantasy Westward Journey, Westward Journey Online II, Fantasy Westward Journey II и New Westward Journey Online II), а также такими играми, как Tianxia III, Heroes of Tang Dynasty Zero и Ghost II. За 20 лет депозитарные расписки NetEase подорожали более чем в 550 раз, с $0,17 до $92,58.

Акции технологического гиганта Apple занимают третью строчку нашего топа. Первичное публичное размещение акций производителя легендарного Apple Macintosh состоялось 12 декабря 1980 года, через четыре года после основания компании.

Рост стоимости за последние 20 лет во многом обусловлен появлением новых продуктов Apple — iPhone, iPad и Apple Watch, которые совершили переворот в мире массовых IT-продуктов, а их продвижение тесно связано с именем одного из основателей Apple Стива Джобса, умершего в 2011 году от рака.

После IPO акции делились пять раз, чтобы сделать бумаги более доступными. Последний раз дробление акций произошло в августе 2020. При расчетах использовались цены акций с учетом этих дроблений. За двадцать лет котировки Apple выросли почти в 490 раз (на 23 декабря 2020 года.)

С 22 декабря 2000 года по 23 декабря 2020 года индекс S&P 500 вырос на 182,5% с 1305,97 до 3690,01 пункта, а индекс NASDAQ Composite на 407,4% с 2517,02 до 12771,1 пункта.

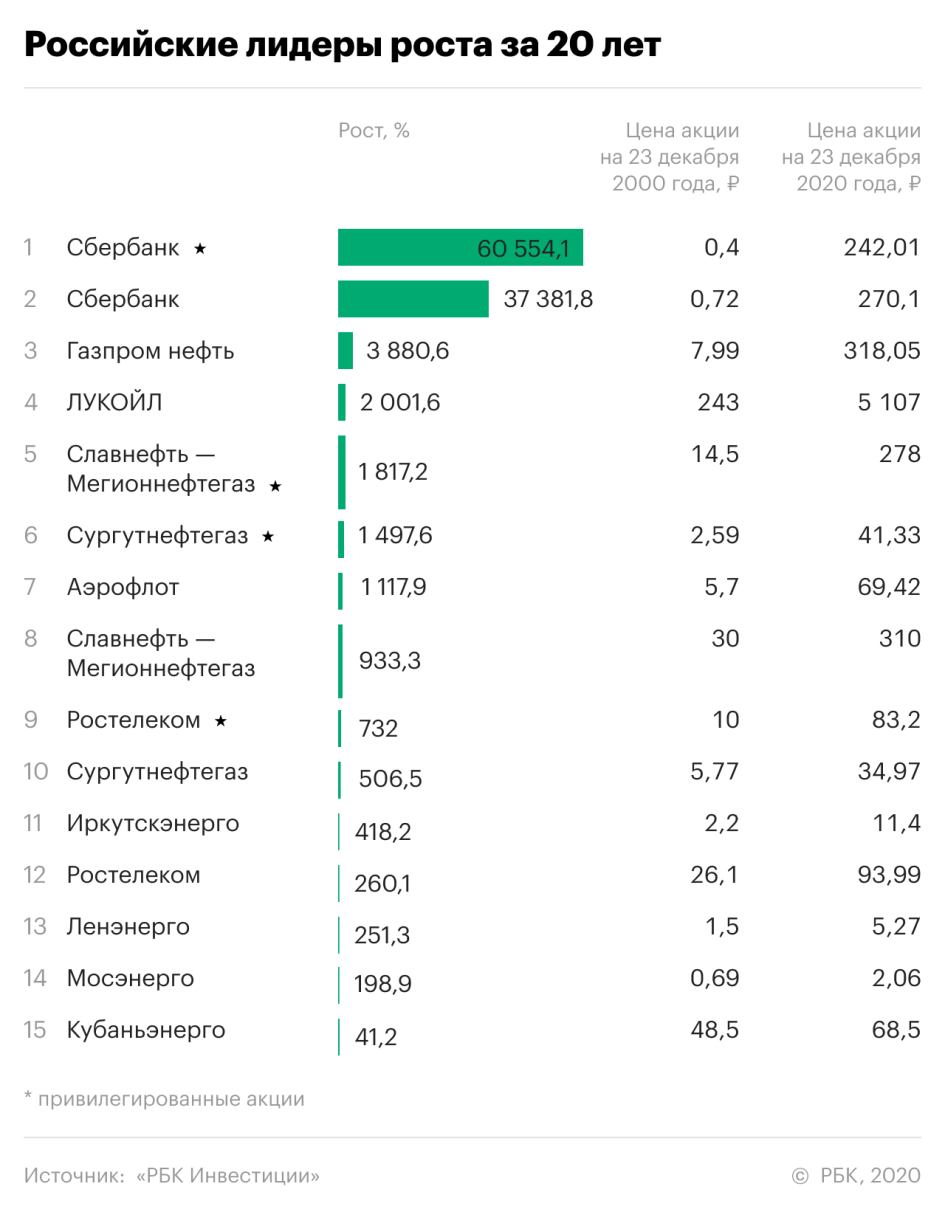

Двадцатилетние инвестиции в российские бумаги

Отраслевая принадлежность отечественного списка акций не так разнообразна, как зарубежного. Из 15 акций шесть принадлежат компаниям нефтегазового сектора (акции «Газпром нефти», ЛУКОЙЛа, обыкновенные и привилегированные акции «Славнефть — Мегионнефтегаза», обыкновенные и привилегированные акции «Сургутнефтегаза»), четыре — энергетическим компаниям («Иркутскэнерго», «Ленэнерго», «Мосэнерго» и «Кубаньэнерго»). Телекоммуникации представлены обыкновенными и привилегированными акциями «Ростелекома», от транспорта — акции «Аэрофлота».

Два первых места нашего топа заняли привилегированные и обыкновенные акции Сбербанка. За двадцать лет котировки привилегированных бумаг «Сбера» выросли в более чем 600 раз, с ₽0,40 до ₽242,01 (стоимость акций 2000 года пересчитана с учетом дополнительной эмиссии). Обыкновенные бумаги подорожали в более чем 370 раз, с ₽0,72 до ₽270,10.

На третьем месте акции «Газпром нефти», которая образовалась в 1995 году, выделившись из «Роснефти». Первоначально она называлась «Сибнефть». После того как в 2005 году компанию купил «Газпром», она была была переименована в «Газпром нефть» (с 2006 года). Она объединяет более 70 нефтедобывающих, нефтеперерабатывающих и сбытовых предприятий в России и за рубежом. За двадцать лет ее бумаги подорожали почти в 40 раз, с ₽7,99 до ₽318,05.

С 22 декабря 2000 года по 23 декабря 2020 года индекс Московской биржи (бывший индекс ММВБ) вырос в 23,9 раза, со 136,13 до 3252,1 пункта.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале Сам ты инвестор!

Ценная бумага, привязанная к акциям определенной компании и выпущенная банком (банком-депозитарием).Главная возможность, которую дает инвестору депозитарная расписка, это возможность практически владеть акциями иностранной компании, но при этом оставаться в рамках законодательства банка-депозитария. Например, американская депозитарная расписка (АДР) на акции российской компании — это, с одной стороны, американская ценная бумага, торговля которой регулируется американским законодательством, с другой стороны, она дает право на долю прибыли и право голоса на собрании акционеров российской компании Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее

Источник

Инвестиционные стратегии 21 века – Предисловие и оглавление

Investor Solutions

Перевод для AssetAllocation.ru

Оглавление

Фрэнк Армстронг обобщил свой 30-летний опыт работы в качестве портфельного менеджера и инвестиционного консультанта, чтобы написать «Инвестиционные стратегии 21 века», насколько нам известно, первую книгу об инвестициях, опубликованную в интернете. Книга была создана по заказу GNN’s Personal Finance Center и размещалась там с января 1994 и вплоть до кончины GNN в декабре 1996 года.

GNN был первопроходцем среди контент-провайдеров интернета. В период рождения Всемирной Паутины, GNN установил стандарт высочайшего качества в отрасли. Впоследствии GNN был приобретен и закрыт компанией America Online. Книга Фрэнка была размещена на сайте крупнейшей в мире дискуссионной группы по взаимным фондам fundsinteractive.com.

Фрэнк является президентом и основателем Investor Solutions, Inc, инвестиционным советником, управляющим счетами клиентов по всему миру.

Книга, ставшая в интернете культовой, получила мгновенное признание по всему миру как одно из лучших когда-либо написанных нетехнических руководств по финансам и инвестициям, «Я люблю финансы, я не думаю, что они должны быть скучными, и они не должны быть таинственными. Я хочу дать возможность простому человеку с улицы читать, наслаждаться и получать выгоду от революции на Уолл-стрит» — говорит Фрэнк. «Инвесторы с очень скромными средствами могут строить портфели, соперничая с учреждениями, управляющими миллиардами долларов. Используя взаимные фонды без нагрузки, каждый может вкладывать средства экономно и эффективно, и быть уверенным, что сможет достичь своей финансовой цели»

Таким образом, если вы — инвестор, который стремится к своей яхте, или просто к комфортному и безопасному выходу на пенсию, читайте дальше.

3250 Mary Street, Suite 207

Coconut Grove, FL 33133

Tel: 305-443-3339 / Toll Free: 800-508-8500 / Fax: 305-443-3064

www.InvestorSolutions.com

Copyright © 1995-2009 Фрэнк Армстронг

Право на загрузку, сохранение или печать материалов книги «Инвестиционные стратегии 21 века» предоставляется только в целях просмотра. Не допускается воспроизведение материалов в любой форме без письменного разрешения Фрэнка Армстронга. Любое воспроизведение или редактирование с помощью любых механических или электронных средств, целиком или частично без письменного разрешения Фрэнка Армстронга категорически запрещено.

Дисклеймер: инвестиции в акции предполагают серьезный риск потери капитала, и нет никаких гарантий, что описанные методы будет успешны. Доходность изменчива, и при продаже акций может возникнуть как прибыль, так и убыток. Прошлые показатели не являются гарантией будущих результатов. Приведенные доходности индексов являются историческими, и включают в себя изменения цен на акции, реинвестирование дивидендов и прироста капитала. Индексы являются неуправляемыми и не отражают влияния операционных издержек. Операционные издержки сократили бы общую прибыль. Международные инвестиции, особенно на рынках развивающихся стран, связаны с большим риском (а также большим потенциальным вознаграждением), чем инвестиции в США. Эти риски включают в себя политическую и экономическую нестабильность зарубежных стран, а также риски валютных колебаний. Эти риски усиливаются в странах с формирующимися рынками, поскольку эти страны имеют относительно нестабильные правительства и менее развитые рынки и экономику.

Источник данных для диаграмм: Stocks, Bonds, Bills and Inflation 1993 Yearbook™, Ibbotson Associates, Chicago (ежегодно обновляется Roger G. Ibbotson и Rex A. Sinquefield). Используется с разрешения авторов. Все права защищены

Перевод на русский язык под редакцией Сергея Спирина для AssetAllocation.ru

Copyright © 2016 Сергей Спирин

Любое воспроизведение или публикация перевода без письменного разрешения Сергея Спирина категорически запрещены.

Источник

Инвестиции портфельные и прямые: в чем разница

Начало эпохи глобализации всех процессов, в первую очередь, экономических, ставит перед многими предпринимателями, инвесторами задачи выбора наиболее эффективной и соответствующей духу времени модели ведения бизнеса. Появление таких новых форм бизнес-моделей как интернет — ритейлеры ( Amazon.com, eBay, Alibaba, TaoBao), набирающие силу в инновационном секторе крауд инвестинговые (crowd investing) инвестиционные платформы, как и отсутствие, по сути, каких-бы то ни было границ движения капитала, интеллектуальных ресурсов и знаний, ставит пред многими традиционными формами ведения бизнеса непростую задачу выживания в высококонкурентной бизнес — среде.

Кроме этого, следует добавить развитие ускоренными темпами новых технологий управления капиталом (с использованием новейших методов инвестирования через коммуникационные сети), распределение финансовых потоков не только через традиционные банковские структуры, офшорные центры прибыли, но и через электронные биржевые и аукционные площадки, платежные системы и т.д. В этом контексте привычные понятия как прямые портфельные и прочие инвестиции приобретают совсем иное значение и дают новые уникальные возможности инвесторам.

Основная типология инвестиционных методов. Их сходства и различия

Для того, чтобы эффективно управлять бизнесом и принимать адекватные текущим условиям управленческие решения, необходимо четко представлять, что такое прямые инвестиции и портфельные, логику их связи между собой и внешними условиями. В первую очередь, необходимо помнить, что прямые и портфельные инвестиции, определение которых, представленное в академической науке, давно устарело, поскольку взаимопроникновение финансового и промышленного капитала давно стерло всякие границы между ними.

В общем определении прямые инвестиции представляют собой вложение капитала непосредственно в сам бизнес, полный контроль над ним и всеми производственными и финансовыми потоками. Причем, этот контроль может устанавливаться как прямой покупкой компании, так и через технологии приобретения контрольного или блокирующего пакета акций, (как на открытом рынке, так и на внебиржевом) через те же прямые портфельные инвестиции.

Портфельные прямые инвестиции представляют собой преимущественное вложение капитала в финансовые инструменты для получения приращения его стоимости на заданном периоде времени.

Если говорить об их свойствах, то характеристика прямых инвестиций и портфельных инвестиций во многом схожа в той части, что вложения капитала как напрямую в бизнес, так и в ценные бумаги, предусматривают:

- Получение прибыли к заданному моменту времени

- Принципы диверсификации финансовых вложений — инвестиции портфельные и прямые

- Риски (см. Риск инвестиций и доходность, или Будь уверен — игра стоит свеч), присущие как реальному сектору экономике, так и его финансовой составляющей

- Управление движением финансовых потоков как в производственном активе, так и активами, входящими в состав инвестиционного портфеля

- Степень профессиональной и экономической компетенции в вопросах, связанных с ведением конкретного бизнеса, или участием в его управлении посредством вхождения в уставной (акционерный) капитал

Здесь стоит также отметить, что инвестиции прямые и портфельные это очень эффективный механизм перераспределения капитала от не конкурентоспособных и морально устаревших секторов экономики и компаний к более перспективным и новаторским видам бизнеса.

Отличие портфельных инвестиций от прямых инвестиций главным образом состоит в том, что портфельный инвестор, используя более ликвидные инструменты, всегда может быстро перегруппировать активы в своем портфеле, чего, естественно, не предоставляется возможным сделать инвестору купившему завод, торговую сеть или недвижимость. Например, пакет акций на IPO всегда проще разместить на фондовой бирже, чем найти прямого покупателя, который может запросить еще и существенный дисконт.

С другой стороны, основное положительное отличие прямых от портфельных инвестиций состоит в том, что владелец реально действующего предприятия менее подвержен рыночным рискам, связанным с колебанием цен на фондовых биржевых площадках.

Резюмируя сказанное, следует заключить, что прямые и портфельные инвестиции и их механизм действия имеет больше сходства, чем различий, что собственно и подтверждается практикой. Например, многие компании и корпорации имеют специальные подразделения, занимающиеся формированием и управлением портфелем ценных бумаг как самой компании, так и бизнеса партнеров, конкурентов.

Прямые портфельные и иностранные инвестиции в Российской экономике

Период становления современной экономики России сравнительно очень мал, но накопленный предпринимательский опыт и знания в значительной степени достаточны для того, чтобы говорить о наличии фундаментальных предпосылок развития инвестиционного бизнеса.

Предыдущие периоды становления инвестиционной индустрии, начиная от чековой (ваучерной) приватизации до «золотого» периода российского фондового рынка (до начала кризиса 2008-2009) во многом связано также и с тем, что иностранные инвестиции прямые и портфельные составляли довольно значительную часть российского инвестиционного рынка.

Например, до 2009 года доля иностранных инвесторов в фондовых активах, котировавшихся на ММВБ, доходила до 40-45 % ( по данным агентства РБК).

Здесь необходимо сделать, правда, одно небольшое уточнение. В статистике в отношении иностранных инвестиций учитывается только конечный пункт прихода денег из-за границы и не учитываются действительное их первоначальное происхождение.

Поэтому иностранными инвестициями следует считать (порядка более 70-80 %) финансовые активы самих российских компаний. Эти деньги репатриированы из оффшорных юрисдикций для вложения в отечественный бизнес.

Кроме этого, значительная часть иностранных денег предпочитала именно портфельную форму инвестирования капиталов, во многом опасаясь рыночного риска прямых вложений в российскую экономику и отсутствия гарантий защищенности прав собственности. Тем не менее, портфельные инвестиции и прямые инвестиции как российского, так и иностранного происхождения, сыграли значительную роль в росте национальной экономики до начала кризисного 2013-2014 гг., обеспечивая средний прирост ВВП на уровне 3-4 %.

Если говорить о секторах экономики, инструментов вложения капитала со стороны иностранных инвесторов, то отличие портфельных инвестиций от прямых проявлялось наиболее явно. Наибольшим спросом пользовались активы (акции), представлявшие нефтегазовый сектор (Газпром, Лукойл, Юкос, Сургутнефтегаз, Уралкалий) банковский (Сбербанк, ВТБ) промышленный (НЛМК, ММК, ЧТЗ, КАМАЗ).

В то время как реальный сектор был представлен частичным участием инвесторов в проектах нефтедобычи (Проекты Сахалин-1,3, газопровод Северный поток-1, покупка ТНК ВР) и в нескольких проектах машиностроения (типа Авто Ваз, Суперджет100, отверточная сборка автомобилей в Калуге или Всеволожске и т.д.).

В завершении темы несколько слов о том, что определение прямые и портфельные инвестиции в настоящее время стало практически условным, и инвестиционный фонд при определенных условиях может стать владельцем крупного предприятия, фирмы так же, как любой предприниматель аналогичным образом (иногда сам того не осознавая) может быть обычным портфельным управляющим. Главный секрет – это поставленные цели, которые и формируют окончательное представление инвестора о том, куда и как вкладывать свой капитал.

Источник