БЛОГОФОРУМ. Фундаментальная аналитика

British Petroleum plc (BP)

Итоги 2020 года и подробная информация о компании 207

BP plc — транснациональная нефтегазовая компания со штаб-квартирой в Лондоне.

История компании British Petroleum началась в 1908 году, когда после долгих поисков в Персии была обнаружена нефть. Это открытие положило основание «Англо-персидской нефтяной компании». В 1917 году компания приобрела у британского правительства одну из крупнейших в Соединенном Королевстве сетей сбыта топлива — компанию «Бритиш Петролеум». В 1935 году Персия изменила название на Иран, после чего компания стала называться «Англо-иранской». В 1954 году решением совета директоров «Англо-иранская компания» была переименована в «Бритиш Петролеум» (British Petroleum Company, BP).

В 1987 году правительство Великобритании полностью вышло из состава акционеров компании. Став полностью частной компанией, ВР занялась оптимизацией бизнеса и избавилась от непрофильных активов, сконцентрировавшись на своем основном бизнесе — геологоразведке и добыче нефти и газа, нефтепереработке, транспортировке и продаже топлива. В конце 20 века годов жесткая конкуренция в энергетическом секторе положила начало волне слияний и поглощений. Не осталась в стороне от этой тенденции и BP, поглотившая компании Amoco, ARCO, Castrol и Aral.

Пережив в 2010 году крупную экологическую катастрофу в Мексиканском заливе, компания стала еще больше внимания уделять альтернативной энергетике и вопросу снижения уровня выбросов в атмосферу. В структуре BP было создано специальное подразделение, занимающееся альтернативной энергетикой, задачей которого стало расширение возможностей компании в выработке энергии солнца, ветра, а также водородной и газовой энергии. На сегодняшний день BP Solar является одним из мировых лидером в этой области.

Помимо добычи нефти компания занимается ее переработкой, а также производством нефтехимической продукции. Компании принадлежат 7 НПЗ, ещё в трех она владеет долями от 10 до 50 %. Три НПЗ находятся в США, два в Германии, по одному в Нидерландах, Испании, Австралии, Новой Зеландии и ЮАР. Нефтехимические комплексы находятся в США (2 завода), Германии (2 завода), КНР (3 завода), Тайване (2 завода), Великобритании, Бельгии, Тринидаде и Тобаго, Индонезии, Республике Корея и Малайзии.

Основные месторождения компании находятся в США, Анголе, ОАЭ, Аргентине, Австралии, Азербайджане, Египте, Ираке, Тринидаде и Великобритании. C 2013 года BP владеет 19,75% в российской компании «НК Роснефть».

Помимо добычи и переработки нефти BP занимается альтернативной энергетикой. В качестве одной из основных задач компания называет значительное сокращение выбросов углерода в своих операциях и производстве, а также развитие новых предприятий, продуктов и услуг с низким уровнем выбросов углерода.

На сегодняшний день компания классифицирует свой бизнес в три основных операционных сегмента.

1. Upstream (Разведка и добыча). Компания ведет геологическую разведку и добывает углеводороды практически на всех континентах. При этом добыча нефти и газа осуществляется на суше, на шельфе и в открытом море По состоянию на конец 2019 года доказанные запасы углеводородов компании составляли около 11,0 млрд бар н.э.

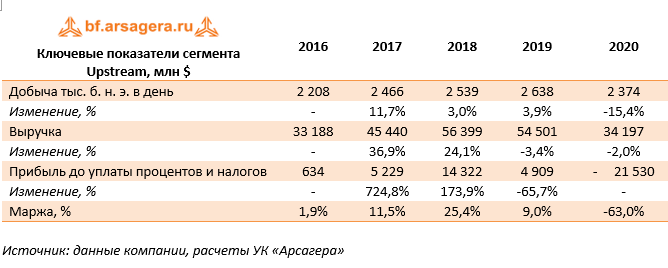

Представленная таблица достаточно хорошо иллюстрирует специфику работы иностранных нефтяных компаний в условиях волатильной ценовой конъюнктуры. Прибыль и маржа фактически полностью определяется изменением цен на нефть.

2. Downstream (производство и сбыт продуктов нефтепереработки нефтехимии)

Данный сегмент является частью интегрированной цепочки по созданию продукции с добавленной стоимостью, путем переработки нефти в другое сырье и различные продукты для внутреннего промышленного и транспортного использования. В частности, компания производит бензин, дизельное топливо, мазут, авиационное топливо, морское топливо, биотопливо, смазки, которые реализуются по всему миру.

Таблица показывает, что рост цен на нефть приводил к снижению маржи сегмента, при том, что по размеру выручки оставался самым крупным сегментом компании. Существенное снижение цен на нефть приводит к повышению рентабельности нефтепереработки и нефтехимии, что выражается в росте прибыли и маржи. Исключением стал 2020 год, когда прибыль сегмента снизилась вслед за падением цен на нефть, что во многом объясняется ростом удельных издержек на фоне сокращения объемов переработки нефти.

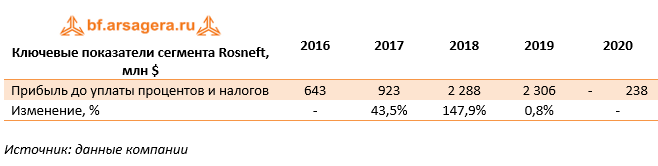

В качестве отдельного сегмента компания также выделяет участие в НК Роснефть, отражая в нем долю в прибыли от участия в российской нефтяной компании.

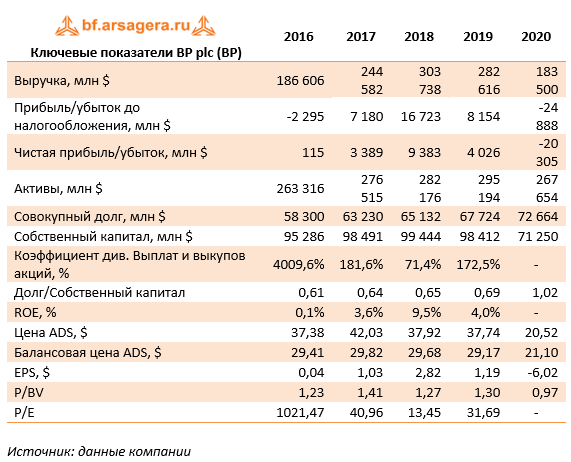

Ниже в таблице представлен ряд выборочных финансовых показателей компании в американских долларах. Сделано это для обеспечения сопоставимости валют: доступные нам для инвестирования бумаги компании – американские депозитарные расписки — номинированы в долларах. Отметим, что в таблице указаны цены закрытия торгов последнего рабочего дня соответствующего периода.

Следует отметить крайне волатильную динамику чистой прибыли компании на фоне колебаний цен на нефть. Следствием последнего обстоятельства стало падение курсовой стоимости акций компании, начиная с 2017 года.

Также обращает на себя внимание объем прибыли, распределяемый среди акционеров. Зачастую он превышает годовую чистую прибыль. Более того, дивиденды могут выплачиваться даже при убытках за счет нераспределенной прибыли прошлых лет. На этом фоне собственный капитал в абсолютном значении остается достаточно высоким (свыше 70 млрд дол.), а коэффициент P/BV стабильно оставался выше единицы и лишь в текущем году в ходе драматического падения котировок опустился несколько ниже. Долговая нагрузка компании постепенно увеличивалась, при этом соотношение долга к собственному капиталу по итогам прошлого года впервые превысило значение единицы.

Говоря о результатах за 2020 года, следует отметить, внушительный убыток, вызванный списанием части активов вследствие пандемии коронавируса. При этом компания зафиксировала годовой убыток, скорректированный на стоимость замещения запасов, в размере $5,69 млрд против прибыли $9,99 млрд годом ранее.

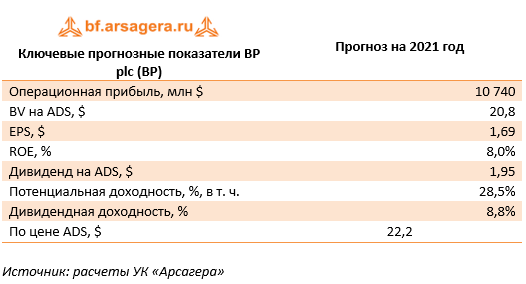

В свои ожидания мы закладываем достаточно существенные размеры дивидендных выплат (60-80% чистой прибыли) в долгосрочном периоде и отсутствие регулярных выкупов собственных акций.

Что касается будущих результатов компании, то мы ожидаем улучшения финансовых показателей на фоне восстановления ценовой конъюнктуры на рынке нефти, с последующим ростом прибыли до $ 5-10 млрд.

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

Источник

Прямые иностранные инвестиции на примере компании British Petrolium

Главная > Реферат >Банковское дело

14 апреля в 1909 году была создана «Англо-персидская нефтяная компания», с которой началась история всемирно известной компании «British Petroleum». С самого начала значительное внимание компания уделяла международной деятельности. В 1935 году с учетом политических реалий она была переименована в «Англо-иранскую нефтяную компанию».

Своё окончательное название «The British Petroleum Company» компания получила в 1951 году после национализации Ираном нефтяной промышленности, в результате которого все активы компании в стране были утеряны. Однако, была расширена сбытовая сеть, построены новые нефтеперерабатывающие заводы в Европе, Австралии и Сингапуре. Деятельность компании была диверсифицирована путем открытия производства нефтехимических продуктов.

В 1965 году компанией были открыты первые пригодные для коммерческого освоения месторождения газа у британских берегов. За газом последовала нефть.

В 1969 году на севере Аляски «ВР» открыла крупное месторождение нефти в Прудоу Бей. Это открыло путь в новую эру экономического роста в США, где British Petroleum теперь добывает нефти больше, чем любая другая компания.

В 2003 году образовалось совместное предприятие ТНК-ВР в результате слияния нефтяных и газовых активов компании ВР в России и нефтегазовых активов Alfa Access Renova (AAR). ВР и AAR владеют компанией ТНК-ВР на паритетной основе.

ВР и прямые иностранные инвестиции

К российским добывающим предприятиям топливно-энергетического комплекса наибольший интерес проявляют американские и японские ТНК в числе которых есть ВР.

Основным мотивом прямых иностранных инвестиций ТНК в России и других странах с переходной экономикой выступает расширение рынков сбыта. Свою деятельность в России иностранные ТНК пока сосредоточивают в регионах с высокоразвитой инфраструктурой, а также в регионах, где преобладает добывающая промышленность.

Основные барьеры, стоящие на пути иностранных инвестиций в Россию для нефтяной промышленности: а) юридического характера: отсутствие законодательства о нефти, неэффективное законодательство о недрах, частые изменения налоговых режимов; б) административного характера: нерегламентированная процедура утверждения контрактов и проведения конкурсов, неурегулированность процедуры взаимодействия местной администрации с правительством и госпредприятиями; в) экономического характера: нестабильная налоговая система, жесткое валютное регулирование, трудности открытия счетов за рубежом; г) внешние факторы, связанные с получением кредитов для иностранных и российских предприятий.

В зависимости от мотивов их осуществления зарубежные прямые инвестиции делятся на ориентированные: — на использование ресурсов, — на рынок и — на повышение эффективности производства.

Прямые инвестиции, ориентированные на рынок, которые присутствуют и у British Petroleum, также создают дополнительные активы, способствуют укреплению связи с поставщиками и созданию специализированных рынков рабочей силы; повышают стандарты качества; стимулируют местное предпринимательство и конкуренцию. Прямые инвестиции, имеющие целью повышение эффективности производства, усовершенствуют международное разделение труда; обеспечивают доступ к иностранным рынкам и/или источникам поставок; укрепляют связи с поставщиками; повышают уровень качества. Кроме того, существуют стратегические инвестиции, имеющие своей целью включение в мировые технологическую, организационную и маркетинговую системы. Они обеспечивают новые финансовые средства и дополнительные активы, а также доступ к иностранным рынкам; стимулируют местное предпринимательство и конкуренцию; совершенствуют международное разделение труда.

1. Размер компании и ее позиция.

Компания Вritish Рetroleum входит в тройку крупнейших энергетических компаний мира. Если ранжировать мировые нефтегазовые компании по производственным характеристикам, то первые пять мест займут Еххоn Моbil Cогр. (США), Shell (Нидерланды), Вritish Petroleum (Великобритания), ОАО «Газпром» (Россия), и Тоtale (Франция).

Ежедневно BP продает более 5,8 млн. баррелей нефтепродуктов, 2,6 млн. баррелей нефти и газового конденсата и более 8,4 млрд. кубических футов газа. Ежегодная выручка составляет более 262 млрд. долларов при капитализации компании в 224 млрд. долларов.

Доля выручки от продажи товаров и услуг за пределами Великобритании составляет 79%, а доля активов компании за пределами Великобритании составляет около 80%, что говорит о высокой степени транснационализации деятельности компании BP.

Компания осуществляет свою деятельность в 100 странах мира, является владельцем или оператором 42 тыс. км трубопроводов, 19 нефтеперерабатывающих предприятий суммарной производительностью 2,8 млн. баррелей сырой нефти в день. На предприятиях компании трудится около 96 тыс. человек.

2. Менеджмент и умение лидировать.

Деятельность компании ведётся на основе 3-х целей:

Стимулирование роста за счет достижения конкретных результатов, особенно в части извлечения прибыли, при вложении средств в объемах, обеспечивающих долгосрочный рост.

Увеличение дивидендов на акцию в рамках нашей политики.

Возврат акционерам свободных денежных средств, остающихся после реинвестирования в бизнес и выплаты дивидендов.

Мощности компании по переработке в 2005 году составляли 2400 тыс. баррелей в день. Компания имеет лидирующие позиции в таких быстро растущих отраслях как производство ароматических соединений и ацетилов.

3. Торговые марки.

“ BP ” – основной бренд компании BP, идентифицирующий компанию, её цели и стремления. Бренд активно используется для развития бизнеса компании.

“ ampm ” – бренд компании под которым работает более 950 круглосуточных магазинов на западном побережье. Валовой ежегодный объём продаж магазинов превышает 1 млрд. долл.

“ Aral ” – бренд, разработанный для высокоэффективных моторных масел с низкими уровнями выбросов и повышенным ресурсом работы двигателя. Под этим брендом BP преимущественно работает в Германии.

“ ARCO ” – один из лидирующих брендов розничной торговли бензином на западном побережье США. Совместно с ampm ежемесячно обслуживаются более 24 млн. конечных потребителей.

“ Castrol ” – один из ведущих брендов в сфере автомобильных смазочных веществ. Более 10 тыс. персонала компании занято в рамках этого бренда. Известен и узнаваем в 150 странах мира.

“ Wild Bean Caf é” – бренд сети ресторанов быстрого обслуживания представлен на 4 континентах мира.

4. Производственные технологии.

Положительным является влияние компании на ускорение научно-технического прогресса, так как она обладает большими финансовыми ресурсами. ВР охватывает рынок научно-технических кадров и применяет технологические знания в глобальном масштабе. Для удержания лидерства компания постоянно наращивает и совершенствует инновационные возможности.

5. Организация и маркетинг.

В 2003 году компания ВР начала активную кампанию по продвижению целого ряда бензинов под маркой «BP Ultimate». Особенностью этих бензинов, на которую делается акцент маркетинговой кампании BP, является высокая экологичность топлива, что делает его «уникальным» продуктом в своём роде. Имеется также связь между содержанием в топливе серы и выбросами двигателем других загрязняющих веществ: несгоревших углеводородов (HC), угарного газа (CO) и оксидов азота (NOx).

Маркетинговая кампания BP активно использует эту идею: «Используя BP Ultimate, Вы сможете значительно снизить вредные выбросы выхлопных газов Вашим автомобилем. Очевидно, что при переводе тысяч автомобилей на топливо BP Ultimate положительный эффект для окружающей среды оказывается существенным».

Акционерами компании являются свыше 1,3 млн. человек, а её капитализация составляет свыше 224 млрд. долларов. Структура компании ВР включает 3 бизнес подразделения, 22 функциональных подразделения и 4 региональных подразделения.

Особенности конкуренции в нефтяной отрасли определяют следующие важнейшие факторы: появление новых конкурентов, появление товаров или услуг-заменителей, способность поставщиков и покупателей проводить активную торговую политику и влиять на цены, характер взаимодействия уже имеющихся конкурентов между собой. Эти факторы определяют прибыльность отрасли, поскольку они влияют на цены, определяют их расходы и капиталовложения.

Конкуренция в нефтегазовой отрасли разворачивается не столько в добывающем секторе, сколько в борьбе за сырьевые ресурсы, а также за обладание перерабатывающими мощностями.

Важнейшей особенностью конкурентной стратегии Вritish Petroleum (ВР) является экспортная ориентация поставок нефти и нефтепродуктов. До последнего времени компания не участвовала в интеграционных процессах, однако ситуация стала постепенно меняться. Вritish Petroleum, двигаясь по пути расширения своего присутствия на новых рынках, приступила к развитию добывающих мощностей за пределами Тюменской области. По существу, начался процесс превращения компании в мощного полноправного участника мирового рынка энергоносителей. Так, Вritish Petroleum начала экспансию в Восточную Сибирь через совместные проекты с компанией ТНК. Здесь ВР вместе с ТНК не только получает относительно дешевые нефтяные активы, но и доступ к стратегически важному китайскому газовому рынку.

Экономические преимущества во многом основаны на развитии разнообразных внутрифирменных отношений. Так, широкое распространение получила внутрифирменная торговля между отдельными филиалами и дочерними компаниями ВР, расположенными в разных странах, которая вместе с тем по своей форме является международной торговлей. Внутрикорпоративный торговый обмен между различными подразделениями компании ограждает их от влияния международной конкуренции, тем самым, оказывая большое воздействие на весь товарооборот.

Кроме того, внутрифирменный обмен позволяет ВР избегать воздействия тарифных барьеров при импорте в страну своего базирования товаров, произведенных ее филиалами и другими подразделениями. К тому же компания нередко освобождается от уплаты пошлин на ранее вывезенные материалы. Также получает немалые преимущества и оттого, что внутрикорпоративные коммерческие отношения осуществляет на базе так называемых трансфертных цен.

В последние время стимулами для осуществления зарубежных прямых инвестиций становится возможность передачи за рубеж информации, технологий и финансовых средств, а также наличие надежной правовой базы. В целом внимание ВР все больше привлекают страны, деловая среда которых способствует минимизации расходов на организацию и сделки.

1. Географический рынок.

Основным географическим рынком компании BP, безусловно, является США, на территории которых расположены 15 900 АЗС из общего числа 28 500 автозаправочных станций по всему миру. В 2005 году выручка и чистая прибыль от операций на территории США составили 99,3 млрд. долларов и 8,6 млрд. долларов (38% от суммарной чистой прибыли компании), соответственно. Вторым рынком, по значимости, является рынок стран Европы (кроме Великобритании), на который в 2005 году приходилось 54,7 млрд. долларов выручки и 3,4 млрд. долларов чистой прибыли. Третьим является внутренний рынок Великобритании, который даёт компании 52,5 млрд. долларов выручки и чуть более 1,0 млрд. долларов чистой прибыли. Значительный объём деятельности компании приходится на другие страны мира – они обеспечили более 43 млрд. долларов поступлений в виде выручки и позволили компании заработать почти 9,6 млрд. долларов в виде чистой прибыли (42% от суммарной чистой прибыли компании).

70% выручки от деятельности в области разведки и добычи является результатом продаж нефти и оказания услуг по разведке внутри самой компании. Выручка от продаж на сторону составила в 2005 году всего 14,6 млрд. долларов из 47,2 долларов суммарной выручки (около 30%). Это указывает на высокую долю переработки нефти внутри компании и подчёркивает её вертикально интегрированный характер.

Одной из характерных особенностей является активное использование компанией мощностей по переработке на территории страны сбыта.

Для достижения своих целей компания прибегает и к вмешательству в политическую жизнь, подпитывает политических деятелей, политические группировки и режимы, ограничивая государственную самостоятельность других стран.

3. Правовая система.

Основной формой передачи технологии в рамках системы является снабжение собственных аффилированных компаний документацией из центра. Таким образом, компания положительно влияет на рост производительности труда, улучшение его условий и уровня жизни трудящихся, экономию на издержках производства и развитие науки, технологии и коммуникаций.

4. Социальная близость.

Компания является источником ряда негативных социальных последствий, связанных с эгоистическими мотивами ее деятельности. Это — общая проблема рыночного хозяйства и доминирующего в нем крупного капитала. Но она приобретает особую болезненность в сфере международных экономических отношений. Нередки случаи скупки местных предприятий не для реорганизации, а для свертывания производства, особенно в слабо — и среднеразвитых странах. Извлекая высокие доходы путем эксплуатации дешевой рабочей силы и природных ресурсов, ВР зачастую предпочитает инвестировать прибыли за пределами этих стран.

5. Окружающая среда.

ВР также предъявляют повышенные требования к охране окружающей среды со стороны своих дочерних компаний, что является еще одним плюсом ее деятельности.

В настоящее время интересы компании в области разведки и добычи представлены в 25 странах. В 2005 году нефтепродукты в рамках BP поступали из 23 стран. Дочерних компаний 45 в мире. Совместных предприятий в мире 8. В России существует совместное предприятие. Компания владеет 50% акций «ТНК-BP», которая является одной из ведущих нефтяных компаний России и входит в десятку крупнейших частных нефтяных компаний в мире по объемам добычи нефти.

7. Размер и масштаб

Имея филиалы в разных странах, компания преодолевает ограниченность внутреннего рынка стран своей резиденции, увеличивая размеры предприятий и масштабы производимой продукции до наиболее прибыльного уровня.

Источник