- Мультипликатор ROA — рентабельность активов компании

- Рассчитываем доходность активов — формула

- Коэффициент рентабельности — основной показатель доходности активов

- Коэффициент рентабельности активов: формула

- Итоги

- Рентабельность активов: формула расчета по балансу

- Рентабельность активов: формула расчета по балансу

- Что показывает рентабельность активов?

- Как рассчитать рентабельность активов: формула по балансу

- Коэффициент рентабельности активов: нормативное значение

- Пример расчета показателя ROA

Мультипликатор ROA — рентабельность активов компании

В этой статье предлагаю чуть подробнее поговорить о таком мультипликаторе, как рентабельность активов или ROA (return on assets).

ROA (return on assets) – это отношение чистой прибыли к активам компании. Показывает способность компании эффективно использовать имеющиеся у нее активы для создания прибыли. Также данный показатель отражает среднюю доходность, получаемую на все источники капитала — собственного и заемного. Активы предприятия – совокупность имущества и денежных средств, принадлежащих предприятию (здания, сооружения, машины и оборудование, материальные запасы, банковские вклады, ценные бумаги, патенты, авторские права, собственность, имеющая денежную оценку).

Другими словами, ROA это финансовый параметр компании, характеризующий отдачу от использования всех активов организации. Он показывает способность организации генерировать прибыль без учета структуры его общего капитала, т.е. показывает качество управления активами в компании. В отличие от показателя ROE (рентабельность собственного капитала), данный показатель учитывает все активы организации, а не только собственные средства, поэтому он используется реже и менее интересен для инвесторов.

По сути показатель ROA показывает способность ТОП менеджеров эффективно использовать активы компании. Также он показывает среднюю доходность, полученную на все источники денежных средств.

Прибыль любой коммерческой организации зарабатывается с помощью использования её активов. И чем более грамотно, в данном случае используются активы, тем большую прибыль в итоге получает организация.

Рентабельность активов сильно зависит от отрасли, в которой работает предприятие. Для капиталоемких отраслей (таких, как например железнодорожный транспорт или электроэнергетика) этот показатель будет ниже. Для компаний сферы услуг, не требующих больших капитальных вложений и вложений в оборотные средства, рентабельность активов будет выше

На примере Apple рассчитаем ROA. Делим чистую прибыль компании 53 318 млрд. руб. на активы равные 367 502 млрд. руб. и умножаем на 100%. Получается коэффициент равный 14,5%. Это значит рентабельность использования активов компании составляет 14,5%.

Другими словами, если активы компании равны 10 млн. руб., а чистая прибыль 2 млн. руб., то ROA = 2000/10 000 = 0,2 или 20%, то есть каждый рубль, который компания инвестирует в активы, приносит 20 копеек прибыли за год.

Для инвестора, сравнивая компании друг с другом, более интересна та, у которой ROA выше. Это значит, что она зарабатывает больше при меньших инвестициях. Падение ROA в течение нескольких периодов — это тревожный звонок, который сигнализирует о том, что активы с каждым годом используются менее эффективно.

Отличие ROA от ROE:

ROA учитывает долг компании, а ROE — нет. Чем больше компания берёт долгов, тем выше будет рентабельность собственного капитала.

Как пользоваться коэффициентом ROA :

Рентабельность активов полезно применять в следующих случаях:

- При сравнении компаний одной отрасли по показателю ROA

- При анализе динамики изменения показателя ROA в рамках одной компании

Сравнение компаний по показателю рентабельности активов может быть корректно осуществлено только в рамках одной отрасли. Например, в отраслях с высокой оборачиваемостью активов как розничная торговля, это показатель будет существенно выше, чем в отраслях, где оборачиваемость активов традиционно низкая, как в машиностроении.

Заключение:

Расчёт рентабельности активов может быть полезен при сравнении прибыльности компании за несколько кварталов и лет, а также при сравнении с аналогичными компаниями одинакового размера и отрасли.

ROA измеряет, насколько эффективно компания может управлять своими активами для получения прибыли в течение периода.

Поскольку единственной целью активов компании является получение прибыли, этот коэффициент помогает как руководству, так и инвесторам увидеть, насколько хорошо компания может конвертировать свои инвестиции в активы в прибыль.

Для инвестора важно, чтобы ROA компании, в которую он хочет инвестировать деньги, был выше среднего по отрасли и показывал рост последние годы.

Источник

Рассчитываем доходность активов — формула

Доходность активов — формула ее расчета будет рассмотрена нами далее — нагляднее всего отражается в виде коэффициента рентабельности. Изучим специфику исчисления этого показателя.

Коэффициент рентабельности — основной показатель доходности активов

В общем случае доходность активов предприятия рассчитывается посредством исчисления коэффициента их рентабельности. Этот показатель предполагает расчет доходности с учетом реальных (отраженных в официальной финансовой отчетности) показателей по всем типам активов, что используются в целях финансирования хозяйственных операций предприятия.

Доходность активов с использованием рассматриваемого коэффициента отражается наглядно — в формате, близком к отражению годовых процентов по вкладу в банке (или инвестпроекту.) Зная соответствующий коэффициент, инвестор сразу может сопоставить его с аналогичным показателем по другим бизнесам и выберет среди предприятий наиболее привлекательное с точки зрения собственного участия в финансировании деятельности.

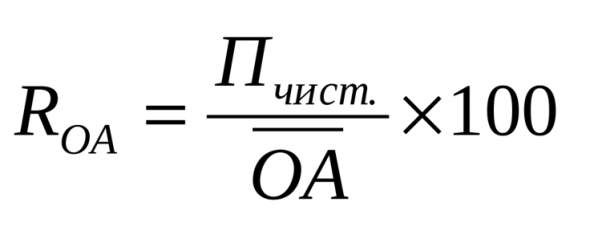

Коэффициент рентабельности активов: формула

Рассматриваемый коэффициент, если анализируемый период соответствует налоговому году, вычисляется по формуле:

КРА — коэффициент рентабельности активов;

ЧП — чистая прибыль за год;

А — величина активов фирмы по состоянию на конец года.

При необходимости формулу можно приспособить и к иным периодам. В этом случае она будет выглядеть так:

КРА (ПЕРИОД) = ЧП (ПЕРИОД) / ((А1 + А1) / 2),

КРА (ПЕРИОД) — коэффициент рентабельности за анализируемый период;

ЧП (ПЕРИОД) — чистая прибыль за период;

А1 — стоимость активов на начало периода;

А2 — стоимость активов на конец периода.

Показатель ЧП для приведенных формул берется из строки 2400 отчета о финрезультатах, а показатель А — из строки 1600 бухбаланса (если указанная отчетная документация сформирована в рамках годовой отчетности). В случае расчетов за иные периоды данные берутся из промежуточной отчетности (если таковая составляется) или из оборотно-сальдовых ведомостей за анализируемый период.

Какой может быть оптимальная величина коэффициента рентабельности активов?

Всё зависит от отраслевой специфики и масштабов предприятия. Так, в сфере промышленности соответствующий показатель составляет порядка 1–5%, что, как правило, ниже, чем рентабельность активов в сфере услуг или ИТ-разработки. Рентабельность активов стартапов и малых бизнесов обычно выше, чем у крупных предприятий, много лет присутствующих на рынке.

Итоги

Основной показатель доходности активов предприятия — коэффициент их рентабельности. Для его расчета берутся показатели по чистой прибыли и стоимости активов, соответственно, по отчету о финрезультатах и бухгалтерскому балансу.

Ознакомиться со спецификой иных показателей рентабельности, применяемых в рамках анализа результатов хозяйственной деятельности организации, вы можете в статьях:

Источник

Рентабельность активов: формула расчета по балансу

Автор: Екатерина Ампар Руководитель проектов по бухгалтерскому аутсорсингу

Рентабельность активов: формула расчета по балансу

Автор: Екатерина Ампар

Руководитель проектов по бухгалтерскому аутсорсингу

На сайте налоговой службы в разделе «Концепция системы планирования выездных налоговых проверок» сообщается, что в последние годы изменился подход к организации контрольной работы налоговых органов. Как уточняет ФНС, акцент сделан на комплексный анализ финансово-хозяйственной деятельности налогоплательщика, и, как следствие, отказ от тотального контроля и переход к контролю, основанному на критериях риска.

Инспекторы оценивают эффективность бизнеса глазами собственника, их интересует реальное положение дел, а не «причесанные» сведения из отчетностей.

Рентабельность активов – именно тот показатель, который одинаково интересен как собственникам бизнеса, так и налоговикам.

Что показывает рентабельность активов?

Для собственников и налоговиков показатель рентабельности активов имеет одинаково важное и при этом принципиально разное содержание.

Для первых – это верный способ оценить эффективность вложений, т.е. понять, приносит ли актив прибыль. Для инспекторов – возможность определить степень добросовестности компании относительно исполнения налоговых обязательств.

В приказе ФНС России от 30.05.2007 № ММ-3-06/333@ отклонение уровня рентабельности организации по данным бухгалтерского учета от показателя нормы для данной сферы деятельности входит в официальный перечень рисков для налогоплательщика. А именно, риска назначения выездной налоговой проверки.

Контроль рентабельности, как и других коэффициентов, являющихся «пригласительным билетом» для ФНС, входит в наш стандарт обслуживания.

Следуя из информации уже упомянутого приказа, из всех видов рентабельности налоговиков интересует два вида коэффициента, рассчитываемые по чистой прибыли – рентабельность активов (ROA) и рентабельность продаж (ROS).

Экономическая сущность первого заключается в демонстрации того, сколько денежных средств приходится на единицу активов, то есть насколько высока финансовая отдача от использования каждой из них. Следовательно, для инспекторов ROA – возможность сделать вывод, являются ли действия собственника и руководителей целесообразными, экономически обоснованными, и не пытаются ли они с помощью сомнительных активов оптимизировать налоговую нагрузку на организацию.

Например, если предприятие – вопреки здравому смыслу – продолжает использовать актив, который не делает вклад в суммарный доход организации, инспекторы наверняка захотят узнать, почему первые лица компании продолжают упорно мириться с заниженными показателями по отрасли.

В Постановлении Двенадцатого арбитражного апелляционного суда от 30.04.2019 № 12АП-4145/2019 по делу № А06-6280/2017 ухудшение показателя рентабельности активов в течение полугода рассматривается как один из признаков преднамеренного банкротства предприятия.

Рентабельность продаж статья 105.8 Налогового кодекса РФ определяет как «отношение прибыли от продаж к выручке от продаж, исчисленной без учета акцизов и налога на добавленную стоимость». Данный коэффициент инспекторы также активно используют, чтобы найти повод для выездной проверки.

В частности, в комментарии к письму Минфина от 14.05.2019 № 03-07-11/34191 описывается метод сопоставимой рентабельности, в котором главным «действующим лицом» может выступать как ROA, так и ROS. Используют его инспекторы, чтобы убедиться, соответствует цена контролируемой сделки рыночной или нет.

Как рассчитать рентабельность активов: формула по балансу

В расчете рентабельности активов задействованы все совокупные активы организации, то есть коэффициент включает не только собственные, но и заемные средства. Источником информации для расчета общей рентабельности имущества, как говорится в Приказе Минфина № 66н от 02.07.2010, являются бухгалтерский баланс и отчет о финансовых результатах.

Формула расчета рентабельности активов

РА = (ПН : СА) x 100%, где

- РА – рентабельность активов;

- ПН – прибыль (убыток) до налогообложения, отражаемая по строке 2300 отчета о финансовых результатах;

- СА – стоимость активов (строка 1600 бухгалтерского баланса организации). Для более точной оценки берутся данные не за конкретный период, а среднее арифметическое (данные на начало и на конец периода делятся на 2).

Коэффициент рентабельности активов: нормативное значение

В приказе ФНС России от 30.05.2007 № ММ-3-06/333@ периодически обновляются данные нормативов рентабельности активов по видам экономической деятельности. Это доказывает, что инспекторы не просто включили этот коэффициент в перечень контролируемых показателей, но и следят за их «рыночной актуальностью».

Данные рентабельности напрямую влияют на содержание кратко- и среднесрочных прогнозов развития предприятия, а также могут свидетельствовать о наличии у него определенных рисков.

К примеру, если компания взяла кредит и неэффективно расходует заемные средства, это обязательно отразится на коэффициенте рентабельности активов. Однако, чтобы комплексно оценить перспективность компании, недостаточно посчитать уровень доходности каждого актива – эти показатели не учитывают влияния стратегических долгосрочных вложений. Инспекторов прежде всего интересует, насколько успешной была деятельность организации за отчетный период.

Пример расчета показателя ROA

Согласно годовой бухгалтерской отчетности организации «Успех» прибыль от продажи товаров (работ, услуг) составила 6798979 руб., а себестоимость проданных товаров (работ, услуг), включая коммерческие и управленческие расходы – 57549567 руб.

При этом прибыль до налогообложения отражена в размере 6818442 руб. Стоимость активов организации – 54641761 руб.

Таким образом, показатель ROA составит: 12,4% (6818442 руб. / 54641761 руб. x 100%).

Несмотря на то, что контролирующие органы в своих сводных данных учитывают специфику бизнеса, «попасть в яблочко» по нормативам своей отрасли все равно нелегко. Предложенные налоговиками показатели не принимают во внимание производственные объемы отдельных компаний, их технологические особенности, кадровый потенциал и пр.

У производственной организации – вследствие использования большого количества оборудования – показатель рентабельности, естественно, будет ниже, чем у торговой компании. Но независимо от сферы деятельности любое положительное значение данного коэффициента считается плюсом в экономическом развитии компании. Критическим от предложенных ФНС нормативов считается отклонение около 10%.

При передаче бухгалтерского учета на аутсорсинг специалистам 1C-WiseAdvice вы сможете заниматься развитием бизнеса, а не будете ломать голову над тем, как приукрасить налоговую отчетность, чтобы избежать выездной проверки.

Платить огромные гонорары налоговому консультанту тоже не придется. Наши специалисты соблюдают все рекомендации налоговиков перманентно, а не только накануне сдачи отчетности. И каждый раз, когда приходит время отчитаться перед налоговиками, мы согласовываем с клиентом показатели рентабельности и налоговой нагрузке и даем рекомендации по их безопасной корректировке.

Источник