- Анализ банковского портфеля

- Анализ доходности кредитного портфеля банка

- Страницы работы

- Содержание работы

- О том, что такое кредитный портфель простыми словами

- Кредитный портфель банка – что входит в это понятие?

- Классификация кредитных портфелей и их оценка

- Особенности кредитных портфелей банков с госучастием

- Выводы

- 3. Доходность и прибыльность кредитного портфеля.

- 4. Качество управления кп.

Анализ банковского портфеля

В таблице приведены показатели банка. Требуется оценить качество кредитного портфеля банка (структуру, доходность, достаточность резервов, качество управления, обеспеченность ресурсами), используя показатели таблицы.

Кредиты, выданные предприятиям

Ссуды, по которым прекращено начисление процента

Ссуды, по которым процентные платежи и основной долг просрочены:

Кредиты, выданные физическим лицам

Беспроцентные ссуды работникам банка

Ссуды, по которым процентные платежи и основной долг просрочены:

Кредиты, выданные другим банкам

Ссуды, по которым процентные платежи и основной долг просрочены:

Остаток резерва по срочным ссудам

Остаток резерва по просроченным ссудам

Расчетные и текущие счета юридических лиц

Срочные депозиты юридических лиц

Счета до востребования физических лиц

Срочные депозиты физических лиц

Итог актива баланса

Проценты, полученные за период

Проценты, уплаченные за период

С изменением условий КД

Без изменений условий КД

На рисунке 1 рассмотрим структуру кредитного портфеля банка

Рисунок 1 — Структура кредитного портфеля банка

Таким образом, наибольшую долю в кредитном портфеле банка занимают кредиты юридических лиц, на их долю приходится 79% кредитного портфеля, 135 приходится на кредиты физических лиц и 8% — на кредиты другим банкам.

Доходность кредитного портфеля (Д) рассчитывается путем отнесения совокупных доходов банка по кредитам (Дк) (статьи формы №102 «Отчет о прибылях и убытках») на определенную дату к величине совокупного кредитного портфеля (КП) в этом же периоде

Д = 6900/(8097,5+1270+850) = 0,675 или 67,5%.

Коэффициент покрытия (Кп) рассчитывается как отношение резерва (Р) на возможные потери, созданные банком к совокупному кредитному портфелю (КП). Коэффициент показывает, какая доля резерва приходится на один рубль кредитного портфеля и позволяет оценить рискованность кредитного портфеля.

Кп = (4560+1200) / (8097,5+1270+850) = 0,56

То есть на 1 рубль кредитного портфеля приходится 56 копеек резерва.

Рассчитаем чистый кредитный портфель: Величина чистого кредитного портфеля рассчитывается как разница между совокупным кредитным портфелем (КП) и объемом резерва под возможные потери по ссудам (Р).

Чкп = 8097,5+1270+850 — (4560+1200) = 4457,5

Рассчитаем коэффициент просроченных платежей (Кпр), который рассчитывается как отношение суммы просроченного основного долга (ПОд; счет ф.№101 — №458) к общему объему кредитного портфеля (КП).

Кпр = (980,5+307,5+188+200+50+25+60)/(8097,5+1270+850) = 0,177

Таким образом, 17,7% кредитного портфеля составляют просроченные ссуды.

Оценим управление и доходность кредитного портфеля по показателям, представленным в таблицах 2-3. Представленный подход к анализу кредитного портфеля банка как результата его кредитной деятельности, по нашему мнению, представляется наиболее полным и доступным для внешних пользователей, т.к. основан на информационных материалах, открыто публикуемых банками в соответствующих источниках.

Таблица 2 — Коэффициенты доходности кредитных вложений

Источник

Анализ доходности кредитного портфеля банка

Страницы работы

Содержание работы

8. Анализ доходности кредитного портфеля банка

Кредитование является одной из основных банковских операций, связанных с обслуживанием клиента. Анализ доходов от активных операций, проведенный в 6 главе, показывает, что в структуре доходов проценты, полученные от юридических и физических лиц, имеют наибольший удельный вес.

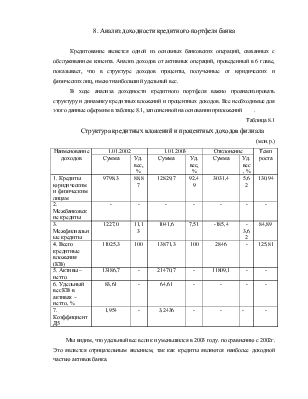

В ходе анализа доходности кредитного портфеля важно проанализировать структуру и динамику кредитных вложений и процентных доходов. Все необходимые для этого данные оформим в таблице 8.1, заполненной на основании приложений .

Структура кредитных вложений и процентных доходов филиала

1. Кредиты юридическим и физическим лицам

2. Межбанковские кредиты

3. Межфилиальные кредиты

4. Всего кредитные вложения (КВ)

5. Активы – нетто

6. Удельный вес КВ в активах – нетто, %

7. Коэффициент Д5

Мы видим, что удельный вес велик и уменьшился в 2003 году. по сравнению с 2002г. Это является отрицательным явлением, так как кредиты являются наиболее доходной частью активов банка.

В ходе анализа необходимо также определить степень доходности кредитных вложений (Д5). Она определяется по следующей формуле:

Д5 =

∑ПДi – общая масса полученных процентных доходов

ПДi – объем процентных доходов, полученных по конкретному виду активных операций

КВ – средние остатки кредитных вложений

Т – количество дней в анализируемом периоде

Д5 (2002) = 4039,812*360 / 206972,8*360 = 1,952

Д5 (2003) = 4203,54*360 / 129593,8*360 = 3,2436

Сравним значения коэффициентов доходности Д4 и Д5.

2003 = 3,2436-3,04=0,2036 – это свидетельствует о высокой доходности кредитных операций.

2004= 1,49-1,51=-0,02 – это свидетельствует о низкой доходности кредитных операций по сравнению с доходностью всех работающих активов.

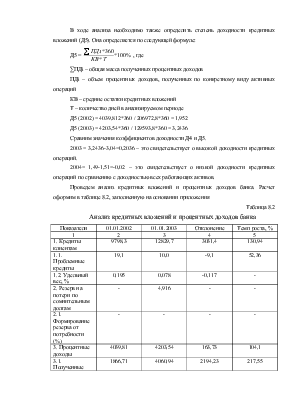

Проведем анализ кредитных вложений и процентных доходов банка. Расчет оформим в таблице 8.2, заполненную на основании приложения

Анализ кредитных вложений и процентных доходов банка

Источник

О том, что такое кредитный портфель простыми словами

Одним из основных её источников являются проценты по кредитам. Точнее, разница между процентными ставками по выдаваемым кредитам – с одной стороны, и принимаемым вкладам – с другой. Это и есть прибыль банка.

Например, Сбербанк в Москве выдаёт кредиты в рублях по ставке от 12% годовых, а по вкладам начисляет 5-6%. Чувствуете разницу? Вот он, заработок банка.

Кредитный портфель банка – что входит в это понятие?

Такой вид деятельности, как кредитование, приносит банку основной доход. Это самая прибыльная из банковских операций, но и наиболее рискованная. Все кредиты, выданные банком, объединяются в кредитный портфель (КП), и на основе его оценки формируется рейтинг банка.

Сам термин кредитного, или ссудного, портфеля трактуется широко.

- Если говорить о КП в широком смысле, то имеется в виду совокупность как требований банка (они учтены а активе баланса), так и его обязательств (они числятся в пассиве).

- В узком смысле КП — существенная часть банковских активов.

- Втехническом — это сумма всех долгов, а точнее, остаток задолженности, образовавшейся на данную дату по всем кредитам, выданным банком, и по всем предоставленным займам.

По своей сути кредитный портфель — это широкий набор ссуд и кредитов, в нём участвуют:

- кредитные счета и карты;

- предоставленные кредиты и займы;

- банковские гарантии;

- страхование имущества, залогового или иного;

- рефинансирование долгов;

- прочее.

За состоянием и изменением ссудного портфеля банк внимательно следит, строго контролирует его качество, соблюдает соответствие целям своей кредитной политики.

Классификация кредитных портфелей и их оценка

Существует набор значимых характеристик КП, который даёт возможность оценить его добротность. Вот они.

- Валюта. Займы и кредиты, выданные в EUR или в USD, очень зависят от курса, а это риск как для кредитора, так и для заёмщика.

- Стоимость. За пользование кредитными деньгами положено платить проценты, и каждый кредит имеет свою стоимость как показатель доходности операции.

- Качество и срочность. Имеет значение, какова длительность выплаты долга, есть ли просроченность платежей. Качество КП тем хуже, чем более значительная часть кредитной массы ею поражена.

- Обеспеченность. Если заём предоставлен под залог, который в состоянии покрыть всю его стоимость или хотя бы часть, то это плюс для КП. Если нет обеспечения, то это – минус.

На практике дело осложняется тем, что единой методики создания ссудного портфеля не существует , так же, как и общепризнанной системы показателей, с помощью которой можно было бы оценить его эффективность.

Оценка, как правило, производится на основании ключевых характеристик, перечисленных выше. Но не только их, учитывается и размер процентных ставок, и структура КП по группам заемщиков, по отраслям, и размер доли крупных кредитов, и удельный вес каждого займа в общей сумме всех выданных, и прочее.

Таких переменных величин слишком много, учесть их все и правильно оценить кредитный портфель – задача далеко не простая. Аналитики, в силу разнообразия методик, могут дать разные оценки КП на одну и ту же дату. Чтобы разногласий было меньше, различают понятие кредитного портфеля валового и чистого.

Валовый учитывает всю совокупность невыплаченных кредитов, выданных банком.

Чтобы получить чистый КП, из валового исключают сумму резервного фонда, предусмотренного на случай неуплат. Иногда не учитывают кредиты, предоставленные другим банкам, и просроченную задолженность (поскольку она, вероятнее всего, подлежит списанию).

Если рассматривать ссудный портфель с точки зрения бизнес-стратегии банка, то он классифицируется следующим образом.

- Оптимальный, он полностью соответствует концепции развития банка, его кредитной стратегии.

- Сбалансированный, он близок к оптимальному, особенно в эффективности сочетания доходности с рискованностью, но в чём-то выходит за его пределы (например, в целях привлечения клиентуры КП поступается прибыльностью).

- Риск-нейтральный, с общими низкими показателями — не только рискованности операций, но и доходности.

Очень важна оптимальность структуры КП. Обязательства банка должны соответствовать его требованиям по размерам и срокам. От этого зависит основательность, результативность деятельности банка и, в конечном счёте, его деловая репутация.

Особенности кредитных портфелей банков с госучастием

Предполагается, что участие государства положительно сказывается на стабильности банка и его надёжности. Видимо, так и есть, потому что Сбербанк и ВТБ, возглавляющие список российских банков с государственным участием, могут похвастаться хорошими темпами развития.

Их бизнес-стратегии нацелены на главные экономические тренды и одновременно максимально учитывают колебания конъюнктуры рынка. В своей работе они занимаются содействием предпринимательской инициативы, активизируют программы господдержки, включают в кредитный портфель механизмы льготного кредитования реального сектора экономики.

В 2018 году банк ВТБ, к примеру, включил в отраслевой КП такие разделы, как строительство (доля в 14%), сельское хозяйство (16%), торговля (28%). В то же время, кредитование банком малого и среднего бизнеса выросло на 15%.

Сбербанк привычно числится в лидерах по увеличению КП. Особую роль в этом сыграл карточный бизнес, доход от которого вырос за последний год на 32%.

Аналитики объясняют рост ссудного портфеля Сбербанка такими причинами:

- население берёт потребительские кредиты не от хорошей жизни, а для поддержания приемлемого уровня;

- граждане, как и корпоративные клиенты, больше доверяют банкам с госучастием, особенно сегодня, когда Банк России занимается чисткой банковской сферы;

- сокращение общего количества банков на рынке, за счёт ужесточения требований регулятора, ведёт к тому, что оставшиеся не могут предложить клиентам удовлетворительных условий.

И тогда граждане идут в Сбербанк, который располагает развитой инфраструктурой и постоянно обновляет набор предложений в сфере кредитования. .

Выводы

- Кредитная деятельность является основным источником прибыли банков, при этом она же доставляет наибольшее количество рисков.

- Все кредиты и займы, выданные банком, составляют его кредитный портфель. Он обязан в полной мере соответствовать кредитной политике и всей бизнес-стратегии банка.

- Качество ссудного портфеля считается тем выше, чем больше его доходность и чем ниже уровень рисков.

- Для оценки кредитного портфеля существуют различные методики, рассматривающие его с разных сторон, с применением многоступенчатой классификации.

- Банк обязан тщательно следить за состоянием своего кредитного портфеля. Утрата бдительности, уклонение от стандартов может привлечь внимание ЦБ – и тогда возможны печальные последствия.

Известны случаи, когда малый объём кредитного портфеля и его низкое качество указывалось регулятором в числе причин, повлекших за собой лишение лицензии.

Источник

3. Доходность и прибыльность кредитного портфеля.

3.1. (% полученные — % уплаченные) / КП *100%. По м/н практике этот показатель 1,4

3.2. (% полученные — % уплаченные) / (КП – ссуды, не приносящие доход (льготные, просроченные, замороженные))

3.3. % полученные / КП *100% ( расчетная доходность)

3.4. % полученные /(КП – ссуды, не приносящие доход) * 100% (доходность фактическая (реальная))

3.5. ссуды, не приносящие доход/ КП – уд. вес не работающих ссуд.

Чем больше, тем хуже качество кредитного портфеля.

3.6. ссуды, не приносящие доход/ активы

3.7. % полученные — % уплаченные / капитал *100 % (либо УК, либо совокупный). М/н стандарт 10-20%. Доля прибыли от кредитного портфеля в капитале банка.

4. Качество управления кп.

4.1. КП/ (депозиты (в т.ч. остатки на р/cч, депозитные вклады, депозитные сертификаты) – МБК полученные). Если больше 1, необходимо уменьшить объем предоставляемых банку ссуд, улучшить качество КП.

4.2. МБК предоставл / МБК полученн Д.б. больше 1

4.3. КП/ активы *100% (доля кредитов во всех активах). Если больше 60%, то КБ ведет агрессивную политику, необходимо снижать V предоставляемых суд.

5. Политика банков в области кредитных рисков.

5.1.эффективность работы ссуд. администрации

удельный вес просроченных ссуд в КП;

удельный вес пролонгированных ссуд в КП;

удельный вес потерянных ссуд в КП (IV группа)

5.2. применяемая система анализа- есть ли внутренняя инструкция, насколько она полная, подробная, эффективная.

5.3. особенность кредитной политика данного банка

5.4. V и структура ссуд, по которым не платится %, списанных ссуд.

5.5 соблюдение нормативов (Н6,Н7,Н8,Н10)

Структурный анализ носит более конкретный характер, чем качественный. Он производится по следующим направлениям:

структура ссуд по видам ссуд ;

по видам заемщиков;

отраслевая концентрация кредитного портфеля;

структура применяемых форм обеспечения возвратности кредита.

1.1 краткосрочные ссуды / активы 0,76 90,5

1.2 просроченные ссуды / активы 0,007 0,8

1.3 долгосрочные ссуды / активы 0,07 8,7

1.4 кредитный портфель / активы 0,85 100%

показатель 1.2 должен быть > 2%. 0,7 говорит о том, что кредиты не относятся к группе просроченных, а пролонгируются. Не известно, сколько кредитов просроченных являются долгосрочными, а сколько – краткосрочными.

вексельные 15 25

форфейтинговые 5 3

кредитная линия 65 67

кредитный портфель 100 —

Необходимо изучать динамику. Структура улучшилась, т.к. кредитный портфель стал более диверсифицирован. Необходимо показать, сколько просроченных ссуд, какова длительность просроченной задолженности, виды ссуд по группам риска.

2. Структура заемщиков

Для доходности эти изменения в худшую сторону, для риска – в лучшую.

По классам кредитоспособности с1-6.

По организационно-правовым формам:

3. Отраслевая концентрация

торговля 52 Самая большая доля

Нельзя, чтобы концентрация в промышленности составляла свыше 50%. Почему с/х предприятия обслуживаются в московском банке, каков класс их кредитоспособности. Необходима расшифровка прочих, промышленности.

4.Структура форм обеспеченности кредита

Бланковые ссуды 26,5

Поручительства банков 21,8

Залог недвижимости 1,3

Залог транспорта 7,4

Очень много бланковых кредитов, что не согласуется с указанной долей кредитов IV группы. Необходимо оценивать кредитоспособность гарантов, страховых компаний, рейтинг банков-поручителей, структуру залога ТМЦ по уровню ликвидности.

Источник