- На каких условиях привлекают инвесторов в бизнес: шесть типов займов

- Какой процент приемлемо отдавать инвестору?

- Что такое договор инвестирования: виды, особенности + образец заполнения

- Что это такое

- Какова его роль

- Правовая база

- Особенности инвестиционного договора по ГК РФ

- Виды соглашения

- Необходимые документы

- Существенные условия

- Стороны соглашения

- Между юридическими лицами

- Между физическими лицами

- Между физическим и юридическим лицом

- Как выглядит акт передачи

- Во что можно инвестировать

- Образец заполнения

- Срок действия

- Заключение

На каких условиях привлекают инвесторов в бизнес: шесть типов займов

Всем привет, на связи Максим Серяков из акселератора по привлечению инвестиций «Народное IPO» . Хочу поделиться опытом привлечения займов от частных инвесторов.

Один из частых вопросов, который возникает в голове предпринимателя — «что предлагать инвестору в плане условий: чтобы и мне было выгодно, и инвестору интересно»?

Как правило, с этим вопросом сталкиваются абсолютно все, кто привлекает инвестиции. Можно привлекать в долю, то есть продавать часть собственного бизнеса, а можно брать в долг под процент ( займ ). Сегодня мы разберем более подробно именно займы, так как 90% инвесторов дают именно их.

Стандартная схема, которую использует большинство:

— фиксированный процент (от 15 до 35% годовых)

— ежемесячные выплаты (от мес до года)

— тело долга в конце срока (от 1 до 5 лет).

Данная схема является оптимальной, поскольку тело капитала в полном объеме находится в бизнесе на протяжении действия договора и его можно прокручивать неограниченное количество раз.

Но помимо стандарта есть ряд других схем

В зависимости от вашей бизнес-модели, вы можете договориться с инвестором на условия, которые будут выгодны именно вам.

1. Фиксированный или динамический% по займу с возвратом тела (% по займу в виде% от выручки или чистой прибыли).

Вы платите инвестору в течение всего срока процент от выручки или чистой прибыли всего бизнеса, или конкретного магазина/точки/филиала и т.д.

Пример:

Открываем стоматологию, необходимо 4 млн ₽. В течение 5 лет платим инвестору(ам) ежемесячно 5% от выручки. В среднем за 5 лет ежемесячная выручка составит 1,5 млн ₽, в год 18 млн ₽, за 5 лет 90 млн. За весь период инвестор заработает 4,5 млн ₽, в среднем за год 0,9 млн ₽. При условии, что он(и) вложили 4 млн ₽, то среднегодовая доходность составляет 22,5% + тело займа в конце срока.

2. Фиксированный или динамический% по займу без возврата тела (% по займу в виде% от выручки или чистой прибыли)

Пример:

Берем за основу стоматологию из первого пункта. Ключевое отличие: здесь не возвращается тело долга и поэтому необходимо либо увеличить% от выручки или чистой прибыли инвестору, либо увеличивать срок действия договора, а возможно и то и то одновременно.

Когда вы платите процент с выручки или чистой прибыли — вам потребуется на 100% закрыть возражение: «А если выручки не будет, что тогда?»

Прописывайте в договоре фиксированный процент и прикладываете график платежей — это намного надежнее в глазах инвестора. Это не значит, что он в полной безопасности или что он не отдает себе отчет, что если у вас начнутся проблемы в бизнесе, то это никак не скажется на нем. Он понимает, что риски есть, но как бы это цинично не звучало — ему плевать на вашу выручку и прибыль, главное выполняйте обязательство, а дальше “трава не расти” .

3. Смещение срока старта платежей (вы можете начинать платить с лагом в 1-2-3-6 месяцев)

Вы аргументируете и доказываете инвестору, что сразу выплачивать проценты у вас не получается. В таком случае можно начать выплаты с определенным отставанием и полностью сдвинуть график платежей на период отставания, либо наверстать в течение оставшегося срока.

Пример:

Расширяете сеть фитнес центров, необходимо 6 млн ₽. Берете займ под 17% годовых на 3 года, тело займа в конце срока, оборудование в залог. Но! Выплачивать проценты с момента поступления инвестиций не представляется возможным, на то есть причины:

— подбор места (аренда на мес + аванс)

— покупка оборудования

— ремонт

— найм сотрудников

— открытие.

На все требуются деньги и время, а выручки и прибыли пока нет. Поэтому можно договориться с инвестором и начать выплачивать проценты через 4-6 месяцев с момента получения капитала, предварительно согласовав с ним финансовый план и дорожную карту открытия.

4. Сроки возврата тела займа (от 3 до 60 мес.) + периодичность выплат% (ежемесячно/ежеквартально/ежегодно/в конце срока)

Можно играть со сроками и периодичностью выплат. Это создает повод для торгов: чем больше срок и сумма, и реже частота выплат — тем выше процентная ставка для инвестора. В таких случаях создается инвестиционная матрица, где как на ладони видны все возможные варианты

5. Аннуитетные и дифференцированные платежи

С первого месяца возвращается и тело займа и проценты. Любимые схемы банков и других ростовщиков. Для бизнеса неудобны тем, что у вас каждый месяц сокращается тело рабочего капитала.

Пример:

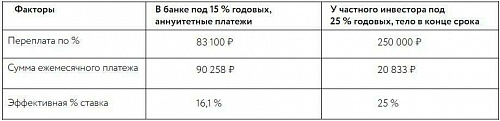

Берем кредит в 1 млн ₽ на один год и сравним 2 варианта:

Для растущего бизнеса важно:

— чтобы капитал весь год крутился в обороте

— ежемесячный платеж был не «зверским»

— за 1 год хороший торговый бизнес сделает 2-8 циклов оборачиваемости, т.е. заработает на кредитный рубль еще несколько рублей сверху

— по итогу вернуть тело займа — не составляет труда

— при этом выплаты процентов можно производить не только ежемесячно, но и ежеквартально/ежегодно/в конце срока

Резюме: подбирайте оптимальный для своего бизнеса вариант и помните, что чем интуитивно проще условия — тем проще привлекать инвесторов.

Спасибо, что проинвестировали время и прочитали статью. Буду рад, если она окажется вам полезной и поможет определиться с условиями для инвесторов.

Источник

Какой процент приемлемо отдавать инвестору?

Приятного и вдохновляющего вам дня, уважаемые стартаперы и инвесторы.

Я новичок в деле привлечения инвестиций. Где-то через месяц будет выход моего стартапа и проведены первые платежи клиентами сайта. После этого нужно будет расширяться и укрупняться. Задумываюсь уже сейчас о привлечении инвестора.

Очень хочу узнать из опыта стартаперов и инвесторов, какие условия в общем и какой процент доли в частности приемлемы при сотрудничестве с инвестором?

Я в общем понимаю, что всё индивидуально, но наверняка есть некие устоявшиеся цивилизованные порядки и условия, приводящие обоих участников к максимальной эффективности в новом общем деле.

Также буду весьма благодарен за ссылки на полезные ресурсы для ликбеза по этой теме.

P.S. Удачных вам стартапов, инвестиций и вообще бесконечного счастья в жизни от каждой её секунды.

Размер % зависит от аппетита инвестора и самих условий стартапера.

Кроме того, % может регулироваться в зависимости от ранее достигнутых договоренностей.

Например:

1. Вы «делитесь» с инвестором 30 % от проекта. Если проект не выходит на самоокупаемость в оговоренный срок, инвестор получает еще 20 % от проекта;

2. Если проект не выходит на самоокупаемость в оговоренный срок, инвестор получает еще 20 % от проекта. Однако, 20 % могут быть возвращены, если проект пройдет точку безубыточности.

Это лишь несколько примеров, каждая сделка обладает индивидуальными особенностями, только вы можете выбрать/составить для себя наиболее удобный способ взаимодействия.

Нашел ссылку, делюсь: http://habrahabr.ru/post/137103.

А вообще как договоритесь с инвестором. Можно и $1 000 000 поднять за 10%.

В жопу проценты.

Инвесторов интересует не доля, а срок окупаемости их инвестиций и сумма роялти.

Придите в банк за кредитом и предложите им «дольку» вашего проекта в качестве оплаты — вам быстро обьяснят что такой валюты как «процент доли» не существует и все расчеты будут идти в процентах от суммы инвестиций т.к. это единственная известная цифра на тот момент.

блять.Если речь идет о доли в собственности, то делаете оценку своей работы («мы писали год и считаем что это стоит десять миллионов»), а вы нам принесли миллион поэтому ваша доля и будет 10% от устава\собственности\акций\паев

оценку можете и в фирме заказать или просто написать от себя

М, я может не прав, но любой проект оценивается исходя из его стадии, наличия клиентской базы или базы пользователей, денежного потока. Покэпствую в очередной раз. Все, что ниже — мое имхо (примеры только IT-проектов).

Пример 1: Вы что-то там сделали, зарегали юрлицо, но аудитории пока нет никакой, решили «продать» и Вашу разработку Вы оценили грубо говоря в $10 000 (кодинг, дизайн, тексты). Планируете «продать» инвестору 10%. Соответственно берете все Ваши расходы и вычитываете из 100%, доля в данном примере будет стоить $1 000. Но это если чисто продажа. Если Вы привлекаете инвестиции под развитие, то тут нужно уже бизнес-планировать. Поэтому-то даже стартапам без аудитории очень тяжело привлечь инвестиции. Буквально все инвесторы заинтересованы в снижении своих рисков за счет имеющейся прибыли проекта, а также дать как можно меньше и получить как можно больше — естественно. Нет ничего лучше, чем положительный денежный поток:)

У Вас же стартап (я о стадии проекта)? Деньги ищете под развитие? Если так, то тут надо бизнес-планировать. Просчитать на год-два Ваши расходы и из них исходить. Например, Ваши затраты до следующего раунда — $100 000 (чуть больше 2,5 млн.), то отдавая 50%, Ваш стартап будет оценен в $200 000. Далее, будет размытие долей, если не выйдете раньше на окупаемость и не начнете зарабатывать. И отсюда же «выжатие» основателей из проекта. Вот почему нужно искать больше денег и под как можно меньший процент.

Предлагаю пройтись по моей ссылке выше и почитать про оценку стартапа стартапом DrinkCash. И у Дмитрия Черняка можете ссылку попросить на хабрапост, там Дмитрий написал про методы оценки стартапа. Будет тоже полезно почитать.

Ну и повторюсь напоследок: если договоритесь на $1 000 000 за 10%, то Вы — большой молодец:)

Предлагаю точку зрения стартапера со стажем.

Никого не слушайте(даже меня 😉 ), чтобы не стать очередной жертвой стереотипов. Вы и только Вы сами можете решить сколько Вы готовы отдать и за сколько денег (деньги — бумажный мусор, теряющий цену при любых колебаниях рынка). ЭТО ВАШ ПРОЕКТ, он бесценен — этим всё сказано 😉

Это преамбула, а теперь по делу. Определяя реализуемую инвестору долю учитывайте:

1. Что доля 25%+1 — это как правило блокирующий пакет, который в чужих руках способен пошатнуть Вашу психику в процессе развития компании. Лучше не позволять инвесторам концентрировать столь большие пакеты в одних руках, чтобы у Вас потом не было проблем.

2. Если Вы хотите заниматься этим проектом долго и взрастить до стадии СРЕДНЕГО или КРУПНОГО бизнеса, то одним раундом инвестирования Вы ТОЧНО не обойдётесь, а значит следует сразу рассчитывать на 2-3, а то и более раундов инвестирования, заранее резервируя определённую долю для этого. Лучше рассчитать всё заранее.

3. Привлекая в команду талантливых разработчиков или других спецов, Вы можете очень сильно мотивировать их давая ДОЛЮ в проекте.

4. Доля 50%+1 в сторонних руках — это однозначно полная потеря контроля над проектом и приемлема только в одном случае — Вы отходите от дел и хотите заняться чем-то другим или подошла Ваша пенсия 😉

Резюме: Если Вы хотите сохранить контроль над проектом в процессе его развития, то доля реализуемая инвесторам всех этапов никак не может превысить 50%+1, при этом очень желательно чтобы у одного инвестора не скапливалось более 25% доли. На развитом рынке инноваций (США) обычно за один раунд не отдают более 10% доли инвесторам.

Ну а дальше думайте сами, решайте сами. Успехов!

Источник

Что такое договор инвестирования: виды, особенности + образец заполнения

Добрый день, дорогой читатель!

Каждый предприниматель нуждается в привлечении дополнительных денег на развитие бизнеса. Но где их взять? Банк не всегда предлагает выгодные условия финансирования, поэтому можно прибегнуть к помощи сторонних лиц – инвесторов. Сегодня я расскажу вам, что такое договор инвестирования, каково его содержание и правила составления.

Что это такое

Если кратко, договор инвестирования – это нотариально заверенная бумага, подтверждающая, что инвестор выделил заказчику деньги в соответствии с оговоренными условиями.

Какова его роль

В рассматриваемом контракте прописаны обязательства, которые берет на себя каждая сторона – заказчик и инвестор. В случае разногласий в судебном порядке будет рассматриваться невыполнение только тех условий, которые были прописаны.

Договор инвестирования выступает в качестве доказательства, что инвестор и заказчик обговорили все вопросы, связанные с реализацией проекта.

Правовая база

В законодательной базе Российской Федерации нет определения договора инвестирования. В связи с этим нет возможности регулировать взаимоотношения заказчика и инвестора, если возникли спорные вопросы.

Контракт составляется на основании ст. 421 Гражданского кодекса Российской Федерации, где прописано, что физические и юридические лица свободны в оформлении документов.

Особенности инвестиционного договора по ГК РФ

Если обратиться к ГК РФ, вижу некоторые особенности соглашения:

- Все действия, происходящие между инвестором и заказчиком, должны быть задокументированы.

- Все полученные деньги должны быть вложены в оговоренный в документах проект, запрещено использовать их не по назначению, а также для личных нужд.

- Соглашение, оформленное в устной форме, не имеет юридической силы в случае судебного разбирательства.

- Каждая сторона самостоятельно формирует налоговую отчетность, учитывая свою процентную ставку.

- Прибыль выплачивается по договоренности – процент от полученной заказчиком суммы или прописанный фиксированный размер.

- Инвестиционные деньги могут передаваться частями по мере реализации контракта или сразу.

Виды соглашения

Существует два вида соглашения:

- Договор инвестиционного товарищества. Сумма вносится полностью.

- Документ, по которому инвестирование разрешается отдельными взносами. Заключается, если заказчик не требует единовременно всей оплаты, между сторонами нет доверия и если на момент подписания бумаги у инвестора нет полной суммы.

Особняком стоит договор страхования жизни. Страхуется жизнь инвестора, но размер компенсации формируется от средств, вложенных в проекты.

Необходимые документы

Для оформления договора инвестирования необходимо предоставить следующий пакет документов:

- для юридического лица – регистрационные данные;

- для физического – удостоверение личности;

- доверенность, если в сделке участвует человек от имени инвестора или заказчика;

- бизнес-проект, требующий финансовых вложений;

- акт приема денег.

Существенные условия

Основное – это предмет договора инвестирования. Остальные считаются второстепенными, однако не рекомендую ими пренебрегать, поэтому отражайте их в тексте документа.

Стороны соглашения

Заказчик – человек, преимущественно руководитель компании, который ведет проект. Он отчитывается за то, куда и с какой целью были направлены выделенные на инвестирование деньги.

Инвестор – физическое или юридическое лицо, вкладывающее собственные средства в финансирование проекта. Основная цель – приумножение капитала.

Между юридическими лицами

Договор между юридическими лицами – это процесс, при котором одна компания передает другой деньги, чтобы она инвестировала их в производство, а вторая получила прибыль.

Необходимо учитывать форму налогообложения каждой организации.

Между физическими лицами

Документ, подтверждающий инвестирование, может заключаться между физическими лицами. Например, один гражданин желает передать деньги другому, обладающему необходимыми навыками, для торговли финансовыми инструментами.

В случае получения прибыли она облагается налогом.

Между физическим и юридическим лицом

Договоренность компании с инвестором – гражданским лицом – встречается на практике наиболее часто. Физическое лицо передает деньги организации на развитие бизнеса, взамен юридическое лицо выплачивает определенный процент от прибыли.

По сути, выигрывают обе стороны. Однако физическое лицо некоторым образом рискует. Если бизнес ненадежен, гражданин может потерять все деньги, так как вклад не застрахован.

В строительной сфере может встречаться соинвестирование. Компания оформляет с физическим лицом договор, однако последний привлекает третьего участника. Соинвестор вкладывает деньги в возведение объекта, а после его завершения имеет право на часть, которой обладает сам инвестор.

Как выглядит акт передачи

Акт передачи допустимо оформлять в любой удобной для обеих сторон форме. Основное, что он должен содержать, – дата и сумма переданных средств. Каждая из сторон знакомится с содержанием и ставит свою подпись.

Во что можно инвестировать

Основное, во что целесообразно инвестировать – компании, занимающиеся IT-технологиями и строительством. Для каждой сферы необходим анализ.

Вложения в бизнес IT-технологий окупят себя, если правильно определить тенденцию рынка на несколько лет. Немаловажную роль играет выбор заказчика, способного правильно реализовать полученные деньги.

Строительство – это всегда надежное вложение. Основное в рассматриваемом инвестировании – компания-застройщик, ее репутация и район, где возводится объект.

Образец заполнения

Договор инвестирования должен содержать следующее:

- название, реквизиты;

- предмет рассматриваемого документа и условия (срок, сумма);

- нюансы, имеющие значение для сторон.

В нижней части документа о привлечении инвестиций ставятся печати, дата и подписи сторон.

Срок действия

В договоре должна быть указана дата или событие, когда оканчивается его срок действия.

Заключение

На этом мой обзор о договоре инвестирования подошел к концу. Я постарался максимально раскрыть вам его сущность, надеюсь, эти знания пригодятся.

Оставляйте комментарии, делитесь статьями с друзьями в социальных сетях.

Источник