- 6. ОСНОВНЫЕ ПОКАЗАТЕЛИ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ И МЕТОДЫ ИХ ОЦЕНКИ

- 6.2. Показатели, не предполагающие использования концепции дисконтирования

- 6.2.1. Простые методы оценки инвестиций

- Простые методы оценки инвестиционных проектов: рассмотрим подробно

- Простейшие методы оценки инвестиционных проектов

- Заключение

- Простые методы оценки инвестиций

6. ОСНОВНЫЕ ПОКАЗАТЕЛИ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ И МЕТОДЫ ИХ ОЦЕНКИ

6.2. Показатели, не предполагающие использования концепции дисконтирования

6.2.1. Простые методы оценки инвестиций

Простые (рутинные) методы оценки инвестиций относятся к числу наиболее старых и широко использовались еще до того, как концепция дисконтирования денежных потоков приобрела всеобщее признание в качестве способа получения самой точной оценки приемлемости инвестиций. Однако и по сей день эти методы остаются в арсенале разработчиков и аналитиков инвестиционных проектов. Причиной тому — возможность получения с помощью такого рода методов некоторой дополнительной информации. А это никогда не вредно при оценке инвестиционных проектов, так как позволяет снижать риск неудачного вложения денежных средств [19].

6.2.1.1. Простой срок окупаемости инвестиций

Простым сроком окупаемости инвестиций (payback period) называется продолжительность периода от начального момента до момента окупаемости. Начальным моментом обычно является начало первого шага или начало операционной деятельности. Моментом окупаемости называется тот наиболее ранний момент времени в расчетном периоде, после которого кумулятивные текущие чистые денежные поступления NV (k) становятся и в дальнейшем остаются неотрицательными.

Метод расчета срока окупаемости РР инвестиций состоит в определении того срока, который понадобится для возмещения суммы первоначальных инвестиций. Если сформулировать суть этого метода более точно, то он предполагает вычисление того периода, за который кумулятивная сумма (сумма нарастающим итогом) денежных поступлений сравнивается с суммой первоначальных инвестиций.

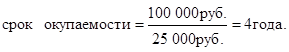

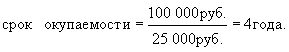

Формула расчета срока окупаемости имеет вид

где РР — срок окупаемости инвестиций (лет);

Ко — первоначальные инвестиции;

CFcг — среднегодовые денежные поступления от реализации инвестиционного проекта.

Простой срок окупаемости является широко используемым показателем для оценки того, возместятся ли первоначальные инвестиции в течение срока их экономического жизненного цикла инвестиционного проекта.

Пример 6.1 (продолжение примера 5.3) [1]. В нашем простом примере видно, что окупаемость произойдет предположительно за 4 года при оцениваемом сроке экономического жизненного цикла инвестиций 6 лет

Хотя простой срок окупаемости инвестиций рассчитать достаточно просто, что, вероятно, и является причиной популярности этого показателя, при его применении возникает ряд проблем. Показатель предусматривает возмещение первоначальных инвестиций на так называемой «взносовой» основе, т.е. в данном случае подразумевается вопрос: «Сколько времени пройдет, пока мы не получим свои деньги обратно?» [1].

Просто возместить капитал будет недостаточно, потому что с экономической точки зрения инвестор дополнительно надеется получить прибыль на вложенный в дело капитал.

Проведем аналогию со сберегательным счетом, на который положено 100 тыс. руб., из которых 25 тыс. руб. изымаются в конце каждого года. После 4 лет основная сумма будет выплачена со счета. Однако вкладчик будет разочарован, если узнает, что в данном случае его счет полностью исчерпан. Ожидаемая норма прибыли на вложенные инвестиции составляет 6 или 8 процентов в год по уменьшающемуся остатку средств на счете. Инвестор будет, например, дополнительно требовать выплаты накопленного процента[1].

Пример 6.1 (продолжение) [1]. В нашем примере с инвестициями в новое оборудование срок окупаемости рассчитан исходя из первоначального предположения о том, что не намечается получение какой-либо прибыли на вложенные денежные средства. Четыре года как раз достаточно для того, чтобы предусмотреть получение прибыли. В самом деле, если срок экономического жизненного цикла и срок окупаемости точно совпадают, то это означает, что инвестор понесет потенциальный убыток, поскольку те же самые денежные средства, инвестированные каким-либо иным образом, вероятно, приносили бы определенную прибыль каждый год — по крайней мере на уровне не ниже банковского процента по депозитам.

Это показано в табл. 6.2. Здесь опять предполагается, что инвестиции капитала в сумме 100 тыс. руб. обеспечивают ежегодные поступления денежных средств в сумме 25 тыс. руб. Если предприятие обычно зарабатывает от своих инвестиций 10 % годовых после уплаты налогов, то часть ежегодных денежных поступлений должна рассматриваться в качестве этой нормальной нормы прибыли, в то время как остаток (по графе 5 табл. 6.2) будет показывать сокращение остатка задолжности.

Возмещение инвестиций в сумме 100 тыс. руб. при 10% годовых [1]

Денежные поступления от текущей хозяйственной деятельности

Источник

Простые методы оценки инвестиционных проектов: рассмотрим подробно

Реализация инвестиционного проекта любого масштаба требует определенной оценки его эффективности. При реализации крупных инвестиций, например, строительство промышленных предприятий, объектов инфраструктуры всегда сопровождается тщательным анализом принимаемых решений на всех этапах, с привлечением большого числа экспертов, специалистов и исследовательских институтов.

Что же касается, например, того же малого бизнеса, то для построения плана своих инвестиций, предпринимателям приходится использовать более упрощенные методы оценки того, насколько вложения капитала будут эффективными в будущем или нет.

В практике инвестиционных проектов малой капитализации, осуществляемой в большинстве случаев именно малым бизнесом, анализ инвестиций обычно ограничивается рамками составляемого бизнес — плана.

Однако следует понимать, что бизнес — план не может изначально предусмотреть всю деятельность малого предприятия, в силу достаточно объективных причин, как то, например:

- Отсутствие стабильных потоков финансирования инвестиций

- Ограниченность жизненного цикла производимой продукции или продаваемого товара

- Высоко конкурентная рыночная среда, где предпринимателю приходится использовать более гибкую инвестиционную политику

- Отсутствие необходимых ресурсов у предпринимателей малого бизнеса для производства качественного долгосрочного анализа и планирования инвестиционных проектов.

Все эти основные моменты в конечном итоге предъявляют другие требования к системе оценки инвестиций, чем это принято в большом бизнесе, и в данном случае выбор, как правило, делается в пользу простых и эффективных методов расчета эффективности вложенного капитала.

В этой статье будет рассказано о том, какие простые методы оценки эффективности инвестиционного проекта используются в практике инвестиционного анализа, и как их можно применять на предприятиях малого бизнеса, и что следует знать об ограничениях, с которыми сопряжено их использование.

Простейшие методы оценки инвестиционных проектов

Как известно из бессмертного афоризма «все гениальное — просто», любой процесс можно объяснить, описать, и спрогнозировать простыми словами, формулировками и определениями. Но нужно понимать, что за такой кажущейся простотой стоит понимание сути того, что происходит на самом деле, в реальности, а не в теоритических изысканиях весьма умных и уважаемых людей.

Во многом это относится и к тому, что называется инвестиционным процессом или вложения капитала. Ведь по своему содержанию, принципы работы капитала мало изменились с того времени, когда по караванным путям Древнего Египта или не менее Древней Месопотамии и Мидо — Персии, шла бурная торговля, строились города, порты, разводились плантации виноградников и фиников, риса и пшеницы.

Знания, которыми пользовались инвесторы столь « седой древности», как это ни странно, мало изменились, с той поправкой, конечно, что в наше высоко технологичное время скорость перемещения капитала, практически глобальные рынки накладывают свой отпечаток на методы оценки инвестиционных решений.

Но сама суть работы денег осталась неизменной и укладывается в три простых принципа:

- Время работы капитала

- Ставка процента или норма прибыли

- Риски

В современной инвестиционной практике существует целая система оценки инвестиций, которую для наглядности можно представить в виде схемы:

Как видно из этой схемы, не все методики могут быть признаны простыми и доступными для оценки инвестиций малой капитализации. Наиболее эффективными и простыми могут быть методы, которые можно свести к так называемым статическими, которые, несмотря на то, что не учитывают динамические аспекты работы капитала во времени, но позволяют с достаточной степенью точности определить, насколько проект соответствует ожиданиям инвестора.

К таким методам можно в первую очередь отнести:

К основным достоинствам этого метода можно отнести: простота применения инструментов расчета; использование экономически выгодного срока окупаемости инвестиций.

Недостатками же являются: срок окупаемости – единственный критерий оценки эффективности проекта; отсутствие инструмента дисконтирования. Метод применим в случаях, когда срок окупаемости является важным (даже определяющим) критерием. Например, по сроку кредитования, или своевременности выхода на рынок, пока товар пользуется потребительским спросом.

- Оценка инвестиций по норме прибыли на капитал или стандартный метод определения рентабельности. Эффективность вложенного капитала оценивается по норме прибыли как наиболее значимом показателе реализации проекта. Является неплохим дополнительным инструментом расчета эффективности любого проекта. К основным недостаткам такого подхода оценки является то, что он не учитывает во времени изменение стоимости денег; сложность расчета остаточной стоимости капитала; многообразие подходов к расчету чистой прибыли проекта. Расчет нормы прибыли и рентабельности может применяться практически в любой бизнес — модели, и даже при определении социальной эффективности.

- Метод сравнения прибыли или более известный как бенчмаркинг. Основой метода служит сравнение показателей эффективности подобных коммерческих и инвестиционных проектов. Причем, учитываются особенности применения в конкретных условиях, или просто производится масштабирование. Например, магазин в центре города оценивается по показателям подобного проекта в другой части города, но с поправкой на поток покупателей, или с другими подобными вариантами в сопоставимых по типу населенных пунктах.

К недостаткам такого метода можно отнести, например, отсутствие ясности получение нормативов эффективности капитальных вложений; расчет прибыли достаточно простой и может не отражать реальное положение дел и прогноз на период реализации проекта.

Для того, чтобы уяснить, как эти методы работают на практике, можно в качестве примера привести процесс определения срока окупаемости небольшого инвестиционного проекта, взятого из реальной бизнес-модели.

В общем случае период окупаемости определяется путем анализа накопленной суммы чистого денежного потока и инвестиций. Минимальный срок, за который накопленная сумма чистого денежного потока перекроет сумму инвестиций, и представляет собой срок окупаемости.

Выделяют два способа применения: простой (бухгалтерский) и дисконтированный сроки окупаемости. При этом простой срок окупаемости предполагает сопоставление простых (бухгалтерских) сумм чистого денежного потока и инвестиционных затрат. Дисконтированный срок окупаемости представляет более сложный вариант, основанный на динамической стоимости капитала во времени.

Пример. ООО «Домстрой» (г. Уссурийск) рассматривает возможность запуска новой технологической линии производства бетонных блоков, кирпича. Сумма первоначальных инвестиций составляет 300 млн. руб. Известно, что после трех лет для вывода линии на полную мощность потребуется еще 150 млн. руб. По прогнозу ООО «Домстрой» чистый денежный поток от проекта будет распределен следующим образом (табл. 1).

Следует обратить внимание, что время, когда проект выходит «в плюс» – 2 и 6 лет, может ввести в некоторое заблуждение. Приведенный пример показывает и один из главных минусов метода – это неоднозначность результатов, которые будут получены в случае, если денежные потоки меняют свой знак, что собственно и было продемонстрировано в примере.

Еще одним существенным недостатком метода является тот факт, что срок окупаемости – год, когда накопленная сумма денежного потока окупит инвестицию, но ничего не говорит о тех финансовых результатах, которые будут получены при реализации проекта. Наконец, стоит отметить, что ценность денег во времени существенно отличается.

Вполне естественно, что сумма инвестиций (300 млн. руб.), понесенных сейчас, гораздо ценнее той же суммы, полученной в пятом или седьмом году, и это также следует учитывать.

Заключение

В качестве заключения можно отметить, что представленные простейшие методы экономической оценки инвестиционных проектов, естественно должны быть дополнены в каждом конкретном случае другими инструментами определения эффективности инвестируемого капитала. Но, так или иначе, именно простые способы позволяют уже на ранней стадии любого проекта дать оценку того, стоит ли вкладывать деньги в проект или нет.

Источник

Простые методы оценки инвестиций

Срок окупаемости относится к числу наиболее часто используемых показателей эффективности инвестиций. Достаточно сказать, что именно этот показатель, наряду с внутренней ставкой доходности, выбран в качестве основного в методике оценки инвестиционных проектов, участвующих в конкурсном распределении централизованных инвестиционных ресурсов.

Цель данного метода состоит в определении продолжительности периода, в течение которого проект будет работать, что называется, «на себя». При этом весь объем генерируемых проектом денежных средств, главными составляющими которого являются чистая прибыль и сумма амортизационных отчислений (то есть чистый эффективный денежный поток), засчитывается как возврат на первоначально инвестированный капитал.

В общем случае расчет простого срока окупаемости производится путем постепенного, шаг за шагом, вычитания из общей суммы инвестиционных затрат величин чистого эффективного денежного потока за один интервал планирования. Номер интервала, в котором остаток становится отрицательным, соответствует искомому значению срока окупаемости инвестиций.

Простым сроком окупаемости инвестиций (payback period) называется продолжительность периода от начального момента до момента окупаемости. Начальным моментом обычно является начало первого шага или начало операционной деятельности.

Моментом окупаемости называется тот наиболее ранний момент времени в расчетном периоде, после которого кумулятивные текущие чистые денежные поступления NV (k) становятся и в дальнейшем остаются неотрицательными.

Метод расчета срока окупаемости РР инвестиций состоит в определении того срока, который понадобится для возмещения суммы первоначальных инвестиций. Если сформулировать суть этого метода более точно, то он предполагает вычисление того периода, за который кумулятивная сумма (сумма нарастающим итогом) денежных поступлений сравнивается с суммой первоначальных инвестиций.

Формула расчета срока окупаемости имеет вид:

где РР – срок окупаемости инвестиций (лет);

Ко – первоначальные инвестиции;

CFcг – среднегодовая стоимость денежных поступлений от реализации инвестиционного проекта.

PBP – срок окупаемости, выраженный в интервалах планирования;

TIC – полные инвестиционные затраты проекта;

NCF – чистый эффективный денежный поток за один интервал планирования

Пример. Определить срок окупаемости, если первоначальные инвестиции 100 000 рублей, а ежегодные поступления 25 000 рублей. В нашем простом примере видно, что окупаемость произойдет предположительно за 4 года при оцениваемом сроке экономического жизненного цикла инвестиций 6 лет

Хотя простой срок окупаемости инвестиций рассчитать достаточно просто, что, вероятно, и является причиной популярности этого показателя, при его применении возникает ряд проблем. Показатель предусматривает возмещение первоначальных инвестиций на так называемой «взносовой» основе, т.е. в данном случае подразумевается вопрос: «Сколько времени пройдет, пока мы не получим свои деньги обратно?».

Просто возместить капитал будет недостаточно, потому что с экономической точки зрения инвестор дополнительно надеется получить прибыль на вложенный в дело капитал.

Простой рентабельности инвестиций (простой нормы прибыли)–данный показатель, благодаря легкости его расчета, является одним из наиболее часто используемых так называемых «простых» показателей эффективности инвестиционного проекта.

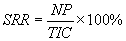

В общем случае простая норма прибыли рассчитывается как отношение чистой прибыли к объему инвестиций и чаще всего приводится в процентах и в годовом исчислении, по следующей формуле:

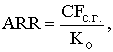

Показатель расчетной нормы прибыли (Accounting Rate of Return) является обратным по содержанию сроку окупаемости капитальных вложений.

Расчетная нормаприбыли отражает эффективность инвестиций в виде процентного отношения денежных поступлений к сумме первоначальных инвестиций.

где SSR – простая норма прибыли, выраженная в процентах за один интервал планирования;

NP – чистая прибыль за один интервал планирования;

TIC – полные инвестиционные затраты;

ARR – расчетная норма прибыли инвестиций;

CFс.г. – среднегодовые денежные поступления от хозяйственной деятельности;

Ко – стоимость первоначальных инвестиций.

Смысл показателя простой нормы прибыли заключается в приблизительной оценке того, какая часть инвестированного капитала возвращается в виде прибыли в течение одного интервала планирования. Сравнивая расчетную величину этого показателя с минимальным или ожидаемым уровнем доходности (стоимостью капитала), инвестор может придти к предварительному заключению о целесообразности продолжения и углубления анализа данного инвестиционного проекта.

Простота расчета является главным достоинством простой нормы прибыли. Среди основных недостатков простой нормы прибыли как показателя эффективности инвестиций – игнорирование факта ценности денег во времени и неоднозначность выбора исходных значений прибыли и инвестиционных затрат в условиях неравномерного распределения денежных потоков в течение периода исследования проекта.

Этому показателю присущи все недостатки, свойственные показателю срока окупаемости. Он принимает в расчет только два критических аспекта, инвестиции и денежные поступления от текущей хозяйственной деятельности и игнорирует продолжительность экономического срока жизни инвестиций.

3.4.3. Показатели эффективности инвестиционных проектов,

определяемые на основании использования

концепции дисконтирования

Источник