- Анализ окупаемости инвестиций

- Простой и дисконтированный срок окупаемости проекта

- Простой срок окупаемости проекта

- Что это такое и для чего он нужен

- Как рассчитывается простой срок окупаемости

- Пример расчета

- Как рассчитать простой срок окупаемости в Excel

- Расчет примера №1

- Расчет примера №2

- Дисконтированный срок окупаемости

- Что это такое и для чего он нужен?

- Как рассчитывается дисконтированный срок окупаемости?

- Пример расчета

- Как рассчитать дисконтированный срок окупаемости в Excel

- Другие примеры расчетов простого и дисконтированного срока окупаемости

Анализ окупаемости инвестиций

Как отмечалось, ориентация инвестиционного анализа в будущее требует верного экономического обоснования. Руководству нужно определить, окупятся ли данные инвестиции и в течение какого периода можно ждать финансовой отдачи от их использования.

Приступая к оценке инвестиционного проекта, следует иметь в виду, что каждый проект может быть полезен в течение жизненного цикла, о котором было сказано ранее. При оценке проекта следует сопоставить его жизненный цикл и период окупаемости капитальных вложений.

Согласно Федеральному закону об инвестиционной деятельности сроком окупаемости инвестиционного проекта называется срок со дня начала финансирования инвестиционного проекта до дня, когда разность между накопленной суммой чистой прибыли с амортизационными отчислениями и объемом инвестиционных затрат приобретает положительное значение.

Методические рекомендации по оценке эффективности инвестиционных проектов выделяют простой срок окупаемости и срок окупаемости с учетом дисконтирования.

Сроком окупаемости («простым» сроком окупаемости, «payback period») называется продолжительность периода от начального момента до момента окупаемости. Начальный момент указывается в задании на проектирование (обычно это начало нулевого шага или начало операционной деятельности). Моментом окупаемости называется тот наиболее ранний момент времени в расчетном периоде, после которого текущее значение NV(п) становится и в дальнейшем остается неотрицательным.

При оценке эффективности срок окупаемости, как правило, выступает только в качестве ограничения: среди проектов, удовлетворяющих заданному ограничению, дальнейший отбор по этому показателю проводиться не должен.

Сроком окупаемости с учетом дисконтирования называется период от начального момента до момента окупаемости с учетом дисконтирования. Моментом окупаемости с учетом дисконтирования называется тот наиболее ранний момент времени в расчетном периоде, после которого текущее значение NPV(n) становится и в дальнейшем остается неотрицательным.

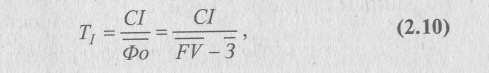

Срок окупаемости инвестиций можно рассчитать по формуле

где СI— исходные (чистые) инвестиции; Фо – среднегодовое сальдо суммарного денежного потока; FV – среднегодовые доходы от инвестиций; 3 – среднегодовые расходы, связанные с инвестиционным процессом.

В результате получаем число лет, необходимое для возврата исходных вложений и затрат.

Число лет, необходимое для возврата первоначального вложения инвестиций еще называют точкой окупаемости. Однако использованные инвестиции должны не только окупиться, но и принести доход не ниже процента по сберегательным вкладам. Иначе нет смысла вкладывать средства в проект. В общем, период окупаемости показывает, через какое время проект станет приносить прибыль.

Если срок окупаемости (точка окупаемости) и жизненный цикл инвестиционного проекта совпадут, то организация не получит прибыли по данным вложениям и не понесет убытков (кроме скрытых потерь от упущенной возможности использования инвестиций в более доходном проекте или альтернативных издержек).

Если период жизненного цикла окажется ниже срока окупаемости, то проект будет убыточным. Если период жизни объекта капитальных вложений превысит срок окупаемости, проект принесет прибыль.

Таким образом, срок окупаемости инвестиций должен соответствовать:

где п – номер шага расчета в расчетном периоде инвестиции; k – число шагов расчета в периоде окупаемости Ti.

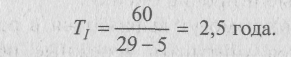

Среднегодовое сальдо суммарного денежного потока по данным примера 2.1 (см. с. 57):

Фо = 116/4 = 29 млн руб.

Среднегодовые расходы, связанные с инвестиционным процессом:

3 = 20/4 = 5 млн руб.

Тогда срок окупаемости инвестиции по данным примера:

Расчет показывает, что данный инвестиционный проект окупится через 2,5 года.

Список литературы

1. Федеральный закон «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» от 25.02.99 г. № 39-ФЗ. Собрание Законодательства РФ. Официальное издание. 1999. № 9. Ст. 1096.

2. Ансофф И. Новая корпоративная стратегия. Пер. с англ. – СПб: Питер Ком, 1999.

3. Балабанов И.Т. Основы финансового менеджмента. М.: Финансы и статистика, 2000.

4. Бланк И.А. Инвестиционный менеджмент: Учебный курс. – Киев: Эльга-Н, Ника-Центр, 2001. – 448 с.

5. Виленский П.Л., Лившиц В.Н., Смоляк С.А. Оценка эффективности инвестиционных проектов. М.: Дело, 2001.

6. Волков И.М., Грачева М.В. Проектный анализ. М.: Банки и биржи; ЮНИТИ. 2001.

7. Золотогоров В.Г. Инвестиционная привлекательность экономики России. – Ростов н/Д.: Феникс, 2006. – 252 с.

8. Ковалев В.В. Методы оценки инвестиционных проектов. – М.: Финансы и статистика, 2003.

9. Колтынюк Б.А. Инвестиционные проекты: конспект лекций.—СПб.: Изд-во Михайлова В. А., 1999.

10. Коссов В.В. Методические рекомендации по оценке эффективности инвестиционных проектов. – М.: Экономика, 2000.

11. Корчагин Ю.А. Инвестиционная стратегия. – Ростов н/Д: Феникс, 2006. – 316 с.

12. Крутик А.Б., Никольская Е.Г. Инвестиции и экономический рост предпринимательства: Учеб. пособие. – СПб.: Изд-во «Лань», 2000. –436 с

13. Крушвиц Л. Финансирование и инвестиции. Неклассические основы теории финансов. Пер. с нем. – СПб.: Изд-во „Питер», 2000.

14. Лапыгин Ю.Н. Инвестиционная деятельность. – М.: КноРус, 2005. – 421 с.

15. Лахметкина Н.И. Инвестиционная стратегия предприятия. – М.: КноРус, 2006. – 183 с.

16. Лимитовский М.А. Основы оценки инвестиционных и финансовых решений. М.: ДеКа, 2002.

17. Мелкумов Я.С. Организация и финансирование инвестиций: Учебное пособие. М.: ИНФРА-М, 2001.

18. Методические рекомендации по оценке эффективности инвестиционных проектов /2-е изд-е. М.: Экономика, 2003.

19. Основы инновационного менеджмента /Под ред. П.Н. Завлина. М.: Экономика, 2000.

20. Оценка эффективности инвестиционных проектов /Виленский П.Л., Лившиц В.Н., Орлова Е.Р., Смоляк С.А. М.: Дело, 2003.

21. Подшиваленко Г.П., Киселева Н.В. Инвестиционная деятельность. – М.: КноРус, 2005. – 421 с.

22. Подшиваленко Г.П., Киселева Н.В. Инвестиции: источники и методы финансирования. – М.: Омега-Л, 2006. – 253 с.

23. Управление инвестициями: В 2-х т. /В.В. Шеремет, В.М. Павлюченко, В.Д. Шапиро и др. М.: Высшая школа, 2001.

24. Филин С. Инвестиционный риск и его составляющие при принятии инвестиционных решений. //Инвестиции в России, 2002, №№ 3, 4.

25. Фишер П. Прямые иностранные инвестиции для России: стратегия возрождения промышленности. М.: Финансы и статистика, 2002.

26. Чапек В.Г. Инвестиционная политика. – М.: КноРус, 2005. – 310 с.

27. Чернов В.А. Инвестиционная стратегия. – М.: ЮНИТИ, 2004 .–178 с.

Источник

Простой и дисконтированный срок окупаемости проекта

Временные параметры являются одними из важнейших показателей при расчете любого проекта. Потенциальному инвестору необходимо оценить не только перспективность нового направления бизнеса, но и сроки его жизни, периоды вложений и возврата инвестиций.

Простой срок окупаемости проекта

Что это такое и для чего он нужен

Простой срок окупаемости проекта – это период времени, за который сумма чистого денежного потока (все деньги которые пришли минус все деньги которые мы вложили в проект и потратили на расходы) от нового проекта покроет сумму вложенных в него средств. Может измеряться в месяцах или годах.

Данный показатель является базовым для всех инвесторов и позволяет сделать быструю и простую оценку для принятия решения: вкладывать средства в бизнес или нет. Если предполагается среднесрочное вложение средств, а срок окупаемости проекта превышает пять лет – решение об участии, скорее всего, будет отрицательным. Если же ожидания инвестора и срок окупаемости проекта совпадают – шансы на его реализацию будут выше.

В случаях, когда проект финансируется за счет кредитных средств – показатель может оказать существенное влияние на выбор срока кредитования, на одобрение или отказ в кредите. Как правило, кредитные программы имеют жесткие временные рамки, и потенциальным заемщикам важно провести предварительную оценку на соответствие требованиям банков.

Как рассчитывается простой срок окупаемости

Формула расчета показателя в годах выглядит следующим образом:

PP= Ko / KF сг , где:

- PP – простой срок окупаемости проекта в годах;

- Ko – общая сумма первоначальных вложений в проект;

- KFсг – среднегодовые поступления денежных средств от нового проекта при выходе его на запланированные объемы производства/продаж.

Данная формула подходит для проектов, при реализации которых соблюдаются следующие условия:

- вложения осуществляются единовременно в начале реализации проекта;

- доход нового бизнеса будет поступать относительно равномерно.

Пример расчета

Пример №1

Планируется открытие ресторана с общим объемом инвестиций в 9 000 000 рублей, в том числе запланированы средства на покрытие возможных убытков бизнеса в течение первых трех месяцев работы с момента открытия.

Далее запланирован выход на среднемесячную прибыль в размере 250 000 рублей, что за год дает нам показатель в 3 000 000 рублей.

PP = 9 000 000 / 3 000 000 =3 года

Простой срок окупаемости данного проекта равен 3 годам.

При этом данный показатель необходимо отличать от срока полного возврата инвестиций, который включает в себя срок окупаемости проекта + период организации бизнеса + период до выхода на запланированную прибыль. Предположим, что в данном случае организационные работы по открытию ресторана займут 3 месяца и период убыточной деятельности на старте не превысит 3 месяцев. Следовательно, для календарного планирования возврата средств инвестору важно учесть еще и эти 6 месяцев до начала получения запланированной прибыли.

Пример №2

Рассмотренный ранее пример является наиболее упрощенной ситуацией, когда мы имеем единоразовые вложения, а денежный поток одинаков каждый год. На самом деле таких ситуаций практически не бывает (влияет и инфляция, и неритмичность производства, и постепенное увеличение объема продаж с начала открытия производства и торгового помещения, и выплата кредита, и сезонности, и цикличность экономических спадов и подъемов).

Поэтому обычно для расчета сроков окупаемости делается расчет накопительного чистого денежного потока. Когда показатель накопительно становится равным нулю, либо превышает его, в этот период времени происходит окупаемость проекта и этот период считается простым сроком окупаемости.

Рассмотрим следующую вводную информацию по тому же ресторану:

| Статья | 1 год | 2 год | 3 год | 4 год | 5 год | 6 год | 7 год |

| Инвестиции | 5 000 | 3 000 | |||||

| Доход | 2 000 | 3 000 | 4 000 | 5 000 | 5 500 | 6 000 | |

| Расход | 1 000 | 1 500 | 2 000 | 2 500 | 3 000 | 3 500 | |

| Чистый денежный поток | — 5 000 | — 2 000 | 1 500 | 2 000 | 2 500 | 2 500 | 2 500 |

| Чистый денежный поток (накопительно) | — 5 000 | — 7 000 | — 5 500 | — 3 500 | — 1 000 | 1 500 | 4 000 |

На основании данного расчета мы видим, что в 6 году показатель накопительного чистого денежного потока выходит в плюс, поэтому простым сроком окупаемости данного примера будет 6 лет (и это с учетом того, что время инвестирования составило более 1 года).

Как рассчитать простой срок окупаемости в Excel

Приведенные выше примеры достаточно просто рассчитать при помощи обычного калькулятора и листа бумаги. Если же данные сложнее – пригодятся таблицы в Excel.

Расчет примера №1

Расчет простого срока окупаемости выглядит следующим образом:

Таблица 1: формулы расчета.

Таблица 2: результаты вычислений:

Расчет примера №2

Для более сложного варианта расчета простого срока окупаемости расчет в Excel делается следующим образом:

Таблица 1: формулы расчета.

Таблица 2: результаты вычислений:

Аналогичная методика вычислений используется и для расчета дисконтированного срока окупаемости, речь о котором пойдет в следующей главе.

Дисконтированный срок окупаемости

Что это такое и для чего он нужен?

Простой срок окупаемости проекта не учитывает изменение стоимости денежных средств во времени. Учитывая текущую инфляцию, на 1 млн. рублей сегодня можно купить гораздо больше, чем через 3 года.

Дисконтированный срок окупаемости позволяет учесть инфляционные процессы и рассчитать возврат инвестиций с учетом покупательской способности денежных средств.

Как рассчитывается дисконтированный срок окупаемости?

Формула расчета будет выглядеть следующим образом:

Пример расчета

Несмотря на гораздо более сложный внешний вид формулы дисконтированного срока окупаемости, его практический расчет произвести достаточно просто.

Первое, что необходимо сделать – это рассчитать будущие денежные поступления от нового бизнеса с учетом ставки дисконтирования.

Возвращаясь к нашему примеру с рестораном, примем за ставку дисконтирования 10%.

Дисконтированные денежные поступления за 4 года после открытия бизнеса будут равны (по годам):

| Год: | Расчет дисконтированных денежных поступлений | Результат расчета (рублей) |

| 1 | 3 000 000 / (1+0,1) | 2 727 272 |

| 2 | 3 000 000 / (1+0,1) 2 | 2 479 389 |

| 3 | 3 000 000 / (1+0,1) 3 | 2 253 944 |

| 4 | 3 000 000 / (1+0,1) 4 | 2 049 040 |

| Итого: | 7 460 605 |

Сумма денежных поступлений за 3 года в совокупности составит 7 460 605 рублей, что является недостаточным для возврата инвестиций в размере 9 000 000 рублей.

Непокрытая часть составит 1 539 395 рублей. Разделим эту сумму на денежные поступления в 4 году:

1 539 395/2 049 040 = 0,75 года

Таким образом, дисконтированный срок окупаемости данного проекта составит 3,75 года.

Совокупные поступления за 4 года составят 9 509 645 рублей, что позволит вернуть инвестиции и получить чистую прибыль в размере 509 645 рублей.

Как рассчитать дисконтированный срок окупаемости в Excel

Для расчет дисконтированного срока окупаемости проекта можно использовать математические формулы в Excel.

Для добавим вторую таблицу с расчетом коэффициента дисконтирования, где коэффициент дисконтирования рассчитывается по формуле =СТЕПЕНЬ, которая находится в разделе Формулы-математические формулы-СТЕПЕНЬ.

Расчет дисконтированного срока окупаемости выглядит следующим образом:

Таблица 3: формулы расчета.

Таблица 4: результаты вычислений:

Другие примеры расчетов простого и дисконтированного срока окупаемости

Вы можете посмотреть как рассчитывается простой и дисконтированный срок окупаемости применительно к интересующему вас бизнесу в конкретных бизнес-планах, для этого вы можете воспользоваться формой поиска или перейти на соответствующий документ по ссылке ниже:

Источник