Кому нужен «Ямал СПГ»

Запуск первой очереди проекта «Ямал СПГ» был назван подлинным триумфом России и победой отечественной нефтегазовой индустрии. По приказу президента РФ В.В. Путина 8 декабря этого года началась погрузка первой партии сжиженного природного газа (СПГ) на танкер «Кристоф де Маржери». Особенную гордость вызвало то, что этот первый груз был отправлен никуда иначе, как в Великобританию, которая является ярым сторонником санкций против России и вообще проводит враждебную нам политику.

Что именно представляет собой «Ямал СПГ»? Кому он принадлежит, где обеспечивает финансирование, и кто будет на нем зарабатывать?

«Ямал СПГ» — это международный проект, целью которого является добыча и сжижение природного газа на полуострове Ямал. Планируется, что после введения в строй всех очередей производства проект будет отгружать в год 16,5 млн. тонн СПГ, который будут доставляться по Северному морскому пути покупателям в Европе и Азиатско-тихоокеанском регионе специально построенными ледоколами-газовозами. Кроме того, в рамках проект будет добываться и реализовываться некоторое количество стабильного газового концентрата — около 1,2 млн. тонн в год.

Проект реализуется российской компанией под тем же названием — ОАО «Ямал СПГ». Российской частной компании «Новатэк» принадлежит в этом ОАО 50,1%, около 20% принадлежит французской Total SA, и примерно 29,9% двум китайским государственным организациям — нефтяной компании CNPC и Фонду Шелкового пути.

Интересно, что в своей отчетности по МСФО Новатэк не консолидирует показатели проекта. Несмотря на то, что компании принадлежит более 50% акций «Ямал СПГ», по мнению аудиторов она не обладает полным контролем, так как уставы и соглашения акционеров предусматривают, что «стратегические и/или ключевые решения финансового, операционного и инвестиционного характера требуют фактически единогласного одобрения всеми акционерами». Генеральным директором ОАО «Ямал СПГ» является россиянин из Новатэка, а непосредственное руководство проектом осуществляет француз Стефан ле Галль, сотрудник Total.

Как известно, Новатэк в настоящее время находится под секторальными санкциями США. Проект «Ямал СПГ», как формально более чем на 50% принадлежащий Новатэку, также под эти санкции подпадает. Однако, эти ограничения, хотя и довольно сильно осложняют жизнь компании и проекту, не являются для них «смертельными».

Во-первых, санкции распространяются только на новое долгосрочное финансирование — американским лицам запрещено кредитовать компанию более чем на 60 дней. Все остальные сделки с Новатэком и его «дочками» дозволены. Во-вторых, ЕС свои санкции на компанию не распространил — Новатэк может без помех производить заимствования в европейских банках.

Однако, как Новатэк, так и проект «Ямал СПГ» в результате американских санкций вообще не могут использовать доллары для кредитования от любого лица, поэтому вся новая внешняя задолженность в настоящее время у них либо в евро, либо в других валютах.

Общая стоимость проекта оценивается в 27 миллиардов долларов. Из них примерно 40% придется на рублевую составляющую — то есть деньги будут потрачены внутри РФ, и 60% — на иностранную валюту, то есть в основном на закупку иностранных оборудования и услуг.

По состоянию на 30 июня 2017 года, согласно отчету по МСФО, в «Ямале СПГ» было профинансировано активов на общую сумму около 1,4 трлн. рублей, то есть примерно 24 млрд. долларов.

Из этой суммы около 10 миллиардов представлено займами от акционеров, и примерно 2 миллиарда являются частью акционерного финансирования — добавочным капиталом. Добавочный капитал в основном был обеспечен иностранными участниками, а из суммы займов доля Новатэка составила около 2,8 млрд. долларов, которые российская компания сама привлекла в основном за счет банковского финансирования.

Задолженность проекта банкам по состоянию на 30 июня 2017 года составляла эквивалент примерно 9 млрд. долларов. Причем недостатка в банковском финансировании проект не испытывал — согласно отчету, только за 2016 год Ямал СПГ открыл кредитных линий на сумму 14 миллиардов евро и 10 млрд. юаней (примерно 1,4 млрд. долларов). В основном проект кредитовали китайские банки — они открыли линии на 9,3 млрд. евро и все 10 млрд. юаней. Россияне участвовали скромнее — консорциум ГПБ и Сбербанка открыл проекту линию, эквивалентную 3,6 млрд. долларов. Все остальное предоставили банк Интеза, Райффайзенбанк и японский экспортный банк.

Наконец, около 2,4 миллиарда долларов вложило напрямую российское государство, приобретя облигации ОАО «Ямал СПГ» за счет средств Фонда национального благосостояния.

Как разновидность финансирования проекта можно рассматривать инвестиции в 15 танкеров-газовозов общей стоимостью в 5–6 млрд. долларов, которые строятся по заказу Ямал СПГ на верфях в Южной Корее. Это специализированные суда, которые являются одновременно ледоколами. Они не будут принадлежать проекту, а будут им фрахтоваться у ряда международных инвесторов, вложивших свои деньги — компаний MOL, Teekay, Dynagas. Впрочем, одно судно будет принадлежать и российскому Совкомфлоту.

Таким образом, Ямал СПГ представляет собой образец классического проектного финансирования, где проект в виде отдельного юридического лица финансируется в большей части за счет банковских кредитов, а сами акционеры несут риск только в размере своих вложений.

Новатэк уже заработал неплохую прибыль на этом проекте. Компания приобрела 51% акций ОАО «Ямал СПГ» в 2009 году у бизнесмена Геннадия Тимченко за 650 млн. долларов (и за долю в самом Новатэке). В 2011 году Новатэк докупил оставшиеся 49% акций «Ямал СПГ» за 986 млн. долларов и продал в том же году 20% акций французской Total за 1,3 млрд. долларов. В 2013 году Новатэк продал 20% акций проекта китайской CNPC за 1,1 млрд. долларов, а в 2015 году 9,9% Фонду Шелкового пути за 1,087 млн. евро. Таким образом, Новатэк уже заработал прибыль около 2,5 млрд. долларов — еще до начала работы проекта.

Насколько выгоден «Ямал СПГ» с точки зрения операционной? Сами участники оценивают его как весьма прибыльный, так как стоимость извлечения газа на нем очень низка. Несмотря на то, что на Ямале крайне холодно, добывать газ там выгодно. Так, согласно отчету компании «Ямал СПГ»:

«Ямал СПГ с его низкими затратами на добычу газа и средним уровнем затрат на сжижение газа занимает сильную конкурентную позицию с точки зрения себестоимости продукции».

Total в своей презентации оценивает общие затраты, как операционные, так и капитальные, в 7,8 долларов на 1 млн. БТЕ (британских термальных единиц) продаваемого газа в период с 2020 до 2030 года, и в 5 долларов в последующем периоде (в одной тонне СПГ содержится 52 млн. БТЕ). «Надбавка» в 2,8 долларов примерно соответствует стоимости капитальных затрат; таким образом, чисто операционные затраты на проекте французами оцениваются в 5 долларов на 1 млн. БТЕ, из которых больше половины приходится на транспортировку.

За последние месяцы цены на СПГ выросли и в настоящее время на Дальнем Востоке составляют около 10 долларов за 1 млн. БТЕ. Если предположить, что «Ямал СПГ» в самом деле будет продавать 16,5 млн. тонн СПГ в год, что эквивалентно 858 миллионов млн. БТЕ, то тогда выручка проекта составит около 8,6 миллиардов долларов, а прибыль от продаж — около 4,3 млрд. долл. Кроме того, около полумиллиарда в год продаж принесет продажа стабильного газового концентрата.

Таким образом, проект может теоретически приносить примерно 4–5 млрд. долларов прибыли в год без учета амортизации основных средств, то есть генерировать приблизительно такой же денежный поток. По нашей оценке, в таких условиях внутренняя ставка доходности для акционеров проекта с учетом долгового финансирования составит около 15–17%. Это допустимая ставка доходности для международного проекта такого масштаба и риска — не очень высокая, но и не маленькая.

Рынки продаж, если верить участникам предприятия, гарантированы, так как уже подписаны долгосрочные контракты на поставку почти всего СПГ, который будет произведен. Правда, согласно той же презентации Total, в основном эти договоры заключены «Ямалом СПГ» с самими участниками проекта — Total, Новатэк, CNPC и примкнувшим к ним «Газпромом». Так что эти соглашения, скорее всего, просто выступают в качестве гарантии продаж, выданной участниками проекта для успокоения банков-кредиторов. Впрочем, рынок СПГ весьма ликвиден, и главная проблема в нем не наличие покупателей, а цена товара. Так что наличие или отсутствие долгосрочных контрактов — в которых вообще редко фиксируется цена — риск проекта сильно не меняют.

Однако во всей этой схеме есть некоторая тонкость. Дело в том, что «Ямал СПГ» полностью освобожден от отраслевого налогообложения, то есть от НДПИ (налога на добычу полезных ископаемых) и экспортных пошлин на первые 12 лет после первой отгрузки — то есть до 2030 года.

Льгота прекратит действовать, когда будет добыто 250 млрд. кубометров газа. В течение льготного периода поставки СПГ по планам составят около 182 млн. тонн СПГ, что примерно соответствует этим же 250 миллиардам кубометров.

Сколько это составит в денежном выражении? Например, «Газпром» в 2016 году заплатил 602 млрд. рублей НДПИ и 618 млрд. рублей экспортной пошлины с добычи объемом в 420 млрд. кубометров и экспорта в 228 млрд. кубометров газа. Рассчитав и применив фактические средние ставки налогообложения «Газпрома», можно вычислить, что «Ямал СПГ» за время действия льготы сэкономит 358 млрд. рублей НДПИ и 677 млрд. рублей экспортных пошлин.

Таким образом, субсидия государства на осуществление этого проекта составит около 1 трлн. рублей, то есть примерно 17 млрд. долларов по сегодняшнему курсу.

Можно, конечно, возразить, что если бы не эти налоговые льготы, то проект вообще бы не был реализован. Иностранцам участвовать было бы неинтересно, а россияне бы не потянули этот проект без французских и китайских технологий и финансирования. Так что, мол, пусть добывают газ хотя бы бесплатно, если по-другому не могут.

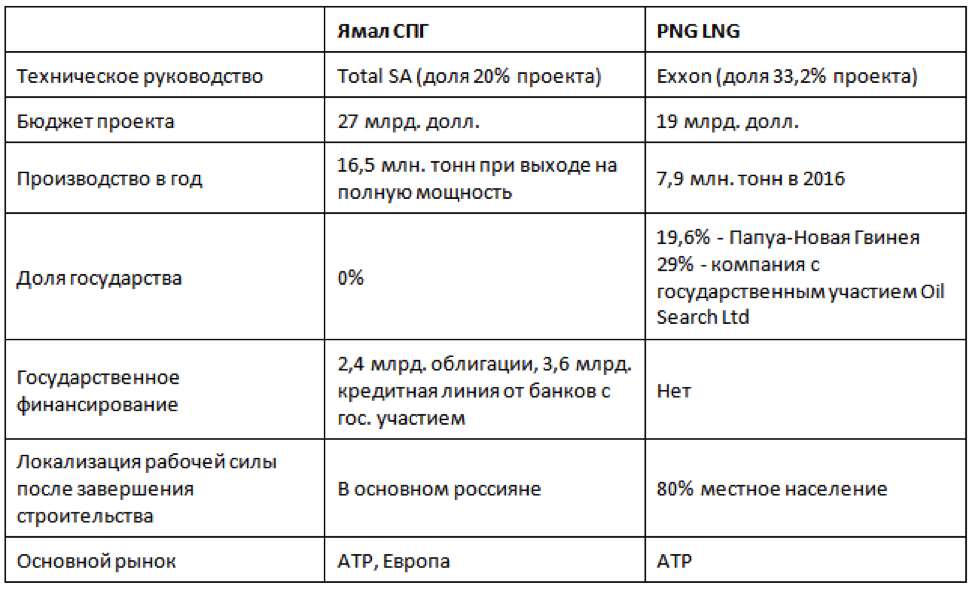

Проект по своей структуре напоминает другие международные концессии, на основании которых производится производство СПГ в других странах. «Ямал СПГ» можно сравнить по нескольким параметрам с другим известным проектом производства сжиженного газа, запущенным несколько лет назад в Папуа-Новой Гвинее PNG LNG.

Очевидно, что «Ямал СПГ» представляет собой гораздо более выгодный проект. Объем производства СПГ у российского проекта будет в два с лишним раза выше, чем у PNG LNG, но в него вложили денег всего на 30% больше.

Тем не менее, в отличие от папуасов, денег в проект не вложивших, но долю в прибыли получивших, российское государство поступило обратным способом — деньги в проект вложило, но долю в нем не получило.

Правда, в акционерном капитале Новатэка есть небольшая доля государства — 19,4% процента акций принадлежит «Газпрому», но большая часть капитала относится к частным лицам — крупнейшие пакеты компании принадлежат, по некоторым данным, руководителю компании Леониду Михельсону и бизнесмену Геннадию Тимченко.

В этом состоит серьезное отличие этого проекта от других российских «строек века», типа «Силы Сибири» или «Амурского ГПЗ». Впрочем, если рассматривать эти государственные проекты чисто с коммерческой точки зрения, то они, в отличие от «Ямал СПГ», представляют собой довольно сомнительные предприятия.

В то же время «Ямал СПГ» — блестящий пример международного сотрудничества. За китайские деньги и под французским руководством вопреки американским санкциям на крайнем севере России строится современный прибыльный проект для продажи СПГ в Китай, Японию и Европу по европейским технологиям и с использованием китайского, японского и европейского оборудования и корейских танкеров.

Возможно, когда-нибудь не обделено будет и российское государство, которое с 2030 года, если все пойдет хорошо, сможет взимать с этого проекта налоги и наконец получить какие-то деньги за свой собственный газ.

Источник

«Ямал СПГ» показал немалые возможности

«Ямал СПГ» в 2019 году произвел 18,4 млн т СПГ, превысив проектную мощность завода на 11%, или на 1,9 млн т, говорится в сообщении компании. 2019 год стал первым полным годом одновременной работы всех трех очередей завода по 5,5 млн т в год каждая (в сумме — 16,5 млн т СПГ), указывается там.

Если «Ямал СПГ» весь объем сверх проектной мощности (1,9 млн т) продал на спотовом рынке, его дополнительная прибыль могла составить $385 млн, подсчитала консультант VYGON Consulting Екатерина Колбикова.

Как «Ямалу СПГ» удалось нарастить производство

«16,5 млн т — это номинальная мощность работы оборудования завода «Ямал СПГ», фактическая часто превышает это значение. Пример — завод ТАНЕКО «Татнефти», который также производит больше, чем его проектная мощность», — говорит аналитик Raiffeisenbank Андрей Полищук. НОВАТЭКу помогает холодная погода на Ямале: СПГ-завод работает как холодильник, то есть в мороз можно производить больше, объясняет он.

50,1% «Ямал СПГ» принадлежат НОВАТЭКу Леонида Михельсона и Геннадия Тимченко, по 20% у французской Total и китайской CNPC, еще 9,9% у китайского Фонда Шелкового пути. В ноябре 2018 года «Ямал СПГ» досрочно запустил третью очередь завода. Стоимость проекта составила $27 млрд. Тогда Михельсон заявил, что компания стала крупнейшим в России заводом СПГ, совокупная доля которого составляет около 5% мирового рынка сжиженного газа. Мощность его единственного российского конкурента — «Сахалина-2», подконтрольного «Газпрому», — 9,6 млн т.

Еще в апреле 2019 года на итоговой коллегии Минэнерго Михельсон говорил, что реальная мощность трех линий «Ямал СПГ» оказалась значительно выше проектной в 16,5 млн т. «Ввод проекта «Ямал СПГ» подтверждает обоснованность планов по расширению производства. Нам удалось вывести завод на полную мощность с опережением графика на год. Линии «Ямал СПГ» показали производительность выше проектной и фактическая мощность завода 17,5 млн т», — сказал тогда он. Но по итогам 2019 года фактическую мощность удалось увеличить не на 1 млн т, а на 1,9 млн т, до 18,4 млн т.

Куда пошел газ с завода НОВАТЭКа

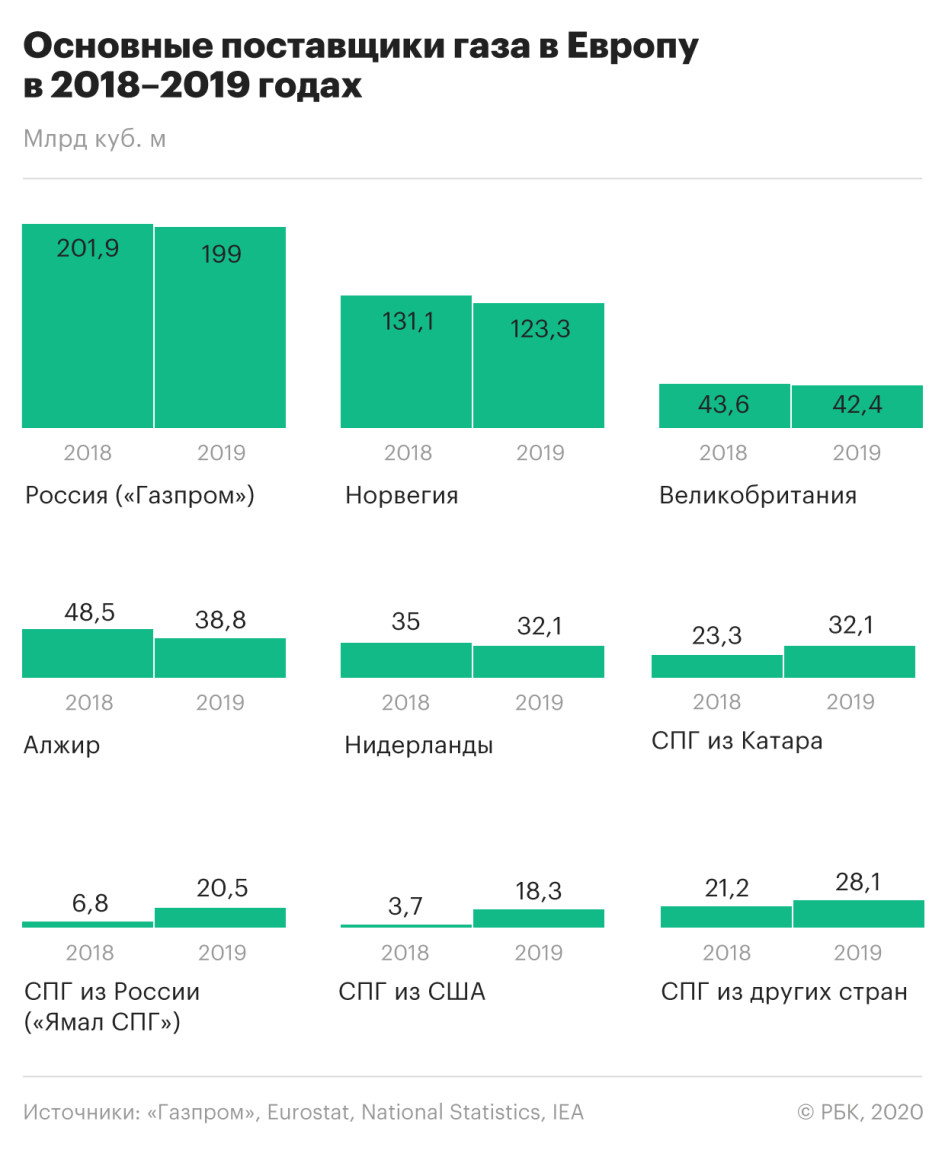

Почти весь произведенный на «Ямал СПГ» газ (около 80%) в 2019 году НОВАТЭК направил в Европу, в том числе странам, с которыми традиционно работает «Газпром». По данным директора по исследованиям VYGON Consulting Марии Беловой, с 1 января по 15 декабря 2019 года завод продал 17,2 млн т СПГ, из них 81% — европейским потребителям. Больше всего купила Франция (4,7 млн т), затем следуют Нидерланды (2,8 млн т), Великобритания (2,2 млн т) и Испания (2 млн т). В Азии единственным крупным покупателем стал Китай (2 млн т), остальные страны купили всего по 100–400 тыс. т.

По данным «Газпрома», в 2019 году в Европу был поставлен эквивалент 20,5 млрд куб. м российского СПГ с завода НОВАТЭКа. Это втрое больше, чем годом ранее (6,8 млрд куб. м). Сам «Газпром» в 2019 году поставил в Европу 199 млрд куб. м (чуть меньше, чем в 2018 году, — 201,9 млрд куб. м). Таким образом, на СПГ пришлось примерно 9,3% от общего объема поставок российского газа в Европу.

Цены на газ остаются рекордно низкими и в Европе, и в Азии, и незаконтрактованный СПГ пойдет туда, где цены с поправкой на транспорт в моменте будут выше, отмечает старший директор группы по природным ресурсам и сырьевым товарам агентства Fitch Дмитрий Маринченко. Средние цены в этом году, вероятно, будут оставаться ниже $4 за MMBTU (миллион британских тепловых единиц, 1 тыс. куб. м содержит 37 MMBTU) в Европе и будут ненамного выше в Азии, заключает он.

Расширение задерживается

Проект строительства «Ямал СПГ» предполагает запуск четвертой линии мощностью 0,9 млн т на российском оборудовании. Но ее запуск, изначально запланированный на конец 2019 года, уже несколько раз откладывался. 20 февраля, представляя результаты за 2019 год, зампред правления НОВАТЭКа Марк Джитвэй заявил, что проект этой линии готов на 73%, а завершение строительства и начало пусконаладочных работ переносится на третий квартал 2020 года. Он не уточнил причины задержки. Но ранее «Коммерсантъ» сообщал с ссылкой на источники, что НОВАТЭК решил заменить трубопроводы технологического газа на более устойчивые к низким температурам из легированных сплавов с низким порогом хладноломкости.

В отличие от первых трех линий газ с четвертой линии не был законтрактован на долгосрочной основе, он будет продаваться на спотовом рынке, поэтому компании не грозят штрафы от покупателей. Но, по данным «Коммерсанта», исходя из текущих котировок на газовом хабе TTF в Нидерландах, задержка ввода будет обходиться проекту примерно в 0,5 млрд руб. недополученной выручки ежемесячно.

Источник