- Эффект, норма эффективности, срок окупаемости

- Оценка экономической эффективности проекта

- Основные критерии оценки эффективности инвестиций

- Критерии оценки инвестиций с точки зрения их выгодности.

- Расчет интегральной оценки эффективности инвестиционного проекта

- Основные показатели привлекательности и эффективности инвестиций

- Методы оценки экономической эффективности инвестиционных проектов

- Статические факторы оценки

- Динамические факторы оценки

- Пути оптимального повышения эффективности инвестиций

- Заключение

Эффект, норма эффективности, срок окупаемости

Эффективность инвестиций (инвестиционной деятельности) определяется соотношением результата от вложений к затратам на его получение. Результат инвестиций выступает в виде эффекта.

Для оценки эффективности инвестиций используются показатели экономической (общественной), коммерческой и бюджетной эффективности.

Показатели экономической эффективностиучитывают затраты и результаты, связанные с реализацией инвестиционного проекта, выходящие за пределы прямых финансовых интересов участников инвестиционного проекта..

Коммерческая эффективность (финансовое обоснование проекта) определяется соотношением финансовых затрат и результатов, обеспечивающих требуемую норму доходности (рентабельности).

Показатели бюджетной эффективности отражают влияние результатов осуществления инвестиционного проекта на доходы и расходы соответствующего (федерального или местного) бюджета.

Показатели, выступающие в качестве критерия эффективности, делятся на абсолютные (разность между стоимостными оценками результата и затрат), относительные (отношение стоимостных оценок результатов к совокупным затратам на их получение) и временные.

По методу сопоставления разновременных денежных затрат и результатов показатели эффективности делятся на динамические и статические.

По полноте учета результатов и затрат различают показатели общей и сравнительной эффективности.

По показателям общей и сравнительной эффективности может осуществляться оценка экономической и коммерческой эффективности

При оценке общей эффективности учитываются все затраты, связанные с осуществлением инвестиционного проекта. При оценке сравнительной эффективностиучитываются результаты и затраты, изменяющиеся по сравниваемым вариантам инвестиционного проекта.

Для оценки общей экономической эффективности (инвестиционных проектов) могут использоваться динамические показатели, основанные на дисконтировании денежных потоков:

— чистый дисконтированный доход (чистая текущая стоимость, интегральный эффект);

— индекс доходности (рентабельности);

— внутренняя норма доходности (окупаемости);

— срок окупаемости (возврата) инвестиций;

Чистый дисконтированный доход (ЧДД или ЧТС) определяется как превышение интегральных результатов над интегральными затратами или как сумма текущих эффектов за весь расчетный период, приведенная к начальному году.

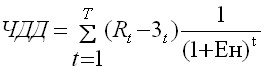

Величина ЧДД при постоянной норме дисконта устанавливается по формуле:

где Rt – результаты (доходы), достигаемые на t-ом шаге расчета;

Зt — затраты (текущие за минусом амортизации и капитальные вложения) на t-ом шаге расчета;

Т – продолжительность расчетного периода (Т=

Е – норма дисконта;

Эt – эффект, достигаемый достигаемые на t-ом шаге расчета;

Если ЧДД инвестиционного проекта положителен, проект является эффективным. Если по величине ЧДД сравнивается несколько проектов, то эффективным будет проект с большей величиной ЧДД.

Индекс доходности определяется по формуле:

Если индекс доходности больше единицы, проект эффективен. Чем больше индекс доходности, тем выгоднее проект.

Внутренняя норма доходности представляет собой норму дисконта, при которой чистый дисконтированный доход равен нулю. Она представляет собой минимальный уровень доходности от инвестиций, устраивающий инвестора. Внутренняя норма доходности должна быть как минимум равна средней норме доходности на финансовых рынках.

Внутренняя норма доходности определяется на компьютере путем итерационных расчетов с использованием специальной программы или на специальном финансовом компьютере.

Срок окупаемости инвестиционного проекта (срок возврата общей величины инвестиций) — это период времени от начала реализации проекта, за который капитальные вложения покрываются суммарными эффектами. Для определения срока окупаемости используется равенство:

В качестве показателей сравнительной эффективности инвестиционных проектов используются показатели:

— сравнительный интегральный эффект;

— приведенные строительно-эксплуатационные затраты;

— срок окупаемости дополнительных инвестиций.

При расчете показателей сравнительной эффективности сравнительный интегральный эффект учитывает только изменяющиеся по вариантам составляющие результатов и затрат. Эффективный вариант соответствует максимуму интегрального эффекта.

Оценка сравнительной эффективности производится по величине приведенных строительно-эксплуатационных затрат в случаях, когда сравниваемые варианты отличаются друг от друга только размерами капитальных вложений и текущими затратами. Эффективным считается вариант, обеспечивающий минимум приведенных затрат.

Где

Срок окупаемости дополнительных инвестиций соответствует временному интервалу, за который дополнительные капитальные вложения в более дорогой вариант окупаются за счет прироста экономического эффекта, вызванного реализацией проекта.

Расчетное значение ТР сравнивается с приемлемой для инвестора величиной нормативного срока окупаемости. Если ТР 0, ИД> 1, ТОК ЕН, ТОК

Источник

Оценка экономической эффективности проекта

Оценку эффективности необходимо производить исходя из интересов всех его участников: иностранного инвестора, предприятия и органов местного и республиканского управления. Согласно методическим рекомендациям, различают следующие виды экономической эффективности:

коммерческая (финансовая) эффективность, учитывающая финансовые результаты реализации проекта для его непосредственных участников; бюджетная эффективность, отражающая финансовые последствия реализации проекта для республиканского и местного бюджетов; экономическая эффективность отражает воздействие процесса реализации инвестиционного проекта на внешнюю для проекта среду и учитывает соотношение результатов и затрат по инвестиционному проекту, которые прямо не связаны с финансовыми интересами участников проекта и могут быть количественно оценены.

Методика расчета эффективности реализации проекта состоит из четырех этапов:

1. Оценка и анализ общих инвестиционных издержек. Предполагает расчет потребностей в основном и оборотном капитале, распределение потребностей в финансировании по стадиям инвестиционного цикла (проектирование, строительство, монтаж, пуско-наладка, выход на проектную мощность, работа на полной мощности);

2. Оценка и анализ текущих затрат. Сюда относится составление сметы затрат на производство продукции (работ, услуг), определение и анализ себестоимости отдельных видов продукции (работ, услуг).

3. Расчет и анализ показателей коммерческой эффективности проекта.

4. Определение показателей бюджетной эффективности.

Главной проблемой при расчете показателей является приведение разновременных инвестиционных затрат и будущих поступлений в сопоставимый вид, т.е. к начальному периоду.

Оценка предстоящих затрат и результатов осуществляется в пределах расчетного периода, продолжительность которого (горизонт расчета) принимается с учетом средневзвешенного нормативного срока службы основного технологического оборудования либо требований инвестора.

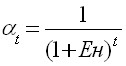

Для приведения разновременных показателей используется коэффициент дисконтирования (?t), определяемый по формуле:

где t – год, затраты и результаты которого приводятся к начальному периоду (t = 0,1,2,…,Т);

Ен – норма дисконта, равная приемлемой для инвестора норме дохода на капитал.

Назначение коэффициента Ен состоит во временном упорядочивании денежных средств различных временных периодов. Его экономический смысл: какой ежегодный процент возврата хочет или может иметь инвестор на инвестируемый им капитал. Устанавливая его, обычно исходят из уровня инфляции и так называемого безопасного или гарантированного уровня рентабельности финансовых инвестиций, который обеспечивается государственным банком при операциях с ценными бумагами. Важным моментом при определении ставки дисконтирования является учет риска. Риск в инвестиционном процессе предстает в виде возможного уменьшения или потери реальной отдачи вложенного капитала по сравнению с ожидаемой.

Сравнение различных вариантов инвестиционных проектов и выбор лучшего из них рекомендуется производить с учетом использования различных показателей, к которым относятся:

чистый дисконтированный доход (ЧДД) или интегральный эффект; индекс доходности (ИД); внутренняя норма доходности (ВНД); срок окупаемости; другие показатели, отражающие интересы участников и его специфику проекта.

Чистый дисконтированный доход (ЧДД или NPV) определяется по формуле:

где: Rt – стоимостная оценка результатов (сумма денежных поступлений), достигаемых на t–ом шаге;

3t – стоимостная оценка затрат (вложение средств) в периоде t;

(Rt – 3t) – эффект, достигаемый на t–ом шаге.

Чистый дисконтированный доход представляет собой итог реализации проекта, который представляет собой сумму текущих эффектов за весь расчетный период, определяемых как превышение дисконтированных поступлений денежных средств над суммой дисконтированных инвестиционных затрат.

При сравнении вариантов инвестиционных проектов более эффективным является тот, у которого максимальный чистый дисконтированный доход. Если ЧДД 0, то ИД >1 и наоборот. Если ИД>1, проект эффективен, если ИД Экономика предприятий акций, величин, деления, операция, определяет, принят, технологий, экономии, экономия

Источник

Основные критерии оценки эффективности инвестиций

Важность для частного бизнеса оценки инвестиционного проекта до начала капиталовложений трудно переоценить, потому что она дает возможность оценить инвестиционный проект с точки зрения рентабельности, и, таким образом минимизировать риск вложения денежных средств в заведомо убыточное предприятие. С этой позиции особую важность приобретают методы, позволяющие рассчитать эффективность инвестиций.

Критерии оценки инвестиций с точки зрения их выгодности.

Эффективность инвестиций следует оценивать по трем критериям:

- Общая результативность, которая складывается из коммерческой и социально-экономической эффективности, и рассчитывается в общем по проекту для определения выгодности участия в нем.

- Коммерческая эффективность выступает на первый план, когда целью вложений является финансовая выгода. В этом случае денежные средства могут быть направлены в производственное или торговое предприятие, а также в сферу услуг. В этом случае основным критерием оценки рентабельности проекта будет коммерческий фактор.

- Социально экономическая эффективность инвестиций приобретает первостепенную важность, если активы вкладываются в социальные объекты, первоочередной целью создания которых является повышение качества жизни населения. Система критериев оценки эффективности социально экономических инвестиций основывается на выделении основной цель данного инвестпроекта, и сосредоточение только на прогрессе в ее достижении в соответствии с утвержденными нормативными документами.

Здесь же можно выделить экологическую составляющую, которая заключается в улучшении экологической обстановки в данной местности. Несмотря на кажущуюся незначительность этого аспекта стоит учитывать, что интерес к защите окружающей среды устойчиво повышается год от года.

- Результативность участия бизнеса в проекте. Принимать участие в реализации инвестпроекта могут как его инициатор, так и акционеры, а также лица, косвенным образом принимающие в нем участие – кредитодатели, лизинговые компании и пр. Каждый участник обладает собственными интересами, которые могут как совпадать с интересами других участников, так и противоречить им. Поэтому результативность рассчитывается для инвестора индивидуально в соответствии с его интересами.

- Бюджетная результативность. В России крупнейшим инвестором является государственный бюджет на всех трех уровнях – федеральном, региональном и местном. С точки зрения бизнеса, большой интерес имеет государственно-частное партнерство, при котором государство допускает частных инвесторов к участию в коммерческих и социально- экономических проектах. При этом как финансовые затраты, так и прибыль делятся в заранее установленных пропорциях. Участвуя в государственно-частном партнерстве, бизнес приобретает долгосрочные инвестиции и стабильный доход, а также получает иные выгоды от использования активов, предоставленных государством.

к оглавлению ↑

Расчет интегральной оценки эффективности инвестиционного проекта

Для определения рентабельности инвестиций используется зарубежная методика ЮНИДО, а также разработанные отечественными специалистами на ее основе методические рекомендации по оценке эффективности инвестиционных проектов. Данные методологические рекомендации созданы для расчета экономической эффективности инвестиций в рыночной экономике, на плановые и иные формы хозяйствования они не распространяются.

Расчет интегральной оценки эффективности инвестиционного проекта должен содержать в себе следующие пункты:

- Конкретная цель с четко прописанными количественными показателями, необходимыми для ее выполнения.

- Соответствие этой цели всем нормативным документам, законам Российской Федерации и государственным программам. Расчет интегральной оценки эффективности инвестиционного проекта, противоречащего всему вышеперечисленному, недопустим.

к оглавлению ↑

Основные показатели привлекательности и эффективности инвестиций

Сущность оценки эффективности инвестиций заключается в нахождении разницы между материальными и ресурсными вложениями (учитываются все вложения, которые могут быть выражены в денежном эквиваленте) и полученными результатами, которые, к примеру, для оценки коммерческой результативности считаются по доходу. Это можно схематически представить в виде формулы: «Результат = итоговая стоимость проекта – затраты на него». При этом эффективность может быть:

- Абсолютной. При этом в расчёт берется исключительно разница между вложениями и полученными результатами.

- Сравнительной. При этом принимается во внимание вероятная рентабельность всех доступных вариантов проектов.

На расчет интегральной оценки эффективности инвестиционного проекта оказывают влияние множество факторов, большинство из которых могут адекватно учитывать лишь специалисты. К счастью для инвесторов, которые не являются специалистами в области аналитики, классификация показателей для эффективности реальных инвестиций производится по нескольким основным факторам. к оглавлению ↑

Методы оценки экономической эффективности инвестиционных проектов

Методы оценки эффективности инвестиционного проекта в целом должны учитывать следующие факторы:

- в расчёт берется весь промежуток времени активности инвестпроекта;

- необходимо принимать во внимание долю участия каждого из участников проекта и прочих заинтересованных лиц, а также общую результирующую их интересов;

- необходимо учитывать динамику изменения денежных потоков за полный период времени активности инвестпроекта;

- учету подлежат только плановые затраты и результаты;

- необходимо сравнивать эффективность всех вариантов и выбрать тот, который сулит максимальную отдачу;

- оценка эффективности инвестиционного проекта производится по пессимистическому варианту развития событий;

- необходимо учитывать потребность в создании оборотного капитала, прогнозируемую величину инфляции и влияние основных рисков.

к оглавлению ↑

Статические факторы оценки

Статические показатели – это оценки эффективности инвестиционного проекта в конкретный момент времени, обычно текущий, либо среднее арифметическое всех денежных затрат за общее время существования проекта. Однако они не учитывают временных изменений, что несколько уменьшает их ценность. Наибольшую важность имеют три из них:

- Рентабельность вложенного капитала (P). Под ним подразумевается уровень доходности инвестпроекта. Широко используется для расчёта следующих величин:

- Для вычисления сравнительной рентабельности различных вариантов;

- Для оценки текущей стоимости бизнеса;

- Для расчёта рентабельности производства конкретного товара или услуги;

Рентабельность вложенного капитала высчитывается как вся полученная прибыль, поделенная на сумму инвестиций, и выражается в процентах.

- Срок окупаемости инвестиций (РР). Здесь стоит заметить, что не все инвестиции окупаются напрямую, даже если цели успешно выполнены. Обычно это происходит в социально – экономических проектах. Проблемы оценки эффективности заключаются в том, что вложения любых социальных инвестиций, будь то школа, больница или прокладка хайвея, окупаются опосредованно, улучшая качество человеческого капитала или прочие сходные по значимости факторы. Однако точно высчитать период их окупаемости практически невозможно. Однако показатели эффективности инвестиций в человеческий капитал можно рассчитать, как коэффициент окупаемости, который показывает, сколько вложенных денежных единиц приходится на единицу прибыли.

где I – общий объем инвестиций в проект до текущего момента, YNB – чистая прибыль за год.

Срок окупаемости – это период, по истечению которого капиталовложения начинают приносить прибыль. Все оставшееся время этот бизнес приносит дивиденды. Их размер, а также соответствие отраженному в бизнес-плане в данном случае остается за кадром.

Важно заметить, что при оценке общей доходности проекта следует принимать во внимание также срок его жизни. Проект с большим сроком жизни может быть выгоднее, даже если срок его окупаемости выше.

- Коэффициент эффективности инвестиций (ARR). Его формула находится как средняя величина прибыли за расчетный период, поделенная на общую сумму инвестиций за этот срок.

P(ср) – средний объем прибыли за год;

I(ср) – среднее арифметическое всех инвестиций по настоящий момент.

Этот коэффициент особенно важен в тех случаях, когда инвестируются заемные средства, так как позволяет рассчитать предполагаемый срок его погашения. к оглавлению ↑

Динамические факторы оценки

Учет фактора времени при анализе и оценке эффективности инвестиций повышает сложность вычислений, но равноценно увеличивает и точность, с которой становится возможным определить возможную выгоду. Поэтому динамические факторы рекомендуется использовать наряду со статическими.

- Чистый дисконтированный доход или NVP. Рассчитывается как дисконтированная сумма ожидаемого потока платежей. Этот показатель отражает тот факт, что реальная стоимость текущей суммы денег будет отличаться от такой же суммы на более поздних сроках участия в проекте. На это оказывают влияние следующие факторы:

- инфляция;

- прибыльность данного проекта, которая может принимать и отрицательное значение.

Чистый дисконтированный доход рассчитывается как сумма дисконтированных денежных потоков, замеренных в определенные промежутки времени. При этом ставка дисконтирования заемных капиталов должна превышать кредитную ставку, а для собственных капиталов должна быть выше отдачи действующего капитала.

NPV = – I+ ∑nt=1CFt/(1+r)t,

CFt – прибыль от реализации вложенных средств в t-й год;

r – ставка дисконтирования;

n – срок жизни проекта в годах от t=1 до n.

Этот показатель очень важен, так как из него понятно общее значение денежной массы, полученной за все время действия инвестиционного проекта. При его расчете необходимо учитывать то, что инвестирование может принимать вид единовременного вложения в том случае, если производится в течении одного года. Если же вложение денежных средств производится в течении более длительного промежутка времени, то при расчете NPV необходимо учесть, что стоимость вложений будет изменяющейся, и ее необходимо высчитывать по ставке дисконтирования.

Величина этой ставки каждый раз определяется индивидуально исходя из пунктов, которые выбирает инвестор. При этом могут учитываться следующие факторы:

Если чистый дисконтированный доход больше единицы, то проект рентабелен.

- Коэффициент рентабельности инвестиций (PI). Рассчитывается, как чистый дисконтированный доход, поделенный на общую сумму инвестиций.

Обе переменных должны быть в одной валюте, обычно это рубли или доллары. Если этот индекс больше единицы – значит инвестиции в данный проект принесут доход. Если меньше – вложения не окупятся.

- Внутренняя норма рентабельности (IRR). Определяется как размер ставки дисконтирования, при которой чистый дисконтированный доход равен нолю. Это максимальная цена инвестиций, при которой текущий проект не является убыточным. Находится внутренняя норма рентабельности либо при помощи построения графика зависимости чистого дисконтированного дохода от ставки дисконтирования, либо при помощи компьютера. Этот показатель наиболее наглядно показывает эффективность инвестирования и позволяет понять, есть ли смысл вкладывать деньги в данный проект.

к оглавлению ↑

Пути оптимального повышения эффективности инвестиций

Повышение эффективности использования вложений может повысить рентабельность проекта, сделав прибыльным участие в нем. Для этого используют следующие методы:

- Приоритетными должны быть вложения в наиболее рентабельные и технически совершенные средства производства. При этом анализ эффективности в случае производственных инвестиций осуществляется также, как и для основных.

- Следует сосредоточиться в инвестирование производства тех видов товаров и услуг, которые обеспечивают наивысшую окупаемость.

- Стоит учитывать, что в большинстве случаев реконструкция действующего производства обходится дешевле, чем постройка нового.

к оглавлению ↑

Заключение

Современная экономическая наука разработала довольно точные методы оценки инвестиционных проектов с точки зрения окупаемости инвестиций. Не все они сложны, и даже непрофессионалу доступно сделать вычисления по простым формулам и принять решение, стоит ли вкладывать денежные средства в данный проект или лучше поискать другие варианты.

Источник