Виды инвестиций

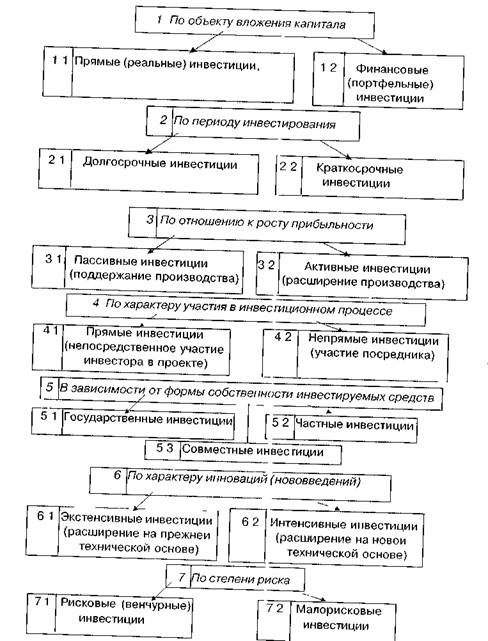

Инвестиции можно классифицировать по различным признакам. Главным признаком классификации является объект вложения капитала.

Инвестиции по направлениям вложения средств классифицируются следующим образом:

— инвестиции в материальные активы (земельные участки, средства производства, запасы, покупные комплектующие, другое имущество);

— финансовые инвестиции (ценные бумаги, долевое участие, приобретение долговых прав),

— инвестиции в нематериальные активы (НИОКР, ноу-хау, приобретение лицензий, обучение персонала, реклама, фирменный имидж, социальная сфера и пр )

Инвестиции в материальные активы принято называть реальными (прямыми) инвестициями

Прямые реальные инвестиции — это любое вложение денежных средств в реальные активы, связанное с производством товаров и услуг для извлечения прибыли. Эти вложения направлены на увеличение основных фондов предприятия как производственного, так и непроизводственного назначения.

Инвестиции в реальные активы по направлениям использования подразделяются на инвестиции:

— в повышение эффективности производства;

— в расширение производства;

— в новое производство;

— для удовлетворения требований государственных органов управления.

Финансовые (портфельные) инвестиции — приобретение активов в форме ценных бумаг для извлечения прибыли. Эти вложения направлены на формирование портфеля ценных бумаг.

Следующий признак классификации инвестиций — период инвестирования, на основании которого выделяют краткосрочные и долгосрочные инвестиции.

Краткосрочные инвестиции — это вложения денежных средств на период до одного года.

Долгосрочные инвестиции — это вложения денежных средств в реализацию проектов, которые будут обеспечивать предприятию выгоду в течение периода, превышающего один год. Основной формой долгосрочных инвестиций предприятий являются ее капитальные вложения в воспроизводство основных средств.

По отношению к росту прибыльности инвестиции подразделяются на:

— пассивные инвестиции (поддержание производства);

— активные инвестиции (расширение производства).

Рис 1 Классификация инвестиций по различным критериям

По характеру участия предприятия в инвестиционном процессе выделяют прямые и непрямые инвестиции.

В случае прямых инвестиций подразумевается непосредственное участие предприятия-инвестора в выборе объектов вложения капитала (капитальные вложения, вложения в уставные фонды других предприятий, в некоторые виды ценных бумаг).

Непрямые инвестиции подразумевают участие в процессе инвестирования посредника ( инвестиционного фонда или финансового посредника).

В зависимости от формы собственности инвестируемых средст различают инвестиции:

— частные российских резидентов;

— совместные инвестиции (субъектов РФ и иностранных государств)

Государственные инвестиции — это вложения средств государственных предприятий, а также средств государственного бюджета разных уровней и государственных внебюджетных фондов.

Частные инвестиции — это вложения средств физических лиц и предпринимательских организаций негосударственных форм собственности.

По характеру инноваций (нововведений) принято различать:

— экстенсивные инвестиции (расширение на прежней технической основе);

— интенсивные инвестиции (расширение на новой технической основе).

Кроме того, отдельно выделяют венчурные инвестиции и аннуитет.

Венчурные инвестиции — это рискованные вложения капитала, обусловленные необходимостью финансирования мелких инновационных фирм в области новых технологий.

Это также вложения в акции новых предприятий или предприятий, осуществляющих свою деятельность в новых сферах бизнеса и связанных с большим уровнем риска.

Аннуитет — это инвестиции, приносящие вкладчику определенный доход через регулярные промежутки времени В основном это вложения средств в страховые и пенсионные фонды.

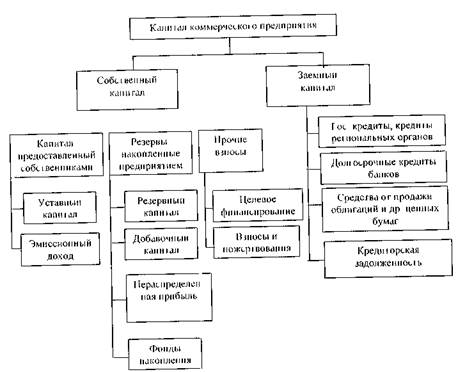

В условиях рыночных отношений происходит непрерывное формирование денежных ресурсов и их эффективное вложение в наиболее доходные активы, что достигается с помощью финансового рынка.

Финансовый рынок включает в себя денежный, кредитный и фондовый рынки.

Предприятие может осуществлять финансовые инвестиции в государственные ценные бумаги, акции, облигации и иные ценные бумаги других организаций, уставные (складочные) капиталы других организаций, а также предоставлять другим организациям займы.

Рассмотрим более подробно финансовые (портфельные) инвестиции.

Портфель ценных бумаг — это совокупность собранных воедино различных инвестиционных ценностей, служащих инструментом для достижения конкретной инвестиционной цели вкладчика.

Ключевой целью управления инвестиционным портфелем является обеспечение наиболее эффективных путей реализации стратегии предприятия на фондовом рынке.

Основными факторами, определяющими масштабы инвестиционной деятельности предприятия на рынке ценных бумаг, являются следующими:

— стадия жизненного цикла предприятия;

— наличие достаточных инвестиционных ресурсов для прямого или портфельного инвестирования;

— готовность осуществлять значительные инвестиционные затраты, не приносящие дохода в настоящем, но рассчитанные на будущий период, и другие.

В процессе управления инвестиционным портфелем решаются следующие задачи:

— обеспечение высоких темпов экономического развины предприятия за счет эффективной инвестиционной деятельности;

— достижение максимизации прибыли (дохода) от инвестиционной деятельности;

— обеспечение снижения уровня инвестиционных рисков;

— обеспечение финансовой устойчивости и платежеспособности предприятия в процессе осуществления инвестиционной деятельности.

Инвестиционный портфель включает совокупность ценных бумаг принадлежащих предприятию, имеющих различный срок погашения, с неодинаковой доходностью и ликвидностью.

Инвестиционный портфель формируется на основе диверсификации (разнообразия) включаемых в него финансовых активов Это означает что чем большее количество ценных бумаг входит в портфель, тем меньше» изменяется его общая стоимость в случае падения курса (цены) одной из составляющих) (например, обыкновенных акций) И, наоборот, чем меньше число типов ценных бумаг, включенных в портфель, тем болео высокий доход в общем даст рост одного из них.

Портфель может состоять из ценных бумаг одного вида, а также изменять свой состав и структуру путем замещения одного вида фондовых инструментов другими

Тип портфеля ценных бумаг — это его обобщенная характеристика с позиций задач, стоящих перед ним в целом, или отдельных видов ценных бумаг, входящих в портфель.

На практике существует следующая классификация портфелей:

— портфель рискового капитала,

— портфель стабильного роста дохода и капитала,

— портфель краткосрочных ценных бумаг,

— портфель долгосрочных фондовых инструментов, с фиксированным доходом,

— специализированные, региональные и отраслевые портфели.

Портфель роста ориентирован на акции тех эмитентов, которые быстро увеличивают свою курсовую стоимость (цену) на вторичном фондовом рынке (например, акции Газпрома).

Портфель дохода предназначен для получения высокого текущею дохода (в форме дивидендов и процентов).

Портфель рискового капитала состоит из акций молодых компании «агрессивного» типа, выбравших стратегию быстрого расширения производства товаров (услуг) на основе новейших технологий.

Портфель краткосрочных ценных бумаг формируется исключительно из высоколиквидных финансовых инструментов, которые могут быть реализованы быстро в целях получения наличных денежных средств.

Портфель долгосрочных финансовых инструментов ориентирован исключительно на частные долгосрочные облигации со сроком обращения свыше пяти лет. Его цель — облегчить регулярность поступления доходов по различным ценным бумагам.

Специализированный портфель означает ориентацию инвестора на вложения в специальные финансовые инструменты (муниципальные облигации, например).

Региональные и отраслевые портфели включают ценные бумаги, выпускаемые исполнительными органами власти субъектов РФ, а также ценные бумаги эмитентов, представляющих данную отрасль экономики и обеспечивающих высокую доходность по ним (например, электроэнергетику, черную и цветную металлургию и т.д.).

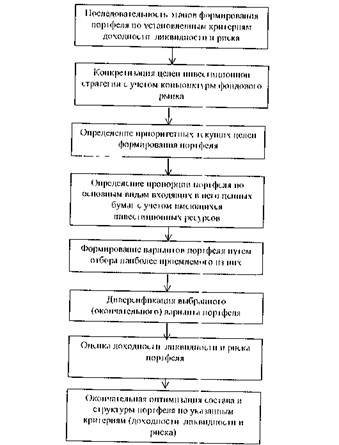

Основные этапы формирования инвестиционного портфеля приведены на рис. 3.

Рис 3 Этапы формирования инвестиционного портфеля

Основными принципами формирования инвестиционного портфеля являются:

— рост вложений средств.

Под безопасностью инвестиций понимается их страхование от возможных рисков и получение дохода.

Под ликвидностью инвестиционного портфеля понимается способность финансового актива быстро превращаться в деньги для приобретения недвижимости, товаров, услуг.

Ни одна из ценных бумаг не обладает в полной мере этими свойствами. Если она доходна, то ее надежность будет низкой, так как покупатели надежных ценных бумаг будут предлагать за них реальную цену. Главная цель инвестора — достичь оптимального соотношения между риском и доходом.

Фондовый портфель является оптимальным, когда риск минимален, а доход от вложений максимален.

Управление инвестиционным портфелем включает:

— формирование и анализ его состава и структуры;

— регулирование его содержания для достижения поставленных перед портфелем целей при сохранении необходимого уровня и минимизации связанных с ним расходов.

Целями управления портфелем могут быть:

— сохранность и увеличение капитала в отношении ценных бумаг с растущей курсовой стоимостью;

— приобретение ценных бумаг, которые по условиям обращения могут заменить наличность (векселя);

— доступ через приобретение ценных бумаг к дефицитной продукции, имущественным и неимущественным правам;

— расширение сферы влияния собственности, ФПП (и иных предпринимательских структур);

— спекулятивная игра на колебаниях курсов в условиях нестабильности фондового рынка;

— зондирование рынка, страхование от излишних рисков путем приобретения государственных краткосрочных облигаций с гарантированным доходом и т.д.

В процессе инвестиционной деятельности цели вкладчика могут меняться, что приводит к изменению состава портфеля.

Обновление портфеля сводится к пересмотру соотношения между доходностью и риском входящих в него ценных бумаг. По результатам анализа принимается решение о продаже определенного вида ценных бумаг.

Инвестиционная ценная бумага продается, если:

а) она не принесла инвестору требуемого дохода и его рост не ожидается в будущем;

б) она не выполнила возложенную на нее функцию;

в) появились более доходные сферы вложения собственных денежных средств у инвестора.

Источник

Классификация инвестиций

Виды инвестиций зависят от целей вложения, возможностей инвестора и особенностей объекта вложения. Соответственно инвестиции могут осуществляться в виде: денежных средств, целевых банковских вкладов, оборотных средств, паев, долей в уставном фонде предприятий, ценных бумаг (акций, облигаций и др.), кредитов, займов, залогов, земли, зданий, сооружений, машин и оборудования, измерительных приборов, оснастки, любого другого имущества, используемого в производстве, имущественных прав (ноу-хау, лицензий на передачу прав промышленной собственности), оцениваемых, как правило, денежным эквивалентом, технологий, интеллектуальных ценностей, вкладываемых в объекты предпринимательской и других видов деятельности.

Инвестиции находятся в определенной зависимости от фактора экономического роста, для выяснения которой следует определить понятия валовых и чистых инвестиций. Таким образом, по воспроизводственной направленности выделяют валовые, реновационные и чистые инвестиции.

Валовые инвестиции выступают как совокупный объем инвестиций, направленных на приобретение средств производства, новое строительство, прирост товарно-материальных запасов в течение определенного периода.

Реновационные инвестиции характеризуют объем капитала, инвестируемого в простое воспроизводство основных средств и амортизируемых нематериальных активов. В количественном выражении реновационные инвестиции приравниваются обычно к сумме амортизационных отчислений в определенном периоде.

Чистые инвестиции отражают объем валовых инвестиций, уменьшенный на величину амортизационных отчислений.

Следовательно, инвестиции реализуются в трех основных формах:

— инвестиции в физические активы;

— инвестиции в денежные активы;

— инвестиции в нематериальные (незримые) активы.

Под физическими активами понимаются производственные здания и сооружения, а также любые виды машин и оборудования со сроком службы более одного года. Под денежными активами понимаются права на получение денежных сумм от других физических и юридических лиц, например, депозитов в банке, облигаций, акций и т.п. Под нематериальными (незримыми) активами понимаются ценности, приобретаемые фирмой в результате проведения программ переобучения или повышения квалификации персонала, разработки торговых знаков, приобретения лицензий и т.д.

Инвестиции в ценные бумаги принято называть портфельными инвестициями, а инвестиции в физические активы чаще называют инвестициями в реальные активы.

Поскольку инвестиции могут использоваться в разных формах и выполнять разнопрофильные задачи, их необходимо классифицировать.

Общепринятым признаком классификации служит объект вложения. В соответствии с ним инвестиции делятся на реальные и финансовые, капиталообразующие и портфельные.

Реальными инвестициями считаются долгосрочные вложения средств в отрасли материального производства (материальные и нематериальные активы).

Финансовые инвестиции – это долгосрочные и краткосрочные вложения капитала в различные финансовые инструменты с целью получения дохода.

Ряд авторов по данному признаку выделяет еще одну специфическую группу инвестиций – интеллектуальные. Интеллектуальные инвестиции – это совместные научные разработки, передача опыта, лицензий, ноу-хау, подготовка специалистов на курсах, переподготовка кадров и т.п.

В современных рыночных экономиках значительная часть инвестиций – финансовые, в России же основная доля инвестиций представляет собой реальные инвестиции.

Капиталообразующие инвестиции чаще всего отождествляются с капитальными вложениями в основной капитал, а именно в новое строительство, расширение, реконструкцию, техническое перевооружение действующий предприятий, приобретение машин, оборудования, инструмента, инвентаря, нематериальных активов инновационного характера, связанных с операционной деятельностью предприятия.

Портфельные инвестиции представляют собой вложение средств в долгосрочные ценные бумаги (акции, облигации, векселя и другие долговые ценные бумаги).

Все разновидности реальных инвестиций, в свою очередь, можно свести к следующим основным группам:

— Инвестиции в повышение эффективности. Их целью является прежде всего создание условий для снижения затрат за счет замены оборудования, обучения персонала или перемещения производственных мощностей в регионы с более выгодными условиями производства.

— Инвестиции в расширение производства (экстенсивные). Задачей такого инвестирования является расширение возможностей выпуска товаров для ранее сформировавшихся рынков в рамках уже существующих производств.

— Инвестиции в новые производства (инновационные). Такие инвестиции обеспечивают создание совершенно новых предприятий, которые будут выпускать ранее не изготавливавшиеся товары (или оказывать новый тип услуг) либо позволяет, например, предприятию предпринять попытку выхода с ранее уже выпускавшимися товарами на новые для нее рынки.

— Инвестиции ради удовлетворения требований государственных органов управления. Эта разновидность инвестиций становится необходимой в том случае, когда фирма оказывается перед необходимостью удовлетворять требования властей в части либо экономических стандартов, либо безопасности продукции, либо иных условий деятельности, которые не могут быть обеспечены за счет только совершенствования менеджмента.

— Инвестиции, направленные на выживаемость предприятия в будущем.

— Инвестиции для экономии текущих затрат.

— Инвестиции, вкладываемые для сохранения позиций на рынке.

По организационным формам выделяют два типа инвестиций: инвестиционный проект и инвестиционный портфель.

Инвестиционный проект – предполагается, во-первых, наличие определенного объекта инвестиционной деятельности и, во-вторых, реализация, как правило, одной формы инвестиций.

Инвестиционный портфель хозяйствующего субъекта включает различные формы инвестиций одного инвестора (совокупность инвестиций).

В условиях рыночной экономики осуществление инвестиций нельзя рассматривать как «произвольную» форму деятельности в том смысле, что подобного рода операции могут осуществляться или не осуществляться. Неосуществление инвестиций неминуемо приводит к потерям конкурентных позиций. Поэтому все возможные инвестиции можно разбить на две группы:

— пассивныеинвестиции, т.е. такие, которые обеспечивают в лучшем случае неухудшение показателей прибыльности вложений в операции данного предприятия за счет замены устаревшего оборудования, подготовки нового персонала взамен уволившихся сотрудников и т.д.

— активные инвестиции, т.е. такие, которые обеспечивают повышение конкурентоспособности предприятия и его прибыльности по сравнению с ранее достигнутыми за счет внедрения новых технологий, организации выпуска пользующихся спросом товаров, захвата новых рынков, или поглощения конкурирующих предприятий.

Существует другая классификация. Различаются экстенсивные и интенсивные инвестиции.

Экстенсивныеинвестиции – это инвестиции, которые идут на расширение, т.е. на увеличение производственного потенциала. Это вложения в такие объекты, которые лишь увеличивают производственные мощности, не меняя существенно ни технологии, ни организации производства, ни, следовательно, производительности труда.

Интенсивныеинвестиции – это строительство объектов на новой технической основе, с более высокой эффективностью использования трудовых материальных ресурсов.

По степени обязательности осуществления инвестиций. Некоторые инвестиции являются обязательными, так как если их не предпринять, то может остановиться вся производственная деятельность. Другие инвестиции могут осуществляться или не осуществляться, поскольку они не оказывают решающего влияния на выход экономики из кризиса и на повышение ее эффективности. В России в этом плане обязательными являются инвестиции, которые приведут к смягчению социального напряжения, повышению политической и социально-экономической устойчивости. Решение этих проблем является ключевым, так как это приостановило бы отток капитала из страны и создало бы хорошие условия для привлечения иностранного капитала.

Инвестирование предприятия производится в течение всего его жизненного цикла. Анализ тенденций инвестиционной активности на отдельных этапах жизненного цикла позволяет оценить эффективность принимаемых инвестиционных решений и выбрать будущую стратегию инвестирования. Для этого используется классификация инвестиций по признаку порядка осуществляемых мероприятий или направленности действий:

— нетто-инвестиции, производимые в начале жизненного цикла предприятия при его образовании (начальные инвестиции);

— реинвестиции – вновь свободные средства, направляемые, как правило, на воспроизводство основных фондов, повышение технического уровня предприятия и освоение новой продукции и новых рынков;

— брутто-инвестиции – сумма нетто-инвестиций и реинвестиций.

По участию в инвестиционном процессе инвестиции подразделяются на прямые и непрямые.

К прямым относятся инвестиции, осуществляемые юридическими и физическими лицами, владеющими предприятиями или имеющими право на участие в их управлении. Они подразделяются на:

— взносы в уставный фонд;

— кредиты, полученные от совладельца предприятия.

Под прямыми инвестициями понимают непосредственное участи инвестора в инвестиционном процессе, то есть инвестор сам определяет объект инвестирования, а также организацию его финансирования. Предполагается прямое вложение средств в материальный объект.

К непрямым относятся инвестиции, осуществляемые через финансовых посредников. Это чаще всего портфельные инвестиции. Не все инвесторы имеют достаточную квалификацию для эффективного выбора объектов инвестирования и последующего управления ими. В этом случае они приобретают ценные бумаги, выпускаемые инвестиционными и другими финансовыми посредниками, которые собранные таким образом инвестиционные средства размещают по своему усмотрению, выбирая наиболее эффективные объекты инвестирования, участвуя в управлении ими, распределяя полученные доходы среди своих клиентов.

По степени зависимости от доходов разделяют производные и автономные инвестиции.

Производные инвестиции прямо коррелируют с динамикой объема чистого дохода (прибыли) через механизм его распределения на потребление и сбережения.

Автономные инвестиции характеризуют вложение капитала, инициированное действием факторов, не связанных с формированием и распределением чистого дохода (прибыли), например, технологическим процессом, необходимостью осуществления природоохранных мероприятий и других.

По способу влияния других возможных инвестиций на доходы от данного проекта различают зависимые и независимые инвестиции.

Инвестиции независимые – если денежные потоки (или, в общем случае, затраты и доходы), ожидаемые от первого инвестиционного проекта, не изменятся не зависимо от того, будет ли осуществлен второй проект. Экономически независимые инвестиции предполагают, что:

— осуществление инвестиций технически возможно вне зависимости от решений по другим инвестициям;

— на денежные потоки, ожидаемые от данных инвестиций, не влияет отказ от принятия других инвестиций.

Экономически зависимые (взаимозависимые) инвестиции могут быть дополняющими и взаимоисключающими.

Дополняющие экономически зависимые инвестиции связаны и синергическим эффектом, то есть осуществление второго инвестиционного проекта оказывает положительное влияние на поток денежных доходов от первых инвестиций, и сумма денежных доходов по данным совместно осуществленным инвестициям значительно превышает денежные доходы от каждого из проектов, осуществленных вне связи друг с другом.

Взаимоисключающие инвестиционные проекты связаны с технической невозможностью осуществления обоих проектов или же осуществление одного из них уменьшит возможные денежные доходы от другого, или полностью сведет их к нулю.

По уровню доходностивыделяют следующие виды инвестиций:

Высокодоходные инвестиции. Они характеризуют вложения капитала в инвестиционные проекты или финансовые инструменты, ожидаемый уровень чистой инвестиционной прибыли по которым существенно превышает среднюю норму этой прибыли на инвестиционном рынке.

Среднедоходные инвестиции. Ожидаемый уровень чистой инвестиционной прибыли по инновационным проектам и финансовым инструментам инвестирования этой группы, примерно соответствует средней норме инвестиционной прибыли, сложившейся на инвестиционном рынке.

Низкодоходные инвестиции. По этой группе объектов инвестирования ожидаемый уровень чистой инвестиционной прибыли обычно значительно ниже средней нормы этой прибыли.

Бездоходные инвестиции. Они представляют группу объектов инвестирования, выбор и осуществление которых инвестор не связывает с получением инвестиционной прибыли. Такие инвестиции преследуют, как правило, цели получения социального, экологического и других видов внеэкономического эффекта.

По срокам вложений выделяют краткосрочные, среднесрочные и долгосрочные инвестиции.

Под краткосрочными инвестициями понимаются обычно вложения средств на период до одного года. Данные инвестиции носят, как правило, спекулятивный характер. Среднесрочные инвестиции представляют собой вложения средств на срок от одного до трех лет, долгосрочные инвестиции – на срок свыше трех лет.

По формам собственности на инвестиционные ресурсы выделяют частные, государственные, иностранные и совместные (смешанные) инвестиции.

Под частными (негосударственными) инвестициями понимают вложения средств частных инвесторов: граждан и предприятий негосударственной формы собственности.

Государственные инвестиции – это вложения, осуществляемые государственными органами власти и управления, а также предприятиями государственной формы собственности.

К иностранным инвестициям относят вложения средств иностранных граждан, фирм, организаций, государств.

Под совместными (смешанными) инвестициями понимают вложения, осуществляемые отечественными и зарубежными экономическими субъектами.

По региональному признаку различают инвестиции внутри страны и за рубежом.

Внутренние (национальные) инвестиции включают вложения средств в объекты инвестирования внутри данной страны (региона).

Инвестиции за рубежом (зарубежные инвестиции) понимаются как вложения средств в объекты инвестирования, размещенные вне территориальных пределов данной страны (данного региона).

По отраслевому признаку выделяют инвестиции в различные отрасли экономики: промышленность, сельское хозяйство, строительство, транспорт и связь, торговля и общественное питание и пр.

По рискам различают агрессивные, умеренные и консервативные инвестиции.

Агрессивные инвестиции характеризуются высокой степенью риска. Они характеризуются высокой прибыльностью и низкой ликвидностью.

Умеренные инвестиции отличаются средней (умеренной) степенью риска при достаточной прибыльности и ликвидности вложений.

Консервативные инвестиции представляют собой вложения пониженного риска, характеризующиеся надежностью и ликвидностью.

Инвестиции, осуществляемые в форме капитальных вложений, подразделяют на следующие виды:

— оборонительные инвестиции, направленные на снижение риска по приобретению сырья, комплектующих изделий, на удержание уровня цен, на защиту от конкурентов и т.д.;

— наступательные инвестиции, обусловленные поиском новых технологий и разработок, с целью поддержания высокого научно-технического уровня производимой продукции;

— социальные инвестиции, целью которых является улучшение условий труда персонала;

— обязательные инвестиции, необходимость которых связана с удовлетворением государственных требований в частности экологических стандартов, безопасности продукции, иных условий деятельности, которые не могут быть обеспечены за счет только совершенствования менеджмента;

— представительские инвестиции, направленные на поддержание престижа предприятия.

По целевому назначению будущих объектов капитальные вложения делятся на:

— строительство культурно- бытовых учреждений;

— строительство административных зданий;

— изыскательские и геологоразведочные работы.

По источникам финансирования на: централизованные и децентрализованные.

По направлению использования – на производственные и непроизводственные.

Если рассуждать с производственных позиций более конкретно, то капитальные вложения – затраты на: строительно-монтажные работы при возведении зданий и сооружений; приобретение, монтаж и наладку машин и оборудования; проектно-изыскательские работы; содержание дирекции строящегося предприятия; подготовку и переподготовку кадров; затраты по отводу земельных участков и переселению в связи со строительством и др.

В статистическом учете и экономическом анализе реальные инвестиции называют еще капиталообразующими. Капиталообразующие инвестиции включают следующие элементы:

инвестиции в основной капитал;

затраты на капитальный ремонт;

инвестиции на приобретение земельных участков и объектов природопользования;

инвестиции в нематериальные активы (патенты, лицензии, программные продукты, научно-исследовательские и опытно-конструкторские разработки и т.д.);

инвестиции в пополнение запасов материальных оборотных средств.

Источник