- Как рассчитать лизинг? Примеры расчета

- Из чего состоит размер переплаты по лизингу

- Как рассчитать удорожание

- Эффективная процентная ставка

- Как использовать Excel и “ЧИСТВНДОХ”:

- Как получить максимально низкую ставку процента?

- Хотите взять оборудование или автомобиль в Лизинг?

- Что такое лизинг простыми словами: предмет и виды лизинга, условия договора для физических и юридических лиц

- Что такое лизинг простыми словами и каковы его особенности

- Кому нужен лизинг

- Что можно взять в лизинг

- Виды лизинга

- Как работает лизинг

- Пример лизинга

- Договор лизинга

- Лизинговые платежи

- Налогообложение и лизинг

- Преимущества и недостатки лизинга

Как рассчитать лизинг? Примеры расчета

Согласно ст. 665 ГК РФ лизинг — это аренда, с последующим правом выкупа. То есть собственником имущества клиент становится только после того, как расплатится с кредитором – лизингодателем. За пользование предметом лизинга нужно платить – бесплатно ни одна коммерческая организация работать не будет. Лизинговые компании не обязаны раскрывать информацию об эффективной процентной ставке, поэтому проводить анализ предложений, и сравнивать их между собой или с кредитными ставками клиенту придется самостоятельно. Как рассчитать, во сколько обойдется лизинг и по каким критериям сравнивать рассмотрим ниже.

Из чего состоит размер переплаты по лизингу

Самый простой и быстрый способ посчитать переплату — это умножить месячный платеж на количество платежей. Разница между этой суммой и ценой авто за вычетом аванса и будет переплатой.

Ежемесячный платеж по лизингу включает:

- Сумму основного долга;

- Платежи за сервис, оформление и дополнительные сборы.

- Доход лизинговой компании – процент лизинга.

Второй пункт может включать и иные платежи и комиссии – все зависит от конкретного предложения. Например, если предметом лизинга является автотранспорт, то к дополнительным расходам добавляются: оплата госпошлины (в ГИБДД) и автострахование. Поставить на учет легковой автомобиль с получением номеров стоит 2000 рублей. Плата за КАСКО составляет примерно 3-7% ежегодно от стоимости приобретаемого авто. Платежи по КАСКО могут уплачиваться единовременно или включаются в график.

В лизинге принято озвучивать сумму ежемесячных платежей или процент удорожания. Но если вы хотите провести сравнительный анализ стоимости автокредита и лизинга – лучше рассчитать эффективную ставку и в том, и в другом случае, и сравнить их между собой. Эффективная процентная ставка – относительно универсальный показатель. Она является своего рода “общим знаменателем” ипозволяет сравнить предложения с различными схемами платежей.

- Удорожание – это %, который показывает размер переплаты в год. Но этот показатель не учитывает в какой момент времени вы будете гасить долг. Чем дольше срок лизинга, тем большую сумму в рублях вы переплатите, даже при более низком проценте удорожания.

- Процент лизинга – доход лизинговой компании. Он не зависит от размера первоначального взноса и начисляется на остаток долга.

- Эффективная процентная ставка — это годовая процентная ставка, в расчете которой учитываются все ежемесячные платежи, комиссии и оплаченный аванс. Она позволяет определить, во сколько на самом деле обойдется лизинговый договор, и учитывает в какой момент времени будет происходить погашение займа.

Рассмотрим, как можно рассчитать эти показатели на примерах.

Как рассчитать удорожание

Если вы знаете сумму ежемесячных платежей, то процент удорожания можно рассчитать так:

ежемесячный платеж x срок лизинга – стоимость предмета лизинга

стоимость предмета лизинга

Пример:

| Стоимость автомобиля | 3 млн. рублей |

| Ежемесячный платеж | 100 тыс.рублей |

| Аванс | 600 тыс. рублей (20%) |

| срок лизинга | 36 месяцев |

| дата получения авто в лизинг | 26.09.2020 |

Подставим в формулу выше и получим:

((100 000 *36 – 3 000 000)/3 000 000)*100%=20%

В нашем примере лизинговый договор заключен на 36 месяцев или 3 года, тогда удорожание в год составит 6,67%.

Если вы внесете больший аванс или сократите срок финансирования, то размер удорожания снизится.

Как рассчитать процентную ставку

На практике лизинговые компании предоставляют своим клиентам графики с аннуитетными (равными) ежемесячными платежами. Чтобы узнать процент лизинга для такого графика, нужно знать удорожание. Использовать можно следующую формулу:

удорожание в год, *1,65

Процентная ставка = 一一一一一一一一一一一一一一一一

Доля заемных средств

Доля заемных средств — это размер финансирования покупки лизинговой компанией в процентах. Исходя из примера выше – аванс 20%.

Доля заемных средств для использования в формуле рассчитывается так: 100%-20%=80% или 0,8.

Удорожание мы рассчитали выше, его значение 6,67%

Процентная ставка = 一一一一一一一= 13,8% годовых.

Эффективная процентная ставка

Самым объективным показателем при оценке стоимости договора лизинга является эффективная ставка. При ее расчете учитываются все параметры сделки:

- размер аванса;

- комиссии;

- доход кредитора;

- расходы на страхование и прочее.

Центральный Банк России письмом 175-Т «Об определении эффективной процентной ставки по ссудам, предоставленным физическим лицам». от 29.12.2016 года рекомендует воспользоваться программой Excel и функцией “ЧИСТВНДОХ”.

Текст письма был опубликован в “Вестнике Банка России” В выпуске 1(945) от 15.01.2007 года, его полную версию можно скачать здесь.

Как использовать Excel и “ЧИСТВНДОХ”:

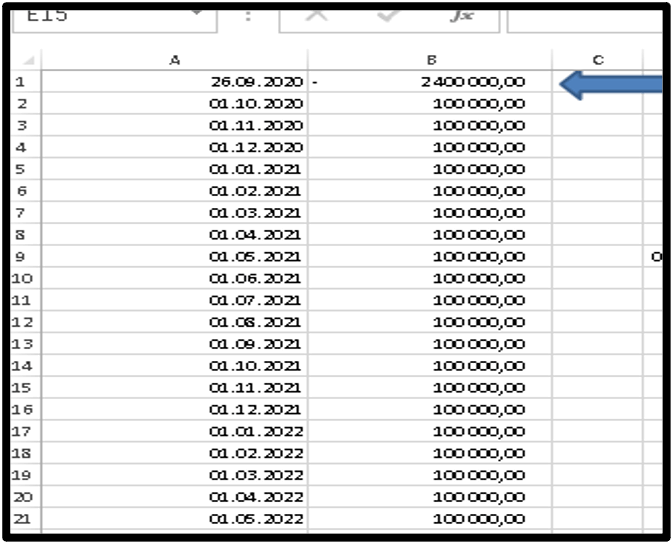

- Сначала необходимо создать таблицу ежемесячных платежей. Их можно импортировать или внести вручную. Столбец “А” – дата очередного платежа, столбец “В” -платеж по лизингу. Добавляем новую строку, в ее первом столбце укажем дату покупки автомобиля, а во втором размер заемных средств со знаком “-”, в нашем случае – 2 400 000 рублей.

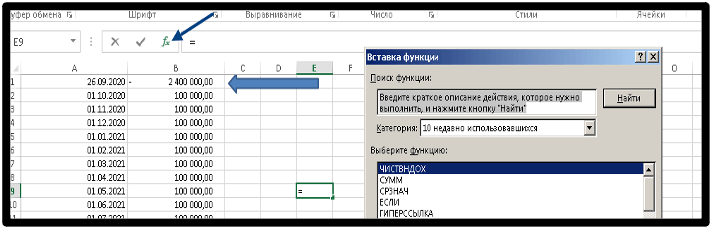

- Затем нажимаем на символ f и ищем функцию “ЧИСТВНДОХ” – можно обычным поиском, по алфавиту либо выбрать категорию “финансовые”.

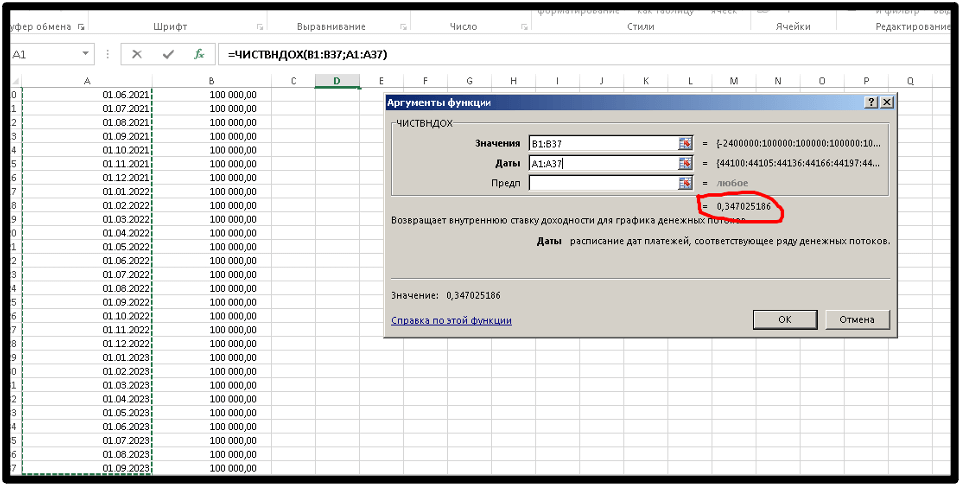

- В поле “значение” выделяем и захватываем диапазон ячеек с суммами, а в даты с датами платежей. Нажимаем кнопку “ок” и ставка рассчитается автоматически.

Единственный минус использования этого метода является то, что вам необходимо иметь на руках точный график, с указанием дат выплат и сумм.

Как получить максимально низкую ставку процента?

Процентная ставка по лизинговым договорам зависит от степени риска кредитора – чем выше риск невозврата долга, тем выше ставка. Иногда процентная ставка может снизиться, если увеличить размер первоначального взноса или сократить срок кредитования. Вы можете рассчитывать на пониженную процентную ставку, если:

- у вас хорошая кредитная история;

- высокий уровень дохода;

- вы обратились в лизинговую компанию повторно, предварительно погасив все обязательства перед ней.

Хотите взять оборудование или автомобиль в Лизинг?

Оставьте заявку и мы подберем для Вас наиболее выгодное предложение по лизингу!

Источник

Что такое лизинг простыми словами: предмет и виды лизинга, условия договора для физических и юридических лиц

В статье мы дадим определение лизинга простыми словами. Узнаем, что могут купить в лизинг юридические и физические лица, а также разберем на конкретном примере схему лизинга. Мы рассмотрим нюансы внесения лизинговых платежей и затронем вопросы налогообложения.

Что такое лизинг простыми словами и каковы его особенности

Теперь поговорим об экономическом смысле услуги. Воспользовавшись лизингом, можно фактически владеть товаром в течение длительного времени (до 6 лет) и получать от его эксплуатации выгоду.

Достигается такой эффект за счет того, что вы можете применять имущество по назначению сразу, как только внесете авансовый платеж, которой составляет 15 — 30 процентов от стоимости имущества. Условия весьма выгодные, так как оставшуюся сумму нужно выплачивать в срок, предусмотренный конкретным соглашением.

А также у лизинга есть особенности, отличающие его от обычной аренды и кредита. Например:

- Сумма первоначального взноса в среднем ниже, чем по кредиту.

- При начислении налогов действуют преимущества.

- Сделка оформляется быстрее, чем при кредитовании.

В случае с арендой после окончания ее срока вы обязаны вернуть имущество арендодателю. Ситуация с лизингом другая: вы можете выкупить собственность лизингодателя по остаточной стоимости.

Кому нужен лизинг

Главными участниками процесса лизинга являются лизингодатель и лизингополучатель. Лизингодатель — банковская организация и иная компания/ которая предоставляет услугу лизинга, а лизингополучатель — тот, кто получает имущество на условиях лизингового договора. Лизингодатель может быть собственником имущества либо посредником между поставщиком и получателем. Получается, услуга может быть оформлена как в банке, так и в лизинговой фирме.

Что касается того, кому предоставляется имущество в лизинг, то в РФ такая услуга доступна не только юридическим лицам, все большую актуальность она приобретает для физических лиц.

Если говорить именно о юр. лицах, то часто лизинг используется предприятиями для улучшения материально-технической базы.

Так как осуществляется страхование самой сделки и имущества, которое передается в лизинг, то еще одним субъектом лизинга является страховщик.

Ну и безусловно, осуществление процедуры невозможно без продавца. В этом качестве может выступать производитель товара, официальный дилер либо собственник имущества.

Что можно взять в лизинг

Самые распространенные предметы лизинга — это:

- Различные виды промышленного оборудования.

- Специальная техника, например, строительная.

- Воздушные суда.

- Грузовые машины и транспорт коммерческого назначения.

- Водный транспорт.

- Железнодорожная техника.

- Недвижимость.

Однако, существует ряд запретов. Например, нельзя сдавать в лизинг:

- Земельные участки и другие природные объекты.

- Имущество, предназначенное для военных нужд.

- Продукцию, у которой нет индивидуальных данных (заводские номера у пром. оборудования).

- Имущество, которое выведено из свободного оборота.

Все эти критерии регламентированы действующим законодательством. Но есть и ограничения, которые разработаны лизинговыми компаниями:

- Не сдаются в лизинг предметы с низкой ликвидностью.

- Не ведется работа с подержанными авто китайского производства.

- Подержанному предмету лизинга должно быть не более 7 лет.

Виды лизинга

Лизинг в большинстве случаев воспринимают только в качестве финансового инструмента, позволяющего осуществлять предпринимательскую деятельность, связанную с применением различного оборудования.

Это связано с тем фактом, что несколько лет назад в РФ лизинговым имуществом можно было пользоваться только для ведения бизнеса. А законодательство, регулирующее такие взаимоотношения, было весьма противоречивым, и разными юристами толковалось по-разному. Возможность использовать лизингового имущества в целях обычных потребителей стало возможным только к 2011 году.

А сейчас разберемся в классификации видов лизинга:

1. По характеру деятельности и степени окупаемости лизинг делится на операционный и финансовый.

| Операционный | Финансовый |

|

|

2. По форме сделки лизинг бывает прямым, косвенным и возвратным.

| Прямой | Косвенный | Возвратный |

| Товар сдает в аренду производитель, он же является лизингодателем | В сделке участвует три стороны (лизингодатель/получатель/продавец) | Самый редкий вид. Производитель одновременно является поставщиком и получателем товара. |

3. По объектам лизинга деление осуществляется следующим образом:

- лизинг транспортных средств (легковых, грузовых, спец. техники, автобусов);

- недвижимости (офисов, торговых центров, складских помещений);

- оборудования (станков, механизмов);

- лизинг подвижных и тяговых составов (ж/д техника).

4. Деление по субъектам лизинга подразумевает наличие:

- лизинга для юридических лиц (позволяет компании сэкономить средства и приобрести необходимое для работы и развития бизнеса имущество);

- для физ. лиц (возможность получить более выгодные условия, чем при кредитовании);

- для ИП (возможность приобрести имущество за сравнительно небольшую сумму и получить более лояльные условия, чем в кредитных организациях).

5. По степени риска деление лизинга выглядит так:

| Необеспеченный | Частично обеспеченный | Гарантированный |

| Получатель лизинга не дает гарантий выполнения обязательств | Дополнительно заключен договор страхования | Все риски делятся между сторонами договора |

А также в ряде компаний действуют программы корпоративного лизинга, направленные на сотрудничество с крупными корпорациями, желающими увеличить автопарк/модернизировать оборудование. При этом заявки, поданные корпоративными клиентами, одобряется в 99% случаев.

Как работает лизинг

Чтобы понять принцип работы данной услуги, рассмотрим, как происходит приобретение имущества в лизинг.

Итак, клиент выбирает компанию и вид имущества, которое хочет получить в пользование. После того, как компания будет выбрана, проводятся переговоры об условиях сделки. Обсуждается размер авансового платежа, срок действия договора и прочее.

Клиент предоставляет документацию, необходимую, чтобы заключить соглашение. После детального изучения и подписания договора оплачивается первый взнос, а предмет лизинга переходит к получателю имущества. Если договором предусмотрено участие в сделке поставщика, то обязанность предоставить имущество возлагается на него.

Если соглашение было выполнено полностью, все взносы выплачены, право собственности на имущество переходит к получателю. Прибыль, которая получена от использования имущества, также является его собственностью.

Пример лизинга

Приведем пример конкретной лизинговой сделки с расчетами.

Одна из телекоммуникационных компаний в России приняла решение модернизировать сетевую инфраструктуру и оборудовать рабочие места для сотрудников нового офиса. Был проанализирован рынок и выбрана лизинговая компания.

С учетом требований клиента заказ выглядел таким образом:

- сервер — 1 шт.;

- система хранения данных — 1 шт.;

- коммутатор — 1 шт.;

- настольный ПК — 14 шт.;

- ноутбук — 2 шт.

Общая стоимость оборудования составила 1 млн 800 тыс. рублей.

- Стоимость оборудования (с НДС) — 1 млн 800 тыс.рублей.

- Размер первого взноса в 30% — 540 000 рублей.

- Срок действия лизингового договора — 12 месяцев.

- Итоговая стоимость оборудования: 1 976 400 рублей.

По окончании договора лизинга у заказчика на балансе будет оборудование с нулевой остаточной стоимостью.

Договор лизинга

Договор лизинга заключается в письменной форме в соответствии с требованиями законодательства и включает в себя следующие пункты:

- Характеристику предмета договора.

- Данные каждой из сторон.

- Существенные условия сделки.

- Период действия соглашения.

- График осуществления платежей.

- Условия возврата имущества либо его выкупа.

- Права и обязанности каждой стороны.

- Ответственность сторон.

При составлении документа важно следить, чтобы условия договора нельзя было истолковать двояко, нюансы сделки должны быть конкретизированы.

Права и обязанности каждой из сторон регулируются ГК РФ. От того, насколько тщательно они прописаны, зависит эффективность всего процесса сделки. Основополагающая обязанность лизингодателя в данном типе сделки — приобретение имущества у продавца и передача его в эксплуатацию получателю.

У лизингополучателя обязанностей гораздо больше:

- Своевременное внесение платежей.

- Осуществление тех. обслуживания и ремонта имущества.

- Использование имущества только по прямому назначению.

- Своевременное страхование имущества (если обязанность возложена на получателя имущества).

У лизингодателя есть право изъять предмет лизинга, если получатель нарушает условия договора. В свою очередь лизингополучатель может высказать требование о замене имущества, если оно не соответствует условиям договора, потребовать доукомплектовать имущество, если это не было сделано при поставке.

В российской практике механизм лизинга ещё не разработан до мелочей, что значительно снижает его эффективность. Но этот инструмент развивается динамично и часто позволяет компаниям сохранить финансовую устойчивость.

Лизинговые платежи

Лизинговый платеж — это некая сумма денежных средств, которую вы будете выплачивать лизингодателю на протяжении срока действия лизингового соглашения.

Графики выплат могут быть нескольких типов:

- Аннуитетный . Вы будете вносить одинаковую сумму на протяжении всего срока договора.

- Убывающий . Сумма платежа снижается постепенно, самые крупные суммы придется вносить в начале срока.

- Сезонный . Применяется, если у вашей компании сезонная специфика работы.

В состав лизингового платежа входят:

- Амортизация имущества.

- Вознаграждение лизингодателя (включая плату за доп. услуги).

- Остаточная стоимость имущества (при выкупе).

Налогообложение и лизинг

Заключение лизингового договора позволяет сэкономить на уплате сразу нескольких видов налогов, но прежде всего, на налоге на прибыль. Если имущество является предметом договора лизинга, то к нему может быть применен коэффициент ускоренной амортизации, что позволяет быстрее учесть расходы, связанные с приобретением.

В свою очередь, применение ускоренной амортизации уменьшает базу по имущественному налогу (в ряде регионов действует сниженная ставка).

Получается существенная экономия на уплате транспортного налога. Можно выбрать, на кого регистрировать ТС — на получателя или лизингодателя — и тогда регистрирующая сторона будет выплачивать налог.

Получатель лизинга имеет право каждый месяц получать вычет на НДС по лизинговому платежу. Обычно это осуществляется после предоставления лизингополучателем счетов-фактур, которые ему выставляет лизингодатель.

Преимущества и недостатки лизинга

Поговорим отдельно о плюсах и минусах данного финансового инструмента. Сначала проанализируем главные преимущества :

- Возможность для предпринимателей оптимизировать налогообложение . В частности, можно избежать уплаты налога на имущество, так как оно находится в собственности лизинговой компании. При этом амортизация на него уже начисляется, поэтому как только имущество перейдет в собственность предпринимателя, по документам оно будет полностью изношено.

- Сделку легко расторгнуть . По крайней мере, проще, чем договор кредитования. Если имущество вдруг стало ненужным, договор можно расторгнуть, а имущество вернуть компании.

- Большой выбор сфер применения . Не каждое имущество можно оформить в кредит, к примеру, тяжелую строительную технику/оборудование. В этом лизинг становится помощником для многих бизнесменов.

- Можно приобрести имущество для личного использования . Ранее оформить имущество в лизинг физ. лицу было невозможно. Сейчас таких ограничений нет.

- Товар в лизинг оформить проще, чем в кредит . Лизинговые компании не проверяют своих клиентов настолько тщательно, как банки. Поэтому часто услугой пользуются люди, которым банковские организации отказали в кредите.

- Возможность не оформлять имущество в собственность . Речь идет о категориях клиентов, которые не хотели бы, чтобы у них в собственности находилось дорогостоящее имущество. Это актуально для чиновников гос. уровня, а также крупных бизнесменов.

- Страховка распределяется равномерно . При приобретении авто в лизинг сумма страховки включается в размер лизинговых платежей, и затраты на нее разделены на весь срок действия лизингового договора.

Недостатки у лизинга также имеются. В их числе можно назвать:

- Отсутствие права собственности на приобретенное имущество . Юридически имущество принадлежит не вам, а лизинговой компании. Да и психологически это не очень комфортно. Хотя, для ряда клиентов это положительный фактор.

- Обходится нередко дороже, чем кредитование . Это самый важный негативный момент, так как имеет место существенный размер переплаты.

- Необходимость вносить авансовый платеж . Он предусмотрен практически каждой лизинговой программой.

- Переход права собственности нужно оформлять дважды . Сначала переход осуществляется от продавца к лизингодателю, а после полной выплаты — от лизингодателя к получателю. А это уже существенные финансовые затраты.

- Транспорт должен обслуживаться в конкретном сервисном центре . Это не очень удобно и невыгодно с точки зрения финансов. При оформлении автокредита такое ограничение тоже может быть установлено, но не во всех случаях.

Завершая разговор, можно отметить, что для предпринимателей лизинг более выгоден, чем обычным гражданам. А вот для физ. лиц лизинг обходится дороже, чем кредитование.

Источник