Прибыль как предпринимательский доход.

Прибыль (profit) – экономическая прибыль и нормальная прибыль; доход тех, кто обеспечивает экономику предпринимательскими способностями или нормальной прибылью [2, с. 779].

В количественном отношении прибыль представляет собой разность между общей выручкой и издержками.

Содержание понятия «прибыль» следует рассматривать в двух аспектах:

Бухгалтерская прибыль есть разность между общей выручкой и внешними издержками.

Разность между общей выручкой и экономическими издержками образует экономическую, или чистую, прибыль.

Соотношение между бухгалтерской и экономической прибылью, структуру общего дохода фирмы можно представить в виде схемы (рисунок 6), из которой видно, что экономическая прибыль есть определенный излишек совокупного дохода над экономическими затратами.

Наличие экономической прибыли создает заинтересованность производителя именно в данной сфере бизнеса. В то же время она побуждает другие фирмы к вступлению в эту сферу. Это способствует расширению круга производителей, увеличению предложения и падению рыночной цены. Последнее приводит к снижению, а возможно, и к исчезновению экономической прибыли, что вызывает отток ряда фирм из данной сферы бизнеса и попытки их проникновения в другие сферы. Уменьшение числа производителей ведет к сокращению предложения и, как результат, к повышению рыночных цен. Экономическая прибыль опять станет положительной и будет расти.

Существование экономической прибыли связано с определенными воздействиями предпринимателей на хозяйственную сферу, что придает динамизм экономике. Значит, экономическая прибыль возможна только в динамичной экономике.

Существование экономической прибыли есть результат предпринимательской деятельности субъекта, его умения оптимально скоординировать используемые факторы производства, найти им наилучшее применение.

Сущность экономической прибыли можно объяснить и новаторством предпринимателя, применением им инновационных решений в хозяйственных делах. В конечном счете, суть и первого и второго объяснений природы экономической прибыли связана с риском предпринимателя, его готовностью нести всю полноту ответственности за принимаемые экономические решения. Поэтому порой саму прибыль определяют как плату за риск. В отдельных случаях ее можно рассматривать как результат естественной или искусственной монополии.

Абсолютная величина прибыли выражается понятием «масса прибыли», которая всегда должна сопоставляться с годовым оборотом фирмы или величиной ее капитала. В связи с этим важен и показатель динамики прибыли, сравнение ее величины в данном году с соответствующей величиной предыдущих лет.

Относительным показателем прибыли является норма прибыли (рентабельность), демонстрирующая степень отдачи производственных факторов, применяемых в производстве.

КОНТРОЛЬНЫЕ ВОПРОСЫ

1. Раскройте содержание понятия «экономический ресурс».

2. Охарактеризуйте рынок факторов производства, выявите специфические черты.

3. Рассмотрите содержание рынка труда и его сбалансированности. Попытайтесь рассмотреть категории на фундаментальном экономическом уровне.

4. Обозначьте специфику спроса на рабочую силу и предложения труда

5. Рассмотрите содержание заработной платой, охарактеризуйте номинальную и реальную заработную плату.

6. В чем состоит специфика монопсонии. Приведите примеры из практики?

7. Рассмотрите содержание категорий «капитал», «ссудный капитал», «инвестиции», «текущая дисконтированная стоимость».

8. Охарактеризуйте категорию «производственный фактор земля». Определите отличия категорий «арендная плата», «земельная рента».

9. Чем прибыль отличается от дохода? В чем суть нормальной и экономической прибыли, бухгалтерской прибыли, массы прибыли и рентабельности.

Раздел III. Основы макроэкономики

Тема 8. Основные макроэкономические показатели.

8.1 Национальная экономика: понятие, структура, цели и задачи, методы государственного регулирования.

8.2 Система национальных счетов (СНС). Валовой внутренний продукт (ВВП) и другие показатели СНС. Принципы расчета ВВП. Расчет ВВП производственным методом. Расчет ВВП по расходам и доходам.

8.3 Номинальный и реальный ВВП, индексы цен. Дефлятор ВВП и индекс потребительских цен.

8.4 Национальное богатство: понятие, состав, структура, проблема оценки.

ОСНОВНЫЕ ПОНЯТИЯ И КАТЕГОРИИ

Национальная экономика; структура национальной экономики; воспроизводственная структура; отраслевая структура; социальная структура; территориальная структура; инфраструктура; структура внешней торговли; макроэкономические пропорции; пропорции между I и II подразделениями материального производства; сбалансированность национальной экономики. Национальный продукт; система национальных счетов; экономические агенты системы национальных счетов; валовой национальный продукт (ВНП); валовой внутренний продукт (ВВП); чистый национальный продукт; национальный доход; личный доход; располагаемый личный доход; номинальный ВВП; реальный ВВП; дефлятор ВВП; добавленная стоимость; валовой внутренний доход; инвестиции; валовые инвестиции; национальное богатство.

Источник

Прибыль как источник инвестиций

Министерство Образования Российской Федерации

Уфимский Государственный Авиационный Технический Университет

ВЫПУСКНАЯ КВАЛИФИКАЦИОННАЯ РАБОТА

«СОВЕРШЕНСТВОВАНИЕ МЕТОДИКИ ПЛАНИРОВАНИЯ ИНВЕСТИЦИОННОГО РАЗВИТИЯ ПРЕДПРИЯТИЯ»

Выполнила: студентка ФЭМиФ

Гр.ЭУП-409

Божко К П

Содержание

1 Общие положения инвестирования……….

1.1Сущность инвестиционного развития предприятия

1.1.1 Понятие и сущность инвестиций и инвестирования……….

1.1.2 Прибыль как источник инвестиций………………….

1.1.3 Формирование и использование инвестиционных ресурсов из прибыли организации…………………………

1.2 Актуальность инвестиционного планирования

1.3 Проблемы инвестирования по Дж. М. Кейнсу…..

2 Анализ системы планирования инвестиционного развития Уфимского Завода Технологического Оснащения…

2.1 Общая характеристика предприятия…….

2.2 Организационная структура управления УЗТО…….

2.3 Развитие материально-технической базы и контроль качества на предприятии…………………………….

2.4 Технико-экономический анализ состояния предприятия……

2.5 Программа деятельности предприятия на 2005 год………..

2.6 Состояние планирования инвестиционного развития предприятия

3 Основные пути совершенствования инвестиционного развития и предприятия

3.1 Методика планирования инвестиционного развития предприятия….

3.2 Организационные мероприятия по практическому применению разработанной методики

3.3 Информационная основа практического применения методики……

Введение

Планирование является основополагающей функцией в деятельности по управлению инвестиционным процессом, что имеет подтверждение многолетней практикой работы в этой области.

Планированию подлежат все виды действий по каждому элементу инвестиционного портфеля, купля-продажа ценных бумаг, технологий оборудования, сдача объектов в эксплуатацию, предъявление бумаг к погашению и т. д.

Целью данной выпускной квалификационной работы является разработка методики по совершенствованию планирования инвестиционного развития предприятия.

Для реализации поставленной цели необходимо решить следующие задачи:

— рассмотреть основные положения инвестирования

— обосновать актуальность решаемой проблемы

— изучить источники самофинансирования и рассмотреть прибыль, как важнейший источник внутренних инвестиций

— изучить положения теории Дж. М. Кейнса по проблемам инвестирования

— дать общую характеристику исследуемому в работе предприятию

— рассмотреть технико-экономическое состояние предприятия на момент исследования

— проанализировать состояние планирование инвестиционного развития исследуемого предприятия на данный момент

— разработать методику планирования инвестиционного развития предприятия

— рассмотреть организационные мероприятия по практическому применению разработанной методики

— рекомендовать информационную основу, которая необходима для практического применения разработанной методики

Объектом исследования данной выпускной квалификационной работы является Уфимский Завод Технологического Оснащения (УЗТО)

При написании Выпускной Квалификационной Работы была изучена законодательная и нормативная литература, а также аналитическая литература следующих авторов: Бочаров В.В.;

Абрамов С.И.; Ласточкин Д.В.; Ицкович А.В.; Мелкумов Я.С.; Бригкем Ю.; Баленски Л. и других, занимающихся изучением проблем инвестирования и планирования инвестиционного развития предприятия.

ОБЩИЕ ПОЛОЖЕНИЯ ИНВЕСТИРОВАНИЯ

Сущность инвестиционного развития предприятия

Понятие и сущность инвестиций и инвестирования

1. Инвестиции — денежные средства, целевые банковские вклады, паи, акции и др. ценные бумаги, технологии, машины, оборудование; лицензии, в том числе на товарные знаки; кредиты, любое другое имущество или имущественные права интеллектуальные ценности, вкладываемые в объекты предпринимательской и другие виды деятельности в целях получения прибыли (дохода) и достижения положительного социального эффекта.

2.Инвестиции- долгосрочные вложения капитала (внутри страны или за границей) в предприятия различных отраслей народного хозяйства.

3.Инвестиции — долгосрочные финансовые вложения государственного или устного капитала в различные отрасли народного хозяйства как внутри страны, так и/за границей с целью извлечения прибыли.

4.Инвестиции — это совокупность всех денежных, имущественных и интеллектуальных ценностей, вкладываемых в реализацию различных программ и проектов производственной, коммерческой, социальной, научной, культурной или какой-либо

другой сферы с целью получения прибыли (дохода) или достижения социального или экономического эффекта.

5.Инвестиции — долгосрочные вложения частного или государственного капитала, имущественных или интеллектуальных ценностей а различные отрасли национальной (внутренние инвестиции) либо зарубежной (заграничные инвестиции) экономики с целью получения прибыли.

6.Инвестиции (капитальные вложения) — совокупность затрат материальных, трудовых и денежных ресурсов, направленных на расширенное воспроизводство основных фондов всех отраслей народного хозяйства.

Инвестиции — денежные средства, целевые банковские вклады, паи, акции, другие ценные бумаги, технологии, машины, оборудование, патенты, лицензии, ноу-хау, любое другое имущество или имущественные права, интеллектуальные ценности, вкладываемые в объекты предпринимательской и других видов деятельности в целях получения экономического эффекта (прибыли), достижения положительного социального или экономического эффекта.

8. Инвестиции (капиталовложения) — совокупность затрат, реализуемых в форме долгосрочных вложений капитала в какое-либо юридически самостоятельное предприятие.

9. Инвестиции — долгосрочные вложения средств в различные отрасли экономики с целью получения прибыли.

Пожалуй, наиболее полным является первое (пункт 1) определение инвестиций, которое приводится в официальных законодательных актах .

Понятие «инвестирование- менее обширно представлено в различных изданиях, чем понятие -инвестиции», но различные его трактовки налицо. Иногда понятие -инвестирование- заменяется понятием -инвестиционная деятельность». Приведем некоторые трактовки понятия «инвестирование».

1 Инвестирование — совокупность практических действий граждан, юридических лиц и государства по реализации инвестиций.

2. Инвестиционная деятельность представляет совокупность практических действий физических и юридических лиц по реализации инвестиций. Объектами инвестиционной деятельности могут выступать вновь создаваемые и реконструируемые

основные фонды, оборотные средства во всех отраслях народного хозяйства, ценные бумаги (облигации, акции и т.д.), научно-техническая продукция, имущественные

права, права на интеллектуальную собственность.

3. Инвестирование — вложение капитала в какое-либо предприятие, дело,

4. Инвестиционная деятельность — процессы вложения инвестиций, а также совокупность практических действий по реализации инвестиций. Процесс вложения инвестиций в данном случае подводится под понятие «инвестирование». Инвестиционная деятельность реализуется на рынке инвестиций, хотя сам рынок инвестиций включает еще рынок капитальных вложений в воспроизводство основных фондов, рынок недвижимости, рынок ценных бумаг, рынок интеллектуальных прав и собственности, рынок инвестиционных проектов.

Принято рассматривать рынок инвестиций и рынок инвестиционных товаров. На первом рынке происходит обмен инвестициями в результате использования предложений со стороны инвесторов и какого-то покрытия спроса потребителями инвестиций. Потребители покупают инвестиции с целью получить определенную прибыль после их использования.

Инвестирование — главный рычаг перехода экономики России к рынку, база для использования других рычагов и форм, а именно, денег, финансов, прибыли, цен и некоторых других. Инвестиции при этом выражают многие виды имущественных и интеллектуальных ценностей, при использовании которых обеспечивается получение прибыли или достигаются определенные уровни какого-то другого полезного эффекта. В последние годы наиболее значимыми признаются эффекты социального характера.

Жизнь и развитие человечества на земле связаны с потреблением какой-либо продукции, производимой людьми. Стадии развития человечества характеризуются широким использованием общественного процесса производства. Процесс производства непрерывно трансформируется как в части замены устаревших форм, так и в части расширения и использования новых форм и способов производства.

Последнее направление совершенствования способов производства в зарубежной практике подводится под широкое понятие -освоение новых технологий».

Инвестиционные процессы — важнейший элемент общественного производства. Без них немыслимо воспроизводство. Это не только замена выбывающих в процессе естественного износа средств труда, но и увеличение мощностей производства, в том числе на более высоком качественном уровне, обеспечение нормальной жизни населения,

Термин «инвестиции» в России получил широкое распространение после начала рыночных реформ. Это более широкое понятие, чем ранее употребляемое в СССР понятие «капитальные вложения». Если привязывать их к капитальным вложениям, то можно утверждать, что инвестиции — это валовые капитальные вложения с добавлением к ним среднегодовых затрат оборотного капитала хозяйствующего субъекта, вложений в ценные бумаги, вложения, связанные с титулом собственника, которые обеспечивают при этом получение дохода.

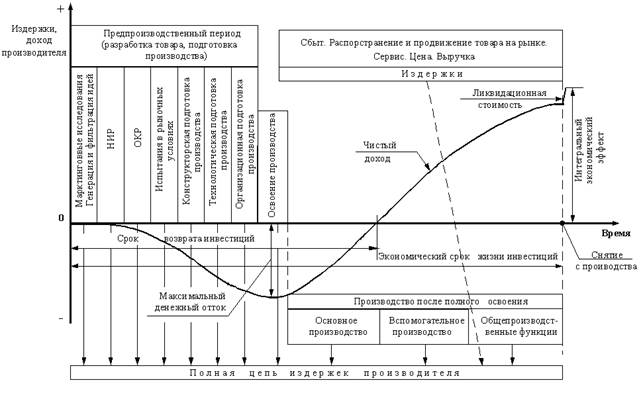

Инвестиционный проект – обоснование экономической целесообразности объема и сроков осуществления капитальных вложений, в том числе необходимая проектно-сметная документация разработанная в соответствии с законодательством РФ и утвержденными в установленном порядке стандартами (нормами и правилами), а также описание практических действий по осуществлению инвестиций (бизнес-план). Все инвестиционные проекты имеют определенный профиль который изменяется в зависимости от конкретного проекта.

|

С позиций требований рынка в состав инвестиций следует включать:

денежные средства и их эквиваленты (целевые вклады, оборотные средства, паи и доли в уставных капиталах организаций, ценные бумаги, кредиты, займы и т.п.);

остаточную стоимость имущества (зданий, сооружений, машин, оборудования, приборов, инструмента и т.п.);

стоимость права использования земли;

имущественные права, которые могут быть оценены денежным эквивалентом (лицензии, патенты, товарные знаки, сертификаты, свидетельства на модели средств труда и т.п.).

Законом РСФСР от 26.06.91 г. «Об инвестиционной деятельности в РСФСР» введено разделение инвестиций на:

капиталообразующие инвестиции, обеспечивающие создание и воспроизводство основных средств, которые в практике обычно называются прямыми инвестициями;

портфельные инвестиции, т.е. средства, помещаемые в финансовые активы.

Такой подход к трактовке инвестиций в последующем подтвержден в других правовых документах, в том числе в одном из последних законов в этой области деятельности: «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений», принятом 25.02.99 г.

Объекты инвестиционной деятельности могут различаться по:

масштабам освоения инвестиций: глобальные, крупномасштабные, региональные, локальные;

направленности: коммерческая, социальная; международные интересы;

характеру и содержанию инвестиционного цикла;

характеру и степени участия страны и других стран;

эффективности использования вложенных средств.

В рыночных условиях хозяйствования инвестиции — это товар, который может быть представлен в следующих формах:

материально-вещественной: физический капитал, ценные бумаги и обязательства, заклады;

денежной и натуральной форме: основной и оборотный капитал, научно-техническая продукция, имущественные права;

только в денежной форме: деньги, вклады, паи.

В странах с развитой рыночной экономикой осуществляется непрерывный перелив капитала из одних сфер деятельности в другие с использованием рынка инвестиционных товаров.

Особая форма кругооборота инвестиций наблюдается, когда в сферу их освоения включается капитальное строительство.

В этих случаях возможны две формы оборота средств исходя из роли инвестора как заказчика в процессе строительства:

заказчик (инвестор) может самостоятельно хозяйственным способом возводить необходимые ему объекты;

инвестор может выступать только в роли заказчика строительной продукции, а строительство объектов осуществляют подрядные организации. Эта форма деятельности в настоящее время регламентируется Гражданским кодексом РФ (часть II), в котором достаточно определенно прописаны взаимоотношения участников инвестиционной деятельности на стадии строительства объектов.

В настоящее время все большее значение приобретают вложения в инновации, что связано с возрастанием роли научно-технического процесса во всех сферах деятельности и развитием конкуренции. Не менее важным направлением инвестирования являются вложения в финансовые активы. Инвестиционные товары в материально-вещественной форме стали замещать некоторые финансовые активы в виде акций, облигаций и других ценных бумаг.

Прибыль как источник инвестиций

Важнейшими источниками инвестирования на уровне организации (хозяйствующего субъекта) являются амортизационные отчисления и часть средств из прибыли. Амортизационные отчисления, хотя и самый мощный источник инвестирования на уровне первичной организации, но он предназначен только для инвестирования выбывающих основных средств (форма замещения).

Из прибыли, которая остается в распоряжении организации, формируются целевые фонды и в том числе, фонд накопления.

В фонд накопления направляются финансовые ресурсы не только из прибыли, но также; безвозмездно полученные средства других хозяйствующих субъектов; средства бюджета; средства централизованных фондов вышестоящих организаций и добровольных объединений.

Фонд накопления используется на приобретение и строительство основных средств производственного и непроизводственного назначения; уплату процентов за пользование банковским кредитом сверх ставок, установленных законодательством; финансирование НИОКР; расходы по уплате штрафных санкций; частично на подготовку и переподготовку кадров.

В условиях хозяйственной самостоятельности организации имеют право выбирать направления использования оставшейся в их распоряжении прибыли. Схема формирования чистой прибыли приведена на рис.1.1.

Через рычаги, заложенные в механизме налогообложения прибыли, государство воздействует на порядок распределения этой прибыли.

Так путем предоставления льгот стимулируется направление прибыли на развитие производства.

Все организации независимо от организационно-правовой формы, отраслевой принадлежности получили право, начиная с 1993 г., уменьшать налогооблагаемую прибыль на сумму прибыли, направленную на финансирование капитальных вложений производственного и непроизводственного назначения при условии полного использования амортизации; на затраты предприятий, связанные с содержанием объектов социально-культурной сферы; взносы в благотворительные фонды и др.

Основой организации финансов хозяйствующего субъекта, формирования денежных доходов и фондов денежных средств является финансовый план. Формой финансового плана в первичной организации является баланс доходов и расходов. В балансе доходов и расходов отражаются данные о наличии денежных средств на начало отчетного периода, поступления денежных средств, объемы денежных платежей и другие данные. Финансовые средства необходимы субъекту хозяйствования (организации) для его учреждения, модернизации, развития и санации. Обеспечение капиталом организации достигается через собственный и заемный источники.

|

Рисунок 1.1 — Схема (этапы) формирования чистой прибыли организации

Собственный капитал — это уставной капитал, резервные накопления прибыли, балансовая прибыль.

Самофинансирование осуществляется за счет использования прибыли организации или перераспределения капитала. О самофинансировании можно судить в случаях, если организация функционирует без привлечения нового капитала со стороны и если часть прибыли организации используется на развитие производства.

Источниками получения средств для самофинансирования могут быть: прибыль, не выплаченная вкладчикам капитала; скрытые резервы; отчисления в специальные фонды.

За счет собственных и привлеченных средств первичные организации осуществляют инвестирование, направления которого многоаспектны (см. табл 1.1)

Таблица 1.1 — характеристика отдельных направлений инвестиционной деятельности организации

| Направление | Характеристика инвестиций | Уровень риска |

| Замещение материально-технической базы | Сравнительно легко определяются по номенклатуре и параметрам | Небольшой, связан с качеством объекта инвестиций |

| Обновление и развитие материально-технической базы | Требует анализа рыночной конъюнктуры и прогноза перспектив деятельности предприятия и номенклатуры продукции | Средний, связан с конъюнктурой рынка продукции |

| Расширение объемов производственной деятельности | Требует многоаспектного анализа конкурентоспособности продукции на рынке, положения предприятия в отрасли, регионе | Существенный, связан с риском затоваривания продукцией, изменениями конъюнктуры |

| Освоение новых видов деятельности | Требует тщательной проработки бизнес— плана и плана маркетинга по новым видам деятельности в увязке с традиционными видами | Существенный, связан с нестабильностью рынка |

| Участие в комплексных инвестиционных проектах | Требует анализа качества самого проекта и состава участников его реализации | Большой, связан с долгосрочностью инвестиций и отложенным получением прибыли |

| Инвестиции в ценные бумаги | Требуется анализ рынка ценных бумаг, инвестиционных качеств’ конкретного вида ценных бумаг. При эффективной инвестиции высока степень ликвидности | Существенный, зависит от конъюнктуры фондового рынка и макроэкономической обстановки |

1.1.3 Формирование и использование инвестиционных ресурсов из прибыли организации

Прибыль — это реализованный чистый доход, созданный прибавочным трудом работников, а именно, разница между выручкой и полной себестоимостью продукции, работ, услуг.

За счет прибыли развиваются организации, создаются фонды материального поощрения трудовых коллективов, удовлетворяются потребности предпринимателей и государства в целом. Наконец, получение прибыли — важнейшее условие конкурентоспособности хозяйствующего субъекта. Отсюда необходимость целенаправленной и постоянной борьбы каждой организации на всех этапах производства за прибыль.

Инвестиционные средства в организации формируются из чистой прибыли. Схема (этапы) формирования чистой прибыли приведены на рис. 1.1.

Термины «балансовая» и «чистая» прибыль остаются в употреблении, хотя в официальных отчетах, представляемых организациями в налоговые инспекции, они соответственно заменены на Прибыль отчетного периода», «Нераспределенная прибыль».

На рис. 1.1 по представленным этапам можно проследить последовательность операций определения чистой прибыли.

Балансовая прибыль (Пб) рассчитывается на основе бухгалтерских документов в квартальных и годовых балансах как сумма прибыли от «реализации продукции, работ и услуг, реализаций на сторону основных фондов, нематериальных активов и другого имущества организации, продукции и услуг подсобных и вспомогательных производств, а также доходов от внереализационных операций, уменьшенных на сумму расходов по таким операциям. В упрощенном виде (Пб) может быть определена по формуле:

где: Пр — прибыль от реализации продукции, руб.,

Пф — прибыль от реализации основных средств, руб., Пп — прибыль подсобных производств, руб.,

Дв — доход от вне реализационных операций, руб.,

Рв — расходы по внереализационным операциям, руб.

Из всех составляющих балансовой прибыли наиболее неопределенным и сложным является определение доходов от вне реализационных операций, а именно:

· от долевого участия в деятельности других организаций;

· по облигациям и другим ценным бумагам;

· экономические санкции, полученные за нарушение хозяйственных договоров;

· некомпенсированные потери от стихийных бедствий;

· уценки производственных запасов;

· убытки от списания дебиторской задолженности;

· прибыль прошлых лет, выявленная в отчетном году;

· убытки от хищении при отсутствии виновных лиц;

· проценты, начисленные за пользование денежными средствами организации.

Как показано на рис. 1.1, распределение балансовой прибыли начинается с уплаты налогов и платежей.

За счет чистой прибыли осуществляются следующие расходы организации:

1)строительство объектов производственного назначения; реконструкция, техническое перевооружение основных и подсобных производств; модернизация оборудования; приобретение машин, транспортных средств и других средств производства;

улучшение качества продукции, совершенствование технологии производства;

2)строительство жилья и объектов социальной сферы;

3)эксплуатация жилых домов, общежитий, детских дошкольных учреждений,

спортивных сооружений, оздоровительных и культурно-просветительских учреждений, пионерских лагерей, парикмахерских, пошивочных мастерских;

4)выплата процентов коммерческим банкам. Платежи по процентам в пределах учетной ставни, установленной Центральным Банком России, увеличенной на три пункта, относятся на себестоимость. Оплаты процентов сверх учетной ставки, а также по отсроченным и просроченным ссудам относятся за счет прибыли, остающейся

в распоряжении организаций;

5)оказание материальной помощи рабочим и служащим; ветеранам труда, ранее работавшим в организации; премирование работников непроизводственной сферы;

6)выплата премии в связи с юбилейными датами, оплата дополнительных отпусков;

7)единовременные пособия работникам, уходящим на пенсию, надбавки к пенсиям;

8) частичное погашение банковского кредита работникам на жилищное строительство, на обзаведение домашним хозяйством;

9) компенсация стоимости питания в столовых и буфетах; оплата проезда к месту работы транспортом общего пользования; путевки на лечение и отдых; экскурсии и путешествия; занятия спортом в кружках; посещение культурно-зрелищных мероприятий;

10)возмещение расходов сверх установленных норм при направлении работников для выполнения монтажных, наладочных и других работ, за подвижной и разъездной характер их деятельности, за производство работ вахтовым методом;

11)оплата подписки; командировочных расходов сверх установленных норм;

12)страхование персонала организаций;

13) покрытие всех видов налогов, выплачиваемых из чистой прибыли; 14) создание совместных предприятий, покупка акций, облигаций и других ценных бумаг;

15)платежи за превышение предельно допустимых выбросов загрязняющих веществ;

16)содержание аппарата управления объединений, ассоциаций и других выше

стоящих органов управления;

17)содержание учебных заведений и состоящих на балансе организаций;

18) оказание помощи училищам, занимающимся подготовкой рабочих для организаций;

19) содержание подсобного сельскохозяйственного производства;

20) осуществление некоторых природоохранных мероприятий.

Оставшиеся средства чистой прибыли направляются на выплаты материального поощрения, улучшения социально-бытовых условий работников организации.

Из приведенного выше перечня распределения чистой прибыли можно заключить, что большая часть приходится на инвестирование. Но утверждать, что такое же положение обстоит с общей суммой средств, выделяемых на эти цели, нельзя. Все зависит от конкретной ситуации, складывающейся в организации на момент осуществления такого распределения.

Учитывая недостаточную рентабельность большинства реально функционирующих хозяйствующих субъектов (организаций) и высокий уровень (до 40%) их убыточности, в настоящее время говорить о высокой значимости этой формы инвестирования в первичных организациях не приходится.

1.2 Актуальность инвестиционного планирования

Анализ состояния, в котором находится инвестиционный портфель, требуется в каждый момент, когда появляется необходимость вмешаться в процесс инвестирования. С анализа начинается вся работа над портфелем, анализу подлежат все элементы портфеля: сроки погашения по ценным бумагам, фактическое поступление денежных средств от реальных проектов, пересмотр степени риска по элементам портфеля, финансовое состояние портфеля, кадры, производственные процессы, колебание курсовой стоимости, ликвидность портфеля и его элементов, качество результатов и т. д.

Планирование является основополагающей функцией в деятельности по управлению инвестиционным процессом, что имеет подтверждение многолетней практикой работы в этой области.

Планированию подлежат все виды действий по каждому элементу портфеля, купля-продажа ценных бумаг, технологий оборудования, сдача объектов в эксплуатацию, предъявление бумаг к погашению и т. д.

План действий по осуществлению инвестиций может структурироваться в соответствии с разделением портфеля на корзины, на элементы, на виды инвестиций, отражающие логику формирования портфеля, а также инвестиционную политику фирмы.

Управление каждым структурным элементом портфеля подразумевает осуществление некоего определенного набора действий, зависящих от вида инвестиций. Он представляет собой самостоятельный уровень в структуре инвестиционного процесса.

В частности, для каждой фазы реального инвестиционного проекта определяется стоимость и рассчитываются календарные планы (графики) выполнения работ. Графиками выполнения работ регламентируются затраты ресурсов и сроки проведения работ. План реализации проекта и связанные с ним графики должны в случае необходимости пересматриваться с учетом изменяющихся условий его выполнения.

Для каждого пакета ценных бумаг определяется минимальная курсовая стоимость, при достижении которой пакет реализуется, график поступления дивидендов или процентов, а также регламентируется объем затрат на обслуживание пакета.

Важнейшим направлением планирования является оценка реальной стоимости объекта инвестиций. Для планирования стоимости объекта применяются четыре типа оценок, которые последовательно уточняют реальную рыночную стоимость объекта инвестиций в зависимости от степени стадии принятия инвестиционного решения:

оценка перспективности объекта как источника дохода;

факторная оценка риска;

экспертная оценка отдачи;

окончательная оценка целесообразности инвестиций.

Точная оценка реальной стоимости потенциального объекта инвестиций, как правило позволяет точно прогнозировать все возможные последствия, связанные с использованием данного инвестиционного инструмента.

Дата добавления: 2019-07-15 ; просмотров: 134 ; Мы поможем в написании вашей работы!

Источник