- Рентабельность собственного капитала, ROE

- Рентабельность собственного капитала: формула по балансу

- Рентабельность собственного капитала: формула по балансу

- Что показывает рентабельность собственного капитала (ROE)

- Как рассчитать рентабельность собственного капитала

- Формула расчета по балансу

- Формула Дюпона

- Пример расчета ROE

- Нормативное значение показателя

- Как влияет доля собственного капитала на финансовое здоровье компании?

- Как же повысить долю собственного капитала?

Рентабельность собственного капитала, ROE

Открыть эту статью в PDF

Формула расчета ROE

Рентабельность собственного капитала (Return on Equity, ROE) компании рассчитывается по следующей формуле:

где:

Net Profit — годовая чистая прибыль

Equity — среднегодовой собственный капитал

ROE демонстрирует рентабельность в форме чистой прибыли на весь собственный капитал компании. Под собственным капиталом здесь подразумевается и капитал, принадлежащий владельцам обыкновенных акций, и доля меньшинства, и привилегированные акции. У показателя есть вариант, в котором рентабельность считается только по отношению к капиталу, относимому на владельцев обыкновенных акций, тогда используют сокращение ROCE — Return On Common Equity.

Интерпретация значений ROE

Рентабельность собственного капитала — это важный показатель результатов работы компании. Он тесно связан с вопросами оценки бизнеса и другими методами анализа эффективности капитала. Требуемая доходность на собственный капитал рассчитывается в этих методах с использованием таких моделей, как CAPM и т.п.

Предположим, что методы оценки ставки дисконтирования дают для компании требуемую доходность собственного капитала, равную 15%. Это и будет нормальным уровнем ROE компании. Работа с рентабельностью ниже этого уровня может говорить о том, что компания теряет стоимость, а значения ROE выше требуемой стоимости капитала могут означать рост цены бизнеса. Однако такие выводы надо делать с осторожностью, так как они не учитывают двух факторов:

- Показатель ROE рассчитывается на основе балансовой стоимости собственного капитала , в то время как рыночная стоимость акций может быть выше.

- Требования к доходу на собственный капитал компании, заложенные в оценку бизнеса, касаются долгосрочных прогнозов , то есть итоговой годовой доходности за всю будущую деятельность компании. При этом компания вполне может позволить себе работать год или несколько лет с низкой рентабельностью или убытками, если за это время она развивает бизнес и готовит основу для будущих более высоких доходов.

ROE и финансовый рычаг

Рентабельность собственного капитала тесно связана с долгом компании, и более высокий показатель ROE не всегда означает более привлекательный и эффективный бизнес. Рассмотрим две компании:

Предположим, что выручка и операционные затраты обеих компаний одинаковы и компании получили следующие результаты:

Компания 2 выглядит заметно привлекательнее, финансовый рычаг позволил ей нарастить рентабельность собственного капитала более, чем в два раза. Однако и риски в этой компании значительно изменились. Вот, что произойдет с результатами обеих компаний, если их выручка упадет на 10%:

Рентабельность Компании 1 заметно снизилась, но осталась положительной. В таком состоянии компания сможет продолжать работать и ожидать улучшения ситуации. А вот Компания 2 стала убыточной и ей угрожает банкротство.

Этот пример показывает, что увеличение финансового рычага ведет, с одной стороны, к росту рентабельности в хорошие времена, но, с другой стороны, усиливает и проблемы в период спада доходов. Этот фактор принимают во внимание в методиках определения требуемой нормы доходности на собственный капитал — многие формулы для расчета нормального уровня ROE прямо учитывают финансовый рычаг.

ROE и прогнозируемый устойчивый рост

Понятие устойчивого роста (sustainable growth) используется в оценке бизнеса и других видах долгосрочного анализа. Оно основано на следующей концепции:

- Компания использует свою чистую прибыль для двух целей. Она может выплатить дивиденды акционерам или оставить деньги в бизнесе, инвестируя их в развитие.

- Деньги, оставленные в бизнесе, увеличивают собственный капитал компании.

- Если предположить, что текущие значения ROE компания сможет поддерживать и в будущем, то на дополнительный собственный капитал К она сможет стабильно зарабатывать дополнительную прибыль ROE * К.

В результате мы получаем следующую формулу устойчивого темпа роста прибыли:

g = ROE * (1 – Dividend Payout Ratio)

где:

g — устойчивый темп роста

b — коэффициент удержания, отражающий долю прибыли, которую компания оставляет себе и реинвестирует в развитие

Dividend Payout Ratio — коэффициент выплаты дивидендов, отражающий долю прибыли, направленную на выплату дивидендов.

Пример расчета ROE

Вот как выглядит расчет ROE на примере фрагментов реальной отчетности компании:

В этом примере заметна ситуация, которая может значительно исказить показатель ROE. Очевидно, что компания получала в прошлом значительные убытки — строка «Нераспределенная прибыль». Они накопились в балансе и уменьшили собственный капитал почти до нуля. В результате, как только прибыль стала положительной, значения рентабельности очень выросли, в первом году они достигают 100%. Но это не обязательно означает эффективную деятельность. Для таких случаев следует дополнительно анализировать такие показатели, как ROIC или ROA.

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.

Источник

Рентабельность собственного капитала: формула по балансу

Автор: Полина Таланова Руководитель проектов

Рентабельность собственного капитала: формула по балансу

Автор: Полина Таланова

Руководитель проектов

Рентабельность собственного капитала — ключевой показатель доходности инвестиций в бизнес. Выясняем, кому и зачем она нужна, как ее посчитать и на какие нормы стоит опираться при анализе полученного результата.

Что показывает рентабельность собственного капитала (ROE)

Рентабельность капитала определяет, насколько эффективно работают собственные средства владельцев компании, инвестированные в бизнес. Другими словами, сколько копеек дохода приносит предприятию каждый рубль его собственного капитала.

Регулярно просчитывать значение ROE в первую очередь необходимо руководству организации, чтобы понять какую отдачу они получают от своего детища, насколько целесообразно заниматься текущей деятельностью и каковы перспективы дальнейшего развития бизнеса в этом секторе рынка.

Кроме того, ROE является основным показателем, на который опираются инвесторы, чтобы определить степень привлекательности финансовых вложений в конкретное предприятие. Именно величина ROE помогает понять, на какие дивиденды может рассчитывать вкладчик.

Проводить анализ рентабельности капитала, как и любого относительного показателя, важно в динамике нескольких периодов.

Если организации удается в течение длительного срока поддерживать стабильный уровень прибыльности капитала, то такое положение дел позволяет сделать заключение о ее финансовой устойчивости, что гарантирует сохранность и приумножение вложенных средств.

Расчет ROE целесообразен только тогда, когда у компании имеется чистый собственный капитал, так как в ином случае получается отрицательное значение коэффициента, малопригодное для дальнейшего анализа.

На первый взгляд ROE крайне близка по смыслу другому показателю доходности — рентабельности активов (ROA). Однако, в отличие от ROA, при расчете которой используется стоимость всех активов организации, в том числе купленных на заемные средства, ROE анализирует работу именно чистого капитала компании. Другими словами, учитывает активы за вычетом обязательств.

Как рассчитать рентабельность собственного капитала

Найти значение ROE можно несколькими способами. Разберем 2 варианта: простой расчет по итоговым показателям отчетности и факторный анализ по уравнению Дюпона.

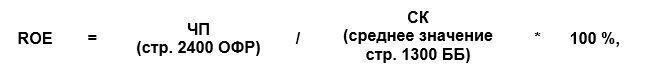

Формула расчета по балансу

Подсчет производится на базе сумм, отраженных по строкам баланса (итоговые значения р. III «Капитал и резервы») и отчета о финансовых результатах. Отчетные данные подставляются в формулу:

где

ЧП — чистая прибыль (аналитики рекомендуют рассчитывать ROE именно по чистой прибыли);

СК — собственный капитал компании (для расчета среднего значения нужно сложить показатели на начало и конец периода и поделить на 2).

Формула Дюпона

Модель (уравнение) Дюпона позволяет провести более глубокий анализ показателя, поскольку с его помощью можно понять, за счет каких факторов происходило изменение ROE.

Формула расчета рентабельности по Дюпону:

где

ЧП — чистая прибыль;

В — выручка;

А — активы;

СК — собственный капитал.

Таким образом, модель Дюпона выделяет 3 базовых фактора, влияющих на рентабельность капитала:

- Операционная рентабельность (ЧП/В) — определяет риски бизнеса.

- Оборачиваемость активов (В/А) — показывает динамику изменения рисков.

- Финансовый рычаг (А/СК) — определяет соотношение между привлеченным и собственным капиталом.

При этом конечной целью анализа на базе модели Дюпону является не подсчет самого коэффициента рентабельности, а определение степени влияния перечисленных факторов на его значение. Такой подход позволяет достоверно установить причины возникших проблем и принять необходимые меры для их решения.

Пример расчета ROE

Акционерное общество занимается производством автотранспортных средств. Рассчитаем рентабельность капитала в динамике за последние 5 лет на основании данных отчетности:

Наименование показателя

Отчетный год

1

2

3

4

5

Результаты произведенных расчетов показывают, что первые 3 года бизнес стремительно развивался, и растущая прибыль позволяла компании без потерь наращивать объем чистого собственного капитала, что, в свою очередь, обеспечивало сохранность инвестиций и ежегодный рост дохода акционеров.

Последующие 2 года наблюдался спад продаж, связанный с ухудшением экономической ситуации в стране. И, как следствие, эффективность собственных инвестиций значительно снизилась, что наглядно демонстрирует значение ROE.

Несмотря на то, что рентабельность последнего периода имеет положительное значение, собственникам компании необходимо принимать решительные меры по оздоровлению бизнеса, поскольку общая ситуация на рынке продолжает ухудшаться и роста прибыли по итогам текущего периода не предвидится.

Нормативное значение показателя

Норматив ROE для экономически развитых стран составляет 10-12%. Но в условиях стагнирующей экономики РФ значение коэффициента должно быть на порядок выше (20 и более %).

Логичным является сравнение значения ROE конкретного предприятия с рентабельностью вложений в ценные бумаги (облигации, акции крупных компаний и пр.) или депозиты.

В частности, по данным ЦБ РФ средняя ставка по депозитам в первом полугодии 2019 года составляет 9-9,5% годовых. Таким образом, если рентабельность капитала организации ниже этого уровня, то очевидно, что инвесторам выгоднее выбрать более прибыльное направление для вложения средств.

Кроме того, не стоит забывать, что убыточность бизнеса на протяжении нескольких налоговых периодов — тревожный сигнал для руководства и бухгалтерии предприятия. Инспекторы ФНС не дремлют, а низкая рентабельность — повод заподозрить организацию в работе на теневой сектор экономики.

Клиенты 1С-WiseAdvice могут спокойно заниматься любимым делом, не беспокоясь о показателях отчетности и повышенном внимании со стороны ревизоров.

Источник

Как влияет доля собственного капитала на финансовое здоровье компании?

Финансовая устойчивость является одним из критериев успешного бизнеса. Высокий уровень финансового здоровья успешного предприятия обеспечивается достаточной долей собственного капитала. Поэтому многие руководители стремятся к увеличению доли собственного капитала, используя для этого разные способы.

При достаточной доле собственного капитала заемные источники используются предприятием лишь в тех пределах, в которых оно может обеспечить их полный и своевременный возврат. Уровень независимости предприятия от заемных средств показывает коэффициент обеспеченности собственными средствами.

Коэффициент обеспеченности собственными средствами рассчитывается по следующей формуле:

Если показатель коэффициента обеспеченности собственными средствами на конец отчетного периода имеет значение менее 0,1 (10%), то структура баланса предприятия признается неудовлетворительной, а предприятие — неплатежеспособным. Данный норматив установлен распоряжением Федерального управления по делам о несостоятельности (банкротстве) от 12.09.94 №56-р.

Как же повысить долю собственного капитала?

Аналитик сервиса Эксперт Екатерина Карсакова для увеличения доли собственного капитала советует следующие операции:

- дооценка основных средств — переоценка группы однородных объектов основных средств по текущей (восстановительной) стоимости проводится не чаще одного раза в год. Она производится на первое число отчетного года, и её результаты закреплены в балансе только в отчетном году (а не на конец предыдущего года). Нужно учесть, что увеличение остаточной стоимости основных средств ведет к увеличению налога на имущество организаций, но не включается в базу по налогу на прибыль.

- увеличение уставного капитала;

- взносы учредителей в имущество общества — производятся без изменения уставного капитала. В этом случае возвратность вложенных средств (к примеру, заем) не предполагается, а средства, внесенные участником или акционером для увеличения чистых активов, не облагаются налогом на прибыль (пп. 3.4 п. 1 ст. 251 Налогового кодекса РФ). В качестве взноса лучше использовать деньги, а не имущество, чтобы у передающей стороны (если это организация, а не физическое лицо) не возникла база по НДС с безвозмездной передачи имущества.

Не забывайте, что существует понятие предельно допустимой доли собственного капитала, а излишняя доля капитала может быть вредна для вашего бизнеса.

Для того чтобы отслеживать динамику изменений доли собственного капитала, вы можете воспользоваться сервисом Эксперт от СКБ Контур. Вы сможете регулярно получать актуальные отчеты о финансовом состоянии предприятия, выявлять вероятность выездной налоговой проверки, возможность банкротства и уровень кредитоспособности. С помощью индивидуальных советов по улучшению бизнеса, Эксперт расскажет, какие необходимо сделать шаги для улучшения финансовых показателей фирмы и увеличения прибыли.

Подробнее о сервисе вы можете узнать на сайте Эксперта или по телефону бесплатного консультанта сервиса 8 800 500-88-93 .

Источник