Презентация для привлечения инвестиций

Начните презентацию для инвесторов с рассказа о проекте. Расскажите, что это за проект, какая цель его запуска и какие стоят задачи по привлечению инвестиций. Информацию лучше давать в сжатом виде в цифрах и фактах. Инвестор должен сразу понять, что нужно сделать и сколько инвестиций необходимо привлечь для запуска проекта.

Например, вы собираетесь запустить производство какого-то уникального для своего региона товара. В начале презентации сразу обозначьте в цифрах, сколько нужно привлечь инвестиций, как быстро запустится и выйдет на полную мощность производство, какой планируется объем продаж при работе на полную мощность.

После описания актуальности проекта обобщите и еще раз пропишите все преимущества проекта. Можно еще раз заострить внимание на преимуществах продукции, которую вы планируете выпускать. И вот, когда вы убедили в том, что ваш проект актуален в современных реалиях, подкрепите данные цифрами.

Например, для проекта продукта считают планируемый размер инвестиций, годовой объем продаж, себестоимость и планируемую стоимость продажи единицы продукции, маржу, срок окупаемости инвестиций и специальные инвестиционные показатели IRR (внутренняя норма доходности) и NPV (чистая приведенная стоимость).

Источник

Идеальная презентация для стартапа: 3 минуты 44 секунды на убеждение инвесторов

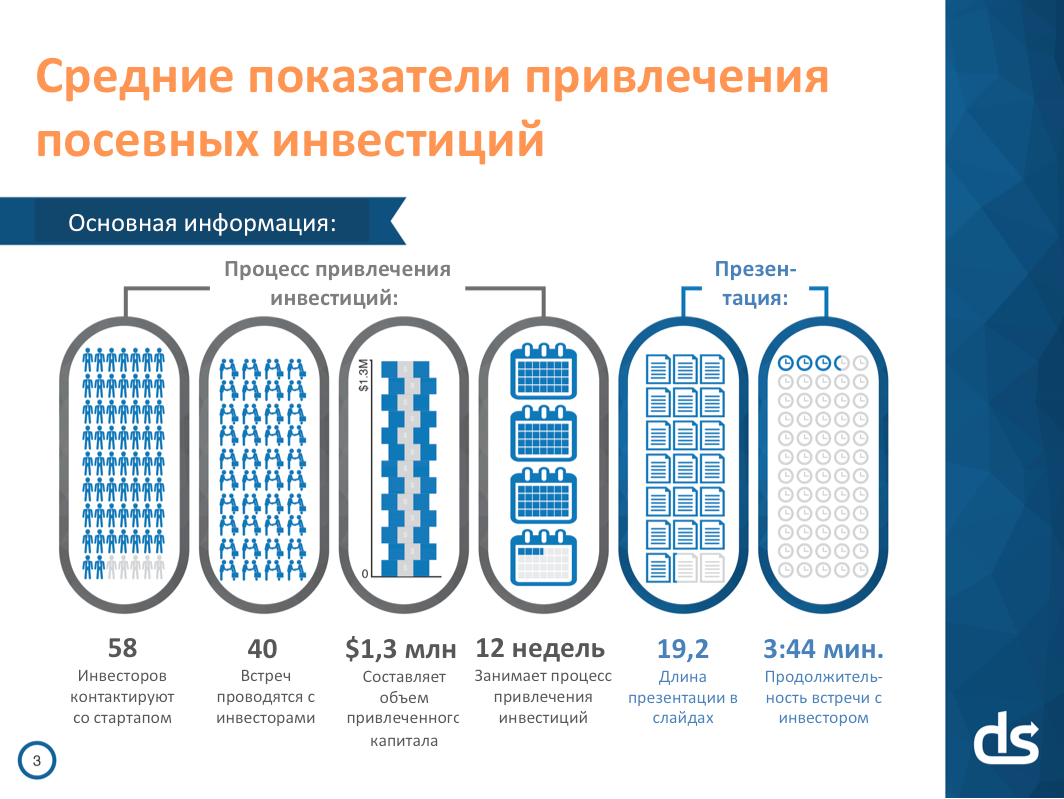

Создание компании — это крайне нелегкий процесс. Привлечение капитала является важным шагом для многих ИТ-стартапов, который, однако, связан с трудностями для тех, кто делает это в первый раз. Учитывая это, мы хотели бы пролить свет на то, что из себя представляет процесс успешного привлечения посевного финансирования.

DocSend, стартап, который предоставляет пользователям услуги безопасного и приватного обмена файлами, такими как письма с предложениями о работе или правовые соглашения, провел анализ более 200 презентаций, чтобы выяснить правильный способ перехода стартапа от самостоятельного развития к получению посевных инвестиций, или от сотрудничества с бизнес-ангелами к серьезному финансированию со стороны венчурных фирм.

В сотрудничестве с Томом Эйсенманном (Tom Eisenmann), профессором Гарвардской школы бизнеса, они изучили бизнес компаний, которым в общей сложности удалось привлечь 360 миллионов долларов.

Что же им удалось выяснить? Со всеми результатами исследования можно ознакомиться здесь.

Они узнали, что компаниям, в среднем, требуется около 40 встреч с инвесторами и чуть более 12 недель на то, чтобы успешно завершить процесс посевного инвестирования. Инвесторы просматривают презентацию стартапа недолго — в среднем в течение 3 минут и 44 секунд.

Легко прийти к заключению, что чем больше будет инвесторов, с которыми вы вышли на контакт, тем больше у вас будет шансов привлечь финансирование. К сожалению, это не так. Безусловно, в какой-то степени, число инвесторов, с которыми вы познакомитесь, влияет на количество проведенных с ними бизнес-встреч. Примечание: в приведенном примере (график слева) у предпринимателя может быть несколько встреч с одним и тем же инвестором, поэтому число встреч может быть больше количества людей, с которыми удалось связаться.

Связавшись с большим количеством инвесторов, вы получите больше встреч с ними, но это не обязательно поможет получить больше денег. Сосредоточьтесь на качестве делового диалога с инвесторами. На графике справа мы сравнили число инвесторов, с которыми удалось выйти на контакт, и количество вложенных в компанию средств. Зависимость тут незначительная, и если уж на то пошло, наблюдается даже обратная тенденция.

Как таковой зависимости между числом инвесторов, с которыми удалось выйти на контакт, и количеством вложенных в фирму средств на деле нет. Если вы свяжетесь с большим количеством инвесторов, вы проведете встреч с ними. Однако нет никакой зависимости между числом инвесторов, с которыми удалось провести переговоры, и объемом предложенных инвестиций.

Лучше будет найти компании, которые уже заинтересованы в вашей деятельности, и в первую очередь концентрировать свое внимание на работе с ними.

В целом, посевные инвестиции со стороны бизнес-ангелов более распространены, по сравнению с подобными инвестициями со стороны фирм-фондов. По словам Дэвида С. Роуза, работающего бизнес-ангелом, фирмы, занимающиеся посевным финансированием, ежегодно вкладывают в развитие 1500 стартапов, в то время как бизнес-ангелы вкладывают в развитие примерно 50 000 фирм.

Отчасти подобное расхождение объясняется тем, что посевные фонды инвестируют в один из 400 стартапов, рассматриваемых ими, тогда как бизнес-ангелы выбирают одного из 40. Эти цифры далеко не точные, однако они показывают, что если вы хотите привлечь внимание какой-либо фирмы, вам необходима отличная презентация, и вы должны от и до знать все сильные стороны своего бизнеса.

Согласно информации с сайта DocSend, несмотря на то, что финансирование со стороны бизнес-ангелов более распространено, инвестирование от лица фондов обладает более предпочтительными характеристиками. Если у вас есть возможность получить деньги от посевного фонда, вы получите в два раза большую сумму за более короткий срок — на 30% быстрее. Вам также будет необходимо связаться лишь с 40% инвесторов (в сравнении с получением инвестиций от бизнес-ангелов).

Кроме того, фонды посевных инвестиций могут действовать быстрее и предоставить больше денежных средств, нежели бизнес-ангелы. Среднее количество времени, требуемое на получение денег от фирм оказалось на четыре недели меньшим, по сравнению с тем же временем при работе с бизнес-ангелами. Кроме того, сумма инвестиций, предоставленных посевными фондами, оказалась больше ожидаемой на 36,8%, тогда как в случае с бизнес-ангелами это значение было равно 18,9%.

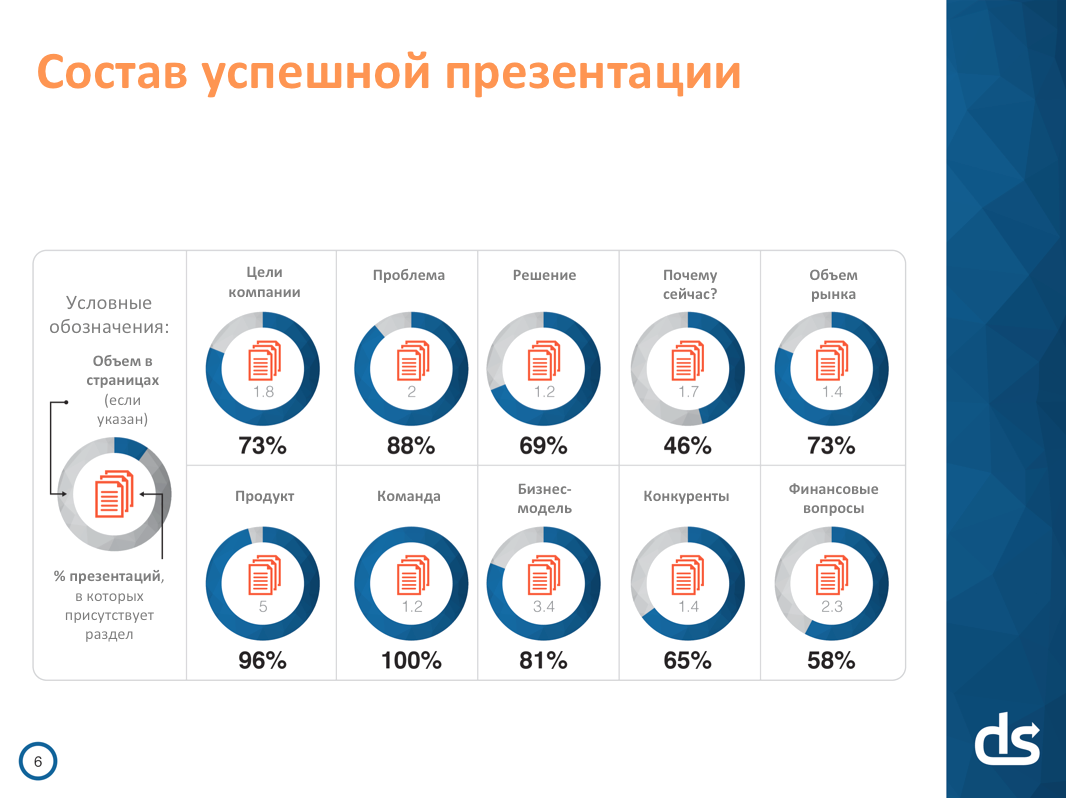

Средний объем презентаций, которые мы анализировали, составлял около 19 слайдов, и большинство из них было выполнено в схожем формате. В таблице ниже показаны типы страниц, которые обычно использовались, отсортированные по частоте их появления в презентациях. В таблице также определен средний объем каждого раздела относительно объема всей презентации при условии, что это значение было указано [ее авторами]. Мы классифицировали страницы в соответствии со списком рекомендаций по категоризации от фонда SequoiaCapital.

Если вы создаете презентацию с целью получить посевное инвестирование, вам скорее всего понадобится включить в нее 10 слайдов, показанных ниже. Безусловно, слайд под названием «Команда» включается в презентацию по умолчанию. Но вам также понадобится добавить слайды, рассказывающие про цель компании, размер ее рынка и ее конкурентов.

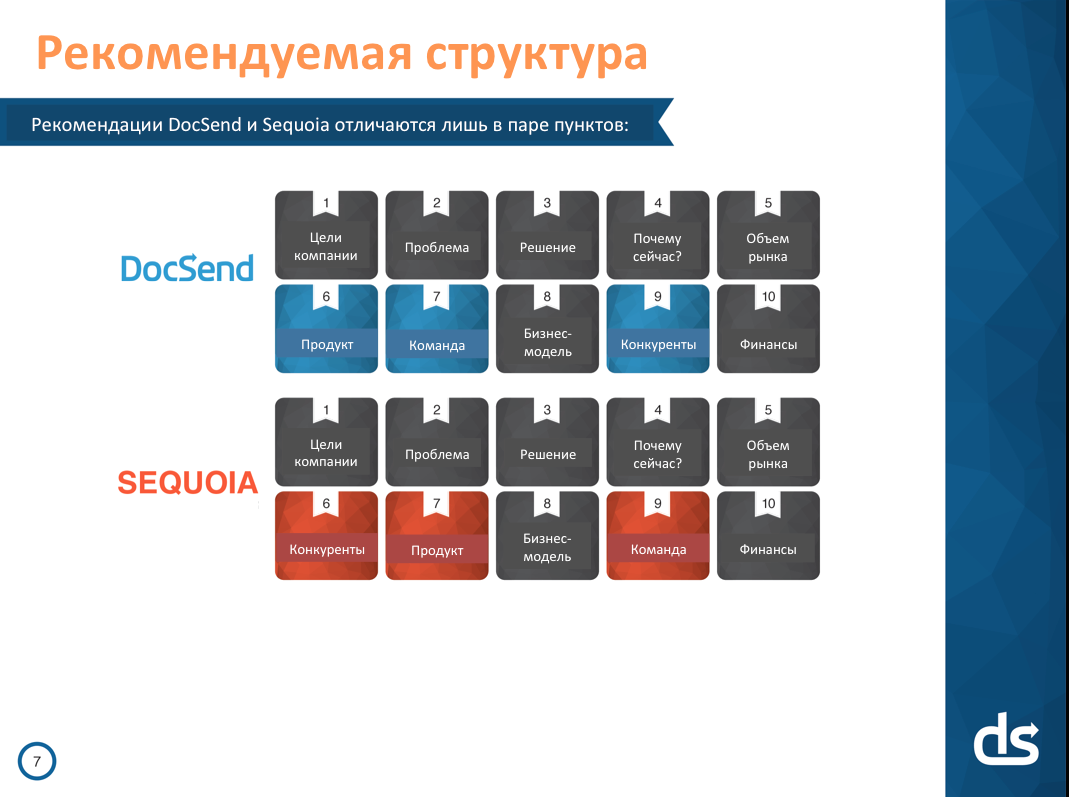

Порядок разделов [в презентациях, которые проанализировали DocSend] был стандартным за исключением слайда с информацией про команду. Эта страница оказывалась либо в начале, либо в конце презентации, но никогда не помещалась в ее середине. Из 200 стартапов, которые изучила компания, большая часть разместила эту страницу в конце презентации, а не в начале. Этот подход соответствует совету Рида Хоффмана, который рекомендует компаниям размещать в начале презентации свой тезис о предлагаемых решениях, а не страницу с информацией о команде.

Порядок слайдов, который DocSend определяет как наиболее эффективный, весьма схож с рекомендациями SequoiaCapital. Единственные элементы, которые изменили местоположение, это слайды, описывающие продукт и команду.

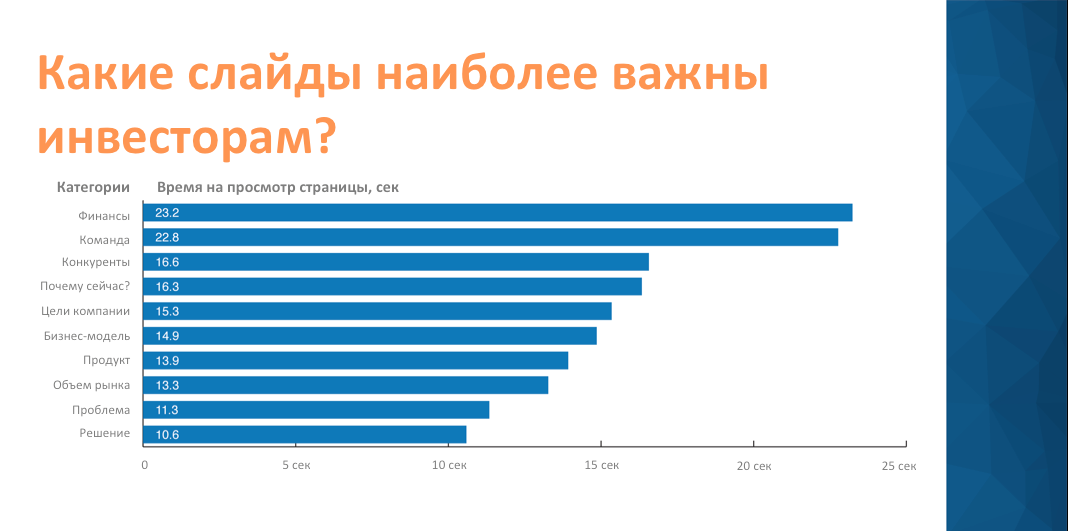

Возникает вопрос: На что в презентации обращают наибольшее внимание? Если вы тратите время, исправляя свою презентацию, на каких слайдах следует сосредоточиться? К какой части презентации ожидать вопросов со стороны слушателей? Таблица ниже демонстрирует среднее количество времени, затрачиваемое на изучение каждой категории слайдов.

Хотя раздел «Финансы» привлекает к себе наибольшее внимание, лишь 57% успешных презентаций содержат его. В основном, такой низкий процент использования данного раздела объясняется тем, что многие компании на ранней стадии финансирования еще не имеют финансовых результатов. Практически все презентации стартапов на стадии посева и многие из презентаций раунда А не содержат серьезных финансовых данных.

Если вы включаете этот раздел в презентацию, будьте очень аккуратны и тщательно продумывайте его содержание, поскольку эту секцию инвесторы будут просматривать особенно внимательно. Убедитесь в том, что слайд, посвященный вашей команде (в какой бы части презентации он ни находился) также выглядит максимально убедительно.

Интересно, что практически ни в одной из изученных презентаций не была упомянута сумма, которая нужна проекту, и условия, на которых команда была готова работать с инвесторами. Эту информацию всегда лучше озвучивать устно при личной встрече – она может меняться в зависимости от того, с кем вы общаетесь.

Наиболее важными являются страницы с информацией о финансах, команде и конкурентах, судя по тому, как долго инвесторы изучают эти разделы.

Сколько времени занимает стандартный процесс получения посевного финансирования? Согласно информации на сайте DocSend, в среднем, на это уходит 12,5 недель. Тем не менее, мы обнаружили, что реальные данные могут сильно отклоняться от среднего значения. У 20% компаний из исследования на это ушло 20 недель или больше, а другим 20% потребовалось 6 недель или меньше. Наиболее длительный срок успешного получения финансирования — 40 недель.

Чтобы закрыть раунд финансирования, нужна настойчивость. В 15% случаев на завершение этой процедуры уходит от нуля до пяти недель. Почти в половине случаев на это требуется от 11 до 15 недель, а с вероятностью 17% на закрытие раунда вам понадобится 16 недель и более.

Компании, которым не удалось успешно получить финансирование, сдавались, в среднем, спустя 6,7 недель. Возможно, эти компании потерпели неудачу просто из-за отсутствия терпения: фирмы, которые преуспели, сообщили, что процесс занял больше времени, чем планировалось. По шкале от одного до пяти, где 3 — это «как ожидалось», а пять — это «намнооого дольше», средний балл в отношении посевного финансирования оказался равным 3,6.

Хотя для стартапов терпение — как правило, добродетель, важно понимать, когда следует остановиться, сделать шаг назад и посмотреть на ситуацию свежим взглядом. Три четверти всех компаний, которые не смогли получить посевное финансирование, собирались попробовать снова – в среднем, на то, чтобы спланировать повторную попытку, требовалось 8,9 недель — достаточно времени для того, чтобы добиться развития бизнеса и наладить необходимые связи.

Финансирование раунда А намного менее распространено, чем инвестиции на этапе посева. Согласно данным сайта DocSend, на одну процедуру финансирования раунда А приходится девять процедур посевного финансирования. Получается, что кризис раунда А по-прежнему продолжается. Несмотря на меньшее количество данных, нам удалось составить некоторую статистику об отличиях между посевным финансированием и финансированием раунда А.

Если у вас есть возможность привлечь финансирование в раунде А, процесс инвестирования будет легче, чем в случае с посевным финансированием. Такая процедура длится меньше, приносит больше денежных средств и требует меньшего количества инвесторов, чем в случае с посевным инвестированием.

Весьма интересно, что несмотря на все, что мы читали про «кризис финансирования раунда А», этот метод инвестирования на более поздних этапах развития компании длится короче в сравнении с посевным инвестированием. Компании, рассмотренные в исследовании, потратили 9,6 недель на успешное завершение процесса финансирования в раунде А. При этом им потребовалось провести переговоры, в среднем, с 26 инвесторами. Конечно, в примере исследуется очень небольшое количество компаний, поэтому, возможно, он недостаточно репрезентативен, как объяснил мне Расс Хиддлстон, один из основателей компании DocSend.

Потребности пользователей и прочие экономические условия влияют на то, какие бизнес-модели окажутся наиболее успешными в процессе привлечения финансирования. Хотя тенденции в этой области постоянно меняются, в последние 12 месяцев четыре типа компаний оказались наиболее успешными в процессе привлечения посевного финансирования: b2c-компании (32% от общего числа профинансированных стартапов), b2b-фирмы (тоже 32%), маркетплейсы (22%) и хардверные стартапы (14%).

Маркетплейсы привлекли наибольший объем средств на этапе посевного финансирования (в среднем $1,73 млн.). За ними идут хардверные компании (ок. $1,3 млн.), b2b-стартапы (ок. $1,2 млн.) и консьюмерские бизнесы (порядка $945 тыс.).

Успешные маркетплейсы — это довольно редкое явление, однако, когда им удается вырваться вперед, они приобретают потенциал к значительному росту как Airbnb. На привлечение финансирования у такой компании уходит много времени. И хотя бизнесы из этой категории зарабатывают большие деньги, потребуется больше времени на то, чтобы убедить инвесторов в том, что ваш стартап ждет успех.

Разбег в показателях компаний разных типов неудивителен. Консьюмерские стартапы занимают наибольшую долю рынка посевных инвестиций, поскольку таким компаниям дешевле и проще запустит минимально жизнеспособный продукт – то же самое происходит и в сфере b2b.

Источник

Как выжигать сердца инвесторов своей презентацией

Основная проблема инвестиционных презентаций — лишние детали и отсутствие цифр: предприниматели часто не понимают, что хочет увидеть инвестор. Вспомнив весь свой предпринимательский, консалтинговый и инвесторский опыт, сотни прочитанных и десятки собственноручно написанных презентаций, финансовый директор Flora Delivery — а в прошлом инвестиционный аналитик ФРИИ — Максим Калюжный объясняет, как нужно рассказать о проекте, чтобы инвестор крикнул: «Забирайте мои деньги!»

Вариантов презентации для инвесторов — невообразимое множество. Все ниже изложенное — выжимка собственного опыта на всех возможных сторонах взаимодействия (венчурного инвестора, стороннего консультанта и предпринимателя)

Что важно знать инвестору

Чем больше у инвестора денег, тем больше у него вариантов их вложить, причем не обязательно в высокорисковые венчурные проекты. Чтобы убедить его проинвестировать именно в вас, нужно последовательно ответить на основные вопросы:

кто вы и в чем ваша фишка;

почему именно сейчас стоит инвестировать в сферу/отрасль;

почему в выбранной сфере стоит инвестировать именно в вас;

как вы вернете (и приумножите) деньги, какова ваша стратегия развития (go-to-market strategy), через какие каналы вы будете добираться до пользователей;

самое главное — сколько денег можно на вас заработать.

Кто вы

Начало презентации — раздел, после которого чтение может и не продолжиться.

Если мы говорим про фонд, то ваша презентация рано или поздно дойдет до аналитика, у которого: a) куча портфельных проектов (куда уже положили деньги и теперь приходится разгребать все возникающие проблемы); б) куча сделок в процессе подготовки (модель построить, обоснования для инвесткомитета написать, команду к выступлению подготовить) — а тут еще и в) воронка входящих проектов (куда попала и ваша презентация).

Очень расстраивает, когда после просмотра целой презентации непонятно, чем занимается стартап и как он зарабатывает деньги. Поэтому очень важно коротко и емко сформулировать: что за проект вы представляете, какую проблему решаете и в чем отличие от конкурентов.

Это и есть питч, длина которого может варьироваться от одной фразы («Убер для собак») до нескольких предложений. Мне больше нравится более длинный вариант, поскольку в нем обычно меньше громких заявлений и больше сути.

Пример формулировки питча

Для кого (целевой сегмент)

Для молодых людей, живущих в городах до 1 млн жителей,

Которые недовольны (текущая альтернатива)

которые недовольны качеством и полнотой информации о городских мероприятиях и событий в пабликах ВКонтакте и «Одноклассниках».

Наш продукт (ваша продуктовая категория)

Наш продукт — это интернет-сайт и мобильное приложение — афиша городских мероприятий,

Который позволяет (ключевое решение)

который позволяет найти самое интересное мероприятие или событие в своем городе.

В отличие (альтернативные решения)

В отличие от afisha.ru и timeout.ru, которым не интересно публиковать мероприятия в малых городах и с потенциальным количеством посетителей до 500 человек, мы умеем и любим собирать контент для регионов.

Мы сделали (ключевой функционал вашего продукта для конкретного решения продукта)

У нас есть платформа для организаторов мероприятий, сайт и мобильное приложение для пользователей, а также партнерства с крупными агрегаторами событий.

Из шаблона инвестиционной презентации ФРИИ, подготовленного Ильей Королевым

Пара примеров хороших формулировок из встречавшихся мне (и оказавшихся под рукой):

«Для приезжих жителей крупных городов, недовольных текущими скоростью и стоимостью процесса сдачи/съема квартиры или комнаты в долгосрочную аренду. Наш продукт — это площадка для прямого взаимодействия собственников и арендаторов. В отличие от конкурентов, он является специализированной площадкой для сдачи квартиры в аренду без привлечения посредников. Мы сделали удобную и понятную платформу, с помощью которой собственники могут разместить объявление о сдаче в аренду, а арендаторы — найти подходящий вариант, не платя комиссию и не тратя время на прозвон несуществующих вариантов» (питч проекта Локалс — сервиса аренды квартир без посредников).

«Онлайн-сервис для учеников 9-11 классов России, сдающих ЕГЭ и ОГЭ, недовольных очень высокой ценой и непредсказуемой эффективностью занятий с репетиторами и на групповых курсах. Платформа Examer позволяет удобно и эффективно готовиться к экзамену по персональному адаптивному плану обучения в 10 раз дешевле репетиторов. В отличие от конкурентов, мы достигаем глубокой вовлеченности в образовательный процесс за счет использования игровых механик. Продукт наполнен высококачественным контентом благодаря партнерству с крупными издателями литературы ЕГЭ. Доступен в веб-версии и в виде мобильного приложения». (Питч проекта Examer — геймифицированной платформы для подготовки к ЕГЭ).

После питча, в зависимости от стадии проекта, его сложности и технологичности, могут идти следующие слайды.

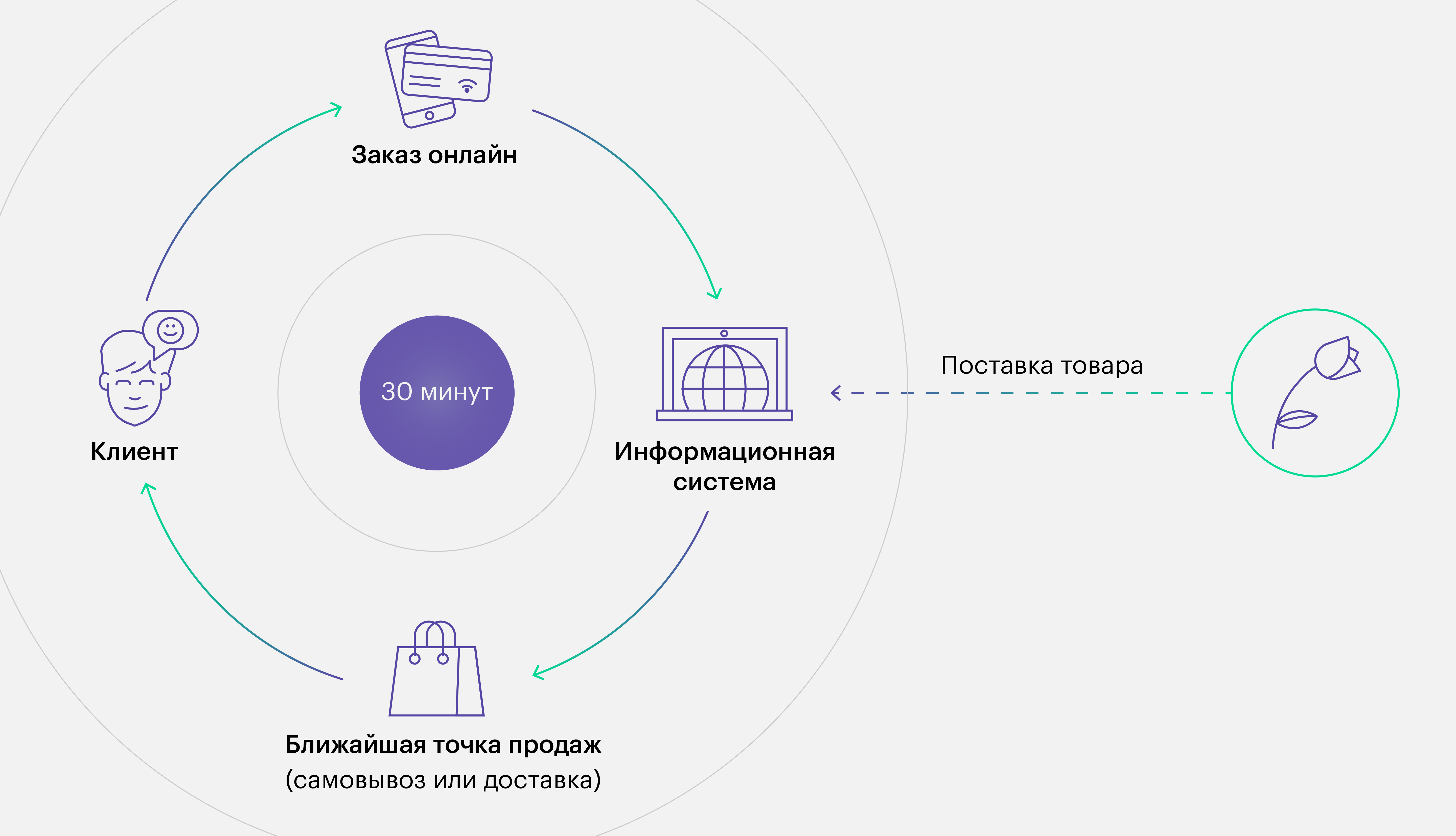

Бизнес-модель (модель монетизации)

Цель этого слайда (или парочки слайдов) — показать, как работает ваш продукт. Если вы развиваете сеть парикмахерских, то можно вообще ничего не писать, — все и так разберутся. Если же вы разрабатываете сложную платформу, на которой взаимодействуют сразу несколько сторон, а сбоку еще прикручен маркетплейс сторонних сервисов, лучше попробуйте изобразить ее на схеме: заодно сами разберетесь, кто кому платит деньги и как они попадают к вам. Отдельный слайд how it works необходим, если у вас b2b2c продукт, то есть им пользуются обычные люди, а платят — компании.

Портрет клиента (Customer profile)

Инвестор прочитал питч, увидел бизнес-модель — и естественным образом у него возникает вопрос: а кому это все нужно? Как эти люди справляются со своими проблемами сейчас и в чем ценность для них вашего сервиса/продукта?

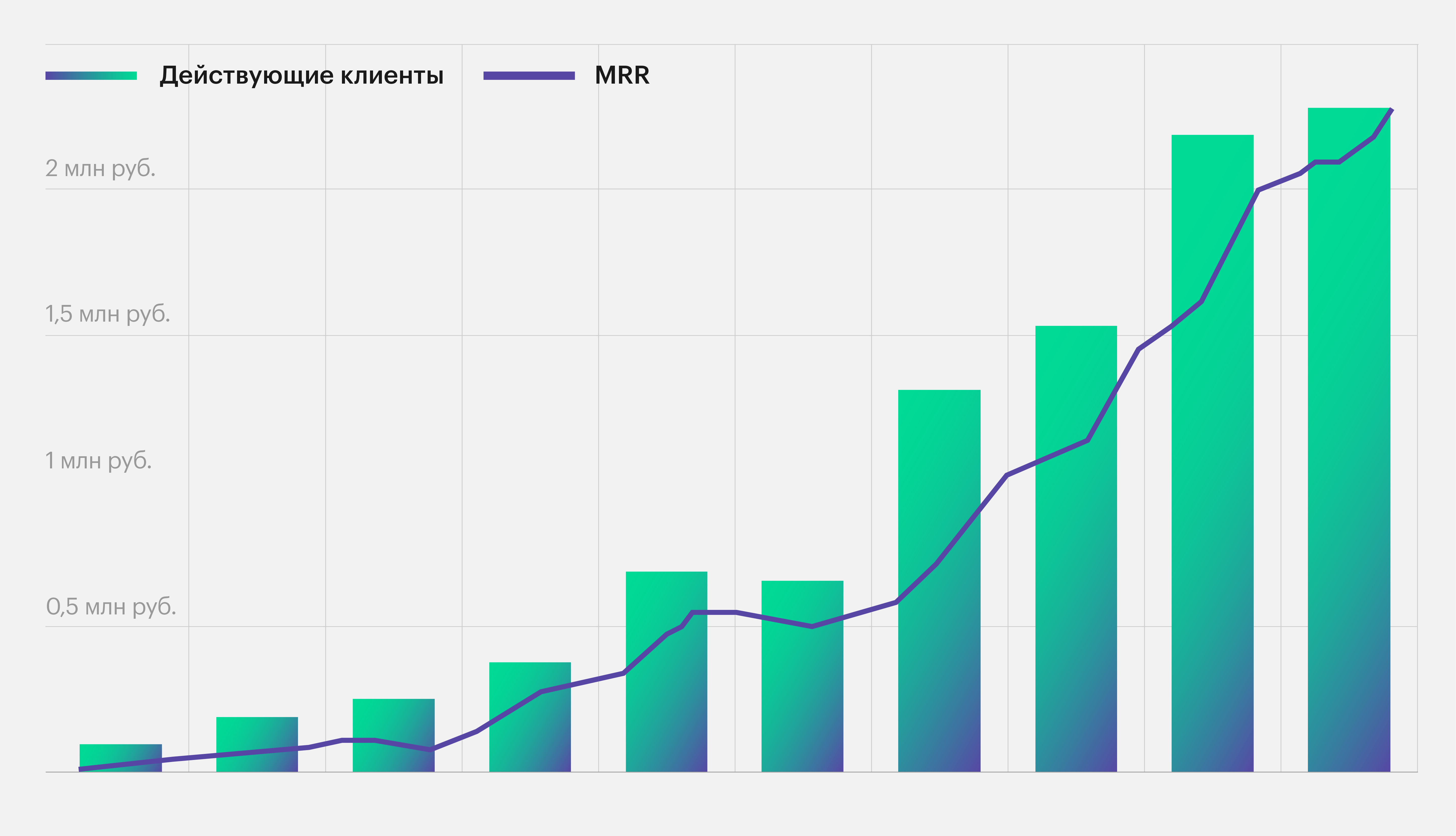

Динамика (Traction / Current metrics)

Все просто: если есть пресловутая «хоккейная клюшка» (график, демонстрирующий взрывной рост важных показателей), показывайте ее как можно раньше. Если метрики растут, это лучшее доказательство состоятельности проекта. И не важно, верит ли инвестор в идею, пользуется ли продуктом, — его мнение ничего не стóит против мнения потребителя.

Важно показывать на графике именно повторяющуюся выручку (monthly recurring revenue, MRR) и четко отделять единоразовые скачки (проектную выручку, предоплаты за год вперед и т. д.).

Почему сейчас

Если инвестор прочитал первые слайды презентации и заинтересовался проектом, самое время «подкинуть дров в костер» и рассказать, почему стоит инвестировать именно сейчас, а потом будет поздно.

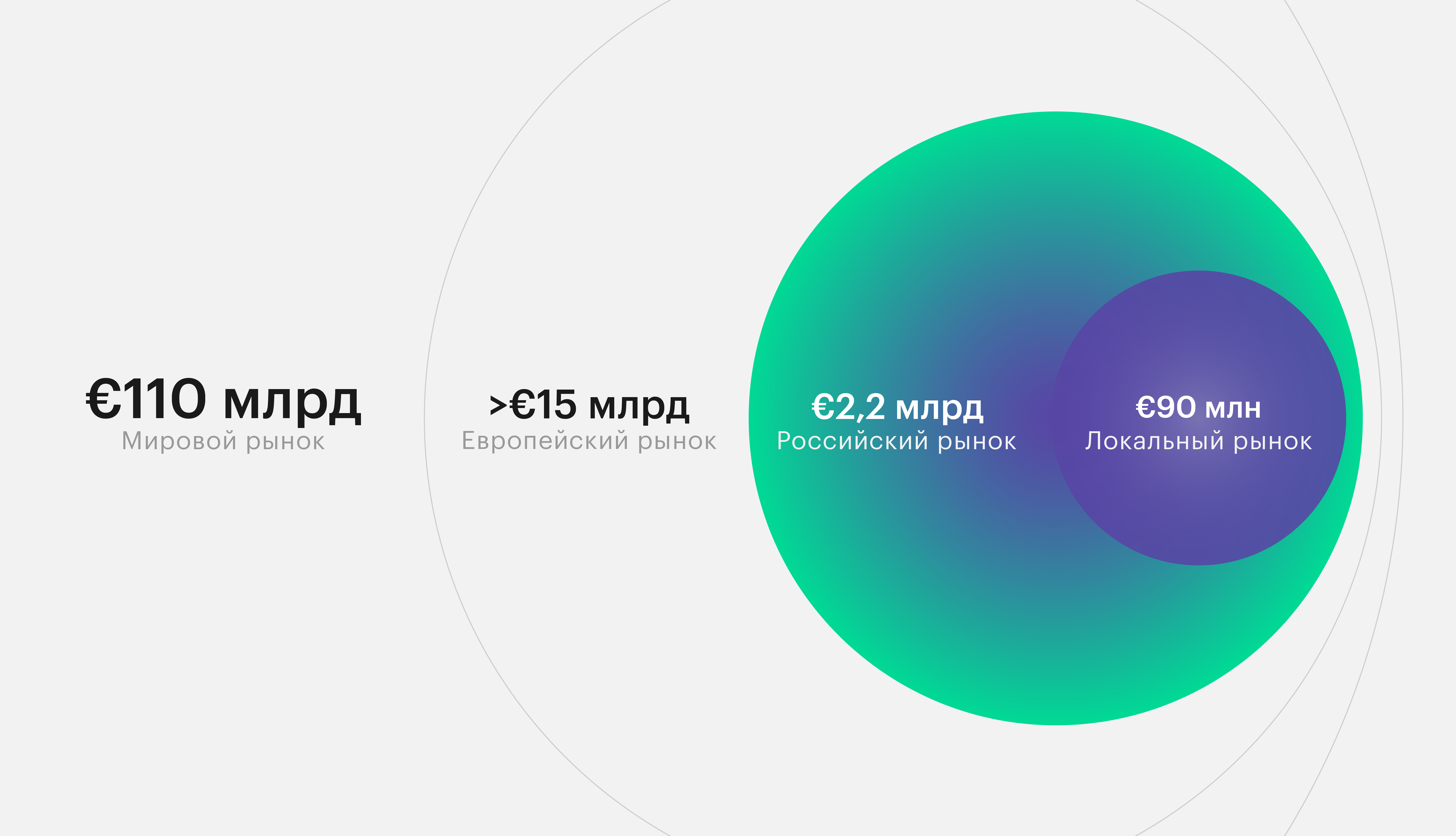

В этом блоке нужно делать акцент на рынке, его объемах и динамике либо на изменениях (законодательных, технологических), которые сейчас происходят.

Подсчет объемов рынка часто вводит предпринимателей в ступор, ведь данных либо нет, либо, наоборот, слишком много и все разнятся. Важно помнить, что основная цель расчета — понять, есть ли там деньги. Если задумываться именно об этом, то становится не так важно, 15 или 16 млрд рублей составляет объем рынка. Важно, что не 100 млн.

Главная проблема венчурного инвестора в России — это проблема выхода из инвестиции. Деньги вкладываются, стартапы растут, а что потом с ними делать — непонятно. И если команда уже на раннем этапе подумала о том, кому они в будущем будут продаваться, — это замечательно. Первоначальные гипотезы, скорее всего, окажутся неверными, но хотя бы траектория развития будет корректироваться исходя из потребностей потенциального стратега.

Важно, что хорошим признаком для инвестора является наличие в секторе слияний и поглощений, а вот из года в год растущие объемы инвестиций в сектор, наоборот, могут быть сигналом перегретости рынка (тот случай, когда «уже поздно»).

Почему вы

Если инвестор все еще читает вашу презентацию, он уже в общих чертах понимает, что представляет собой ваш продукт, и видит инвестиционную привлекательность рыночного сектора. Осталось грамотно обосновать, почему из всего многообразия проектов на рынке для инвестирования стоит выбрать именно ваш.

Ключевые конкурентные преимущества — продуктовые метрики, команда и технология.

Метрики (LTV, Retention и все такое)

Клиентская любовь измеряется деньгами и частотой покупок. В общем случае много маленьких покупок ценнее больших, но редких. Очевидно, для каждой индустрии своя специфика и свое представление о «многом» и «малом».

Аркадий Морейнис очень точно подметил: «Если человек использует сервис редко — значит, не очень любит, сколько бы он о своей любви ни говорил. Если часто — значит любит, сколько бы он нас ни ругал».

Клиентская база является ценностью и конкурентным преимуществом, если в ней есть сфокусированность, — стоит обязательно указать доминантные положения на нишевых клиентских сегментах. Гораздо легче расширяться поэтапно, захватывая нишу за нишей, чем атакуя сразу по всем фронтам и имея разрозненный набор клиентов.

Ценность слайда зависит от стадии проекта и силы команды — цепляют шильдики, наличие профильного опыта у основателей (особенно предпринимательского), участие известных лиц (например венчурных инвесторов среди эдвайзоров).

Зачастую фонды, особенно на ранних стадиях, вкладывают именно в людей, ведь бизнес-модель еще десять раз поменяется, а «светлые головы» что-нибудь да придумают.

Как ни удивительно, но это не must-have слайд. Сейчас даже IT-стартап не обязательно должен иметь внутри себя трудно воспроизводимое технологическое ядро, чтобы быть инвестиционно привлекательным. Но если в проекте присутствуют диптех, машинное обучение, блокчейн и прочие занятные вещи, то почему бы их не показать?

Субъективный слайд, который очень часто вызывает вопросы. Очевидно, что проект всегда поставит себя «впереди планеты всей» и выделит те характеристики, по которым он превосходит аналоги. Тем не менее, это простая и наглядная «карта» рынка, которая даст инвестору или аналитику отправную точку, от которой можно будет «копать».

Источник