Инвестиции — 120 презентаций

120 презентаций

Инвестиции

| Слайдов | Название презентации | Размер |

| 20 | Инвестиционный проект как объект экономической оценки | 1 423 кБ |

| 12 | Иностранные инвестиции | 181 кБ |

| 23 | Управление инвестициями в ИТ | 496 кБ |

| 18 | Иностранные инвестиции – преимущества и недостатки | 939 кБ |

| 20 | Региональный инвестиционный проект | 2 972 кБ |

| 11 | Структура инвестиционного проекта | 420 кБ |

| 13 | Проблемы инвестиционного процесса в РФ и регионах | 364 кБ |

| 35 | Инвестиционные проекты, требующие финансирования | 7 046 кБ |

| 26 | Финансирование инвестиционных проектов | 151 кБ |

| 23 | Финансирование инвестиционных проектов | 2 024 кБ |

| 12 | Инвестиционный проект | 321 кБ |

| 25 | Инвестиционный проект | 2 401 кБ |

| 19 | Инвестиционный проект | 99 кБ |

| 13 | Инвестиционные предложения | 1 351 кБ |

| 14 | Инвестиционные предложения | 799 кБ |

| 11 | Инвестиционное предложение | 1 586 кБ |

| 17 | Инвестиционное предложение | 3 425 кБ |

| 38 | Инвестиционный паспорт | 3 245 кБ |

| 13 | Паспорт инвестиционной площадки | 662 кБ |

| 22 | Инвестиционные площадки и проекты | 1 365 кБ |

| 12 | Риски инвестиционного проекта: способы оценки и управления | 250 кБ |

| 64 | Оценка Инвестиционных Проектов | 375 кБ |

| 13 | Оценка инвестиционных проектов | 115 кБ |

| 43 | Инвестиционная привлекательность регионов России: проблемы и решения | 1 913 кБ |

| 20 | Инвестиционная политика ульяновской области | 4 859 кБ |

| 12 | Методы оценки крупных инвестиционных проектов | 99 кБ |

| 22 | Конкурентоспособность и инвестиционная привлекательность регионов | 292 кБ |

| 29 | Инструменты реализации инвестиционной политики | 66 кБ |

| 17 | Инвестиционный паспорт республики ингушетия | 3 963 кБ |

| 12 | Инвестиционное предложение Земельный участок, ул | 824 кБ |

| 43 | Инвестиционная политика и факторы ее определяющие | 57 кБ |

| 48 | Особенности инвестиционной деятельности в современной России | 3 225 кБ |

| 20 | Инвестиционный проект газификации Чувашской Республики | 815 кБ |

| 13 | Инвестиционные проекты в сфере недропользования | 1 647 кБ |

| 14 | ИНВЕСТИЦИОННЫЕ ПРОЕКТЫ Волгоградской области | 2 700 кБ |

| 12 | Инвестиционные банкиры | 916 кБ |

| 14 | Инвестиционный проект Строительство Домостроительного комбината (ДСК) | 289 кБ |

| 42 | Основы инвестиционного анализа | 223 кБ |

| 10 | Инвестиционные площадки Ярославской области | 4 037 кБ |

| 22 | Лекция 4. Инвестиционный анализ | 534 кБ |

| 55 | Стратегия развития компании и ее влияние на инвестиционную стратегию | 1 032 кБ |

| 15 | Калькулятор финансового аналитика «Оценка инвестиционного проекта» | 452 кБ |

| 15 | Инвестиционный и финансовый менеджмент | 309 кБ |

| 31 | Инвестиционный потенциал ленинградской области | 4 698 кБ |

| 37 | Назначение и содержание курса | 691 кБ |

| 10 | Применение мирового опыта оценки экономической эффективности инвестиционных проектов в российской практике | 67 кБ |

| 27 | Эколого-экономическая оценка сельскохозяйственных земель (на примере Новосибирской области) | 10 644 кБ |

| 13 | Схема Зелёных Инвестиций в Румынии: накопленный опыт и поставленные задачи | 66 кБ |

| 11 | Инфраструктурные проекты России: дорожная карта для инвестиций | 597 кБ |

| 10 | О формировании статистических данных по инвестициям | 368 кБ |

| 17 | Инвестиции в рекреационные возможности региона | 2 668 кБ |

| 15 | Обзор действующего законодательства, регулирующего бюджетные инвестиции, и представление концепции реформы нормативно-правовой базы | 148 кБ |

| 10 | «Иностранная» наценка. Cравнительный анализ проектов иностранных игроков и местных застройщиков | 4 739 кБ |

| 20 | Секреты оценки инвестиционных проектов | 94 кБ |

| 17 | Презентация инвестиционной привлекательности Челябинской области | 2 337 кБ |

| 10 | Нанотехнологии — инвестиционный ресурс развития Удмуртской Республики | 240 кБ |

| 14 | Инвестиционная привлекательность Тюменского муниципального района | 2 652 кБ |

| 19 | Достопримечательности тобольска для школьников | 5 652 кБ |

| 52 | Инвестиционная презентация приднестровской молдавской республики | 5 637 кБ |

| 21 | Инвестиционная привлекательность МО «Харабалинский район» | 4 332 кБ |

| 18 | Рельеф полезные ископаемые астраханской области | 3 690 кБ |

| 12 | Инвестиционные площадки МО «Ульяновский район» | 4 186 кБ |

| 18 | Презентация инвестиционных проектов Республики Марий Эл | 2 753 кБ |

| 25 | Модернизация литейного производства | 2 841 кБ |

| 11 | Инвестиционный паспорт (предложение) объекта культурного наследия | 10 284 кБ |

| 11 | Инвестиционный паспорт (предложение) объекта культурного наследия | 9 400 кБ |

| 16 | Инвестиционные проекты кувшиновского района | 5 030 кБ |

| 23 | Животные степи пензенской области | 3 191 кБ |

| 17 | Ключевский район инвестиционные предложения | 3 315 кБ |

| 16 | Создание КИС как инвестиционный проект | 94 кБ |

| 18 | Комплексное развитие Забайкалья | 2 135 кБ |

| 14 | О повышении инвестиционной привлекательности Донецкой области | 3 458 кБ |

| 23 | Особенности инвестиционной деятельности в современной России мастер-класс | 514 кБ |

| 24 | Информация о стратегии деятельности ОАО «Корпорация развития Кировской области» в рамках реализации подпрограммы инвестиционной привлекательности Кировской области | 2 028 кБ |

| 18 | Информеры видео спец кузова региональные проекты | 97 кБ |

| 10 | Статистиканалоговых льгот инновационной деятельности | 412 кБ |

| 23 | Инвестиционный паспорт города Сарова проекты | 6 199 кБ |

| 11 | Технология ремесленного индустриального производства | 4 706 кБ |

| 30 | Борьба с ошибками, допускаемыми при подготовке и реализации инвестиционных проектов | 73 кБ |

| 52 | Инвестиционный паспорт муниципального района «Борзинский район» | 7 862 кБ |

| 72 | Формирование благоприятного инвестиционного климата в Приморском крае | 2 498 кБ |

| 15 | О мерах региональной политики по созданию благоприятной среды для инвестиций в инновации | 2 605 кБ |

| 25 | Формирование благоприятного инвестиционного климата для развития международного лизинга в Республике Узбекистан | 886 кБ |

| 49 | Новые возможности: инвестиционная привлекательность территории для бизнеса | 3 764 кБ |

| 15 | Агенство территориального развития Кировской области | 2 127 кБ |

| 14 | Частный инвестор в России: оправдается ли ставка на индивидуальные инвестиционные счета | 6 794 кБ |

| 15 | Введение в инвестиционный климат республики беларусь | 684 кБ |

| 25 | Инвестиционный климат монголии | 2 539 кБ |

| 11 | Россия в первое десятилетие 21 века | 837 кБ |

| 31 | Понятие инвестиционный рынок и инвестиционная среда | 266 кБ |

| 16 | Творчестве уральских мастеров | 3 643 кБ |

| 34 | Инвестиционный паспорт Бабаевского муниципального района | 2 997 кБ |

| 16 | Инструменты государственной поддержки региональных инвестиционных проектов, реализуемых на принципах ГЧП | 1 460 кБ |

| 17 | Инвестиционный цикл начинается с «бизнес-ангелов» | 975 кБ |

| 21 | Малоэтажное и коттеджное строительство: оценка рисков и анализ инвестиционной привлекательности проектов на начальном этапе | 59 кБ |

| 54 | Инструменты оценки инвестиционной привлекательности проекта | 143 кБ |

| 27 | Активизация инвестиционного процесса в реальном секторе и оценка структуры источников ее финансирования | 277 кБ |

| 19 | Агентство инвестиций в экономику франции | 4 962 кБ |

| 13 | Финансовая экономика – инвестиции» по направлению подготовки «Экономика» | 176 кБ |

| 28 | Моря как крупные пк | 6 164 кБ |

120 презентаций на тему «Инвестиции»

Инвестиционный проект. Иностранные инвестиции. Оценка Инвестиционных Проектов. Инвестиционное предложение. Инвестиционные предложения. Инвестиционный паспорт. Финансирование инвестиционных проектов. Региональный инвестиционный проект. Структура инвестиционного проекта. Инвестиционный и финансовый менеджмент. Инвестиционные банкиры.

Инвестиционные площадки и проекты. Конкурентоспособность и инвестиционная привлекательность регионов. Инвестиционная политика и факторы ее определяющие. Основы инвестиционного анализа. Инвестиционные проекты, требующие финансирования. Инвестиционный проект как объект экономической оценки. ИНВЕСТИЦИОННЫЕ ПРОЕКТЫ Волгоградской области.

Инструменты реализации инвестиционной политики. Паспорт инвестиционной площадки. Иностранные инвестиции – преимущества и недостатки. Инвестиционная политика ульяновской области. Управление инвестициями в ИТ. Риски инвестиционного проекта: способы оценки и управления. Особенности инвестиционной деятельности в современной России.

Инвестиционные площадки Ярославской области. Инвестиционные проекты в сфере недропользования. Инвестиционное предложение Земельный участок, ул. Калькулятор финансового аналитика «Оценка инвестиционного проекта». Стратегия развития компании и ее влияние на инвестиционную стратегию. Лекция 4. Инвестиционный анализ.

Инвестиционный паспорт республики ингушетия. Методы оценки крупных инвестиционных проектов. Инвестиционный потенциал ленинградской области. Проблемы инвестиционного процесса в РФ и регионах. Инвестиционный проект газификации Чувашской Республики. Инвестиционная привлекательность регионов России: проблемы и решения.

Источник

Идеальная презентация для стартапа: 3 минуты 44 секунды на убеждение инвесторов

Создание компании — это крайне нелегкий процесс. Привлечение капитала является важным шагом для многих ИТ-стартапов, который, однако, связан с трудностями для тех, кто делает это в первый раз. Учитывая это, мы хотели бы пролить свет на то, что из себя представляет процесс успешного привлечения посевного финансирования.

DocSend, стартап, который предоставляет пользователям услуги безопасного и приватного обмена файлами, такими как письма с предложениями о работе или правовые соглашения, провел анализ более 200 презентаций, чтобы выяснить правильный способ перехода стартапа от самостоятельного развития к получению посевных инвестиций, или от сотрудничества с бизнес-ангелами к серьезному финансированию со стороны венчурных фирм.

В сотрудничестве с Томом Эйсенманном (Tom Eisenmann), профессором Гарвардской школы бизнеса, они изучили бизнес компаний, которым в общей сложности удалось привлечь 360 миллионов долларов.

Что же им удалось выяснить? Со всеми результатами исследования можно ознакомиться здесь.

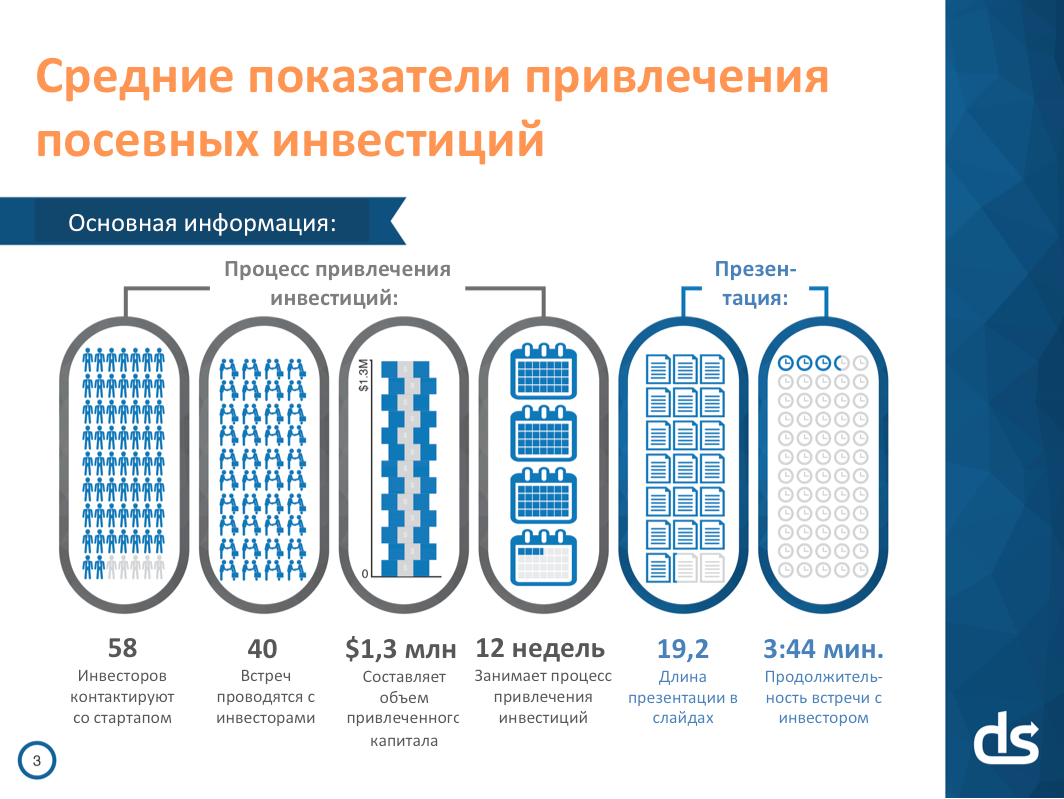

Они узнали, что компаниям, в среднем, требуется около 40 встреч с инвесторами и чуть более 12 недель на то, чтобы успешно завершить процесс посевного инвестирования. Инвесторы просматривают презентацию стартапа недолго — в среднем в течение 3 минут и 44 секунд.

Легко прийти к заключению, что чем больше будет инвесторов, с которыми вы вышли на контакт, тем больше у вас будет шансов привлечь финансирование. К сожалению, это не так. Безусловно, в какой-то степени, число инвесторов, с которыми вы познакомитесь, влияет на количество проведенных с ними бизнес-встреч. Примечание: в приведенном примере (график слева) у предпринимателя может быть несколько встреч с одним и тем же инвестором, поэтому число встреч может быть больше количества людей, с которыми удалось связаться.

Связавшись с большим количеством инвесторов, вы получите больше встреч с ними, но это не обязательно поможет получить больше денег. Сосредоточьтесь на качестве делового диалога с инвесторами. На графике справа мы сравнили число инвесторов, с которыми удалось выйти на контакт, и количество вложенных в компанию средств. Зависимость тут незначительная, и если уж на то пошло, наблюдается даже обратная тенденция.

Как таковой зависимости между числом инвесторов, с которыми удалось выйти на контакт, и количеством вложенных в фирму средств на деле нет. Если вы свяжетесь с большим количеством инвесторов, вы проведете встреч с ними. Однако нет никакой зависимости между числом инвесторов, с которыми удалось провести переговоры, и объемом предложенных инвестиций.

Лучше будет найти компании, которые уже заинтересованы в вашей деятельности, и в первую очередь концентрировать свое внимание на работе с ними.

В целом, посевные инвестиции со стороны бизнес-ангелов более распространены, по сравнению с подобными инвестициями со стороны фирм-фондов. По словам Дэвида С. Роуза, работающего бизнес-ангелом, фирмы, занимающиеся посевным финансированием, ежегодно вкладывают в развитие 1500 стартапов, в то время как бизнес-ангелы вкладывают в развитие примерно 50 000 фирм.

Отчасти подобное расхождение объясняется тем, что посевные фонды инвестируют в один из 400 стартапов, рассматриваемых ими, тогда как бизнес-ангелы выбирают одного из 40. Эти цифры далеко не точные, однако они показывают, что если вы хотите привлечь внимание какой-либо фирмы, вам необходима отличная презентация, и вы должны от и до знать все сильные стороны своего бизнеса.

Согласно информации с сайта DocSend, несмотря на то, что финансирование со стороны бизнес-ангелов более распространено, инвестирование от лица фондов обладает более предпочтительными характеристиками. Если у вас есть возможность получить деньги от посевного фонда, вы получите в два раза большую сумму за более короткий срок — на 30% быстрее. Вам также будет необходимо связаться лишь с 40% инвесторов (в сравнении с получением инвестиций от бизнес-ангелов).

Кроме того, фонды посевных инвестиций могут действовать быстрее и предоставить больше денежных средств, нежели бизнес-ангелы. Среднее количество времени, требуемое на получение денег от фирм оказалось на четыре недели меньшим, по сравнению с тем же временем при работе с бизнес-ангелами. Кроме того, сумма инвестиций, предоставленных посевными фондами, оказалась больше ожидаемой на 36,8%, тогда как в случае с бизнес-ангелами это значение было равно 18,9%.

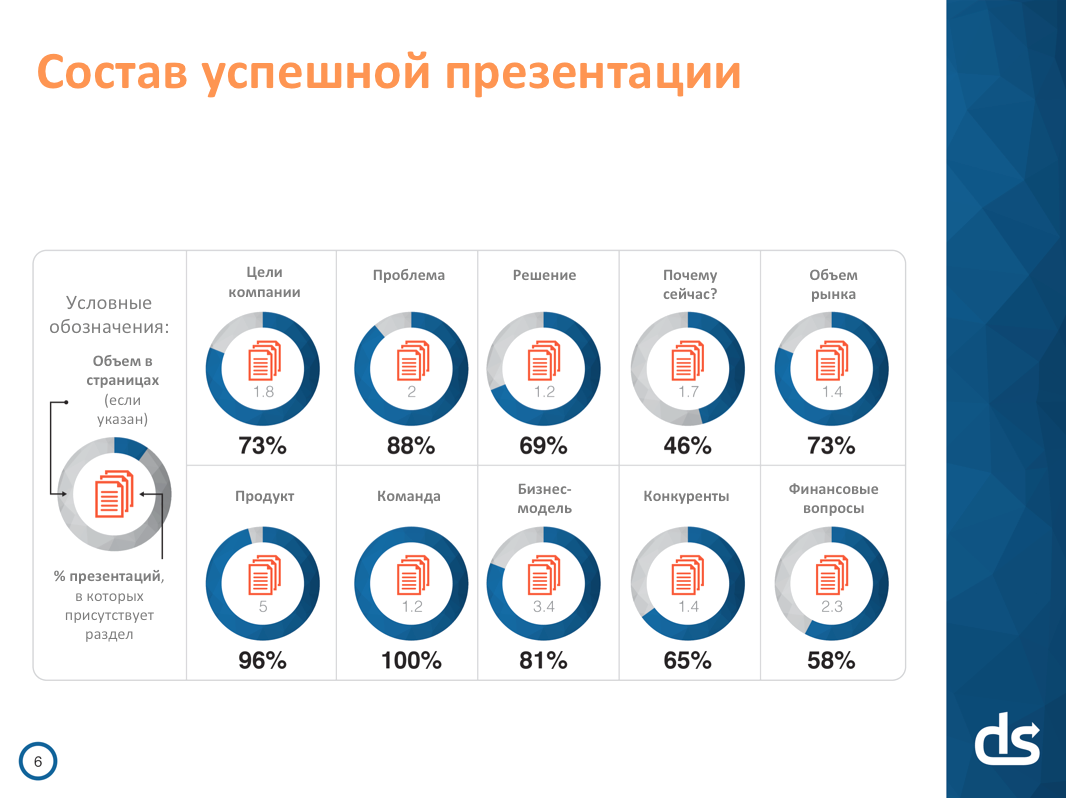

Средний объем презентаций, которые мы анализировали, составлял около 19 слайдов, и большинство из них было выполнено в схожем формате. В таблице ниже показаны типы страниц, которые обычно использовались, отсортированные по частоте их появления в презентациях. В таблице также определен средний объем каждого раздела относительно объема всей презентации при условии, что это значение было указано [ее авторами]. Мы классифицировали страницы в соответствии со списком рекомендаций по категоризации от фонда SequoiaCapital.

Если вы создаете презентацию с целью получить посевное инвестирование, вам скорее всего понадобится включить в нее 10 слайдов, показанных ниже. Безусловно, слайд под названием «Команда» включается в презентацию по умолчанию. Но вам также понадобится добавить слайды, рассказывающие про цель компании, размер ее рынка и ее конкурентов.

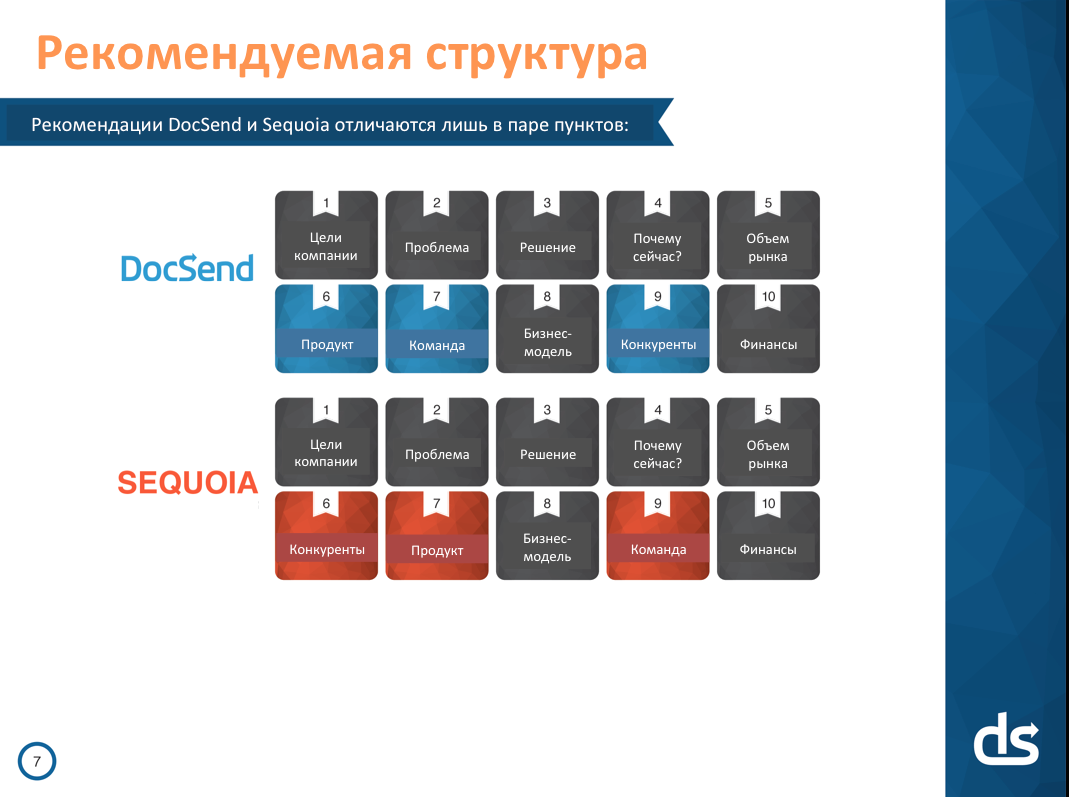

Порядок разделов [в презентациях, которые проанализировали DocSend] был стандартным за исключением слайда с информацией про команду. Эта страница оказывалась либо в начале, либо в конце презентации, но никогда не помещалась в ее середине. Из 200 стартапов, которые изучила компания, большая часть разместила эту страницу в конце презентации, а не в начале. Этот подход соответствует совету Рида Хоффмана, который рекомендует компаниям размещать в начале презентации свой тезис о предлагаемых решениях, а не страницу с информацией о команде.

Порядок слайдов, который DocSend определяет как наиболее эффективный, весьма схож с рекомендациями SequoiaCapital. Единственные элементы, которые изменили местоположение, это слайды, описывающие продукт и команду.

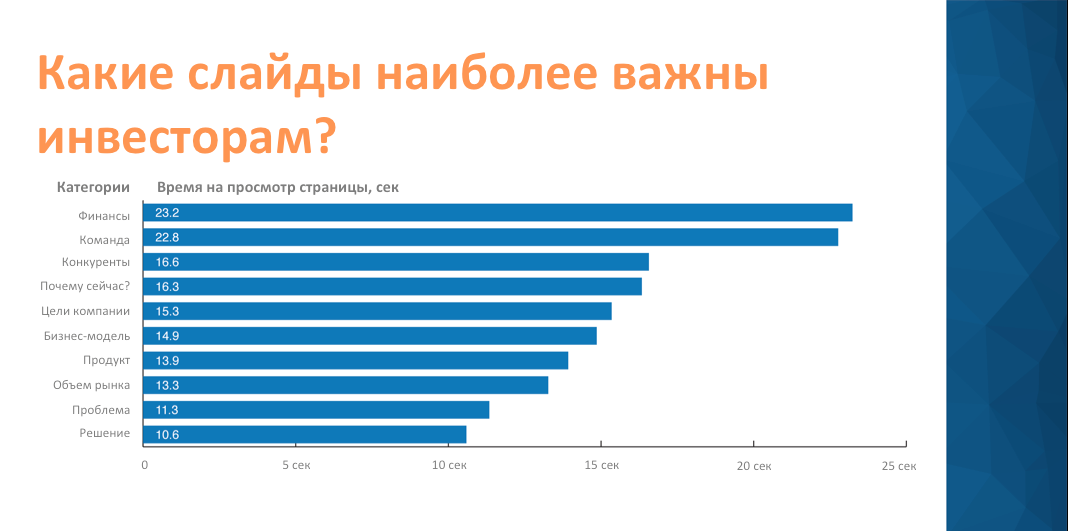

Возникает вопрос: На что в презентации обращают наибольшее внимание? Если вы тратите время, исправляя свою презентацию, на каких слайдах следует сосредоточиться? К какой части презентации ожидать вопросов со стороны слушателей? Таблица ниже демонстрирует среднее количество времени, затрачиваемое на изучение каждой категории слайдов.

Хотя раздел «Финансы» привлекает к себе наибольшее внимание, лишь 57% успешных презентаций содержат его. В основном, такой низкий процент использования данного раздела объясняется тем, что многие компании на ранней стадии финансирования еще не имеют финансовых результатов. Практически все презентации стартапов на стадии посева и многие из презентаций раунда А не содержат серьезных финансовых данных.

Если вы включаете этот раздел в презентацию, будьте очень аккуратны и тщательно продумывайте его содержание, поскольку эту секцию инвесторы будут просматривать особенно внимательно. Убедитесь в том, что слайд, посвященный вашей команде (в какой бы части презентации он ни находился) также выглядит максимально убедительно.

Интересно, что практически ни в одной из изученных презентаций не была упомянута сумма, которая нужна проекту, и условия, на которых команда была готова работать с инвесторами. Эту информацию всегда лучше озвучивать устно при личной встрече – она может меняться в зависимости от того, с кем вы общаетесь.

Наиболее важными являются страницы с информацией о финансах, команде и конкурентах, судя по тому, как долго инвесторы изучают эти разделы.

Сколько времени занимает стандартный процесс получения посевного финансирования? Согласно информации на сайте DocSend, в среднем, на это уходит 12,5 недель. Тем не менее, мы обнаружили, что реальные данные могут сильно отклоняться от среднего значения. У 20% компаний из исследования на это ушло 20 недель или больше, а другим 20% потребовалось 6 недель или меньше. Наиболее длительный срок успешного получения финансирования — 40 недель.

Чтобы закрыть раунд финансирования, нужна настойчивость. В 15% случаев на завершение этой процедуры уходит от нуля до пяти недель. Почти в половине случаев на это требуется от 11 до 15 недель, а с вероятностью 17% на закрытие раунда вам понадобится 16 недель и более.

Компании, которым не удалось успешно получить финансирование, сдавались, в среднем, спустя 6,7 недель. Возможно, эти компании потерпели неудачу просто из-за отсутствия терпения: фирмы, которые преуспели, сообщили, что процесс занял больше времени, чем планировалось. По шкале от одного до пяти, где 3 — это «как ожидалось», а пять — это «намнооого дольше», средний балл в отношении посевного финансирования оказался равным 3,6.

Хотя для стартапов терпение — как правило, добродетель, важно понимать, когда следует остановиться, сделать шаг назад и посмотреть на ситуацию свежим взглядом. Три четверти всех компаний, которые не смогли получить посевное финансирование, собирались попробовать снова – в среднем, на то, чтобы спланировать повторную попытку, требовалось 8,9 недель — достаточно времени для того, чтобы добиться развития бизнеса и наладить необходимые связи.

Финансирование раунда А намного менее распространено, чем инвестиции на этапе посева. Согласно данным сайта DocSend, на одну процедуру финансирования раунда А приходится девять процедур посевного финансирования. Получается, что кризис раунда А по-прежнему продолжается. Несмотря на меньшее количество данных, нам удалось составить некоторую статистику об отличиях между посевным финансированием и финансированием раунда А.

Если у вас есть возможность привлечь финансирование в раунде А, процесс инвестирования будет легче, чем в случае с посевным финансированием. Такая процедура длится меньше, приносит больше денежных средств и требует меньшего количества инвесторов, чем в случае с посевным инвестированием.

Весьма интересно, что несмотря на все, что мы читали про «кризис финансирования раунда А», этот метод инвестирования на более поздних этапах развития компании длится короче в сравнении с посевным инвестированием. Компании, рассмотренные в исследовании, потратили 9,6 недель на успешное завершение процесса финансирования в раунде А. При этом им потребовалось провести переговоры, в среднем, с 26 инвесторами. Конечно, в примере исследуется очень небольшое количество компаний, поэтому, возможно, он недостаточно репрезентативен, как объяснил мне Расс Хиддлстон, один из основателей компании DocSend.

Потребности пользователей и прочие экономические условия влияют на то, какие бизнес-модели окажутся наиболее успешными в процессе привлечения финансирования. Хотя тенденции в этой области постоянно меняются, в последние 12 месяцев четыре типа компаний оказались наиболее успешными в процессе привлечения посевного финансирования: b2c-компании (32% от общего числа профинансированных стартапов), b2b-фирмы (тоже 32%), маркетплейсы (22%) и хардверные стартапы (14%).

Маркетплейсы привлекли наибольший объем средств на этапе посевного финансирования (в среднем $1,73 млн.). За ними идут хардверные компании (ок. $1,3 млн.), b2b-стартапы (ок. $1,2 млн.) и консьюмерские бизнесы (порядка $945 тыс.).

Успешные маркетплейсы — это довольно редкое явление, однако, когда им удается вырваться вперед, они приобретают потенциал к значительному росту как Airbnb. На привлечение финансирования у такой компании уходит много времени. И хотя бизнесы из этой категории зарабатывают большие деньги, потребуется больше времени на то, чтобы убедить инвесторов в том, что ваш стартап ждет успех.

Разбег в показателях компаний разных типов неудивителен. Консьюмерские стартапы занимают наибольшую долю рынка посевных инвестиций, поскольку таким компаниям дешевле и проще запустит минимально жизнеспособный продукт – то же самое происходит и в сфере b2b.

Источник