- Преимущества пифа перед другими формами инвестиции

- Что такое паевой инвестиционный фонд (ПИФ)

- Некоторые особенности паевых инвестиционных фондов

- Достоинства паевых инвестиционных фондов

- Недостатки паевых инвестиционных фондов

- Паевые инвестиционные фонды (ПИФы): заключение

- Инвестиции в ПИФы: стоит ли игра свеч?

- Что такое ПИФы: базовые понятия, как устроены и как это работает

- Как это работает

- Преимущества ПИФов

- Недостатки ПИФов

- А что там с доходностью

- Инвестиции Банки vs ПИФы

- Как выбрать ПИФ для инвестирования

- Какие ПИФы есть в России

- Возвращаясь к главному вопросу статьи

Преимущества пифа перед другими формами инвестиции

Наиболее востребованной формой коллективных инвестиций можно смело признать паевые инвестиционные фонды (сокращенно – ПИФы).

Наша задача — разобраться в том, что такое паевые инвестиционные фонды, а также каковы преимущества и недостатки инвестирования в них.

Здесь представлен теоретический МИНИМУМ, дающий общее представление об инвестициях в ПИФы.

За рамками статьи остались более специфические понятия: «инвестиционный пай», «доходность паевых фондов» и некоторые другие, которые мы обязательно рассмотрим в следующих публикациях.

Что такое паевой инвестиционный фонд (ПИФ)

Понятия «паевой инвестиционный фонд», «паевой фонд» и «ПИФ» суть синонимы. Их употребление в том или ином контексте в равной степени допустимо.

Строгое определение понятия паевого инвестиционного фонда дается в Федеральном законе «Об инвестиционных фондах».

Более неудобоваримого определения понятия «паевой инвестиционный фонд» до сих пор встречать не доводилось, хотя юридически оно безупречно.

Нам остается лишь смириться с неуклюжестью отдельных юридических конструкций.

Так, паевой инвестиционный фонд – это обособленный имущественный комплекс, состоящий из имущества, переданного в доверительное управление управляющей компании учредителем (учредителями) доверительного управления с условием объединения этого имущества с имуществом иных учредителей доверительного управления, и из имущества, полученного в процессе такого управления, доля в праве собственности на которое удостоверяется ценной бумагой, выдаваемой управляющей компанией.

Паевые инвестиционные фонды являются разновидностью инвестиционных фондов, деятельность которых регулируется упомянутым выше законом.

О другой разновидности инвестиционных фондов – акционерных – мы поговорим в другой раз.

Некоторые особенности паевых инвестиционных фондов

Главными особенностями паевых инвестиционных фондов являются следующие:

[1] паевые инвестиционные фонды представляют собой обособленные имущественные комплексы, которые, однако, к числу юридических лиц НЕ ОТНОСЯТСЯ;

[2] каждый ПИФ обязан иметь индивидуальное обозначение – НАЗВАНИЕ, отличное от названий иных паевых инвестиционных фондов; это название должно указывать на структуру активов ПИФа и их состав, а также соответствовать критериям добросовестности, этичности, достоверности;

[3] СУТЬ работы паевых инвестиционных фондов сводится к доверительному управлению переданным ему имуществом с целью получения прибыли ЗА СЧЕТ инвестирования этого имущества;

[4] УЧАСТИЕ в деятельности паевого инвестиционного фонда происходит посредством покупки инвестиционных паев.

Достоинства паевых инвестиционных фондов

Инвестирование в ПИФы обладает рядом неоспоримых преимуществ, прежде всего – для инвесторов.

Основными достоинствами вложения средств в паевые инвестиционные фонды являются следующие:

[1] Низкий порог вхождения. Для инвестирования в некоторые ПИФы достаточно 1 тыс. рублей (менее 30 долл);

[2] Прозрачность инфраструктуры паевых фондов. Публичное размещение сведений об управляющих паевого фонда, возможность ЛИЧНОГО с ними общения;

[3] Строгий контроль государства за деятельностью паевых инвестиционных фондов, обязательность ИНФОРМИРОВАНИЯ Департамента допуска на финансовый рынок Банка России, депозитария и пайщиков о принимаемых инвестиционных решениях и результатах работы, что предельно снижает инвестиционные риски;

[4] Эффективная диверсификация рисков. Оптимальное сочетание риска и доходности на ЗНАЧИТЕЛЬНЫХ временных промежутках;

[5] Обособленность имущества управляющей компании от имущества, передаваемого ей в доверительное управление; хранение и учет имущества пайщиков возлагаются на специальный орган – депозитарий;

[6] Терпимая налоговая нагрузка. Уплата налогов производится инвесторами исключительно при погашении инвестиционного пая.

Текущие операции паевого инвестиционного фонда налогообложению не подлежат. Деятельность паевых фондов свободна от обложения налогом на прибыль;

[7] Общедоступность. Инвестирование в паевые инвестиционные фонды требует МИНИМАЛЬНЫХ познаний об инвестировании вообще и ценных бумагах – в частности.

Это хороший повод к тому, чтобы свой путь к финансовой независимости начать именно с инвестиций в паевые фонды.

Недостатки паевых инвестиционных фондов

Поскольку совершенных объектов инвестирования не существует, при их выборе следует принимать во внимание не только их достоинства, но и недостатки.

К числу явных недостатков паевых инвестиционных фондов обычно относят следующие:

[1] Отсутствие возможности у пайщика самостоятельно принимать инвестиционные решения.

Судьба вложенных в инвестиционный фонд средств целиком и полностью зависит от управляющей компании;

[2] Сложности с отысканием по-настоящему профессиональных управляющих компаний.

Фонды, способные «переигрывать» рынок в период спадов и обеспечивать доходность выше средней по рынку, крайне редки;

[3] Принципиальная непредсказуемость размера доходности.

Показатели доходности ПИФов постоянно колеблются подобно курсам акций и их предсказать невозможно.

Данное обстоятельство, однако, не лишает инвестора возможности отслеживать некоторые тенденции таких колебаний;

[4] Необходимость уплаты налога на прибыль в размере 13% в момент погашения инвестиционного пая;

[5] Сравнительно долгий период, необходимый для погашения инвестиционного пая.

С момента подачи заявки в управляющую компанию до момента выкупа ею инвестиционного пая может пройти порядка 15 дней. За это время пай может существенно подешеветь;

[6] Относительно высокие издержки, связанные с оплатой деятельности специализированного депозитария, доверительных управляющих, аудиторов и т.п.;

[7] Зависимость доходности ПИФов от кризисов и дефолтов.

В периоды экономического спада стоимость инвестиционных паев также стремится вниз.

Паевые инвестиционные фонды (ПИФы): заключение

Паевые инвестиционные фонды являются важнейшей разновидностью специальных имущественных комплексов, участвующих в инвестиционном процессе.

Доходность ПИФов, как правило, выше банковской и – на длительных периодах – стабильно обгоняет инфляцию.

Инвестиции в паевые фонды достаточно безопасны и легки для понимания, поэтому в большей степени подходят начинающим инвесторам. Вместе с тем, инвестирование в ПИФы осуществляют и профессионалы.

Несмотря на наличие у паевых инвестиционных фондов некоторых недостатков, они в конечном итоге не лишают паевые фонды инвестиционной привлекательности.

Инвестиционный потенциал ПИФов очень высок, особенно в сравнении с банковскими вкладами и облигациями.

Источник

Инвестиции в ПИФы: стоит ли игра свеч?

Инвесторам хорошо знакомы два способа получить доход:;

- Вклады, где заработок небольшой, но гарантированный. А управление деньгами и все риски берёт на себя второй участник сделки — банк.;

- И покупка активов на бирже — акции, облигации, индексные бумаги, где вы сами управляете деньгами и рисками. Но можете заработать в разы больше, чем по вкладу. Или не заработать, а потерять.

Есть ли середина? Да, это ПИФы. Доходность ПИФов не ограничена, как и при самостоятельном инвестировании на бирже. При этом распоряжаться деньгами будете не вы, а профессиональные инвесторы ПИФов.;

У них простой алгоритм работы, но есть сложность в том, что в этой теме куча терминов и нюансов, которые отпугивают инвесторов сложностью. Давайте разберемся с ними, чтобы у вас сложилась полная картина.

Что такое ПИФы: базовые понятия, как устроены и как это работает

ПИФы или паевые инвестиционные фонды появились в России в середине 90-х. В законе они оформлены как взаимные фонды — «копилки» с коллективными деньги частных инвесторов. Копилка собирается с единственной целью — вложиться в финансовые инструменты: акции, облигации, недвижимость, золото или что-то еще. И совместно заработать, используя эффект большого капитала, а не частного маленького.

Как это работает

Вложиться в копилку вы можете, купив пай. Пай – это название доли в общем портфеле фонда. Пай можно купить один, несколько или много, хоть на ₽1000, хоть на ₽1 000 000 — зависит от объема денег в вашем распоряжении.

Доход с пая вы получаете в момент его погашения — продажи. Если за время вашего владения паем его цена выросла, то то и будет ваш доход. Если цена снизилась — доход будет минусовым. Выходит, что ПИФ — это инструмент с не гарантированным доходом.

Цена пая меняется каждый день и зависит от стоимости активов ПИФа. Заранее предсказать, вырастет цена или нет, невозможно — можно только строить прогнозы. Ваш реальный доход в руках управляющей компании ПИФа, которая распоряжается деньгами.;

Управляющая компания ПИФа состоит из квалифицированных инвесторов: отдавая деньги в ПИФ, вы передаете права управления им. И дальше уже они решают, какие именно ценные бумаги или активы купить, когда их продать и купить снова, чтобы увеличить общий капитал фонда.;

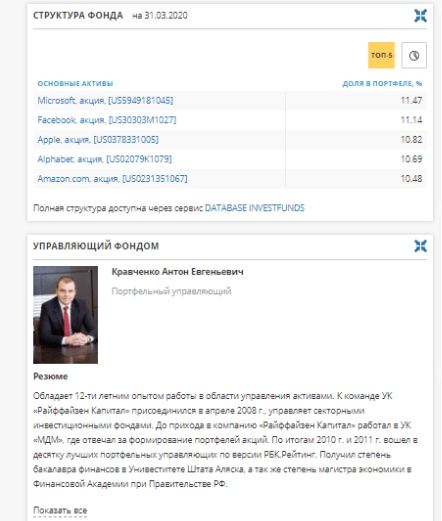

Надо сказать, что люди в ПИФах работают неглупые, и шансов принять верное решение у них больше, чем у новичка-инвестора. Кроме того, они должны придерживаться единой стратегии инвестирования. О ней вы можете узнать заранее перед покупкой пая.

Инвестиционную стратегию ПИФа управляющие выбирают на старте, регистрируют и утверждают в Банке России. В зависимости от стратегий некоторый ПИФы инвестируют, например, только в биотехнологии, а другие покупают инструменты, привязанные к золоту. Вы можете выбрать ПИФ с той стратегией, которая лично вам, как инвестору, ближе и понятнее.

Инвестиционная стратегия зависит от 3-х параметров — основных характеристик ПИФа, по которым вы можете выбрать удобный для себя вариант.

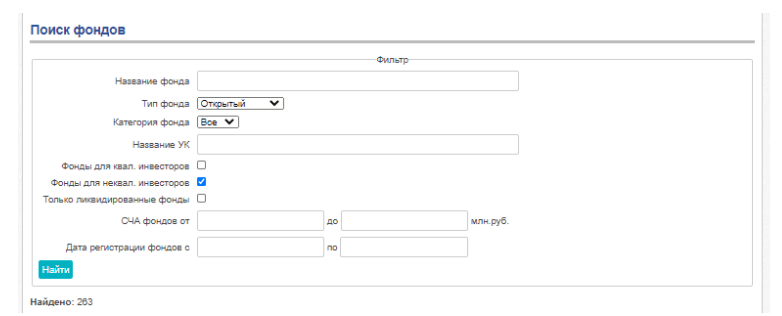

Характеристика 1. Тип ПИФа — открытый, интервальный или закрытый, расскажет вам о сроках, когда вы можете купить и продать пай. У открытых фондов вы можете купить и продать пай в любой момент. У закрытых — купить на этапе формирования, а получить деньги обратно в момент ликвидации. Это часто используется, например, для недвижимости. У интервальных ПИФов есть периоды, когда можно совершать сделки — в остальное время операции недоступны.;

Характеристика 2. Категория ПИФа. Она расскажет вам об основном направления инвестиций. В России основные категории ПИФов следующие: денежный рынок, акций, облигации, смешанные инвестиций, особо рисковые (венчурные) инвестиции, долгосрочные прямые инвестиций, недвижимость, ипотека и кредит, товарный рынок, художественные ценности и индексные фонды.

Характеристика 3. Квалификация инвесторов ПИФа. Она расскажет вам о том, насколько рискованную стратегию использует фонд. ПИФы для квалифицированных инвесторов могут вкладывать деньги в любые активы. ПИФы для розничных неквалифицированных инвесторов — в наименее рискованные финансовые инструменты. Выбирайте их, если вы хотите максимально снизить риски на первом этапе и при этом оценить преимущества ПИФов на своем опыте.

Преимущества ПИФов

Главный плюс ПИФов очевиден — вашими деньгами будет управлять целая команда профи-инвесторов, у каждого из которых за спиной профильное образование, годы опыта и разные награды. Они тратят за вас время на анализ рыночной ситуации, следят, что где растет и падает. И покупают они часто те активы, которые многим частным инвесторам в одиночку покупать дорого.;

К дополнительным бонусам ПИФов относятся:

- Низкий порог входа. Сам пай может стоять от пары рублей, а минимальная сумма для нового инвестора, чтобы войти в фонд, составлять всего 1000р. В среднем по больнице почти в любой российский открытый паевый фонд можно войти за 10 000 рублей.

- Большой выбор. Одних только открытых фондов для неквалифицированных инвесторов у вас около 300 на выбор. Можно найти такое сочетание стратегии-уровня риска-ликвидности-порога входа-доходности, которое вас устроит. Кому-то, например, интервальные фонды нравятся больше открытых, так как не вызывают желания вывести деньги каждый день.

- Диверсификация на минималках. Если у вас в активе ₽30 000, вы не можете разгуляться и купить акции, например, и Microsoft, и Amazon, и Apple. Но можете купить пай фонда, который владеет таким набором активов.

- Прозрачность и контроль со стороны государства. Замыкает список преимуществ и является важным условием работы ПИФов. Фонды обязаны оглашать финансовые показатели: прибыль, убытки, операционные расходы. А также регулярно проходить аудиторские проверки у службы по финансовым рынкам.

Недостатки ПИФов

Основной минус по сравнению с банковским вкладом, облигациями или недвижкой — ПИФы не гарантируют никакой доходности. Никогда. Даже если на протяжении последних 10 лет ПИФ показывал отличный результат и цена пая росла на 50% в год, на 11-й он может показать -50%. И никто от этого не застрахован.;

Все второстепенные недостатки связаны с дополнительными платежами, которых у ПИФов множество и о которых нужно знать:

- Надбавка и скидка — платежи за операции при покупке и продаже паев. Надбавка — комиссия на покупку пая, составляет до 1,5% суммы инвестиций, в зависимости от объема вложенных за раз денег. Может быть больше, если вы покупаете через агента. Скидка — комиссия на продажу пая. Составляет до 3% в зависимости от вашего срока владения паями и агента, через которого вы продаете.

- Вознаграждение управляющей компании — от 0,5% годовых до 16%. Да, за управление деньгами с вас возьмут деньги. И чем агрессивнее инвестиционная стратегия фонда (больше доходность в перспективе), тем больше возьмет УК. Самая низкая комиссия обычно у фондов с минимальными рисками — с уклоном в облигаций, например.

- Услуги инфраструктурных организаций — за спецдепозитарий, аудитора и регистратора, которые обслуживают ПИФ, пайщик платит 1% от стоимости своих паев независимо от фонда.

- Налог НДФЛ — не платится, пока вы владеете паями, только в момент продажи. Если вы держали паи больше трех лет и получили доход меньше 3 млн рублей годовых, НДФЛ платить не нужно. В остальных случаях 13% как обычно.

А что там с доходностью

За 2019 год средняя доходность открытых ПИФов для неквалифицированных инвесторов была 13,8%. Для сравнения: средний доход по вкладам за тот же период 6%. Не удивительно, что в прошлом году люди вынимали деньги со счетов в банках и несли в ПИФы. За 2019 год приток средств в ПИФы вырос в три раза по сравнению с 2018 годом и составил 645 млрд рублей.;

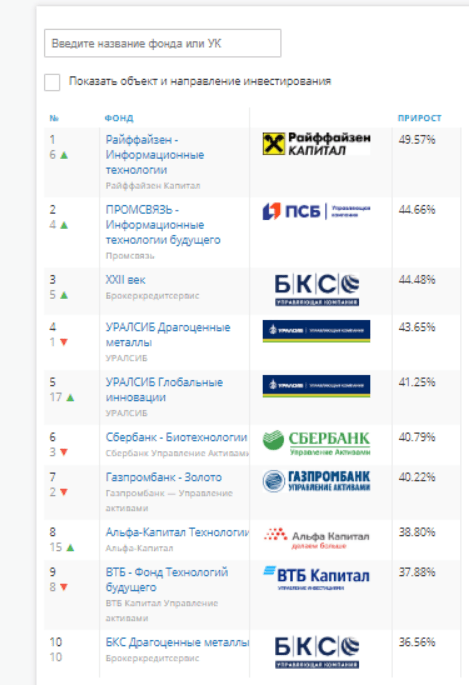

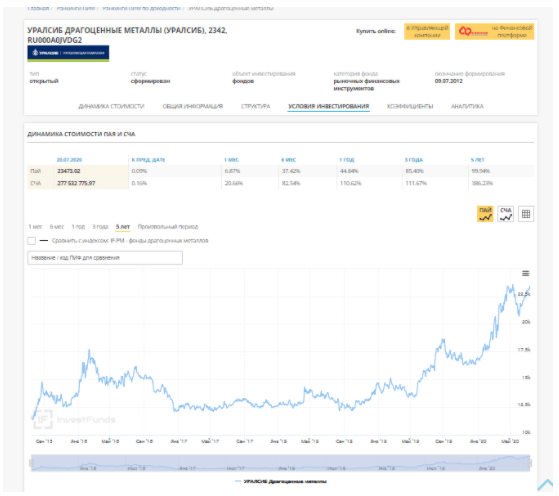

Лучше всего в первой половине 2020 выросли ПИФы со стратегиями на драгметаллы и информационные технологии. Первые потому что, в кризис поток денег как всегда ушел в стабильное золото. Вторые — потому что для многих IT-компаний кризис с изоляцией дал прирост выручки на их продукты. Лидер рейтинга ПИФов за полгода заработал для пайщиков почти +50%:

Главная проблема доходности для ПИФов состоит в условии их же функционирования. По закону УК не может проводить операции, не предусмотренные в уставе фонда. Например, УК фонда, завязанного на золоте, не может продать золото и купить облигации, когда рынок золота падает. Если в уставе прописано, что фонд про золото, приходится его держать. Пока другие участники рынка могут переждать «плохие времена» и купить что-то актуальное — ПИФ молча терпит убытки от падения и ждет лучших времен.

Инвестиции Банки vs ПИФы

Теперь давайте сравним ПИФы с самым популярным способом инвестирования в России — банковскими вкладами. Это главный конкурент ПИФов за неквалифицированных инвесторов, которые хотят заработать без усилий и личного управления деньгами.

Риски. Банк пользуется вашими деньгами, как пассивом, и выплачивает за это гарантированное небольшое вознаграждение. Риски несет сам банк. УК ПИФа пользуется вашими деньгами, как активом. Риски вы полностью разделяете с УК, но можете забрать деньги, если видите, что доходность упала ниже, чем по вкладу.

Доходность. Вклад приносит доход, который можно просчитать заранее, до открытия счета. В ПИФе ничего заранее просчитать нельзя. Теоретически можно получить неограниченный доход, но можно и уйти в минус — вилка дохода заранее неизвестна. Ее можно предположить на основе предыдущей истории ПИФа, но это предположение — на ваш страх и риск.

Ликвидность. Здесь у открытых ПИФов преимущество. Если с банком разорвать договор досрочно, вы не получите прибыль в виде процентов. В открытых ПИФах у вас доступ к своим вложениям в любое время. Можно продать паи полностью или частично, получив всю причитающуюся на данный момент прибыль.

Напрямую сравнить эти инструменты и сказать, какой выгоднее — невозможно. Даже профи-инвесторы не берутся об этом судить. Отталкивайтесь от задачи. Если это ваши последние деньги и задача их сохранить — лучше вклад. Если не последние, и вы хотите заработать больше без усилий — попробуйте ПИФ. Или просто распределите деньги между ними.

Как выбрать ПИФ для инвестирования

Существуют два способа выбрать ПИФ для инвестирования. Долгий — изучать весь рынок и отталкиваться от своих параметров. И быстрый — посмотреть на аналитику, которые составили другие, и отталкиваться от рейтингов доходности.;

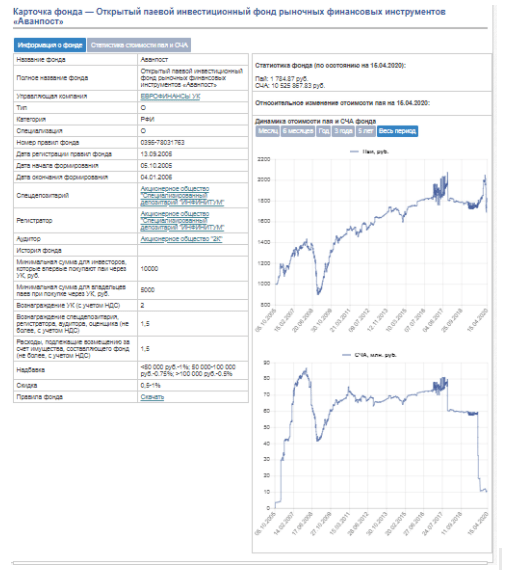

Первый подойдет тем, кто любит копаться в матчасти, проверять все сам и составлять свои сводные таблицы. Вам в помощь сайт Национальной ассоциации участников фондового рынка (НАУФОР) с удобной сортировкой по типам фондов, категориям и прочим параметрам. Каждый фонд представлен в своей карточке.

Карточка ПИФа Аванпост на сайте НАУФОР

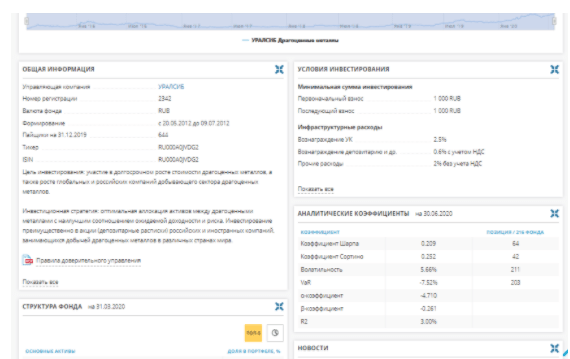

Если вам не хочется перебирать все варианты, а нужно принять решение быстрее, воспользуйтесь готовым рейтингом ПИФов по доходности. Например, на сайте Инвестфондс.ru В карточке много информации. Не только основные параметры и динамика цены пая, но и биография управляющего, краткое описание инвестиционной стратегии, состав активов, рост доходности за разные периоды, способы покупки и прочее.

Какие ПИФы есть в России

В России на сегодня больше тысячи работающих ПИФов. Большинство самых крупных и известных из них принадлежат банкам: Сбербанк, Райфайзн, Газпромбанк, Открытие, Альфа, Уралсиб и прочим крупным игрокам. У одного только Сбера более 15 разных ПИФов: от рублевых облигаций до биотехнологий.

Вероятно в будущем их станет еще больше, потому что растет спрос и люди ищут альтернативы для инвестиций. ПИФам в этом плане есть что предложить. Из рейтинга Инвестфондс: 200 из 240 ПИФов за первую половину 2020 выросли в цене пая. А 36 из них выросли больше, чем на 20%.;

Если вы решите купить пай в российском ПИФе, вам не обязательно открывать ИИС или регистрироваться на бирже через брокера. Паи можно купить напрямую в офисе Управляющей компании, ее агента. А в некоторых случаях и онлайн, не выходя из дома.

Общая схема такая:;

- Узнаете, где можно купить интересный вам паи: онлайн, только в офисе, у агента в вашем городе.;

- Приезжаете в офис УК или к агенту. Выгоднее покупать у УК, чтобы не платить комиссию агенту.

- Заполняете заявление на открытие счета в данной УК, получаете договор купли-продажи.;

- Оплачиваете пай переводом денежных средств с рублевого счета на счет компании. Деньги зачисляются на счет УК в течение 3-х дней, цена пая остается той же, что была на момент договора.;

- Становитесь пайщиком, когда ваши средства поступили на счет УК.;

Далее цену нужно отслеживать. И корректировать свое участие в фонде в плюс или в минус по ситуации. Обычно пороговая цена второй покупки у УК ниже, чем первой.;

Возвращаясь к главному вопросу статьи

Моё отношение к ПИФам скорее негативное — считаю, что лучше, когда инвестор сам управляет своим портфелем. Пускай даже такой метод инвестирования решает многие проблемы. Но задайте себе вопрос: кто заинтересован в том, чтобы вы стали богаче — вы или же чужие люди?

Разумеется, только вы. Поэтому инвестирование должно быть чем-то личным, я бы даже сказал «интимным». Доверять это дело другим, да к тому же ещё и платить за это — дело сомнительное.

Но это только моё отношение. В конце концов, решать вам. Тем более, после прочтение статьи у вас сложилось представление и вы можете для себя понять, нужно ли это конкретно вам.

Источник