Потребление и сбережение ,факторы их определяющие

Совокупное потребление — это суммарные денежные расходы, которые население тратит на покупку товаров и услуг.

Совокупное сбережение — это суммарный отложенный спрос домашних хозяйств, отказ от текущего потребления с целью его увеличения в будущем.

Потребление выступает главным компонентом совокупных расходов.

Личные сбережения — та часть дохода, после уплаты налогов, которая не потребляется. \

Минимальный уровень потребления существует всегда.

Доля дохода, идущая на потребление, называется средней склонностью к потреблению, доля дохода, который сберегается, — средней склонностью к сбережению. Статистика показывает, что с увеличением дохода средняя склонность к потреблению падает, а средняя склонность к сбережениям возрастает. Изменение величины потребления вследствие изменений в доходе называется предельной склонностью к потреблению, т. е. это отношение любого изменения в потреблении к тому изменению в величине дохода, которое привело к изменениям потребления. Изменение величины сбережений от изменений в доходе называется предельной склонностью к сбережению.

Факторами, определяющими динамику потребления и сбережений, являются:

-Доход домашних хозяйств;

-Уровень накопленного ими богатства;

-Уровень цен в экономике;

-Величина потребительской задолженности;

-Проводимая в стране социальная политика;

-Экономические ожидания, связанные с будущими доходами.

Эти факторы приводят к сдвигу кривой потребления и кривой сбережений. Наклон кривых определяется величинами предельной склонности к потреблению и сбережению.

Мотивами сбережений домашних хозяйств являются:

-Страхование от непредвиденных обстоятельств;

-Покупка дорогостоящих товаров;

-Обеспечение в старости;

-Обеспечение детей в будущем.

Кейнсианская экономическая теория главным фактором, определяющим личные сбережения, считает доход после уплаты налогов. Чем больше располагаемый доход, тем больше потребление и сбережение. Классическая экономическая теория главным фактором динамики сбережений считает динамику рыночной ставки процента. Процентный доход представляет собой своего рода вознаграждение за сбережения. Чем больше будут размеры этого вознаграждения, тем большими будут и размеры накоплений. В экономике с государственным регулированием государственные сбережения выступают в форме бюджетного излишка.

Факторами, определяющими динамику инвестиций, являются:

-Реальная ставка процента;

-Динамика совокупного дохода;

-Ожидаемая норма прибыли;

-Изменения в технологии производства и.т.д.

Основными из них являются первые два фактора. В зависимости от роли выше указанных факторов в формировании спроса на инвестиции последние делятся на индуцированные (производные) и автономные. Индуцированные (производные, стимулируемые) инвестиции – это инвестиции, величина которых зависит от колебаний совокупного дохода. Автономные инвестиции – это инвестиции, определяемые внешними факторами, их величина не зависит от национального дохода. Эти инвестиции осуществляются с целью внедрения новой техники и повышения качества продукции.

12. Инвестиции, их роль в экономике

Инвестиции — это долгосрочные вложения капитала в различные инновационные проекты, новые или существующие предприятия, различных сфер деятельности и форм собственности, предпринимательские проекты или социально-экономические программы и так далее. Особенностью инвестиций является долгосрочность окупаемости проектов.

Относительно источника финансирования, инвестиции подразделяют на: государственные, иностранные, частные, интеллектуальные и производственные инвестиции.

Инвестиции, позволяют получить возможность, предприятиям расширять и модернизировать производство, приобретать функционирующие предприятия или создавать новые компании, осуществлять диверсификацию производства, благодаря освоению новых сфер бизнеса.

Инвестиции подразделяются на основные три группы:

·Портфельные инвестиции – это вложение капитала в ряд проектов, к примеру, приобретение акций нескольких компаний различных сфер деятельности.

·Реальные инвестиции – это вложение капитала в конкретный, долгосрочный проект, который чаще, связан с покупкой реальных активов компании.

·Нематериальные инвестиции — это вложение капитала в интеллектуальную собственность, информационные технологии, ноу-хау и прочее.

Роль инвестиций в экономике государства огромна, они играют значительную роль в поддержании, функционировании и динамическом развитии экономики страны. Происходящие изменения, в количественном соотношении инвестиций, воздействуют на изменения: объема общественного производства, занятости населения, структурных экономических показателей и динамики развития различных отраслей народного хозяйства.

Инвестиции, обеспечивают накопление материальных и финансовых ресурсов предприятия, тем самым, увеличивая производственный потенциал компании. Инвестиции, в целом, влияют на текущие и будущие результаты экономическо-хозяйственной деятельности компаний. При всем при этом, инвестирование должно быть эффективным, с точки зрения экономической целесообразности, вложение средств, должно грамотно распределяться в целях приобретения новых инновационных технологий, влекущих за собой общее снижение затрат материальных и трудовых ресурсов. Нерациональное же использование инвестиций, может повлечь за собой: застой на предприятии, сокращение объемов производства, отставание по техническим и качественным параметрам от конкурентов и так далее.

Эффективное использование инвестиций, хозяйствующими субъектами, для экономики государства, имеет принципиальное значение, особенно в отношении увеличения масштабов инвестирования. При достижении желаемого уровня эффективности, инвестирование, ведет к стабильному экономическому росту.

1.Предмет макроэкономики. Особенности макроэкономического анализа.

Макроэкономика – это наука об экономике как едином целом. Предметом ее исследований являются крупномасштабные экономические проблемы, а также результаты деятельности всех субъектов национальной экономики. В народном хозяйстве различают пять основных экономических субъектов: сектор домашних хозяйств, предпринимательский сектор, государственный сектор, сектор финансовых учреждений и заграница, которые тесно взаимодействуют друг с другом на рынках благ, труда, денег и ценных бумаг. Ключевыми проблемами макроэкономики являются: – формирование объема и структуры общественного продукта; – выявление и формальное описание условий макроэкономического равновесия; – экономический рост, его факторы и механизмы; – причины циклических колебаний и конъюнктурных изменений в экономике; – взаимодействие денежного и реального секторов экономики; – природа и социально-экономические последствия инфляции; – занятость в масштабах национальной экономики и уровень безработицы, факторы, их регулирующие; – воздействие государственной политики на результаты функционирования национальной экономики и тенденции их изменения; – влияние на состояние и развитие национальной экономики международных экономических связей. Все это отличает макроэкономику от микроэкономики, которая занимается изучением экономических явлений и процессов на уровне отдельных фирм и отдельных рынков. Однако они взаимосвязаны и взаимодействуют друг с другом. Макроэкономика изучает те народнохозяйственные последствия, к которым приводят решения, принимаемые на микро уровне фирмами и домашними хозяйствами. Данные решения составляют исходную основу построения подавляющего большинства микроэкономических моделей. На макро уровне анализируется реакция фирм и домашних хозяйств на решения, принимаемые органами государственного регулирования, что позволяет оценить результативность политики государства и ее социально-экономические последствия. Макроэкономический взгляд на хозяйственную деятельность предполагает использование агрегированных параметров, использование общих, обобщенных, совокупных величин или показателей. В центре внимания макроэкономической теории оказывается объяснение сути исследуемых явлений и прогноза их развития и выявление возможностей влиять на ход событий. В соответствии с этим макроэкономическая теория подразделяется на позитивную и нормативную. Позитивная макроэкономика изучает реальные экономические явления и их взаимосвязи. Нормативная макроэкономика предлагает рецепты действий, определяет, какие конкретные условия или аспекты экономики желательны или нежелательны. Основоположником современной макроэкономической теории стал Дж. М. Кейнс, впервые обративший внимание на необходимость и возможность активной роли государства в регулировании развития национальной экономики. экономических агентов, обеспечивает возможность выделить четыре макроэкономических агента: 1. домохозяйства, 2. фирмы, 3. государство, 4. иностранный сектор. Агрегирование рынков дает возможность выделить четыре макроэкономических рынка: 1. рынок товаров и услуг (реальный рынок), 2. финансовый рынок

Источник

Потребление, сбережение, инвестиции

Понятие потребления

Завершающий акт хозяйственной деятельности — потребление. Оно представляет собой использование товаров и услуг для удовлетворения текущих и перспективных потребностей.

Когда речь заходит о потреблении, то прежде всего возникает представление о потребительской функции домашних хозяйств. Однако потребляются не только потребительские (продукты питания, одежда), но и инвестиционные товары (станки, оборудование, стройматериалы).

Потребительские товары составляют примерно 2/3 «общественного пирога», остальная 1/3 — инвестиционные товары. Они предназначены для восполнения выбывающего реального капитала, говоря по-другому, расходуются на производственное потребление. Главным потребителем производимых благ являются домашние хозяйства, а инвестиционных товаров — предприятия (фирмы).

В принципе потребление домашних хозяйств можно определить достаточно точно. Но здесь возникают свои трудности. Одни товары, например продукты питания, напитки, различные услуги, потребляются сразу. Другие, а именно товары длительного пользования — автомобили, мебель, жилища, — потребляются постепенно, в течение ряда лет, т.е. можно сказать, что они потребляются по частям. Потребление этих товаров исчисляют не по полной их стоимости, а по стоимости того количества услуг, который предоставляют товары длительного пользования за тот или иной отрезок времени, например за год.

Каждому хозяйству приходится постоянно принимать решение, какую часть дохода израсходовать (потребить) сегодня, какую отложить на будущее — на случай непредвиденной ситуации, заболевания, инфляции, с целью накопить средства для приобретения дорогостоящей вещи. Одна часть дохода расходуется на текущее потребление, другая — откладывается в виде сбережения.

Сбережения — доход, не израсходованный на приобретение товаров и услуг в рамках текущего потребления. Их осуществляют как домохозяйства, так и фирмы. Размер сбережений обратно пропорционален величине потребления. Источниками сбережений служат рост производства (и доходов) или сокращение доли потребления в доходах. Процесс осуществления сбережений называют термином «сбережение».

Связь между совокупными потребительскими расходами и доходами выражает потребительская функция. Потребительские расходы зависят от величины всего национального и располагаемого доходов.

Уровень потребления характеризуют такие показатели, как средняя склонность к потреблению и предельная склонность к потреблению. Средняя склонность к потреблению — это доля дохода (V); израсходованного на потребление (С). Она выражается как отношение С к V. Предельная склонность к потреблению характеризует динамику потребления в результате прироста дохода. Увеличение дохода на одну единицу (долю, часть) ведет к изменению потребления. Предельная склонность к потреблению (Мс) исчисляется в виде отношения прироста потребления (sС) к приросту дохода (sV), т.е.

С экономической точки зрения сбережения представляют ту часть дохода общества (национального дохода), которая призвана пойти на накопление, расширение производства.

Инвестиции

Инвестиции — это затраты, направляемые на увеличение или восполнение капитала.

Во многих случаях как синоним инвестиций употребляется термин «валовое накопление». В России его принято делить на три части: инвестиции в финансовые активы (финансовые вложения), например в ценные бумаги, уставный капитал, займы; инвестиции в запасы материальных оборотных средств (в основном это сырье, не до конца изготовленная продукция и еще не проданная готовая продукция); инвестиции в основной капитал, т.е. в машины, оборудование, здания, сооружения, или, говоря по-другому, в тот реальный капитал, который служит более года. Последний вид инвестиций называют капитальными вложениями (капиталовложениями) или валовым накоплением основного капитала.

В свою очередь, эти капиталовложения включают затраты как на возмещение, так и на прирост основного капитала. Амортизация — это инвестиционные расходы, которые направляются на возмещение износившихся машин и оборудования, на восполнение отслуживших свои сроки зданий и сооружений.

Чистые инвестиции — это ресурсы для строительства новых предприятий, создания нового оборудования, новых транспортных средств и др. Они могут быть исчислены как разница между валовыми инвестициями и средствами, израсходованными на возмещение износа и потерь. Иначе говоря, валовые инвестиции минус амортизация дают величину чистых инвестиций.

Необходимо иметь в виду, что в конечном счете инвестиции в финансовые активы предполагают не просто выпуск акций или облигаций, а направление средств от их продажи на расширение производственных мощностей, создание дополнительных рабочих мест, вовлечение в производство новых работников. Инвестирование в целях увеличения размеров реального капитала и есть процесс накопления.

Инвестирование — это шаг в завтра, создание условий для обновления и увеличения производства. Стимулом для инвесторов служит прибыль. Но инвестиционные вложения возвращаются не сразу, поэтому процесс инвестирования связан с риском, так как растянут во времени.

Источник

Учебные материалы

Совокупный спрос определяется тремя составляющими: потреблением населения, инвестициями предприятий и государственными расходами.

Если учесть, что государственные расходы идут также или на потребление, или на инвестирование, то можно сказать, что совокупный спрос включает спрос инвестиционный, т.е. расходы на капитальные или производственные товары, на приобретение ресурсов.

Потребление – это общее количество товаров, которые куплены и потреблены в течение определенного периода. Иначе, потребление характеризует реальный платежеспособный спрос. Объем потребления зависит от двух групп факторов: объективные (уровень дохода, уровень цен, норма процента и т.д.); субъективные (психологическая склонность людей к потреблению).

Основным объективным фактором, определяющим уровень потребления, является доход, поэтому потребление движется в направлении дохода. Субъективная склонность людей к потреблению может быть средней и предельной. Средняя склонность к потреблению (АРС) выражается отношением потребляемой части располагаемого дохода (С) к располагаемому доходу (DI):

Предельная склонность к потреблению (МРС) выражается отношением изменения в потреблении к тому изменению в доходе, которое его вызвало:

Люди не только потребляют, но и сберегают. Сбережения – это та часть дохода, которая не потребляется:

Сбережения также зависят от двух групп факторов: объективных и субъективных. Основным объективным фактором является доход, ибо последний — это сумма потребления и сбережения. Основным субъективным фактором выступает склонность данного человека к сбережению, т.е. желание сберегать. Средняя склонность к сбережению (АРS) выражается отношением сберегаемой части располагаемого дохода (S ) по всему доходу (DI ):

Предельная склонность к сбережению (MРS) выражается отношением любого изменения в сбережениях к тому изменению в доходе, которое его вызвало:

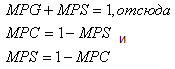

Если совокупный доход распадается на потребление и сбережение, то прирост потребления плюс прирост сбережения всегда равны приросту дохода. В этих условиях сумма предельной склонности к потреблению (МРС) и предельной склонности к сбережению (МРS) равна 1:

Предельная склонность к потреблению всегда больше нуля и меньше единицы при всех уровнях дохода.

Определенный интерес в связи с изложенными выше параметрами совокупного спроса представляет рассмотрение некоторых тенденций в экономике России. Показатель частного потребления населения наиболее точно отражает изменение реального уровня жизни. Частное потребление в стране в реальном измерении снизилось в гораздо большей степени, чем ВНП или государственное потребление.

На протяжении всех лет реформ шло неуклонное снижение реальных денежных доходов. Особенно ощутимое их падение произошло в результате августовского кризиса 1998 года. К концу 2000 года реальные доходы составляли чуть более 70% от уровня самого благоприятного в новейшей истории России с точки зрения жизненного уровня 1997 года. К концу 2000 года совокупные доходы, россиян, рассчитанные по методике ООН, составляли около 10% аналогичного показателя США.

Резко сократилась платежеспособность населения, ибо «обвалились» его реальные доходы. Произошло резкое ухудшение качества питания населения. Если в 1990 г. Россия по качеству питания среднего гражданина стояла на восьмом месте в мире (75 кг мясопродуктов, 386 кг молокопродуктов и 287 штук яиц), то 1999 г. страна заняла 67-е место (41 и 199 кг, 209 штук на душу населения соответственно). Население на свои доходы могло обеспечить душевое потребление мяса и мясопродуктов к уровню 1990 г. 65%, молока – 58%, рыбы и рыбопродуктов – на 45%.

Обобщающим и сравнимым показателем, характеризующим уровень дохода в той или иной стране, является доход на душу населения (ВНП/численность населения). По объему ВВП Россия занимает 16-е место в мире, а в расчете на душу населения – 110 место.

Если в 1998 г. средневзвешенный мировой показатель душевого дохода составил 5000 долларов в год, то для России этот показатель оказался более чем вдвое меньше – 2200 долларов. После августовского кризиса он стал еще ниже. По данным Департамента социальной политики Правительства России, в конце 2001 г., 30% семей у нас жили ниже официального уровня бедности. Число бедных людей выросло за десять лет с 6 до 30%. В 2000 г. более 40 млн. россиян сводили концы с концами. Бедность в России увеличилась в 30 раз, что повлекло за собой резкое падение уровня жизни и потребления.

Подобное снижение доходов закономерно привело к повышению склонности людей к потреблению и отрицательно повлияло на склонность сбережению. По данным Всероссийского центра изучения общественного мнения (ВЦИОМ) доля семей, которая имела сбережения к началу 2001 г. составляла примерно 40% населения. Вместе с тем, в стране сберегательный процесс в годы реформирования приобрел крайне противоречивый характер. Если в СССР до 70% финансовых активов населения находилось во вкладах в сберегательных банках.

По данным 1998 г. в структуре финансовых активов населения иностранная валюта составляла от 59-62% вклада (включая валютные) – 22-24%, денежная наличность – 13-14%, ценные бумаги – 4%. Валютный элемент искажает все взаимоотношения, связанные с движением доходов населения, обескровливает созидательный инвестиционный потенциал страны. Одновременно он, как насос, «вытягивает из России «сенъорский» доход, сопровождающий всякую эмиссию валюты. По подсчетам, 20% семей сосредотачивает до 75% совокупных сбережений в стране. Но эти суммы сбережений к использованию на благо страны практически не подключены.

Основными мотивами для осуществления сбережений населением России является: во-первых, краткосрочные и долгосрочные интересы населения; во- вторых, рассмотрение сбережений как инструмента экономического выживания или как средства обеспечения социального комфорта. У различных социальных групп сбережения являются страховкой на «черный день». При этом значительная часть сбережений используется на текущие расходы, в том числе и на дорогостоящие покупки. Сбережения составляют основу инвестиций (от лат. investire – облачать).

Инвестиции, или инвестиционный спрос – это расходы предприятий по приобретению капитальных или производственных товаров c целью расширения производства. Различают: валовые инвестиции – все инвестиции, связанные с заменой изношенного оборудования, т.е. идут на его возмещение и чистые инвестиции – на покупку нового оборудования. Инвестиционный спрос зависит от объективных и субъективных факторов.

Объективные факторы – это доходы предприятий и затраты на инвестиции, которые имеют долгосрочный характер. Чем больше величина данных затрат и длиннее срок их окупаемости, тем меньше стимулов к инвестициям. Источниками инвестиций могут быть собственные и заемные средства. За заемные средства надо платить, поэтому высокая процентная ставка делает инвестиции дорогостоящими.

Субъективный фактор – это склонность и желание предпринимателей инвестировать. Этому фактору экономическая теория придает исключительное значение. При этом современная теория макроэкономического равновесия исходит из посылки, что сбережения и инвестиции всегда равны друг другу. В реальной практике такой сбалансированности не существует, поскольку сбережения и инвестиции осуществляются разными субъектами и по разным мотивам.

Инвестиционные расходы являются важнейшим элементом совокупного спроса не только потому, что реализуют значительную часть созданного национального продукта и в определенной мере формируют структуру и потребительскую ценность будущего продукта, но и потому, что объем и структура инвестиций формирует материально-техническую базу производства, определяет ее научно-технический уровень, эффективность общественность производства, обеспечивает занятость населения.

Инвестиции оказывают существенное влияние на динамику развития экономики, на структуру рынка потребительских и инвестиционных товаров, на динамику доходов, а следовательно на совокупный спрос и практически все макроэкономические показатели.

Индустриально развитые страны значительную часть созданного продукта постоянно отвлекают от текущего потребления и используют в качестве инвестиций. Отсутствие достаточных по объему и качественных по научно-техническому уровню эффективных инвестиционных вложений приводит к сокращению производства, возникновению неудовлетворенного спроса, к постоянному нарастанию социально-экономических проблем.

Продолжающий спад в инвестиционной сфере являются одной из самых неблагоприятных тенденций развития экономики России. За период с 1990 по 1999 год имело четырехкратное сокращение инвестиций в основной капитал (в 1999 г. их объем был 22,5% к уровню 1990 года). По оценкам экспертов, каждые 3% спада инвестиций означает снижение ВВП на один процент.

Государство, которое заботится о завтрашнем дне своей страны, не может сокращать инвестиции. У нации нет будущего, если она проедает свое национальное богатство.

Отличительной особенностью инвестиционной сферы в России не только резкий спад объемов инвестиций, но и переход инвестиций в сырьевые экспортно-ориентированные отрасли. В 2000 году более 60% всего объема инвестиций в промышленность было направлено в ТЭК. Это происходило потому, что экспортные доходы не могли найти эффективного применения в других отраслях экономики России.

Россия по-прежнему живет преимущественно в «рентной», а не производительной экономике. Основные деньги делаются на нефти, на газе, на металлах, на другом сырье. Полученные дополнительные доходы от экспорта либо «проедаются», либо питают отток капитала. По оценкам РАН, в стоимости российского ВВП 82% составляет природная рента, 12% – амортизация советских промышленных мощностей и только 6% – непосредственно производительный труд. По сути мы проедаем наследие предков, которое составляет в стоимости отечественного ВВП 94%.

Согласно оценкам американской консалтинговой фирмы «Эрнст и Янг», в 2000-2006 годах в российскую экономику необходимо инвестировать 200-300 млрд. долларов, при чем даже находящемуся в наиболее благоприятном по сравнению с другими отраслями топливно-энергетическому комплексу для преодоления кризисных явлений потребуется 100-140 млрд. долларов.

Что касается замены и модернизации активной части производственных фондов, то здесь необходимы ежегодные инвестиции в объеме 25-30 млрд. долларов. Большинство американских инвесторов рассматривают в качестве серьезных препятствий для своей деятельности в России неразвитость транспортной и телекоммуникационной инфраструктуры, проникновение в предпринимательскую среду криминогенных элементов, низкий уровень менеджмента и технологий, коррупцию и бюрократизм.

Низкий рейтинг России у западных инвесторов обусловлен и общей политико-экономической нестабильностью в стране. Английский журнал «Экономист» в своем рейтинге оценивал в политико-экономическом риске Россию в конце 90-х годов на 86-м месте из 88 (на уровне 90%,по сравнению с 30-40 % для большинства европейских государств). По уровню экономического развития, согласно оценке западных экспертов, Россия занимала 12-е место среди бывших социалистических государств.

Все это приводит к неутешительному выводу: в ближайшие годы даже при самой благоприятной экономической и политической конъюнктуре страна может рассчитывать на привлечение не больше 10-15 млрд. долларов ежегодных зарубежных инвестиций, причем и за этот объем придется активно бороться.

Проблема состоит и в том, что интересы иностранного капитала не соответствуют важнейшим экономическим задачам, которые стоят перед Россией. Зарубежного инвестора интересуют прежде всего те сферы, которые обеспечат быструю оборачиваемость капитала, высокую прибыль, низкие затраты на производство, возможность экспорта произведенного продукта или сырья. Суммарная капитализация российского фондового рынка составляет около 50 млрд. долларов.

Стоимость же крупнейших компаний Финляндии 250 млрд. долларов в год. Крупнейшие российские компании («голубые фишки») стоят в разы меньше, чем их зарубежные аналоги. Так, капитализация «Газпрома» составляет 6,4 млрд долларов, в то же время как рыночная стоимость американской компании «Эксон», имеющей запасы в шесть раз меньше, чем у «Газпрома» превышает 31 млрд. долларов. Реальная рыночная стоимость «Газпрома», рассчитанная, исходя из запасов газа, по мнению аналитиков, должна составлять 2,1 трлл. долларов.

Инвестиционный спрос экономическая наука увязывает с теорией мультипликатора – акселератора. Понятие «мультипликатор» (от лат. multiplicator – умножающий) было введено в науку в 1931 г. английским экономистом Ричардом Фердинандом Каном (1905-1995).

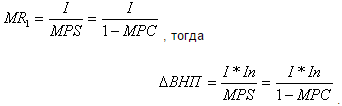

Мультипликатор – это числовой коэффициент, показывающий зависимость изменения ВНП в соответствии с изменением какого-либо элемента совокупного спроса. Если мы анализируем влияние увеличения инвестиционных расходов, то мультипликатор инвестиций будет выглядеть так:

где MR 1 – мультипликатор инвестиции;

DВНП – прирост ВНП, полученный от дополнительных инвестиций;

DIn – прирост инвестиций.

Возможность существования мультипликационного эффекта обусловлена непрерывностью потоков расходов и доходов, когда расходы инвестора на оборудование становятся доходами продавца оборудования, которые он снова вкладывает в свое производство, создавая новые рабочие места и формируя новые доходы. Рост затрат в одной сфере производства приводит к расширению производства, росту занятости и ВНП и других.

Действие эффекта мультипликатора зависит от предельной склонности к сбережению. Между приростом ВНП и долей сбережения в приросте дохода существует обратная зависимость: возрастание доли сбережений, уменьшая первичные инъекции в экономику, уменьшает и последующие циклы совокупных расходов. Скажем, предельная склонность к сбережению и предельная склонность к потреблению влияют на совокупные расходы в различных направлениях: чем больше МРС, тем больше совокупные расходы, но чем больше МРS, тем совокупные расходы меньше. Эта зависимость выглядит так:

Следовательно, чем больше величина предельной склонности к сбережению, тем меньше будет значение мультипликатора.

Рассмотренный мультипликатор называется простым мультипликатором, поскольку учитывает только одни сбережения. В реальности величину совокупных расходов уменьшают также расходы на импорт и налоговые отчисления. Поэтому более реалистичным является сложный мультипликатор, учитывающий все изъятия денежных средств из экономики:

где S – сбережения; m – расходы на импорт; Т – налоговые отчисления.

С эффектом мультипликации тесно связан эффект акселерации (от лат. ассе1егаtio – ускорение). Сущность принципа, или эффекта, акселерации заключается:

- первоначальные инвестиции порождают увеличение дохода на основе мультипликационного эффекта;

- возрастание дохода увеличивает спрос на потребительские товары;

- увеличение спроса на потребительские товары приводит к расширению производства в отраслях, производящих эти товары;

- увеличение производства потребительских товаров вызывает большой спрос на товары производственного назначения;

- возрастающий спрос на инвестиции порождает увеличение инвестиционных товаров.

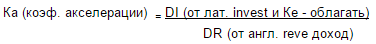

Эффект акселерации – это процесс, который показывает как увеличение продаж и дохода вызывает рост инвестиций:

При анализе эффекта акселерации необходимо иметь в виду следующие моменты:

- акселеративное воздействие роста спроса на потребительские товары происходит лишь в случае изменения темпов роста спроса, а не абсолютного изменения спроса на потребительские товары;

- новые инвестиции находятся в функциональной зависимости от темпов роста спроса на потребительские товары;

- принцип акселерации обладает двусторонним действием: повышающим, если темпы роста потребления будут увеличиваться, и понижающим, если темпы роста спроса на потребительские товары будут падать.

Принцип акселерации раскрывает связь между двумя подразделениями общественного производства.

Источник