- Кривая доходности и ее свойства

- Виды кривой доходности

- Где можно посмотреть кривую?

- От чего зависит кривая доходности?

- Риски для инвестора

- Предсказание кризисов по кривой доходности

- Как построить кривую доходности облигаций в Exel самому

- Кривая доходности облигаций и ОФЗ

- Где можно посмотреть кривую доходности?

- Что дает кривая доходности инвестору?

Кривая доходности и ее свойства

Если говорить простыми словами, то кривая доходности – это линия, показывающая изменение дохода от облигаций во времени. С ее помощью инвестор может легко определить, какие ценные бумаги – короткие или длинные – более доходны в данный момент. Ее также часто называют кривой бескупонной доходности или g-curve.

Но что такое доходность облигации? Она бывает разная. Согласно методике Московской биржи, используется сумма доходности к погашению, а также для некоторых выпусков рассчитываются корректирующие поправки. Обычно для кривой доходности используется параметры облигаций федерального займа, которые обладают максимальной надежностью и разнообразием. Читайте о них здесь. Однако кривую можно построить и по данным корпоративных облигаций.

Зачем нужна эта кривая инвесторам? По ней можно попробовать спрогнозировать, нормально ли будет развиваться экономика в ближайшее время. Как и на любой другой индикатор, на кривую бескупонной доходности не стоит полагаться безоговорочно — однако история показывает, что ее изменения предсказывают кризисы с очень неплохой точностью. К этому моменту мы еще вернемся.

Виды кривой доходности

Итак, кривая доходности это графическая модель, показывающая, какой именно доход по облигациям получит держатель спустя определенный период времени. Обычно чем дольше срок погашения ценной бумаги, тем больше доход по ней. Срабатывает аналогия с банковским вкладом: чем больше срок размещения, тем выше процентная ставка, а значит, тем больше ожидаемая прибыль. Это нормальная ситуация, когда экономика не испытывает заметных проблем.

Но иногда линия может быть и перевернутой (инверсной) – т.е. чем дольше срок размещения, тем меньше доходность. Этот случай наблюдается в период серьезного кризиса, когда государство и участники рынка не могут надежно спрогнозировать экономическое развитие на ближайшие годы, так что текущая платежеспособность выходит на первый план. Переход от нормальной к инверсной модели обычно вызывает волнение рынка.

Кроме того, в некоторых случаях прибыль по облигациям не зависит от срока их размещения. Тогда кривая становится практически прямой – на практике ее называют плоской. Такая кривая может наблюдаться, к примеру, как переходное состояние между двумя случаями выше. Сравнение всех трех моделей представлено здесь:

Где можно посмотреть кривую?

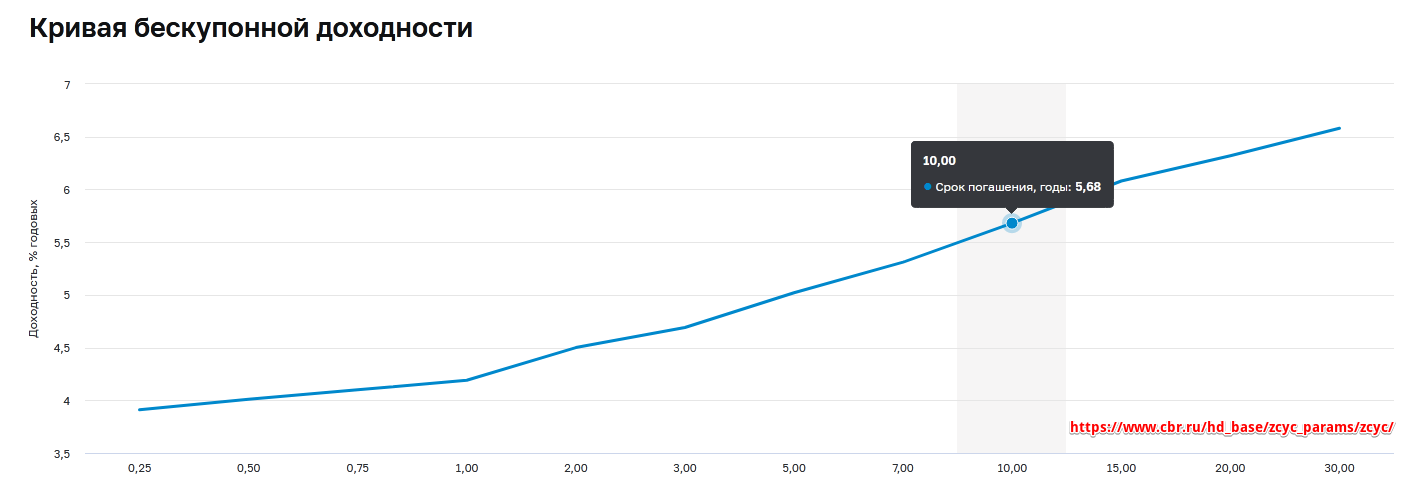

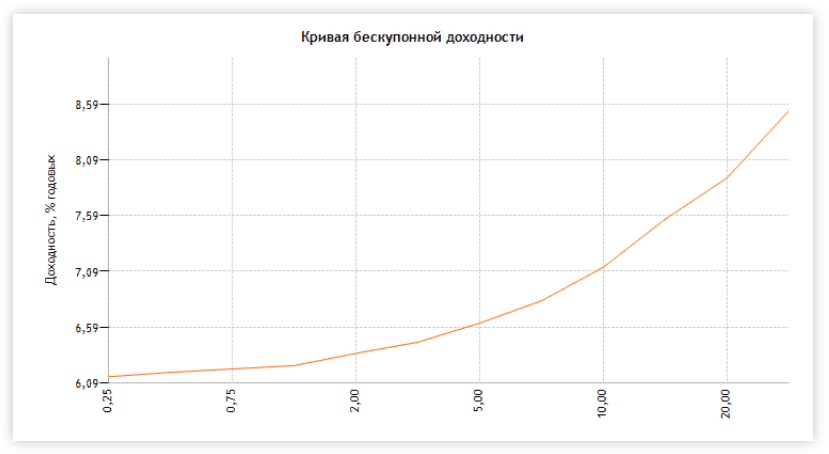

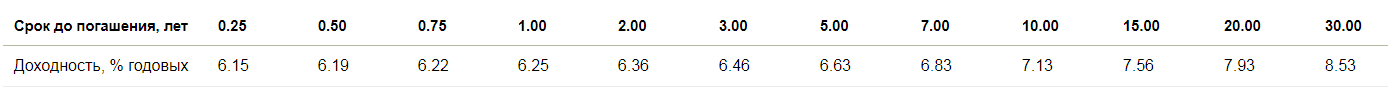

Кривая по данным ОФЗ публикуется в официальных источниках – на сайте Центрального Банка и Мосбиржи. Первый вариант:

Как видно, здесь представлены различные сроки обращения ОФЗ – от одного квартала до 30 лет. За каждый указанный период данные также представлены в табличном виде, причем все доходности пересчитываются каждый рабочий день.

А вот так выглядит кривая бескупонной доходности (КБД) на сайте Московской биржи:

Итого, в обоих случаях представлена нормальная кривая доходности, что говорит о текущей стабильности рыночных настроений – несмотря на стартовавшее в феврале стремительное падение как американского, так и российского рынка. По указанным на графиках ссылкам или через поиск нетрудно найти на обоих сайтах актуальный вид кривой.

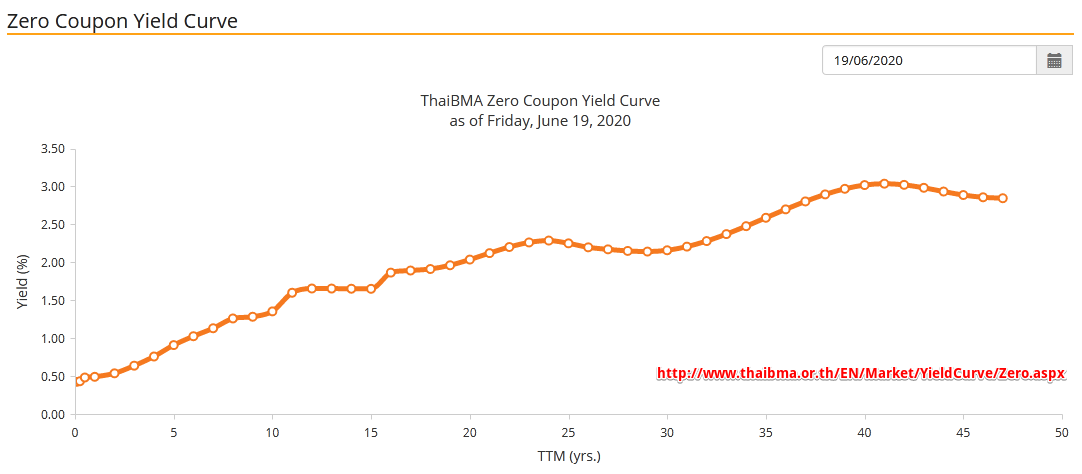

Теперь обратимся к США, где кривая Zero Coupon Yield Curve в данный момент также имеет вид, близкий к нормальному:

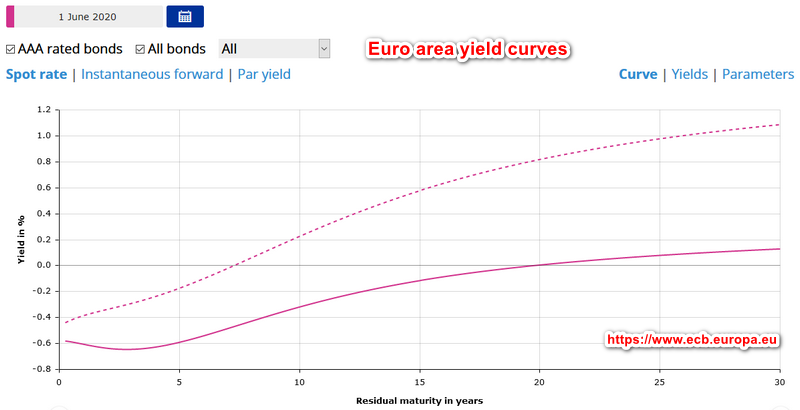

Актуальный график кривой доходности США тут . А вот в Европе ситуация ввиду отрицательных процентных ставок интереснее:

Здесь кривая AAA в начале пути получает небольшую «яму», в результате чего 3-х летние облигации с высшим рейтингом показывают наименьшую доходность. Затем она начинает расти, однако выходит в положительную зону лишь через 20 с лишним лет. Интересный вывод в том, что несмотря на вид кривой, близкий к нормальному, сами отрицательные доходности нормальными вряд ли являются. Пунктирная кривая показывает все виды гос. европейских облигаций, предлагая чуть больший доход. Актуальную кривую доходности смотрите здесь.

Построить линию можно и самостоятельно с помощью специальных программ или сайтов – например, терминала QUIK или сайта Cbonds. Преимуществом этого метода, в отличие от представленных выше, будет указание на графике названия облигаций. Инструкция по QUIK следующая:

- Зайти в программу

- Перейти во вкладку «Создать окно»

- Далее «Все типы окон» и F7

- Выбрать нужные облигации

- Построить график

От чего зависит кривая доходности?

Кривая доходности определяется доходностью ОФЗ, а она, в свою очередь, зависит от показателей ключевой ставки. Ключевая ставка периодически (несколько раз в год) устанавливается Центральным Банком России. По сути, это процент, под который ЦБ выдает кредиты коммерческим банкам. В настоящее время (июнь 2020 г.) она понижена до 4,5%. При этом еще на 1 января 2020 г. ставка равнялась 6,25%.

Известно, что рост ключевой ставки ведет к падению доходности облигаций. Это происходит потому, что новые выпуски будут платить купоны по новой (повышенной) процентной ставке и старую облигацию при прочих равных условиях (у нее ставка ниже) покупать будет просто невыгодно. Поэтому она ставится дешевле, обеспечивая новым инвесторам повышенный доход. Верны и обратные рассуждения, когда падение ключевой ставки повышает цену старых выпусков. Такая ситуация была на рынке российских облигаций в 2015-2020 году.

Также кривая доходности зависит от типа самих облигаций. Как показано выше, доходность по государственным ОФЗ на текущий момент составляет в среднем 5,0-6,5%. Это сопоставимо с банковскими депозитами (6,5% по ним можно считать очень хорошей ставкой). Однако есть и более доходные ценные бумаги – это корпоративные облигации. Относительно небольшие российские компании могут предложить по ним повышенный относительно ОФЗ доход.

Риски для инвестора

Глядя на нынешнее состояние кривой в России и США, довольно типичное для рынка в целом, кажется очевидным преимущество долгосрочных выпусков, которые дают максимальную доходность. Купил — и готово. Почему на практике все не так просто?

- Долгосрочные выпуски по отдельным бумагам составляют не менее 30 лет, что укладывается в инвестиционный горизонт далеко не каждого инвестора. Разумеется, рыночную ликвидную бумагу можно продать в любое время, но доход по ней в этом случае будет непредсказуемым. Цикл повышения ставок либо кризисы могут загнать котировки бумаги глубоко вниз;

- Возможность дефолта эмитента. Она не так велика даже для российских и особенно для американских государственных бумаг, однако история показывает, что дефолты различных государств случались в среднем раз в 40 лет. Так что на длинных дистанциях риски возрастают;

- Девальвация. Она не обязательно вызывает существенный рост цен на внутренние товары, но поездка за границу станет дороже и в этом смысле накопления от долгосрочных облигаций в национальной валюте могут выйти боком;

- Наконец, главный враг долгосрочных выпусков это инфляция и повышение ставки. Расчеты показывают, что даже если купон по облигациям будет на 1% превосходить инфляцию, покупательная способность будущей прибыли за 30 лет упадет более, чем в три раза.

Предсказание кризисов по кривой доходности

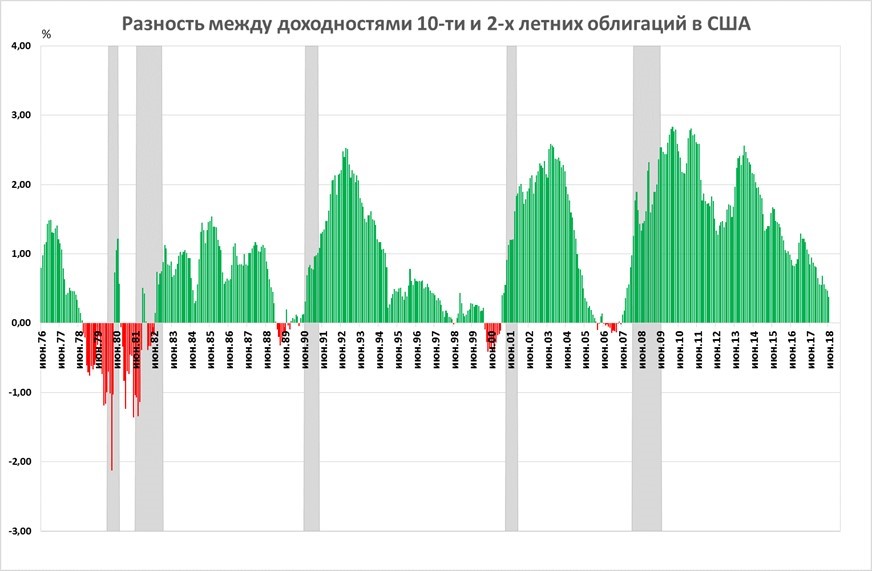

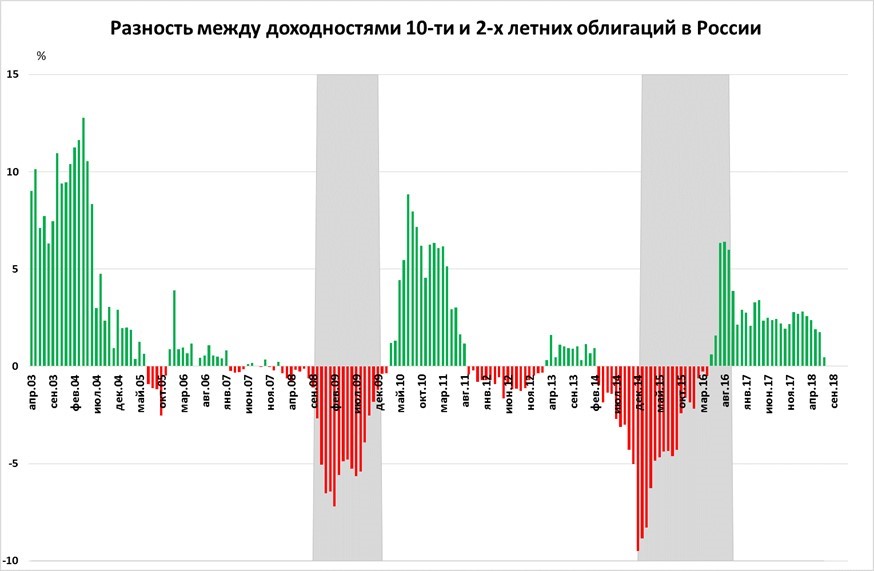

Возьмем для сравнения две облигации с достаточно коротким и достаточно длинным периодом: пусть это будут 2-х летние и 10-летние облигации. Как было сказано выше, в нормальном случае разница между доходом 10-летнего и 2-х летнего выпуска будет положительной, в случае инверсной кривой — отрицательной. Как выглядел исторически этот показатель для рынка США?

Здесь видно, что уход разницы ставок в отрицательную область неизбежно через год-полтора приводил к кризису на рынке (сильному падению акций). Интересно, что таким образом были предсказаны разные типы кризисов: такой, как пузырь доткомов 2000 года с переоценкой акций, и кризис недвижимости 2008 года, когда фундаментальные оценки акций были на обычном уровне.

А теперь посмотрим, что было в России:

В России даже за заметно более короткий период времени видны «фальшивые» срабатывания в 2005 и в 2011 году, когда наблюдался лишь кратковременный спад без нового кризиса. Кроме того, видна более сильная волатильность, когда отрицательные показатели достигали заметных величин. Вывод? Не стоит переоценивать показатель, хотя исторически положительная разница и в России, и в США говорила о том, что в ближайшие месяцы рецессии ожидать не стоит.

Источник

Как построить кривую доходности облигаций в Exel самому

Самый информативный ресурс по долговому рынку это сайт cbonds.ru, там конечно есть бесплатный контент, но чтобы получить ключевую информацию касательно облигаций, необходимо заплатить немалые деньги.

Данные по кривой доходности также являются платным контентом, т.е. чтобы посмотреть кривую по определенному эмитенту или кривую государственных ОФЗ, нужно оформить платную подписку. В данной статье я расскажу, как самостоятельно и абсолютно бесплатно построить кривую доходности любого эмитента при помощи программы Quik и Excel. Для примера возьмем государственные облигации, т.е. все ОФЗ.

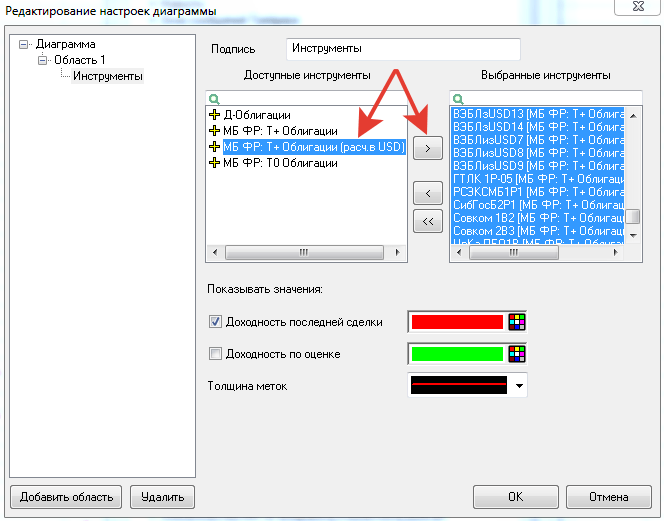

Для начала необходимо в программе Quik построить таблицу, в которой будет отражаться информация по облигациям. В меню программы выбираем пункт «Создать окно» – «Текущие торги», появится окно, изображенное ниже. Из области «Доступные инструменты» выбираем полностью весь список «МБ ФР: Т+ Облигации» – именно в этом списке находятся все ОФЗ (как настроить списки читайте здесь). Ниже из доступных параметров выбираем только Дюрацию и Доходность последней сделки.

Появится таблица, представленная ниже. Дальше открываем чистый документ Excel, по умолчанию он называется Книга1. Теперь в программе Квик на области таблицы нажимаем правой кнопкой мыши, выпадает меню, где нужно выбрать пункт «Вывод через DDE Сервер».

Появится следующее окно (см. ниже). Здесь в строке «Рабочая книга» пишем «Книга1» (т.е. название Excel-файла), а в строке «Лист» пишем «Лист1» (название листа в Экселе) и жмем «Начать вывод».

Все, теперь информация из Квика попадает в Excel-файл. Чтобы построить кривую доходности облигаций, нужно сначала выделить область нашей таблицы (только цифры, без названий облигаций и без названий столбцов), затем создать диаграмму по типу «График с маркерами».

Сразу появится диаграмма, но учтите, что она не верная, чтобы корректно построить кривую доходности, необходимо нажать правой кнопкой мыши на области диаграммы и выбрать пункт «Выбрать данные…» (как показано на рисунке ниже).

Появится окошко «Выбор источника данных». Сперва удаляем все элементы легенды при помощи кнопки «Удалить». Затем жмем кнопку «Добавить», которая находится слева под названием «Элементы легенды (ряды)». В появившемся окне в строке «Имя ряда» пишем «Кривая доходности ОФЗ». После этого в строке «Значения» правее нажимаем на кнопку и из области нашей таблицы выделяем весь столбец «Доходность» (без шапки, только цифры), нажимаем «ОК». Это мы задали данные по вертикали.

Для изменения данных по горизонтали, в правой области «Подписи горизонтальной оси (категории)» жмем кнопочку «Изменить» и в появившейся строке «Выбрать диапазон», далее из нашей таблицы выделяем весь столбец Дюрация (только цифры). Затем два раза кнопку «ОК».

Все, кривая доходности по ОФЗ готова! Чтобы как-то упорядочить график и увидеть направление кривой, правой кнопкой мыши нажимаем на синий график и выбираем пункт «Добавить линию тренда», меняем немного ее вид (меняем цвет и жирность) и получается итоговый график, представленный ниже.

Да момент написания статьи (сентябрь 2016) кривая российских гособлигаций имеет форму прямой линии. Это означает, что в стране сейчас переходный период. Судя по тому, что до этого кривая имела неправильную форму, делаю вывод, что текущий переходный период, вероятно, сменится нормализацией экономической ситуации. Про то, как трактовать форму кривой доходности, читайте в соответствующей статье.

По такой же схеме строятся и корпоративные кривые (например, отдельно по одному эмитенту). Данный график может пригодиться инвестору, если он применяет определенные стратегии торговли облигациями. Полный перечень корпоративных облигаций в программе Квик находится в списке «МБ ФР: Т0 Облигации». Таким образом, мы рассмотрели алгоритм, как построить кривую доходности по облигациям своими силами и главное бесплатно!

Источник

Кривая доходности облигаций и ОФЗ

Кривая доходности облигаций — это отображение на графике процента доходности долговых бумаг, в зависимости от их срока до погашения. Обычно идет сравнение облигаций одного эмитента (например, госбумаг) или нескольких, но принадлежащих к одному сектору (финансовые, нефтяные, металлургия).

Если простыми словами, то инвестор может глядя на график оценить привлекательность (доходность) тех или иных бумаг и выбрать более выгодные для покупки.

Кривая доходности облигаций в классическом варианте может иметь два вида:

- нормальная или классическая;

- перевернутая.

Нормальная кривая доходности

Чем больше срок обращения облигаций, тем более высокую доходность они имеют. Это связано с тем, что инвесторы, покупая длинные бумаги (5-10 лет и выше) несут более высокие риски, перед держателями коротких (1-3 года) бумаг. Повышенные риски связаны с неопределенностью в будущем. За это идет премия за риск, в виде чуть большей доходности.

График характерен для здоровой экономики. Когда участники ожидают дальнего ускорения экономического развития и роста процентных ставок в будущем.

Перевернутая кривая доходности

Обычно такую картину можно наблюдать в момент финансовых кризисов и (или) ожиданием снижения процентных ставок. В это время наблюдается спрос именно на «короткие» деньги.

При такой ситуации можно закупиться длинными бумагами и зафиксировать текущую доходность на долгие годы.

Высокая доходность на короткие облигации — это временное явления. И по истечении срока их жизни, при падении процентной ставки, уже не удастся инвестировать деньги под тот же процент. А вот владельцы длинных бумаг, теряя в доходности в первые года владения, в долгосрочной перспективе выигрывают.

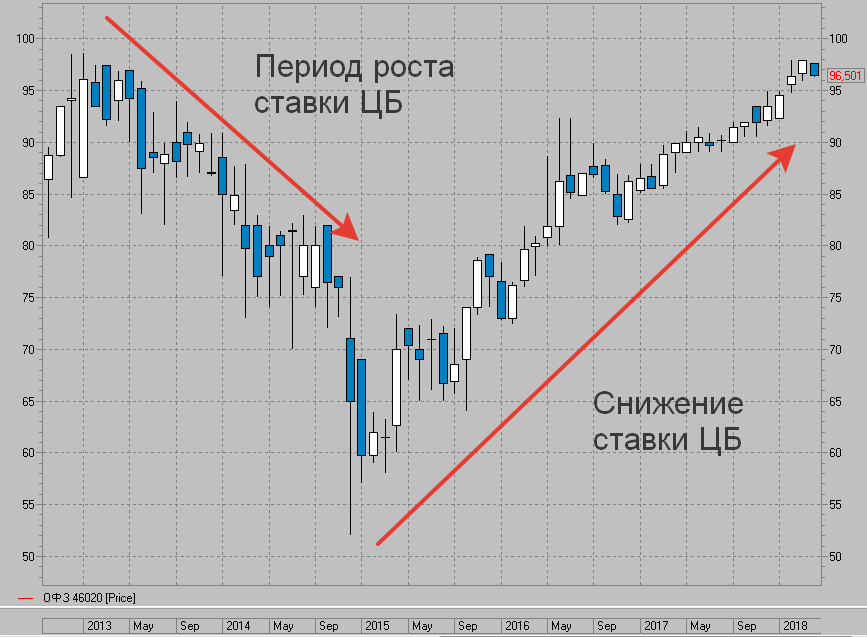

Небольшой пример из реальности. Доходность облигаций напрямую зависит от ставки ЦБ. Как и вклады в банках. Если ЦБ повышает ставку, то эмитенты будут вынуждены при выпуске новых облигаций давать тоже большую доходность. Доходность уже обращающихся бумаг на рынке, после изменения процентной ставки ЦБ будет корректироваться. Чтобы соответствовать среднему значению на бирже.

За счет чего может меняться доходность уже выпущенных бумаг? За счет изменения рыночной стоимости.

- при повышении ставки ЦБ рыночная стоимость облигаций снижается;

- при уменьшение процентной ставки — рыночная цена облигаций повышается.

Когда во время кризиса ЦБ поднимал процентную ставку в 1,5 раза до 18%, новые облигационные выпуски ориентируясь на нее вынуждены были устанавливать аналогичную доходность. И на бирже размещались бумаги с доходностью в 15-20% годовых. С течением времени, каждый новый выпуск давал более высокую ставку по купону.

Старые выпуски, с низкой процентной ставкой по идее уже не кому не нужны. Зачем покупать бумаги с доходностью в 10% годовых, когда есть облигации того же эмитента, но дающие в 1,5 раза больше прибыли.

Чтобы сравниться с текущей доходностью рыночная цена старых бумаг начинается снижаться. И пока ставка ЦБ росла, цена на облигации падали.

После некой стабилизации, ЦБ стал (и продолжает) планомерно снижать процентную ставку. И что мы имеем на рынке?

Новые бумаги выпускаются каждый раз с меньшей доходностью. А старые выпуски постепенно дорожают.

На примере государственных облигаций. За время повышения процентной ставки ЦБ, котировки бумаги снизились почти в 2 раза. И хотя владельцы и получали фиксированные выплаты по купону (7% от номинала в 1 000 рублей), по сравнению с новыми выпусками доходность была намного меньше.

При начале снижения процентной ставки ЦБ, начинается постепенное удорожание бумаг. Купон, выплачиваем владельцам бумаг, начинает приближаться к среднерыночному. И рыночная цена практически достигла докризисных значений.

Если будет и дальше снижение ставки ЦБ, то мы будем наблюдать дальнейшее повышение рыночной стоимости ОФЗ.

Где можно посмотреть кривую доходности?

На сайте Центробанка или по ссылке представлен график бескупонной доходности по государственным облигациям или ОФЗ.

И числовые значения кривой зависимости доходности от срока до погашения.

Минус в том, что по этому графику нельзя посмотреть, какие конкретно бумаги дают доходность.

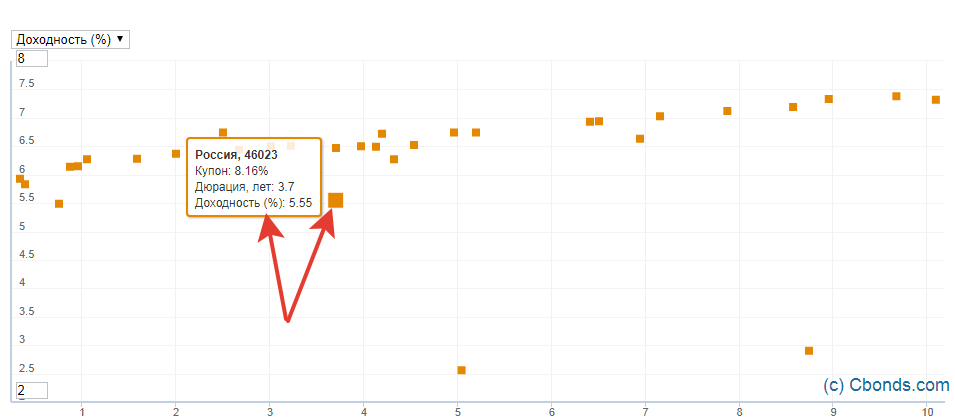

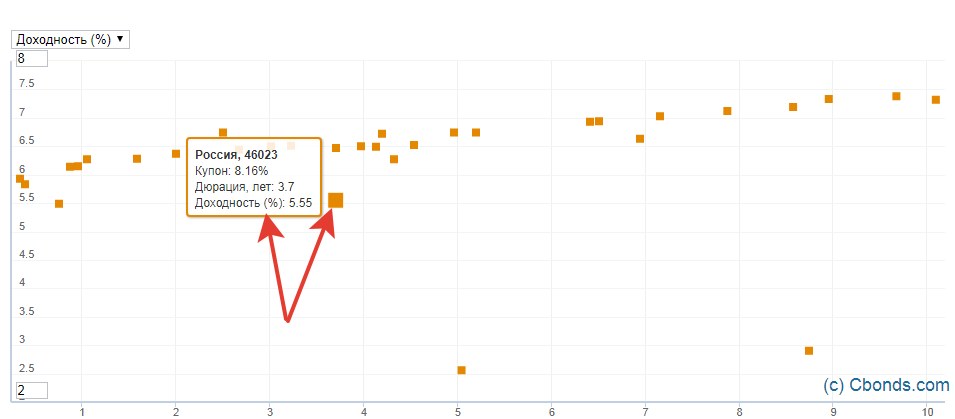

На сайте Cbonds (может потребоваться регистрации) можно посмотреть кривую доходности облигаций различных стран и секторов экономики.

И на графике проанализировать и найти конкретные бумаги с нужной доходностью и сроком до погашения.

Если снова взять государственные облигации (ОФЗ) со сроком до погашения в пределах 10 лет, то можно легко провести визуальную оценку. При наведении на любую бумагу — выходит подсказка о названии и доходности облигации.

Помимо этого можно в самом торговом терминале (QUIK) самостоятельно построить кривую доходности.

Буквально в 3 шага:

- В меню: «Создать окно» — «Все типы окон» или нажимаем F7

- Выбираем в «Прочие» — «График доходности»

- Отбираем нужные бумаги по которым нужно построить график (все или часть).

Возьмем для примера еврооблигации. Выбираем T+ Облигации (расч. в USD). И переносим в окно «Выбранные инструменты».

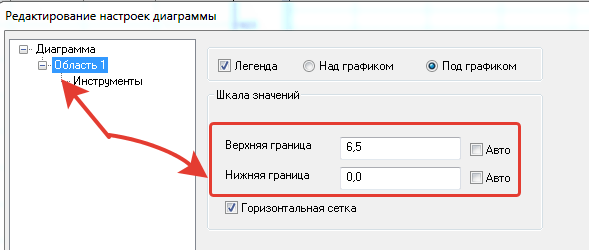

Для лучшего отображения ограничим доходность отображаемых бумаг до 6,5% годовых (чтобы исключить дефолтные облигации).

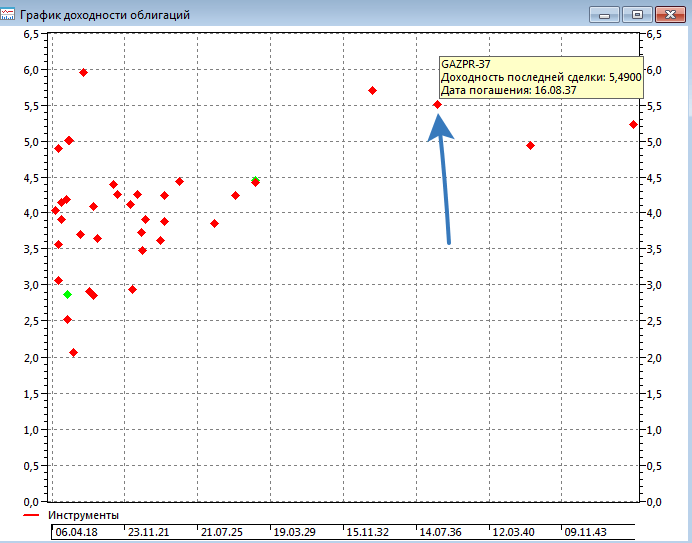

Выводим график доходности еврооблигаций.

Интересными выглядят евробонды Газпрома с погашением в 2037 году. При текущих рыночных ценах можно получать 5,5% годовых. Именно в долларах.

Что дает кривая доходности инвестору?

- Быстрый анализ и поиск выгодных предложений. График доходности позволяет выявить недооцененные бумаги из общей массы торгуемых на рынке. Когда в списке доступных бумаг несколько десятков или даже сотен предложений очень трудно сравнивать их. Особенно учитывая, что все они имеют различные доходности и сроки погашения. Глядя на график доходности — инвестор видит всю картину целиком.

- Наклон кривой подсказывает инвестору какие бумагу лучше брать в данный момент. В период повышения процентных ставок (нормальная кривая доходности) — лучше брать короткие бумаги. Так как «новые» поступающие на биржу бумаги будут иметь более высокую доходность. И «старые» облигации со временем будут терять в цене.

- При тенденции к понижению процентных ставок (перевернутая кривая) — более выгодным будет вложиться в длинные бумаги, зафиксировав текущую доходность. Дополнительно, при снижении общего процента доходности на рынке, инвестор получит прибыль за счет роста рыночной цены его бумаг. В идеале, когда падение ставок прекратится — лучше продать все активы (намного выше номинала) не дожидаясь погашения. И купить коротких бумаг с текущей доходностью.

За обновлениями в этой и других статьях теперь можно следить на Telegram-канале: @vsedengy.

Источник