- Прямые и портфельные инвестиции: основная информация, различия

- Основная информация

- Отличие прямых и портфельных инвестиций

- Кто может инвестировать?

- Видео на тему

- Портфель: золотая середина между риском и доходностью

- Стратегические и портфельные инвесторы

- Цели и особенности стратегического инвестирования

- Портфельное инвестирование

- Два основных способа приобретения крупных пакетов акций

- Правовое регулирование процедуры приобретения крупных пакетов акций

Прямые и портфельные инвестиции: основная информация, различия

Инвестиции – это «вливания» ресурсов в развитие предприятий с целью получения определенного процента прибыли от их основной деятельности. Выделяют инвестиции прямого и портфельного типов.

Основная информация

Что такое «прямые инвестиции»? Любой инвестор сталкивался с данным понятием, но не каждый понимает его суть.

«Прямыми» называются капиталовложения, при которых инвестор становится владельцем не менее 10% уставного капитала компании или покупает контрольный пакте акций (51%). Таким образом, инвестируя денежные средства, можно вступить в управление уже готовым (полностью сформированным) бизнесом.

- в акционерный капитал зарубежных компаний (так называемые «иностранные инвестиции»);

- в экономику страны.

Прямые инвестиции применяют крупные корпорации для создания своих филиалов за пределами страны, в которой находится центральный офис. Очень часто создания филиалов происходит путем поглощения подобного, уже действующего бизнеса. Инвестору достаточно приобрести контрольный пакет и получить право на управление компанией.

Существуют страны, где конкуренция в некоторых сферах производства слишком велика, к примеру, в Китае очень много мелких компаний по сборке планшетов.

Если найдется какой-нибудь инвестор, желающий заниматься сборкой планшетов в Китае, то целесообразно будет приобрести контрольные пакеты акций уже функционирующих компаний.

Прямое инвестирование нацелено на работу в долгосрочной перспективе, поэтому часто его называют «стратегическим вложением средств».

Структура поступления иностранных инвестиций по типам

Иногда для осуществления прямых инвестиций создают специальные фонды, которые аккумулируют большие суммы капитала с целью дальнейшего «захвата» монополии на рынке. Такие фонды функционируют не менее 10 лет. После закрытия фонда, все инвесторы получают выплату в размере своих вложений плюс процента от дохода с продаж активов, которые были перепроданы фондом.

Начинающие инвесторы в силу незнания или нежелания тратить много усилий и времени, используют портфельное инвестирование.

Портфельное инвестирование – это пассивное вложение денежных средств с целью получения краткосрочной и мгновенной выгоды. Портфельные инвесторы занимаются вложениями в ценные бумаги, облигации или акции разных компаний, которые и формируют портфель инвестиций или ценных бумаг, отсюда и название «портфельное инвестирование».

Портфельные вложения не предусматривают управление компанией со стороны вкладчиков.

Однако, иногда могут встречаться исключения, к примеру, когда компания слишком огромная и ее акции разделены между множеством мелких инвесторов. Управление такой компанией осуществляется объединением инвесторов или самыми крупными из них.

С одной стороны, оно выгодно для самой компании, поскольку ее акциями владеет большое число вкладчиков, а контрольный пакет находится в руках одного инвестора.

С другой стороны, портфельный инвестор получает также определенную выгоду, ведь ему не приходится брать на себя обязанности по управлению компанией.

Вторым положительным моментом портфельного инвестирования является минимальный риск потери денег. Средства вкладчика диверсифицированы (распределены) на множество частей и вложены в статутные капиталы нескольких компаний.

Портфельные инвестиции состоят из обязательств и активов компании. Операции с покупкой активов включают в себя торговлю ценными бумагами (акциями, сертификатами, облигациями) крупных зарубежных фирм.

Финансовыми обязательствами могут выступать государственные займы в форме наличных средств, которые имеются у инвестора.

Прямые и портфельные иностранные инвестиции имеют определенную структуру. Прямые инвестиции состоят из четырех основных категорий:

- вложений в основные фонды (новых);

- создания основных фондов (ОФ) путем совместного инвестирования;

- капиталовложения в модернизацию ОФ;

- инвестиций с целью приобретения 51% акций.

Портфельные инвестиции состоят из вкладов в ценные бумаги и выдачи кредитов предприятиям или государству.

Отличие прямых и портфельных инвестиций

Разделение инвестиций на две группы (прямые и портфельные) – это, конечно, условность.

Прямые инвестиции позволяют управлять деятельностью, портфельные – нет.

Иногда даже 10% уставного капитала достаточно для руководства крупным предприятием (вспомним пример выше, когда корпорация разделена между множеством мелких инвесторов).

О денежных инвестициях в золото читайте тут. Потеряло ли золото актуальность в наше время?

Гарантировать быстрые доходы от инвестиций не может никто, поэтому когда вы инвестируете под высокий процент, риск потери капитала велик и не приветствуется многими опытными инвесторами. Здесь https://businessmonster.ru/investitsii/pod-vyisokiy-protsent.html все о данном виде вложений и советы инвестору.

Кто может инвестировать?

Вкладывать средства в прямые или портфельные инвестиции могут физические и юридические лица, которые пользуются собственными или заемными денежными ресурсами.

В принятии решения о выборе типа инвестиций, важную роль играет наличие собственных средств и цель, которую преследует вкладчик.

Кроме того, мелкие инвесторы также отдают предпочтение портфельным вкладам.

Если задачей инвестора выступает получение права на управление бизнесом, то следует выбрать прямой тип инвестиций.

Перед принятием решения относительно выбора типа инвестирования, необходимо провести анализ эффективности вложений.

Об инвестициях в американский фондовый рынок читайте далее.

Видео на тему

Источник

Портфель: золотая середина между риском и доходностью

Почему портфель лучше ставки на один актив?

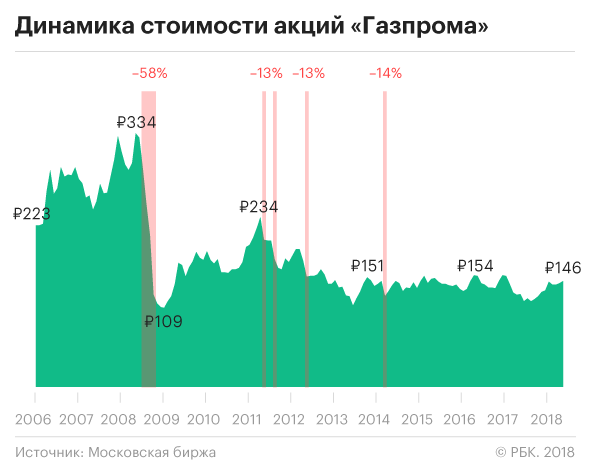

Чудес не бывает: чем более высокую доходность показывает актив в настоящий момент, тем выше риски, что заработок обернется убытками. Такие сверхизменчивые в цене инструменты как биткойн способны создавать и уничтожать целые состояния на очень коротком промежутке времени. Но и в истории «Газпрома» можно увидеть достаточно периодов, когда котировки стремительно падали, принося убытки инвесторам.

Поиск инвестиционной идеи усложняется, если учитывать при этом возможные убытки от вложений. Недостаточно просто найти актив, который может «выстрелить» — важно при этом оценить вероятность того, что «выстрел» будет направлен именно вверх. В идеале задача инвестора — получить приемлемую (например, вдвое выше банковского вклада) доходность при минимально возможных рисках.

Расчет рискованности конкретного инструмента — задача сложная. На первом этапе проще всего определять риск по следующей шкале:

Самый понятный способ контроля за рисками — распределить деньги между несколькими группами активов, иначе говоря — сформировать портфель. Еще в 1952 году Гарри Марковиц, аспирант Чикагского университета, доказал, что даже рискованные акции можно скомпоновать таким образом, что общий риск портфеля будет ниже риска входящих в него акций — за что и получил в 1990 году Нобелевскую премию.

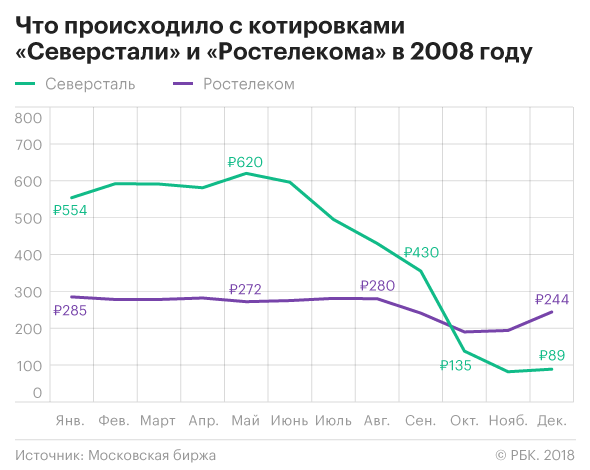

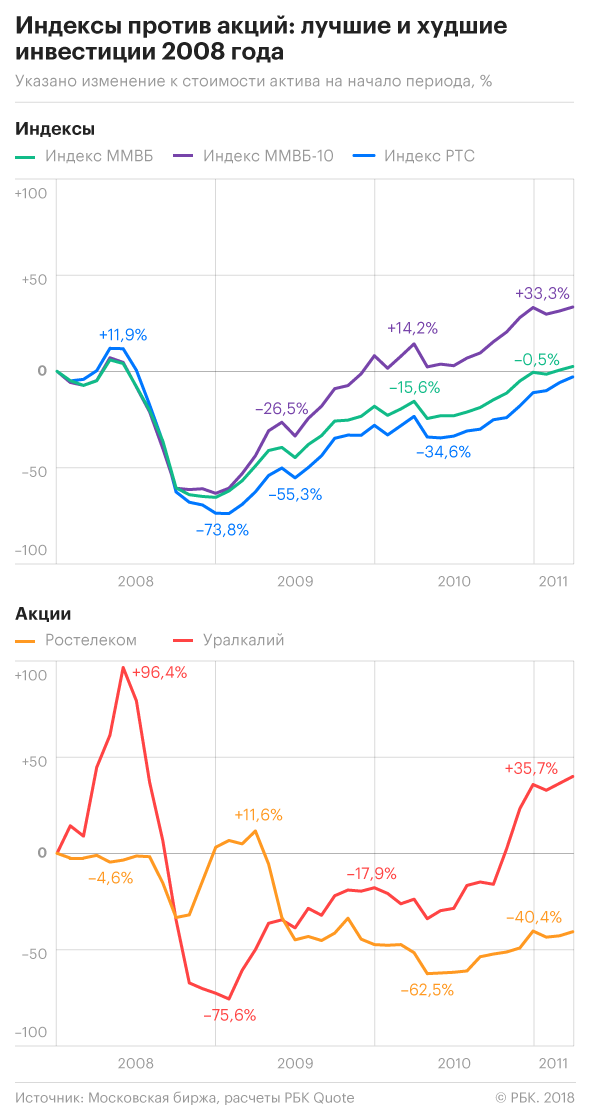

Поставим эксперимент на примере российского рынка. В его истории был достаточно короткий период, за который он пережил поочередно катастрофическое падение (январь—декабрь 2008) и волшебное, пусть и чуть более длительное, восстановление (январь 2009-апрель 2011). Возьмем для примера 13 акций («Уралкалий», ВТБ, «Сургутнефтегаз», «Северсталь», «Сбербанк», «Ростелеком», МТС, ОГК-5 (ныне «Энел»), ЛУКОЙЛ, «Норникель», «Аэрофлот», «АвтоВАЗ», «Газпром») и сравним их поведение с динамикой трех индексов — ММВБ, ММВБ-10 и РТС (индексы по сути являются портфелями, т.к. при их расчете учитываются котировки сразу многих акций).

Ставка на одну акцию

Если бы игрок хотел купить только одну акцию из всех 13 для инвестирования в 2008 году, выбором суперинвестора должны были быть акции «Ростелекома», они в том ужасном году потеряли лишь 15% своей стоимости.

Но предугадать такой исход в конце 2007 мог только гениальный игрок. В 2008 почти половину стоимости потерял ЛУКОЙЛ, около 4/5 — «Сбербанк», на 75% подешевели «АвтоВАЗ» и «Северсталь».

Игра на одной акции сродни рулетке. Кроме счастливого случая, объяснений таким удачам не существует. Если взять весь период и считать, что в указанные промежутки времени инвестор владел бы одной и той же акцией, то в восьми случаях из 13 он так и не смог бы вернуть инвестированных в начале денег.

Как повели себя индексы

Все три индекса за период с января 2008 по апрель 2011 вышли в плюс. При этом, напомним, больше половины из крупнейших эмитентов принесла инвесторам убытки.

Как составить портфель самостоятельно?

Самый хороший вариант для старта: собрать портфель с минимальным риском. Для этого нужно разделить деньги между покупкой акций « голубых фишек » и гособлигаций. Какова пропорция? Тут можно применить простое эмпирическое правило, которое учитывает растущее стремление избегать рисков с течением времени: доля облигаций в портфеле должна соответствовать возрасту инвестора.

Доходность такого портфеля, скорее всего, будет небольшая. Постепенно часть активов можно заменить на более рискованные (и доходные). Как утверждает Роджер Гибсон, автор книги «Формирование инвестиционного портфеля», эффективность портфеля в первую очередь зависит от выбора класса активов и их пропорции, а не конкретных ценных бумаг .

Высоконадежные и самые ликвидные акции на рынке со стабильными показателями доходности. Компании — «голубые фишки» — это лидеры в своей индустрии. Как правило, изменение цен на акции «голубых фишек» определяет настроение рынка. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Источник

Стратегические и портфельные инвесторы

Инвесторами называют участников фондовых рынков, юридических и физических лиц, вкладывающих свой капитал в ценные бумаги. Классификация инвесторов на рынке ценных бумаг достаточно разнообразна. Тут учитывается объём операций, виды инвестиционных стратегий, отношение к риску. В зависимости от цели инвестирования существуют стратегические и портфельные инвесторы.

Стратегические инвесторы стремятся к получению полного контроля над акционерным обществом, а портфельным инвесторам нужен только максимальный доход от принадлежащих им ценных бумаг.

Цели и особенности стратегического инвестирования

Стратегический инвестор заинтересован в получении контрольного пакета акций конкретного акционерного общества и в будущем рассчитывает на приобретение его в собственность. Его главная цель – стать собственником объекта инвестирования и получать доход от использования этой собственности, так как доход от владения собственностью намного больше дохода от простого владения ценными бумагами. Сначала он может выкупить больше 30% акций, а в конечном итоге, стать единственным владельцем контрольного пакета.

Помимо этой цели, стратегический инвестор может преследовать ещё две цели:

- Расширить сферы влияния на рынке.

- Приобрести контроль при распределении разнообразной собственности, в том числе используя различные поглощения и слияния.

Основной особенностью стратегического инвестирования является то, что организация, являющаяся объектом инвестиций, получает финансирование, однако управление ею, по сути, находится в руках стратегического инвестора. Если в ближайшее время вложения стратегического инвестора не предвещают экономическую выгоду, её всегда можно получить позднее.

Кроме основного капитала предприятия, объектом стратегического инвестирования является социальная инфраструктура организации. В задачи настоящего стратегического инвестора входят инвестиции в развитие социальной сферы предприятия, улучшение жилищных условий рабочих и обучение их детей.

Чаще всего стратегические инвесторы – это крупные корпорации, которые занимают лидирующее положение в своих промышленных секторах. Обычно бизнес такого вкладчика принадлежит к аналогичной сфере, что и объект инвестирования, поэтому новая компания используется в качестве средства расширения собственной производственной деятельности.

С помощью стратегического инвестирования можно увеличить объём собственных продаж, сократить производственные издержки, расширить ассортимент изготавливаемой продукции и даже устранить потенциальную конкуренцию.

Очень часто контроль над акционерным обществом через выкуп крупного пакета акций сопровождается серьёзными злоупотреблениями и нарушениями прав акционеров не только со стороны вкладчиков, заинтересованных в получении контроля над компанией, но и со стороны органов управления АО. В связи с этим государство в лице Центробанка РФ строго контролирует и регулирует все сделки, связанные с покупкой крупных пакетов акций (от 30 до 95%).

Портфельное инвестирование

Портфельный инвестор – это вкладчик, главной целью которого является формирование прибыльного инвестиционного портфеля, и управление им. Зачастую, под управлением подразумевается покупка и продажа ценных бумаг на фондовых рынках. В отличие от стратегического инвестора, портфельному инвестору не нужен контроль над компанией. Он концентрируется лишь на получении дохода от акций. Поэтому для портфельного инвестора очень важны вопросы о том, где, когда и какие ценные бумаги покупать.

Главная задача портфельных инвестиций – получить ожидаемую доходность при минимально допустимых рисках, сохранить первоначальные капиталовложения и достигнуть максимального уровня доходности.

В качестве портфельного инвестора может выступать страховая компания, инвестиционный или пенсионный фонд, а также физические лица. В портфеле таких вкладчиков доля акций не должна превышать 30%. Обычно она находится в пределах от 5 до 15%.

Два основных способа приобретения крупных пакетов акций

| Способ приобретения | Описание |

|---|---|

| На биржевом рынке | В подобной ситуации инвестор покупает акции по рыночной цене, установленной в соответствии с уровнем спроса и предложения на конкретную ценную бумагу. Такие сделки совершенно открыты. Механизм работы фондовой биржи исключает любые неправомерные действия каждой заинтересованной стороны по отношению друг к другу |

| На внебиржевом рынке | Сделки на внебиржевом рынке считаются скрытыми (теневыми). Формирование стоимости ценных бумаг не отличается прозрачностью: на цену предложения может влиять величина пакета акций, принадлежащего какому-либо инвестору. Таким образом, для мелких (миноритарных) акционеров цена предложения за акцию может быть более низкой по сравнению с ценой предложения для крупных (мажоритарных) акционеров. К тому же, при проведении покупок на внебиржевом рынке ни одна из заинтересованных сторон не застрахована от мошеннических действий |

У каждого вкладчика есть свои подходы к проведению сделок с ценными бумагами. Все физические лица, проводящие операции на фондовом рынке, делятся на профессиональных спекулянтов, инвесторов-собственников, профессиональных (рантье) и непрофессиональных инвесторов.

Правовое регулирование процедуры приобретения крупных пакетов акций

Процедура покупки крупной доли акций открытого акционерного общества регламентируется законодательством РФ. При этом законом предусматривается ряд мероприятий:

- Создать добровольное предложение о покупке акций, принадлежащих акционерам, лицу, желающему приобрести пакет, составляющий свыше 30% акций с правом голоса.

- Создать обязательное предложение о покупке акций, принадлежащих акционерам, лицу, которому принадлежит свыше 30% акций с правом голоса.

- «Sell-Out» – процесс приобретения ценных бумаг лицом, выкупившим свыше 95% всех акций акционерной компании, оставшиеся акции и иные конвертируемые в акции ценные бумаги согласно требованиям самих владельцев акций.

- «Squeeze-Out» – процесс приобретения ценных бумаг лицом, владеющим свыше 95% всех акций АО, оставшимися акциями и иными конвертируемыми в акции ценными бумагами принудительно, в связи с требованием самого обладателя контрольного пакета.

Государство, как крупнейший инвестор рынка ценных бумаг, владеет пакетами акций приватизированных предприятий, представляющих федеральную собственность. Прежде всего, государство управляет ценными бумагами организаций, имеющих национальное значение. Это нужно для контроля над их деятельностью и влияния на экономическую ситуацию в стране.

Источник