Понятие виды классификация иностранных инвестиций

ЛЕКЦИЯ № 3. Иностранные инвестиции

1. Отток капитала

За последние годы в России появились предприятия и предприниматели, накопившие крупные капиталы. Крупные средства переводятся в западные банки из-за неустойчивого экономического положения в стране. Ожидалось, что Россия станет обращаться к зарубежным кредиторам для финансирования больших инвестиций по мере того, как страна акклиматизируется к рыночным отношеням. Этого не происходит, поэтому отток денежных ресурсов из России в несколько раз превышает их приток.

В 1993 г. Россия выдала более крупные кредиты зарубежным заемщикам, чем заняла сама.

Сальдо по активу текущего платежного баланса России (когда граждане ссужают больше денег, чем занимают) составило около 10 млрд долларов.

Это усилило инвестиционный «голод» в стране и привело к дальнейшему ослаблению национальной валюты.

Значительная часть накопленных российскими бизнесменами средств под влиянием риска возможного социального взрыва, при инфляции и непрерывном падения курса рубля, переправляется в западные банки или используется для покупки ценных бумаг и недвижимости.

Экономика России слишком нестабильна для осуществления долгосрочных инвестиций.

В связи с этим предприятия используют свои средства не для капиталовложения внутри страны, а для выдачи кредитов за рубеж.

Компании-экспортеры в основном хранят свои доходы на счетах в зарубежных банках вместо того, чтобы они находились в России и направлялись на новые инвестиции.

Этот процесс, известный как утечка капитала, в большинстве случаев носит противозаконный характер.

И все-таки гораздо надежнее помещать капитал в зарубежный банк со стабильной экономикой, чем в нестабильную российскую экономику.

Крупномасштабный отток иностранной валюты за пределы России вынудил принять организационно-правовые меры по усилению контроля за возвратом валютной выручки в страну.

Для того чтобы российские предприятия не боялись инвестировать средства в экономику России, нужно создать условия для уменьшения инвестиционного риска.

Величина риска может быть уменьшена за счет снижения инфляции, принятия стабильного экономического законодательства, основанного на рыночных потенциалах.

Главные источники оттока капитала могут быть как легитимными, так и нелегитимными.

В число легитимных источников включаются санкционированные инвестиции в экономику прочих стран в качестве создания совместных предприятий или дочерних фирм.

Совокупные масштабы оттока валюты не могут точно измеряться, так как финансовая статистика, естественно, учитывает только их легальную часть.

Технология проведения рыночных реформ предполагает последовательность.

Вместе со стимулированием притока капитала сразу же должны приниматься меры, препятствующие оттоку капитала заграницу.

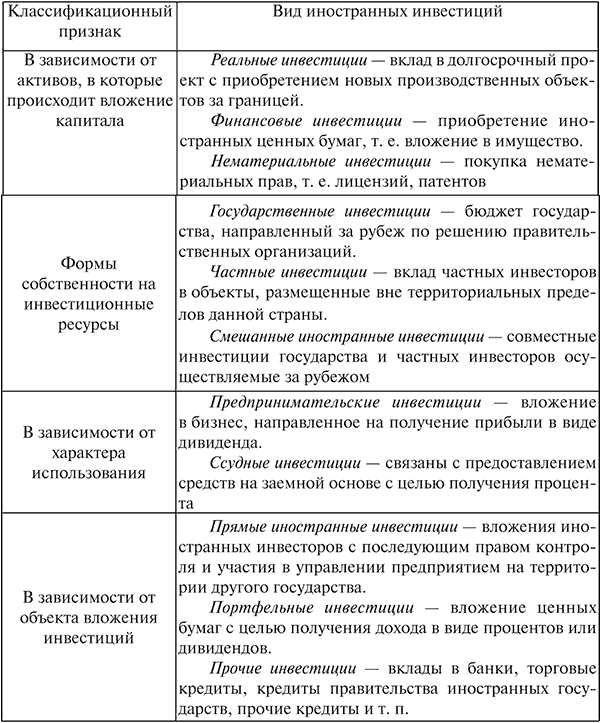

2. Виды иностранных инвестиций

Осуществляемые на основе эффективного сотрудничества между странами потоки инвестиционного капитала приобретают все большее значение.

Иностранные инвестиции – это вклад иностранного капитала в активы национальных компаний.

Это может осуществляться как в денежной, так и в товарной форме.

Иностранные инвестиции – это то, что помогает стабилизировать экономику страны и способствует ее росту.

Классификация иностранных инвестиций

Финансовые ресурсы компании недолговечны, поэтому их очень сложно восполнить путем привлечения различных кредитов и займов. На это влияют высокая норма прибыли и низкий уровень налогообложения.

Выход из строя основных производственных фондов не должен превышать 25 % производственных мощностей. В 2006 г. он составил 50 %.

Поэтому для того, чтобы обеспечить процесс воспроизводства, объем инвестиций ежегодно должен составлять от 100 до 170 млн долларов. Существует ряд преимуществ привлечения в страну иностранных инвестиций:

1) возможность получения дополнительного финансирования крупных инвестиционных проектов;

2) передача опыта, накапливаемого страной-инвестором на мировом рынке;

3) стимуляция развития и роста внутренних инвестиций;

4) получение доступа к новейшим технологиям и методам организации производства;

5) помощь в разрешении денежных затруднений страны.

На территории Российской Федерации вложения иностранного капитала в объекты предпринимательской деятельности осуществляются на основе Федерального закона от 9 июля 1999 г. № 160-ФЗ «Об иностранных инвестициях в Российской Федерации».

Иностранным инвестором могут быть: иностранные юридические лица, организации, не являющиеся юридическим лицом, граждане, постоянно проживающие за рубежом, а также иностранные государства.

Иностранные инвестиции в России могут осуществляться путем:

1) долевого участия в предприятиях совместно с гражданами страны;

2) создания новых предприятий, принадлежащих иностранным инвесторам;

3) приобретения имущества и ценных бумаг;

4) получение прав на пользования землей и природными ресурсами;

5) заключение договоров, предусматривающих другие формы применения иностранных инвестиций.

Иностранные инвестиции подразделяются на: прямые, портфельные и пр.

Прямые иностранные инвестиции – это вложения, предусматривающие долговременные отношения между партнерами. Прямые зарубежные инвестиции – это больше, чем просто финансирование капиталовложений в экономику, хотя и необходимое России.

Эти инвестиции представляют также способ повышения производительности и технического уровня российских предприятий. Иностранная компания приносит с собой новые способы организации производства, новые технологии и прямой выход на мировой рынок.

Воздействуя на национальную экономику в целом, прямые иностранные инвестиции имеют преимущественное значение. Их роль заключается в следующем:

1) способность расширить инвестиционные процессы, поднять и оживить экономику;

2) передача опыта, обучение различным ноу-хау;

3) стимуляция производственных вложений;

4) помощь в развитии среднего и малого бизнеса;

5) устранение безработицы и повышение уровня доходов населения.

Портфельные иностранные инвестиции – приобретение прав на будущий доход посредством вложения капитала в акции иностранных предприятий без приобретения пакета акций. В этом случае необязательно создание новых производственных мощностей и контроль за ними.

Способы портфельного инвестирования:

1) покупка ценных бумаг на рынке заграничных государств;

2) покупка ценных бумаг в своей стране;

3) вклад капитала в иностранные паевые фонды.

Портфельные инвестиции отличаются от прямых тем, что перед ними не ставится задача контроля над предприятием.

Прочие инвестиции – кредиты иностранных финансовых организаций под гарантию правительства страны-заемщика. Этот вид иностранных инвестиций занимает более 57 % от общего объема инвестиций.

Государство гарантирует экспорт частного капитала. Страхование частных инвесторов государством практикуется во многих странах. Регулирование иностранных инвестиций между странами осуществляется заключением международных договоров. Есть ряд причин, по которым на сегодняшний день в России затруднено привлечение иностранного капитала:

1) отсутствие стабильной правовой базы затрудняет регулирование деятельности иностранных инвесторов;

2) ухудшение материального положения большей части населения;

3) активный рост коррупции и криминала в предпринимательской деятельности;

4) неразвитая инфраструктура, в том числе транспорт, связь, система коммуникаций, гостиничный сервис;

5) нестабильная политическая ситуация;

6) большие налоги и пошлины.

Но Россия может заинтересовать иностранных инвесторов:

1) богатые и недорогие природные ресурсы;

2) молодые высококвалифицированные и быстро обучаемые кадры;

3) большой внутренний рынок;

4) дешевая рабочая сила;

5) возможность участия иностранных инвесторов в приватизации;

6) быстрая сверхприбыль.

При правильном использовании возможностей Россия может выйти на первое место среди других западноевропейских стран. Официальная политика предполагает оказание поддержки прямым зарубежным инвестициям, но в силу вышеописанных причин иностранные компании испытывают большие затруднения, вкладывая капитал в российскую экономику.

Ранжирование стран мирового сообщества по индексу инвестиционного климата или обратному ему индексу риска являются обобщающим критерием инвестиционной привлекательности страны и критерием для зарубежных инвесторов.

Сегодня в России правовые условия для деятельности иностранных инвесторов являются критическими по сравнению с иными странами. В настоящее время правительство разрабатывает поправки к Закону об иностранных инвестициях.

Планируется освободить организации с иностранными инвестициями от уплаты импортных пошлин и налогов на необходимые производственные материалы и предоставить им право собственности на землю при создании новых предприятий.

Благодаря этому инвестиции из-за границы должны оказаться более перспективными.

3. Пути и меры по привлечению иностранных инвестиций

Привлечение инвестиций (как национальных, так и иностранных) в экономику России является необходимым средством устранения инвестиционного «голода» в государстве.

Важным моментом является страхование инвестиций от некоммерческих рисков.

Присоединение России к Многостороннему агентству по гарантиям инвестиций (МИГА), страхующему деятельность от политических и прочих некоммерческих рисков, является важным ходом в этой сфере.

Правила и законы, должны давать гарантию их применения к деятельности потенциальных инвесторов.

Правовой режим в России непостоянен, так как находится в стадии постоянного реформирования. Потребность государства в иностранных инвестициях составляет 10–12 млрд долларов в год. Хотя для того, чтобы иностранные инвесторы сделали такие вложения, нужны очень существенные преобразования в инвестиционном климате.

В ближайшем будущем законодательная база функционирования иностранных инвестиций должна будет улучшиться за счет принятия новейших редакций Закона об инвестициях, Закона о свободных экономических зонах и Закона о концессиях.

Большое значение также окажет законодательное определение прав собственности на землю.

Чтобы облегчить доступ иностранных инвесторов к информации о положении на инвестиционном рынке России, был создан Государственный информационный центр содействия инвестициям, организовавший банк предложений российской стороны по объектам инвестирования.

Для улучшения инвестиционного климата и стабилизации экономики требуется принятие ряда существенных мер, которые направлены на формирование в стране как общих условий развития цивилизованных рыночных отношений, так и специфических, непосредственно относящихся к решению вопроса о привлечении иностранных инвестиций.

Первоочередными мерами, имеющими общий характер, являются:

1) достижение между различными структурами власти, политическими партиями и прочими общественными организациями национального согласия;

2) ускорение работы Государственной думы над уголовным законодательством и Гражданским кодексом, целями которой является создание цивилизованного некриминального рынка в стране;

3) радикализация борьбы с преступностью;

4) ограничение темпов инфляции всеми мерами, известным в мировой практике, за исключением невыплаты работающим зарплаты;

5) пересмотр налогового законодательства в области стимулирования производства, а также его упрощение;

6) мобилизация свободных средств населения и предприятий на инвестиционные нужды с помощью увеличения процентных ставок по депозитам и вкладам;

7) внедрение в строительство системы оплаты объектов за конечную строительную продукцию;

8) запуск предусмотренного законодательством механизма банкротства;

9) предоставление налоговых льгот банкам, иностранным и отечественным инвесторам, которые идут на долгосрочные инвестиции, с тем, чтобы целиком компенсировать им убытки от очень медленного оборота капитала по сравнению с другими направлениями их деятельности;

10) формирование общего рынка со свободным перемещением товаров, капитала и рабочей силы в республиках бывшего СССР.

В числе мер по активизации инвестиций надо отметить:

1) срочное рассмотрение и принятие Думой нового закона об иностранных инвестициях в России;

2) принятие законов о концессиях и свободных экономических зонах;

3) создание системы приема иностранного капитала, которая включает конкурентную и широкую сеть институтов государства, коммерческих банков и страховых организаций, страхующих иностранный капитал от коммерческих и политических рисков, информационно-посреднических центров, которые занимаются подбором и заказом актуальных проектов для России, поиском инвесторов, заинтересованных в их реализации и оперативном оформлении сделок «под ключ»;

4) создание в России за короткие сроки национальной системы мониторинга инвестиционного климата;

5) разработка и принятие программы укрепления курса рубля и перехода к его полной конвертируемости.

Эти меры существенно помогают притоку иностранных и национальных инвестиций.

Источник

Понятие иностранных инвестиций и их классификация

ОГЛАВЛЕНИЕ

1. Сущность иностранных инвестиций

1.1. Понятие иностранных инвестиций и их классификация

1.2. Субъекты инвестиционной деятельности

2. Регулирование государством иностранных инвестиций

2.1. Система правовых норм и подзаконных актов в сфере регулирования иностранных инвестиций в Российской Федерации

2.2. Роль и значение международных соглашений, международных финансовых и нефинансовых организаций в сфере регулирования иностранных инвестиций

2.3. Проблема защиты национальных интересов при взаимодействии с иностранными инвесторами

Список использованной литературы

ВВЕДЕНИЕ

Среди многообразных форм экономической деятельности в современных условиях все большее значение приобретает осуществление иностранных инвестиций, становящихся одной из составляющей в экономике различных стран. Суммарный объем этих инвестиций в мире растет ежегодно значительно более высокими темпами, чем объем совокупного валового продукта стран мира.

Использование иностранных инвестиций является объективной необходимостью, обусловленной системой участия экономики страны в международном разделении труда и переливом капитала в свободные отрасли предпринимательства. Анализ иностранных инвестиций находит отклик в работах таких авторов как Вознесенская Н.И — « Иностранные инвестиции: Россия и мировой опыт», Зубченко А.А. – «Иностранные инвестиции», Силкин В.В. «Прямые иностранные инвестиции в России».

В сфере инвестиционной деятельности, осуществляемой иностранными инвесторами, исключительно активную роль играет государство. В данной курсовой работе я хочу рассмотреть такую проблему исследования, как государственное регулирование иностранных инвестиций в РФ. Актуальность данной работы заключается в том, что именно государство должно создавать на макроэкономическом уровне максимально привлекательные для иностранных инвесторов условия приложения их капиталов, осуществлять контроль и регулирование инвестиционных потоков, также может выступать в ряде случаев как гарант на стороне российских субъектов, принимающих иностранные инвестиции.

Объектом данного исследования являются инвестиционные процессы и их регулирование в целом. Предметом – иностранные инвестиции и роль государства в их регулировании. Соответственно цель работы: изучение наиболее значимых аспектов иностранного инвестирования, государственное регулирование данного вопроса, выявление ключевых проблем и возможные способы их решения. При этом в задачах я рассматриваю следующие пункты:

— Понятие иностранных инвестиций и их классификация;

— Субъекты инвестиционной деятельности;

— Система правовых норм и подзаконных актов в сфере регулирования иностранных инвестиций в Российской Федерации;

— Роль и значение международных соглашений, международных финансовых и нефинансовых организаций в сфере регулирования иностранных инвестиций;

— Проблема защиты национальных интересов при взаимодействии с иностранными инвесторами.

И так как я буду рассматривать в большей степени именно иностранные инвестиции и их регулирование на территории РФ, важно отметить следующее. Иностранные инвестиции – сравнительно молодая ветвь российской экономической науки. В условиях командно-административной системы, существовавшей в СССР, в рамках государственной монополии внешнеэкономической деятельности сфера инвестиций была, по существу, закрытой для иностранного капитала. С начала 1990-х гг. с переходом к рынку экономика России стала все более интегрироваться в мировую

Развитие взаимодействия с мировой экономикой потребовало, во-первых, теоретического осмысления процессов иностранного инвестирования в отечественную экономику и тех условий, которые им благоприятствуют и ориентируют в наиболее эффективных направлениях, а во-вторых, их законодательной регламентации с целью придания им устойчивого характера, обеспечения должных правовых гарантий защиты национальных интересов страны и т.д.

Относительно законодательства в этой сфере можно сказать, что оно содержит наиболее важные, базовые нормы, без которых инвестиционная деятельность иностранцев в России попросту невозможна. Эту часть мы подробнее рассмотрим в подразделе 2.1. Но все более остро ощущается неполнота правовых норм и институциональных механизмов, необходимых для более эффективной регламентации возникающих новых сложных взаимоотношений российской экономики с иностранным капиталом в условиях глобализации.

СУЩНОСТЬ ИННОСТРАННЫХ ИНВЕСТИЦИЙ

Понятие иностранных инвестиций и их классификация

Правовое регулирование любых общественных отношений начинается с определения в законе тех или иных ключевых понятий. К таким ключевым понятиям можно отнести категорию «иностранная инвестиция» Определение этой категории имеет большое теоретическое и практическое значение. Прежде чем говорить о роли государства в регулировании иностранных инвестициях, необходимо детально разобраться, в сущности, понятиях, классификации и субъектах иностранной инвестиционной деятельности.

Основополагающим правовым актом, регулирующим иностранные инвестиции, в России является Федеральный закон от 9 июля 1999г., № 160-ФЗ «ОБ иностранных инвестициях в Российской Федерации». В соответствии с этим законом иностранная инвестиция – это «вложение иностранного капитала в объект предпринимательской деятельности на территории РФ в виде объектов гражданских прав, принадлежащих иностранному инвестору, если такие объекты гражданских прав не изъяты из оборота или не ограниченны в обороте в РФ в соответствии с федеральными законами, в том числе денег, ценных бумаг, иного имущества, имущественных прав, имеющих денежную оценку исключительных прав на результаты интеллектуальной деятельности, а также услуг и информации».

Исторически сложившееся разнообразие видов таких инвестиций, как в мировой, так и в российской практике сейчас сводиться к трем видам: прямые, портфельные и прочие инвестиции. Экономическая роль каждого из этих видов различна, что и определяет разное отношение к ним со стороны органов их регулирования и в странах-инвесторах, и в странах-реципиентах. В то же время экономическая теория, да и практика, сталкиваются с рядом трудностей при классификации иностранных инвестиций в связи с некоторой неопределенностью, расплывчатостью характеризующих их признаков. В особенности это относится к прямым инвестициям.

Для прямых инвестиций (Foreign direct investments – FDI, или ПИИ) характерны разные формы осуществления, но все они могут быть сведены к двум формам: реальные ПИИ и финансовые ПИИ. Реальные ПИИ находят свое выражение в создании в стране-реципиента различных производств с полностью иностранным или смешанным капиталом, в поставке в идее вклада в уставной капитал местных структур оборудования, технической документации, в предоставлении основных средств на началах лизинга, в передаче лицензий на выпуск соответствующей продукции, прав аренды имущества в стране инвестора, прав на использование товарных знаков фирм-инвесторов. Реальные ПИИ могут одновременно включать все эти названные элементы. При этом различаются, как принято говорить, Greenfield FDI – «инвестиции на зеленом лугу», когда производственная деятельность на основе ПИИ в стране-реципиенте начинается с нуля, с создания новых предприятий и производств, и Brownfield FDI – «инвестиции на поле под паром», когда ПИИ вливаются в активы уже существующих и действующих объектов.

И в том в другом случаях обычно не возникает трудностей идентифицировать реальные ПИИ среди других видов экономической деятельности. Если же ПИИ предоставляются как финансовые, выделить их среди других форм иностранных инвестиций оказалось не так легко. Как финансовые ПИИ могут осуществляться, очевидно, только в виде при приобретении иностранным капиталом целиком всего предприятия или части его активов. Как же отличить такую форму ПИИ от других форм иностранных инвестиций?

В пятом издании Руководства по платежному балансу МВФ 1993г. прямые инвестиции определяются как «категория инвестиционной деятельности, выражающая стремление хозяйственной единицы – нерезидента одной страны приобрести устойчивое влияние на деятельность предприятия, расположенного в другой стране. Приобретение устойчивого влияния предусматривает установление долгосрочных отношений между прямым инвестором и указанным предприятием, а также довольно существенную роль инвестора в управлении этим предприятием – реципиентом – предприятием прямого инвестирования». Таким образом, ПИИ отличают три признака: устойчивое слияние, которое должен получать инвестор, вкладывающий финансовые средства в предприятие страны-реципиента, необходимые в связи с этим долгосрочный характер вложений и возможность участия в управлении этим предприятием и контроля за его деятельностью.

Практика показала, что для получения устойчивого влияния инвестору совсем не обязательно приобретать все активы объекта его вложений или даже их контрольный пакет. По российскому законодательству (ст.2 Закона №160-AP) в качестве финансовой ПИИ признается «приобретение иностранным инвестором не менее 10% доли, долей (вклада) в уставном (складочном) капитале коммерческой организации, созданной или вновь создаваемой на территории РФ в форме хозяйственного товарищества или общества в соответствии с гражданским законодательством РФ». Это вполне соответствует международной практике, считающей, что в рамках норм корпоративного права 10% достаточно для получения требуемого уровня контроля над деятельностью коммерческой организации с иностранными инвестициями.

К портфельным инвестициям относятся следующие:

— приобретение иностранцами российских государственных ценных бумаг;

-приобретение такой части активов российских предприятий, которая позволяет иностранному капиталу извлекать доход, но не дает права контролировать деятельность предприятия.

По своей природе портфельные инвестиции не являются вложениями капитала в какой-либо другой форме, кроме денежной. Они представляют собой такое размещение денежного капитала на иностранной территории, которое ограничивает интерес его владельца только стремлением получить доход на этот капитал. Портфельные инвестиции являются более ликвидным вложением его капитала, а для страны, куда они приходят, связанны с определенным риском. Если экономические условия в этой стране ухудшаются, иностранные инвесторы пытаются быстро вывести свои капиталы, размещенные в виде таких инвестиций. Это может иметь серьезные негативные последствия, (примером чего может служить российский финансовый кризис 1998).

В современных российских условиях, однако, способы формирования портфельных инвестиций существенно меняются. Отечественные хозяйственные структуры уже не ограничиваются чисто пассивной ролью допуска нерезидентов в свой уставной капитал. Многие из них сами выходят на фондовые биржи, прежде всего на зарубежные, осуществляя эмиссию акций и предолгая их в форме ИПО (IPO – initial public offering). Приобретение этих акций нерезидентами обеспечивает рост капитализации российских эмитентов и формирует для них значительный объем средств, необходимых для модернизации и развития. Очевидно, если при этом в руках каких-либо нерезидентов сосредоточиться сумма акций эмиссии ИПО, составляющая свыше 10% всего возросшего в результате ИПО уставного капитала российского предприятия, то такое вложение иностранного капитала следует рассматривать уже как прямые инвестиции со всеми возникающими при этом последствии, т.е. появлением у нерезидентов возможностей контроля деятельности российского предприятия и участия в управлении им. Но по желанию эмитента проспект эмиссии может включать ограничения на объем акций, которые могут сосредотачиваться в руках одного приобретателя. В этом случае мы будем иметь дело только с портфельными инвестициями в российское предприятие.

К прочим инвестициям относятся следующие:

— прочие кредиты, используемые отдельными российскими финансовыми и нефинансовыми структурами;

— получение различных трансфертов из-за границы.

Займы и кредиты представляют собой возмездные финансовые источники иностранных инвестиций для предприятий и организаций. В процессе развития глобализации дальнейшая интеграция российской экономики не только в мировой товарный рынок, но и в международную финансовую систему неизбежна, поэтому данная форма инвестиций и дальше будет развиваться. Характерно, что, если с 1995 по 2003 гг. рост прямых инвестиций составил чуть более 330%, то прочие инвестиции выросли за тот же период более чем в 20 раз.(6) (Таблица 1)

Таблица 1. Динамика прямых и прочих инвестиций в Россию

Сам факт предоставления российским предприятиям финансовых кредитов свидетельствует о достаточном доверии к ним со стороны международных финансовых структур. Вместе с тем этот процесс содержит и определенные опасности. Во многих случаях заемщиками средств иностранных кредитов выступают российские предприятия, в уставных капиталах которых значительная доля принадлежит государству. При этих условиях бесконтрольное заимствование при недостаточном контроле со стороны государства чревато, по сути дела, увеличением государственного долга, в особенности в тех случаях, когда займы и кредиты берутся под государственные гарантии, поэтому во всех случаях предпочтительным является использование российскими предприятиями именно прямых инвестиций.

Источник