- Инвестиционный портфель: что это такое, каким бывает и как его составить

- Инвестиционный портфель: понятие и виды

- Портфель дохода

- Портфель роста

- Сбалансированный портфель

- Портфель рискового капитала

- Портфель долгосрочных бумаг

- Портфель краткосрочных бумаг

- Портфели с региональными или иностранными бумагами

- Портфели ликвидности

- Этапы формирования инвестиционного портфеля

- Ошибки инвесторов при управлении инвестиционным процессом

- Общая структура инвестиционного портфеля

- Кто может оказать помощь в портфельном инвестировании

- Научная электронная библиотека

- Глава 5.1. Инвестиционный портфель: понятие, виды, цели и принципы формирования

Инвестиционный портфель: что это такое, каким бывает и как его составить

Инвестирование – вложение средств в определенный актив с целью извлечения прибыли через некоторое время. Подобная деятельность всегда связана с высокими рисками. Чтобы свести вероятность потери вложений к минимуму, каждый опытный инвестор прибегает к стратегии диверсификации. Говоря простыми словами, диверсификация – это распределение капитала, то есть средства вкладываются одновременно в несколько активов.

Привлекательная стратегия заработка на фондовом рынке предполагает покупку ценных бумаг наиболее развитых и стабильных компаний из разных отраслей (голубые фишки) на долгосрочную перспективу. Эта тактика пассивного заработка называется «Купи и держи». Как показывает практика, даже при таком подходе можно получить более 200% годовых от акций некоторых стабильных компаний. При таком подходе диверсификация выполняет функцию контроля рисков. Для получения прибыли по этой стратегии основной задачей является правильное формирование инвестиционного портфеля.

Содержание статьи

Инвестиционный портфель: понятие и виды

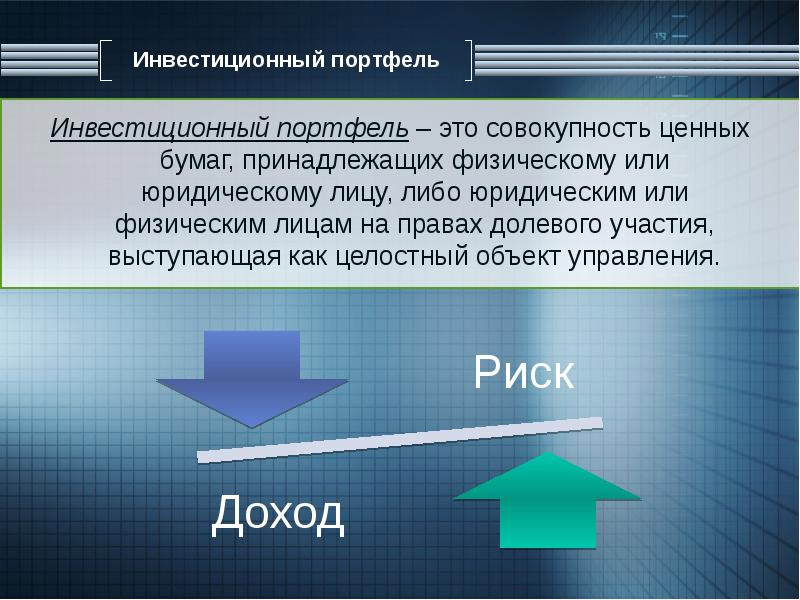

Само понятие тесно связано с контролем рисков – диверсификацией. Инвестиционный портфель – совокупность ценных бумаг и прочих материальных активов, которые собраны вместе для реализации определенных финансовых задач. В качестве активов портфель может содержать как акции и облигации, так и недвижимость, товарное сырье и прочие ликвидные материальные ценности.

В зависимости от поставленных инвестором задач, портфели купленных активов принято делить на следующие виды.

Портфель дохода

Представляет собой совокупность активов, направленных на получение сверх прибыли. Как правило, подобные портфели включают в себя преимущественно акции молодых компаний с хорошей перспективой развития. Если продукция компании будет пользоваться спросом у целевой аудитории, то стоимость акций существенно возрастет, что принесет ощутимую прибыль вкладчикам.

Портфель роста

Входящие в состав активы приобретались с целью максимального увеличения прибыли в долгосрочной перспективе, независимо от текущих показателей доходности. В него могут входить как ETF, стабильные индексы (S&P 500), государственные долговые расписки, акции молодых компаний. Голубые фишки также можно включать в состав, однако для этого предварительно рекомендуется разобраться во внутренних проблемах выбранной для инвестиций компании. Покупать подобные акции стоит лишь в том случае, если в течение срока инвестирования ожидается стремительный рост.

Сбалансированный портфель

Портфель рискового капитала

Состоит преимущественно из акций и прочих ценных бумаг предприятий, которые стремительно набирают обороты на мировом рынке. Инвестиции в подобные активы в случае успеха могут принести очень высокую прибыль, однако такие вложения связаны с высокими рисками. Ведь если прогноз не оправдается, вероятнее всего вкладчик либо потеряет все средства, либо просто ничего не заработает.

Портфель долгосрочных бумаг

Совокупность данных активов предполагает инвестиции на длительный срок (от 3 до 10 лет). В основном такие портфели состоят преимущественно из государственных облигаций (30%) и акций наиболее стабильных компаний (70%), таких как Google, Apple и прочие.

Портфель краткосрочных бумаг

Подобный метод инвестиций предполагает покупку акций нескольких молодых компаний, продукция которых пользуется значительным спросом на мировом рынке, в результате чего ожидается стремительный рост стоимости активов. Для диверсификации рисков в этом случае рекомендуется от 20% до 35% капитала инвестировать в надежные индексы или в ETF.

Портфели с региональными или иностранными бумагами

Для заработка на инвестициях следует хорошо разбираться в сути региональных и международных экономических процессах. В большинстве случаев в качестве активов выступают индексы экономического развития государств или отдельных географических регионов. Правильное составление такого портфеля требует глубокого фундаментального анализа. Важно четко представлять геополитическую картину происходящего в мире и понимать финансовые цели данных вложений.

Портфели ликвидности

Создание данного портфеля предполагает покупку востребованных на рынке ценных бумаг, которые при необходимости позволят инвестору быстро вывести вложенные средства после их срочной реализации.

Наиболее оптимальным инвестиционным портфелем можно считать сбалансированный, однако это субъективное мнение. Каждый инвестор преследует свои цели. Вклады должны быть направлены на конкретный финансовый результат. На практике стратегии «купить и держать» придерживаются в основном пожилые инвесторы, которые хотят без особых рисков обеспечить стабильный пассивный доход. Прибыль напрямую зависит от объема вложений.

Молодые инвесторы предпочитают открывать краткосрочные сделки с целью извлечение максимальной прибыли. Подобная тактика связана с высокими рисками, однако такой подход сулит хорошую доходность при относительно небольших вложениях.

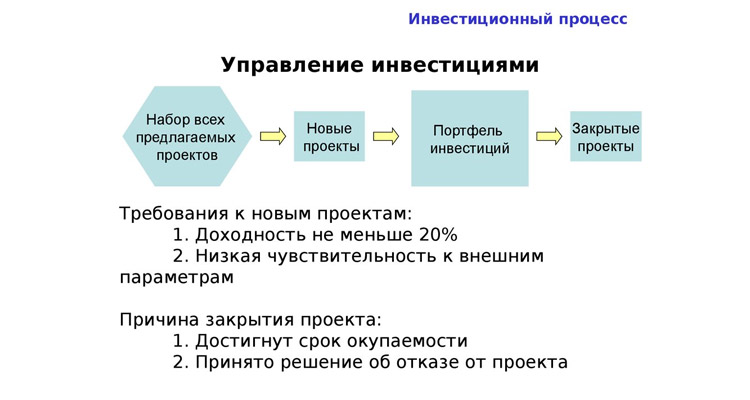

Этапы формирования инвестиционного портфеля

Формирование инвестиционного портфеля ценных бумаг предполагает наличие пяти этапов:

- Определение финансовых целей и выбор вида портфеля. На этом этапе требуется точно представить финансовую цель, оценить возможности стартового капитала и определить срок вклада. Также стоит продумать варианты снижения рисков.

- Ознакомление и анализ предполагаемых объектов для инвестирования. Сегодня на фондовом рынке торгуются активы множества компаний. В зависимости от типа инвестиционного портфеля следует выбрать наиболее привлекательные по доходности и надежности. Главное, чтобы выбранные ценные бумаги позволили добиться реализации поставленных задач.

- Выбор активов предполагает итоговый анализ выбранных для инвестирования компаний.

- Разработка индивидуальной стратегии управления ценными бумагами. Важно продумать торговую тактику. Можно прислушаться к советам опытных инвесторов и вкладывать средства на долгосрочной перспективе, а можно постоянно подвергаться высоким рискам и пытаться зарабатывать на любых ощутимых колебаниях ценового графика. В этом случае рекомендуется применять методы технического анализа. Также целесообразно будет использование индикаторов. Особое внимание стоит обратить на осцилляторы, отображающие уровни перекупленности/перепроданности и индикаторы объемов.

- Оценка эффективности принятых решений. Заключительный этап, который предполагает сопоставление потенциальных рисков с ожидаемой доходностью. Провести оценку можно посредством исторических данных по выбранным активам.

При реализации каждого из этапов не стоит торопиться и поддаваться эмоциям.

Ошибки инвесторов при управлении инвестиционным процессом

Известны случаи, когда начинающие инвесторы теряют на инвестициях вложенные деньги. Чтобы не пополнить их ряды, рекомендуется ознакомиться с некоторыми наиболее распространенными ошибками:

- Отсутствие финансовых целей. Прежде, чем вкладывать деньги куда-либо, важно точно понимать цели своих действий. Если есть ощущение неопределенности, то лучше лишний раз задуматься о целесообразности инвестиций. Существует 2 основные цели подобной деятельности: защита капитала от инфляции и его приумножение. Также можно ставить более конкретные задачи, определенные суммой предполагаемого дохода.

- Неправильный выбор стратегии. Как правило, к этому приводит неправильная постановка целей, обусловленная преувеличением собственных возможностей. Невозможно посредством купли/продажи ценных бумаг 30 000 превратить в 1 000 000 за относительно короткое время. Хорошим показателем доходности является 20% в месяц. Перед торговлей рекомендуется зарегистрироваться на портале «Инвестиции 101». С помощью этого сервиса получится адекватно оценить свои возможности и убедиться в правильности принятых решений.

- Эмоции. Важно понимать, что успешная инвестиционная деятельность прежде всего предполагает холодный расчет. Если поддаваться страху или жадности, можно потерять значительную часть прибыли. Такие качества присущи практически всем начинающим трейдерам.

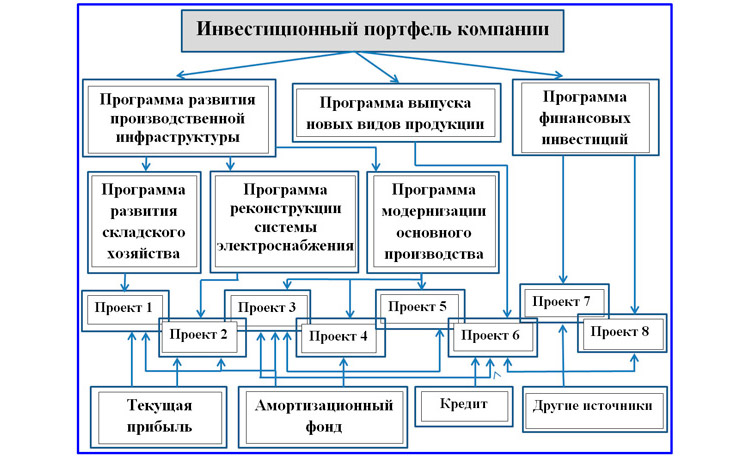

Общая структура инвестиционного портфеля

Правильно сформированный инвестиционный портфель ценных бумаг должен состоять из разнообразных активов с целью диверсификации рисков. Наиболее оптимальным по надежности и доходности считается портфель ценных бумаг, который на 30% состоит из облигаций, и на 70% из акций «голубых фишек». Это принцип Баффета. Применение такой тактики в долгосрочной перспективе может обеспечить доходность на уровне 100% годовых.

Также начинающим инвесторам рекомендуется обратить внимание на такие инструменты, как ETF и ПИФы. По сути они представляют собой сформированные профессионалами инвестиционные портфели, которые включают в себя индексы крупнейших мировых компаний, акции перспективных организаций и государственные облигации. В состав некоторых ETF входят даже криптовалюты.

Важно запомнить главное правило: нельзя вкладывать более 50% капитала в одну компанию или иной материальный актив. Это чревато высокими рисками.

Кто может оказать помощь в портфельном инвестировании

Начинающий трейдер всегда может рассчитывать на помощь своего брокера. Многие компании предлагают своим клиентам персональных консультантов и аналитиков, с которыми можно советоваться относительно того или иного решения. При этом важно понимать, что вся ответственность за исход торговли лежит на плечах самого трейдера, поэтому всегда нужно стараться самостоятельно разбираться в специфике выбранного для торговли актива, а услугами консультанта или аналитикой брокера пользоваться только с целью подтверждения правильности принятого решения.

Одной из основных проблем, с которыми приходится столкнуться начинающему инвестору, является недостаток информации для анализа. В этом также может помочь брокер или специализированные сервисы. Некоторые из них платные, но большинством можно пользоваться безвозмездно. Важно найти место, в котором будет вся нужная информация для принятия торгового решения.

Инвестиционный портфель – выбранные трейдером акции и прочие материальные активы для реализации поставленных финансовых задач. Правильное его формирование и эффективная торговая стратегия позволят в разы приумножить капитал в относительно короткие сроки. Важно как можно лучше изучить объекты инвестирования перед началом вложений и не поддаваться эмоциям в процессе торговли.

Источник

Научная электронная библиотека

Топсахалова Ф. М.-Г.,

Глава 5.1. Инвестиционный портфель: понятие, виды, цели и принципы формирования

В процессе формирования инвестиционного портфеля обеспечивается новое инвестиционное качество с заданными характеристиками. Таким образом, инвестиционный портфель выступает как инструмент, посредством которого достигается требуемая доходность при минимальном риске и определенной ликвидности.

Под инвестиционным портфелем понимается целенаправленно сформированная в соответствии с определенной инвестиционной стратегией совокупность вложений в инвестиционные объекты. Исходя из этого основная цель формирования инвестиционного портфеля может быть сформулирована как обеспечение реализации разработанной инвестиционной политики путем подбора наиболее эффективных и надежных инвестиционных вложений. В зависимости от направленности избранной инвестиционной политики и особенностей осуществления инвестиционной деятельности определяется система специфических целей, в качестве которых могут выступать:

- максимизация роста капитала;

- максимизация роста дохода;

- минимизация инвестиционных рисков;

- обеспечение требуемой ликвидности инвестиционного портфеля.

Данные цели формирования инвестиционного портфеля в существенной степени являются альтернативными. Так, рост рыночной стоимости капитала связан с определенным снижением текущего дохода инвестиционного портфеля. Приращение капитальной стоимости и увеличение дохода ведут к повышению уровня инвестиционных рисков. Задача достижения требуемой ликвидности может препятствовать включению в инвестиционный портфель объектов, обеспечивающих рост капитальной стоимости или получение высокого дохода, но характеризующихся, как правило, весьма низкой ликвидностью. В связи с альтернативностью рассмотренных целей инвестор при формировании инвестиционного портфеля определяет их приоритеты или предусматривает сбалансированность отдельных целей исходя из направленности разработанной инвестиционной политики.

Различие видов объектов в составе инвестиционного портфеля, целей инвестирования, других условий обусловливает многообразие типов инвестиционных портфелей, характеризующихся определенным соотношением дохода и риска. Это находит свое отражение в различных классификационных схемах, приводимых в экономической литературе.

Классификация инвестиционных портфелей по видам объектов инвестирования связана прежде всего с направленностью и объемом инвестиционной деятельности. Для предприятий, осуществляющих производственную деятельность, основным типом формируемого портфеля является портфель реальных инвестиционных проектов, для институциональных инвесторов — портфель финансовых инструментов.

Это не исключает возможность формирования смешанных инвестиционных портфелей, объединяющих различные виды относительно самостоятельных портфелей (субпортфелей), характеризующихся различными видами инвестиционных объектов и методами управления ими. При этом специализированные инвестиционные портфели могут формироваться как по объектам инвестиций, так и по более частным критериям: отраслевой или региональной принадлежности, срокам инвестиций, видам риска и др.

Так, инвестиционный портфель фирмы (компании) в условия) рыночной экономики включает, как правило, не только портфель реальных инвестиций, но и портфель ценных бумаг, и может дополняться портфелем прочих финансовых инвестиций (банковские депозиты, депозитные сертификаты и пр.).

Инвестиционный портфель банка может включать комбинации следующих портфелей: портфель инвестиционных проектов; портфель инвестиционных кредитов; портфель ценных бумаг; портфель долей и паев; портфель недвижимости; портфель вложений в драгоценные металлы, коллекции и прочие объекты инвестирования.

В зависимости от приоритетных целей инвестирования можно выделить:

- портфель роста,

- портфель дохода,

- консервативный портфель,

- портфель высоколиквидных инвестиционных объектов.

Портфель роста и портфель дохода ориентированы преимущественно на вложения, обеспечивающие соответственно приращение капитала или получение высоких текущих доходов, что связано с повышенным уровнем риска. Консервативный портфель, напротив, формируется за счет инвестиционных объектов с меньшим уровнем риска, которые характеризуются более низкими темпами прироста рыночной стоимости или текущих доходов. Портфель высоколиквидных инвестиционных объектов предполагает возможность быстрой трансформации портфеля в денежную наличность без существенных потерь стоимости.

Эти типы портфелей, в свою очередь, включают целый ряд промежуточных разновидностей. Например, в рамках портфеля роста могут быть выделены: портфель консервативного роста, портфель среднего роста, портфель агрессивного роста.

По степени соответствия целям инвестирования следует выделить сбалансированные и несбалансированные портфели. Сбалансированный портфель характеризуется сбалансированностью доходов и рисков, соответствующей качествам, заданным при его формировании. В его состав могут быть включены различные инвестиционные объекты: с быстро растущей рыночной стоимостью, высокодоходные и иные объекты, соотношение которых определяется рыночной конъюнктурой. При этом комбинация различных инвестиционных вложений позволяет достичь приращения капитала и получения высокого дохода при уменьшении совокупных рисков. Несбалансированный портфель может рассматриваться как портфель, не соответствующий поставленным при его формировании целям.

Поскольку подбор объектов в составе инвестиционного портфеля осуществляется в соответствии с предпочтениями инвесторов, существует связь между типом инвестора и типом портфеля. Так, консервативному инвестору соответствует высоконадежный, но низкодоходный портфель, умеренному — диверсифицированный портфель, агрессивному — высокодоходный, но рискованный портфель.

Анализ различных теорий портфельного инвестирования свидетельствует о том, что в основу формирования инвестиционного портфеля должны быть положены определенные принципы. К основным из них можно отнести:

- обеспечение реализации инвестиционной политики, вытекающее из необходимости достижения соответствия целей формирования инвестиционного портфеля целям разработанной и принятой инвестиционной политики;

- обеспечение соответствия объема и структуры инвестиционного портфеля объему и структуре формирующих его источников с целью поддержания ликвидности и устойчивости предприятия;

- достижение оптимального соотношения доходности, риска и ликвидности (исходя из конкретных целей формирования инвестиционного портфеля) для обеспечения сохранности средств и финансовой устойчивости предприятия;

- диверсификация инвестиционного портфеля, включение в его состав разнообразных инвестиционных объектов, в том числе и альтернативных инвестиций для повышения надежности и доходности и снижения риска вложений;

- обеспечение управляемости инвестиционным портфелем, что предполагает ограничение числа и сложности инвестиций в соответствии с возможностями инвестора по отслеживанию основных характеристик инвестиций (доходности, риска, ликвидности и пр.).

Формирование инвестиционного портфеля осуществляется после того, как сформулированы цели инвестиционной политики, определены приоритетные цели формирования инвестиционного портфеля с учетом сложившихся условий инвестиционного климата и конъюнктуры рынков.

Отправной точкой формирования инвестиционного портфеля является взаимосвязанный анализ собственных возможностей инвестора и инвестиционной привлекательности внешней среды с целью определения приемлемого уровня риска в свете прибыльности и ликвидности баланса. В результате такого анализа задаются основные характеристики инвестиционного портфеля (степень допустимого риска, размеры ожидаемого дохода, возможные отклонения от него и пр.), осуществляется оптимизация пропорций различных видов инвестиций в рамках всего инвестиционного портфеля с учетом объема и структуры инвестиционных ресурсов.

Важным этапом формирования инвестиционного портфеля является выбор конкретных инвестиционных объектов для включения в инвестиционный портфель на основе оценки их инвестиционных качеств и формирования оптимального портфеля.

Общими критериями включения различных объектов в инвестиционный портфель являются соотношения доходности, риска и ликвидности инвестиционных вложений, вместе с тем формирование конкретных портфелей имеет свои особенности.

В отличие от портфелей других объектов инвестирования портфель реальных инвестиционных проектов является, как правило, наиболее капиталоемким, наименее ликвидным, высокорисковым, а также наиболее сложным в управлении, что определяет высокий уровень требований к его формированию, отбору включаемых в него инвестиционных проектов.

Портфель ценных бумаг по сравнению с рассмотренными выше видами инвестиционных портфелей характеризуется рядом особенностей. К положительным можно отнести более высокую степень ликвидности и управляемости, к отрицательным — отсутствие в ряде случаев возможностей воздействия на доходность портфеля, повышенные инфляционные риски.

Проблемы формирования портфеля ценных бумаг занимают одно из ведущих мест в современной экономической теории и практике, что обусловлено их актуальностью в условиях развитого рынка. Однако условия российской экономики не позволяют в полной мере применять общие положения теории портфельного инвестирования и сформированный на Западе арсенал инвестиционных стратегий.

В связи с этим при определении основ формирования фондового портфеля неизбежно приходится ограничиваться использованием лишь тех аспектов портфельной теории, которые могут быть в какой-то степени адаптированы к российской действительности, и учитывать специфические формы проявления различных факторов, воздействующих на выбор ценных бумаг для портфельного инвестирования в российской экономике.

К основным факторам, определяющим формирование фондового портфеля, можно отнести:

- приоритеты целей инвестирования, реализация которых обусловливает выбор конкретного типа инвестиционного портфеля;

- степень диверсификации инвестиционного портфеля;

- необходимость обеспечения требуемой ликвидности портфеля;

- уровень и динамику процентной ставки;

- уровень налогообложения доходов по различным финансовым инструментам.

В соответствии с целью инвестирования формирование портфеля ценных бумаг может осуществляться на основе различного соотношения дохода и риска, характерного для того или иного типа портфеля. В зависимости от выбранного типа портфеля осуществляется отбор ценных бумаг, обладающих соответствующими инвестиционными свойствами.

Условия отечественного фондового рынка, характеризующегося нестабильной конъюнктурой, резким изменением котировок, высоким уровнем риска, а также недостатком качественных ценных бумаг определяют небольшую разновидность портфелей по сравнению со странами с развитой рыночной экономикой и их специфику Так предпочтительным объектом портфельного инвестирования длительное время являлись государственные ценные бумаги. При этом, если в развитых странах государственные ценные бумаги формируют консервативный портфель, являющийся высоконадежным, но низкодоходным, то портфель, например, ГКО, обеспечивавших высокую доходность, не соответствует общепринятым характеристикам консервативного портфеля.

Портфели ценных бумаг, построенные по принципу диверсификации, предполагают комбинацию из достаточно большого количества ценных бумаг с разнонаправленной динамикой движения курсовой стоимости (дохода). Такая диверсификация может носить отраслевой или региональный характер, а также проводиться по различным эмитентам. Диверсификация, призванная снизить инвестиционные риски при обеспечении максимальной доходности, основана на различиях в колебаниях доходов и курсовой стоимости ценных бумаг.

В соответствии с современной портфельной теорией результаты простой диверсификации и диверсификации по отраслям, предприятиям, регионам и т.д. по существу тождественны. Аналитические данные свидетельствуют, что наличие в портфеле 10-15 различных ценных бумаг значительно снижает риск вложений; дальнейшее увеличение количества активов и увеличение степени диверсификации не играет существенной роли при прочих равных условиях для снижения инвестиционного риска и является нецелесообразным, поскольку ведет к эффекту излишней диверсификации.

Эффект излишней диверсификации характеризуется превышением темпов прироста издержек по ее осуществлению над темпами прироста доходности портфеля, что связано с возрастанием сложностей качественного портфельного управления при увеличении количества ценных бумаг, увеличением вероятности приобретения некачественных ценных бумаг, ростом издержек по отбору ценных бумаг, по покупке мелких лотов ценных бумаг и другими отрицательными явлениями.

Следует отметить, что поскольку в реальной хозяйственной практике предприятия функционируют в рамках одной хозяйственной системы с присущими ей закономерностями и взаимосвязями, при моделировании возможно более безрискового портфеля следует анализировать не только качества отдельных видов ценных бумаг, но и корреляцию между ними. При этом в соответствии с портфельной теорией наименьший риск достигается в случае формирования портфеля из акций, движение курсов которых демонстрирует отрицательную корреляцию.

В условиях отечественного фондового рынка использование принципа диверсификации активов по отраслевому признаку существенно ограничено из-за незначительного количества обращающихся на нем ценных бумаг приемлемого качества и распределения их по секторам экономики. Так, акции, котируемые в российской торговой системе, представляют всего шесть секторов экономики, причем около 80% всех акций приходится на долю нефтегазового комплекса. В связи с этим в российской практике сложно применять и другое правило работы с портфелем ценных бумаг на развитых фондовых рынках, сопряженное с принципом диверсификации — пересмотр состава портфеля не реже одного раза в три-пять лет.

Специфика российского рынка акций проявляется и в том, что ему присуще внутреннее структурное деление в зависимости от ликвидности акций. Кроме значительных отличий в ликвидности акции различных эшелонов характеризуются разной траекторией движения курсов. Так, существует достаточно высокая корреляция курсов акций, входящих в один эшелон, и, напротив, существенно более низкая, а нередко и отрицательная корреляция акций различных эшелонов. Это создает определенные предпосылки для эффективной с позиций снижения риска диверсификации портфеля, элементами которого могут выступать акции различных эшелонов.

Принцип диверсификации портфеля, заключающийся в формировании групп акций, различающихся по степени ликвидности, отличается от общепринятых принципов и в определенной мере заменяет принцип диверсификации портфеля по отраслевому признаку свойственный развитым рынкам.

В условиях значительных различий степени ликвидности требование обеспечения ликвидности портфеля ценных бумаг применительно к российским корпоративным ценным бумагам в наибольшей степени может быть достигнуто при формировании портфеля из акций, активно обращающихся в российской торговой системе и на Московской межбанковской валютной бирже. При этом важным условием является приобретение указанных ценных бумаг по низким ценам. Это связано с тем, что рынок корпоративных ценных бумаг характеризуется наличием высоких спрэдов в ценах покупки и продажи акций даже по наиболее торгуемым ценным бумагам. Ожидаемый доход от роста курсовой стоимости акций может быть нивелирован высоким спрэдом при их реализации на рынке.

Уровень ожидаемого дохода по ценным бумагам, как известно, находится в обратной зависимости от уровня процентной ставки, что определяет важность учета возможных изменений этого показателя при формировании инвестиционного портфеля. Ставка ссудного процента является важной составляющей нормы текущей доходности по финансовым инвестициям, которая устанавливает экономическую границу приемлемости рассматриваемых ценных бумаг. Поэтому риск повышения процентной ставки может вызвать необходимость корректировки фондового портфеля.

Одним их факторов, воздействующих на формирование инвестиционного портфеля, является уровень налогообложения доходов по отдельным финансовым инструментам. Если по доходам от акций ставка налогообложения является единой, то по государственным и муниципальным ценным бумагам могут устанавливаться налоговые льготы. Наличие таких налоговых льгот может создать достаточную мотивацию для включения соответствующих финансовых инструментов в состав формируемого портфеля, формирования таких разновидностей фондовых портфелей, как портфель ценных бумаг, освобожденных от налога, портфель государственных и муниципальных ценных бумаг.

Сформированный с учетом всех рассмотренных факторов портфель ценных бумаг подлежит совокупной оценке по критериям доходности, риска и ликвидности, которая должна показать, соответствуют ли его основные характеристики заданному типу портфели. При необходимости усилить целевую направленность портфеля по отдельным критериям в него вносятся определенные коррективы.

Инвестиции в ценные бумаги всегда сопровождаются необходимостью решения дилеммы: вкладывать деньги в акцию с большим доходом и большим риском или довольствоваться меньшим доходом, но и меньшим риском.

Выбор варианта зависит от характера инвестора, суммы инвестиций и ее доли в общем капитале инвестора.

Для наших дальнейших рассуждений необходимо ввести очень важное понятие — принцип рыночного равновесия. Данный принцип основан на том, что рынок ценных бумаг является хорошо сбалансированной системой. Это означает, что при нормальном состоянии рынка продавцы ценных бумаг и их покупатели постоянно и активно взаимодействуют и как следствие разрыв между ценами спроса и предложения очень незначителен. Операторы фондового рынка быстро приходят к признанию их равновесных значений. Обеспечивается подобное положение тем, что все обращаемые на рынке ценные бумаги имеются в любое время в продаже и, кроме того, администрацией фондовых бирж предусмотрен ряд административных мер, направленных на уменьшение разрыва в ценах спроса и предложения.

На основе принципа рыночного равновесия можно сделать выводы: доходности Rm соответствует минимально возможная степень риска Om; максимально возможная прибыль, отвечающая риску Om, достигается при структуре портфеля, идентичного структуре рыночного оборота.

В силу этого главной задачей инвестора становится максимальное воспроизведение в своем портфеле структуры рынка с периодической ее корректировкой.

Важнейшим элементом фондового рынка являются гарантированные ценные бумаги с фиксированным доходом, например государственные облигации. Отсутствие риска по этим бумагам влечет за собой и минимальный уровень доходности. В силу этого гарантированные бумаги являются главным регулятором прибылей и рисков.

Предположим, что значение доходности по гарантированным бумагам выражает величина Z. В этом случае любой инвестиционный портфель, имеющий бумаги с той или иной степенью риска, даст более высокую прибыль, чем аналогичные по объему инвестиции в гарантированные бумаги. Следовательно, можно заключить, что замена любых ценных бумаг на более прибыльные повышает риск портфеля.

Из сказанного вытекает соотношение, известное под названием линия капитала, связывающего показатели эффективности и степень риска портфеля, т.е.

где Rp — доходность (эффективность) портфеля акции; Z — гарантированный процент, выплачиваемый по государственным ценным бумагам;

Rmcp — средняя рыночная доходность акций за период k; Оm — среднеквадратичное отклонение рыночных ценных бумаг; Ор — среднеквадратичное отклонение акций портфеля ценных бумаг.

Для дальнейшего анализа структуры портфеля используем едва ли не самый главный показатель рынка ценных бумаг — бета-коэффициент (B), рассчитываемый по формуле:

Бета-коэффициент оценивает изменения в доходности отдельных акций в сопоставлении с динамикой рыночного дохода. Ценные бумаги, имеющие В выше единицы, характеризуются как агрессивные и являются более рискованными, чем рынок в целом. Ценные бумаги с В меньше единицы считаются более защищенными и остаются менее рискованными, чем рынок в целом. Кроме того, бета-коэффициент может быть положительным или отрицательным. Если он положительный, то эффективность ценных бумаг, для которых рассчитан В, будет аналогична динамике рыночной эффективности, при отрицательном В эффективность данной ценной бумаги будет снижаться.

Бета-коэффициент также используется для определения ожидаемой ставки дохода. Модель оценки акции предполагает, что ожидаемая ставка дохода на конкретную ценную бумагу равна безрисковому доходу (Z) плюс B (показатель риска), помноженный на базовую премию за риск (Rmcp — Z).

В качестве показателя Rmcp обычно берется величина, рассчитанная по какому-либо широко известному рыночному индексу (в России используется индекс «АК&М» для акций промышленных предприятий).

Данная модель описывается следующей формулой:

Для того чтобы доход на ценную бумагу соответствовал риску, цена на обыкновенные акции должна снижаться. За счет этого будет расти ставка дохода до тех пор, пока она не станет достаточной для компенсации риска, принимаемого инвестором. На равновесном рынке цены на все обыкновенные акции устанавливаются на таком уровне при котором ставка доходов на каждую акцию уравновешивает инвестору риск, связанный с владением данной бумагой. В этом случае в соответствии с уровнями риска и ставки дохода все акции размещаются на прямой рынка ценных бумаг.

Источник