- Рейтинг инвестиционной привлекательности регионов России

- Методология оценки

- Факторы региональной инвестиционной привлекательности

- Показатели

- Процедура оценки

- Шкала уровней инвестиционной привлекательности регионов

- Инвестиции и инвестиционная деятельность региона: теоретический аспект

- Библиографическое описание:

Рейтинг инвестиционной привлекательности регионов России

«Инвестиционная привлекательность субъектов РФ» — это ежегодное аналитическое исследование Национального Рейтингового Агентства (НРА). Информация, полученная по итогам такой оценки, позволяет сделать выводы об инвестиционной активности регионов, а также подсчитать уровни инвестиционной привлекательности регионов на фоне созданных условий для развития инвестиционной деятельности.

Национальное рейтинговое агентство (НРА) — одно из старейших российских рейтинговых агентств, обладающее более чем 17-летним опытом компетенций на рынке рейтинговых и аналитических услуг. C 12 сентября 2019 года НРА входит в Реестр кредитных рейтинговых агентств Банка России. В конце 2019 — начале 2020 года НРА качественно обновило методики по оценке надежности и качества услуг профессиональных участников рынка ценных бумаг, кредитные методологии.

Сейчас рейтинги НРА используются участниками рынка инвестиций как один из важных критериев оценки эффективности ведения бизнеса, рисков, а также являются инструментом повышения прозрачности российского финансового рынка в соответствии со Стратегией развития финансового рынка Банка России на 2019-2021 гг.

«Национальное Рейтинговое Агентство — это профессиональная команда аналитиков. Наша цель — развитие отрасли рейтинговых услуг в России. Надеемся, что накопленный нами опыт позволит создавать объективные рейтинги и предоставлять комфортные условия работы всем нашим клиентам и партнерам» — президент НРА Виктор Четвериков.

При оценке инвестиционной привлекательности региона Агентство учитывает обеспеченность природными ресурсами и выигрышность географического положения субъектов, их трудовые ресурсы, развитость инфраструктуры, потенциал внутреннего спроса, стабильность социально-политической среды, а также финансовое положение.

Методология оценки

Инвестиционная привлекательность региона определяется с учетом совокупности факторов, влияющих на целесообразность, эффективность и уровень инвестиционных рисков на территории каждого из регионов. Эти факторы являются активным фоном для всех инвестиционных проектов, влияют на риск и доходность данных проектов. Каждый из принимаемых в расчет факторов может быть оценен с помощью специального набора показателей. Агентство рассматривает семь ключевых факторов региональной инвестиционной привлекательности.

Факторы региональной инвестиционной привлекательности

1. Географическое положение и природные ресурсы: удобство географического положения региона, наличие в регионе основных видов природных ресурсов (в том числе топливно-энергетических), уровень загрязнения окружающей среды, возможности очистки стоков и переработки отходов производства, энергоемкость региональной экономики.

2. Трудовые ресурсы региона: основные характеристики трудовых ресурсов региона, в том числе численность экономически активного населения, уровень занятости и безработицы, объем предложения квалифицированной рабочей силы, а также производительность труда.

3. Региональная инфраструктура: уровень развития и доступности как «жесткой», так и «мягкой» инфраструктуры. В понятие «жесткой» инфраструктуры включается транспортная, энергетическая, телекоммуникационная, жилищная инфраструктура. «Мягкая» инфраструктура включает в себя несколько составляющих, из которых с точки зрения инвестиционной привлекательности наибольшее значение имеет финансовая инфраструктура.

4. Внутренний рынок региона (потенциал регионального спроса): уровень развития внутреннего рынка региона (в том числе масштабы секторов розничной торговли и платных услуг), располагаемые доходы и покупательная способность населения региона.

5. Производственный потенциал региональной экономики: совокупные результаты и особенности экономической деятельности предприятий, работающих в регионе (объем и динамика производства, размер активов, их качество и эффективность их использования), отраслевая структура региональной экономики, уровень развития инновационных отраслей.

6. Институциональная среда и социально-политическая стабильность: экспертная оценка эффективности регионального законодательства, регулирующего взаимодействие органов власти и инвесторов, экспертная оценка благоприятности регионального налогового законодательства (наличие налоговых льгот и возможности их получения), уровень социальной и криминальной напряженности в регионе.

7. Устойчивость регионального бюджета и предприятий региона: состояние государственных финансов в регионе (сумма налоговых поступлений, сбалансированность бюджета, региональный государственный долг), а также аналитическая оценка положения предприятий региона (прибыльность/убыточность фирм, состояние кредиторской и дебиторской задолженности организаций, наличие инвестиционных ресурсов).

Показатели

Для оценки перечисленных семи факторов инвестиционной привлекательности использовался набор из 56 показателей. Их можно разделить на три основные группы:

1. Статистические показатели традиционно используются для оценки большинства факторов инвестиционной привлекательности регионов. Источником данных для таких показателей являются официальные публикации статистических органов, а также федеральных органов власти. В методологии НРА используются данные, предоставленные Росстатом, Банком России, Министерством финансов, Министерством экономического развития, Министерством связи и массовых коммуникаций, Министерством природных ресурсов и экологии, Генеральной прокуратурой.

2. Опросы предпринимательского сообщества позволяют оценить показатели инвестиционной привлекательности, не измеряемые количественно. В методологии НРА используются результаты опросов, проводимых Росстатом в рамках обследования инвестиционной активности организаций, а также другими организациями, в числе которых Агентство стратегических инициатив и ведущие деловые ассоциации.

3. Экспертные оценки применяются при изучении факторов инвестиционной привлекательности региона, статистика по которым не ведется или не публикуется в открытом доступе. В методологии НРА экспертные мнения используются для оценки ресурсного потенциала региона, качества институциональной среды и уровня социально-политической стабильности. Экспертные оценки выставляются аналитиками НРА и независимыми экспертами с помощью стандартизированной балльной шкалы.

При разработке методологии оценки инвестиционной привлекательности регионов был проведен опрос экспертов — представителей инвестиционного и научного сообщества (специалистов в области прямых и портфельных инвестиций, имеющих опыт работы с инвестиционными проектами в российских регионах). Целью опроса было определение относительной значимости отдельных факторов в итоговой оценке инвестиционной привлекательности. По результатам опроса факторам инвестиционной привлекательности регионов были присвоены веса, которые для обеспечения сопоставимости результатов в дальнейшем не изменялись.

Процедура оценки

Оценка уровня инвестиционной привлекательности регионов включает в себя несколько этапов:

1. Сбор данных по каждому из 56 показателей для всех 85 регионов России, рассматриваемых в рамках исследования. Исходные статистические, опросные и экспертные показатели преобразовываются в расчетные индикаторы на основе соотнесения значения показателя каждого региона с минимальным, максимальным и средним значениями среди всех рассматриваемых субъектов.

2. С использованием экспертных весов рассчитаны агрегированные оценки всех факторов инвестиционной привлекательности, а также интегральный индекс инвестиционной привлекательности для каждого региона.

3. На основе кластерного анализа и выделения пороговых значений индекса производится распределение регионов по трем укрупненным категориям и девяти группам инвестиционной привлекательности.

Шкала уровней инвестиционной привлекательности регионов

Уровень инвестиционной привлекательности региона присваивается по специальной шкале, разделенной на три большие категории, внутри каждой из которых выделяются три подуровня:

Категория «Высокий уровень инвестиционной привлекательности»

Группа IC1: высокая инвестиционная привлекательность — первый уровень

Группа IC2: высокая инвестиционная привлекательность — второй уровень

Группа IC3: высокая инвестиционная привлекательность — третий уровень

Категория «Средний уровень инвестиционной привлекательности»

Группа IC4: средняя инвестиционная привлекательность — первый уровень

Группа IC5: средняя инвестиционная привлекательность — второй уровень

Группа IC6: средняя инвестиционная привлекательность — третий уровень

Категория «Умеренный уровень инвестиционной привлекательности»

Группа IC7: умеренная инвестиционная привлекательность — первый уровень

Группа IC8: умеренная инвестиционная привлекательность — второй уровень

Группа IC9: умеренная инвестиционная привлекательность — третий уровень

Источник

Инвестиции и инвестиционная деятельность региона: теоретический аспект

Рубрика: Экономика и управление

Дата публикации: 04.05.2015 2015-05-04

Статья просмотрена: 6743 раза

Библиографическое описание:

Краснова, В. А. Инвестиции и инвестиционная деятельность региона: теоретический аспект / В. А. Краснова. — Текст : непосредственный // Молодой ученый. — 2015. — № 9 (89). — С. 636-642. — URL: https://moluch.ru/archive/89/18021/ (дата обращения: 11.06.2021).

Ключевые слова:инвестиции, значение инвестиций, инвестиционная деятельность, инвестирование, инвестиционная деятельность региона, субъекты и объекты инвестиционной деятельности, этапы реализации инвестиционной деятельности

Базовым элементом инвестиционной деятельности является понятие «инвестиция», заимствованное русским языком и происходящее от латинского слова «investire», что в переводе означает «облачать», «одевать» [10]. Данное понятие являлось предметом исследования разных поколений экономистов.

До 1980-х годов данный термин не использовался в отечественной экономической литературе, и упоминался он в основном в переводных работах западных экономистов [19], которые рассматривали инвестиции в единстве двух аспектов: ресурсов (капитальных ценностей) и вложений (затрат). Так, Дж. М. Кейнс определял инвестиции как «текущий прирост ценности капитального имущества в результате производственной деятельности данного периода», как ту «часть дохода за данный период, которая не была использована для потребления» [9]. В отечественной же литературе не объединяли названные выше аспекты, а напротив, выделяли два отдельных подхода к понимаю инвестиций: затратный и ресурсный.

В рамках первого подхода, сформировавшегося в период планово-социалистического хозяйствования и являвшегося главенствующим до 1991 г., понятие «инвестиции» отождествлялось с понятием «капитальные вложения» (Н. М. Зеленкова, А. Т. Спицын и др.) [7]. Т. С. Хачатуров, возглавлявший Научный совет АН СССР, дал им следующее определение: «Под капитальными вложениями понимаются затраты на воспроизводство основных фондов, их увеличение и совершенствование» [1]. Из приведенного определения мы можем увидеть недостаток данного подхода: капитальные вложения — более узкое понятие, в отличие от инвестиций, т. е. можно сказать, что они являются лишь составной частью инвестиций, поскольку при данной трактовке капитальных вложений почти полностью выпадают из поля зрения как финансовые, так и интеллектуальные инвестиции.

Обострение проблемы товарно-денежной сбалансированности общественного воспроизводства, общее снижение эффективности функционирования административно-командной системы управления привели к признанию недостаточности затратного подхода и обращению к ресурсному подходу. Основой ресурсного подхода является выделение ресурсов как составляющего элемента инвестиций, при этом последние рассматриваются как финансовые средства, необходимые для простого и расширенного воспроизводства основных фондов. Именно этот подход лег в основу первого официального определения инвестиций в 1991 г. с вступлением в силу нормативного документа «Основы законодательства об инвестиционной деятельности» и закона РСФСР «Об инвестиционной деятельности в РСФСР» [4,15]. Определение инвестиций, данное в этом нормативно-правовом акте, практически дословно было воспроизведено в принятом в 1999 г. федеральном законе «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений», согласно которому «Инвестиции — денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта». В данном федеральном законе также уточняется понятие капитальных вложений, которые здесь рассматриваются как инвестиции в основной капитал, т. е. подтверждается вышеприведенный вывод о том, что капитальные вложения — лишь составляющая инвестиций.

Основы определения инвестиций из названного федерального закона берутся на вооружение и многими учеными. Однако, в большинстве своем, исследователи так и не пришли к общему мнению, и некоторые определения небезосновательно можно назвать по крайней мере неполными. Так, в работе В. Бочарова и Р. Поповой [2] инвестициями именуются вложения только в предпринимательские объекты, и из данного ими определения неясно, будут ли относиться к инвестициям вложения в человеческий капитал или объекты социальной сферы. В. Машкин в своей статье, пытаясь раскрыть понятие инвестиций, трактует их как «долгосрочное вложение капитала в какое-либо предприятие» [11], однако он не указывает, что инвестор желает получить какой-либо эффект от вложений. Многие авторы относят к инвестициям только долгосрочные вложения [14 и др.], однако, мы солидарны с мнением, изложенным С. Е. Сухиновой [16] в ее монографии, в том, что инвестиции могут носить и краткосрочный характер.

На сегодняшний день нет «идеальной» и всеобъемлющей трактовки исследуемого понятия, т. к. инвестиции можно рассматривать, придерживаясь многоуровневого подхода, согласно которому выделяют инвестиционную деятельность на уровне страны в целом, на региональном уровне, на отраслевом уровне и на уровне предприятия, представляется целесообразным согласиться с определением инвестиций, данным В. В. Спицыным применительно к региональной инвестиционной системе. Итак, инвестиции на региональном уровне — это «денежные средства и иные ценности, вкладываемые в объекты предпринимательской и иной деятельности с целью получения дохода (или эффекта) как хозяйствующим субъектом, непосредственно осуществляющим инвестирование (инвестором), так и всей региональной системой» [15].

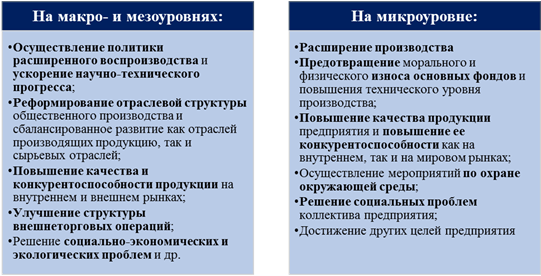

Инвестиции относятся к числу важнейших показателей экономической динамики: на рисунке 1 мы можем увидеть, что призваны обеспечить инвестиции как на микроуровне, так и на макро- и мезоуровнях.

Рис. 1. Значение инвестиций

Таким образом, инвестиции являются мощным фактором экономического роста. В макроэкономическом масштабе сегодняшние инвестиции закладывают основы завтрашнего роста производительности труда и более высокого благосостояния населения страны. В микроэкономическом масштабе инвестиции необходимы в первую очередь для обеспечения нормального функционирования предприятия в будущем.

Ознакомившись с ключевым понятием «инвестиции», можно перейти к понятию инвестиционной деятельности. Вероятно, будет нелишним в первую очередь рассмотреть существующую проблему отождествления понятий «инвестиционная деятельность» и «инвестирование». Вызывает интерес подход Е. С. Губановой [4]: пытаясь разграничить вышеназванные понятия путем сравнения их семантики, в своем труде автор полагается на то, что понятие «инвестирование» является отглагольным существительным, происходящим от глагола «инвестировать», и трактует она данный термин как «вложение капитала». Некоторые экономисты также различают «инвестирование» и «инвестиционную деятельность», считая, что первое понятие — это только начальный этап второго (так, согласно такому взгляду, инвестиционная деятельность включает три этапа: собственно, инвестирование; превращение вложенных средств в прирост капитальной стоимости; получение прибыли и (или) социального эффекта). Однако во многих источниках (в частности, в ФЗ «Об инвестиционной деятельности в РСФСР») все же ставят знак равенства между инвестиционной деятельностью в узком смысле и инвестированием, понимая под ними процесс преобразования инвестиционных ресурсов [8,13 и др.]. Так, например, В. В. Аладьин [1] считает, что движение инвестиций в регионе состоит из двух стадий: на первой стадии происходит непосредственно инвестиционная деятельность, или инвестирование — вложение средств из инвестиционных ресурсов; на второй стадии предполагается окупаемость инвестиционных затрат и получение дохода. Таким образом, нельзя назвать проблему приравнивания вышеназванных понятий решенной.

Таким образом, по своему экономическому содержанию инвестиционная деятельность оказывается шире, чем инвестиции. Она включает в себя не только вкладываемые средства, но и процесс аккумулирования этих средств (инвестиционных ресурсов), инвестирование этих средств, а также контроль за процессом извлечения и распределения результатов эксплуатации объектов инвестирования.

Итак, вряд ли кого-то удивит, что сегодня существует огромное множество взглядов на его трактовку, но, как и в случае с инвестициями, многие определения не полностью раскрывают сущность этого понятия. Так, например, Б. Райзберг, Л. Лозовский и Е. Стародубцева, определяя инвестиционную деятельность как «вложение средств, инвестирование; совокупную деятельность по вложению денежных средств и других ценностей в проекты, а также обеспечение отдачи вложений» [14], не уточняют, в чем и как будет выражена упомянутая отдача. Нельзя назвать полным и определение Л. Л. Игониной, кстати, отождествляющей инвестиционную деятельность с инвестированием: «Инвестиционная деятельность (инвестирование) представляет собой процесс преобразования инвестиционных ресурсов во вложения» [8]. Снова основываясь на многоуровневом подходе, приведем еще одно определение инвестиционной деятельности — применительно к региональной инвестиционной системе: региональная инвестиционная деятельность представляет собой аккумулирование субъектами инвестиционной деятельности инвестиционных ресурсов, их вложение в объекты инвестирования, расположенные на территории региона, а при необходимости управление этим процессом со стороны собственников инвестиционных ресурсов и органов власти субъекта РФ. Такое определение подчеркивает, что региональная инвестиционная деятельность должна осуществляться не только в интересах инвестора, но и в интересах всей региональной системы, которые представляют органы власти субъекта РФ. Однако в ходе ознакомления с различными источниками [4,16 и др.], мы пришли к выводу, что наиболее приемлемым для использования в практической деятельности все же является официальное определение инвестиционной деятельности, представленное в ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений»: «Инвестиционная деятельность — вложение инвестиций и осуществление практических действий в целях получения прибыли и (или) достижения иного полезного эффекта», т. к. данное определение отражает весь процесс от вложения инвестиций вплоть до получения результата.

Трактовка понятий «объекты инвестиционной деятельности» и «субъекты инвестиционной деятельности», в отличие от рассмотренных ранее понятий, не вызывает столь большого спектра взглядов.

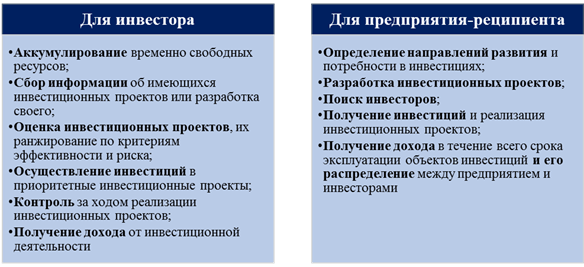

Субъекты инвестиционной деятельности — экономические субъекты, принимающие участие в инвестиционной деятельности. По мнению автора, обоснована и наглядна классификация субъектов инвестиционной деятельности, представленная в учебном пособии Г. П. Подшиваленко [13] (рисунок 2).

Рис. 2. Субъекты инвестиционной деятельности

С точки зрения деления объектов по роли в осуществлении инвестиционной деятельности, очевидно, ключевую роль играют два субъекта:

— Инвесторы — субъекты, осуществляющие вложение собственных, привлеченных или заемных средств в форме инвестиций в инвестиционные проекты. В качестве инвесторов могут выступать: органы, уполномоченные управлять государственным и муниципальным имуществом или имущественными правами; отечественные физические и юридические лица, их объединения и другие юридические лица; иностранные физические и юридические лица, государства и международные организации.

— Предприятия-реципиенты (их также называют пользователями объектов инвестиционной деятельности), которые, исходя из направлений своего развития, подготавливают инвестиционные проекты и ищут инвесторов, готовых предоставить необходимые инвестиционные ресурсы [15].

В зависимости от того, является субъект инвестором или же реципиентом инвестиций, можно выделить следующие этапы инвестиционной деятельности (рисунок 3):

Рис. 3. Этапы реализации инвестиционной деятельности

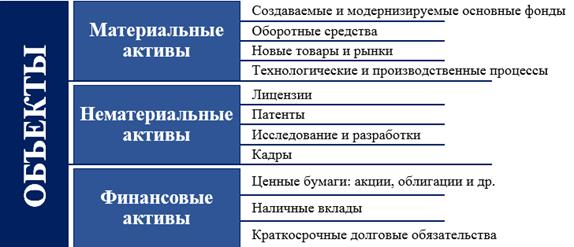

Объект инвестиционной деятельности — объект, свойства которого позволяют инвестору посредством участия в нем получить инвестиционный доход [12]. По мнению А. Мешимбаевой, объекты можно разделить по видам активов на: материальные, нематериальные (неосязаемые) и финансовые (рисунок 4) [5].

Рис. 4. Объекты инвестиционной деятельности

Исследование инвестиционной деятельности, несомненно, требует уточнения не только вышерассмотренных понятий, но и других связанных с этой областью категорий, а именно: инвестиционных ресурсов, инвестиционного рынка, инвестиционного климата, инвестиционной активности, инвестиционного процесса, инвестиционной политики (и не только). Приведем приемлемые, по нашему мнению, определения названных понятий, которые представлены в трудах российских экономистов.

Инвестиционная деятельность предполагает вложение в объекты инвестирования инвестиционных ресурсов, под которыми понимается совокупность материальных, финансовых и интеллектуальных ресурсов, которые участвуют в процессах накопления, вложения капитала с целью получения экономического и социального результата [4]. Так, на региональном уровне инвестиционные ресурсы подразделяются на следующие группы: природные ресурсы; земля и основные фонды; предпринимательская способность; финансовые ресурсы; трудовые ресурсы; интеллектуальные ресурсы и научно-технический потенциал региона; информационные ресурсы и нематериальные ресурсы. Однако стоит сказать, что некоторые авторы считают целесообразным разграничивать факторы производства и инвестиционные ресурсы: согласно такому подходу, трудовые и природные ресурсы, например — это факторы производства, а вот уровень менеджмента и право на разработку месторождения уже инвестиционные ресурсы [3]. Источниками инвестиционных ресурсов в регионе могут быть средства региональных хозяйствующих субъектов: средства бюджета субъекта РФ, средства банков, фондов, средства частных предприятий, средства представителей внешней среды (имеющие большое значение для развития региональной системы), а именно средства федерального бюджета и средства частных внешних инвесторов.

Инвестиционная деятельность в современных условиях является предпринимательской и осуществляется на инвестиционном рынке. Р. А. Эльмурзаева в своем курсе лекций по инвестициям дает следующую трактовку: «Инвестиционный рынок — форма взаимодействия субъектов инвестиционной деятельности по поводу преобразования инвестиционных ресурсов (инвестиционный спрос) во вложения в конкретные объекты инвестирования (инвестиционное предложение)» [18]. Таким образом, инвестиционный рынок подлежит рассмотрению с разных сторон, как:

— Рынок инвестиций, на котором инвесторы выступают в роли продавцов, формируя предложение инвестиций;

— Рынок инвестиционных товаров, на котором инвесторы являются покупателями, или носителями инвестиционного спроса, а в качестве продавцов здесь выступают производители инвестиционных товаров [4].

Инвестиционный климат является важной характеристикой региональной инвестиционной системы. Достаточно точным можно назвать следующее определение: «Региональный инвестиционный климат — совокупность условий, как присущих данной территории в силу объективных причин (например, географическое положение), так и сознательно созданных органами власти федерального и регионального уровней, предпринимателями и общественностью, определяющих мотивы инвестирования» [15]. Региональный инвестиционный климат традиционно подразделяется на следующие составляющие:

— Инвестиционный потенциал региона — ресурсы представителей внешней среды и региональных воздействующих субъектов, которые могут быть мобилизованы для региональной инвестиционной деятельности;

— Инвестиционные риски, характеризующие вероятность потери инвестиций и дохода от них. Они показывают, почему не следует инвестировать в данное предприятие, отрасль, регион или страну. Выделяют следующие виды рисков: экономические, политические, социальные, экологические, криминальные, законодательные (так, следующий элемент — инвестиционное законодательство — можно рассматривать как разновидность инвестиционных рисков);

— Инвестиционное законодательство, определяющее общие условия осуществления инвестиционной деятельности в регионе. Нормативно-правовые акты могут быть направлены как на стимулирование инвестиционной деятельности путем предоставления различных компенсаций участникам данной деятельности, так и на ограничения инвестиций в отдельные отрасли или на отдельных территориях.

Иногда к инвестиционному климату также относят инвестиционную инфраструктуру, включающую региональных хозяйствующих субъектов, которые осуществляют обслуживание инвестиционной деятельности: маркетинговые агентства, экспертные агентства, консалтинговые фирмы, информационные агентства, агентства, осуществляющие разработку инвестиционных проектов и др. [15].

Интенсивность протекания инвестиционных процессов в регионе в краткосрочном периоде характеризуется понятием инвестиционной активности (в долгосрочном — понятием инвестиционного развития), — именно так считает Е. А. Закерьяева [20]. О. Н. Токаева [17] также связывает понятие «инвестиционная активность» с напряженностью, усилением инвестиционной деятельности. Хорошее определение дает Я. Дерябина [6]: «Инвестиционная активность — это степень интенсивности процессов инвестирования в рамках региона, учитывающая ресурсные и реализованные инвестиционные возможности региональной экономической системы».

Инвестиционная деятельность должна быть подчинена единым целям развития как, национальной, так и региональной экономики. Поэтому для регулирования инвестиционной деятельности государством разрабатывается и утверждается инвестиционная политика, которая устанавливает цели и приоритетные направления инвестиционной деятельности. Инвестиционную политику можно определить по аналогии с терминами «политика» и «экономическая политика», использовавшимися советскими экономистами, т. е. как целенаправленную деятельность государства по регулированию инвестиционной деятельности, осуществляемая для достижения установленных целей социально-экономического развития общества [15].

Понятие инвестиционного процесса неразрывно связано с понятием «инвестиционная деятельность, однако их не стоит отождествлять. Деятельность предполагает воздействие субъекта деятельности на объект с целью получения желаемых преобразований последнего. При этом всякая деятельность включает в себя цель, средство, результат и сам процесс деятельности [15], т. е. можно сказать, что «инвестиционная деятельность» — более широкое понятие, нежели «инвестиционный процесс».

Таким образом, в статье был проведен обзор понятий «инвестиции» и «инвестиционная деятельность», были определены субъекты и объекты инвестиционной деятельности, а также ее этапы как для предприятий-реципиентов, так и для инвесторов. Кроме того, было рассмотрено соотношение понятий инвестиционных ресурсов, инвестиционного рынка, инвестиционного потенциала, инвестиционных рисков, инвестиционного климата, инвестиционной активности, инвестиционного процесса и инвестиционной политики.

1. Аладьин, В. В. Инвестиционная деятельность субъектов Российской Федерации / В. В. Аладьин. — М.: Социум, 2002. — 222 с.

2. Бочаров, В. Финансово-кредитный механизм регулирования инвестиционной деятельности предприятия / В. Бочаров, Р. Попова — СПб, 1993.

3. Быстряков, А. Я. Экономическая оценка инвестиций: учебное пособие / А. Я. Быстряков, А. М. Марголин. — М.: Экмос, 2001. — 240 с.

4. Губанова, Е. С. Инвестиционная деятельность в регионе / Е. С. Губанова — Вологда: ВНКЦ ЦЭМН РАН, 2003. — 137 с.

5. Гуськова, Н. Д. Инвестиционная деятельность: федеральный и региональный аспекты / Н. Д. Гуськова. — Саранск: Изд-во Мордов. ун-та, 2000. — 132 с.

6. Дерябина, Я. Сравнительный анализ подходов к оценке инвестиционной привлекательности и инвестиционной активности российских регионов / Я. Дерябина // Инвестиции в России. — 2003. — № 8. — С. 16–18.

7. Иваницкий, В. П. Финансово-инвестиционный процесс в субъектах Федерации: монография / В. П. Иваницкий, Л. Д. Зубкова. — Екатеринбург: Изд-во Урал. гос. экон. ун-та, 2009. — 146 с.

8. Игонина, Л. Л. Инвестиции: учебное пособие / М.: Экономистъ, 2005. — 478 с.

9. Кейнс, Дж. Общая теория занятости, процента и денег / М.: ЭКСМО, 2007. — 153 с.

10. Комлев, Н. Г. Словарь иностранных слов / Н. Г. Комлев. — М.: ЭКСМО, 2006. — 672 с.

11. Машкин, В. Сущность инвестиционного процесса / В. Машкин // ЭиЖ-Сибирь. — 1999. — № 5 (95).

12. Мешимбаева, А. Проблема эконометрического моделирования развития экономики России в период реформ / А. Мешимбаева // Вопросы статистики. — 2012. — № 10. — С. 14–18.

13. Подшиваленко, Г. П. Инвестиционная деятельность: учебное пособие / Г. П. Подшиваленко, Н. В. Киселева. — М.: КНОРУС, 2006. — 432 с.

14. Райзберг, Б. А. Современный экономический словарь / Б. А. Райзберг, Л. Ш. Лозовский, Е. Б. Стародубцева. — М.: Инфра-М, 2001. — 479 с.

15. Спицын, В. В. Приоритеты и механизмы инвестиционной деятельности в регионе / В. В. Спицын — Томск: Изд-во ТПУ, 2008.

16. Сухинова, С. Е. Региональная специфика инвестиционного климата / С. Е. Сухинова. — Волгоград: Изд-во ВолГУ, 2004. — 82 с.

17. Токаева, О. Н. Мониторинг и инвестиционная активность региональной экономической системы: автореф. дисс. … к-та эконом. наук: 08.00.05 / Кисловодск, 2002.

18. Эльмурзаева, Р. А. Инвестиции: курс лекций / Томск: ТГУ, 2010. — 201 с.

Источник