Статистика финансовых рынков

Финансовый рынок – это рынок, который опосредует распределение денежных средств между участниками экономических отношений.

Параметры финансового рынка:

Емкость рынка — возможность годовой продажи определенного финансового актива (например, акций) при сложившемся уровне цен на него.

Конъюнктура рынка — это соотношение спроса и предложения, как по отдельным видам финансовых активов, так и по всей массе финансовых активов, сложившейся в данный момент под влиянием различных факторов. Конъюнктура рынка характеризуется уровнем цен, дивидендами, процентными ставками и т. п.

Спрос и предложение финансовых активов. Они должны находиться в равновесии, которое обеспечивает беспрепятственную реализацию всех предлагаемых на рынке активов при одновременном, полном удовлетворении спроса на них.

На финансовом рынке используются следующие понятия:

СЭЛТ — система электронных лотовых торгов.

Тоdау — срок расчетов не позднее, чем в день заключения сделки.

Тоmоrrоw — срок расчетов не позднее следующего рабочего дня после дня заключения сделки.

Государственные краткосрочные облигации (ГКО) — государственные бескупонные бумаги, представляющие собой долговые обязательства государства и предоставляющие право владельцам на выплату в установленный срок номинальной суммы облигации. ГКО относятся к группе дисконтных ценных бумаг, доходом является разница в ценах покупки (ниже номинала) и погашения (по номиналу).

Облигации федерального займа (ОФЗ) — долговые обязательства Российской Федерации в форме государственных ценных бумаг, дающие владельцу облигации право на получение по облигации суммы основного долга (номинальной стоимости), оплачиваемой при погашении выпуска, а также на получение дохода в виде купонных выплат в соответствии с условиями выпуска.

Внутренний государственный долг по ГКО и ОФЗ — сумма задолженности по выпущенным и непогашенным государственным бумагам, размещенным на территории Российской Федерации, включая затраты на погашение и выплату купонного дохода.

Статистика финансовых рынковделится на:

- подотраслевые статистики секторов финанс. рынка;

- государственных ценных бумаг;

- негосударственных ценных бумаг;

- межбанковского кредитного рынка;

- валютного рынка;

- рынка производных инструментов;

- фондового рынка и др.

Основные показатели финансового рынка, публикуемые Федеральной службой государственной статистики:

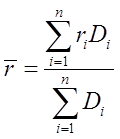

Ставка рефинансирования – ее использует Банк России при предоставлении кредитов в порядке рефинансирования. Это инструмент денежно-кредитного регулирования. С ее помощью Банк России воздействует на ставки межбанковского рынка, банковские ставки по кредитам и по депозитам для физических и юридических лиц. Среднюю ставку за период определяют как среднюю арифметическую взвешенную:

Средневзвешенные процентные ставки по привлеченным депозитам и вкладам (в рублях и долларах США) – рассчитываются в годовом исчислении по всем срокам привлечения по вкладам и депозитам физических и юридических лиц, сделанным за отчетный месяц.

Средневзвешенные процентные ставки по предоставленным кредитам (в рублях и долларах США) — рассчитываются в годовом исчислении по всем срокам погашения, по кредитам, предоставленным банками юридическим и физическим лицам.

Объем эмиссии государственных ценных бумаг — максимальный объем выпуска, который могут приобрести участники аукциона.

Объем в обращении — текущий номинальный объем выпуска ценной бумаги в обращении на дату выплаты.

Официальный курс доллара США к российскому рублю — устанавливается Банком России каждый рабочий день и вступает в силу, начиная со следующего календарного дня. Устанавливается Банком России на основе котировок текущего рабочего дня биржевого и внебиржевого межбанковских валютных рынков по операциям «доллар США — российский рубль».

Официальный курс евро к российскому рублю — рассчитывается и устанавливается Банком России на основе официального курса доллара США к российскому рублю и курса евро к доллару США на международных валютных рынках по операциям сроком исполнения на второй рабочий день.

Источник

Показатели, характеризующие состояние финансового рынка.

Финансовые показатели – величины, характеризующие какую-либо сторону деятельности хозяйствующих субъектов, государства, населения, связанную с формированием и использованием денежных доходов и накоплений, или степень выполнения определенной задачи. Они отражают количественные характеристики рынка.

Все показатели, влияющие на финансовые рынки и формирующие спрос и предложение на активы, условно можно разделить на несколько групп.

Показатели движения торгового и инвестиционного капитала:

торговый баланс, баланс текущих счетов, баланс капитальных счетов, платёжный баланс.

Характеризуют, каков был и может быть спрос и предложение на активы со стороны институтов, осуществляющих экспортно-импортные операции.

Показатели, характеризующие состояние финансового рынка страны:

динамика фондовых индексов,

динамика доходности по среднесрочным и долгосрочным государственным ценным бумагам,

динамика процентных ставок на межбанковском кредитном рынке,

динамика ставок по ипотечным кредитам.

Агрегированные макроэкономические показатели:

Валовый Внутренний Продукт (ВВП),

объём и динамика государственных расходов,

объём и динамика поступлений в бюджет страны,

дефицит/профицит бюджета страны,

совокупные частные инвестиции,

уровень личных сбережений,

Характеризуют экономику страны в целом, динамику экономического роста и возможные перекосы.

Показатели динамики производства и торговли:

индекс промышленного производства,

индекс использования производственных мощностей,

объём промышленных заказов,

заказы на товары длительного пользования,

объём коммерческого кредита,

объём кредитов под недвижимость,

объём выданных потребительских кредитов.

Характеризуют состояние и перспективы развития производственного и торгового сектора экономики страны. Отражают внутренний спрос в стране и готовность компаний и частных лиц тратить деньги, уровень развития промышленного производства и его динамику, потенциальный внутренний спрос на национальную валюту со стороны потребителей.

Показатели трудовой статистики:

Характеризуют сектор рабочей силы, его состояние и динамику. Косвенно показывают будущий потенциал спроса со стороны потребителей на товары и услуги.

Показатели инфляции:

индекс потребительских цен,

индекс промышленных цен,

дефлятор цен ВВП,

индекс потребительских энергетических цен,

индекс цен на экспорт,

индекс цен на импорт,

средняя почасовая заработная плата,

индекс стоимости рабочей силы,

динамика цен на нефть.

Характеризуют текущее и потенциальное инфляционное давление на экономику.

Индикаторы кредитно-денежного регулирования экономики:

учётная ставка ЦБ,

планируемые объёмы размещения и погашения государственных ценных бумаг,

планируемые объёмы привлечения или погашения правительством внешних кредитов,

показатели предложения денег.

Индикаторы кредитно-денежного регулирования экономики — важнейшие показатели из всех перечисленных здесь групп. Они показывают, какую политику в период данного этапа экономического цикла собирается проводить правительство, и какими методами.

Индикаторы делового цикла, индексы экономической активности и оптимизма:

индекс опережающих экономических индикаторов,

индекс совпадающих экономических индикаторов,

индекс запаздывающих экономических индикаторов,

индекс делового оптимизма менеджеров по закупкам,

индекс делового оптимизма менеджеров предприятий сферы услуг,

индекс потребительского доверия (оптимизма),

индекс делового доверия (оптимизма).

Для расчетов индикаторов делового цикла используются в основном усреднённые значения показателей других секторов экономики. Индексы активности и оптимизма – это опросные показатели, значения которых формируются из результатов опросов инвесторов, потребителей и других групп экономических агентов относительно своего текущего положения и будущих ожиданий. Как правило, такие индексы опережают экономический цикл на период от месяца до года.

Показатели строительной отрасли:

количество строящихся домов,

количество выданных разрешений на строительство,

продажи новых домов,

продажи не новых домов,

расходы на строительство.

Показатели строительной отрасли используются в качестве опережающих индикаторов, поскольку принято считать, что строительство опережает общий деловой цикл.

Критерии классификации финансовых рынков.

Критерии классификации финансовых рынков: • Срок предоставления денег (рынок денег и рынок капитала). • Степень организованности (биржевые, внебиржевые). • Форма размещения финансовых активов (первичные, вторичные). • Территория обращения финансовых активов (между р д на о ные, национальные, региональные). • Вид сделок (кассовый рынок, срочный). • Вид финансового актива (ссуды, ценные бумаги, валюта, финансовые деривативы).

В качестве главных критериев деления финансовых рынков на виды выступают следующие:

А] условия обращения активов: [1] первичный финансовый рынок, [2] вторичный финансовый рынок;

[Б] степень организованности: [1] внебиржевой (слабо организованный) рынок, [2] биржевой (организованный) рынок;

[В] срочность осуществления сделок: [1] срочные финансовые рынки, [2] спот-рынки.

[Г] типы обращаемых активов: [1] рынок ценных бумаг, [2] страховой рынок, [3] рынок драгметаллов, [4] валютный рынок, [5] рынок кредитов;

[Д] сфера распространения: [1] мировой финансовый рынок, [2] национальный финансовый рынок, [3] региональный финансовый рынок, [4] местный финансовый рынок;

[Е] период существования финансовых активов: [1] рынок капитала, [2] денежныйрынок.

Источник

Статистика финансового рынка

, старший преподаватель кафедры статистики Архангельского филиала ВЗФЭИ

СТАТИСТИКА ФИНАНСОВОГО РЫНКА

Понятие финансового рынка. Система статистических показателей финансового рынка. Основные показатели финансового рынка, публикуемые Федеральной службой государственной статистики. Основные показатели финансового рынка, отражаемые банковской статистикой. Основные показатели статистики рынка государственных ценных бумаг. Основные показатели банковской статистики международных финансовых рынков. Показатели статистики корпоративных ценных бумаг Понятие финансового рынка

Финансовый рынок – это рынок, который опосредует распределение денежных средств между участниками экономических отношений.

На финансовом рынке используются следующие понятия:

СЭЛТ — система электронных лотовых торгов.

Тоdау — срок расчетов не позднее, чем в день заключения сделки.

Тотоrrоw — срок расчетов не позднее следующего рабочего дня после дня заключения сделки.

Государственные краткосрочные бескупонные облигации (ГКО) — государственные бескупонные бумаги, представляющие собой долговые обязательства государства и предоставляющие право владельцам на выплату в установленный срок номинальной суммы облигации. ГКО относятся к группе дисконтных ценных бумаг, доходом является разница в ценах покупки (ниже номинала) и погашения (по номиналу).

Облигации федерального займа (ОФЗ) — долговые обязательства Российской Федерации в форме государственных ценных бумаг, дающие владельцу облигации право на получение по облигации суммы основного долга (номинальной стоимости), оплачиваемой при погашении выпуска, а также на получение дохода в виде купонных выплат в соответствии с условиями выпуска.

Внутренний государственный долг по ГКО и ОФЗ — сумма задолженности по выпущенным и непогашенным государственным бумагам, размещенным на территории Российской Федерации, включая затраты на погашение и выплату купонного дохода.

Система статистических показателей финансового рынка

Система статистических показателей финансового рынка:

· Доходность основных финансовых инструментов

· Основные характеристики первичного рынка ГКО, ОФЗ

· Аналитические показатели, характеризующие рынок ГКО, ОФЗ

· Движение наличной иностранной валюты на территории РФ

· Покупка и продажа физическим лицам иностранной валюты

· Динамика курса доллара США по отношению к российскому рублю

· Динамика средневзвешенного курса доллара США по итогам торгов СЭЛТ

· Динамика официального курса евро по отношению к российскому рублю

· Основные показатели статистики сбережений

· Основные показатели статистики страхования

Рынок корпоративных ценных бумаг в основном представлен двумя статистическими показателями, опредяемыми на каждый рабочий день:

· объем торгов в Российской торговой системе;

· индекс «РТС-Интерфакс» (валютное и рублевое значение).

Основные показатели финансового рынка, публикуемые Федеральной службой государственной статистики

Основные показатели финансового рынка, публикуемые Федеральной службой государственной статистики.

Ставка рефинансирования – ее использует Банк России при предоставлении кредитов в порядке рефинансирования. Это инструмент денежно-кредитного регулирования. С ее помощью Банк России воздействует на ставки межбанковского рынка, банковские ставки по кредитам и по депозитам для физических и юридических лиц. Среднюю ставку за период определяют как среднюю арифметическую взвешенную:

где r – ставка рефинансирования,

D – количество дней действия данного значения ставки рефинансирования.

Средневзвешенные процентные ставки по привлеченным депозитам и вкладам (в рублях и долларах США) – рассчитываются в годовом исчислении по всем срокам привлечения по вкладам и депозитам физических и юридических лиц, сделанным за отчетный месяц.

Средневзвешенные процентные ставки по предоставленным кредитам (в рублях и долларах США) — рассчитываются в годовом исчислении по всем срокам погашения, по кредитам, предоставленным банками юридическим и физическим лицам.

Объем эмиссии государственных ценных бумаг — максимальный объем выпуска, который могут приобрести участники аукциона.

Объем погашения/купонной выплаты по государственным ценным бумагам — сумма средств, затраченная на погашение/купонную выплату.

Объем в обращении — текущий номинальный объем выпуска ценной бумаги в обращении на дату выплаты.

Официальный курс доллара США к российскому рублю — устанавливается Банком России каждый рабочий день и вступает в силу, начиная со следующего календарного дня. Устанавливается Банком России на основе котировок текущего рабочего дня биржевого и внебиржевого межбанковских валютных рынков по операциям «доллар США — российский рубль».

Официальный курс евро к российскому рублю — рассчитывается и устанавливается Банком России на основе официального курса доллара США к российскому рублю и курса евро к доллару США на международных валютных рынках по операциям сроком исполнения на второй рабочий день.

4. Основные показатели финансового рынка, отражаемые банковской статистикой

Основные показатели финансового рынка, отражаемые банковской статистикой, характеризуют:

· рынок межбанковских кредитов;

· рынок государственных ценных бумаг;

· рынок корпоративных ценных бумаг;

· международный финансовый рынок.

В разделе финансового рынка межбанковских кредитов используются средние показатели — ставки. Различают ставки:

· MIBID — средние объявленные ставки по привлечению кредитов;

· МIВОR — средние объявленные ставки по предоставлению кредитов;

· МIАСR – средневзвешенные фактические ставки по предоставленным кредитам.

При этом существуют условные стандартные сроки, на которые предоставляют кредиты. Они колеблются от одного дня до одного года и имеют дней: 1; от 2 до 7; от 8 до 30; от 31 до 90; от 91 до 180; от 181 до 360. Ставки межбанковских кредитов очень динамичны.

Первые две ставки рассчитываются как средние арифметические за месяц от ежедневных ставок-заявок банков для кредитования на межбанковском финансовом рынке.

Третья характеризует ставки, по которым кредитные организации фактически предоставляют кредиты. Рассчитывается как взвешенная по объемам фактических сделок по предоставлению кредитов по выборке кредитных организаций — основных участников московского межбанковского рынка.

5. Основные показатели статистики рынка государственных ценных бумаг.

Статистика рынка государственных ценных бумаг включает статистическую информацию о размещении и погашении выпусков ГКО-ОФЗ, об операций с ГКО-ОФЗ на внутреннем рынке. Система статистических показателей, характеризующая рынок государственных ценных бумаг (ГКО-ОФЗ), включает показатели:

I. по размещению –

o дату размещения,

o количество дней до погашения,

o объем эмиссии,

o размещенный объем,

o неразмещенный объем по номиналу,

o средневзвешенную цену и др.;

o показатель привлечения средств в бюджет (рассчитывается как разность между объемами привлеченных средств и погашенных обязательств по выпускам государственных ценных бумаг).

II. по погашению и купонным выплатам –

o объем погашения или купонной выплаты (затраченная сумма средств);

o объем в обращении (текущий номинальный на дату выпуска);

o текущая купонная ставка (определяет купонный доход, действующий на дату выплаты);

III. по структуре облигационного долга на дату — долю отдельных ценных бумаг в общем объеме обращения по номиналу;

IV. по вторичному рынку –

o индикатор рыночного портфеля — средняя эффективных доходность, взвешенная по срокам до погашения и по объему в обращении;

o индикатор оборота рынка — средняя эффективная доходность, взвешенная по срокам до погашения и по обороту;

o дюрация — средний срок до выплат по ценным бумагам, взвешенный по объемам в обращении.

Каждый из этих показателей рассчитывается по отдельным видам облигаций.

6. Основные показатели банковской статистики международных финансовых рынков

Банковская статистика международных финансовых рынков включает показатели, позволяющие сопоставлять статистические данные о финансовых рынках различных стран (участниц Международного валютного фонда). Показатели делятся на четыре группы, характеризуют основные процентные ставки

· доходность на рынке государственных краткосрочных обязательств в различных странах;

· ставки денежного рынка, рынка краткосрочных заимствований внутри страны;

· ставки по привлеченным депозитам в банках;

· ставки по предоставленным кредитам.

Все указанные ставки имеют методологические особенности расчета в различных странах, но все они являются средними величинами.

7. Показатели статистики корпоративных ценных бумаг

Определение ценной бумаги в РФ дано в ст. 142 Гражданского кодекса: «Ценной бумагой является документ, удостоверяющий с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление и передача которых возможны только при его предъявлении».

Основные ценные бумаги в РФ:

Акция — эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации.

Облигация — долговой эмиссионная ценная бумага, закрепляющая права ее держателя на получение от эмитента в предусмотренный срок ее номинальной стоимости и зафиксированного в ней процента от этой стоимости или иного имущественного эквивалента.

Вексель — это безусловное долговое обязательство указанного в векселе плательщика оплатить определенную сумму в установленные сроки.

Депозитный или сберегательный сертификат — это письменное свидетельство банка-эмитента о вкладе денежных средств, удостоверяющее право вкладчика (бенефициара) или его правопреемника на получение по истечении установленного срока суммы депозита (вклада) и процентов по нему.

Прочие виды ценных бумаг – депозитарные расписки, чеки, коносаменты, складские свидетельства, закладные, инвестиционные паи.

Система показателей статистики ценных бумаг включает разделы:

I. Статистика объемов и структуры операций с ценными бумагами в разрезе отраслей, регионов, видов бумаг

o стоимостной объем и структура обращающихся бумаг,

o объем и структура новых эмиссий,

o торговый оборот,

o количество сделок,

o количество проданных бумаг,

o капитализация рынка акций (произведение рыночной стоимости акций и количества находящихся в обращении акций),

o объем рынка непогашенных долговых бумаг.

II. Статистика курсов ценных бумаг (различные виды цен);

III. Статистика деятельности участников рынка ценных бумаг (эмитентов, инвесторов, профессиональных участников;

IV. Статистика качества ценных бумаг

o соотношение прибыльности бизнеса эмитента и доходов по ценным бумагам;

V. Статистика инвестиций в ценные бумаги

o оценка курсовой стоимости,

o рискованности инвестиций.

Для характеристики состояние рынка ценных бумаг рассчитывают фондовые индексы. В основном это биржевые индексы или индексы внебиржевых торговых систем. Применяются отраслевые индексы, которые рассчитываются по котировкам акций ведущих предприятий конкретной отрасли, и сводные (композитные) индексы, которые рассчитываются на основе курсов ценных бумаг компаний различных отраслей.

Все индексы рассчитываются как средняя величина из курсов ценных бумаг компаний, включенных в выборку. Применяются следующие методы расчета:

· метод простой средней арифметической;

· метод средней геометрической;

· метод средней арифметической взвешенной.

Метод простой средней арифметической — наиболее простой. Индекс рассчитывают путем суммирования цен акций на определенную дату и деления полученной суммы на делитель.

Pi – цена i-ой акции,

N – делитель, который в момент начала расчета индекса равен числу компаний.

Так рассчитываются Промышленный индекс Доу-Джонса (Dow Jones Industrial Average), индекс Фондовой биржи США (MMI) и Никкей 225 (Nikkei 225 Stock Average).

Недостаток индекса: колебания цен дорогих элементов имеют большее влияние на индекс, чем колебания цен дешевых элементов.

По средней геометрической рассчитываются широко известные индексы: композитный индекс «Вэлью Лайн» (Value Line Composite Average) в США, учитывающий котировки 1695 акций, большинство которых котируется на основных биржах Нью-Йорка. Расчет индекса на основе метода средней геометрической производится по формуле:

где Ii – темп роста курсовой стоимости акции i-ой компании,

N – число компаний.

Наиболее распространенным методом, применяемым при расчете индексов, является метод среднеарифметической взвешенной. При данном методе учитываются размер компании и масштабы совершения операций на фондовом рынке. Обычно в качестве весов берут рыночную капитализацию компании, т. е. рыночную стоимость акций, выбранных компанией.

где Q0 – количество акций отдельной компании на базовую дату;

Pt – цена акции отдельной компании в период t;

I0 – базовое (начальное) значение индекса.

Наиболее популярным фондовым индексом в РФ является индекс РТС, который вычисляется ежедневно по формуле средней арифметической взвешенной по результатам торговой сессии.

1. СТАТИСТИКА ФИНАНСОВ: Учебное пособие. – М.: Изд-во Рос. экон. акад., 2003

2. , БИРЖЕВАЯ СТАТИСТИКА: Учеб. пособие. — М.: Финансы и статистика, 2003

Источник