- Использование индикатора открытых позиций для выгодных сделок

- Описание индикатора

- Правила расчета индикатора

- Правила применения

- Индикатор открытых позиций

- ИНДИКАТОР ОТКРЫТЫХ ПОЗИЦИЙ ФИЗИЧЕСКИМИ И ЮРИДИЧЕСКИМИ ЛИЦАМИ

- MICEX_OI_CLIENTS.LUA

- MICEX_OI_CLIENTS_DELTA.LUA

- MICEX_OI_CLIENTS_DIFF.LUA

- MICEX_OI_POSITIONS.LUA

- MICEX_OI_POSITIONS_DELTA.LUA

- MICEX_OI_POSITIONS_DIFF.LUA

- MICEX_OI_WEEK_ABS.LUA

- MICEX_OI_WEEK_PERC.LUA

- 5 основных индикаторов, использующихся в техническом анализе

- Введение

- 1. Индекс относительной силы (RSI)

- 2. Средняя скользящая (МА)

- 3. Конвергенция/дивергенция средних скользящих (MACD)

- 4. Стохастик RSI (StochRSI)

- 5. Линии Боллинджера (BB)

- Заключение

Использование индикатора открытых позиций для выгодных сделок

Я давно работаю на опционном рынке, благодаря чему я получаю регулярную хорошую прибыль. За это время я не разбогатела, но могу похвастаться хорошим материальным положением. Я пользуюсь различными инструментами для определения выгодных сделок, а недавно внимательно изучила информацию об индикаторе открытых позиций. Что это такое и как его правильно использовать – вот, о чем я расскажу начинающим трейдерам в этой статье.

Описание индикатора

Индикатор открытых позиций – инструмент, который помогает трейдерам заключать выгодные сделки с фьючерсами или опционами и «отсеивать» непривлекательные предложения. Инструмент не подходят для пользователей, работающих только на фондовых биржах с ценными бумагами, поскольку для таких участников рынка его значение будет бесполезно.

Индикатор открытых позиций – один из первых инструментов, применяемых для технического анализа. В его основе не лежат никаких формул. Это выгодно отличает индикатор от других подобных инструментов. Он только показывает количество открытых позиций по конкретному активу, то есть число фьючерсных соглашений при приобретении и реализации актива. Фьючерский контракт заключается между продавцом и покупателем, когда один реализует актив, а другой его приобретает. Такие сделки осуществляются:

- через брокера;

- крупными трейдерами.

Рассматриваемый индикатор показывается только число тех контрактов, которые еще не были заключены. При этом тип соглашения не учитывается. По этой причине контракты могут быть как на приобретение, так и на реализацию активов. Каждый из них оказывает влияние на значение инструмента. Кроме того, индикатор не изменит показатели, если одно соглашение будет закрыто при одновременном открытии другого контракта.

Данный инструмент находится под графиком движения стоимости базового актива. На нем показано изменение кривой, которая демонстрирует количество участников торгов, присутствующих на рынке. В зависимости от того, открываются или закрываются контракты, график движется вверх или стремится вниз.

Правила расчета индикатора

Индикатор открытого типа высчитывается путем складывания всех открытых контрактов на открытых сделках и вычитания соглашений, сделки по которым полностью были реализованы. При этом не имеет значение, о какой сделке идет речь – реализации или приобретении актива.

Разберем ситуацию, когда на рынке работают три трейдера. Они осуществляют торговлю фьючерсами. Их контракты имеют такое влияние на индикатор открытых позиций:

- Первый трейдер открывает позицию в лонг через приобретение одного контракта. В результате индикатор увеличивается на единицу.

- Второй трейдер открывает позицию в лонг через приобретение семи контрактов. В результате индикатор увеличивается на восемь.

- Первый трейдер реализовывает контракт и выходит с рынка. Это приводит к уменьшению показателя индикатора до семи.

- Третий трейдер открывает позицию в шорт, реализовав семь сделок. В результате индикатор увеличивается до четырнадцати.

Процесс вычисления инструмента усложняется, если каждый участник рынка приобретает-реализует актив у другого трейдера, который также выполняет сделки приобретения-реализации. Все участники рынка могут только открывать контракты. Это увеличивает значение индикатора. При одновременном открытии-закрытии сделки разными трейдерами показатель инструмента не изменится. Когда все участники рынка закрывают сделки, а другие контракты не открываются, индикатор уменьшается.

Правила применения

С использованием индикатора не возникает проблем даже у начинающих трейдеров:

- если показатель увеличивается, значит, на рынке появляется больше открытых контрактов и тренд подтверждается, но при этом нельзя понять, какой он будет – восходящим или нисходящим;

- если показатель уменьшается, значит, участников рынка становится меньше, что сигнализирует о том, что в скором времени тренд сменится;

- если значение начинает резко увеличиваться, это говорит о том, что тренд набирает силу;

- если интерес к индикатору резко снизился, это указывает на то, что тренд утратил силу и скоро откроется новый актив.

Индикатор открытых позиций рекомендуется использовать для долгосрочного прогноза. Для краткосрочных сделок его не следует применять.

Профессионалы советуют совершать сделку с активами при высоком уровне индикатора, поскольку это указывает, что на рынке присутствует много продавцов и покупателей. При этом заявку можно исполнить по самой выгодной цене.

Как только значение индикатора начинает уменьшаться, сделку рекомендуется сразу закрывать. Если этого не сделать, можно потерять значительную сумму денег.

Подробности о том, что такое индикатор открытых позиций на видео.

Источник

Индикатор открытых позиций

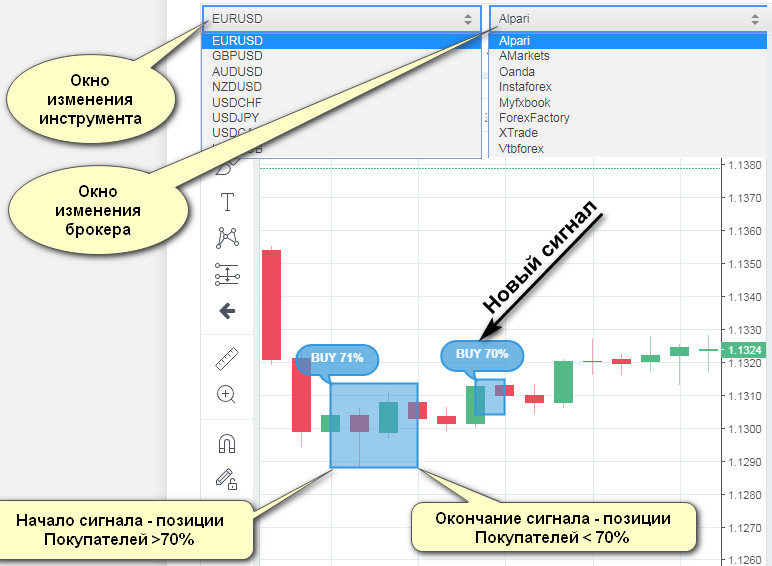

Индикатор открытых позиций отображает относительное количество открытых заявок трейдеров по основным валютным парам и брокерам. Например, отношение 20% к 80% означает, что лишь 20% трейдеров рассчитывают на повышение цены инструмента, а остальные 80% поставили на понижение.

Значения разбиты по трем категориям (вкладкам): валюты, брокеры и страны. В таблицах отображаются относительные значения заявок на покупку и продажу. Щелкнув по заголовку столбца таблицы можно отсортировать значения по возрастанию и убыванию.

В категории “Валюты” отображаются открытые позиции по всем основным валютным парам каждого брокера в отдельности. С помощью селектора справа от графика можно выбрать, значения какого брокера показывать. В категории “Брокеры” отображаются значения открытых позиций одного инструмента одновременно по всем доступным брокерам.

В отдельной категории “Страны” отображаются данные открытых позиций с разбивкой по странам. Таким образом, можно определить, трейдеры из какой страны более лояльны к повышению инструмента, а кто поставил на понижение. В селекторе справа можно выбрать валютную пару.

Данные показатели несут исключительно индикативный характер и не являются точным сигналом к действию. В большинстве случаев, рыночная толпа ошибается, и если, например, больше 80% поставили на покупку, имеет смысл рассматривать варианты для продаж.

Значимые данные индикатора открытых позиций трейдеров отображаются на графике валютной пары в виде прямоугольников, начало которых совпадает с превышением 80% порога открытых позиций трейдеров по валютам.

Цветовая расцветка метки совпадает с цветом уровня открытых ордеров Покупателей и Продавцов и снабжена цифровой отметкой со значением всегда выше 80%.

Выбор валютной пары осуществляется пользователем самостоятельно, ручным набором тикера в верхнем окне графика. Смена значений открытых позиций конкретного брокера или сервиса по выбранному инструменту производится на вкладке индикатора открытых позиций «Брокеры»

Частота обновления представленных на сайте данных – каждые 15 минут. Отметка прямоугольника исчезает при падении доли позиций ниже 80%.

Источник

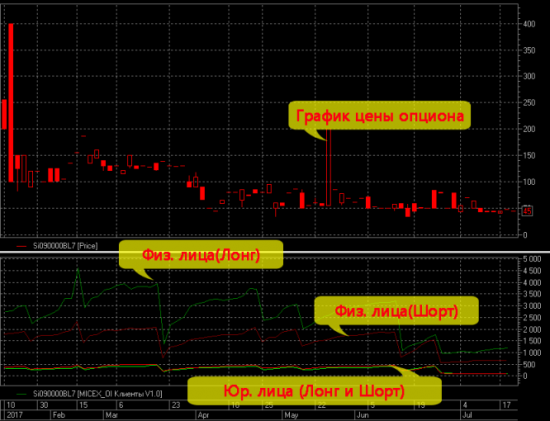

ИНДИКАТОР ОТКРЫТЫХ ПОЗИЦИЙ ФИЗИЧЕСКИМИ И ЮРИДИЧЕСКИМИ ЛИЦАМИ

Комплект индикаторов из серии «черпаем издалека и намазываем на график».

Сайт московской биржи по окончании торгов приводит данные об открытых позициях на срочном рынке. Эти данные содержат информацию в следующих разрезах:

- типе владельца позиции (физическое или юридическое лицо),

- типе позиции (короткая или длинная)

- размере позиции в контрактах

- изменениям по отношению в предыдущему дню (в количестве контрактов и процентах)

Эта информация является официальной. Она не всегда совпадает с количеством открытых позиций, которые показывает терминал Quik. Вернее она всегда показывает немного больше открытых позиций, чем терминал. Как я понимаю, дело во внебиржевых сделках, которые в терминал не попадают.

Информация интересная. На предложение визуализировать её я с удовольствием прикинулся золотой рыбкой. Написан шаблон, генерирующий комплект индикаторов, которые выводят на график историю как сырых данных, так и результат определённых математических действий над ними.

Надо сразу отметить, что информация об открытых позициях становится доступна после закрытия торговой сессии на срочном рынке (вечером) и описывает ситуацию на момент закрытия сессии. Поэтому единственный интервал, на котором имеет смысл эту информацию выводить на график – это дневной таймфрейм. На других интервалах данные отобразить невозможно, поэтому индикаторы на них работать откажутся.

Как это работает?

Индикаторы создают на локальном диске копию базы данных с сайта и отрисовывают данные из нее. Если еобходимой информации ( или ее части) на локальном диске нет, то в этом случае индикаторы пытаются получить ее с сайта московской биржи. После того как данные оттуда получены и сохранены на локальном диске, они выводятся на график.

Нужно понимать, что получение данных с сайта биржи есть относительно длительное занятие. Поэтому отрисовка графиков может занять некоторое время. Также имеет смысл отметить, что при отсутствующем подключении к интернету получить данные с сайта биржи будет слегка затруднительно.

Сайт предоставляет информацию об открытых позициях по фьючерсам, опционам CALL и опционам PUT. Индикаторы работают на всех этих инструментах.

Индикатор желательно запускать во время торгов. В этом случае все будет работать стандартно, как и встроенные в терминал индикаторы. Однако в отсутствии торгов ситуация иная. Дело в том, что (исходя из архитектуры терминала Quik) индикатор может предпринимать какие-то действия (читать базу, принимать файлы, рисовать) тогда, когда по инструменту, по которому построен график, проходят какие-то сделки (а также в момент запуска или перезапуска). Если необходимо запустить индикатор в неторговое время, то при необходимости обновления данных придется через некоторое время после его запуска руками его перезапустить. В этом случае скачанные обновления будут выведены на график.

Из чего состоит комплект индикаторов, что это за индикаторы?

На момент написания этой статьи комплект состоял из:

MICEX_OI_CLIENTS.LUA

Количество лиц, имеющих открытые позиции. Индикатор из 4 линий, отображающий количество юридических и физических лиц, имеющих открытые короткие и длинные позиции.

MICEX_OI_CLIENTS_DELTA.LUA

Индикатор из двух линий, показывающих разницу Long – Short клиентов для физических и юридических лиц.

MICEX_OI_CLIENTS_DIFF.LUA

Индикатор из двух линий, показывающие Long (физ. лица) – Long (юр. клиенты) и Short (физ. лица) – Short (юр. клиенты)

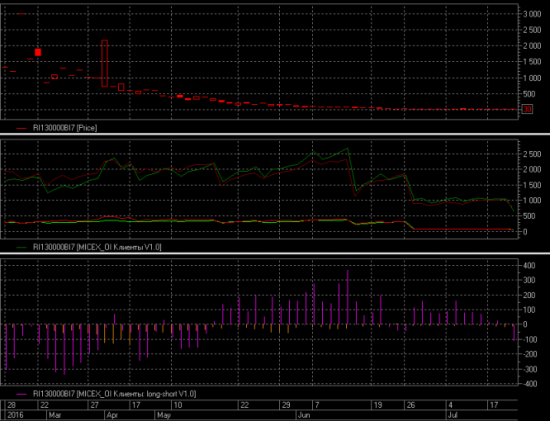

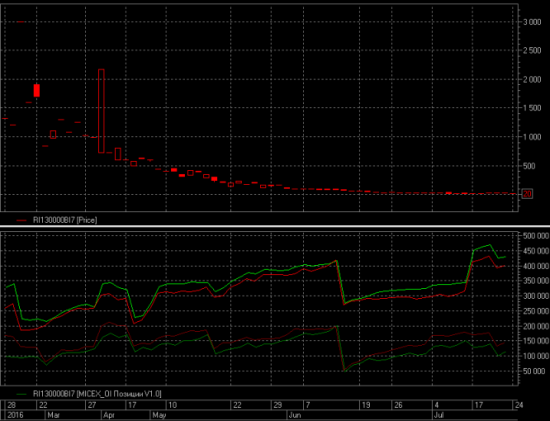

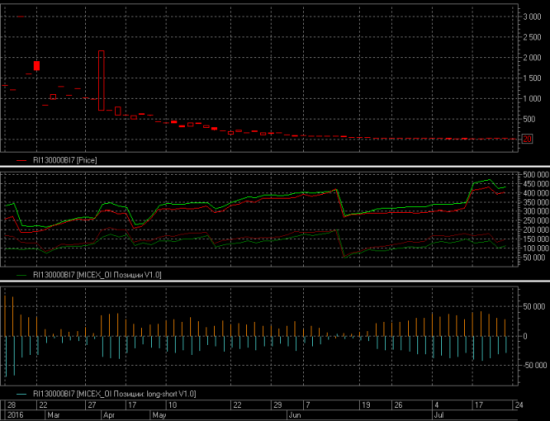

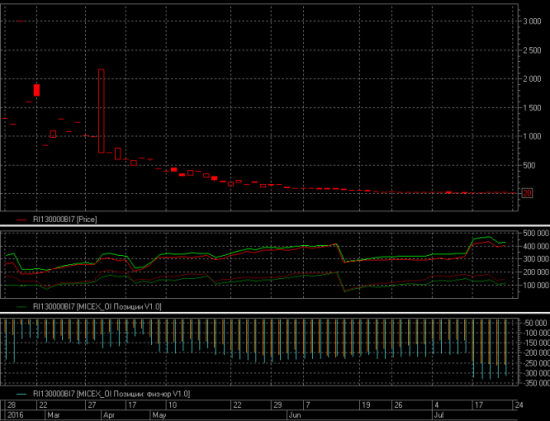

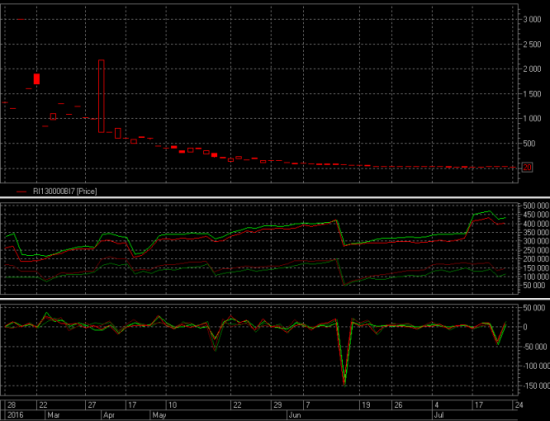

MICEX_OI_POSITIONS.LUA

Количество договоров (контрактов). 4 линии, показывающие объём позиций в контрактах (штуках). Показываются объём длинных и коротких позиций юридических и физических лиц.

MICEX_OI_POSITIONS_DELTA.LUA

Индикатор, состоящий из двух линий, показывающих разницу Long – Short позиций для физических и юридических лиц

MICEX_OI_POSITIONS_DIFF.LUA

Индикатор из двух линий, показывающие Long (позиции физ. лиц ) – Long (позиции юр. лиц) и Short (позиции физ. лиц) – Short (позиции юр. лиц)

MICEX_OI_WEEK_ABS.LUA

Изменение объёма позиций по отношению к предыдущему дню. 4 линии для длинных и коротких позиций физических и юридических лиц.

MICEX_OI_WEEK_PERC.LUA

Изменение объёма позиций по отношению к предыдущему дню, выраженное в процентах. 4 линии для длинных и коротких позиций физических и юридических лиц.

Источник

5 основных индикаторов, использующихся в техническом анализе

Содержание

Введение

1. Индекс относительной силы (RSI)

Индекс относительной силы (от англ. Relative Strength Index, сокр. RSI) – это индикатор импульса, который предоставляет показатели, на основе которых можно сделать вывод: перекуплен актив или перепродан. Это достигается путем измерения величины недавних изменений цен (стандартная настройка состоит из 14 предидущих периодов, 14 дней, 14 часов и т. д.). Затем данные отображаются в виде осциллятора, который может иметь значение от 0 до 100.( j

Поскольку RSI является индикатором импульса, он показывает силу с которой меняется цена. Это означает, что если индикатор увеличивается, когда цена растет, тенденция к повышению сильна, и приходит все больше и больше покупателей. Напротив, если мера измерения индикатора уменьшается, а цена растет, это может свидетельствовать о том, что продавцы вскоре могут получить контроль над данным рынком.

2. Средняя скользящая (МА)

Двумя наиболее часто используемыми средними скользящими являются простая средняя скользящая (SMA или MA) и экспоненциальная средняя скользящая (EMA). SMA формируется на основе ценовых данных за определенный период, и их среднего значения. Например, 10-дневный SMA строится путем расчета средней цены за последние 10 дней. В свою очередь, EMA придает большее значение последним ценовым данным. Это делает его более чувствительным к недавним изменениям цены.

Как уже упоминалось, средняя скользящая является запаздывающим индикатором. Чем дольше период, тем больше задержка сигнала. Таким образом, 200-дневная SMA намного медленнее отреагирует на недавнее изменение цены, чем 50-дневная SMA.

Трейдеры также могут использовать пересечения или так называемые кроссоверы скользящих средних в качестве сигнала на покупку или продажу. Например, если 100-дневная SMA пересекает 200-дневную SMA, это может рассматриваться как сигнал на продажу. Но что именно означает этот крест? Это указывает на то, что средняя цена за последние 100 дней теперь ниже, чем за последние 200 дней. Идея продажи здесь заключается в том, что краткосрочные движения цены больше не следуют за восходящим трендом и в большинстве случаев тенденция может измениться.

3. Конвергенция/дивергенция средних скользящих (MACD)

MACD (сокр. от Moving Average Convergence Divergence) – это технический индикатор, предназначенный для определения будущего ценового движения актива при помощи взаимосвязи двух средних скользящих. Он состоит из двух линий: линии MACD и сигнальной линии. Линия MACD рассчитывается путем вычитания 26-дневной EMA из 12-дневной EMA, после чего данный результат отражается над 9-дневной ЕМА, которая выступает в роли сигнальной линии. Многие инструменты построения графиков часто содержат гистограмму, которая показывает расстояние между этими линиями.

В поисках дивергенции (расхождения) между MACD и движением цены, трейдеры могут получить представление о силе текущего тренда. Например: цена демонстрирует новый максимум, в то время как MACD отражает очень низкие показатели, это говорит о том, что рынок в скором времени может развернуться. Благодаря этому индикатору мы можем сделать вывод: что при такой высокой цене и низком уровне импульса велика вероятность отката или разворота.

Вдобавок к этому, трейдеры могут использовать данный индикатор для поиска пересечений между линией MACD и ее сигнальной линией. Как правило, сигналом на покупку считают момент, когда линия MACD пересекает сигнальную линию снизу вверх. И наоборот, сигналом на продажу является точка пересечения сигнальной линии линией MACD сверху вниз.

MACD часто используется в сочетании с RSI, поскольку оба индикатора измеряют импульс, но делают это исходя из разных данных. Предполагается, что вместе они могут дать более полный технический обзор рынка.

4. Стохастик RSI (StochRSI)

Стохастик RSI (от англ. Relative Strength Index, сокр. RSI) является осциллятором отслеживающим движения цены для определения перекупленности или перепроданности актива. Как следует из названия, стохастик – это производная от обычного RSI, которая формируется на основе базовых показателей вместо данных о цене. Индикатор рассчитывается путем применения формулы стохастик RSI к обычным значениям RSI. Стандартные установки индикатора находятся в диапазоне от 0 до 1 (или от 0 до 100).

Благодаря своей чувствительности, стохастик RSI может генерировать множество сложно интерпретируемых торговых сигналов. Как правило, он имеет тенденцию быть наиболее полезным, когда показатели находятся вблизи верхних или нижних крайностей своего диапазона.

Если показатель стохастик RSI выше 0.8 – его принято считать перекупленным, а значение ниже 0.2 может свидетельствовать о перепроданности. Значение 0 означает, что RSI имеет самое низкое значение в измеряемом периоде (настройка по умолчанию обычно равна 14). В другом случае, значение 1 означает, что RSI имеет самое высокое значение за измеряемый период.

Аналогично стандартным настройкам индикатора, сигналы стохастик RSI о перекупленности или перепроданности не означают, что цена пойдет именно в том направлении, куда направляет индикатор. В данном случае, это просто указывает на то, что значения RSI (на основе которых были получены значения стохастик RSI) близки к крайним показателям. Важно помнить, что стохастик RSI более чувствителен, чем его предшественник, поэтому он генерирует больше ложных или вводящих в заблуждение сигналов.

5. Линии Боллинджера (BB)

Как правило, чем ближе цена к верхней линии, тем выше перекупленность выбранного актив. В противоположной ситуации, чем ближе цена к нижней линии, тем он выше его перепроданность. В большинстве случаев цена не выходит за пределы линий, но не исключено что она может пробиться выше или ниже их. Хоть такой вариант развития событий не может быть торговым сигналом сам по себе, он служит индикатором экстремальных рыночных условий.

Другая важнейшая концепция из линий называется сжатие (от англ. squeeze). Такой случай относится к периоду низкой волатильности, когда все линии очень близки друг к другу. В данной ситуации индикатор может сигнализировать о потенциальной волатильности в будущем, в противоположном случае, если линии находятся на большом расстоянии друг от друга, это может свидетельствовать о возможном снижении ценовых колебаний.

Заключение

Несмотря на то, что технические индикаторы предоставляют данные, с помощью которых вам будет легче ориентироваться на рынке, важно учитывать, что интерпретация таких данных крайне субъективна. Поэтому, прежде чем формировать свои сделки необходимо позаботиться о том, чтобы ваши личные предубеждения никак не влияли на принятие ваших решений. То, что может быть прямым сигналом покупки или продажи для одного трейдера, для другого покажется простым рыночным шумом.

Источник