- Срок окупаемости инвестиций: формулы расчета и примеры

- Способы расчета

- Понятие и применение срока окупаемости инвестиций

- Срок окупаемости венчурных инвестиций

- Срок окупаемости капитальных вложений

- Срок окупаемости оборудования

- Как рассчитать срок окупаемости проекта: формулы и примеры

- Простой метод определения периода окупаемости инвестиции

- Дисконтированный (DPP) подход к сроку окупаемости

- Вычисление с помощью Excel и онлайн-калькуляторов

- Анализ полученных данных и критерии принятия решений об инвестировании

- Показатель окупаемости капитальных вложений формула

- Единицы измерения капиталовложений

- Чем обусловлены методы расчетов инвестиций?

- Как рассчитываются капиталовложения

- Видео – Способы оценки эффективности капиталовложений

Срок окупаемости инвестиций: формулы расчета и примеры

Способы расчета

В этой статье мы привели все необходимые формулы для расчета срока окупаемости инвестиций, также вам доступна для скачивания готовая таблица Excel и онлайн-калькулятор.

Каждый инвестор, принимая решение о финансировании проекта, хочет знать, насколько быстро окупится его вложение. Чем меньшим будет это время, тем для него лучше. Для ответа на этот волнующий вопрос есть вполне конкретный экономический показатель – срок окупаемости. Формула его кажется очень простой: достаточно поделить сумму инвестиции на ожидаемую чистую прибыль за месяц или год. На самом же деле очень многое зависит от других различных факторов, которые следует учитывать.

Статья о том, как посчитать срок окупаемости инвестиции с максимально возможной точностью.

Понятие и применение срока окупаемости инвестиций

В упрощенном виде срок окупаемости инвестиций представляет собой «период выплаты возврата» (так с английского можно перевести термин payback period, сокращенно PP или PBP), то есть время выхода на «точку ноль». При определенных обстоятельствах вложение начинает давать отдачу практически сразу. Например, сдача в аренду купленной коммерческой недвижимости может приносить доход уже в первый месяц. Однако следует понимать, что такое условие соблюдается не всегда.

Ряд инвестиций характеризуется необходимостью длительной подготовки для доведения проекта до состояния коммерческой эксплуатационной готовности. Простыми словами это означает, что требуется время для того, чтобы вложение начало давать прибыль.

К этой категории относятся практически все венчурные инвестиции, научно-исследовательские и инженерные работы, проекты в области искусства (например, производство фильмов) и т. п.

Кроме этого обстоятельства, необходимо учитывать возможное возникновение необходимости в дополнительных вложениях по ходу реализации проекта.

Таким образом, общий период полного возврата инвестиции определяется минимальным сроком окупаемости и продолжительностью доведения объекта до состояния коммерческой эффективности (способности приносить текущую прибыль).

Исходя из изложенных положений можно сформулировать определение срока, в течение которого будет пройдена «точка ноль».

Под сроком окупаемости инвестиций понимается упрощенный расчетный показатель, характеризующий время, необходимое для возмещения начальных расходов инвестора на основе запланированного уровня рентабельности инновационного проекта.

В этой формулировке принят ряд допущений:

- Во-первых, предполагается, что будет достигнута запланированная рентабельность.

- Во-вторых, ничего не сказано о возможности дополнительных вложений.

- В-третьих, не учитывается уровень инфляции.

Тем не менее, трудности планирования не означают его бесполезности. Ни один инвестор не станет финансировать проект без бизнес-плана, в котором, в частности, указан расчетный срок окупаемости.

Срок окупаемости венчурных инвестиций

Срок окупаемости инвестиций обратно пропорционален доходности проекта. Иными словами, чем выше рентабельность бизнеса, тем быстрее будут компенсированы затраты на реализацию.

Наиболее сложная задача состоит в том, как определить степень прибыльности венчура. Методики основаны на математическом анализе и статистической оценке доходности предыдущих инвестиций.

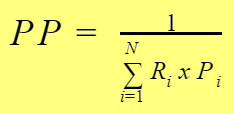

В конечном виде формула выглядит так:

- PP – расчетный период возврата инвестиций;

- R – рентабельность инвестированного проекта под номером i;

- N – общее количество проектов;

- P – вероятность успеха реализации проекта.

Параметры R и P приводятся в форме десятичной дроби, меньшей или равной единице. Легко заметить, что знаменатель представляет собой вероятностное распределение возможного исхода проекта. Статистику за каждый месяц или год, необходимую для расчета шанса на получение запланированной рентабельности инвестор ведет сам, исходя из собственного опыта.

Срок окупаемости капитальных вложений

Капитальными вложениями называются инвестиции, направленные на приобретение основных средств. Иными словами, это мероприятия, целью которых ставится модернизация и переоснащение производственных мощностей и проведение проектно-изыскательских работ. В результате должны повышаться главные экономические показатели предприятия, в частности, рентабельность.

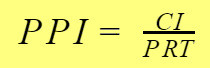

Срок окупаемости капитальных вложений определяется по формуле, похожей на ранее приведенную, так как тоже представляет собой дробь.

- PPI – срок окупаемости инвестиций в развитие основных фондов, выраженный в зависимости от выбранного временного периода в месяцах или годах;

- CI – сумма капитальных вложений, руб.;

- PRT – сумма чистой прибыли, полученной в тех же временных рамках, что и срок окупаемости (за месяц, квартал, полугодие или год).

Из формулы видно, что чем меньше вкладывается денег и чем выше их отдача (прибыльность), тем быстрее окупится инвестиция в основные фонды, то есть капитальная инвестиция.

Если модернизации подлежит отдельное направление хозяйственной деятельности, срок окупаемости вложенных в него средств не должен превышать нормативный период всех остальных капитальных инвестиций. Это означает, что всё предприятие не может своей рентабельностью покрывать затраты на модернизацию отдельного проекта – в противном случае в нем нет экономического смысла.

В ходе реализации проекта нередки случаи, когда изначальной расчетной базовой суммы не хватает. Вложения, осуществляемые в таких ситуациях, называются дополнительными.

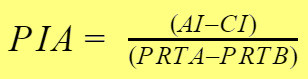

Расчет срока окупаемости инвестиционного проекта по дополнительным вложениям производится согласно формуле:

- PIA – срок окупаемости доп. вложений, выраженный в зависимости от выбранного временного периода;

- AI – сумма инвестиции с дополнительным вложением в проект;

- CI – базовая сумма капитальных вложений;

- PRTA – сумма прибыли, достигнутая после дополнительного вложения;

- PRTB – сумма базовой прибыли.

Срок окупаемости оборудования

Расчет окупаемости оборудования производится по принципу, общему для всех инвестиций. Некоторая особенность заключается во включении в сумму капитального вложения всех затрат, связанных с доставкой и вводом в эксплуатацию основного средства.

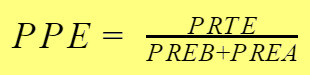

Формула окупаемости оборудования:

- PPE – период окупаемости основного средства;

- PRTE – валовая прибыль, принесенная эксплуатацией оборудования;

- PREB – базовая стоимость оборудования;

- PREA – дополнительные издержки на ввод в эксплуатацию.

Как рассчитать срок окупаемости проекта: формулы и примеры

Методология и недостатки расчета показателя периода окупаемости затрат на реализацию проекта или внедрение новой технологии уже частично освещены. Минусы – невысокая точность и отсутствие учета многих факторов, влияющих на суммы себестоимости и прибыли. Указанные выше способы, однако, обладают важным достоинством – они просты и позволяют инвестору быстро предварительно оценить срок окупаемости проекта. Формула грубого деления суммы вложения на прибыль относительно точна, если реализация и достижение эффекта происходят скоротечно. Более точный расчет окупаемости осуществляется двумя методами: простым и дисконтированным.

Дисконтированный и простой способы различаются участием в формуле коэффициента (ставки дисконтирования), учитывающего стоимость отвлекаемого капитала, чем измеряется эффективность его использования. Ниже мы рассмотрим формулы и примеры расчетов, в результате которых найдем сроки окупаемости инвестиций обоими методами.

Простой метод определения периода окупаемости инвестиции

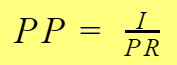

Формула PP, позволяющая произвести расчет простого срока окупаемости (во многих источниках также обозначается как Ток) уже рассматривалась выше.

- PP – срок окупаемости;

- I – сумма капиталовложений;

- PR – чистый доход от инвестиции.

Именно математическая простота расчета одновременно является его достоинством и недостатком.

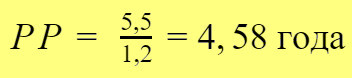

Пример: для предприятия приобретено новое оборудование на сумму 5,5 млн руб. В течение года оно принесло доход в размере 1,2 млн руб. Подставляем значения:

Можно сделать вывод о том, что примерно через 4 года и 7 месяцев произойдет полная окупаемость инвестиций. Формула при этом допускает статический уровень инфляции, что в реальных условиях маловероятно.

К тому же инвестор, вкладывая средства, хочет не только компенсировать издержки, но и получить какую-то отдачу. Если исходить из полученного результата, ему грозят косвенные убытки (о них несколько позже).

Еще один недостаток формулы – игнорирование возможных флуктуаций денежных потоков во времени: предполагается, что погашаться затраты будут равномерными порциями. Расчет по балансу дохода в итоге может привести к другим результатам.

Дисконтированный (DPP) подход к сроку окупаемости

Определение дисконтированной длительности окупаемости (DPBP) проекта производится на основе приведенного чистого дохода. Принцип остается тем же, что и при простом методе. Однако расчет окупаемости проекта при простом делении суммы инвестиции на прибыль в итоге дает продолжительность без учета дисконта. Именно этим в лучшую сторону отличается DPP-подход.

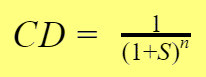

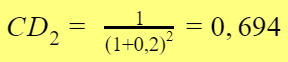

Метод основан на применении поправочного коэффициента дисконтирования. Он рассчитывается по формуле:

- CD – коэффициент дисконтирования;

- S – ставка дисконтирования;

- n – номер расчетного периода.

Под ставкой дисконтирования S понимается динамический (переменный) коэффициент, устанавливаемый инвестором на основе действия внешних факторов и объективно существующих обстоятельств. В частности, капитал, вложенный в развитие проекта, может быть инвестирован альтернативно. Средства могут быть помещены на депозит под процент, зависящий от ставки рефинансирования ЦБ. Наконец, у каждого бизнесмена есть собственные представления о том, какой должен быть оптимальный доход на каждый вложенный рубль.

Метод определения срока окупаемости инвестиции на основе DPP-подхода применяется точно так же, как и простой, но с учетом приведенной стоимости проекта.

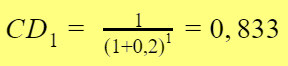

Пример: инвестор приобрел объект коммерческой недвижимости за 1 млн 200 тыс. руб. и заключил договор аренды, по которому в 2015 году получил доход в размере 100 тыс. руб., и в 2016 году – 150 тыс. руб. Предприниматель установил для себя ставку дисконтирования, равную 20% (0,2 в коэффициентном выражении).

Коэффициент дисконтирования за первый период (2015 год) будет равен:

За второй период (2016 год):

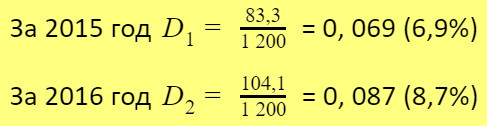

На основе этих данных, полученная им сумма прибыли будет эквивалентна:

- 100 тыс. руб. х 0,833 = 83,3 тыс. руб. – за 2015 год;

- 150 тыс. руб. х 0,694 = 104,1 тыс. руб. – за 2016 год;

Величина, обратная сроку окупаемости называется эффективностью или годовой доходностью проекта (D). Рассчитаем эти показатели для каждого года:

Соответственно, по результатам 2015 года общий дисконтированный срок окупаемости составляет 14,49 лет, а по итогам 2016 года – 11,49 лет.

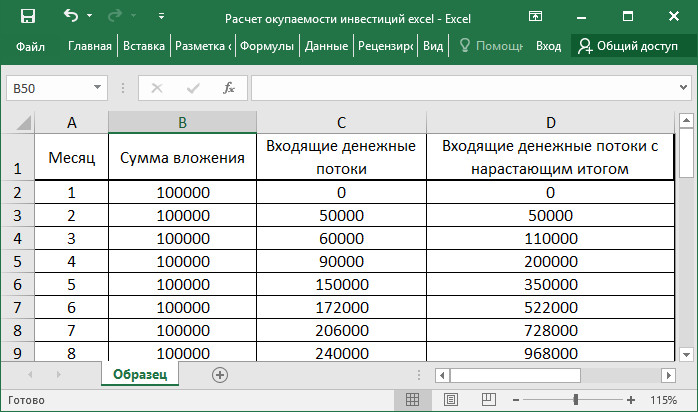

Вычисление с помощью Excel и онлайн-калькуляторов

Рассчитать окупаемость проекта вручную непросто, однако возможна автоматизация процесса. Для этого используется простая таблица в экселе, состоящая из четырех колонок: номер месяца, вложенная сумма, входящие денежные потоки и входящие денежные потоки с нарастающим итогом (новое значение добавляется к сумме предыдущих).

К форме привязывается график. Найти срок окупаемости просто – он соответствует месяцу, в котором произойдет пересечение линии диаграммы с горизонталью значения суммы инвестиции.

При клике на картинку будет скачана таблица расчета окупаемости в формате excel.

Еще проще определить срок окупаемости инвестиции по калькулятору, пример которого можно увидеть по этой ссылке:

Анализ полученных данных и критерии принятия решений об инвестировании

Решение о финансировании проекта принимается в зависимости от того, какие факторы учитывает инвестиционный критерий, считающийся в данной обстановке главным. Наиболее важными и определяющими показателями служат рентабельность и окупаемость. Разница между ними в том, что чем выше прибыльность, тем короче срок возврата вложенных в проект средств при прочих равных условиях.

Не всегда инвестор ставит целью скорейшую окупаемость. Во многих случаях финансируются проекты, отдача по которым относится к дальней перспективе. К тому же для разных отраслей нормативы окупаемости отличаются. Единственное обязательное условие реализации проекта – его высокая рентабельность после прохождения «точки ноль».

Источник

Показатель окупаемости капитальных вложений формула

Расчет капитальных вложений

Под общей эффективностью капитальных вложений подразумевается экономический показатель, определяющий целесообразность капиталовложений во время исследования или планирования будущего проекта. При этом сопоставляется эффект от возможных инвестиций в сферы материального и нематериального производства, а также проводится сравнение полученной информации с действующими нормативами.

Соотношение между различными источниками капитальных вложений

Единицы измерения капиталовложений

При расчете капитальных вложений в производство любого типа эффект измеряется в приведенных ниже единицах:

- в стоимостной оценке (объемы дополнительного дохода, объемы реализации услуг или продукции);

- в текущих параметрах (производственная мощность, вместительность объектов, пропускная способность и проч.);

- в относительных параметрах (например, определение степени комфортности проживания);

- в параметрах охвата типами услуг (количество мест в кинозале, площадь жилища и проч.).

Обратите внимание! Общий показатель эффективности капиталовложений рассчитывается как соотношение объема инвестиций к величине эффекта.

Результаты произведенных расчетов сопоставляются с параметрами эффективности или другими показателями, относящимися к предыдущему году. В результате капиталовложения признаются эффективными в том случае, если итоговый показатель эффективности не будет ниже нормативного.

Чем обусловлены методы расчетов инвестиций?

Чем обусловлены методы расчетов инвестиций

Каждый инвестиционный проект является результатом потребностей предприятия. Чтобы проект был жизнеспособным, он должен соответствовать стратегии и экономической политике предприятия, которые выражаются преимущественно в повышении производительности.

Расчет капитальный вложений – это главный инструмент инвестиционного анализа. Именно от результатов этого расчета зависит правильность принятия инвестиционного решения. Универсальных методов нет, они подбираются в индивидуальном порядке. Дело в том, что инвестиционные проекты могут быть самыми разными как по масштабам, так и по объему капиталовложений.

Обратите внимание! Если проект мелкий и не требует больших финансовых вливаний для расширения производства или же у него довольно небольшой срок полезной эксплуатации, то могут быть использованы самые простые способы расчета (детальнее о них несколько позже).

Коэффициент экономической эффекивности капитальных вложений

Если же говорить о более масштабных проектах (к примеру, строительство нового объекта, освоение новых производственных отраслей и проч.), которые требуют больших финансовых вливаний, то возникает необходимость в учете множества факторов, вследствие чего проводятся сложные расчеты и корректируются методы анализа. Чем большие масштабы проекта, тем большее влияние он оказывает на все аспекты хозяйственной деятельности организации, поэтому расчеты должны быть предельно точными.

Есть один момент, который существенно усложняет оценку эффективности вложений. Мы говорим о длительном сроке реализации, который порой достигает нескольких лет. И если в таких длительных проектах имеет место хоть малейшая ошибка в расчетах, то в будущем могут быть самые неожиданные последствия, вплоть до финансовых потерь.

Как рассчитываются капиталовложения

Коэффициент экономической эффективности капитальных вложений

Обратите внимание! Любое инвестирование должно быть выгодным для инвестора. Оно должно приносить прибыль как инвестору, так и самому предприятию.

Существует два коэффициента, с помощью которых определяется эффективность капиталовложений:

В первом случае подразумевается соотношение планируемых результатов к расходам для их получения. Что характерно, эффективность следует рассчитывать на каждом из этапов планирования. Результатом проведения таких расчетов является определение периода окупаемости инвестиций.

Есть формула, по которой рассчитывается эффективность капиталовложений. Она выглядит следующим образом:

П/К=Э

- П – это прибыль за определенный срок;

- К – капиталовложения;

- Э – эффективность инвестиций.

Стоит заметить, что если рассчитываются достаточно крупные инвестиции в промышленные отрасли, то формула может выглядеть несколько по-другому. Точнее, она будет выглядеть так:

(Ц-С)/К=Э

В данном случае:

- Ц – это цена производимого товара за год;

- С – себестоимость производимых товаров;

- К – капиталовложения;

- Э – эффективность деятельности фирмы.

В торговой сфере показатель определяется по другой формуле:

(Н-И)/К=Э

- Н – объемы надбавок;

- И – оборотные издержки;

- К – капиталовложения;

- Э – эффективность.

Касаемо срока окупаемости, то формула, которую можно использовать для его определения, зависит исключительно от сферы деятельности предприятия. Возможных вариантов есть несколько.

Для сферы торговли:

К/(Н-И)=Т

Для промышленной сферы:

К/(Ц-С)=Т

Стандартная формула, применимая для большинства случаев:

К/П=Т

Обратите внимание! После расчета капиталовложений полученную информацию необходимо сравнить с той, что была получена в течение предыдущих периодов (или с нормативными параметрами). Проект является прибыльным, если его эффективность равна нормативной или же превышает ее.

Видео – Способы оценки эффективности капиталовложений

Если же инвестиционный проект неэффективен даже при наличии всех мер государственной поддержки, то он должен быть отвергнут ввиду нецелесообразности.

Состав аналитических коэффициентов финансово-экономической деятельности предприятия

Источник