- ВНУТРЕННЯЯ НОРМА ОКУПАЕМОСТИ ИНВЕСТИЦИЙ. ЧИСТАЯ ДИСКОНТИРОВАННАЯ СТОИМОСТЬ

- Окупаемость инвестиций – нормы, расчеты, показатели

- Срок окупаемости инвестиций проекта

- Показатели срока окупаемости

- Дисконтированная окупаемость инвестиций

- Норма окупаемости инвестиций

- Расчет окупаемости инвестиций

- Формула

- Чистая окупаемость инвестиций

- Показатель окупаемости инвестиций

- Условия бесконечного срока окупаемости инвестиций

ВНУТРЕННЯЯ НОРМА ОКУПАЕМОСТИ ИНВЕСТИЦИЙ. ЧИСТАЯ ДИСКОНТИРОВАННАЯ СТОИМОСТЬ

Определение целесообразности осуществления инвестиций путем сопоставления предельной нормы окупаемости со ставкой процента возможно только по краткосрочным инвестициям. При оценке целесообразности долгосрочных инвестиций определяется внутренняя норма окупаемости инвестиций, или внутренняя норма доходности (Internal Rate of Return, IRR). Она представляет собой ту же предельную норму окупаемости, только применительно к производственным активам со сроком службы в течение нескольких лет.

Чтобы определить внутреннюю норму окупаемости инвестиций, надо, ориентируясь на рассмотренный принцип дисконтирования, стоимость инвестиций в данный производственный объект приравнять к сумме доходов, которые этот объект даст за все годы его предполагаемого функционирования, причем процент r принять за неизвестное:

Решение такого уравнения относительно € позволит определить внутреннюю норму окупаемости данного инвестиционного проекта, т.к., € фактически характеризует темп, с которым сумма инвестиций, представляющая издержки по инвестированию, должна расти, чтобы обеспечивать доходы Rj.

Если эта норма будет больше ставки рыночного процента (т.е. если € > i), то фирме имеет смысл осуществлять данный инвестиционный проект, в противном случае инвестирование не имеет экономического смысла.

Рассмотрим на конкретном примере целесообразность осуществления инвестирования, опираясь на расчет внутренней нормы окупаемости инвестиций. Предположим, что решается вопрос о приобретении оборудования за 10 тыс. дол. Известно, что в течение первого года эксплуатации это оборудование не даст никакой прибыли, а в конце второго года обеспечит чистый доход в 12 тыс. дол. Внутренняя норма окупаемости будет рассчитываться следующим образом:

10 = 0 + 12 / (1 + € ) 2 , . € = 9,5%.

Если рыночная ставка равна, например, 10% годовых, то приобретение данного оборудования не представляется целесообразным, т.к. альтернативная стоимость инвестирования (т.е. рыночная процентная ставка) превышает окупаемость инвестирования (10% > 9,5%)[24].

Чистая дисконтированная стоимость. Решая вопрос о целесообразности новых инвестиций, фирма может также использовать показатель чистой дисконтированной (приведенной, текущей) стоимости (Net Present Value, NPV). Чтобы определить NPV инвестиционного проекта, надо сравнить объем инвестиций в данный проект с общей дисконтированной стоимостью будущих доходов, которые предполагается получить за период предстоящей эксплуатации этого объекта. Если предполагается, что инвестиции I в данный объект принесут в следующие десять лет прибыль в размере П1, П2, П3, . П10, то NPV будет равна:

Как видим, NPV представляет собой суммарную приведенную стоимость доходов за вычетом затрат, т.е. фактически характеризует чистую прибыль фирмы от инвестиций. Фирме следует осуществлять инвестиции только тогда, когда чистая прибыль положительна, т.е. когда NPV > 0.

При расчете NPV очень важно правильно сориентироваться относительно R, т.к. R в данном случае — это та норма прибыли, которую фирма могла бы получить от аналогичных инвестиций. Под аналогичными понимаются инвестиции с таким же риском. Поскольку чем более рискованным является тот или иной вариант инвестирования, тем больше ожидаемая от него прибыль, следовательно, высокорискованные инвестиционные проекты при расчете NPV должны исходить из достаточно высоких значений R. Напротив, если данный проект совсем не связан с риском (т.е. фирма уверена, что будущие доходы составят П1, П2 и т.д.), то вмененные издержки на инвестирование такого проекта следует считать равными прибыли, совсем свободной от риска. В качестве нормы прибыли, на которую следует ориентироваться в случае выбора безрискового проекта, можно использовать норму прибыли, получаемую от государственных облигаций. Если, например, данный инвестиционный проект рассчитан на десять лет, то фирма для вычисления по этому проекту NPV может использовать годовую ставку процента по десятилетней государственной облигации. Если NPV будет равна нулю, т.е. доход от инвестирования будет просто равен вмененным издержкам, то фирма будет безразлична к тому, вкладывать ли ей капитал или нет. Если NPV будет больше нуля, то, следовательно, доход превышает вмененные издержки, и инвестиции будут прибыльными.

Предположим, имеется инвестиционный проект, рассчитанный на девять месяцев, который предполагает затраты в размере 1000 ден. ед., доход в 300 ден. ед. через три месяца и доход в 1000 ден. ед. через девять месяцев. В качестве альтернативного инвестиционного решения по данному проекту рассматривается банковский депозит, обеспечивающий доходность в 40% годовых с ежеквартальной выплатой процентов (10% суммы вклада выплачиваются каждые три месяца). NPV данного проекта будет равна:

NPV = –1000 + 300 / (1 + 0,4/4) 1 + 1000 / (1 + 0,4/4) 3 = 24,04 ден. ед.[25]

Поскольку NPV > 0, то данный проект выгоден.

Если данный инвестиционный проект предполагает осуществление инвестиций в течение ряда лет, то NPV такого инвестиционного проекта будет определяться путем сопоставления суммарной дисконтированной стоимости доходов, обеспечиваемых данным проектом, и суммарной дисконтированной стоимости затрат, т.е. NPV в этом случае будет оцениваться путем сравнения сегодняшней стоимости, будущих доходов и будущих затрат.

Из характеристики содержания чистой дисконтированной стоимости очевидно, что существует объективная связь между величиной NPV и процентной ставкой. Как правило, наблюдается обратная зависимость между данными величинами. Так получается потому, что высокая процентная ставка обычно снижает сегодняшнюю стоимость будущих доходов более значительно, чем стоимость будущих затрат, которые чаще всего производятся в большем объеме в начальные периоды реализации инвестиционного проекта. Графически типичный вариант взаимосвязи чистой дисконтированной стоимости и ставки процента может быть представлен следующим образом (рис. 8.6)[26]:

Рис. 8.6. Зависимость между чистой дисконтированной стоимостью и ставкой процента

Как видно из графика, чем больше ставка процента, тем меньше значение NPV. При относительно невысоких ставках процента (до точки пересечения кривой NPV с линией ставки процента) чистая дисконтированная стоимость хотя и снижается, но остается положительной. При высоких ставках процента NPV принимает отрицательные значения, т.е. реализация проекта утрачивает экономический смысл. Точка пересечения кривой NPV и линии i характеризует такое значение ставки процента, при котором сегодняшняя стоимость затрат равняется сегодняшней стоимости доходов, т.к. в этой точке NPV = 0. Соответственно, значение процентной ставки i в данной точке является внутренней нормой окупаемости данного проекта.

Как показывают характеристики рассмотренных нами двух важнейших критериев эффективности инвестиционных решений — внутренней нормы окупаемости инвестиций и чистой дисконтированной стоимости, каждый из них способен обеспечивать достаточно надежные оценки целесообразности или нецелесообразности осуществления тех или иных инвестиций. Вместе с тем при оценках различных вариантов инвестиционных проектов считается полезным использовать оба данных критерия.

Предположим, например, что имеются два инвестиционных проекта, зависимости NPV которых от процентной ставки на графике представлены следующим образом (рис. 8.7)[27]:

Рис. 8.7. Сравнение критериев NPV и IRR

Как видно из рисунка, точка пересечения кривой NPV с линией i более отдалена от начала координат у второго проекта. Следовательно, второй проект имеет более высокую внутреннюю норму доходности, чем первый. Вместе с тем при процентной ставке i1 более выгодным оказывается первый проект, т.к. его чистая дисконтированная стоимость выше, чем у второго проекта.

Степень доверия инвесторов к финансовому рынку и успешность их участия в работе данного рынка существенно зависят от информационной эффективности финансового рынка.

Как уже отмечалось, при оценке чистой дисконтированной стоимости инвестиционных проектов важно правильно выбрать норму прибыли, на которую инвестор мог бы ориентироваться. Данная норма прибыли, или ставка дисконтирования, должна характеризовать доходность альтернативных инвестиций с такой же или сравнимой степенью риска. Такой подход к определению ставки дисконтирования важен потому, что данная ставка должна соответствовать степени уверенности инвестора в получении будущего дохода. Если инвестор не склонен к риску, то два альтернативных инвестиционных проекта — безрисковый и рискованный — будут для него эквивалентны только в том случае, если ожидаемая доходность рискованного проекта будет превышать безрисковую доходность, т.е. включать в себя премию за риск.

Принимая решение о вложениях своих средств, инвестор учитывает не только свои цели и предпочтения относительно риска и дохода, но и по возможности истинные стоимости тех или иных финансовых активов. Степень точности оценок инвесторами истинной стоимости активов зависит от полноты и точности их информации о тех факторах, которые влияют или могут повлиять на будущие доходы в связи с использованием данных активов. Поскольку цены финансовых активов формируются под воздействием спроса и предложения, то от полноты и точности таких оценок истинной стоимости активов зависит степень информационной эффективности данного рынка. Если, например, значительная (преобладающая) часть участников рынка будет оценивать тот или иной актив выше его текущей рыночной цены, т.е. будет считать данный актив недооцененным, то спрос на этот актив начнет повышаться, что приведет к росту его цены. Напротив, если бы бoльшая часть инвесторов посчитали, что актив переоценен рынком, то его предложение возросло бы и цена стала бы снижаться. Таким образом, цены финансовых активов на нормально работающих рынках всегда примерно соответствуют оценкам их истинной стоимости со стороны большинства инвесторов, и важно лишь, точны ли эти оценки.

Согласно гипотезе об информационной эффективности финансового рынка участники рынка верно оценивают истинные стоимости финансовых активов, в результате чего рыночные цены активов соответствуют их истинной стоимости. Если исходить из данной гипотезы, то цены на финансовых рынках и, следовательно, уровни доходности финансовых активов в точности соответствуют степени риска, связанного с определенными видами инвестиций. В рамках отмеченной гипотезы выделяются строгая, полустрогая и слабая формы информационной эффективности финансовых рынков.

Строгая форма эффективности финансового рынка означает предположение, что цены на этом рынке в точности соответствуют инвестиционной стоимости активов и что, следовательно, активы оценены с использованием абсолютно полной и точной информации и самых совершенных методов оценки. Такая форма эффективности финансового рынка отражает представления об идеальном варианте работы данного вида рынка, т.к. в реальной практике всегда имеются факты либо запаздывания, либо недоступности хотя бы части информации, либо вообще отсутствия таковой.

Более реалистичным является предположение о полустрогой форме эффективности финансового рынка, согласно которому цены финансовых активов отражают не абсолютно всю, а лишь общедоступную для инвесторов информацию об этих активах.

Если исходить из предположения о слабой форме информационной эффективности финансового рынка, то это будет означать, что оценки инвесторами истинной стоимости финансовых активов предполагаются на основе исторической (прошлой) информации.

Чем выше степень информационной эффективности финансового рынка, тем меньше возможностей для осуществления на этом рынке спекулятивных арбитражных операций. Арбитраж означает получение гарантированной положительной прибыли при нулевых инвестициях вследствие более высокой точности оценок истинной стоимости финансовых активов спекулянтами–арбитражерами по сравнению с рыночными ценами. Если же в текущей рыночной цене будет учтена вся информация, имеющая значение для данного актива, то более точные оценки его стоимости, чем оценка самого рынка, будут просто невозможными. В результате информационно эффективный рынок обеспечивает наиболее точное прогнозирование доходности и степени риска инвестиций. Если же рынок характеризуется слабой формой информационной эффективности, то прогнозировать будущие изменения цены на основе прошлой информации и получать на основе этих прогнозов арбитражную прибыль оказывается невозможным. Если рынок эффективен в слабой форме, то справедливой является гипотеза случайного шага: цена отражает всю прошлую информацию о данном активе, следовательно, колебания цен на рынке представляют собой случайный процесс.

От того, насколько высока или низка информационная эффективность финансового рынка, во многом зависит общеэкономическая эффективность распределения ресурсов в экономике. По В. Парето, как известно, экономически эффективным распределением ресурсов является такое распределение, при котором выгоды от использования ресурсов равны альтернативной стоимости этих ресурсов. Из приведенного ранее материала следует, что применительно к финансовому рынку это общее правило выражается равенством рыночной цены и инвестиционной стоимости финансовых активов: P = V, где V представляет собой суммарную дисконтированную стоимость будущих доходов от того или иного финансового актива (объекта инвестирования). Если данное равенство не будет выполняться, то это будет означать, что инвестиционные ресурсы (сбережения) распределяются неэффективно. Если цены окажутся выше дисконтированной стоимости будущих доходов (P> V), то это будет означать, что относительно выгодные проекты финансируются в недостаточных объемах. Если же сформируется неравенство обратного порядка (P

Источник

Окупаемость инвестиций – нормы, расчеты, показатели

Окупаемость инвестиций представляет собой сложный процесс планирования, расчетов и анализа. Для того, чтобы определить сроки, необходимо разбираться в видах процедур, нормах и показателях. Специфика работы с инвестициями, получение отдачи от вложенных средств – это сложная работа, которую облегчает опыт и своевременная информированность.

При работе с инвестициями полезной будет следующая информация:

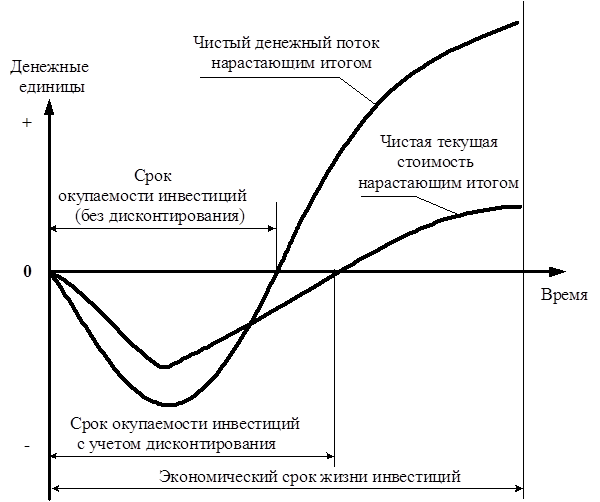

Срок окупаемости инвестиций проекта

Срок окупаемости инвестиций является минимальным периодом, в течение которого будут возвращены денежные средства, направленные на финансирование инвестиционного проекта или бизнеса. Это основной показатель при оценивании бизнес-плана проекта с точки зрения инвестора.

Показатели срока окупаемости

- Сроки окупаемости инвестиций;

- Дисконтированные сроки окупаемости инвестиций;

- Сроки окупаемости, включая ликвидационную стоимость.

Для использования формулы, определения срока окупаемости инвестиционного проекта под расходами имеют ввиду расходы на улучшение процесса производства или покупки продукта. Этот процесс предполагает определенные временные затраты, поэтому ожидать моментального возврата средств и получения результатов эффективности — ошибочно.

Дисконтированная окупаемость инвестиций

В мировой практике при работе с инвестициями используется английской обозначение дисконтированного срока окупаемости инвестиций – DPP (Discounted Payback Period).

Это срок, во время которого возвращаются вложенные деньги, включая ставку дисконта. Формула отличается от традиционного расчета сроков окупаемости дисконтированием денежной массы с учетом достижения запланированных финансовых поступлений на момент текущего времени.

DPP (Discounted Payback Period) – является дисконтированным сроком окупаемости инвестиций;

IC (Invest Capital) – первоначальными инвестиционными затратами проекта;

CF (Cash Flow) – денежный поток, который запустила инвестиция;

r – уровень ставки дисконтирования;

n – сроки выполнения проекта.

Норма окупаемости инвестиций

За год норму окупаемости инвестиций считают предельной, т.е коэффициентом дисконтирования. Иными словами, имея определенную величину наличных притоков, ее объемы будут равны актуальным показателям величин их оттоков.

При указанном коэффициенте, актуальные показатели денежных притоков, согласно экономического проекта, равны настоящему объему вложенных средств. Что касается величины чистой текущей стоимости, то она равна нулю.

Уровень предельной нормы окупаемости при единовременных инвестициях рассчитываются по формуле или по графику.

Оценка уровня прибыльности инвестиций определяется с учетом ставки ссудных процентов (i), а также, данных предельной нормы окупаемости вложенных средств (г). Предельной нормой окупаемости инвестиций считается запланированная отдача от инвестиции.

Внутреннюю (предельную) норму окупаемости инвестиций обозначают процентами или долями. г = MRP K

Баланс возможен, когда MRP к = MI к или г = i.

Разность (г — i) — предельная чистая окупаемость инвестиций. Если (г — i) = 0, это означает получение оптимального объема инвестиций.

Расчет окупаемости инвестиций

ROI (Return On Investment) является коэффицентом возврата вложенных средств, а также показателем рентабельности инвестиций.

Это процентная демонстрация уровня прибыльности, если величина превышает отметку в 100%), а также убыточности, если показатели падают ниже 100% от определенного объема финансирования производства, компании или проекта.

Расчет показателей опирается на:

- Объемы себестоимостипродукта (товара/услуги)

Полный объем расходов на производство (материалы, транспортировка, оплата труда и т.д).

Уровень финальной прибыли в результате реализации.

Суммарный показатель финансирования, которое было использовано для инвестиции.

Формула

Инвесторы применяют различные формулы при определении оценки индекса ROI.

- RO I= (доход — себестоимость) /сумма инвестиций*100%

Если результат не достигает отметки 100, это означает отсутствие окупаемости вложений.

- ROI(период)= (Сумма инвестиции к концу периода + Доход за выбранный период — Размер осуществленной инвестиции) /Размер осуществленной инвестиции

Так определяется уровень доходности за период обладания активом, демонстрирует динамику роста инвестиции.

Это базовые формулы расчета окупаемости инвестиций, которые наиболее популярны среди финансистов, которые позволяют учитывать особенности любого бизнеса, предоставляя максимально точные показатели.

Коэффициент возврата инвестиций рассчитывается не для «голых» цифр, а для внесения корректировок в процесс управления деятельностью, которая осуществляется благодаря финансированию.

Чистая окупаемость инвестиций

Окупаемость инвестиций является процедурой, направленной на возврат финансирования, направленного в виде стартового капитала или дополнительной капитализации проекта.

Нельзя однозначно дать определение хорошего ROI. Различные направления и масштабы проектов предполагают индивидуальные показатели чистой окупаемости инвестиций. Безусловно, каждый инвестор рассчитывает на безубыточность проекта при положительных величинах.

Успех в определении ROI позволяет добиться чистой окупаемости инвестиций, показатели которых являются эффективными инструментами в процессе анализа финансовой стороны проекта, включая ряд внешних и внутренних факторов.

Показатель окупаемости инвестиций

ROI (return on investment) является ключевым показателем окупаемости финансовых вложений, который в инвестиционных кругах принято называть коэффициентом возврата финансирования или показателем рентабельности инвестиций.Каждая сделка, покупка или развитие бизнеса не должна обходиться без наличия подобных величин.

Математически, ROI определяется процентами, т.е. сотой частью, что позволяет считать ROI величиной безразмерной. Расчеты, также, как и разновидности сроков окупаемости инвестиций имеют различный характер, например:

ROI при владении недвижимым имуществом.

ROI приобретения бизнеса «под ключ».

ROI рекламной компании

ROI на перепродажах

Условия бесконечного срока окупаемости инвестиций

На первый взгляд можно предположить, что каждое финансирование имеет определенный срок окупаемости, однако встречаются случаи бесконечного ROI. Это случается тогда, когда владелец бизнеса не вкладывает собственные средства, но прибыль была получена. Такое случается при оказании услуг и получении за свой труд оплаты в виде процента от стоимости товара или услуги.

ROI=. ((10000-0)/0)*100% = ∞.

В этом случае можно, даже, поступить вопреки математическим законам и сделать деление на 0, как это допустимо в условиях расчетов, которые позволяет высшая математика. При этом, 0 – это показатель не числового значения, а бесконечно малой величины. Этот подход к определению сроков окупаемости используется редко, но о нем, также, важно, иметь представление.

Источник