- Выбор компании для инвестирования. Как оценить ее бизнес?

- Как привлечь инвесторов в бизнес

- Как выбирать компанию для инвестирования? На что нужно обращать внимание? (Алгоритм анализа)

- Как выбирать бумагу для инвестирования?

- На что нужно обязательно обратить внимание?

- Нюансы поиска инвесторов для бизнеса

- Что дают инвестиции в бизнес

- Форматы поиска инвесторов

- Кредитные структуры

- Родственники/друзья

- Частные инвесторы

- Венчурные фонды

- Государственные программы и субсидии

- Как заинтересовать инвестора

- Алгоритм заключения инвестиционного контракта

- Подготовка бизнес-плана

- Выбор формата сотрудничества

- Проведение переговоров

- Заключение сделки

- Ошибки, мешающие наладить диалог с инвестором

Выбор компании для инвестирования. Как оценить ее бизнес?

Доброго времени суток, коллеги!

Перед отпуском решил разобрать достаточно серьезную тему. Пост будет очень объемный, и надеюсь полезный. Возможно, кому-то послужит настольным гайдом по оценке компаний. Он вам поможет в дальнейшем понять фундаментальный разбор компаний и деятельность бизнеса в целом.

Тему назвал: “Выбор компании для инвестирования. Как оценить ее бизнес?”

Нужно отчетливо понимать, что нет инструмента и анализа, который с 99.9% покажет вам, что та или иная компания идеальна для инвестирования и при ее покупке цена однозначно вырастет, и будет расти дальше.

Я придерживаюсь исключительно фундаментального анализа. О нем дальше и пойдет речь.

Предположим, у нас есть определенная сумма денежных средств, и мы хотим ее инвестировать. У нас уже есть депозит в банке, куплено немного валюты и есть сумма на инвестиции. Огромное количество компаний, куда можно проинвестировать, но как определиться, как правильно распределить деньги?

Как не было бы странно, но начнем мы не с выбора финансового инструмента, а с вашего возраста. Да – да. Вы правильно прочитали. С возраста.

Лично я придерживаюсь такой философии, что инструменты, находящиеся в вашем портфеле должны напрямую зависеть от вашего возраста.

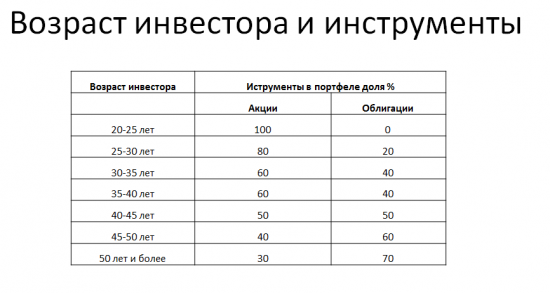

Посмотрим на картинку ниже:

Данная таблица содержит в себе общий смысл риска и доходностей инструментов.

Нужно понимать, что чем больше акций у вас в портфеле, тем выше потенциальная доходность такого портфеля, также высок и риск. Доли выбраны не случайно. Чем вы моложе, тем больше вы склонны к риску, а также больше времени на то, чтобы восстановить портфель.

После того, как мы определились с % инструментов в портфеле… переходим к выбору инструментов.

Я рекомендую приобретать бумаги, которые входят в индекс Московской Биржи. Они более надежные в долгосрочной перспективе.

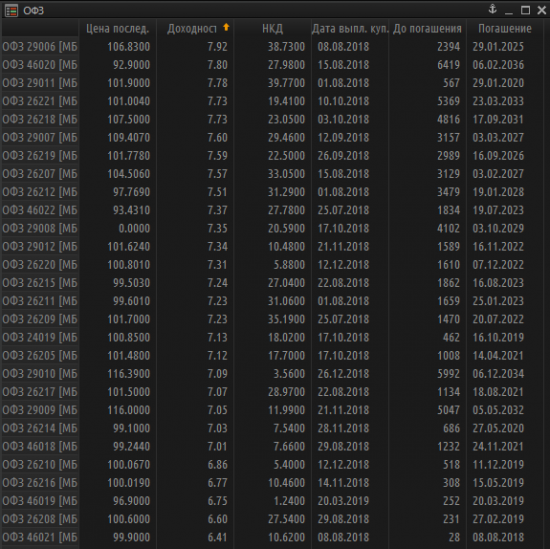

Мы будем рассматривать вариант инвестирования, где у нас в портфеле акции, так как с облигациями определиться легче. Можно в портфель добавить ОФЗ, на текущий день они в среднем дают порядка 7%.

Корпоративные облигации дают чуть больше %, но и нужно понимать, что ОФЗ будут надежнее (если их сравнивать с коммерческими облигациями).

Перейдем к акциям..

Безусловно, всего в статье я не смогу передать, но постараюсь..

Что нужно знать о компании, чьи акции обращаются на бирже? Ну во-первых это надежность компании, а именно на сколько ее бизнес стабилен.

Тут перед нами встает огромный выбор акций. Их правда очень много. Я бы рекомендовал иметь в портфеле несколько секторов экономики для лучше устойчивости вашего портфеля. Это нужно для того, чтобы снизить риск потери стоимости портфеля. Одно дело, когда у вас в портфеле только одна акция и другое, когда их 7-10, а то и больше..

Ниже я подготовил наглядную информацию по секторам, из которых уже можно выбрать несколько инструментов для инвестирования. В действительности их гораздо больше..

Хорошим показателем сбалансированного портфеля будет служить ориентир на индекс ММВБ. Что это означает? Например, индекс ММВБ вырос на 1%, а ваш портфель, например, из 7 акций вырос на 1,3%. Это очень хороший показатель. Работает и обратное… Если индекс ММВБ падает на 0.5%, а ваш портфель на 0.3% значит ваш портфель эффективен. Но бывает и обратное. Зацикливаться на этом нет необходимости. Просто можете понаблюдать за этим. Но нужно понимать, что чем больше у вас бумаг из индекса ММВБ, тем больше вероятность, что портфель будет повторять колебания самого индекса.

Какие показатели нам говорят о стабильности бизнеса? Ниже пойдут показатели бизнеса, о которых в дальнейшем пойдет речь (постараюсь описать их простыми словами):

Первое и самое приятное… Чистая прибыль компании – Это все те деньги, которые остались у компании после уплаты налогов, сборов, отчислений и обязательных отчислений в бюджет. Именно из чистой прибыли выплачиваются дивиденды акционерам компаний, а также происходит реинвестирование денег на дальнейшее развитие бизнеса компании.

Далее поговорим о Выручке – это та денежная масса, которую получила компания от реализации товаров, услуг, работ и материальных ценностей.

Не самый приятный для инвестора показатель..)) Долги или иногда их называют Обязательства – это та сумма денежных средств, которая компания должна оплатить кому-то за что-то. Есть долгосрочные обязательства – долговые обязательства компании, которые превышают один год. Также есть краткосрочные обязательства – те долги, которая компания обязана погасить в течении одного года (до одного года).

Далее… Капитал – простыми словами это деньги и имущество, которые принадлежат компании. Собственный капитал компании рассчитывается как Активы – Обязательства.

Появилось новое слово. Активы – это совокупность имущества и денежных средств, которые принадлежат компании, иначе это сумма собственного капитала и обязательств компании.

Когда мы познакомились с основными определениями, можно потихоньку переходить к выбору компаний.

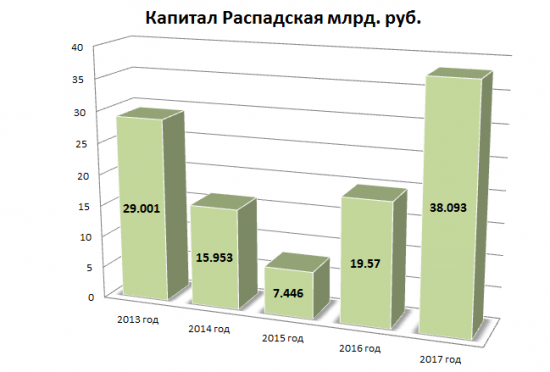

В данной статье я покажу, как по основным показателям оценить компанию, в которую вы планируете инвестировать. Ранее я делал подобную статью на примере Распадской. Она многим понравилась. В этой статье я где-то повторюсь с обзором Распадской, но будут более точные разъяснения каждого пункта.

Необходимо отметить, что фундаментальный анализ компании на основании отчета МСФО, описанный ниже лучше применять к компаниям одного сектора. Точнее… вы оцениваете Распадскую, например, с Алросой или Полюсом. Да, компании добывают разные продукты, но это будет вернее, нежели сравнивать Распадскую и Сбербанк.

Также необходимо понимать, что полученные результаты – это не сигнал к покупке. Помимо сухих цифр нужно оценивать историю бизнеса (показатели за последние 3-5 лет), стабильность, а также перспективы развития, так как мы покупаем компанию не на 1 день.

Итак, перейдем к Распадской.

Для начала давайте посмотрим динамику основных показателей бизнеса компании:

Источник

Как привлечь инвесторов в бизнес

Эта публикация — продолжение серии статей «Как найти инвестора для открытия бизнеса». Разберем основные моменты, которые помогут привлечь интерес инвестора к вам и вашему проекту.

Любой инвестор смотрит не только на проект, но и на человека, который просит в него вложиться. Сам проект может быть хороший, и инвестор может быть уверен в рентабельности этого бизнеса, но он может быть не уверен в вас.

Инвесторы, которые имеют опыт в бизнесе и инвестициях, в первую очередь выбирают людей, в которых будут вкладывать деньги. А уже во вторую очередь смотрят на проект.

У вас не будет второго шанса произвести первое впечатление. Оденьтесь нормально. Не нужно приходить в костюме с галстуком, если вы не идете в инвестиционный фонд или в компанию с деловым дресс-кодом. Предприниматели в малом бизнесе редко носят костюмы с галстуками. Не нужно покупать дорогую одежду. У вас нет задачи произвести впечатление своей одеждой. Нужно всего лишь не вызвать отталкивающего впечатления.

Если вы будете придерживаться этого правила — у вас будет больше уверенности в себе и больше шансов на победу. Не возлагайте особенных надежд на эту встречу, не придавайте ей слишком большой важности. Даже если вы чувствуете, что человек заинтересован и сделка очень вероятна. Сделки срываются на всех этапах, даже тогда, когда уже ударили по рукам или уже подписали договор. Инвесторов много, а это только один из них. Вам просто нужно сделать все, что от вас зависит, и сделать это наилучшим образом.

Если вы будете придерживаться этого правила — у вас будет больше уверенности в себе и больше шансов на победу. Не возлагайте особенных надежд на эту встречу, не придавайте ей слишком большой важности. Даже если вы чувствуете, что человек заинтересован и сделка очень вероятна. Сделки срываются на всех этапах, даже тогда, когда уже ударили по рукам или уже подписали договор. Инвесторов много, а это просто один из них. Вам просто нужно сделать все, что от вас зависит и сделать это наилучшим образом.

Имейте при себе наглядные материалы. Ваша презентация или финансовая модель должны быть очень короткие и понятные. Вы должны очень емко, всего за несколько минут очень понятно объяснить:

- что это за продукт

- почему вы хотите заниматься именно им

- почему этот продукт лучший

- чем он отличается от остальных

- почему нужно вкладываться именно в эту нишу

- почему этот бизнес просуществует много лет

- какие у него перспективы развития

- и конечно же, сколько заработает инвестор

Если вы впервые встречаетесь с инвесторами, вы наверняка не сможете ответить на все их вопросы. Зато вы на практике узнаете, какие вопросы задают инвесторы, и сможете использовать это на следующих встречах.

Узнайте как можно больше о человеке, с которым встречаетесь. Где он работал, чем конкретно занимался и какие бизнесы строил. Подготовьте вопросы к инвестору, если они возникнут. Узнайте лучше человека, с которым планируете делать бизнес.

Заключенный договор франшизы, предварительно выбранные локации и собранная команда — лучше, чем просто идея и презентация. Это дополнительное свидетельство серьезности ваших намерений.

Только не увлекайтесь. Если у вас нет денег на открытие — сначала нужно найти деньги.

Обязательно предложите инвестору провести встречу с теми, у кого вы покупаете или уже купили франшизу. Люди давно продают этот продукт и гораздо лучше в нем разбираются, они лучше вас справятся с этой задачей. Например, у нас в Fort Family этим занимается отдел продаж франшиз. У них большой опыт презентаций наших проектов и есть все необходимые материалы и проверенные скрипты.

Источник

Как выбирать компанию для инвестирования? На что нужно обращать внимание? (Алгоритм анализа)

Доброго времени суток, вы на канале investmind , сегодня подготовил материал, который интересует любого начинающего инвестора, как выбрать хорошую компанию для инвестирования? На что нужно обратить внимание перед покупкой? Для ответа на эти вопросы, подготовил некий алгоритм, которым пользуюсь сам, как для покупки ценных бумаг себе в портфель, так и для многочисленных обзоров котировок, представленных на канале. Начнем:

Стоит отметить, что данный алгоритм подходит для долгосрочного инвестирования, а не для спекулятивных сделок. Статья будет богата ссылками, для вашего удобства.

Как выбирать бумагу для инвестирования?

В первую очередь, необходимо определится с валютой приобретаемой бумаги и её сектором, если вы верите в сектор электроэнергетики, то нужно искать хорошую компанию в этом секторе, если верите в восстановление спроса и цен на нефть, то обратите внимание на компании нефтедобывающего сектора. Для первоначального выбора бумаги по секторам можете воспользоваться бесплатными скринерами: для рублевых бумаг и для иностранных бумаг , как пользоваться скринером иностранных бумаг, можете ознакомиться тут . Прикрепил ссылки для вашего удобства.

На что нужно обязательно обратить внимание?

Мы выбрали интересующий нас сектор, теперь необходимо выбрать лучшую для наших целей бумагу . Предлагаю разобрать алгоритм по шагам:

Первое, на что нужно обратить внимание — оценка базовых мультипликаторов , по ним мы поймем интересна ли нам эта компания, не дорогая ли она, за какое время, вложенные нами средства в компанию окупятся. Сравним полученные мультипликаторы со средними значениями по отрасли. К базовым мультипликаторам отношу Р/В и Р/Е. Если вы не знаете, как анализировать эти мультипликаторы, подготовил для вас материал для ознакомления тут . Значения мультипликаторов по компаниям удобно смотреть тут . 60% компаний отпадают на этом шаге.

Второе , мы увидели, что компания имеет адекватные мультипликаторы, дальше нужно обратить внимание на финансовые показатели компании , а именно обращаем внимание на динамику выручки и прибыли (хорошо, когда прибыль компании растет вместе с выручкой), динамику долговой нагрузки (хорошо, когда долговая нагрузка снижается, если таковая имеется), динамику акционерного капитала (хорошо, когда акционерный капитал увеличивается), оцениваем динамику дивидендных выплат (хорошо смотреть динамику дивидендных выплат по бумагам тут ). Все эти показатели можно посмотреть на различных сервисах, например investing, finviz и т.д.

Третье , нужно оценить прогнозы экспертов и новостной фон . Прежде чем покупать, нужно сравнить свое мнение по поводу бумаги с мнением экспертов и аналитиков. Оценить есть ли потенциал роста у бумаги. Для начала рекомендую выбирать финансово устойчивые компании, с позитивной динамикой по финансовым показателям с потенциалом роста.

На этом у меня все, спасибо, что дочитали статью до конца, если статья была для вас полезна — оцените ее, а также подписывайтесь на канал investmind , я стараюсь писать качественные обзоры.

Источник

Нюансы поиска инвесторов для бизнеса

В современных условиях вопрос привлечения инвестиций в коммерческий проект является принципиальным не только для начинающих предпринимателей. Устоявшиеся на рынке компании, сумевшие грамотно организовать дело, особенно заинтересованы в дополнительных капиталовложениях, чтобы вывести бизнес на новую ступень развития и повысить его рентабельность. Где и как искать потенциальных инвесторов, а также что необходимо для привлечения их внимания к конкретной идее, сулящей баснословную прибыль? Рассмотрим эти вопросы подробнее.

Что дают инвестиции в бизнес

Предприниматели, которым удалось запустить бизнес-проект, заинтересованы в сотрудничестве с партнерами по нескольким причинам. Их суть сводится к следующему:

- возможность обогащения бесценным опытом и знаниями у преуспевающих инвесторов, которые тщательно анализируют перспективы коммерческого дела, прежде чем вложиться в него;

- возможность использовать деловые контакты инвестора, чтобы привлечь его компаньонов к участию в проекте;

- возможность привлечь дополнительные ассигнования для воплощения новых идей в действующем проекте.

- возможность повышения деловой репутации на рынке за счет авторитета инвестора.

Зачастую компании предлагают инвестировать средства в готовый бизнес, когда приходит время расширять его географию. Например, фирма, оказывающая аудиторские услуги, завоевав прочные позиции на рынке одного региона, в 99 % случаев принимает решение об открытии филиалов или представительств в других административно-территориальных локациях. Но аренда помещений, закупка офисного оборудования требует дополнительного финансирования. К тому же, для того, чтобы потеснить конкурентов в других регионах, необходима эффективная реклама, которая также требует определенных расходов. Поиск потенциальных инвесторов может затянуться на месяцы, а в некоторых случаях и на годы. Причем необходимо доказать партнеру, что капиталовложения в проект сулят для него выгоду и окупятся в конкретные сроки.

Форматы поиска инвесторов

Сегодня владельцам бизнеса предоставлен широкий выбор предложений о том, как пополнить бюджет компании. Но останавливаясь на конкретном варианте, вам необходимо осознавать его возможные финансовые риски и принимать ответственность за неправильно принятые решения на себя. Оценивая шансы на получение инвестиций, важно проанализировать суммарный опыт работы компании на рынке, ее текущий уровень прибыли, возможные перспективы развития, степень проработанности бизнес-проекта. При выборе возможного источника пополнения бюджета фирмы, ее владельцы зачастую вспоминают:

- о кредитных структурах;

- о родственниках/друзьях;

- о частных инвесторах;

- о государственных программах и субсидиях;

- о венчурных фондах.

Рассмотрим каждый вариант пополнения бюджета компании более подробно.

Кредитные структуры

Большинство компаний, чтобы получить кредит на расширение бизнеса, обращаются в банки. Но рассчитывать на заемные средства могут только крупные фирмы, которые обладают ликвидным имуществом. Если, например, ваше рекламное агентство работает всего 6 месяцев на рынке услуг, то требования для получения кредита могут быть очень жесткими. Причем для банка амбиции, связанные с расширением масштабов бизнеса, имеют второстепенное значение, если в собственности у компании нет серьезных материальных активов (недвижимость, автотранспортные средства и прочее).

Родственники/друзья

Рассчитывать на финансовую помощь «близких» можно при условии, что они сами имеют прочную материальную основу. Но и тогда придется доказывать, что инвестиции в развитие бизнеса окупятся с лихвой. Будьте готовы к тому, что родственники или друзья с недоверием отнесутся к вашим проектам. Именно поэтому важно на бумаге зафиксировать цифры, отражающие потенциальную рентабельность проекта, и обсудить их с близкими для вас людьми. Если вам удастся убедить родственников в перспективности развития собственного дела, то они одолжат денег без каких-либо формальностей.

Частные инвесторы

Если банк, например, отказал бухгалтерской компании в кредите, то ей следует заняться самостоятельным поиском лиц, которые готовы вкладывать деньги в ее развитие. Не лишним будет проанализировать сообщества инвесторов в Интернете. В Telegram открыт чат для бесплатного общения с потенциальными партнерами. Доступ к участию на некоторых форумах инвесторов носит возмездный характер, но именно такие площадки позволяют в относительно короткие сроки найти компаньона для бизнеса. Причем не исключена ситуация, когда проектом могут заинтересоваться сразу несколько инвесторов и тогда размер заемной ставки уменьшается.

Наиболее популярными интернет-платформами, где можно договориться о получении финансовой помощи на развитие бизнеса являются: investclub.ru, townmoney.ru, business-platform.ru, napartner.ru, investgo24.com.

Прежде чем заключать контракт с инвестором следует детально просчитать все возможные риски.

Венчурные фонды

Указанные структуры являются посредниками между инвесторами и коммерческими структурами. Венчурные фонды занимаются отбором наиболее перспективных компаний с выгодной бизнес-идеей и оптимальным объемом капитализации. Вкладчики предоставляют деньги в доверительное управление, а посредники распределяют их по фирмам, нуждающимся в финансировании. По истечении определенного времени компании отдают часть прибыли венчурным фондам, а те рассчитываются с инвесторами.

Такой вариант капиталовложений практикуется не только для стартапов, но и фирм, которые стремятся расширить бизнес. Посредники отбирают 4–5 коммерческих проектов, и финансируют их. Но за материальные риски в последнем случае отвечает бизнес-ангел, а венчурные фонды лишь отслеживают законность заключения сделки.

Государственные программы и субсидии

В 2019 году предприниматели могут рассчитывать на финансовую помощь со стороны федеральных и региональных органов власти. В частности, компании, работающие на рынке не менее 6 месяцев, могут получить на развитие бизнеса до 300 000 рублей. Но ориентирована программа на представителей малого бизнеса (штат сотрудников не более 100 человек, а годовой оборот выручки не более 800 млн. рублей). Для участия в конкурсе необходимо представить в департамент развития и поддержки предпринимательства бизнес-план проекта, обосновать ту сумму, которая требуется для инвестиций и подать соответствующую заявку. Приоритет отдается коммерческим структурам, занятых в сферах экотуризма, разработки инновационных технологий, оказания бытовых услуг.

Министерство экономического развития выделяет на коммерческие цели до 500 000 рублей компаниям, которые работают на рынке не менее 2 лет. Финансовая помощь предоставляется на безвозмездной основе. Если субсидированные средства были потрачены на нужды, которые не связаны с развитием бизнеса, то их придется вернуть в бюджет.

Как заинтересовать инвестора

Убедить потенциального партнера в перспективности коммерческого проекта – достаточно сложная задача. Никто из инвесторов не хочет рисковать собственными деньгами, поэтому каждый из них должен быть уверен, что сделал правильный выбор. Шансы на финансирование проекта будут минимальны, если заинтересованное лицо не представит кредитору детальный бизнес-план предприятия. Помимо этого важно грамотно презентовать идею, которая ориентирована на расширение масштабов предпринимательской деятельности. Необходимо привести доводы о выгодах проекта для инвестора. Проанализируйте форматы участия потенциального партнера в альтернативных проектах. Не лишним будет изучить, в какие сегменты бизнеса он активно вкладывает денежные средства. В частности, венчурные фонды охотно инвестируют капитал в компании, занимающиеся инновационными разработками в сфере IT-технологии. Уровень доходности – еще один важнейший критерий для вашего компаньона.

Выясните, к какому типу принадлежит ваш потенциальный партнер – финансовый инвестор или стратег. Для этого следует заняться изучением проектов, в которые они вкладывали капитал в прошлом. Стратеги, как правило, предпочитают принимать участие в управлении компанией, а инвесторов, в большинстве случаев, интересуют показатели доходности фирмы.

Алгоритм заключения инвестиционного контракта

Сделка с партнером, который готов вложиться в бизнес-проект, не состоится, если пренебречь определенными нюансами. Рассмотрим их подробнее.

Подготовка бизнес-плана

При отсутствии указанного документа налаживание диалога с инвестором невозможно. Партнер никогда не согласится на сотрудничество без ознакомления с бизнес-планом, в котором должно быть зафиксировано:

- цели/задачи коммерческого проекта;

- описание бизнес-идеи;

- ожидаемая прибыль от коммерческого проекта;

- сроки окупаемости коммерческого проекта;

- финансовые риски коммерческого проекта;

- форматы выхода из коммерческого проекта.

Определить сильные/слабые стороны, а также угрозы и потенциал БП можно посредством SWOT-анализа.

Выбор формата сотрудничества

Инвестор и бизнесмен заранее обговаривают, как будет распределяться между ними прибыль после кредитования проекта. Зачастую спонсоры могут рассчитывать на:

- фиксированную долю в управлении компанией;

- выплату процентов от прибыли, которая компания будет получать до момента ликвидации/банкротства;

- выплату процентов от вложенных инвестиций.

Предпочтительный формат сотрудничества предприниматель должен зафиксировать в бизнес-плане. Если инвестор настаивает на альтернативном варианте, стороны отдельно оговаривают этот вопрос и при достижении консенсуса вносят соответствующие корректировки в указанный документ.

Проведение переговоров

При общении с потенциальным инвестором нужно быть готовым отвечать на любые его вопросы, связанные с перспективой сотрудничества. Их примерное содержание может быть следующим:

- Кто верит в реализацию «вашей» бизнес-идеи?

- Кто из успешных предпринимателей является для вас примером?

- Какими инструментами вы пользуетесь при мониторинге ситуации на рынке?

- В чем уникальность вашей услуги и почему она пользуется высоким потребительским спросом?

- Возможно ли расширить горизонты бизнеса с меньшим бюджетом?

- Как можно идентифицировать пользователей ваших услуг?

- Какие ошибки вы совершали на начальном этапе организации бизнеса и чему они вас научили?

Такие вопросы у инвестора возникают, если его заинтересовал предложенный бизнес-план и грамотно презентованная предпринимательская идея. Если перспективы сотрудничества показались партнеру туманными и маловыгодными, то вряд ли он будет что-то спрашивать о нюансах коммерческого проекта у собеседника.

Заключение сделки

В случае, когда инвестор заинтересовался бизнес-планом, ему понравилась презентация, и он полностью удовлетворен ответами на поставленные вопросы, то бизнесмен вправе предложить партнеру заключить инвестиционное соглашение. В документе необходимо предусмотреть условия о размере инвестиций, сроках их возврата и ответственности за нецелевое использование денежных средств. Составление контракта следует доверить профессионалам.

Ошибки, мешающие наладить диалог с инвестором

Поиск партнера, который согласится вложить собственные деньги в ваш проект – ответственное дело. Нередко бизнесмены совершают оплошности, которые сводят все усилия по заключению инвестиционного контракта к нулю. Их перечень включает:

- делегирование полномочий по проведению презентации посреднику (инвестор может усомниться в том, что бизнесмен успешно справляется с делами компании, так как не способен самостоятельно представить продукт или услугу);

- чрезмерно продолжительная/запутанная презентация (партнеры по бизнесу исходят из того, что «время-деньги», поэтому они настороженно относятся к тому, когда тема сущности бизнес-идеи раскрывается на протяжении 2–3 часов, а спикер пользуется при этом «расплывчатыми» и «замысловатыми» формулировками);

- уклонение от ответов на заданные вопросы (если в процессе переговоров инвестор ощущает дефицит информации и замечает, что бизнесмен сознательно не хочет сообщать интересующие сведения, то проект покажется ему сомнительным и он не станет вкладывать в него деньги).

Чтобы исключить риск возможных конфликтов с инвестором, обговорите с ним все нюансы будущего сотрудничества – не только когда, сколько и в какие сроки он получит прибыль, но и порядок выхода из бизнеса. Выбирайте в компаньоны людей, которые разделяют ваши ценности и философию бизнеса.

Источник