- Что такое инвестиционные расходы

- Что такое инвестиционные расходы

- Классификация расходов

- Постоянные и переменные

- Прямые и косвенные

- Чистые и валовые

- Контролируемые и неконтролируемые

- Возмещаемые и невозмещаемые

- Возвратные и невозвратные

- Явные и неявные (скрытые)

- Бюджет инвестиционных затрат

- Функция инвестиций. Инвестиции и доход: эффект мультипликатора. Модель макроэкономического равновесия «изъятия – инъекции»

Что такое инвестиционные расходы

Упрощенно можно сказать, что инвестиционные расходы – это сумма всех издержек, которые связаны с реализацией проекта. То есть это и сами вложения в проект, и последующие затраты, связанные с его сопровождением, обслуживанием и т.п. Каждый инвестор должен заранее просчитать инвестиционные затраты, чтобы понимать, насколько выгодным окажется конкретный бизнес, и стоит ли вкладывать в него деньги в данный момент.

Содержание статьи

Что такое инвестиционные расходы

Это понятие тесно связано с издержками, затратами, поскольку любая инвестиция – расходы средств для получения прибыли в определенные сроки. Вложения в бизнесе связаны с приобретением капитала (финансового или физического), который в дальнейшем будет приносить деньги. На практике в связи с этим нередко говорят о капитальных вложениях.

Например, инвестор вкладывает в покупку ценных бумаг. Тогда затраты на инвестиции будет входить не только сама покупка, но и расходы на комиссионное вознаграждение, обслуживание банковского счета и т.п..

Если же речь идет о классическом бизнесе (например, открытие магазина), то в инвестиционные расходы фирм входят все виды издержек, которые нужны для создания предприятия и его успешного функционирование – например, аренда, покупка товара, оборудования, сырья, транспортные расходы и многое другое. Создание компании и ее развитие всегда связано с инвестиционными затратами. Поэтому умение просчитать расходы, а также взвесить возможные риски очень важно для любого инвестора. Для этого в первую очередь нужно разобраться в том, какие виды расходов встречаются на практике, т.е. узнать об их классификации.

Классификация расходов

Существует достаточно много критериев классификации инвестиционных расходов. С практической точки зрения они имеют значение в том смысле, что помогают упорядочить смету расходов и более четко представить, какие траты занимают большую или меньшую долю. Благодаря этому инвестор уже на начальном этапе может предвидеть, на каких видах издержек можно сэкономить, и как это лучше сделать.

Постоянные и переменные

Строго говоря любые траты переменные, поскольку в рыночной экономике ни одна цена не является фиксированной за крайне редкими случаями (например, жизненно важные лекарства, социальные товары и т.п.). Поэтому в долгосрочной перспективе (3-5 лет и более) любой инвестиционный расход будет меняться – как правило, в большую сторону.

Однако если говорить о краткосрочном периоде (1-2 года), то все затраты следует разделить на 2 категории:

- Постоянные издержки не изменяются за это время и не зависят от объемов производства. Это арендные платежи, затраты на капитальный ремонт, расходы административного характера.

- Переменные меняются и напрямую зависят от объема производства: чем больше продукции получено, тем больше расход. Это сырье, электроэнергия и другие коммунальные услуги, транспортные расходы.

С практической точки зрения инвестору важно, чтобы все траты «работали» с максимальной отдачей. Например, есть переменные расходы на электроэнергию для работы производственного оборудования. Если аппарат производит в сутки 100 единиц продукции, но при этом может работать в 2 раза мощнее, стоит увеличить его производительность. Однако использование на полную мощность приводит к быстрому износу, поэтому в каждом случае предпочтительно принять некое компромиссное решение.

Прямые и косвенные

Прямые затраты непосредственно связаны с инвестиционным проектом, поскольку они направлены непосредственно на поддержание объекта. Это сами инвестиции (приобретение финансовых активов), регистрация компании, заработная плата, транспортные издержки и многое другое. Косвенные расходы непосредственно не связаны с обслуживанием проекта, хотя они также имеют отношение к нему, например:

- услуги связи;

- арендные платежи;

- плата за коммунальные услуги и уборку помещения;

- проведение корпоративов, подарки сотрудникам к памятным датам и т.п..

Очевидно, что именно прямые расходы являются наиболее важными для поддержания бизнеса в нормальном состоянии. Они занимают большую долю в общем бюджете, а на косвенные (накладные) расходы уходит меньше средств. Поэтому экономить в первую очередь возможно именно на косвенных, а не прямых издержках.

Чистые и валовые

Любые траты могут направляться либо на поддержание состояния компании (проекта), либо на ее расширение, т.е. развитие бизнеса. В первом случае говорят о валовых инвестиционных расходах – это траты на аренду, покупку сырья для производства продукции, фонд заработной платы и др.. Во втором случае речь идет о чистых расходах, т.е. это вложения в приобретение новых мощностей, товаров, ценных бумаг с целью получения дополнительной прибыли в обозримой перспективе.

Между валовыми и чистыми затратами всегда должен сохраняться разумный баланс, поскольку при вложении в новое предприятие недопустимо рисковать средствами, которые предназначены для поддержания старого проекта в нормальном состоянии. Поэтому при совершении новых капиталовложений учитывают правила риск-менеджмента.

Контролируемые и неконтролируемые

Теоретически инвестор может повлиять на размер любой траты, т.е. он может контролировать все издержки. Но на практике возникают ситуации, когда отдельные виды расходов не поддаются непосредственному контролю. Например, для магазина крайне важно выбрать конкретное место (в торговом центре, рядом с автотрассой, в густонаселенном микрорайоне и т.п.). Поэтому хотя теоретически всегда есть выбор суммы, которая будет потрачена на аренду, в данном случае возможности для принятия решения минимальны.

С другой стороны, если инвестор вкладывает деньги в музыкальный бизнес и арендует помещение для записи композиций, само место расположения не имеет особого значения, однако предъявляются определенные требования к материалам стен и перекрытий для создания нормальных условий акустики. Поэтому один и тот же вид издержек (аренда) в одних случаях будет контролируемым, а в других – неконтролируемым.

Возмещаемые и невозмещаемые

К возмещаемым затратам относятся те, за которые изначально по договору предусмотрена компенсация. Например, строительная компания занимается возведением нового объекта, причем для этого понадобится командировать нескольких сотрудников для получения соответствующего опыта. Тогда она может изначально договориться с заказчиком (инвестором) о том, что эти расходы будут компенсированы в полном объеме.

В остальных случаях говорят о невозмещаемых расходах. Очевидно, что таких издержек всегда больше, потому что основная цель вложений – получение прибыли, а не компенсации. Прибыль не может быть гарантирована, а компенсация всегда прописывается в соответствующем договоре.

Возвратные и невозвратные

В первом случае компания всегда может вернуть свои расходы, если она прекратит работать на рынке – например, можно продать оборудование, устроить распродажу товаров и т.п.. Но большинство издержек окажутся невозвратными – невозможно «вернуть» заработную плату, затраты на аренду, регистрацию компании.

Явные и неявные (скрытые)

Однако могут возникнуть и такие ситуации, когда затрата будет неявной, т.е. скрытой. Это означает, что изначально предвидеть ее невозможно ввиду:

- отсутствия соответствующих знаний;

- возникновения форс-мажорных обстоятельств.

Поэтому в бизнес-планах всегда учитывают средства резервного фонда, которые должны составлять минимально порядка 100-200 тысяч рублей. Эти средства тратятся по необходимости и сберегаются по крайней мере в течение первого года существования бизнеса. В дальнейшем, при получении значительной прибыли деньги можно вложить в развитие компании. Однако часть средств все равно нужно зарезервировать.

Бюджет инвестиционных затрат

Перед открытием новой фирмы или созданием финансового проекта каждый инвестор составляет подробный бюджет, в котором прописываются расходы и доходы на каждом этапе развития. Существует несколько видов бюджетов, один из них – бюджет инвестиционных затрат. В наиболее простом случае этот финансовый документ содержит описание размеров инвестиций, а также ожидаемый доход в установленный срок. При этом в проекте отражают не только финансовые показатели, но и другие параметры, которые также влияют на прибыль (количество покупателей, проходимость и т.п.).

На практике при составлении инвестиционного проекта сначала определяют полный перечень издержек, важнейших целевых показателей и срока их достижения.

Любому инвестору важно хорошо представлять, какие инвестиционные расходы необходимы для открытия, поддержания и развития конкретного проекта. Поэтому важно разбираться не только в практических вопросах, но и представлять себе структуру издержек, т.е. изучение теории в данном случае так же необходимо, как и накопление личного опыта.

Источник

Функция инвестиций. Инвестиции и доход: эффект мультипликатора. Модель макроэкономического равновесия «изъятия – инъекции»

Второй важнейшей составляющей совокупного спроса выступают инвестиции.

Инвестиционный спрос или инвестиции (I) – это сумма денег, которую готовы потратить фирмы на увеличение своего физического капитала (в виде станков, машин, зданий, сооружений, инструментов и т.д.) и товарно-материальных запасов (в виде сырья, незавершенного производства, готовой продукции на складах и т.п.) в целях роста объемов производства[3].

С точки зрения макроэкономики инвестиции совершают не только фирмы, но и домашние хозяйства. Инвестиционный спрос домашних хозяйств состоит из спроса на жилье и услуги по содержанию существующего жилищного фонда. Решения субъектов о приобретении ценных бумаг представляют элемент так называемых портфельных инвестиций. При этом создания новых благ не происходит, то есть такие вложения в макроэкономическом плане инвестициями не являются. Осуществление инвестиций непосредственно связано с товарным рынком, а приобретение или продажа ценных бумаг – с финансовым рынком.

Общий объем инвестиций в экономику за определенный период называется валовыми инвестициями. Валовые инвестиции состоят из инвестиций, направляемых на замещение выбывающего капитала, то есть амортизационных расходов, и чистыхинвестиций. Чистые инвестиции характеризуют объем прироста совокупного основного капитала в данном периоде:

Iчистые = Iваловые — амортизация.

Фактические инвестициимогут отличаться от плановых инвестиций на величину неплановых инвестиций. Плановые (планируемые) инвестиции – это инвестиции, объем которых соответствует намеченным планам предпринимателей, их намерениям купить инвестиционные товары на определенную сумму. Неплановые инвестиции представляют собой изменения запасов фирм при изменениях в спросе.

Неплановые инвестиции растут, когда фирмы производят больше, чем планирует приобрести население. Увеличение товарно-материальных запасов – это сигнал для предпринимателей к сужению производства.

Неплановые инвестиции сокращаются, когда фирмы производят меньше продукции, чем население планирует приобрести товаров и услуг. Уменьшение товарно-материальных запасов – сигнал для предпринимателей к расширению производства. Связь между плановыми и неплановыми инвестициями устанавливается через понятие фактические инвестиции:

Фактические инвестиции – Планируемые инвестиции = Непредусмотренные инвестиции в товарно-материальные запасы.

На размеры и динамику инвестиций влияют три основных фактора:

1. Доходы предприятий. Увеличение доходов позволяет осуществить дополнительные вложения в производство.

2. Издержки на инвестиции. Инвестиции носят долгосрочный характер и чем больше срок их окупаемости, тем меньше стимулов к инвестициям. Стоимость финансирования инвестиционного проекта определяет реальная ставка процента (r) как цена использования заемного денежного капитала для приобретения физического капитала. То есть, спрос на инвестиции (DI) — это спрос на кредит для инвестиций: DI = f (r).

В графической форме размер инвестиций, осуществление которых возможно при каждом данном уровне реальной процентной ставки, отражает кривая инвестиционного спроса (рис. 11.18).

Рис. 11. 18. Кривая спроса на инвестиции

В отличие от потребительского спроса, для которого характерна относительная устойчивость, спрос предприятий на инвестиции отличается большей нестабильностью. Повышение, например, ставки процента может заставить предпринимателей отказаться от ряда инвестиционных проектов.

На нестабильность инвестиций оказывают влияние и другие факторы. Так, если потребители не могут обойтись без регулярного спроса на товары первой необходимости, то большая продолжительность срока службы оборудования позволяет откладывать решения о его замене. В периоды крупных прорывов в научно-техническом прогрессе происходит всплеск инвестиционного спроса, а в периоды их отсутствия спрос на инвестиции стабилизируется. Спрос на инвестиции активно реагирует на изменения в налогообложении и соответственно, на размер ожидаемой прибыли и др. Под действием этих факторов кривая спроса на инвестиции смещается вверх-вниз.

3. Ожидаемая отдача от инвестиций. Побудительным мотивом инвестиций является прибыль. При этом инвестор всегда при принятии решения учитывает альтернативные возможности: денежные средства можно вложить в строительство нового завода, а можно и разместить в банке. Чтобы инвестиционный проект был выгодным, доход от него в виде нормы прибыли от инвестиций (иначе, рентабельности инвестиций) должен превышать затраты на его осуществление в виде реальной ставки процента. Если норма прибыли окажется ниже нормы процента, то инвестиции не будут осуществлены.

При анализе инвестиций разграничивают инвестиции зависимые от динамики текущего дохода, то есть индуцированныеилипроизводные инвестиции, и не зависимые, то есть автономные инвестиции. Примерами автономных инвестиций могут служить государственные капиталовложения; инвестиции, являющиеся прямым следствием изобретений, и большая часть долгосрочных инвестиций, которые, как предполагается, еще не скоро себя окупят.

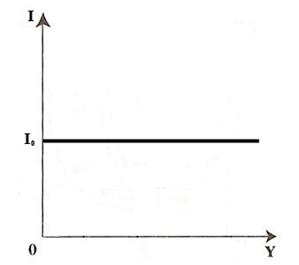

Автономные инвестиции – это абстракция, упрощающая анализ. График автономных инвестиций отражает постоянный уровень планируемых инвестиционных расходов (рис. 11. 19).

Рис. 11.19. График автономных инвестиций

Основным источником инвестиций в экономике являются сбережения, которые создают домашние хозяйства и фирмы. Поэтому инвестиции также можно определить как использование сбережений в целях создания новых капитальных активов.

В масштабах страны инвестиции определяют процесс расширенного воспроизводства. Однако в краткосрочном периоде на рынке товаров в результате проводимого инвестирования увеличивается только спрос, то есть в краткосрочном периоде чистый эффект инвестиций на национальный запас капитала невелик. Но в долгосрочном периоде под влиянием инвестиций будет меняться не только спрос, но и предложение, то есть инвестиции существенно изменяют национальный запас капитала и в экономике происходят динамические изменения – экономический рост.

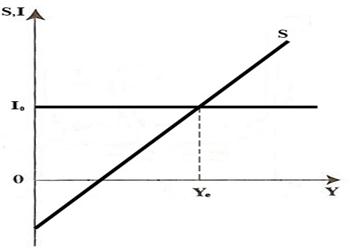

В идеале инвестиции должны быть равны сбережениям. При равенстве сбережений, которые являются утечкой из потока доходов-расходов, и инвестиций, которые являются инъекциями, дополнениями к потребительским расходам, в макроэкономике будет иметь место равновесие: используемый доход (Y = C + Iплан) будет равен произведенному доходу (Y = C + S).

Однако Кейнс показал, что процессы инвестирования и сбережения, как правило, осуществляются разными лицами, у которых разные цели и разная линия экономического поведения. В каждый данный момент времени существует равенство только между сбережениями и фактическими инвестициями. А для достижения состояния равновесия необходимо совпадение объемов планируемых инвестиций и сбережений. Лишь в этом случае утечка средств на сбережения будет компенсироваться инъекциями (впрыскиваниями) инвестиций и совокупные расходы будут равны объему производства. Когда сбережения меньше планируемых инвестиций, имеет место избыток общих расходов. Если сбережения больше планируемых инвестиций, имеет место недостаточность общих расходов.

Данная модель макроэкономического равновесия, позволяющая определить равновесный уровень производства при текущем (неизменном) уровне цен, получила название модели изъятий – инъекцийили модели I-S(рис. 11.20).

Рис. 11. 20. Макроэкономическое равновесие в модели изъятий — инъекций

На практике автоматическая сбалансированность этих двух процессов практически не наблюдается. Для полной скоординированности сбережений и инвестиций необходимы внешние рычаги, стимулирующие процесс инвестиций. По Кейнсу, важнейшая роль в стимулировании инвестиций принадлежит государству.

Инвестиции как автономная величина обладают мультипликационным эффектом. Мультипликатор расходов MP (в дословном переводе – множитель) – это коэффициент, который показывает отношение изменения дохода (ΔY) к вызвавшему его исходному изменению автономных расходов или иначе, инъекций (например, инвестиций ΔI)[4]. Мультипликационным эффектом в экономике, кроме инвестиций фирм, обладают также государственные расходы и экспорт.

MP больше 1, то есть рост расходов на единицу увеличит национальный доход больше, чем на единицу. Значение мультипликатора тем выше, чем меньше предельная склонность к сбережению (к утечке из потока доходы-расходы):

Соответственно, эффект мультипликатора тем сильнее, чем более пологим является график сбережений.

Эффект мультипликатора вызван тем, что в экономике расходы одних субъектов одновременно являются доходами других субъектов экономики. И эти доходы в свою очередь расходуются на потребление, инвестиции и т.д. То есть эффект мультипликации вызывает расширение производства и занятости не только в исходной отрасли экономики, но и в других сферах. Мультипликатор действует в обоих направлениях – и в сторону прироста национального дохода, и в сторону его сокращения.

Мультипликатор отражает статический эффект, краткосрочный аспект функционирования экономической теории. Динамизировать теорию мультипликатора позволяет принцип акселератора. Автономные инвестиции как первоначальная инъекция вследствие эффекта мультипликатора приводят к росту национального объема производства. Возникшее при этом оживление деловой активности повышает склонность к инвестициям у различных групп предпринимателей, то есть возрастают производные инвестиции. Производные инвестиции, наложенные на автономные инвестиции, ускоряют экономический рост, то есть возникает эффект акселерации. Акселератор (от латинского — ускорение) — это коэффициент, показывающий, во сколько раз возрастают чистые инвестиции в ответ на изменение объема производства. В простейшей форме принцип акселерации можно выразить следующей формулой:

где It – чистые инвестиции в t-году,

a — коэффициент акселерации,

ΔYt-1 – изменение объема производства в предыдущем году,

b – инвестиции на замещение основного капитала.

Таким образом, роль инвестиций в макроэкономике обусловлена тем, что:

— инвестиционные колебания влияют на совокупный спрос и через него на объем национального производства;

— инвестиции создают техническую базу для экономического роста в будущем, обеспечивая накопление фондов предприятий;

— нерациональное использование инвестиций приводит к замораживанию ресурсов и сокращению объемов производства.

Источник