- Routes to finance

- Как купить 2 квартиры без денег? Инвестиции — откуда взять деньги? Инвестиции в недвижимость 2019 (Июнь 2021).

- Что такое капитал?

- Почему Столица важна?

- Какова стоимость капитала?

- Как рассчитать обьем первоначальных инвестиций необходимых для открытия собственного бизнеса?

- Словарь

- Способы частных инвестиций

- Сроки инвестирования

- Стиль инвестирования

- Как инвестировать частному лицу

- Нужно ли платить налоги с инвестиций

- Доходность и риски

- Портфель инвестиций и его диверсификация

- Какие бывают инвестиции

- Известные инвесторы

Routes to finance

Как купить 2 квартиры без денег? Инвестиции — откуда взять деньги? Инвестиции в недвижимость 2019 (Июнь 2021).

Первоначальные инвестиции — это деньги, которые владелец бизнеса должен создать в фирме. Он может включать собственные деньги владельца бизнеса, деньги, заимствованные из разных источников, включая семью и друзей или банки, или деньги, полученные от инвесторов.

Термин первоначальные инвестиции также используется в качестве денег, которые владелец бизнеса использует для инвестирования в проект капитальных инвестиций, например, в какое-то оборудование или здание.

Например, первоначальные инвестиции Сэма для запуска XYZ, Inc.

составили 20 000 долларов США для оборудования и офисных принадлежностей.

Что такое капитал?

Первоначальные инвестиции также называются стартовым капиталом.

Капитал для малого бизнеса — это просто деньги. Это финансирование для малого бизнеса или деньги, используемые для работы и покупки активов. Стоимость капитала — это затраты на получение этих денег или финансирование для малого бизнеса. Стоимость капитала также называется ставкой барьера.

Должны ли малые предприятия даже беспокоиться об их стоимости капитала? Ответ на это абсолютно да! Даже очень малым предприятиям нужны деньги для работы, и деньги будут стоить что-то. Компании хотят, чтобы стоимость была как можно ниже.

Капитал — это деньги, которые используют деньги для финансирования своей деятельности. Стоимость капитала — это просто арендная плата или процентная ставка, которая стоит бизнесу для получения финансирования. Чтобы понять стоимость капитала, вы должны сначала понять концепцию капитала.

Капитал для очень малых предприятий может быть только кредитом поставщика, на который они полагаются. Для крупных предприятий капитал может быть кредитом поставщика и долгосрочным долгом или обязательствами, которые являются обязательствами фирмы.

Почему Столица важна?

Чтобы строить новые заводы, покупать новое оборудование, разрабатывать новые продукты и совершенствовать информационные технологии, предприятия должны иметь деньги или капитал.

Для каждого такого решения владелец бизнеса или финансовый директор (CFO) должен решить, превышает ли доходность инвестиций стоимость капитала или стоимость денег, необходимых для инвестирования в проект.

Владельцы бизнеса обычно не инвестируют в новые проекты, если возврат капитала, который они инвестируют в эти проекты, больше или, по крайней мере, не соответствует стоимости капитала, который они должны использовать для финансирования этих проектов. Стоимость капитала является ключом ко всем бизнес-решениям.

Какова стоимость капитала?

Стоимость капитала компании — это просто стоимость денег, которую компания использует для финансирования. Если компания использует только текущие обязательства и долгосрочную задолженность для финансирования своей деятельности, то она использует долг, а стоимость капитала обычно представляет собой процентную ставку по этой задолженности.

Если компания является публичной и имеет инвесторов, стоимость капитала становится более сложной.Если компания использует только средства, предоставленные инвесторами, тогда стоимость капитала — это стоимость собственного капитала. Обычно этот тип компании имеет задолженность, но он также финансирует финансирование акций или деньги, которые предоставляют инвесторы. В этом случае стоимость капитала — это стоимость долга и стоимость капитала.

Сочетание долгового и акционерного финансирования компании — это структура капитала компании.

Источник

Как рассчитать обьем первоначальных инвестиций необходимых для открытия собственного бизнеса?

«Сколько нужно денег чтобы открыть собственный бизнес?» — один из первых вопросов начинающих предпринимателей. Для изучения данного вопроса рекомендуем обратить внимание на теорию и практику бизнес-планирования, в которой сформулировано и наработано понятие стартового капитала, как требуемая сумма вложений в первоначальные активы будущего предприятия и необходимые дополнительно деньги для его запуска (так называемая «оборотка»).

Первоначальные инвестиции — это вкладываемые деньги в новый бизнес с целью получения последующей экономической прибыли. Для начинающих предпринимателей рекомендуется открывать бизнес который не требует больших вложений (малобюджетные проекты). Одновременно необходимо рассматривать и реально оценивать возможные виды бизнеса не требующих первоначальных инвестиций. Подобные рекомендации начинающим предпринимателям позволят минимизировать возможные убытки и дадут возможность получить первый практический опыт.

Для предпринимателя важно посчитать расходы на ниже перечисленные группы активов:

2. Оборудование и транспорт.

3. Товарооборот (оборотный капитал).

1. Помещение — это один из основных активов будущего бизнеса. При этом важно реально оценить каким критериям должно соответствовать помещение и какие источники экономии возможно найти. Например, первоначально достаточной будет аренда небольшой площади в пригородной территории или вовсе использование в качестве офиса собственной квартиры. Одновременно важно понимать каким техническим, санитарным и прочим условиям должно удовлетворять помещение для запускаемого бизнеса.

Не следует забывать о месторасположении помещения и его близости к потенциальным потребителям, необходимости проведения строительно-монтажных работ, доступности инфраструктуры и коммуникаций, возможности расширения площадей, наличии и удобстве парковки и др.

2. Оборудование и другие технические средства – так же основной актив бизнеса. Начинающему предпринимателю важно знать о предстоящих затратах не только на приобретение (аренду, лизинг и пр.) оборудования, но и последующие издержки на его доставку, монтаж, пусконаладочные работы, обслуживание и ремонт. Одновременно потребуются деньги на закупку офисной мебели, компьютеров, программного обеспечения, обучение сотрудников и др.

3. Оборотный капитал — наиболее сложная группа стартовых затрат, которую правильно оценить не всегда удается начинающим предпринимателям и даже опытным финансистам.

В расчет суммы требуемого оборотного капитала необходимо включить все затраты связанные с запуском вашего бизнеса, которые будут актуальными в течении 3-6 месяцев, когда товарооборот и получаемая выручка начинающего предпринимателя не будет покрывать текущих издержек нового предприятия.

Например, если предприниматель планирует организовать бизнес в сфере услуг, тогда необходимо учесть потребность в средствах на приобретение расходных материалов, затраты на рекламу и поиск новых клиентов. Если это будет торговое предприятие, тогда следует учитывать издержки на закупку, хранение и реализацию первых партий продукции. При варианте модели бизнеса связанной с производственной деятельностью в расчет включается потребность в закупке требуемого сырья и материалов, затраты на электроэнергию, воду, газ и др.

Таким образом, затраты на оборотный капитал в бизнесе включают следующие статьи расходов: сырье и материалы, заработная плата, аренда и прочие издержки (лицензирование, обучение и повышение квалификации, канцелярия и т.п.).

ВАЖНО: Если начинающий предприниматель планирует финансировать товарооборот (оборотный капитал) за счет заемных средств, тогда следует обратить внимание на кредитную политику банка, который, как правило, не дает денег на арендные платежи и заработную плату. Здесь потребуется дополнительная проработка данного вопроса с банковским кредитным менеджером.

Из практики консультационной деятельности:

Опытный технолог-кондитер Иванов И.И. решил открыть собственную небольшую лавку по изготовлению и продаже кондитерских изделий (пончиков) в одном из городов Ставропольского края. Рассчитывая в большей степени на собственные профессиональные навыки, собранные деньги и в качестве резерва дополнительную финансовую поддержку двух сыновей, начинающий предприниматель планировал запустить новое производство в течении 2 месяцев.

Будущим предпринимателем была определена наиболее востребованная продуктовая линейка (пончики в ассортименте, пончики покрытые сахарной пудрой, пончики низкокалорийные и др.). Изучен рынок сбыта, рассчитана калькуляция затрат, разработана оптимальная ценовая стратегия для входа на рынок нового продавца. Одновременно были найдены поставщики недорогого хорошего оборудования для изготовления и выпечки кондитерских изделий в запланированных масштабах производства. Подобран штат возможных сотрудников из круга бывших коллег. Собственных денег предпринимателя, казалось было достаточно, займов не требовалось.

На вопрос финансового консультанта о наличии помещения и его месторасположении, будущий предприниматель пояснил, что оно будет легко найдено в течении 2-3 недель. «За аренду платить придется в порядке 25 тыс.рублей ежемесячно и можно будет приступать к его обустройству. «.

Первоначальные расчеты экономической эффективности инвестиций в данный бизнес-проект подтверждали его быструю окупаемость и прибыльность. Однако когда Иванов И.И. взялся за «легкий» подбор нужного для него помещения, он был вынужден подключить своих сыновей и всех близких друзей к данному поиску. Оказалось, что стоимость аренды требуемого помещения колеблется в порядке 80-100 тыс. рублей. Размер аренды, на которую рассчитывал предприниматель, оказался не рыночным. И к тому же подобные помещения должны соответствовать ряду санитарных и прочих требований, что серьезно усложнило поиск.

В результате бюджет проекта стал гораздо дороже. Проект был запущен по истечении 8 месяцев. В настоящее время бизнес работает успешно. Предприниматель перешел порог точки окупаемости и получает прибыль.

Коваленко П.П. — тьютор Регионального центра финансовой грамотности населения Ставропольского края.

Источник

Словарь

Большой энциклопедический словарь в редакции 2002 года определяет слово «инвестиции» как долгосрочные вложения капитала в отрасли экономики внутри страны и за границей.

Людей, которые занимаются инвестированием, называют инвесторами. Частным инвестором может стать кто угодно — менеджер среднего звена, финансист, врач, преподаватель, студент или пенсионер, для этого не требуется специальное образование. Для них это способ получить дополнительный доход. Трейдеры — противоположность инвесторов; они постоянно проводят краткосрочные сделки, этот вид деятельности является для них основным источником дохода.

При том, что инвестиции направлены на получение инвестором прибыли, они не являются гарантированным способом ее получить. Разные способы инвестирования обеспечивают разные гарантии получения дохода, но во всех случаях существует риск того, что вместо прибыли инвестор получит убыток.

Способы частных инвестиций

На бирже существует множество способов вложить деньги. Одни не требуют глубоких познаний работы финансовых рынков, другими занимаются только профессионалы.

К самым распространенным предметам для инвестиций на бирже можно отнести:

- Инвестиции в акции.

- Инвестиции в облигации (государственные или корпоративные).

- Инвестиции в драгоценные металлы (золото, серебро, платина).

- Инвестиции в биржевые фонды ETF или ПИФы.

- Покупка валюты.

- Инвестиции в производные финансовые инструменты (фьючерсы, опционы, свопы и пр.)

Сроки инвестирования

Для удобства частные инвестиции разделяют на группы в зависимости от сроков. Всего их три:

- краткосрочные (период до года);

- среднесрочные (от 1 года до 3 лет);

- долгосрочные (от 3 лет и дольше).

Стиль инвестирования

В наше время сформировалось два основных стиля инвестирования. Первый — пассивное инвестирование. Для него характерны вложения на долгий срок. Такой стиль предполагает, что человек вложил деньги, например, в акции компании, и несколько лет держит их, не продавая. Как правило пассивные инвестиции производятся в крупные сырьевые, технологические, финансовые компании — у них ниже риск резкого падения котировок, часто такие компании платят дивиденды.

Второй стиль — агрессивное инвестирование. Здесь подразумевается, что инвестор вкладывает деньги в более рискованные инструменты. Например, в акции не локомотивов индустрии, а в акции компаний поменьше — при колебаниях рынках такие бумаги сильнее растут или падают (то есть, обладают высокой волатильностью), но за счет этого же качества можно больше заработать. Такой вид инвестиций требует глубокого понимания рынка и готовности потерять вложенные средства.

Как инвестировать частному лицу

Частное лицо не может торговать на бирже самостоятельно. Этим занимаются брокеры, и они же выступают в качестве посредников между биржей и инвестором. Нужно открыть брокерский счет , после чего владельцу счета открывается возможность покупать/продавать ценные бумаги .

Также брокеры предоставляют услуги профессионального управляющего. Вместе со специалистами вы выбираете стратегию инвестирования, договариваетесь, при каких условиях какие акции покупать/продавать, а дальше ситуативные решения по вашему портфелю принимает управляющий.

Нужно ли платить налоги с инвестиций

Есть три самых распространенных способа получить прибыль. Получить разницу между покупкой и продажей ценной бумаги, получить купонную выплату по облигациями или дивиденды . Все три вида дохода облагаются налогом. Их государству выплачивает за инвестора брокер.

Законодательством учитываются ситуации, когда инвестор с одной сделки получил прибыль, а с другой — убыток. Например, если вы купили ценные бумаги на сумму ₽100 тыс., а продали за ₽140 тыс., ваша прибыль составит ₽40 тыс. Затем вы купили также на ₽100 тыс., но продали за ₽90 тыс., то тут ваш убыток составит ₽10 тыс. В итоге вам нужно будет заплатить налог с суммы ₽30 тыс.

Если вы налоговый резидент России, то вам придется заплатить 13% со своей прибыли; если вы иностранец — 30%. Брокер удержит за вас налог и перечислит его в государственный бюджет по итогам года. Если вы покупаете иностранные акции, то доходом считается разница между суммой покупки и продажи в рублях.

С 1 января 2021 года налог нужно будет платить со всех облигаций, как государственных, так и корпоративных. Исключений нет. Ставка — 13% для резидентов и 30% для нерезидентов.

Если вы обычный российский частный инвестор, то брокер сначала заплатит государству с ваших дивидендов налог в 13% и потом переведет вам уже чистые деньги. Когда вы получаете дивиденды, например, по американским акциям, то 10% пойдут в американский бюджет, а 3% — в российский.

Кроме обычного брокерского счета инвестор может открыть индивидуальный инвестиционный счет (ИИС). Он представляет собой тот же брокерский счет, но с возможностью получить налоговый вычет. Возможность его открыть есть только у граждан РФ.

ИИС появился в России 1 января 2015 года. Он бывает двух типов — А и Б. В случае со счетом А вы можете вернуть 13% от суммы, которую внесли на ИИС в течение года. Сумма, от которой будут рассчитаны эти 13%, не может превышать ₽400 тыс. Поэтому максимально вы можете получить от государства по этой льготе ₽52 тыс. в год. Счет типа Б освободит вас от налога на прибыль. То есть весь доход, который вы смогли заработать, торгуя ценными бумагами на ИИС, не будет облагаться подоходным налогом в 13%.

Доходность и риски

Инвестиции обладают двумя ключевыми качествами, которые имеет прямую взаимосвязь. Это доходность и риск. Чем выше риск, с которым связана инвестиция, тем выше может быть потенциальная доходность. И наоборот — относительно надежные инвестиции никогда не позволяют рассчитывать на высокий заработок.

Например, банковский вклад, который тоже вполне можно считать инвестицией, или покупка государственных облигаций — это вложения с низким риском. Банковские вклады страхуются, а в случае с гособлигациями гарантом возврата денег выступает государство. Но и доходность таких инвестиций ниже, чем потенциальная доходность акций, на которые могут повлиять самые разные причины от рыночных до корпоративных.

Для иллюстрации связи рисков с доходностью можно привести другой пример. Облигации с 10-летним сроком погашения приносят покупателю больший доход, чем, например, трехлетние облигации. Здесь действует следующий принцип: чем выше срок погашения облигации, тем больший риск берет на себя инвестор (все-таки за 10 лет даже с гособлигациями многое может произойти) и соответственно тем больше его нужно за этот риск вознаграждать.

Портфель инвестиций и его диверсификация

Совокупность всех инвестиций, совершенных инвестором, называют инвестиционным портфелем. Инвестиционный портфель может состоять из акций одной единственной компании, однако аналитики и опытные инвесторы рекомендуют не тратить весь капитал на одну ценную бумагу. Чтобы снизить риски и повысить доходность вложений инвестиционный портфель диверсифицируют — то есть разделяют инвестиции между разными ценным бумагами.

Даже развитые экономики и крупные компании неизбежно сталкиваются с периодами спада и стагнации . Чтобы защититься от таких ситуаций, в инвестиционный портфель включают не только акции, но еще облигации, депозиты, биржевые фонды. Профессиональные инвесторы добавляют в портфель контракты на поставку товаров — фьючерсы.

К самой рискованной, но при этом самой доходной части портфеля относят акции. Биржевые фонды — золотая середина, связанная с относительно низким риском и высоким доходом. Защитная часть портфеля — облигации и депозиты, которые стабилизируют портфель в случае сильной волатильности , это самая надежная часть портфеля.

Помимо диверсификации по активам, портфель также важно распределить по секторам или отраслям экономики. Важность такого принципа хорошо прослеживается при внимательном изучении любого экономического кризиса. В такие периоды когда одни акции падают, другие растут. Это создает баланс и позволяет свести потери к минимуму.

Какие бывают инвестиции

Понятие инвестиций не ограничивается частными инвестициями в ценные бумаги или производные финансовые инструменты. В широком смысле термин «инвестиции» можно распространить на любые вложения частным лицом или компанией будь то деньги, материальные средства или нематериальные активы.

Основные классы инвестиций:

- Реальные инвестиции. К ним относят, например, покупку уже готового бизнеса; приобретение нематериальных активов, таких как патенты, авторские права, товарные знаки и прочее; строительство, реконструкции, капитальный ремонт.

- Финансовые инвестиции. К ним относится покупка ценных бумаг или производных финансовых инструментов.

- Спекулятивные инвестиции. В этом случае главной особенностью инвестиции является ставка на доход за счет изменения цены актива. Действует принцип «купить дешевле, продать дороже». Предметом спекулятивных инвестиций могут быть акции, а кроме них — валюта, драгоценные металлы, облигации.

- Венчурные инвестиции. Так называют вложения в молодые компании на долгий срок. Венчурные инвестиции связаны с высоким риском полностью потерять вложения, но также они могут принести инвесторам сверхприбыль. Пример успешной венчурной инвестиции — вложения фонда SoftBank в молодую компанию Alibaba в 2000 году. После выхода Alibaba на IPO в 2014 году доля SoftBank выросла с $20 млн до $74 млрд. Пример провальной венчурной инвестиции — банкротство медицинского проекта Theranos, который привлек от венчурных инвесторов не менее $500 млн перед своим крахом.

- Портфельные инвестиции. Это вложения не в один вид актива (например, акцию конкретной компании), а сразу в несколько, которые формируются в виде портфеля из нескольких ценных бумаг.

- Интеллектуальные инвестиции. Так называют вложения средств в интеллектуальный продукт. Таковым может являться подготовка специалистов, научные разработки, объекты интеллектуальной собственности, творческий потенциал группы людей.

Противоположностью инвестиции является дивестиция. Так в экономике называют сокращение актива. Дивестицией можно назвать продажу части существующего бизнеса — компании так поступают в случае, если хотят сосредоточиться на основном направлении своей деятельности.

Дивестиции могут совершаться, в том числе, по морально-этическим причинам. В последние годы к дивестициям связанных с нефтяной промышленностью активов призывают экологические активисты.

Иногда дивестиция становится результатом антимонопольной политики. Один из таких случаев произошел в 1984 году, когда власти США обязали телекоммуникационную корпорацию AT&T разделить и продать одно из подразделений.

Известные инвесторы

Уоррен Баффет — американский бизнесмен, один самых успешных инвесторов в истории и один из самых богатых людей в мире. Известен под прозвищами «Провидец», «Волшебник из Омахи», «Оракул из Омахи». Инвестирует через собственную инвестиционную компанию Berkshire Hathaway. В конце января 2021 года его состояние оценивалось в $86,4 млрд.

Питер Тиль — американский инвестор немецкого происхождения. Сооснователь платежной системы PayPal, первый внешний инвестор Facebook, сооснователь и управляющий фондом Founders Fund.

Юрий Мильнер — российский бизнесмен и венчурный инвестор, сооснователь фонда DST. Через фонд DST Мильнер вкладывал в такие компании как Facebook, Spotify, Airbnb, Groupon, Xiaomi, Twitter, Zynga, Alibaba, WhatsApp. В 2020 году Forbes оценивал состояние Юрия Мильнера в $3,8 млрд.

Джордж Сорос — американский трейдер и инвестор. За Соросом закрепилась репутация дерзкого финансового спекулянта. Он приобрел известность после 1992 года, когда принял активное участие в обвале британского фунта.

Карл Айкан — известен как один из самых успешных инвесторов-активистов. Айкан находит неэффективные компании, скупает их акции, продавливает перестановки в руководстве, после чего продает подорожавшие бумаги. Он покупал крупные, нередко контрольные пакеты акций компаний из разных сфер экономики. Среди инвестиций бизнесмена была компания Apple — Айкан купил 4,7 млн ценных бумаг корпорации, после чего добился обратного выкупа на сумму в $150 млрд.

Братья Уинклвоссы — близнецы Кэмерон и Тайлер Уинкловоссы, американские инвесторы, известные в первую очередь судебной тяжбой с Марком Цукербергом (Уинклвоссы утверждали, что Цукерберг использовал их идею при создании Facebook) и как одни из первых инвесторов в биткоин. Уинкловоссы стали первыми криптовалютными миллиардерами.

Коос Беккер — южноафриканский бизнесмен, глава компании Naspers. Под началом Беккера в 2001 году Naspers вложила $34 млн в малоизвестный китайский стартап Tencent. По итогам сделки Naspers получила 46,5% акций убыточного на тот момент проекта. Со временем Tencent выросла в огромную инвестиционную корпорацию. Главный актив Tencent на сегодняшний день — крупнейший в Китае мессенджер WeChat.

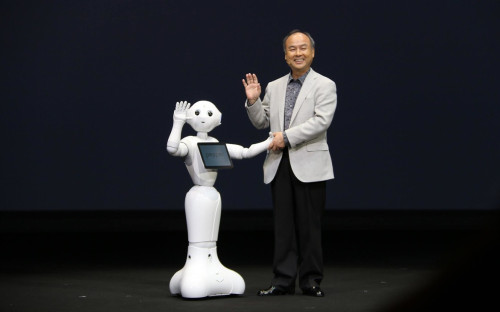

Масаёси Сон — японский бизнесмен, основатель компании SoftBank. Созданный SoftBank фонд Vision Fund Investments, вкладывающий деньги в новые технологии, искусственный интеллект и робототехнику, стал одним из крупнейших инвестфондов Кремниевой долины последних лет.

Период с очень низким или отсутствующим ростом в экономике. Основной признак стагнации – замедление темпов роста ВВП в пределах 0-3%. Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее

Источник