- Долгосрочные инвестиции: куда можно вкладывать деньги на долгий срок и какие при этом есть риски

- Что такое долгосрочные инвестиции?

- Инструменты долгосрочного инвестирования

- Предполагаемая доходность

- Риски инвестора

- Можно ли вложить средства и забыть на весь срок инвестирования?

- Инвестиции: что это такое и зачем нужны

- Инвестиции — это.

- Для чего это нужно

- Цель инвестиций

- Срок инвестиций

- Объем инвестиций

- Доходность и риски инвестиций

- Инвестор, инвестиционная деятельность и инвестиционные проекты

- Способы и виды инвестиций

- Финансовые инвестиции: характеристика и основные отличия от реальных

- Финансовые и реальные инвестиции

- Что такое финансовые инвестиции и чем они отличаются от реальных

- Виды финансовых инвестиций и их характеристики

- Что такое финансово-инвестиционный портфель?

- Как управлять процессом финансового инвестирования?

- Анализ эффективности финансовых инвестиций

- Сравнение финансовых и реальных инвестиций

Долгосрочные инвестиции: куда можно вкладывать деньги на долгий срок и какие при этом есть риски

Инвестирование на сегодняшний день считается одним из лучших способов хранения капитала. Оно позволяет уберечь накопления от инфляции и является дополнительным источником дохода. Краткосрочные вложения требуют активных действий от владельца капитала. Поэтому, чтобы сэкономить время и обеспечить себе регулярное поступление финансовых потоков, многие вкладчики выбирают долгосрочные инвестиции.

Что такое долгосрочные инвестиции?

Долгосрочные инвестиции — это капиталовложения сроком от 1–5 лет и более.

Они имеют ряд особенностей:

- Отсутствие необходимости постоянно следить за состоянием рынка. В данном случае значение имеют финансовые цели, поставленные с учетом долгосрочных перспектив. Текущие ситуации не требуют большого внимания. Это способствует значительной экономии времени инвестора.

- Отсутствие стрессовых ситуаций. Если спекуляции основаны на трейдинге, требующем быстрой реакции, то долгосрочные инвестиции требуют спокойной оценки перспектив роста активов.

- Возможность получения стабильного дохода. Трейдинг позволяет зарабатывать только на разнице котировок. Прибыль от долгосрочных инвестиций формируется за счет прироста капитала, происходящего в результате повышения стоимости активов, и регулярных выплат, например, дивидендов по акциям или купонов по облигациям.

Внимание! Для долгосрочных инвестиций требуется наличие крупного капитала. Чем меньше сумма вложений, тем дольше придется ждать отдачи.

Инструменты долгосрочного инвестирования

Существует множество вариантов для долгосрочных вложений. Самыми подходящими для этой цели инструментами являются:

- Долгосрочные банковские депозиты. Они отличаются высокой надежностью. Программа страхования вкладов гарантирует возврат вложенных средств в сумме до 1,4 миллиона рублей. Но процент по депозитам небольшой. Поэтому банковские вклады подходят для хранения денег, но не для заработка.

- Облигации. Это второй по надежности инструмент после депозитов. Дополнительный доход может выплачиваться инвестору в виде купона. Наиболее надежными считаются облигации федерального займа.

- Акции. Данный актив отличается повышенной волатильностью, но в долгосрочном периоде это не имеет большого значения. Текущие котировки не оказывают существенного влияния на итоговый результат при вложениях на длительный период. Инвесторы получают прибыль от роста стоимости актива, а также в виде дивидендов. Для эффективности вложений рекомендуется приобретать акции надежных эмитентов с высокой доходностью.

- Недвижимость. Это один из самых надежных инструментов. Доход формируется за счет роста стоимости недвижимости и арендной платы. Вложения в недвижимость требуют большого капитала и долго окупаются.

- Инвестиционные фонды ETF. Владелец капитала получает доход пропорционально доле своего вклада. Управление средствами возлагается на специалистов фонда. За обслуживание с вкладчика взимается комиссия.

- Драгоценные металлы. Данный инструмент отличается высокой надежностью и часто используется в качестве страховки на случай непредвиденных ситуаций, таких как падение рынка и др.

Предполагаемая доходность

Среднегодовая доходность долгосрочных инвестиций, как правило, превышает аналогичный показатель краткосрочных вложений. Финансовые кризисы, негативные факторы экономики, политические события оказывают влияние на фондовый рынок и способствуют его временному спаду. Но впоследствии ситуация, как правило, нормализуется и в большинстве случаев не отражается на результате инвестирования.

Внимание! Доходность долгосрочных инвестиций зависит от выбранного инструмента. Например, по некоторым акциям данный показатель может достигать 20 %, а по депозитам, как правило, не превышает 7 %.

Риски инвестора

Долгосрочные вложения связаны с несколькими видами рисков. Спрогнозировать состояние экономики на несколько лет вперед бывает сложно. Поэтому рассчитать эффективность инвестиций в длительном периоде непросто.

Основные риски при долгосрочных вложениях:

- Потеря капитала. Особенно это актуально на начальных этапах деятельности. Причиной может быть недостаток знаний в данной сфере и отсутствие навыков в управлении активами.

- Длительная окупаемость. Существует вероятность, что вложенные средства принесут прибыль нескоро. Возможны также дополнительные расходы на поддержание проекта.

- Отсутствие гарантии получения дохода по завершении срока вложений. Составить точный прогноз на несколько лет вперед трудно, поэтому результат может быть не таким, как ожидал инвестор.

Внимание! Инфляция — это негативный экономический фактор, усиливающий риски при долгосрочных инвестициях. При больших темпах ее роста доход может оказаться меньше запланированного.

Можно ли вложить средства и забыть на весь срок инвестирования?

Для снижения рисков долгосрочных вложений рекомендуется использовать одновременно несколько видов инструментов. Надежные активы обеспечат безопасность капитала, а высокорисковые с большой доходностью — принесут прибыль.

Но даже грамотно составленный инвестиционный портфель требует от владельца постоянного контроля. Это позволит быстро принять управленческие решения в сложной ситуации.

Долгосрочные вложения при грамотном составлении инвестиционного портфеля и эффективном управлении могут принести существенную прибыль инвестору. Данный вид деятельности не предполагает активных действий и требует небольших затрат времени от владельца капитала, поэтому подходит как опытным инвесторам, так и новичкам. Тем не менее долгосрочные капиталовложения сопряжены с рисками и требуют определенного контроля. При возникновении трудностей в управлении инвестиционным портфелем рекомендуется передать его в доверительное управление или приобрести активы портфельного типа, такие как ETF и др.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Источник

Инвестиции: что это такое и зачем нужны

Инвестиции — это модное слово для выманивания денег из карманов доверчивых граждан или действительно возможность заработать в непростое время? Когда нет свободных денег, слово «инвестиции» вызывает улыбку. Но как только удается скопить пусть не большую, но значимую для нас сумму, мы начинаем присматриваться к этому слову. Давайте же вместе разберемся, что такое инвестиции и как их можно использовать для заработка.

Инвестиции — это.

Финансовые инвестиции — это вложение средств с целью получения дохода. Другими словами, инвестирование — это процесс, когда деньги работают и приносят еще больше денег.

Для чего это нужно

Сформулируем основные цели инвестирования:

- Создание финансовой подушки безопасности, т. е. какого-то денежного запаса на случай непредвиденных ситуаций(болезнь, ремонт автомобиля и другие расходы, которые могут возникнуть внезапно и нанести существенный удар по финансовой стабильности). Для каждого размер этого запаса разный, ведь и расходы и запросы различаются. Подробнее о накопительном счете, который можно использовать для хранения своей финансовой подушки, читайте в нашей специальной статье.

- Увеличение финансовой обеспеченности. Не секрет, что сколько бы денег ни было в наличии, всё равно нужно немного больше. С увеличением дохода растут и потребности. Стремление к достойной и обеспеченной жизни — это нормально. Поэтому умение правильно распоряжаться любым доходом — очень ценный навык, которому нужно учиться.

Цель инвестиций

При вложении средств важно представлять преследуемые цели, которые должны быть реальными. Например, получая зарплату 30 тысяч рублей в месяц, ставить для себя конечную цель заработать за год 1 миллион долларов, инвестируя только с зарплаты, слишком оптимистично. Но, например, поставить цель ежемесячно откладывать 2–3 тысячи — это уже реалистично.

СОВЕТ! Чтобы расширить цели, можно поделить их условно на категории. Например, цель-максимум — купить дом у моря и иметь пассивный доход 3 тысячи долларов в месяц, а цель-минимум — это получать ежемесячный доход от вложений, равный нынешней зарплате.

Срок инвестиций

Срок инвестиций — это период времени, через который должны быть достигнуты поставленные цели. Чем больше объем вложений и выше доходность, тем меньше срок инвестиций.

Объем инвестиций

Объем инвестиций — это средства, вкладываемые в дело для получения дохода. Обычно на начальном этапе объем инвестиций невелик, но в таком случае большую роль играет их регулярность. Например, с каждой зарплаты вы инвестируете незначительную часть средств, но делаете это постоянно, за счет чего доход увеличивается.

Доходность и риски инвестиций

Между доходностью и рисками инвестиций существует прямая связь. Чем выше риски, тем больше получаемый доход и наоборот. Например, банковские вклады: доход небольшой, но и риск потерять вложения невысок. Особенно с учетом страховки от государства в размере 1,4 миллиона рублей. Подробнее об инвестиционных рисках читайте в этой статье.

СПРАВКА: различные финансовые инструменты могут давать непостоянный доход в разные промежутки времени. Поэтому, чтобы правильно оценить доходность вложения, используют понятие «годовая доходность в процентах».

Инвестор, инвестиционная деятельность и инвестиционные проекты

Инвестор — это человек (или организация), который занимается вложением средств с целью получения дохода (т. е. инвестиционной деятельностью).

ВАЖНО! Инвестор может вкладывать собственные средства, а может для этих целей использовать заемный капитал. Главное, чтобы прибыль от вложений опережала инфляцию (процесс обесценивания денег за счет общего роста цен на товары и услуги).

Успешные инвесторы — те, у которых стоимость активов растет. То есть вложенные деньги приносят новые деньги, увеличивая их объем.

ОБРАТИТЕ ВНИМАНИЕ! Объект инвестирования — это любой актив или бизнес, в который вкладывают средства для получения дохода (акции, облигации, недвижимость и др.). Не каждый предмет, в который вложены средства, является активом. Например, человек купил платье — это просто предмет одежды, который не может приносить доход. А вот если человек купил квартиру и сдает ее в аренду, это уже актив.

Для того чтобы инвесторы могли правильно оценить целесообразность вложения средств в определенный актив, составляются инвестиционные проекты.

Инвестиционный проект — это план (программа) вложения капитала с целью получения дохода. Он содержит документы, которые формулируют цель и действия для ее достижения, а также позволяет оценить целесообразность вложения средств, возможные трудности и способы их преодоления.

Инвестиционные проекты могут быть разного характера и направленности:

- экономические;

- социально-экономические;

- научно-технические;

- коммерческие;

- производственные.

ВНИМАНИЕ! Для объективной оценки инвестпроекта важно просчитать не только количество денег, которое он может принести, но и как быстро это произойдет, а также учесть возможные риски.

Способы и виды инвестиций

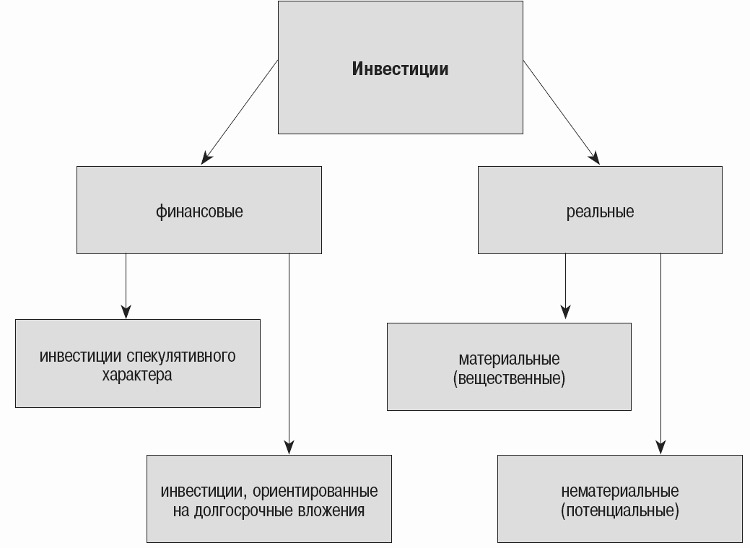

Инвестиции можно классифицировать по нескольким признакам.

В зависимости от объекта инвестирования они могут быть:

- спекулятивными (покупка валюты, ценных бумаг, акций и др., а после увеличения цены на них — продажа и получение дохода за счет разницы в стоимости);

- финансовыми (создание денежных счетов и получение прибыли за счет финансовых операций на биржах);

- венчурными (вложение средств в новые компании или проекты с потенциалом значительного роста);

- реальными (покупка недвижимости, бизнеса и т. д.).

По сроку инвестирования вложения бывают:

- краткосрочными (до 1 года);

- среднесрочными (от 1 года до 5 лет);

- долгосрочными (более 5 лет).

СПРАВКА: бывают инвестиции, доход от которых поступает инвестору регулярно, а не после окончания срока инвестирования. Они называются аннуитетными (например, это банковские депозитные вклады, по которым проценты начисляются ежемесячно).

По уровню риска инвестиции делятся:

- на консервативные (низкие);

- умеренные (средние);

- агрессивные (высокие).

ВНИМАНИЕ! Опытные инвесторы рекомендуют распределять вложения, т. е. не вкладываться полностью в один проект, а выбирать несколько с разными рисками.

Осуществляться инвестиции могут различными способами:

- Самофинансирование — полностью за счет собственных средств.

- Кредитное финансирование — это получение средств для инвестиций путем займа или оформления кредита (на практике этот способ самый распространенный).

- Акционерное финансирование — это привлечение средств для инвестиций путем продажи акций компании.

- Лизинг — при этом способе деньги для инвестиций получают путем залога имущества.

Все эти способы привлечения средств для инвестиций применяются как по отдельности, так и в комбинации друг с другом.

Инвестиционная деятельность доступна абсолютно всем, независимо от дохода. Ведь самое главное — это не величина начального капитала, а желание добиться результата, настойчивость, внимательное и грамотное отношение к выбору объектов для инвестиций.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Источник

Финансовые инвестиции: характеристика и основные отличия от реальных

Финансовые и реальные инвестиции

Финансовые инвестиции, по сравнению с реальными, являются более ликвидными. Продать акции и прочие ценные бумаги можно очень быстро. К тому же финансовые вложения мобильны: их перенести из одной страны в другую намного проще, чем предприятие или объект недвижимости.

Под словом «финансы» часто подразумевают деньги. Эта трактовка в корне неверна. На самом деле сущность этого термина выражается общественными отношениями, возникающими в процессе распределения доходов на общенациональном уровне.

Исходя из этого определения все вложения средств, осуществляемые физическими и юридическими лицами с целью получения дохода, подразделяются на реальные и финансовые инвестиции. О различии и сходстве этих категорий пойдет речь в статье.

Что такое финансовые инвестиции и чем они отличаются от реальных

Определение инвестиции как вложения средств с целью их роста, справедливо для обоих видов. К получению прибыли действительно стремятся все. Дальше начинаются различия. К реальным инвестициям относятся вложения:

- в создание нового бизнеса;

- в собственное или чужое предприятие с целью повышения его эффективности или расширения (интенсивные и экстенсивные);

- в обучение персонала;

- в финансирование других подобных программ.

Обобщая приведенные примеры, можно сформулировать следующее определение: реальные инвестиции представляют собой вложения средств с целью наращивания основного капитала предприятия.

Они могут принимать различные формы (финансирование научных исследований, обеспечение технологических инноваций, приобретение материальных и нематериальных активов и пр.), представляя собой вложения денег, имущества или прав владения.

При этом инвестор всегда знает, на какие цели расходуется предоставленный им капитал и может требовать отчета о его использовании.

Финансовое инвестирование включает следующие возможные меры, предпринимаемые для получения прибыли:

- приобретение золотовалютных ценностей;

- размещение средств на банковских депозитах;

- покупка ценных предметов, демонстрирующих рост стоимости (тезаврирование);

- операции на фондовом рынке.

Понятие финансовой инвестиции подразумевает вложение свободного капитала не в конкретное предприятие и его активы, а в некий финансовый инструмент, обеспечивающий доходность.

Виды финансовых инвестиций и их характеристики

Классификация финансовых и реальных инвестиций также имеет общие черты. Она проводится по двум признакам.

Наличие посредников. Если инвестор сам решает, во что ему вкладывать средства – инвестиции прямые. В противном случае, когда распоряжение капиталом поручается консалтинговым компаниям или брокерам, они являются косвенными.

Срок вложения. Инвестиции бывают краткосрочными (до года). Считается, что среднесрочные и долгосрочные соответствуют периодам в 3 года и 5 лет, но в реальной жизни эти границы часто размываются.

Помимо общей классификации, существует также деление финансовых инвестиций на стратегические и портфельные.

К стратегическим инвестициям относятся ресурсы, которые могут быть направлены на решение жизненно важных для предприятия задач, связанных с достижением им главенствующего положения на рынке. В этом случае приобретение крупного пакета акций способствует вливанию в оборот фирмы значительных денежных активов. Инвестор, в свою очередь, обоснованно рассчитывает на существенное увеличение стоимости купленных им ценных бумаг.

Портфельная финансовая инвестиция представляет собой выгодное, часто разнонаправленное размещение свободных денег, в частности, с целью защиты их от инфляционного обесценивания. Об этом виде будет рассказано несколько позже.

По характеру действия инвестора различаются следующие формы финансовых вложений:

- Приобретение акций. Основные характеристики этой финансово-инвестиционной технологии – высокая доходность и большие риски.

- Покупка облигаций. Надежность выше, чем у акций, но и доходность ниже. Эмитентами этих ценных бумаг являются государство и крупные корпорации. Они могут направлять средства даже в нефинансовые активы, но соблюдение интереса инвестора гарантируют.

- Вклады в ПИФы (паевые инвестфонды). Такое инвестирование имеет большие преимущества. Как правило, менеджмент ПИФов находиться на высоком уровне, что повышает надежность, да и дивиденды они обещают неплохие.

- Покупка произведений культуры, искусства, раритетов, предметов коллекционирования и пр. Многие примеры стремительного дрожания картин, марок и прочих ценностей демонстрируют высокую эффективность таких вложений, однако для грамотного инвестирования необходимы глубокие знания или привлечение экспертов.

- Вложения в драгоценные металлы. Известно, что золото может подешеветь, однако в среднесрочной и длительной перспективе оно все равно дорожает.

- Опционы и фьючерсы. На сложных биржевых операциях можно неплохо зарабатывать, но для этого нужно быть специалистом.

- Спекуляция валютами. Предвидеть движение плавающих курсов непросто, но и этому можно научиться.

Все виды финансового инвестирования действуют на соответствующих их профилю рынках: фондовом, кредитном, валютном и пр.

Что такое финансово-инвестиционный портфель?

Инвестор начинает свою деятельность с выработки собственной политики. Иными словами, ему следует обозначить свою цель: получить максимальный доход, защитить средства от инфляционного обесценивания или выработать некий средний вариант, сочетающий нормативную прибыльность с минимизацией рисков. Исходя из выбранной концепции, формируется портфель финансовых инвестиций. Под ним понимается совокупность различных доходных вложений.

Мерой риска портфеля является его диверсификация при соблюдении определенной стратегии. Она может выражаться следующими направлениями активности:

- высокий уровень дохода «здесь и сейчас»;

- прибыль в перспективе (средней или дальней);

- минимизация рисков;

- достижение высокой ликвидности портфеля;

- снижение налогового гнета.

Следует отметить, что цели, исходя из которых происходит формирование инвестиционного портфеля, чаще всего взаимно противоречат друг другу. Стремясь заработать как можно больше и быстрее, инвестор вынужден выбирать рискованные объекты финансирования. Стремясь к надежности вложения и гарантиям возвратности, он лишает себя высокой прибыли. Ликвидность вступает в конфликт с налоговыми послаблениями. И так далее.

На мировом финансовом рынке, в зависимости от поставленной генеральной цели, практикуется упрощенное деление инвестиционных портфелей на две категории: направленных на рост котировок или получение дохода.

Портфели роста формируются исходя из биржевой динамики. Они в свою очередь бывают агрессивными, средними и консервативными.

Типичный агрессивный портфель роста предполагает наличие в нем акций молодых быстро развивающихся компаний. Что с ними будет дальше – предсказать трудно, но сейчас они демонстрируют хорошую доходность.

Консервативный подход опирается на стабильность и относительно невысокие дивиденды, характерные для акций и облигаций крупных корпораций. Беспроблемный банковский учет ценных бумаг в этом случае обеспечивает гарантированную ликвидность. Метод практически гарантирует защиту от инфляции, но редко демонстрирует более высокую отдачу.

Понятие «среднего» портфеля роста само себя объясняет. Инвестор балансирует между рисками и доходностью, обычно диверсифицируя вложения по признакам репутации и перспективности. Расчет на то, что если какие-то ценные бумаги подешевеют, то другие компенсируют эти падения увеличением своих котировок.

Портфель дохода создается для того, чтобы инвестор мог регулярно получать дивиденды от своих вложений, желательно при минимальном риске. Уровень ликвидности оценивается по трехступенчатой шкале:

- Акции высоколиквидного портфеля можно продать в любой момент по причине высокого спроса на них.

- В среднеликвидном портфеле содержатся ценные бумаги с разной степенью востребованности на бирже.

- Низкая ликвидность чаще всего обусловлена преобладанием облигаций с отдаленным сроком погашения и других бумаг, купить которые можно практически всегда и не только у этого инвестора.

Другие признаки классификации финансово-инвестиционных портфелей приведены в таблице:

| Признак классификации | Название | Характеристики |

| Инвестиционный период | Краткосрочный | До 12 месяцев |

| Долгосрочный | Более года | |

| Условия налогообложения дохода | На общих условиях | Ставки стандартные |

| Льготный | Деятельность облагается льготными ставками | |

| Структура | Фиксированный | Соотношение финансовых инструментов не изменяется |

| Гибкий | Состав и пропорции существенно меняются | |

| Специализация | Акционный | Состоит из акций. Высокая доходность |

| Облигационный | Минимизирует риски, обеспечивает «налоговый щит» | |

| Вексельный | Высокая надежность | |

| Международный | Диверсификация валютных рисков | |

| Депозитный | Высокая ликвидность, минимизация рисков | |

| Комбинированный | Сочетание разных классов портфелей |

Как управлять процессом финансового инвестирования?

Управление финансовыми инвестициями означает принятие решений, направленных на выбор финансовых инструментов, обеспечивающих наивысшую эффективность вложений предприятия, организации или иного инвестора. Компания реализует этот процесс исходя из принятой на ней инвестиционной политики и поставленных целей. План действий включает следующие этапы:

- Анализируется инвестиционная деятельность за предшествующий период. Принимаются в учет результаты вложений по разным направлениям, сравнивается их доходность и риск, затем из них выделяются наиболее эффективные. Выбираются оптимальные инструменты финансирования, дающие наибольшую отдачу. В случае надобности политика управления инвестициями изменяется.

- Оценивается возможная сумма средств, направленных на финансовое инвестирование в будущем периоде. Для банков и специализированных корпораций, то есть институциональных инвесторов, она может быть крупной. Предприятия, основная деятельность которых иная, выделяют на эти цели лишь часть своего свободного оборотного капитала (заемные средства используются для финансового инвестирования крайне редко).

- Выбираются формы финансовых инвестиций исходя из ранее перечисленных вариантов (акции, облигации, вложения в ПИФы, депозиты и пр.), которые предлагает рынок инструментов финансового инвестирования.

- Затем следует этап формирования финансово-инвестиционного портфеля. Делается это на основе ранее выработанной главной цели (прибыльность, диверсификация, обеспечение ликвидности и пр.) При этом учитываются особенности налогового регулирования инвестиций в финансовые активы, так как высокие фискальные ставки могут нивелировать выгодность вложения.

- Прогноз результатов инвестиционной деятельности производится после формирования портфеля. Будет лучше, если он составляется на основе пессимистичного сценария возможного развития событий и при этом демонстрирует приемлемую эффективность.

Управление финансовыми инвестициями – процесс перманентный. В случае существенных изменений на фондовом или ином специализированном рынке менеджмент принимает оперативные меры по реструктуризации портфеля. От активов, ставших неэффективными, чаще всего быстро избавляются.

Анализ эффективности финансовых инвестиций

Оценка эффективности финансовых инвестиций производится по тем же принципам, что и любой другой качественный или количественный анализ. В основе лежит рентабельность, то есть отношение полезного результата (дохода) к понесенным затратам (сумме вложений).

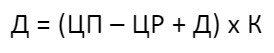

Инвестиционное финансирование, тем не менее, имеет ряд специфический черт. Самый простой метод оценки используется при определении эффективности инвестиций в облигации и некоторые виды привилегированных акций, так как они полностью или частично обеспечиваются фиксированными процентами дохода. Сложнее дело обстоит с обычными акциями, так как их курс подчиняется колеблющемуся рыночному соотношению спроса и предложения. Доходность инвестиции в акции рассчитывается по формуле:

Где:

Д – доход за период инвестирования;

ЦП – цена приобретения одной акции;

ЦР – цена реализации одной акции;

Д – дивиденды на одну акцию за период инвестирования;

К – количество данных акций в портфеле.

Рыночный курс акции на фондовой бирже в значительной степени определяется репутацией эмитента и общей динамикой развития фирмы. Его прогнозирование базируется на ожидаемом уровне процентов и их размером в предыдущие периоды. Математические методы оценки доходности вложения также основаны на стратегии инвестора – намерен ли он спекулировать акциями или владеть ими, получая дивиденды. Эффективность инвестиции определяется по формуле:

Где:

Э – эффективность;

ДГ – годовой дивиденд в денежном выражении на одну акцию;

ЦП – цена приобретения одной акции.

Важнейшим показателем, влияющим на прогноз и, как следствие, на принятие решения инвестором о приобретении ценных бумаг предприятия, является коэффициент финансовой устойчивости покрытия инвестиций. Он отражает отношение суммы собственного капитала и его долгосрочных обязательств к общей цене объекта:

Где:

КФУПИ – коэффициент финансовой устойчивости покрытия инвестиций;

СК – собственный капитал предприятия;

ДО – сумма его долгосрочных обязательств;

ОКП – общий капитал предприятия.

Чем больше значение коэффициента финансовой устойчивости удаляется от условия равновесия, при котором КФУПИ равен 0,7-0,9, тем хуже, причем в любую сторону.

Из формулы понятно, что объект, капитал которого в значительной части представлен заемными средствами, а активы характеризуются низкой ликвидностью, обладает низкой инвестиционной привлекательностью. В этом случае коэффициент уйдет вниз.

С другой стороны, слишком большое значение КФУПИ говорит о неумении менеджмента предприятия привлекать заемный капитал, что должно насторожить потенциального финансового инвестора.

Сравнение финансовых и реальных инвестиций

В конечном счете все сравнения сводятся к вопросу о том, что лучше. Нет оснований предполагать, что финансовые инвестиции во всем превосходят реальные. Обратное тоже не совсем верно. Необходим взвешенный анализ по пунктам.

Общими является стремление и реального, и финансового инвестора к обеспечению надежности. По этому показателю оба вида инвестиций приблизительно равноценны.

Перспективы реального бизнеса в большинстве случаев подлежат объективной оценке. В руках финансового инвестора есть такой важный инструмент обеспечения надежности, как диверсификация источников дивидендов.

Отличия проявляются при оценке других характеристик. Вложение в структуры реальной экономики, как показывает практика, приносят инвестору до 20% годовых. Финансовые рынки демонстрируют более высокие показатели доходности при определенной сноровке и активных операциях. Риски, правда, тоже большие.

Финансовые инвестиции, по сравнению с реальными, являются более ликвидными. Продать акции и прочие ценные бумаги можно очень быстро. К тому же финансовые вложения мобильны: их перенести из одной страны в другую намного проще, чем предприятие или объект недвижимости.

Сопровождение реального бизнеса требует намного больших затрат времени и труда. Финансист в управленческие тонкости не вникает, а по эффективности своего вложения судит по средствам, которые он получает или теряет в результате инвестирования. Иногда чтобы управлять движением многомиллиардных капиталов требуется команда всего из нескольких человек.

Цена вхождения в реальный бизнес намного выше, чем в финансовый. Конечно, размер оборотного капитала имеет значение, но начать биржевую деятельность можно с относительно небольших сумм.

Оборачиваемость активов в реальном секторе экономики зависит от особенностей технологий. Вложив средства, например, в строительство, капиталист знает, что отдачи не получит, пока объект не сдадут в эксплуатацию. Финансист сам устанавливает продолжительность цикла от начала инвестирования до получения дохода.

Кажется, что у финансовых инвестиций плюсов больше, чем у реальных. Однако все они перечеркиваются одним существенным недостатком. Преуспеть на финансовых рынках могут только опытные игроки высокой квалификации, если им повезет. На самом деле преимущества обоих видов инвестиций примерно уравновешиваются.

Опытные инвесторы рекомендуют разделять свободный капитал между реальным и финансовым сектором. При этом если ставится задача быстрого и среднесрочного получения дохода, в финансовые активы вкладывать следует до его половины. Для долгосрочной стратегии лучшие результаты дает вложение 70% капитала в реальный сектор экономики. Оставшимися 30% свободных средств можно оперировать на финансовых рынках с минимальными рисками.

Источник