- ГЛАВБУХ-ИНФО

- Типовые бланки

- Полезности

- Бухгалтерский учет

- Налоговый учет

- Управленческий учет

- Классификаторы

- Период окупаемости собственного капитала

- Единица измерения:

- Объяснение сущности показателя

- Нормативное значение:

- Связанные материалы

- Направления решения проблемы нахождения показателя вне нормативных пределов

- Формула расчета:

- Период окупаемости собственного капитала

- Определение:

- Нормативное значение:

- Как решить проблему при показателе коэффициента вне нормативных пределов?

- Формула расчета:

- Период окупаемости активов

- Единица измерения:

- Объяснение сущности показателя

- Нормативное значение:

- Связанные материалы

- Значение показателя в России:

- Направления решения проблемы нахождения показателя вне нормативных пределов

- Примечания и корректировки:

- Формула расчета:

- Пример расчета:

- Рентабельность собственного капитала: формула по балансу

- Рентабельность собственного капитала: формула по балансу

- Что показывает рентабельность собственного капитала (ROE)

- Как рассчитать рентабельность собственного капитала

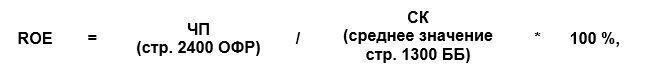

- Формула расчета по балансу

- Формула Дюпона

- Пример расчета ROE

- Нормативное значение показателя

ГЛАВБУХ-ИНФО

Суббота

12 июня 2021 г.

| МРОТ: Учетная ставка ЦБ: | 12792 руб. 5% |

Типовые бланки

Полезности

Бухгалтерский учет

Налоговый учет

Управленческий учет

Классификаторы

Разработка сайта:

Главный редактор:

| Период окупаемости собственного капитала |

| Период окупаемости собственного капитала — определение Период окупаемости собственного капитала — отношение средней величины собственного капитала компании к величине чистой прибыли анализируемого периода. Период окупаемости собственного капитала — что показывает Период окупаемости собственного капитала показывает число лет, в течение которых полностью окупятся вложения в данную организацию. Период окупаемости собственного капитала — формула Общая формула расчета коэффициента:

Формула расчета по данным бухгалтерского баланса:

где стр.190, стр. 490 нг — на начало года, стр. 490 кг — на конец года отчета о прибылях и убытках (форма №2). Период окупаемости собственного капитала — значение Период окупаемости собственного капитала имеет значение для собственников и акционеров компании, поскольку через оценку его величины и динамики они, как правило, делают выводы об эффективности управления их капиталом. Чем быстрее вложения в компанию достигают окупаемости, тем быстрее они начинают приносить прибыль. Источник Период окупаемости собственного капиталаЕдиница измерения:наиболее часто измеряется в годах. Также показатель можно отобразить в днях, неделях, месяцах, кварталах и т.д. Объяснение сущности показателяПериод окупаемости собственного капитала – наиболее важный для собственников коэффициент. Значение показателя отображает период, в течение которого их капитал окупится. Это значит, что использование собственного капитала позволит сгенерировать чистую прибыль, которая равна его текущей сумме. Рассчитывается показатель как соотношение среднегодовой суммы собственного капитала к сумме чистой прибыли за год. Нормативное значение:Связанные материалыНормативное значение полностью зависит от соображений собственников об эффективности использования их капитала. Если компания является коммерческой организацией и собственники создали ее для генерации прибыли, то определить качество использования собственного капитала можно, сравнивая текущую окупаемость с окупаемостью за альтернативными направлениями вложения средств. Наиболее простой способ – сравнить окупаемость собственного капитала в исследуемом субъекте хозяйствования и окупаемость инвестиций в различные финансовые инструменты (депозитный вклад, диверсифицированный портфель акций и т.д.). Если окупаемость собственного капитала значительно ниже значений за альтернативными направлениями, то она неудовлетворительная. Конечно, отрицательное значение показателя является неприемлемым и говорит о снижении благосостояния собственников. При анализе необходимо рассмотреть показатель в динамике, ведь стабильное снижение окупаемости будет говорить о постоянном повышении эффективности работы компании. Направления решения проблемы нахождения показателя вне нормативных пределовКак и в случае с прочими показателями рентабельности, окупаемость формируется под влиянием абсолютно всех сфер деятельности компании. Исходя из формулы расчета, снижать окупаемость можно путем повышения эффективности использования финансовых ресурсов, что позволит вернуть часть собственного капитала собственникам, либо путем обеспечения роста чистой прибыли. Для повышения последнего необходимо предпринять меры максимизации дохода или снижения расходов. Формула расчета:Период окупаемости собственного капитала = Среднегодовая стоимость собственного капитала / Чистая прибыль (убыток) (1) Период окупаемости собственного капитала = 100/ Рентабельность собственного капитала (2) Среднегодовая стоимость собственного капитала = Сумма собственного капитала на начало года/2 + Сумма собственного капитала на конец года/2 (3) Источник Период окупаемости собственного капиталаПериод окупаемости собственного капитала Определение:Период окупаемости своего капитала – очень важный показатель для владельцев бизнеса. Он говорит о том, когда окупится вложенный ими капитал, то есть когда прибыль достигнет суммы первоначальных вложений. Коэффициент рассчитывается делением среднегодового размера собственного капитала на размер чистой прибыли в год. Измеряется в годах. Нормативное значение:Норма показателя будет зависеть от того, как владелец бизнеса оценивает эффективность использования своих денег. Для коммерческой компании, целью которой является получение прибыли, норму показателя можно вычислить, сравнив значение показателя у нее и окупаемости при альтернативных направлениях инвестиций – депозит, покупка акций и т.д. В случае, когда окупаемость своего капитала, вложенного в производство, значительно ниже альтернативных направлений, можно говорить о неудовлетворительном показателе. Отрицательное значение вообще неприемлемо, поскольку оно приносит собственникам лишь убытки. Показатель рассматривают в динамике и, в случае его стабильного уменьшения, можно утверждать об удовлетворительных результатах работы организации. Как решить проблему при показателе коэффициента вне нормативных пределов?Как и с другими коэффициентами рентабельности, окупаемость связана со всеми отраслями предприятия. Поэтому снижать индикатор можно повышая эффективность работы с финансовыми ресурсами, возвращая часть капитала собственникам фирмы или работать над увеличением прибыли, то есть максимизировать доход и снижать расходы. Формула расчета:Период окупаемости собственного капитала = Среднегодовая стоимость собственного капитала / Чистая прибыль (убыток) Период окупаемости собственного капитала = 100/ Рентабельность собственного капитала С КУБом вы узнаете:

Источник Период окупаемости активовЕдиница измерения:обычно измеряется в годах Объяснение сущности показателяПериод окупаемости активов – срок, в течение которого активы компании (вложенные финансовые средства с учетом обязательств) окупают себя, то есть генерируют чистую прибыль, которая равна объему использованных активов. Обратный показатель: рентабельность активов. Окупаемость активов рассчитывается как соотношение среднегодовой стоимости активов к сумме чистой прибыли. Этот показатель относится к группе показателей рентабельности и является индикатором общей эффективности работы компании. Нормативное значение:Связанные материалыСложно говорить о единственно верном нормативном значении. Для различных видов бизнеса нормативная окупаемость активов будет отличаться. Кроме этого, размер компании будет иметь значение. Понятно, что для малого бизнеса окупаемость на уровне 2 лет будет приемлемой, а для большого предприятия такое значение будет очень хорошим показателем. Поэтому при формировании выводов необходимо сравнивать с другими компаниями в том же сегменте рынка с похожими показателями стоимости активов. Для большой компании нормативным может быть значение в 13-15 лет. Для средней компании – 5-6 лет, для малого бизнеса – 2-4 года. Как было сказано, единого нормативного значения показателя не существует. Понятно, что желательной является стабильная тенденция повышения окупаемости из года в год. Это свидетельствует о постоянном росте эффективности работы компании, что позволяет говорить о хороших перспективах дальнейшего развития. Отрицаемое значение свидетельствует о деструктивных процессах в организации. Значение показателя в России:Рисунок 1. Динамика показателя в Российской Федерации в 1995-2015 гг. (без учета малых компаний) Источник: Федеральная служба государственной статистики Стоит осторожно относиться к данным Федеральной службы государственной статистики. В арсенале компаний достаточно инструментов для того, чтобы формировать прибыль в юрисдикциях с низкой налоговой нагрузкой, завышения суммы расходов и занижения суммы доходов. Поэтому значение этих показателей может быть немного завышенным. Но вырисовывается четкая общая динамика – окупаемость активов растет в течение последних 5 лет. Если в 2010 г. ожидалось, что активы окупятся в течение 14,9 лет, то в 2014 г. – в течение 40 лет. Этот показатель свидетельствует о резком снижении эффективности работы субъектов хозяйствования в России. Направления решения проблемы нахождения показателя вне нормативных пределовОкупаемость активов является результативным показателем работы всей компании. Поэтому резервы снижения его значения могут скрываться в любой из сфер операционной, финансовой или инвестиционной деятельности компании. Понятно, что для его снижения необходимо работать в направлении повышения доходов и снижения расходов. Последнее может происходить за счет снижения производственных расходов, расходов на сбыт, на управление, финансовых расходов (процентных, комиссионных расходов, расходов на привлечение капитала), налоговых платежей и т.д. Повышение уровня доходов может происходить за счет выхода на новые рынки, активизации маркетинговой деятельности и т.д. и т.п. Также оптимизация структуры активов позволит снизить окупаемость при сохранении текущего уровня чистой прибыли. Примечания и корректировки:1. Стоит иметь в виду, что в процессе расчета показателя не используется концепция стоимости денег во времени. Конечно, каждый рубль, заработанный в этом году, не будет равен рублю, который зарабатывается в третьем году. Поэтому при формировании выводов стоит учитывать: сможет ли компания поддерживать в будущем текущий уровень эффективности, есть ли возможности для расширения и роста? 2. Если значение показателя отрицательное, то невозможно предоставить экономическую интерпретацию. Формула расчета:Период окупаемости активов = Среднегодовая стоимость активов / Чистая прибыль (убыток) (1) Период окупаемости активов = 100/ Рентабельность активов (2) Среднегодовая сумма активов = Сумма активов на начало года/2 + Сумма активов на конец года/2 (3) Среднегодовая сумма активов = Сумма значений стоимости активов на конец каждого квартала / 4 (4) Среднегодовая сумма активов = Сумма значений стоимости активов на конец каждого месяца / 12 (5) Среднегодовая сумма активов = Сумма значений стоимости активов на конец каждой недели / 51 (6) Среднегодовая сумма активов = Сумма значений стоимости активов на конец каждого дня / 360 (7) Размер активов может колебаться в течение года, поэтому формула 4 даст более точный результат, чем формула 3. Формула 5 даст более точный результат, чем формула 4 и т.д. Пример расчета:Компания ОАО «Веб-Инновация-плюс» Единица измерения: тыс. руб.

Период окупаемости активов (2016 г.) = (6510/2+6487/2)/ 2273= 2,86 г. Период окупаемости активов (2015 г.) = (6487/2+6598/2)/ 2375 = 2,75 г. Таким образом, окупаемость активов ОАО «Веб-Инновация-плюс» является очень высокой и составляет около 2,75-2,86 лет. Значение показателя остается стабильным в течение 2015-2016 гг., то есть это не значение показателя, которое сформировалось под влиянием случайного фактора, а результат стабильной и эффективной работы компании. Высокую роль в ИТ играет интеллектуальный капитал, который не отображается в балансе. Поэтому для отрасли характерны низкие показатели окупаемости активов. Источник Рентабельность собственного капитала: формула по балансуАвтор: Полина Таланова Руководитель проектов Рентабельность собственного капитала: формула по балансуАвтор: Полина Таланова Рентабельность собственного капитала — ключевой показатель доходности инвестиций в бизнес. Выясняем, кому и зачем она нужна, как ее посчитать и на какие нормы стоит опираться при анализе полученного результата. Что показывает рентабельность собственного капитала (ROE)Рентабельность капитала определяет, насколько эффективно работают собственные средства владельцев компании, инвестированные в бизнес. Другими словами, сколько копеек дохода приносит предприятию каждый рубль его собственного капитала. Регулярно просчитывать значение ROE в первую очередь необходимо руководству организации, чтобы понять какую отдачу они получают от своего детища, насколько целесообразно заниматься текущей деятельностью и каковы перспективы дальнейшего развития бизнеса в этом секторе рынка. Кроме того, ROE является основным показателем, на который опираются инвесторы, чтобы определить степень привлекательности финансовых вложений в конкретное предприятие. Именно величина ROE помогает понять, на какие дивиденды может рассчитывать вкладчик. Проводить анализ рентабельности капитала, как и любого относительного показателя, важно в динамике нескольких периодов. Если организации удается в течение длительного срока поддерживать стабильный уровень прибыльности капитала, то такое положение дел позволяет сделать заключение о ее финансовой устойчивости, что гарантирует сохранность и приумножение вложенных средств. Расчет ROE целесообразен только тогда, когда у компании имеется чистый собственный капитал, так как в ином случае получается отрицательное значение коэффициента, малопригодное для дальнейшего анализа. На первый взгляд ROE крайне близка по смыслу другому показателю доходности — рентабельности активов (ROA). Однако, в отличие от ROA, при расчете которой используется стоимость всех активов организации, в том числе купленных на заемные средства, ROE анализирует работу именно чистого капитала компании. Другими словами, учитывает активы за вычетом обязательств. Как рассчитать рентабельность собственного капиталаНайти значение ROE можно несколькими способами. Разберем 2 варианта: простой расчет по итоговым показателям отчетности и факторный анализ по уравнению Дюпона. Формула расчета по балансуПодсчет производится на базе сумм, отраженных по строкам баланса (итоговые значения р. III «Капитал и резервы») и отчета о финансовых результатах. Отчетные данные подставляются в формулу: где Формула ДюпонаМодель (уравнение) Дюпона позволяет провести более глубокий анализ показателя, поскольку с его помощью можно понять, за счет каких факторов происходило изменение ROE. Формула расчета рентабельности по Дюпону: где Таким образом, модель Дюпона выделяет 3 базовых фактора, влияющих на рентабельность капитала:

При этом конечной целью анализа на базе модели Дюпону является не подсчет самого коэффициента рентабельности, а определение степени влияния перечисленных факторов на его значение. Такой подход позволяет достоверно установить причины возникших проблем и принять необходимые меры для их решения. Пример расчета ROEАкционерное общество занимается производством автотранспортных средств. Рассчитаем рентабельность капитала в динамике за последние 5 лет на основании данных отчетности: Наименование показателя Отчетный год 1 2 3 4 5 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Чистая прибыль, тыс. руб. | 6 500 | 7 200 | 12 700 | 8 500 | 7 250 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Собственный капитал (среднее значение), тыс. руб. | 50 280 | 55 300 | 70 500 | 69 980 | 70 420 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| ROE, % | 12,9 | 13,0 | 18,0 | 12,1 | 10,3 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Результаты произведенных расчетов показывают, что первые 3 года бизнес стремительно развивался, и растущая прибыль позволяла компании без потерь наращивать объем чистого собственного капитала, что, в свою очередь, обеспечивало сохранность инвестиций и ежегодный рост дохода акционеров.

Последующие 2 года наблюдался спад продаж, связанный с ухудшением экономической ситуации в стране. И, как следствие, эффективность собственных инвестиций значительно снизилась, что наглядно демонстрирует значение ROE.

Несмотря на то, что рентабельность последнего периода имеет положительное значение, собственникам компании необходимо принимать решительные меры по оздоровлению бизнеса, поскольку общая ситуация на рынке продолжает ухудшаться и роста прибыли по итогам текущего периода не предвидится.

Нормативное значение показателя

Норматив ROE для экономически развитых стран составляет 10-12%. Но в условиях стагнирующей экономики РФ значение коэффициента должно быть на порядок выше (20 и более %).

Логичным является сравнение значения ROE конкретного предприятия с рентабельностью вложений в ценные бумаги (облигации, акции крупных компаний и пр.) или депозиты.

В частности, по данным ЦБ РФ средняя ставка по депозитам в первом полугодии 2019 года составляет 9-9,5% годовых. Таким образом, если рентабельность капитала организации ниже этого уровня, то очевидно, что инвесторам выгоднее выбрать более прибыльное направление для вложения средств.

Кроме того, не стоит забывать, что убыточность бизнеса на протяжении нескольких налоговых периодов — тревожный сигнал для руководства и бухгалтерии предприятия. Инспекторы ФНС не дремлют, а низкая рентабельность — повод заподозрить организацию в работе на теневой сектор экономики.

Клиенты 1С-WiseAdvice могут спокойно заниматься любимым делом, не беспокоясь о показателях отчетности и повышенном внимании со стороны ревизоров.

Источник