- Экспресс-подготовка к онлайн-тестированию:

- Сдаешь тесты самостоятельно?

- ТЭО инвеcтиционных проектов Тесты с ответами Тема 1-5

- Срок окупаемости инвестиций: формулы расчета и примеры

- Способы расчета

- Понятие и применение срока окупаемости инвестиций

- Срок окупаемости венчурных инвестиций

- Срок окупаемости капитальных вложений

- Срок окупаемости оборудования

- Как рассчитать срок окупаемости проекта: формулы и примеры

- Простой метод определения периода окупаемости инвестиции

- Дисконтированный (DPP) подход к сроку окупаемости

- Вычисление с помощью Excel и онлайн-калькуляторов

- Анализ полученных данных и критерии принятия решений об инвестировании

Экспресс-подготовка к онлайн-тестированию:

для студентов дистанционного обучения, при устройстве на работу, прохождении аттестаций

Сдаешь тесты самостоятельно?

Закажи скайп-консультацию и узнай все секреты успешной сдачи экзаменов онлайн!

ТЭО инвеcтиционных проектов Тесты с ответами Тема 1-5

Для быстрого поиска по странице нажмите Ctrl+F и в появившемся окошке напечатайте слово запроса (или первые буквы)

ТЕМА 1

Проекты, принятие одного из которых автоматически означает непринятие другого (или других) называются:

Если принятие нового проекта приводит к некоторому снижению доходов по одному или нескольким другим проектам, то такие проекты называются:

Если принятие к исполнению нового проекта способствует росту доходов по одному или нескольким другим проектам, то такие проекты называются:

По масштабу реализации инвестиционные проекты бывают:

Для усиления контроля над ходом реализации проекта предпочтительнее:

финансирование путем продажи пакета акций предприятия

Что определяет выгодность использования собственного капитала для финансирования проекта по сравнению с заемным:

отсутствие возвратного денежного потока

+более низкая стоимость

возможность поэтапного финансирования проекта.

Суммарная продолжительность прединвестиционной, инвестиционной и эксплуатационной фаз называется . проекта.

В течение прединвестиционной фазы проводятся мероприятия:

фирмой принимается окончательное решение об инвестициях

+проводится более детальная проработка некоторых аспектов проекта

хозяйственная деятельность предприятия

утверждается план платежей генеральному подрядчику

+отбор проектной фирмы или фирмы, управляющей строительством

Что определяет выгодность использования собственного капитала для финансирования проекта по сравнению с заемным:

отсутствие возвратного денежного потока

+более низкая стоимость

возможность поэтапного финансирования проекта.

В каком разделе ТЭО ИП определяется экономическая эффективность инвестиционного проекта?

Основная идея проекта

Месторасположение и окружающая среда

+Финансовый анализ и оценка инвестиций

Организационные и накладные расходы

Завершением прединвестиционной стадии инвестиционного проекта является:

+принятие инвестиционного решения

начало процесса производства

юридическое оформление инвестиционного проекта

Суммарная продолжительность прединвестиционной, инвестиционной и эксплуатационной фаз называется . проекта.

Инвестиционный цикл включает в себя фазы:

Из каких частей состоит инвестиционный проект

ТЕМА 2

Какая форма финансирования предпочтительнее при создании новой организации для реализации проекта:

Отношение прибыли от продаж к сумме выручки от реализации продукции и от внереализационных операций — это:

Какой вид кредитования предпочтительнее для финансирования ИП:

Эффективность инвестиционного проекта — это.

+Соответствие проекта целям и интересам его участников

Социально-экономические последствия осуществления инвестиционного проекта для общества в целом

Комплекс документов по обоснованию экономической целесообразности, объема и сроков осуществления инвестиций

Применяются для оценки эффективности операционной деятельности и политики в области цен, сбыта и закупок предприятия-реципиента:

Субъекты инвестиционной деятельности, осуществляющие вложения собственных, заемных или привлеченных средств в форме инвестиций и обеспечивающие их целевое использование, называется .

Как обычно влияет финансирование проекта за счет эмиссии акций на рентабельность собственного капитала (отдачу на собственный капитал):

Показатели . эффективности учитывают социально-экономические последствия осуществления инвестиционного проекта для общества в целом

ТЕМА 3

Сложными методами оценки инвестиционных проектов являются расчеты показателей:

простая норма прибыли

+внутренняя норма доходности

ставка прибыльности проекта

+дисконтированный срок окупаемости вложений

+чистая текущая стоимость

Простыми методами оценки инвестиционных проектов являются расчеты показателей:

ставка прибыльности проекта

+срок окупаемости вложений

внутренняя норма доходности

чистая текущая стоимость

+простая норма прибыли

Что выгоднее для вкладчика: получить 20 000 рублей сегодня или получить 35 000 рублей через 3 года, если процентная ставка равна 17% (использовать формулу сложного процента).

+Получить 35 000 рублей через 3 года

Получить 20 000 рублей сегодня

Коэффициент дисконтирования применяется для .

расчета увеличения прибыли

+приведения будущих поступлений к начальной стоимости инвестирования

расчета величины налогов

Показатели оценки эффективности инвестиционных проектов, основанные на учетных (бухгалтерских) оценках, называются:

Показатели оценки эффективности инвестиционных проектов, основанные на временной оценке денег, называются:

Индекс доходности инвестиционного проекта, генерирующего следующие денежные потоки, при ставке дисконтирования 10%, равен:

Основные параметры, определяющие величину чистой текущей стоимости проекта:

+чистый денежный поток

срок жизни проекта

стоимость заемных источников финансирования

Возвратный денежный поток от реализации инвестиционного проекта для предприятия, осуществляющего этот проект, включает в себя:

часть чистой прибыли

Период окупаемости проекта определяется:

при превышении суммы полученного дохода от суммы инвестиций

независимо от их величин

+при равенстве суммы полученного дохода и суммы инвестиций

Бизнес-план разрабатывается с целью .

текущего планирования производства

+обоснования возможности реализации инвестиционного проекта

Величина чистой текущей стоимости инвестиционного проекта, генерирующего следующие денежные потоки, при ставке дисконтирования 10%, составит:

Имеются следующие исходные данные о денежных потоках по нескольким проектам:

Какой из проектов по показателям чистой текущей стоимости и индекса доходности инвестиций более выгодный? Финансирование выбранного проекта может быть осуществлено за счет ссуды банка под 12 % годовых.

Все проекты не выгодны

Проект, требующий инвестиций в размере 10000 долл. Будет генерировать доходы в течение пяти лет в размере 2600 долл. ежегодно. Стоит ли принять этот проект, если приемлемая ставка дисконтирования 9%?

Чистая текущая стоимость при выборе проекта должна быть . 0.

ТЕМА 4

Лизинговые платежи включаются в.

себестоимость продукции лизингодателя

+себестоимость продукции лизингополучателя

стоимость выпускаемой на оборудовании продукции

На уровне предприятия источниками финансирования инвестиционных проектов являются:

Взносы и пожертвования

Средства внебюджетных фондов

Важными особенностями лизинговых сделок являются.

+Возможность продажи оборудования лизингополучателю после истечения срока аренды

Покупка оборудования по более низкой цене

Особое распределение ответственности между участниками сделок

+Право собственности на передаваемое оборудование остается у лизингодателя

Покупка необходимого имущества в более короткие сроки

По истечению срока аренды лизингополучатель может.

продлить срок аренды

сдать оборудование другому пользователю

Инвестиционные ресурсы предприятия по натурально-вещественной форме принято делить на имеющие:

+Денежную форму и финансовую формы

Собственные и заемные

Долгосрочные и краткосрочные

К заемным источникам финансирования инвестиционных проектов относят:

+Государственные кредиты и займы

К собственным источникам финансирования инвестиционных проектов относят:

Ссуды в денежной форме

Акционирование как метод финансирования инвестиций используется для:

Всех форм и видов инвестирования

+Реализации небольших реальных инвестиционных проектов, а также для финансирования инвестиций

Реализации крупномасштабных реальных инвестиций при отраслевой или региональной диверсификации инвестиционной деятельности

Организационными формами финансирования являются . финансирование

+Проектное, корпоративное, акционерное

Внешнее и внутреннее

Заемное и собственное

Что из перечисленного не относится к этапам процесса финансового лизинга.

подготовка сделки и ее обоснование

оформление лизинговой сделки

расчет лизинговых платежей

+возврат объекта лизинга

ТЕМА 5

Неопределенность принятия инвестиционного решения это:

Степень опасности для успешного осуществления проекта

Потенциальная, численно измеримая возможность потери

+Неполнота или неточность информации об условиях реализации проекта

Какие методы оценки риска относятся к аналитическим?

+Метод корректировки параметров

Метод экспертных оценок

Если при реализации проекта весьма вероятна полная потеря прибыли, риск считается:

К внешним рискам инвестиционного проектирования относятся:

+Риски, связанные с нестабильностью экономического законодательства и текущей экономической ситуации, условий инвестирования и использования прибыли

Производственно-технологический риск (аварии и отказы оборудования, производственный брак и т.п.)

Неполнота или неточность проектной документации (затраты, сроки реализации проекта, параметры техники и технологии)

+Возможность ухудшения политической ситуации, риск неблагоприятных социально-политических изменений в стране или регионе

Систематический (рыночный) риск характеризуется признаками:

Может быть уменьшен диверсификацией вложений

Вызывается частными событиями для отдельных предприятий

+При его возникновении присущ всем объектам инвестирования

+Не может быть устранен диверсификацией

+Инвестор не может повлиять на факторы его возникновения при выборе объектов инвестирования

Специфический (не систематический) риск характеризуется признаками:

Не может быть уменьшен диверсификацией и эффективным управлением инвестиционным портфелем

Определяется внешними событиями, воздействующими на рынок в целом

+Может быть устранен (снижен)диверсификацией вложений

+Присущ конкретному объекту инвестирования

Какие методы оценки риска предполагают использовать опыт экспертов для определения значимости определенных, заранее выделенных частных рисков?

+Метод экспертных оценок

Метод корректировки параметров проекта

Выявление факторов риска, этапов и работ, при выполнении которых риск возникает установление потенциальных областей риска идентификация рисков — это :

Источник

Срок окупаемости инвестиций: формулы расчета и примеры

Способы расчета

В этой статье мы привели все необходимые формулы для расчета срока окупаемости инвестиций, также вам доступна для скачивания готовая таблица Excel и онлайн-калькулятор.

Каждый инвестор, принимая решение о финансировании проекта, хочет знать, насколько быстро окупится его вложение. Чем меньшим будет это время, тем для него лучше. Для ответа на этот волнующий вопрос есть вполне конкретный экономический показатель – срок окупаемости. Формула его кажется очень простой: достаточно поделить сумму инвестиции на ожидаемую чистую прибыль за месяц или год. На самом же деле очень многое зависит от других различных факторов, которые следует учитывать.

Статья о том, как посчитать срок окупаемости инвестиции с максимально возможной точностью.

Понятие и применение срока окупаемости инвестиций

В упрощенном виде срок окупаемости инвестиций представляет собой «период выплаты возврата» (так с английского можно перевести термин payback period, сокращенно PP или PBP), то есть время выхода на «точку ноль». При определенных обстоятельствах вложение начинает давать отдачу практически сразу. Например, сдача в аренду купленной коммерческой недвижимости может приносить доход уже в первый месяц. Однако следует понимать, что такое условие соблюдается не всегда.

Ряд инвестиций характеризуется необходимостью длительной подготовки для доведения проекта до состояния коммерческой эксплуатационной готовности. Простыми словами это означает, что требуется время для того, чтобы вложение начало давать прибыль.

К этой категории относятся практически все венчурные инвестиции, научно-исследовательские и инженерные работы, проекты в области искусства (например, производство фильмов) и т. п.

Кроме этого обстоятельства, необходимо учитывать возможное возникновение необходимости в дополнительных вложениях по ходу реализации проекта.

Таким образом, общий период полного возврата инвестиции определяется минимальным сроком окупаемости и продолжительностью доведения объекта до состояния коммерческой эффективности (способности приносить текущую прибыль).

Исходя из изложенных положений можно сформулировать определение срока, в течение которого будет пройдена «точка ноль».

Под сроком окупаемости инвестиций понимается упрощенный расчетный показатель, характеризующий время, необходимое для возмещения начальных расходов инвестора на основе запланированного уровня рентабельности инновационного проекта.

В этой формулировке принят ряд допущений:

- Во-первых, предполагается, что будет достигнута запланированная рентабельность.

- Во-вторых, ничего не сказано о возможности дополнительных вложений.

- В-третьих, не учитывается уровень инфляции.

Тем не менее, трудности планирования не означают его бесполезности. Ни один инвестор не станет финансировать проект без бизнес-плана, в котором, в частности, указан расчетный срок окупаемости.

Срок окупаемости венчурных инвестиций

Срок окупаемости инвестиций обратно пропорционален доходности проекта. Иными словами, чем выше рентабельность бизнеса, тем быстрее будут компенсированы затраты на реализацию.

Наиболее сложная задача состоит в том, как определить степень прибыльности венчура. Методики основаны на математическом анализе и статистической оценке доходности предыдущих инвестиций.

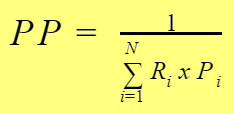

В конечном виде формула выглядит так:

- PP – расчетный период возврата инвестиций;

- R – рентабельность инвестированного проекта под номером i;

- N – общее количество проектов;

- P – вероятность успеха реализации проекта.

Параметры R и P приводятся в форме десятичной дроби, меньшей или равной единице. Легко заметить, что знаменатель представляет собой вероятностное распределение возможного исхода проекта. Статистику за каждый месяц или год, необходимую для расчета шанса на получение запланированной рентабельности инвестор ведет сам, исходя из собственного опыта.

Срок окупаемости капитальных вложений

Капитальными вложениями называются инвестиции, направленные на приобретение основных средств. Иными словами, это мероприятия, целью которых ставится модернизация и переоснащение производственных мощностей и проведение проектно-изыскательских работ. В результате должны повышаться главные экономические показатели предприятия, в частности, рентабельность.

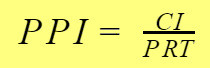

Срок окупаемости капитальных вложений определяется по формуле, похожей на ранее приведенную, так как тоже представляет собой дробь.

- PPI – срок окупаемости инвестиций в развитие основных фондов, выраженный в зависимости от выбранного временного периода в месяцах или годах;

- CI – сумма капитальных вложений, руб.;

- PRT – сумма чистой прибыли, полученной в тех же временных рамках, что и срок окупаемости (за месяц, квартал, полугодие или год).

Из формулы видно, что чем меньше вкладывается денег и чем выше их отдача (прибыльность), тем быстрее окупится инвестиция в основные фонды, то есть капитальная инвестиция.

Если модернизации подлежит отдельное направление хозяйственной деятельности, срок окупаемости вложенных в него средств не должен превышать нормативный период всех остальных капитальных инвестиций. Это означает, что всё предприятие не может своей рентабельностью покрывать затраты на модернизацию отдельного проекта – в противном случае в нем нет экономического смысла.

В ходе реализации проекта нередки случаи, когда изначальной расчетной базовой суммы не хватает. Вложения, осуществляемые в таких ситуациях, называются дополнительными.

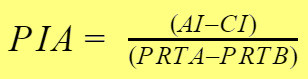

Расчет срока окупаемости инвестиционного проекта по дополнительным вложениям производится согласно формуле:

- PIA – срок окупаемости доп. вложений, выраженный в зависимости от выбранного временного периода;

- AI – сумма инвестиции с дополнительным вложением в проект;

- CI – базовая сумма капитальных вложений;

- PRTA – сумма прибыли, достигнутая после дополнительного вложения;

- PRTB – сумма базовой прибыли.

Срок окупаемости оборудования

Расчет окупаемости оборудования производится по принципу, общему для всех инвестиций. Некоторая особенность заключается во включении в сумму капитального вложения всех затрат, связанных с доставкой и вводом в эксплуатацию основного средства.

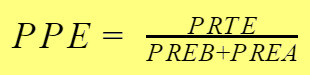

Формула окупаемости оборудования:

- PPE – период окупаемости основного средства;

- PRTE – валовая прибыль, принесенная эксплуатацией оборудования;

- PREB – базовая стоимость оборудования;

- PREA – дополнительные издержки на ввод в эксплуатацию.

Как рассчитать срок окупаемости проекта: формулы и примеры

Методология и недостатки расчета показателя периода окупаемости затрат на реализацию проекта или внедрение новой технологии уже частично освещены. Минусы – невысокая точность и отсутствие учета многих факторов, влияющих на суммы себестоимости и прибыли. Указанные выше способы, однако, обладают важным достоинством – они просты и позволяют инвестору быстро предварительно оценить срок окупаемости проекта. Формула грубого деления суммы вложения на прибыль относительно точна, если реализация и достижение эффекта происходят скоротечно. Более точный расчет окупаемости осуществляется двумя методами: простым и дисконтированным.

Дисконтированный и простой способы различаются участием в формуле коэффициента (ставки дисконтирования), учитывающего стоимость отвлекаемого капитала, чем измеряется эффективность его использования. Ниже мы рассмотрим формулы и примеры расчетов, в результате которых найдем сроки окупаемости инвестиций обоими методами.

Простой метод определения периода окупаемости инвестиции

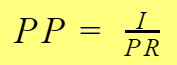

Формула PP, позволяющая произвести расчет простого срока окупаемости (во многих источниках также обозначается как Ток) уже рассматривалась выше.

- PP – срок окупаемости;

- I – сумма капиталовложений;

- PR – чистый доход от инвестиции.

Именно математическая простота расчета одновременно является его достоинством и недостатком.

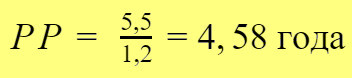

Пример: для предприятия приобретено новое оборудование на сумму 5,5 млн руб. В течение года оно принесло доход в размере 1,2 млн руб. Подставляем значения:

Можно сделать вывод о том, что примерно через 4 года и 7 месяцев произойдет полная окупаемость инвестиций. Формула при этом допускает статический уровень инфляции, что в реальных условиях маловероятно.

К тому же инвестор, вкладывая средства, хочет не только компенсировать издержки, но и получить какую-то отдачу. Если исходить из полученного результата, ему грозят косвенные убытки (о них несколько позже).

Еще один недостаток формулы – игнорирование возможных флуктуаций денежных потоков во времени: предполагается, что погашаться затраты будут равномерными порциями. Расчет по балансу дохода в итоге может привести к другим результатам.

Дисконтированный (DPP) подход к сроку окупаемости

Определение дисконтированной длительности окупаемости (DPBP) проекта производится на основе приведенного чистого дохода. Принцип остается тем же, что и при простом методе. Однако расчет окупаемости проекта при простом делении суммы инвестиции на прибыль в итоге дает продолжительность без учета дисконта. Именно этим в лучшую сторону отличается DPP-подход.

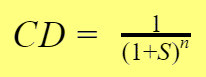

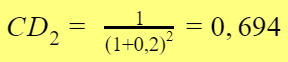

Метод основан на применении поправочного коэффициента дисконтирования. Он рассчитывается по формуле:

- CD – коэффициент дисконтирования;

- S – ставка дисконтирования;

- n – номер расчетного периода.

Под ставкой дисконтирования S понимается динамический (переменный) коэффициент, устанавливаемый инвестором на основе действия внешних факторов и объективно существующих обстоятельств. В частности, капитал, вложенный в развитие проекта, может быть инвестирован альтернативно. Средства могут быть помещены на депозит под процент, зависящий от ставки рефинансирования ЦБ. Наконец, у каждого бизнесмена есть собственные представления о том, какой должен быть оптимальный доход на каждый вложенный рубль.

Метод определения срока окупаемости инвестиции на основе DPP-подхода применяется точно так же, как и простой, но с учетом приведенной стоимости проекта.

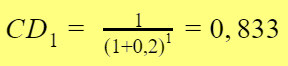

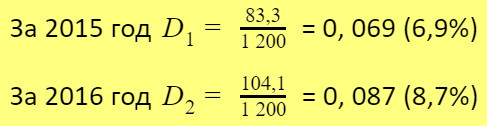

Пример: инвестор приобрел объект коммерческой недвижимости за 1 млн 200 тыс. руб. и заключил договор аренды, по которому в 2015 году получил доход в размере 100 тыс. руб., и в 2016 году – 150 тыс. руб. Предприниматель установил для себя ставку дисконтирования, равную 20% (0,2 в коэффициентном выражении).

Коэффициент дисконтирования за первый период (2015 год) будет равен:

За второй период (2016 год):

На основе этих данных, полученная им сумма прибыли будет эквивалентна:

- 100 тыс. руб. х 0,833 = 83,3 тыс. руб. – за 2015 год;

- 150 тыс. руб. х 0,694 = 104,1 тыс. руб. – за 2016 год;

Величина, обратная сроку окупаемости называется эффективностью или годовой доходностью проекта (D). Рассчитаем эти показатели для каждого года:

Соответственно, по результатам 2015 года общий дисконтированный срок окупаемости составляет 14,49 лет, а по итогам 2016 года – 11,49 лет.

Вычисление с помощью Excel и онлайн-калькуляторов

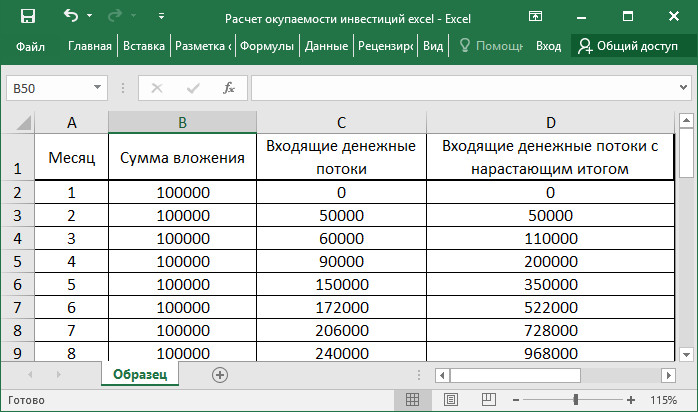

Рассчитать окупаемость проекта вручную непросто, однако возможна автоматизация процесса. Для этого используется простая таблица в экселе, состоящая из четырех колонок: номер месяца, вложенная сумма, входящие денежные потоки и входящие денежные потоки с нарастающим итогом (новое значение добавляется к сумме предыдущих).

К форме привязывается график. Найти срок окупаемости просто – он соответствует месяцу, в котором произойдет пересечение линии диаграммы с горизонталью значения суммы инвестиции.

При клике на картинку будет скачана таблица расчета окупаемости в формате excel.

Еще проще определить срок окупаемости инвестиции по калькулятору, пример которого можно увидеть по этой ссылке:

Анализ полученных данных и критерии принятия решений об инвестировании

Решение о финансировании проекта принимается в зависимости от того, какие факторы учитывает инвестиционный критерий, считающийся в данной обстановке главным. Наиболее важными и определяющими показателями служат рентабельность и окупаемость. Разница между ними в том, что чем выше прибыльность, тем короче срок возврата вложенных в проект средств при прочих равных условиях.

Не всегда инвестор ставит целью скорейшую окупаемость. Во многих случаях финансируются проекты, отдача по которым относится к дальней перспективе. К тому же для разных отраслей нормативы окупаемости отличаются. Единственное обязательное условие реализации проекта – его высокая рентабельность после прохождения «точки ноль».

Источник