- Срок окупаемости инвестиций (Payback Period, PP). Дисконтированный срок окупаемости инвестиций (Discounted Payback Period, DPP).

- Payback Period (Период окупаемости)

- Что такое Payback Period (Период окупаемости)? Описание

- Вычисление Периода окупаемости). Формула

- Пример вычисления Периода окупаемости

- Преимущества метода Период окупаемости

- Ограничения метода Период окупаемости

- 2.5. Показатель payback period (PB): срок окупаемости инвестиций

- Срок возврата инвестиций (Payback Period)

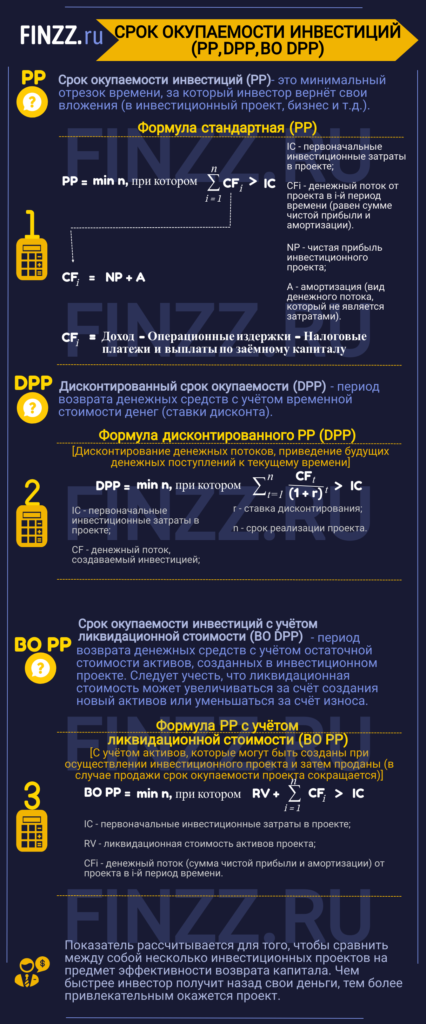

- Срок окупаемости инвестиций (PP, DPP, BO DPP). Формула расчета в Excel

- Инфографика: Срок окупаемости инвестиций (PP, DPP, BO DPP)

- #1 Срок окупаемости инвестиций (PP). Формула

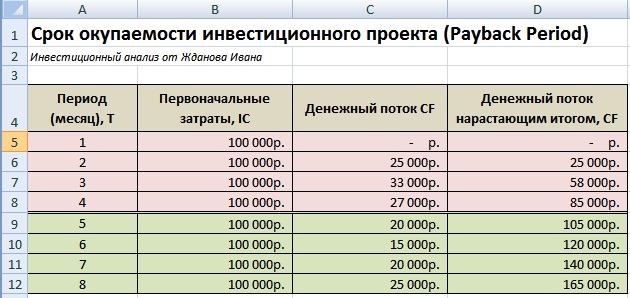

- Cрок окупаемости инвестиций (PP). Пример расчета в Excel

- #2 Дисконтированный срок окупаемости инвестиций (DPP). Формула расчета

- Расчета дисконтированного срока окупаемости инвестиций в Excel

- Мастер-класс: “Как рассчитать срок окупаемости для бизнес плана: инструкция”

- #3 Срок окупаемости инвестиций с учетом ликвидационной стоимости

- Расчет срока окупаемости инвестиции с учетом ликвидационной стоимости в Excel

Срок окупаемости инвестиций (Payback Period, PP). Дисконтированный срок окупаемости инвестиций (Discounted Payback Period, DPP).

Срок окупаемости инвестиций (Payback Period, PP) является инвестиционным показателем отражающим период возврата вложенных средств и характеризует финансовый риск.

Срок окупаемости инвестиционного проекта – это время необходимое, что бы первоначальные затраты капитала окупились.

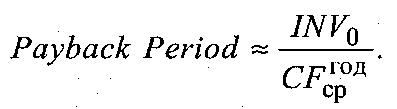

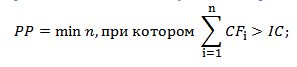

Формула расчета срока окупаемости инвестиций

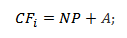

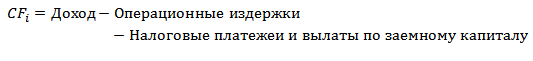

где: CF – денежные потоки, I0 – первоначальные инвестиции, n – количество периодов окупаемости инвестиций в проект.

Необходимо выполнение данного неравенства при n периодах поступления денежных средств. Помимо формулы в виде денежного потока есть разновидности формул для видов деятельности:

Срок окупаемости инвестиций (вариант №1 для всех предприятий) = Капитальные вложения / Прибыль;

Срок окупаемости инвестиций (вариант №2 для производства )= Капитальные вложения / Стоимость выпуска продукции – Себестоимость;

Срок окупаемости инвестиций (вариант №3 для торговли) = Капитальные вложения / Сумма торговых надбавок – сумма издержек обращения.

К недостаткам показателя срока окупаемости инвестиционного проекта относят:

- не учет дисконтированной стоимости денег;

- не определяет размер денежных потоков после точки окупаемости;

- искажается при непостоянных денежных потоках.

Чем меньше срок окупаемости инвестиций, тем более привлекателен инвестиционный проект. Данный показатель является третьим после чистой текущей стоимости (NPV) и внутренней нормы доходности (IRR) по частоте использования для оценки эффективности инвестиционных проектов.

Дисконтированный срок окупаемости инвестиций (Discounted Payback Period, DPP) – это временной период окупаемости первоначальных инвестиций (затрат) в инвестиционный проект в текущей стоимости.

Формула расчета дисконтированного срока окупаемости инвестиций

Где: r – ставка дисконтирования, I0 – первоначальные инвестиции, CF – денежный поток в период t, n – количество периодов окупаемости инвестиций в проект.

Необходимо выполнение данного неравенства при n периодах поступления денежных средств.

К недостаткам показателя дисконтированного срока окупаемости инвестиционного проекта относят:

- не учет размера денежных потоков после точки безубыточности;

- искажается при непостоянных денежных потоках с различным знаком.

Чем меньше дисконтированный срок окупаемости инвестиций, тем более привлекателен инвестиционный проект.

Источник

Payback Period (Период окупаемости)

Возвращение затрат на инвестиции. Объяснение Payback Period (Период окупаемости)

Что такое Payback Period (Период окупаемости)? Описание

Payback Period (Период окупаемости), возможно, самый простой метод анализа инвестиционных проектов или идей. Метод Payback Period (Период окупаемости) ориентируется на возвращение затрат на инвестиции. Payback Period (Период окупаемости) представляет количество времени, необходимое для проекта бюджетирования капиталовложений, чтобы вернуть начальные затраты.

Вычисление Периода окупаемости). Формула

Затраты проекта/инвестиции (The Costs of Project / Investment)

Поступление денежных средств за год (Annual Cash Inflows)

Концепция Периода окупаемости утверждает, что при прочих равных условиях, лучший инвестиционный проект — это тот, который имеет наиболее короткий период окупаемости.

Пример вычисления Периода окупаемости

Например, возьмем проект, стоящий всего $200,000. Ожидаемый доход от проекта составляет $40,000 ежегодно. Период окупаемости таким образом составляет $200,000: $40.000 = 5 лет.

Преимущества метода Период окупаемости

Метод Период окупаемости, определенно, прост для вычисления и понимания. Но в этом также заключается и недостаток.

Ограничения метода Период окупаемости

Есть, по крайней мере, 2 крупные проблемы, связанные с моделью Период окупаемости:

1) PP игнорирует VSе преимущества происходят после Payback Period (Период окупаемости). Не измеряет совокупные доходы.

2) PP игнорирует Временную стоимость денег.

Из-за этих 2 причин, целесообразны более профессиональные методы бюджетирования капиталовложений.

Источник

2.5. Показатель payback period (PB): срок окупаемости инвестиций

PBj (d)= min т = т[1]

І R :, ( t + ) — )-+ ( t ) *£к(t), Vt є [t0i +т*,to, + T j

t=toi ( 1 + d ) 0i t=toi

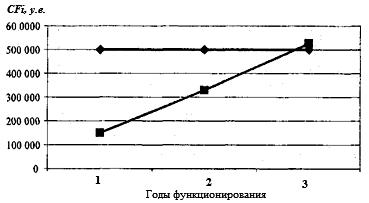

Срок окупаемости измеряется в месяцах, кварталах, годах или их долях. Это период, начиная с которого первоначальные вложения и другие затраты, связанные с инвестиционным проектом, покрываются суммарными результатами его осуществления, т.е., начиная с момента времени ta, + РВ, данный i-ый проект уже не нуждается в каком-либо внешнем финансировании * .

Соотношение (2.9) представляет только один из возможных (и не совпадающих по результатам) вариантов задания срока окупаемости капитальных вложений, поскольку, во-первых, результаты и затраты, связанные с осуществлением проекта, можно вычислять с дисконтированием или без него, а, во-вторых, можно учитывать весь объем необходимых капитальных вложений для реализации проекта.

Соответствующие записи имеют вид:

(2) т* = min т : i(Ri (t)-З. + (t))* І к, (t)

Vt є [ (2) t* + toi,toi + t, j

Уте[ (з) т* + 1о1, 1о1 + Т1 ]

(4) т- = Ш1Пт: £ К ‘ ) — З ‘ +(1) > т К (1)

Т Ш1ПТ : Д (1 + «Го. > Д (1 + «Г

| (2.11) Уте[ (4) т*+101,101 + Т, ]

|

:

:

где:

где: