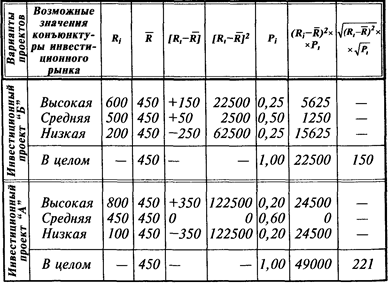

Распределение вероятности ожидаемых доходов по двум инвестиционным проектам

Более наглядное представление об уровне риска дают результаты расчета среднеквадратического (стандартного) отклонения, представленные в табл. 3.3.

Расчет среднеквадратического (стандартного) отклонения по двум инвестиционным проектам

Результаты расчета показывают, что средне-квадратическое (стандартное) отклонение по инвестиционному проекту «А » составляет 150, в то время как по инвестиционному проекту «Б» — 221, что свидетельствует о большем уровне его риска.

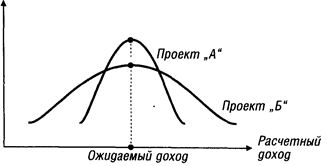

Рассчитанные показатели среднеквадратического (стандартного) отклонения по рассматриваемым инвестиционным проектам могут быть интерпретированы графически (рис. 3.11.)

Из графика видно, что распределение вероятностей проектов «А » и «Б » имеют одинаковую величину расчетного дохода, однако в проекте «А » кривая уже, что свидетельствует о меньшей колеблемости вариантов расчетного дохода относительно средней его величины R, а следовательно и о меньшем уровне риска этого проекта.

Рисунок 3.11. Распределение вероятности ожидаемого (расчетного) дохода по двум инвестиционным проектам.

г) Коэффициент вариации. Он позволяет определить Уровень риска, если показатели среднего ожидаемого дохода от осуществления финансовых операций различаются между собой. Расчет коэффициента вариации осуществляется по следующей формуле:

где CV— коэффициент вариации;

σ—среднеквадратическое (стандартное) отклонение;

R—среднее ожидаемое значение дохода по рассматриваемой финансовой операции.

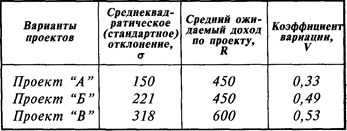

Пример: Необходимо рассчитать коэффициент вариации по трем инвестиционным проектам при различных значениях среднеквадратического (стандартного) отклонения и среднего ожидаемого значения дохода по ним. Исходные данные и результаты расчета приведены в табл 3 4

Расчет коэффициента вариации по трем инвестиционным проектам

Результаты расчета показывают, что наименьшее значение коэффициента вариации — по проекту «А», а наибольшее — по проекту «В» Таким образом, хотя ожидаемый доход по проекту «В» на 33% выше, чем по проекту «А» ((600 – 450) / 450 х 100) , уровень риска по нему, определяемый коэффициентом вариации, выше на 61% )(0,53 – 0,33) / 0,33 х 100)

Следовательно, при сравнении уровней рисков по отдельным инвестиционным проектам предпочтение при прочих равных условиях следует отдавать тому из них, по которому значение коэффициентов вариации самое низкое (что свидетельствует о наилучшем соотношении доходности и риска).

д) Бета-коэффициент (или бета) Он позволяет оценить индивидуальный или портфельный систематический финансовый риск по отношению к уровню риска финансового рынка в целом. Этот показатель используется обычно для оценки рисков инвестирования в отдельные ценные бумаги. Расчет этого показателя осуществляется по формуле:

К — степень корреляции между уровнем доходности по индивидуальному виду ценных бумаг (или по их портфелю) и средним уровнем доходности данной группы фондовых инструментов по рынку в целом;

σи — среднеквадратическое (стандартное) отклонение доходности по индивидуальному виду ценных бумаг (или по их портфелю в целом);

σр — среднеквадратическое (стандартное) отклонение доходности по фондовому рынку в целом.

Уровень финансового риска отдельных ценных бумаг определяется на основе следующих значений бета-коэффициентов:

Источник

Ожидаемая доходность акций

В сфере инвестирования ожидаемая доходность (англ. Expected Rate of Return) представляет собой процентную ставку или сумму, которую инвестор ожидает получить в течение определенного периода времени от вложений в определенный актив. С практической точки зрения этот показатель может быть рассчитан исходя из полного набора вероятностей, либо на основе исторических данных о доходности актива.

Формула

В случае, если заранее известен полный набор вероятностей, то есть вероятности всех возможных вариантов исхода событий, ожидаемую доходность можно рассчитать использовав следующую формулу:

где Pi – вероятность наступления i-го исхода событий;

ki – доходность при i-ом исходе событий;

n – количество исходов событий.

В условиях реального финансового рынка инвестор, как правило, принимает решение на основании имеющейся информации об исторической доходности ценной бумаги. В этом случае ожидаемая доходность рассчитывается как среднеарифметическое:

ki – доходность ценной бумаги в i-ом периоде;

n – количество наблюдений.

Пример расчета

Пример 1. Финансовый аналитик рассматривает возможность включения в портфель инвестора одной дополнительной акции, выбирая из трех компаний, работающих в сфере оптово-розничной торговли. При этом он рассматривает три возможных сценария развития событий, вероятность и предполагаемая доходность которых представлены в таблице.

Чтобы определить ожидаемую доходность каждой из ценных бумаг, необходимо воспользоваться первой из приведенных выше формулой. Для акций Компании А она составит 11,25%, акций Компании Б 12,4% и акций Компании В 12,9%.

Если не принимать во внимание прочие факторы (например, риск), то в портфель инвестора целесообразно включить акции Компании В, поскольку они характеризуются самой высокой ожидаемой доходностью.

Пример 2. Финансовому аналитику необходимо оценить ожидаемую доходность акций на основании данных об их исторической доходности за последние 7 недель, которые представлены в таблице.

Поскольку аналитику известна только историческая доходность акций, необходимо воспользоваться второй из приведенных выше формул.

Источник

Ожидаемая доходность по 2 проектами

Управление портфелем ценных бумаг

Ожидаемая доходность портфеля

Главными параметрами управления портфелем ценных бумаг, которые необходимо определить, являются ожидаемая доходность и риск. Формируя портфель, невозможно точно определить будущую динамику его доходности и риска, поэтому инвестиционный выбор основывается на ожидаемых значениях доходности и риска. Данные величины оцениваются, в первую очередь, на основе статистической информации за предыдущие периоды времени. Так как будущее вряд ли повторит прошлое со 100%-ой вероятностью, то полученные оценки можно корректировать согласно своим ожиданиям развития конъюнктуры.

Ожидаемая доходность портфеля рассчитывается на основе ожидаемой доходности активов.Ожидаемая доходность активов определяется двумя способами. Первый состоит в том, чтобы на основе прошлых данных статистики доходности актива рассчитать ее среднеарифметическое значение по формуле: где D — ожидаемая доходность актива, r — фактическая доходность актива в i-м периоде, n — число периодов наблюдения (периоды имеют одинаковую продолжительность).

Пример. Данные о доходности актива за прошедшие 9 лет представлены в таблице.

Ожидаемая доходность актива в расчете на год равна:

Второй подход заключается в учете возможного будущего вероятностного распределения доходности актива. Ожидаемая доходность актива в этом случае определяется как среднеарифметическая взвешенная, где весами выступают вероятности каждого события. В сумме все возможные варианты событий должный составлять 100%. Формулу ожидаемой доходности в этом случае: где r — ожидаемая доходность актива для i-го события, p — вероятность наступления i-го события.

Пример. Инвестор полагает, что в будущем году можно ожидать следующего вероятностного распределения доходности акции.

Ожидаемая доходность бумаги равна:

Портфель, формируемый инвестором, состоит из нескольких ценных бумаг, каждая из которых обладает своей ожидаемой доходностью. Ожидаемая доходность портфеля определяется как средневзвешенная ожидаемая доходность входящих в него бумаг: где Dр — ожидаемая доходность портфеля, r — ожидаемая доходность ценных бумаг, d — удельный вес в портфеле соответствующей ценной бумаги. Удельный вес ценной бумаги в портфеле рассчитывается как отношение ее стоимости к стоимости всего портфеля.

Пример. Портфель состоит из двух бумаг А и В. Стоимоть бумаги А составляет 300 руб., В — 700 руб. Определим ожидаемую доходность портфеля.

Стоимость портфеля равна

Удельные веса бумаг в портфеле составляют:

Ожидаемая доходность портфеля равна:

Таким образом, если инвестор объединяет в портфеле две бумаги, то значение ожидаемой доходности портфеля будет располагается между значениями ожидаемых доходностей первой и второй бумаг.

Содержание рассылки зависит и чем активнее Вы проявляете свою заинтересованность или иной теме, задаете те или иные вопросы — тем полезнее рассылка будет Пишите

Источник

Ожидаемая доходность проектов

| Сценарий | Вероятность | Доходность, % |

| Проект А | Проект В | |

| Пессимистический Средний Оптимистический | 0,25 0,50 0,25 |

В табл. 2 представлены три варианта (сценария) возможного развития событий: пессимистический, средний и оптимистический. Определена также вероятность их наступления. Сумма вероятностей равна единице. Вероятность наступления какого-либо события менеджер оценивает на основе статистических данных за прошедший период с учетом мнений экспертов или опираясь на собственные прогнозы. Так, если прогнозируется событие, которое уже имело место в прошлом, менеджер, руководствуясь статистическими материалами, может довольно точно определить вероятность его наступления. Взять, к примеру, компанию, которая страхует клиентов от несчастного случая. Если в прошлом на 1000 застрахованных было зафиксировано 25 несчастных случаев, то вероятность этого события можно оценить как 2.5 %.

При прогнозировании сложных экономических ситуаций или при оценке принципиально новых инвестиционных проектов статистика отсутствует. В этих случаях менеджеры вынуждены прибегать к оценкам экспертов, финансовых консультантов, к результатам научных исследований и собственного опыта. В этом случае чрезвычайно важен квалифицированный отбор экспертов и корректная обработка их мнений. Только так можно получить объективный результат.

Имея экспертную оценку вероятности по каждому из сценариев, можно определить наиболее вероятный исход по каждому из проектов. Для этого рассчитывается ожидаемая доходность (R).Это делается по формуле:

с

где Дi — доходность по сценарию i; рi— вероятность развития событий по сценарию i; п — общее число возможных сценариев.

Наиболее вероятный результат, исходя из возможных сценариев, для каждого из проектов составит

ДА= 0,25*20 + 0,5*30 + 0,25*40 = 30%;

ДВ = 0,25*10 + 0,5*30 + 0,25*50= 30%.

Итак, наиболее вероятная доходность по проекту Аи проекту Вбудет одинаковой и составит 30 %. Однако разброс (вариация) ожидаемых доходностей по проекту В больше. Он колеблется от 10 до 50 %. По проекту Аразброс доходностей ниже: от 20 до 40 %. Уже на основе этих данных можно сделать предварительный вывод, что проект Вявляется более рискованным. Здесь отклонение ожидаемых доходностей от наиболее вероятного результата значимее.

Но как оценить степень риска? Для этого необязательно строить графики оцениваемых показателей для всех проектов. Достаточно использовать такие измерители, как дисперсия, среднеквадратическое (стандартное) отклонение, коэффициент вариации.

Дисперсия характеризует степень разброса возможных результатов от наиболее вероятного значения, присущего проекту. Дисперсия (σ²) дискретного распределения рассчитывается по формуле:

На основе данных, представленных в табл. 2, определим дисперсию для проектов А и В:

σ²А=(20-30)²0.25+(30-30)²0.5+(40-30)²0.25=50

σ²В=(10-30)²0.25+(30-30)²0.5+(50-30)²0.25=200

Как видим, проект В имеет более высокое значение дисперсии, и его поэтому можно оценить как более рискованный. Если менеджеры не склонны рисковать, то они отдадут предпочтение проекту А. На основе показателя дисперсии рассчитывают среднеквадратическое (стандартное) отклонение. Это статистическая мера вариации или широты распределения.

Стандартное отклонение измеряется в тех же единицах, что и оцениваемый показатель. Если мы пытаемся оценить доходность в процентах, то и стандартное отклонение также будет измеряться в процентах. В нашем примере стандартное отклонение для проекта А равно √50= 7,07%, а для проекта В =√200 = 14,1%, что вновь подтверждает более высокий риск проекта В.

Итак, на основе показателей дисперсии и стандартного отклонения можно сделать вывод о большей рискованности проекта В. данный вывод абсолютно справедлив, поскольку наиболее вероятная доходность по обоим рассматриваемым проектам одинакова и составляет 30 %. А как быть в том случае, если по одному из проектов доходность и стандартное отклонение выше, чем по другому. Рассмотрим пример данных по проекту 1 и проекту II (табл. 3).

Риск и доходность по проектам (цифры условные), %

| Показатель | Проект 1 | Проект 2 |

| Наиболее вероятная доходность Стандартное отклонение | 7.5 | 6.1 |

Проект 1 является более доходным по сравнению с проектом 2, но одновременно он имеет и большую степень риска. Стандартное отклонение по проекту составляет 7,5 %, а по проекту 2 — только 6,1 %. для принятия решения в данном случае необходимо рассчитать коэффициент вариации.

Коэффициент вариации показывает меру относительной рискованности и характеризует риск на единицу наиболее вероятного результата. Коэффициент вариации (СV) рассчитывается как отношение стандартного отклонения к ожидаемому результату:

В рассматриваемом примере коэффициент вариации для проекта 1 равен 7,5: 30 = 0,25. Для проекта 2 характерна иная цифра: 6,1: 25 = 0,24. Чем выше коэффициент вариации, тем больше степень риска на единицу результата. Следовательно, проект 1, имеющий более высокий коэффициент вариации, является более рискованным. Несмотря на то, что проект 1 предполагает более высокую доходность, грамотный финансист предпочтет проект 2. Здесь относительный риск (на единицу доходности) все-таки ниже.

Древо вероятностей

Измерение риска на основе дисперсии базируется на показателях вероятности наступления события по каждому из рассматриваемых сценариев. Однако оценка события и вероятность его наступления со временем меняются, поскольку трансформируются и внутренние факторы, оказывающие влияние на деятельность компании. По прошествии несколько этапов появляются промежуточные результаты. Это позволяет более точно оценивать вероятность наступления последующих событий. Как правило, результат, полученных на первом этапе, оказывает влияние на итоги всех последующих. Словом, существует определенная зависимость между результатами, полученными в разные периоды осуществления проекта.

Понятно, что результат первого периода неизбежно обусловливает ряд возможных вариантов развития событий в следующем периоде. Если же в ходе первого периода будет достигнут другой результат из-за развития событий по иному сценарию, то в дальнейшем появится другое множество вариантов. Для оценки временного фактора, когда меняется математическое ожидание и дисперсия вероятного распределения по мере перехода от одного этапа к другому, строится древо вероятностей (рис. 1).

По оси ординат показывается результирующий показатель проекта, в качестве которого может выступать доходность, денежный поток и т. п. На рисунке в качестве результирующего показателя рассматривается денежный поток: чем он больше, тем эффективнее проект. На рисунке представлены денежные потоки в течение трех периодов. По истечении первого периода могут быть достигнуты два результата: лучший — верхняя ветвь и худший — нижняя ветвь. Каждый из полученных результатов, в свою очередь, дает несколько последующих вариантов, так как при достижении лучшего варианта по итогам 1-го периода развитие будет осуществляться по одному сценарию, а в случае получения худшего результата — по другому. Аналогичная картина наблюдается при завершении 2-го периода и переходе к 3-му периоду.

1;2-Исходные вероятности, соответственно – лучшая и худшая; 1.1;2.1-Условные лучшие вероятности; 1.2;2.2-Условно худшие вероятности

В рассматриваемом примере начало 1-го периода не зависит от событий, которые были прежде. Вероятные результаты получаются при завершении первого периода (первые две ветви). Их называют исходными вероятностями. Для всех последующих периодов результаты зависят от развития предыдущих событий. Поэтому вероятности, соответствующие в нашем примере 2-му и 3-му периодам, называют условными. Следовательно, если изучить цепочку исходных и условных вероятностей в их единстве, то получим совместную вероятность развития событий.

Рассмотрим пример расчета чистых денежных потоков по проекту для двух периодов. Первоначальные вложения составили 20 млн. р. в период 0. В результате этих вложений возможны два варианта денежных потоков в 1-м периоде. С вероятностью 0,4 будет получен убыток в 10 млн. р. и с вероятностью 0,6 — положительный денежный поток, равный 15 млн. р.(табл. 4) Отрицательный поток на 1-м периоде в размере 10 млн. р. вызывает во 2-м периоде с вероятностью 0,3 денежный поток, равный 12 млн. р., и с вероятностью 0,7 поток, равный 22 млн. р.. Положительный поток в размере 15 млн. р., в свою очередь, на втором этапе с вероятностью 0,4 вызывает денежный поток в сумме 30 млн. р. и с вероятностью 0,6 — денежный поток, равный 40 млн. р. Таким образом, исходная вероятность в размере 0,4 разделяется на совместные вероятности 0,12 и 0,28, а исходная вероятность 0,6 — на 0,24 и 0,36.

Источник