- Индексы доходности инвестиций и затрат

- Метод чистой текущей стоимости (чистого приведенного эффекта (дохода)) и чистого дохода

- Индекс доходности (рентабельности) инвестиций – PI. Формула. Пример расчета в Excel

- Инфографика: Индекс доходности (рентабельности) инвестиций

- Индекс доходности инвестиции. Формула расчета

- Дисконтированный индекс доходности инвестиций. Формула расчета

- Сложности оценки индекса доходности на практике

- Что показывает индекс доходности?

- Мастер-класс: “Как рассчитать индекс доходности для бизнес плана”

- Оценка индекса доходности инвестиции в Excel

- Как произвести экспресс-оценку любого бизнес плана?

- Преимущества и недостатки индекса доходности инвестиционного проекта

Индексы доходности инвестиций и затрат

Метод чистой текущей стоимости (чистого приведенного эффекта (дохода)) и чистого дохода

Чистый доход (ЧД, Net Value, NV) – называется накопленный эффект (сальдо денежного потока) за расчетный период (по всем шагам расчетного периода).

где

Т – срок жизни проекта (расчетный период);

i – номер шага расчета, соответствует году, полугодию, кварталу, месяцу.

Критерий оценки: показатель должен быть больше 0.

Чистый дисконтированный доход (ЧДД, Net Present Value (NPV), чистый приведенный доход (ЧПД), чистая текущая стоимость (ЧТС)) является основным измерителем эффективности. Характеризует превышение суммарных денежных поступлений по проекту на суммарными затратами ИП с учетом неравноценности денег во времени. В экономическом смысле отражает прогнозную оценку изменения экономического потенциала предприятия (инвестора) в случае принятия ИП, т.е. способствует ли ИП росту стоимости предприятия (капитала инвестора), если предприятие рассматривать как комплекс активов.

ЧДД рассчитывается как разность дисконтированных показателей чистого операционного потока и дисконтированных инвестиционных затрат, или как разность текущей стоимости денежных притоков и текущей стоимости денежных оттоков:

где

Е – норма дисконта в расчете на интервал планирования (месяц, квартал, полугодие, год), в долях.

Для оценки эффективности ИП за первые k шагов расчетного периода рекомендуется использовать показатели текущего чистого дохода (накопленного сальдо за первые k интервалов) и текущего чистого дисконтированного дохода (накопленного дисконтированного сальдо за первые k шагов). При этом коррекцию денежного потока на остаточную стоимость инвестиций необходимо рассчитывать на момент времени оценки k.

Чистый дисконтированный доход (ЧДД) и чистый доход (ЧД) характеризируют превышение суммарных денежных поступлений над суммарными затратами для данного проекта соответственно с учетом и без учета неравноценности эффектов (а также затрат и результатов), относящихся к разным моментам времени.

Разность ЧД и ЧДД нередко называют дисконтом проекта.

Экономический смысл показателя:

ЧДД отражает прогнозную оценку изменения экономического потенциала предприятия (инвестора) в случае принятия рассматриваемого проекта, т.е. способствует ли анализируемый ИП росту стоимости предприятия (богатства инвестора), если предприятие рассматривать как комплекс активов.

Критерии оценки:

Для признания проекта эффективным с точки зрения инвестора необходимо, чтобы ЧДД проекта был положительным; при сравнении альтернативных проектов предпочтение должно отдаваться проекту с большим значением ЧДД (при выполнении условия его положительности).

NPV > 0 – проект можно принять, т.е. стоимость предприятия или объем средств, располагаемых предприятием или инвестором, выросли.

NPV = 0 – проект не является ни прибыльным, ни убыточным;

Следует отметить, что положительность ЧДД не всегда является достаточным критерием для принятия инвестиционного проекта. Например, если ЧДД положителен, но имеет небольшое значение по сравнению с инвестиционными затратами, или срок окупаемости инвестиционных затрат относительно велик, то инвестор может отказаться от принятия проекта.

Положительные стороны показателя:

1) позволяет оценить прирост стоимости для инвестора;

2) показатель аддитивен во временном аспекте, т.е. ЧДД различных проектов можно суммировать. Это свойство позволяет использовать показатель в качестве основного при анализе оптимальности инвестиционного портфеля.

Отрицательные стороны показателя:

1) показатель является абсолютным и его положительность или наибольшая величина из альтернатив не всегда является критерием для принятия решений, поскольку важно знать на сколько чистый доход превысил инвестиции, т.е. относительный показатель может быть более объективным, т.е. ЧДД отвечает на вопрос «способствует ИП росту богатства инвестора», но не говорит об относительной мере такого роста.

2) При высоком уровне ставки дисконта (от величины которой величина ЧДД сильно зависит) отдаленные платежи оказывают малое влияние на величину ЧДД. Поэтому различающиеся по продолжительности периодов отдачи инвестиционные проекты могут оказаться практически равноценными по конечному эффекту.

Величина ЧДД зависит от двух видов параметров:

1) первые характеризуют инвестиционный процесс объективно. Они определяются производственным процессом (больше производство продукции, больше выручки и меньше затрат – больше прибыли и т.д.);

2) ко второму виду относится ставка сравнения, которая является результатом субъективного суждения, т.е. величиной условной.

Эти параметры следует учитывать при моделировании потоков, например, если стоит цель максимизировать ЧДД.

Индексы доходности характеризуют (относительную) «отдачу проекта» на вложенные в него средства. Они могут рассчитываться как для дисконтированных (динамические методы), так и для недисконтированных (статические методы) денежных потоков.

Индекс доходности затрат (простой) – отношение суммы денежных притоков (накопленных поступлений) к сумме денежных оттоков (накопленным платежам).

Индекс доходности дисконтированных затрат – отношение суммы дисконтированных денежных притоков к сумме дисконтированных денежных оттоков.

Индексы доходности затрат превышают единицу, если и только если для этих потоков ЧД или ЧДД положительны.

ИД инвестиций простой – отношение суммы элементов денежного потока от операционной деятельности включая коррекцию к абсолютной величине суммы элементов денежного потока от инвестиционной деятельности.

ИД дисконтированных инвестиций (ИДД) (другое название индекса доходности инвестиций – рентабельность инвестиций (PI)) характеризует уровень приведенных доходов на единицу приведенных инвестиционных затрат, рассчитывается как отношение суммы дисконтированных элементов денежного потока от операционной деятельности включая коррекцию к абсолютной величине суммы дисконтированных элементов денежного потока от инвестиционной деятельности.

При расчете ИД и ИДД могут учитываться либо все капитальные за расчетный период, включая вложения в замещение выбывающих основных фондов, либо только первоначальные капиталовложения, осуществляемые до ввода предприятия в эксплуатацию (соответствующие показатели будут, конечно, иметь различные значения).

ИД и ИДД превышают 1, если и только если для этого потока ЧД и ЧДД соответственно положительны.

Рентабельность инвестиций рассчитывается по формуле:

Рентабельность инвестиций показывает как возрастает стоимость предприятия или объем средств инвестора в расчете на 1 рубль инвестиций.

PI > 1, то проект принимается;

PI = 1, проект ни прибылен, ни убыточен;

Очевидно, что если PI > 1, NPV > 0.

Рентабельность инвестиций – показатель абсолютной приемлемости инвестиций. Позволяет оценить меру устойчивости проекта. Приемлем для ранжирования различных инвестиционных проектов по их приемлемости.

Существует следующая зависимость показателей:

Источник

Индекс доходности (рентабельности) инвестиций – PI. Формула. Пример расчета в Excel

Рассмотрим такой важный инвестиционный показатель как индекс доходности, данный показатель используется для оценки эффективности инвестиций, бизнес-планов компаний, инвестиционных и инновационных проектов.

Индекс доходности (англ. PI, DPI, Present value index, Profitability Index, benefit cost ratio) – показатель эффективности инвестиции, представляющий собой отношение дисконтированных доходов к размеру инвестиционного капитала. Другие синонимы индекса доходности, которые несут аналогичный экономический смысл: индекс прибыльности и индекс рентабельности.

Инфографика: Индекс доходности (рентабельности) инвестиций

Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel | Оценка акций и облигаций |

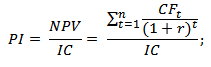

Индекс доходности инвестиции. Формула расчета

PI (Profitability Index) – индекс доходности инвестиционного проекта;

NPV (Net Present Value) – чистый дисконтированный доход;

n – срок реализации (в годах, месяцах);

r – ставка дисконтирования (%);

CF (Cash Flow) – денежный поток;

IC (Invest Capital) – первоначальный затраченный инвестиционный капитал.

| ★ Программа InvestRatio – расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

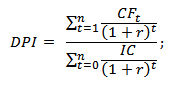

Дисконтированный индекс доходности инвестиций. Формула расчета

Существует модификация формулы индекса доходности инвестиционного проекта, которая позволяет учесть не единовременные затраты (вложения) в первом периоде времени, а вложения в течение всего срока реализации проекта. Для этого все последующие инвестиционные затраты дисконтируются. В результате формула будет иметь следующий вид:

DPI (Discounted Profitability Index) –дисконтированный индекс доходности; NPV – чистый дисконтированный доход; n – срок реализации (в годах, месяцах); r – ставка дисконтирования (%) инвестиции; IC – первоначальный затраченный инвестиционный капитал.

Сложности оценки индекса доходности на практике

Основная сложность расчета индекса доходности или дисконтированного индекса доходности заключается в оценке размера будущих денежных поступлений и нормы дисконта (ставки дисконтирования).

На устойчивость будущих денежных потоков оказывают влияние множество макро-, микроэкономических факторов: сезонность спроса и предложения, процентные ставки ЦБ РФ, стоимость сырья и материалов, объем продаж и т.д. В настоящее время на размер будущих денежных потоков ключевое значение оказывает уровень продаж, на который влияет маркетинговая стратегия фирмы.

Существует множество различных подходов оценки ставки дисконтирования. Сама по себе ставка дисконтирования отражает временную стоимость денег и позволяет привести будущие денежные платежи к настоящему времени. Так если проект финансируется только на основе собственных средств, то за ставку дисконтирования принимают доходности по альтернативным инвестициям, которая может быть рассчитана как доходность по банковскому вкладу, доходность ценных бумаг (CAPM), доходность от вложения в недвижимость и т.д. При финансировании проекта за счет собственных и заемных средств используют метод WACC. Более подробно методы оценки ставки дисконтирования рассмотрены в статье «Ставка дисконтирования. 10 современных методов расчета».

Что показывает индекс доходности?

Показатель индекс доходности показывает эффективность использования капитала в инвестиционном проекте или бизнес плане. Оценка аналогична как для индекса доходности (PI) так и для дисконтированного индекса доходности (DPI). В таблице ниже приводится оценка инвестиционного проекта в зависимости от значения показателя DPI.

| Значение показателя | Оценка инвестиционного проекта |

| DPI 1 | Инвестиционный проект принимается для дальнейшего инвестиционного анализа |

| DPI1>DPI2 | Уровень эффективности управления капиталом в первом проекте выше, нежели во втором. Первый проект имеет большую инвестиционную привлекательность |

Мастер-класс: “Как рассчитать индекс доходности для бизнес плана”

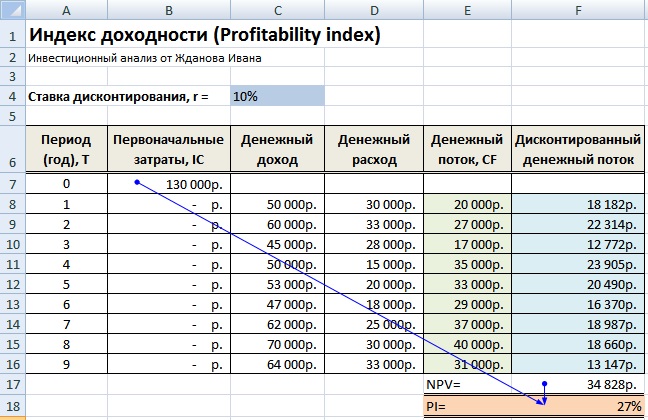

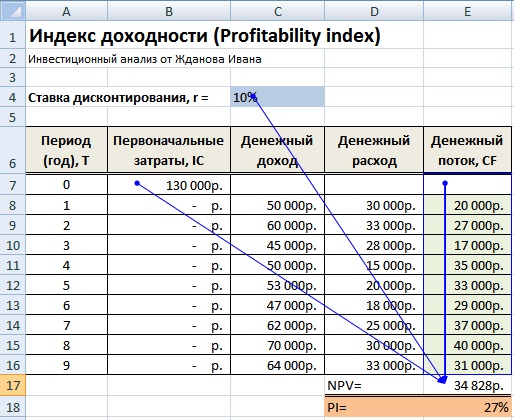

Оценка индекса доходности инвестиции в Excel

Рассмотрим пример оценки индекса доходности с помощью программы Excel. Для этого необходимо рассчитать две составляющие показателя: чистый дисконтированных доход и чистые дисконтированные затраты (если они присутствовали в течение срока реализации проекта). Рассмотрим два варианта расчета в Excel индекса доходности.

Первый вариант расчета индекса доходности следующий:

- Денежный потокCF (CashFlow) =C8-D8

- Дисконтированный денежный поток =E8/(1+$C$4)^A8

- Чистый дисконтированный денежный поток (NPV) =СУММ(F8:F16)-B7

- Индекс доходности (PI)=F17/B7

На рисунке ниже показан итоговый результат расчета PI в Excel.

Расчет в Excel индекса доходности (PI) инвестиции

Второй вариант расчета индекса доходности инвестиционного проекта заключается в использовании встроенной финансовой формулы в Excel – ЧПС (чистая приведенная стоимость) для расчета чистого дисконтированного дохода (NPV). В результате формулы расчета будут иметь следующий вид:

- Дисконтированный денежный поток (NPV) =ЧПС(C4;E7:E16)-B7

- Индекс прибыльности (PI) =E17/B7

Второй вариант расчета индекса доходности (PI) в Excel

Как видно, расчет по двум методам привел к аналогичным результатам.

| ★ Программа InvestRatio – расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Как произвести экспресс-оценку любого бизнес плана?

Все бизнес-планы включают в себя финансовый план, который оценивают с помощью инвестиционных показателей эффективность вложения для инвестора. Финансовый план и его показатели являются самыми значимыми для принятия решения о финансировании проекта. Чтобы быстро оценить любой бизнес-проект на уровень инвестиционной привлекательности следует рассмотреть четыре показателя: чистый дисконтированный доход, внутренняя норма прибыли, индекс доходности и дисконтированный период окупаемости. Если выполняются условия по данным показателям, то инвестиционный проект может быть уже более детально проанализирован на характер и природу получения денежных потоков, систему менеджмента, маркетинга и продаж.

Показатели экспресс оценки

Значения показателей

Индекс доходности входит в четыре основных показателя, которые оценивает любой инвестор при вложении в проект. Помимо данных показателей существуют другие коэффициенты оценки эффективности инвестиций, которые более подробно рассмотрены в статье: “6 методов оценки эффективности инвестиций в Excel. Пример расчета NPV, PP, DPP, IRR, ARR, PI” .

Преимущества и недостатки индекса доходности инвестиционного проекта

Преимущества индекса доходности следующие:

- Возможность сравнительного анализа инвестиционных проектов различных по масштабу.

- Использование ставки дисконтирования для учета различных трудноформализуемых факторов риска проекта.

К недостаткам индекса доходности можно отнести:

- Прогнозирование будущих денежных потоков в инвестиционном проекте.

- Сложность точной оценки ставки дисконтирования для различных проектов.

- Сложность оценки влияния нематериальных факторов на будущие денежные потоки проекта.

| ★ Программа InvestRatio – расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Резюме

В современной экономике возрастает роль оценки инвестиционных проектов, которые становятся драйверами для увеличения будущей стоимости компаний и получения дополнительной прибыли. В данной статье мы рассмотрели показатель индекс прибыльности, который является фундаментальным в системе выбора инвестиционного проекта. Так же на примере разобрали, как использовать Excel для быстрого расчета данного показателя для проекта или бизнес-плана.

Автор: к.э.н. Жданов Иван Юрьевич

Источник