- Оценка справедливой стоимости активов по МСФО

- Когда определяется справедливая стоимость

- Справедливая стоимость: что это и чем отличается от рыночной

- Как определить справедливую стоимость

- Рыночный подход

- Доходный подход

- Затратный подход

- Иерархия исходных данных для определения справедливой стоимости

- Как выбрать подход для определения справедливой стоимости

- Если есть исходные данные уровня 1

- Если используются исходные данные уровня 2

- Если используются исходные данные уровня 3

- Подведем итог

- Читайте также

- МСФО, Дипифр

- МСФО IFRS 9: Классификация и учет финансовых активов

- Классификация финансовых активов

- Основа для классификации финансовых активов

- 1. Финансовые активы по амортизированной стоимости

- 2. Финансовые активы по справедливой стоимости

- 3. Финансовые активы по справедливой стоимости через ПСД

- Некоторые обобщения для студентов Дипифр

Оценка справедливой стоимости активов по МСФО

Справедливая стоимость актива — новое понятие для российских стандартов бухгалтерского учета. Уже с 2021 года её нужно использовать при учёте запасов, с 2022 года — при учёте основных средств, аренды, капвложений и пр. Что такое справедливая стоимость и как её определять, расскажем в статье.

Когда определяется справедливая стоимость

Справедливую стоимость активов нужно использовать уже с начала 2021 года, это требование закреплено в ФСБУ 5/2019 «Запасы», утв. Приказом Минфина от 15.11.2019 № 180н. С 2022 года таких ситуаций станет ещё больше.

Вот когда применяется этот вид оценки:

| Когда определять справедливую стоимость | Какую оценку использовать | Основание |

|---|---|---|

| Обязательно с 1 января 2021 года, но можно применять досрочно | ||

| Приобретение запасов по договорам, предусматривающим исполнение обязательств (оплату) полностью или частично неденежными средствами | п. 14 ФСБУ 5/2019 | |

| Безвозмездное получение запасов | Справедливая стоимость полученных запасов | п. 15 ФСБУ 5/2019 |

Первоначальная и последующая оценка:

| Справедливая стоимость таких запасов | п. 19 ФСБУ 5/2019 |

| Обязательно с 1 января 2022 года, но можно применять досрочно | ||

| Оценка основных средств по переоценённой стоимости | Справедливая стоимость таких ОС | п. 15 ФСБУ 6/2020 |

| Капитальные вложения по договорам, предусматривающим исполнение обязательств (оплату) полностью или частично неденежными средствами | п. 13 ФСБУ 26/2020 | |

| Имущество, включаемое в состав капвложений, которое организация получает безвозмездно | Справедливая стоимость этого имущества | п. 14 ФСБУ 26/2020 |

| Справедливая стоимость таких активов (либо их чистая стоимость продажи, стоимость аналогичных ценностей), но не выше суммы затрат, из которой эта стоимость вычитается | абз. 2, 3 п. 15 ФСБУ 26/2020 | |

| Иное (неденежное) встречное предоставление арендатора по договору аренды | Справедливая стоимость встречного предоставления, определённая на дату предоставления предмета аренды | пп. «в» п. 7 ФСБУ 25/2018 |

| Справедливая стоимость предмета аренды | п. 12, 15, 25, 26, 33-35, 50 ФСБУ 25/2018 | |

В перечисленных случаях справедливую стоимость определяйте по правилам, которые установлены МСФО. Основной стандарт — МСФО (IFRS) 13 «Оценка справедливой стоимости», введённый в действие на территории РФ Приказом Минфина от 28.12.2015 № 217н.

Справедливая стоимость: что это и чем отличается от рыночной

В большинстве случаев, в которых теперь применяют справедливую стоимость, раньше использовали текущую (рыночную) стоимость. Например, так было с оценкой материально-производственных запасов, полученных безвозмездно.

Понятия рыночной и справедливой стоимости похожи, но есть и отличия.

Рыночная стоимость (ст. 3 Федерального закона от 29.07.1998 № 135-ФЗ) — это наиболее вероятная цена, по которой объект может быть отчуждён на открытом рынке в условиях конкуренции, когда:

- стороны не обязаны отчуждать или принимать объект сделки (исполнение по сделке);

- стороны хорошо осведомлены о предмете сделки и действуют в своих интересах;

- объект представлен на открытом рынке посредством публичной оферты, типичной для аналогичных объектов оценки;

- цена сделки — разумное вознаграждение за объект;

- никто не принуждал стороны сделки к её совершению;

- платёж за объект выражен в денежной форме.

Справедливая стоимость (п. 9 IFRS 13) — это цена, которая была бы получена или уплачена в ходе обычной сделки между участниками рынка на дату оценки.

При определении справедливой стоимости учитываются, в частности:

- характеристики объекта и возможные ограничения на продажу и использование (п. 11 IFRS 13);

- текущие рыночные условия на основном для актива рынке, а при его отсутствии — на наиболее выгодном рынке (п. 15, 16 IFRS 13);

- действия участников рынка в своих лучших экономических интересах.

Главное отличие в том, что рыночная стоимость — это стоимость объекта на абстрактном рынке, а справедливая — его стоимость для конкретного лица. Если рынок аналогичных объектов развит хорошо, то стоимости не будут существенно разными. Если же объект уникальный, например, по местоположению, справедливая стоимость может значительно отличаться от рыночной.

Справедливая стоимость — предмет профессионального суждения бухгалтера. Организация может определить её самостоятельно и не приглашать оценщика, как в случае с рыночной (письмо Банка России от 07.11.2018 № 41-1-8/953).

При этом такая оценка должна быть подтверждена и оформлена надлежащими первичными документами, как и любой иной факт хозяйственной жизни (ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ).

Как определить справедливую стоимость

IFRS 13 выделяет три подхода к определению справедливой стоимости актива. Организация может использовать как один из этих подходов, так и несколько (п. 62 IFRS 13).

Рыночный подход

Этот самый простой и популярный подход. Чаще всего, если можно определить справедливую стоимость рыночным подходом, другие способы не используют и не рассматривают.

Актив стоит столько, сколько на рынке стоят такие же или сопоставимые с учётом корректировок активы.

Для оценки используются цены и другая информация, основанная на результатах рыночных сделок с такими же или аналогичными активами, обязательствами или группой активов и обязательств, такой как бизнес.

Доходный подход

Самый тяжелый и трудозатратный на практике подход. Он предполагает сложные финансовые модели с использованием множества исходных параметров и громоздких вычислений.

Актив стоит столько, сколько сейчас стоят те деньги, которые он способен принести в будущем за всё время эксплуатации.

В подходе используются методы оценки, которые преобразовывают будущие суммы, например денежные потоки или доходы и расходы, в одну текущую (дисконтированную) величину. Справедливую стоимость оценивают на основе стоимости, обозначаемой текущими ожиданиями рынка в отношении указанных будущих сумм.

Затратный подход

Этот подход легче, чем доходный, но для него бывает очень сложно или даже невозможно получить качественные исходные данные. Поэтому его тоже используют реже, чем рыночный.

Актив стоит столько, сколько потребовалось бы потратить денег, чтобы купить или построить другой такой же.

В затратном подходе применяется метод оценки, отражающий сумму, которая потребовалась бы сейчас для замены эксплуатационной мощности актива (часто называемую текущей стоимостью замещения).

Иерархия исходных данных для определения справедливой стоимости

Стандарт устанавливает иерархию справедливой стоимости, основанную на группировке исходных данных, включаемых в методы оценки справедливой стоимости. Приоритет отдаётся не методу оценки, а исходным данным, которые используются для определения справедливой стоимости.

IFRS 13 выделяет три уровня исходных данных. Наибольший приоритет у исходных данных уровня 1, а наименьший — у уровня 3. Берите самые приоритетные.

Как выбрать подход для определения справедливой стоимости

Как мы уже отмечали, Стандарт не предопределяет выбор подхода для конкретных случаев, но устанавливает строгую иерархию исходных данных. От имеющихся данных будет зависеть выбор подхода.

Попробуем разобраться, как бухгалтеру на практике определить справедливую стоимость актива.

Если есть исходные данные уровня 1

Единственный применимый подход — рыночный. Фактически это означает, что IFRS 13 ставит рыночный подход в приоритет при определении справедливой стоимости: если удалось найти активный рынок точно такого же актива или обязательства, то справедливой будет стоимость, определённая по данным такого рынка. Другие подходы даже не нужно рассматривать.

Если используются исходные данные уровня 2

Наиболее простым тоже будет рыночный подход. В этом случае к наблюдаемым данным об аналогичных активах применяют корректировки, например, на местоположение, состояние, иные объективные характеристики оцениваемого актива по сравнению с активом-аналогом.

Теоретически при использовании исходных данных уровня 2 также можно применять доходный и затратный подходы, однако это почти не встречается на практике.

Если используются исходные данные уровня 3

Можно применять любой из трёх подходов. Однако и в этом случае рыночный, как правило, даёт самый точный результат, так как предполагает меньше субъективных оценок.

Следующий по приоритету — доходный подход, так как в случае понятных и объективно измеряемых денежных потоков он даёт вполне точные результаты.

Например, если вы определяете справедливую стоимость нежилого помещения, а активный рынок аналогичных жилых помещений отсутствует, то справедливую стоимость можно определить методом дисконтированных денежных потоков. При его использовании алгоритм оценки будет такой:

- Определить суммы доходов от аренды (при известной сумме арендной платы это задача в одно действие);

- Определить суммы расходов, которые несёт собственник в связи с получением доходов;

- Определить чистые денежные потоки, которые принесёт сдача помещения в аренду;

- Определить применимую ставку дисконтирования и текущую стоимость всех будущих потоков.

Сумма текущих стоимостей будущих денежных потоков и даст справедливую стоимость помещения.

Самый субъективный и сложный — затратный подход. Он предполагает воссоздание объекта оценки, а для сложных объектов (зданий, сооружений и пр.) это может потребовать квалификации, которой нет у бухгалтера.

Подведем итог

В большинстве ситуаций приоритетным можно считать рыночный подход с использованием данных по идентичным активам, а если это невозможно — по аналогичным активам.

Если использовать рыночный подход не получается, но есть понятный и определимый доход, который генерирует актив, лучше использовать доходный подход. И лишь при невозможности использования рыночного и доходного подходов — использовать затратный подход.

Читайте также

Александр Лавров, аттестованный аудито

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Источник

МСФО, Дипифр

МСФО IFRS 9: Классификация и учет финансовых активов

Для финансовых обязательств в МСФО IFRS 9 есть две классификационные категории: по амортизированной стоимости или по справедливой стоимости через прибыль/убыток.

Классификация финансовых активов

Первоначально (в первой части стандарта, вышедшей в 2009 году) в IFRS 9 было деление на две группы: 1) финансовые активы, учитывающиеся по амортизированной стоимости и 2) финансовые активы, учитывающиеся по справедливой стоимости. При этом изменения справедливой стоимости финансовых активов из второй квалификационной категории разрешалось при определенных условиях по выбору компании отражать в прочем совокупном доходе.

В финальной версии стандарта МСФО IFRS 9 появилась третья классификационная категория, которая была введена по просьбе некоторых заинтересованных сторон, главным образом, насколько я понимаю, страховых компаний (как написано в пункте IN8 IFRS 9). Эта третья категория называется «финансовые активы по справедливой стоимости через прочий совокупный доход» или по СС через ПСД. В результате получились две похожих по названию категории финансовых активов, отличающихся как по сути, так и по правилам отражения в отчетности.

- ПСД — прочий совокупный доход (статья капитала)

- ОПУ — отчет о прибылях и убытках

- СС — справедливая стоимость

Основа для классификации финансовых активов

Классификация финансовых активов в МСФО IFRS 9 основана на том, как компания управляет группами финансовых активов и каковы характеристики денежных потоков, которые будут получены от этих активов. Таким образом, Совет по МСФО решил сблизить бухгалтерский учет и учет, который использует руководство компаний в отношении активов. Подобный подход нацелен на то, чтобы дать возможность пользователям отчетности предсказывать будущие денежные потоки к получению. Классификация и оценка финансовых активов по IFRS 9 привязывается к экономическому поведению компании-инвестора, или, говоря словами стандарта, к «бизнес-модели управления» этими активами.

Используемая бизнес-модель должна определяться не в отношении отдельного инструмента, а на уровне групп финансовых инструментов. Компания может использовать более чем одну бизнес-модель для управления своими финансовыми активами.

1. Финансовые активы по амортизированной стоимости

Финансовый актив должен оцениваться по амортизированной стоимости, если выполняются оба следующих условия:

- (a) финансовый актив удерживается в рамках бизнес-модели, целью которой является получение предусмотренных договором денежных потоков, и

- (b) денежные потоки являются исключительно выплатами основной суммы долга и процентов на непогашенную часть основной суммы долга.

Амортизированная стоимость рассчитывается методом эффективной ставки процента, которая дисконтирует расчетные будущие денежные поступления на протяжении ожидаемого срока действия финансового актива. То есть амортизированная стоимость отражает денежные потоки от финансового актива, которые компания получит в том случае, если будет держать этот актив до погашения.

Хотя целью бизнес-модели, используемой компанией, может быть удержание финансовых активов с целью получения предусмотренных договором денежных потоков, совсем необязательно, чтобы компания удерживала все эти инструменты до наступления срока погашения. Даже в случае, если имеют место продажи финансовых активов или ожидаются такие продажи в будущем, бизнес-модель, может классифицироваться в эту категорию.

Например, управление кредитными рисками, направленное на минимизацию потенциальных кредитных убытков в результате ухудшения кредитного качества активов, является неотъемлемой частью такой бизнес-модели. Продажа финансового актива ввиду того, что он более не удовлетворяет критериям кредитного качества, установленным в документально оформленной инвестиционной политике компании, является примером продаж, вызванной увеличением кредитного риска.

Однако частая покупка и продажа финансовых активов или покупка/продажа в больших объёмах не согласуется с этой бизнес-моделью управления финансовыми активами.

Пример 1. Отражение финансового актива по амортизированной стоимости

1 апреля 2015 года компания «Омега» выпустила 100,000 облигаций номинальной стоимостью 100 долларов за облигацию. Компания «Дельта» выкупила весь облигационный заем «Омеги» и собирается удерживать данные инструменты до погашения. Для регистрации данной сделки «Дельта» понесла дополнительные затраты на сумму 100,000 долларов. Облигации были выпущены по цене 130 долларов за штуку и подлежат погашению по номинальной стоимости 31 марта 2019 года. Проценты в размере 12 долларов за облигацию выплачиваются ежегодно в конце периода 31 марта. Эффективная годовая процентная ставка (внутренняя норма доходности) по данным облигациям составляет 5%.

Менеджмент Дельты считает, что на 31 марта 2016 года существенного увеличения кредитного риска не произошло. Оценка 12-месячных ожидаемых кредитных убытков на 31 марта 2016 года — 400,000 долларов.

Задание. Объясните, как данная операция должна быть отражена в финансовой отчетности компании «Дельта» на 31 марта 2016 года.

Решение:

1) Для Дельты это финансовый актив.

2) Так как бизнес-модель управления финансовыми активами подразумевает получение денежных потоков в виде процентов и основного долга, то такие финансовые активы надо учитывать по амортизированной стоимости.

3) Дельта выплатила Омеге за облигации $130*100,000 штук = 13,000,000.

4) Затраты, связанные с регистрацией данной сделки, увеличивают стоимость финансового актива: 13,000,000+100,000 = 13,100,000.

Амортизированная стоимость рассчитывается без учета оценочного резерва (в тысячах долларов):

| Входящее сальдо | Финансовый доход (5%) | Ежегодная выплата | Исходящее |

| 13,100 | 655 | (1,200) | 12,555 |

5) На каждую отчетную дату Дельта должна оценить, не произошло ли существенного увеличение кредитного риска. (Согласно новому стандарту для учета обесценения финансовых активов используется модель ожидаемых кредитных убытков)

6) В данном случае это не так, поэтому оценочный резерв признается в сумме 12-месячных ожидаемых кредитных убытков.

Дт Убыток ОПУ Кт Оценочный резерв – 400,000

Выписки из финансовой отчетности (в тысячах долларов):

ОФП на 31.03.16

- Финансовый актив (долгосрочный) – 12,155 (12,555 — 400)

ОСД за год, закончившийся 31.03.16

- Финансовый доход – 655

- Убыток от обесценения – (400)

2. Финансовые активы по справедливой стоимости

Если компания рассчитывает получить денежные потоки от продажи финансовых активов (собирается активно торговать ими, играя на разнице в рыночной стоимости), то такие активы должны оцениваться в финансовой отчетности по справедливой (рыночной) стоимости c отражением изменений в справедливой стоимости через прибыль/убыток.

Сюда попадают прежде всего инвестиции в акции, т.е. в долевые инструменты других компаний. Акции не генерируют процентный доход и у них нет «основного долга». Поэтому, как правило, если компания покупает акции другой компании, то бизнес-модель управления инвестициями заключается в реализации выгодных изменений в справедливой стоимости (продажа по более высокой цене). Такие финансовые активы являются частью торгового портфеля и оцениваются по СС через прибыль/убыток.

В случае, если инвестиции в акции не предназначены для торговли ими, а будут удерживаться со стратегической целью (например, акции ключевого поставщика, доля в капитале которого может быть увеличена в будущем), компания-инвестор может принять решение об отражении изменений в справедливой стоимости через прочий совокупный доход. Тогда накопленные в ПСД прибыли или убытки при выбытии инструмента будут реклассифицированы на другую статью капитала (например, нераспределенную прибыль). То есть ни при каких условиях прибыли/убытки от такого финансового актива не попадут в ОПУ и не повлияют на величину чистой прибыли.

Безусловно, в эту категорию попадают не только долевые финансовые инструменты (акции). По справедливой стоимости через прибыль/убыток отражаются также, например, инвестиции в конвертируемые облигации другой компании. В этом случае денежные потоки от инструмента представляют собой не только выплаты процентов и основного долга, но и доход, который связан со стоимостью капитала эмитента облигаций (the return is linked to the value of the equity of the issuer). Поэтому согласно IFRS 9 инвестиции в конвертируемые облигации учитываются по справедливой стоимости через ОПУ. С учетом конвертируемых облигаций в отчетности эмитента (когда они являются обязательствами) можно ознакомиться, нажав на ссылку.

Кроме того, в эту категорию попадают инвестиции в долговые инструменты (облигации), если в рамках бизнес-модели компания управляет такими активами с целью получения денежных потоков через их продажу. В таком случае компания оценивает доходность портфеля инвестиций в облигации и принимает решения о продаже или покупке на основе их справедливой стоимости.

Данная бизнес-модель подразумевает активные покупки и продажи в отличие от бизнес-модели на удержание активов, где продажи являются редкими. При этом компания может получать предусмотренные договором денежные потоки по облигациям за то время, как финансовые активы будут у нее во владении. Но получение процентных доходов в данном случае является побочной операцией, а главная цель этой бизнес-модели управления активами состоит в реализации выгодных изменений в справедливой стоимости.

Пример 2. Отражение финансового актива по СС через ОПУ

1 апреля 2015 года компания «Дельта» приобрела 100,000 акций компании «Омеги». Для регистрации данной сделки «Дельта» понесла дополнительные затраты на сумму 100,000 долларов.

Менеджмент Дельты рассматривает данные финансовые активы как часть торгового портфеля и намерен получать денежные потоки от продажи данных активов. Справедливая стоимость пакета акций на 31 марта 2016 года составила 12,8 миллионов долларов.

Задание. Объясните, как данная операция должна быть отражена в финансовой отчетности компании «Дельта» на 31 марта 2016 года.

Решение:

- 1) Для Дельты это финансовый актив.

- 2) Так как бизнес-модель управления финансовыми активами подразумевает получение денежных потоков от продажи активов, то такие финансовые активы надо учитывать по СС через ОПУ.

- 3) Справедливая стоимость пакета акций на дату приобретения — 13,000,000 ($130 х 100,000).

- 4) Затраты, связанные с регистрацией данной сделки, списываются на ОПУ — 100,000.

- 5) Отражение переоценки на отчетную дату Дт Убыток ОПУ Кт Финансовый актив– 200,000 (13,000,000 – 12,800,000)

Выписки из финансовой отчетности (в тысячах долларов):

ОФП на 31.03.16

Финансовый актив (долгосрочный) – 12,800

ОСД за год, закончившийся 31.03.16

- Расходы на приобретение ФА – (100)

- Убыток от изменения СС актива – (200)

3. Финансовые активы по справедливой стоимости через ПСД

Данная категория была введена Советом по МСФО после обращений компаний, которые используют промежуточную бизнес-модель для управления финансовыми активами: стремятся увеличить доход от портфеля инвестиций как за счет получения денежных потоков в виде процентов, так и за счет продажи по цене, превышающей цену покупки.

Такому типу бизнес-модели могут соответствовать различные цели. Например, целью бизнес-модели может быть управление ежедневными потребностями в ликвидности, поддержка определенного уровня доходности по процентам или обеспечение соответствия сроков действия финансовых активов срокам действия обязательств, финансируемых данными активами. Для достижения такой цели компании нужно не только получать предусмотренные договором денежные потоки, но и продавать финансовые активы время от времени.

По сравнению с бизнес-моделью, целью которой является удержание финансовых активов для получения процентов и основного долга, данная бизнес-модель, как правило, будет подразумевать более частые и большие по объемам продажи. Это происходит из-за того, что продажа финансовых активов является неотъемлемым условием достижения цели бизнес-модели, а не побочной операцией.

Общая доходность портфеля при такой модели управления активами зависит как от процентных доходов, так и от денежных потоков от продажи.

Пример 3. Отражение финансового актива по СС через ПСД

1 апреля 2015 года компания «Омега» выпустила 100,000 облигаций номинальной стоимостью 100 долларов за облигацию. Компания «Дельта» выкупила весь облигационный заем «Омеги». Для регистрации данной сделки «Дельта» понесла дополнительные затраты на сумму 100,000 долларов. Облигации были выпущены по цене 130 долларов за штуку и подлежат погашению по номинальной стоимости 31 марта 2019 года. Проценты в размере 12 долларов за облигацию выплачиваются ежегодно в конце периода 31 марта. Эффективная годовая процентная ставка по данным облигациям составляет 5%.

Менеджмент Дельты намерен получать предусмотренные договором потоки денежных средств и, в случае необходимости, продавать облигации для поддержания ликвидности. На 31 марта 2016 года по оценкам Дельты существенного увеличения кредитного риска не произошло. Оценка 12-месячных ожидаемых кредитных убытков на 31 марта 2016 года составила 400,000 долларов. Справедливая стоимость пакета облигаций на 31 марта 2016 года равна 12,8 миллионов долларов.

Задание. Объясните, как данная операция должна быть отражена в финансовой отчетности компании Дельта на 31 марта 2016 года.

Решение:

1) Для Дельты это финансовый актив.

2) Так как бизнес-модель управления финансовыми активами подразумевает получение денежных потоков в виде процентов и основного долга, а также получение денежных потоков от продажи активов, то такие финансовые активы надо учитывать по справедливой стоимости через прочий совокупный доход.

3) Дельта выплатила Омеге за облигации $130*100,000 штук = 13,000,000.

4) Затраты, связанные с регистрацией данной сделки, увеличивают стоимость финансового актива: 13,000,000 + 100,000 = 13,100,000.

5) Амортизированная стоимость рассчитывается без учета оценочного резерва (в тысячах долларов):

| Входящее сальдо | Финансовый доход (5%) | Ежегодная выплата | Исходящее |

| 13,100 | 655 | (1,200) | 12,555 |

6) На отчетную дату необходимо сделать переоценку финансового актива до справедливой стоимости: Дт Финансовый актив Кт ПСД – 245,000 (12,800,000 – 12,555,000)

7) На каждую отчетную дату Дельта должна оценить, не произошло ли существенного увеличение кредитного риска.

8) В данном случае это не так, поэтому оценочный резерв признается в сумме 12-месячных ожидаемых кредитных убытков.

Дт Убыток ОПУ Кт ПСД – 400,000

Выписки из финансовой отчетности (в тысячах долларов):

ОФП на 31.03.16

- Финансовый актив (долгосрочный) – 12,800

- Прочие компоненты капитала (кредит ПСД) – 645 (245 + 400)

ОПУ за год, закончившийся 31.03.16

- Финансовый доход Кт ОПУ – 655

- Отражение убытка от обесценения Дт ОПУ – (400)

ПСД за год, закончившийся 31.03.16

- Отражение убытка от обесценения Кт ПСД – 400

- Отражение прибыли от изменения СС актива Кт ПСД – 245

Поскольку при данной бизнес-модели управления активами денежные потоки представляют собой как проценты, так и выручку от продажи, Комитет решил, что пользователям отчетности будет полезна информация как по амортизированной стоимости, так и по справедливой стоимости.

Таким образом, для данной классификационной категории процентный доход показывается в составе прибыли или убытка, как если бы финансовый актив оценивался по амортизированной стоимости, в то время как в отчете о финансовом положении финансовый актив оценивается по справедливой стоимости.

Когда признание таких финансовых активов прекращается, накопленные прибыли или убытки, признанные в составе прочего совокупного дохода, реклассифицируются в состав прибыли или убытка.

Некоторые обобщения для студентов Дипифр

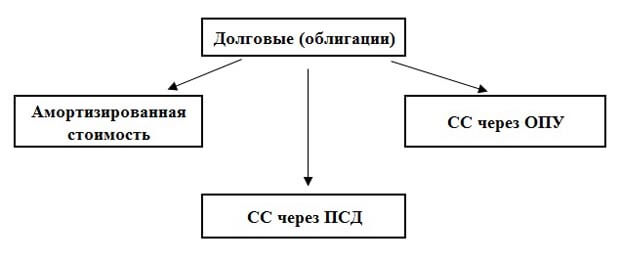

Для тех, кто готовится к экзамену, будет полезны рисунки ниже, в которых речь идет о долевых и долговых инструментах. Если мы возьмем долевые инструменты, т.е. акции, то для них есть одна категория оценки — по справедливой стоимости. Однако, изменения в справедливой стоимости могут быть отнесены как на ОПУ, так и на ПСД (любимый вариант экзаменатора Пола Робинса на экзамене Дипифр)

Рис. 1

Если рассматривать инвестиции в долговые инструменты — облигации, то для них можно использовать все три категории оценки финансовых активов. Но будьте внимательны: СС через ПСД для акций — это не тоже самое, что СС через ПСД для инвестиций в облигации. Причем отличия не только в самой оценке таких активов, но и в том, что для облигаций накопленные в ПСД прибыли/убытки при выбытии финансового актива попадают в ОПУ, а для акций — накопленные в ПСД прибыли/убытки переводятся на другую строку капитала, т.е. никогда не влияют на чистую прибыль.

Рис.2

Другие статьи по теме «Стандарты МСФО»:

Источник

.png)